FOMC將近,後續加息路徑如何?

投資要點

FOMC將於美東時間7月27日(週三)召開,美聯儲上週進入緘默期,本週四二季度GDP數據也即將出爐。關於市場對於當前經濟和加息預期的反應,及未來聯儲貨幣政策路徑,我們認爲:

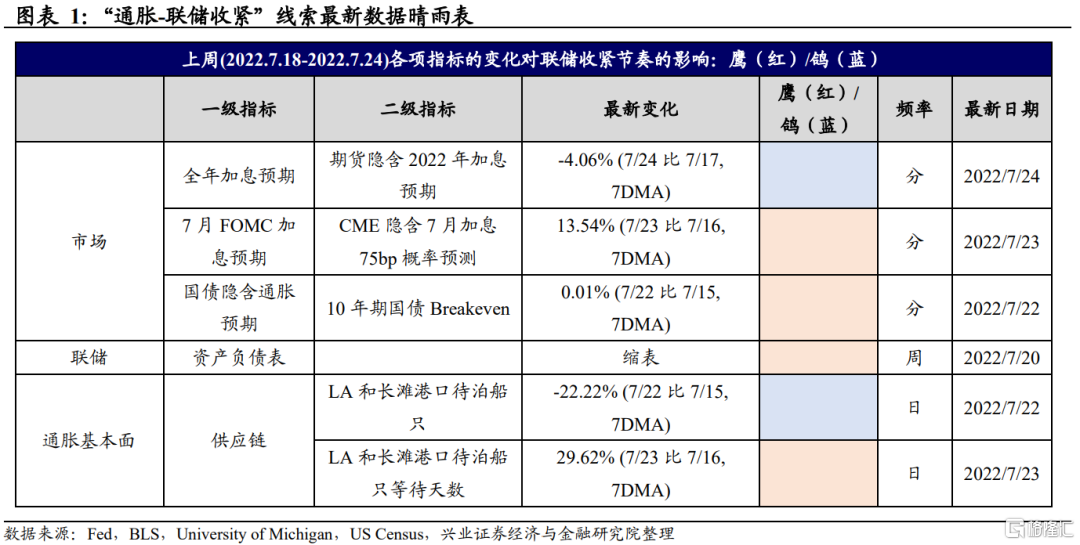

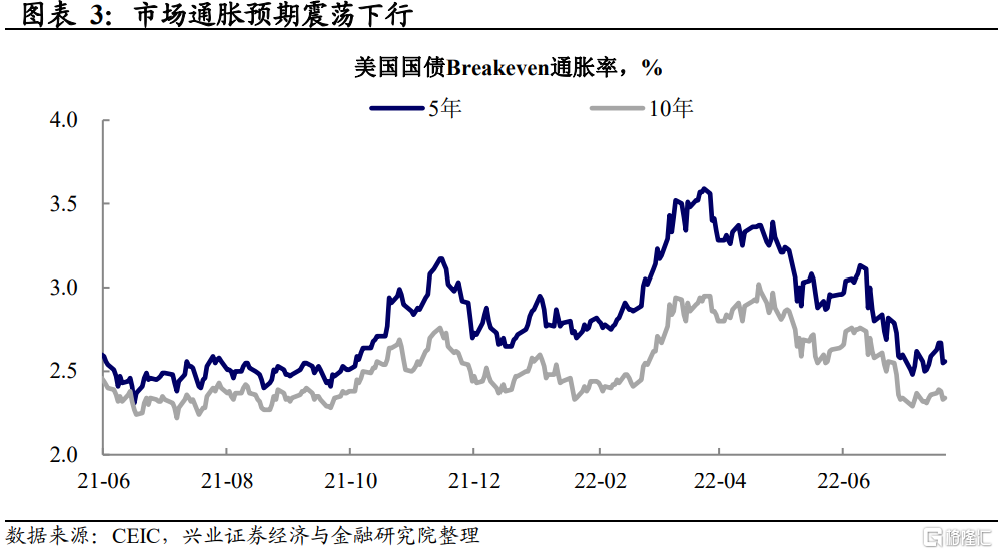

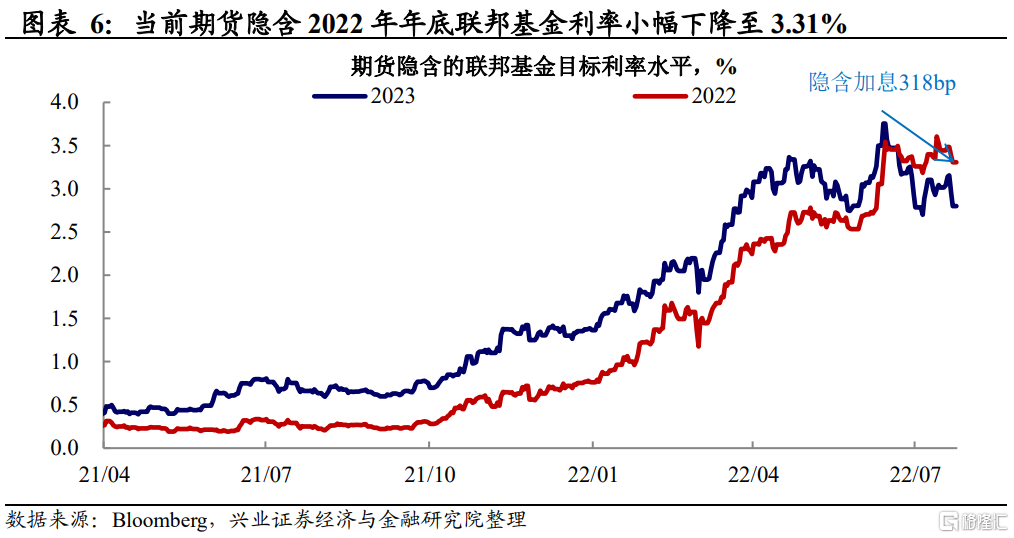

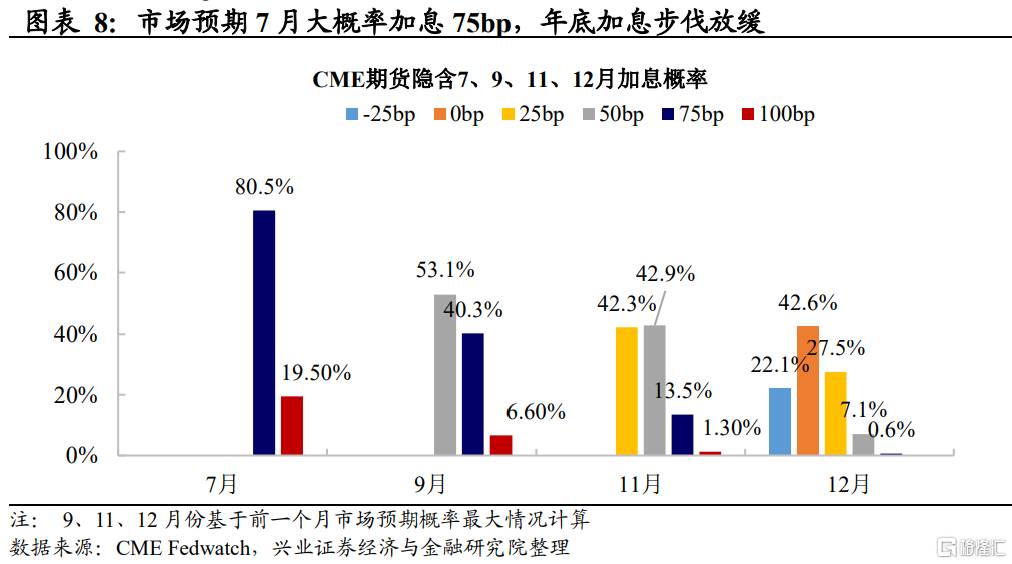

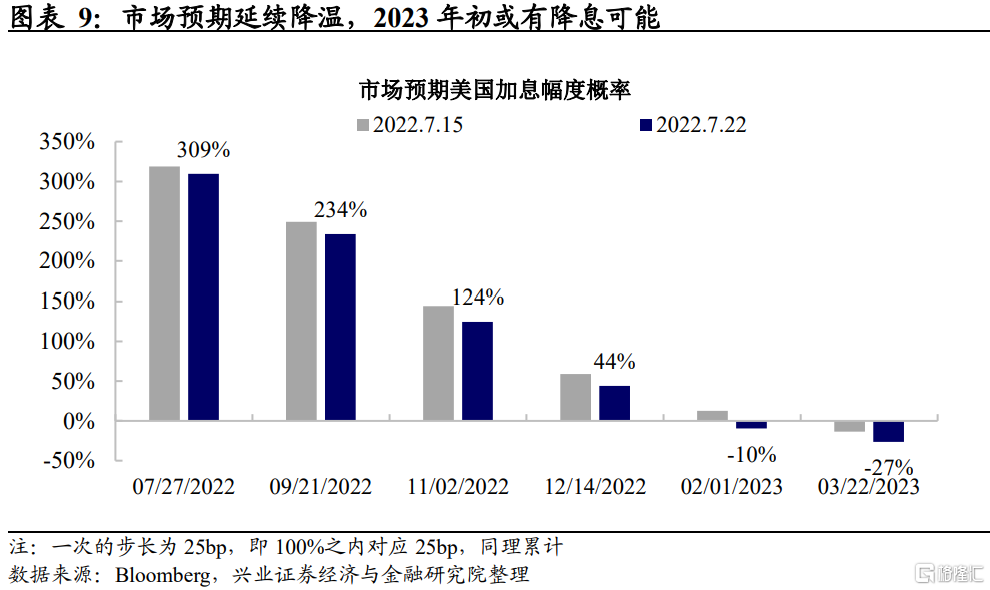

市場預期7月大概率加息75bp,明年初或將開始降息。超預期的6月通脹數據公佈後,市場一度交易7月FOMC會議加息100bp,但聯儲預期引導以及上週不及預期的房地產等經濟數據公佈後,市場加息預期大幅降溫。當前大多數市場參與者定價7月加息75bp,期貨隱含2022年全年加息318bp,較上週預期加息幅度有所收窄。對於年內未來的幾次FOMC會議加息路徑,市場預期加息幅度將逐漸緩和,到12月或將停止加息(市場預期12月加息概率已不及50%),而2023年初或將開始降息。

供應鏈持續緩解,但PMI、地產等經濟數據指向美國經濟下行趨勢確定。從上週公佈的高頻經濟數據來看,美國供應鏈和港口壓力延續此前的趨勢繼續緩和,而經濟數據加劇了市場對於衰退的擔憂:

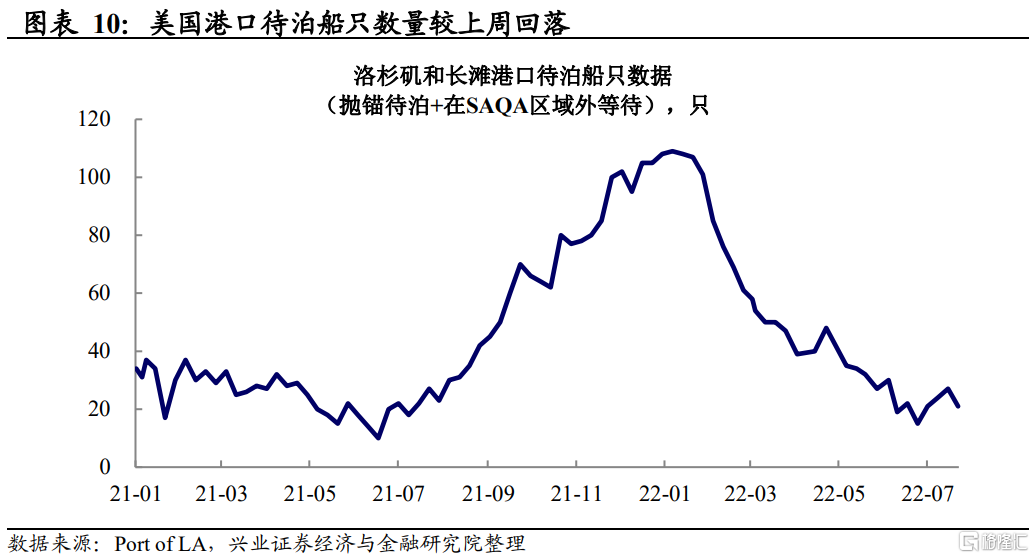

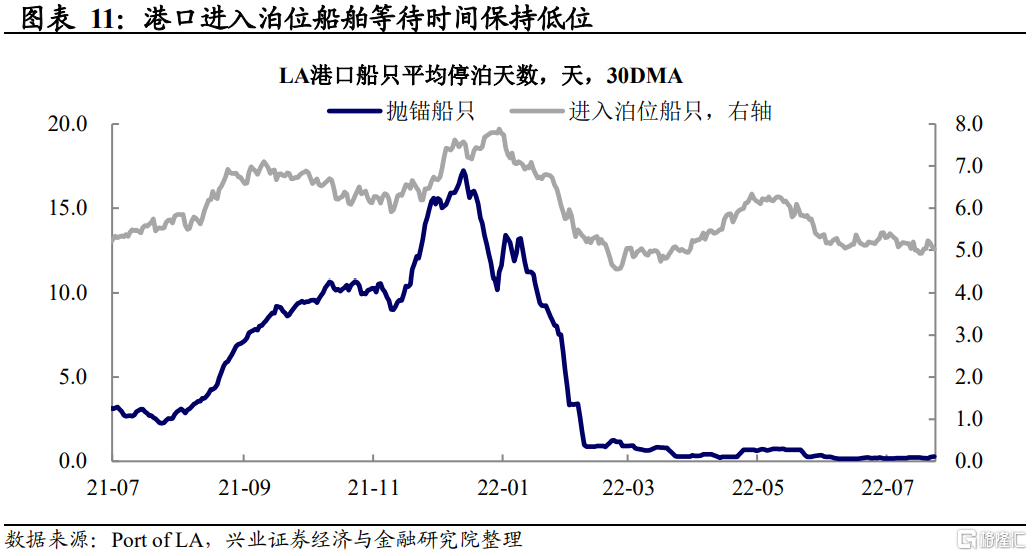

供應鏈與物流持續緩解:上週美國港口待泊船隻數量回落至21只,港口進入泊位船舶等待時間保持低位。港口數據指向隨着勞動力的逐漸迴歸以及需求的回落,供應鏈和物流壓力逐漸緩解。

經濟數據加劇衰退擔憂:房地產市場明顯降溫,NAHB房地產景氣指數大幅下降且低於預期;新屋開工和成屋銷售等數據也超預期下行,住宅投資後續或將成爲GDP增速的拖累。上週五出爐的Markit PMI指數初值中,綜合與服務業PMI均已低於榮枯線水平,逐漸接近歷次衰退的水平,加劇了市場對於美國經濟狀況的擔憂。

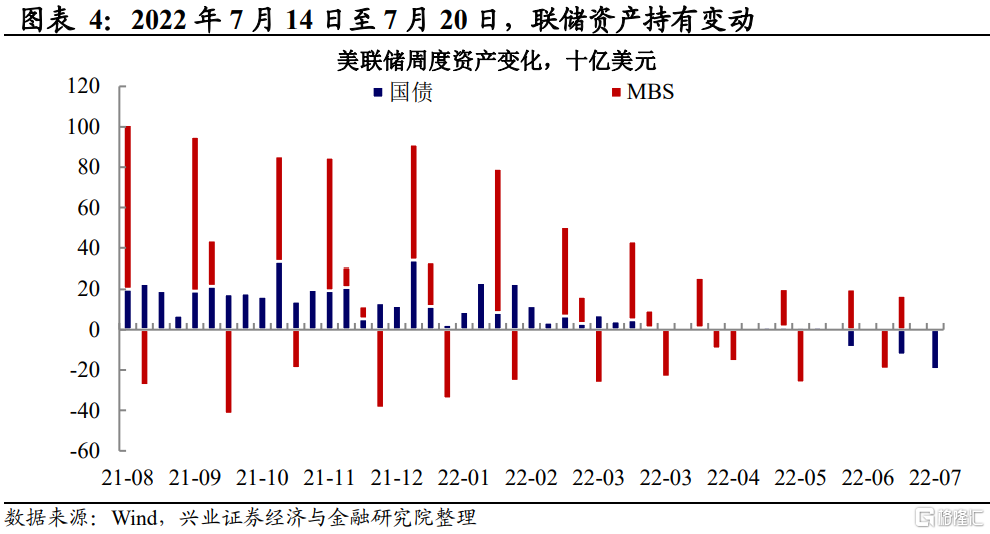

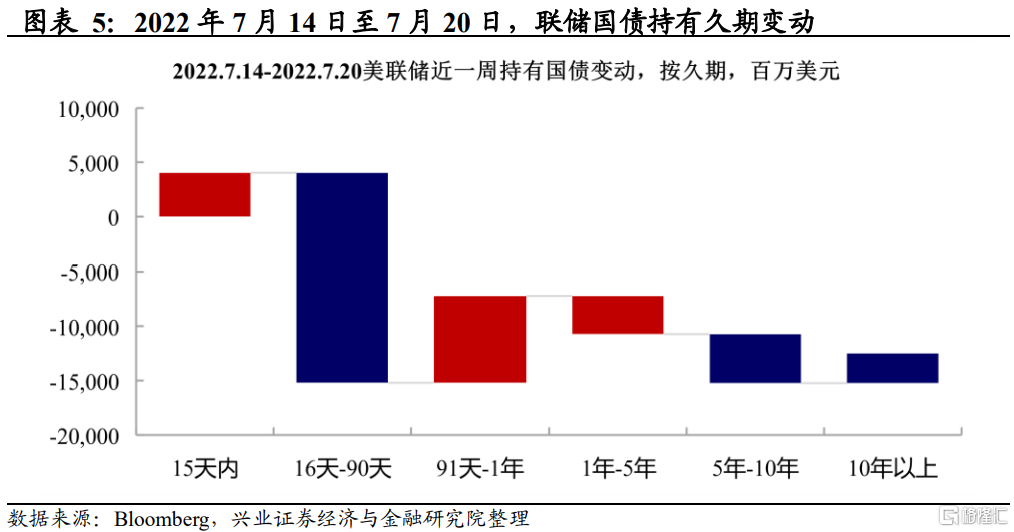

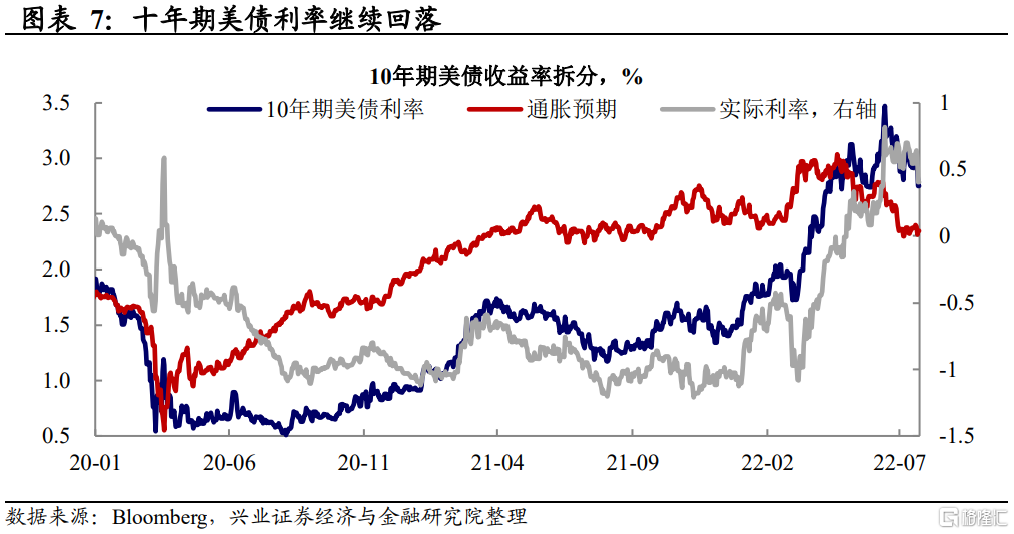

經濟下行壓力下,聯儲走鋼絲或已行至中途,但短期鷹派仍是最優解。6月通脹高居不下繼續給聯儲加壓,在看到通脹明確下行的信號之前,聯儲或將繼續保持緊縮。上週歐央行會議宣佈加息50bp,全球多數經濟體已進入追趕式加息的跑道。然而,70年代以來的經驗來看,在真正衰退來臨時,聯儲也無法只側重於通脹。基本面數據均指向美國經濟正在進入快速下行的通道,美債10Y-2Y收益率曲線自7月5日以來持續倒掛,經濟衰退隱憂增加。聯儲後續“轉鬆”的時間點,或取決於白宮和國會態度何時會從通脹轉向需求——這需等通脹及緊縮對私人部門壓力進一步顯現。

風險提示:通脹持續性超預期,聯儲貨幣政策收緊超預期。

“通脹-聯儲收緊”線索追蹤

市場:激進加息預期有所降溫

通脹:供應鏈壓力逐步緩解

風險提示:通脹持續性超預期,聯儲貨幣政策收緊超預期。