第四季度GDP保“4”靠什麼?

本文來自格隆匯專欄:陶川,作者:東吳宏觀團隊

第四季度GDP保“4”靠什麼?2021年第四季度的GDP增速明顯好於市場預期,我們發現一個重要的特徵是增長動能的結構性分化明顯。工業生產和製造業投資是亮點,背後是保供穩價政策託底和出口高景氣度的拉動,而這兩個因素的可持續性是存疑的;此前疲軟的基建在12月出現觸底反彈,主要的拉動來自於電力投資的加速,而作為經濟企穩重要力量的消費和地產卻繼續超預期走弱,這可能是GDP增長雖然好於市場預期,但央行仍然果斷降息的重要原因,而且我們認為央行的降息週期可能才剛剛開始:

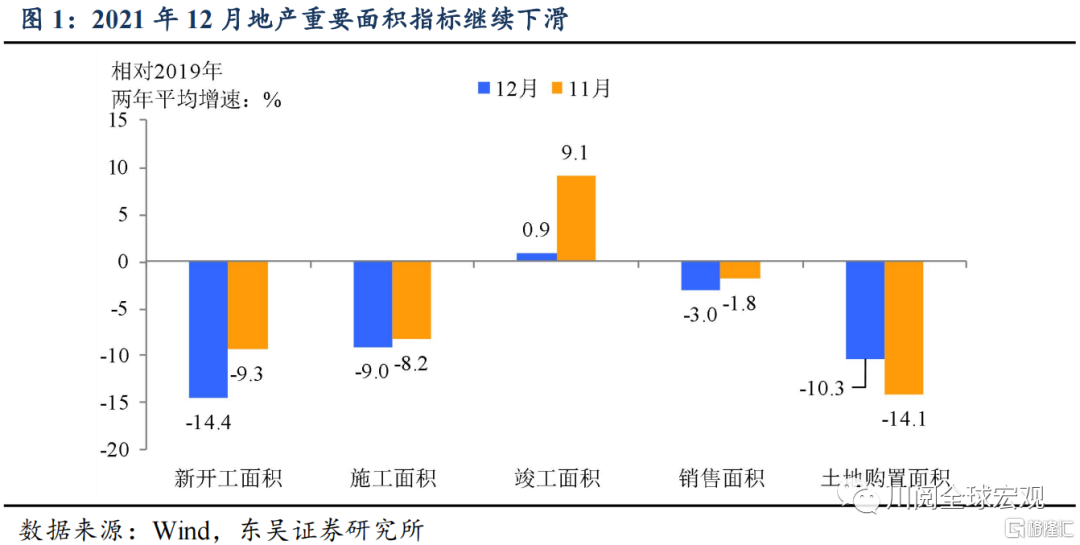

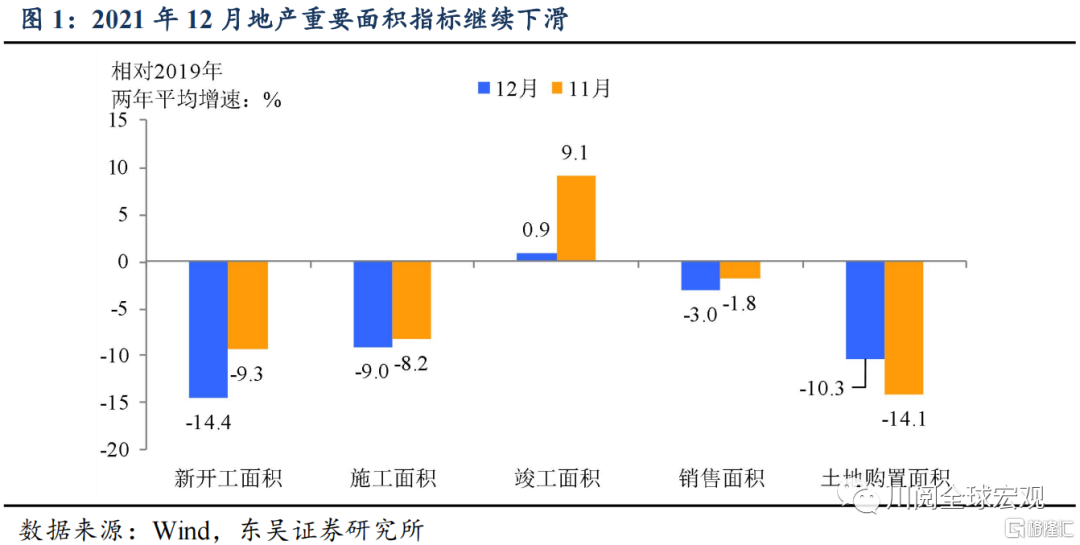

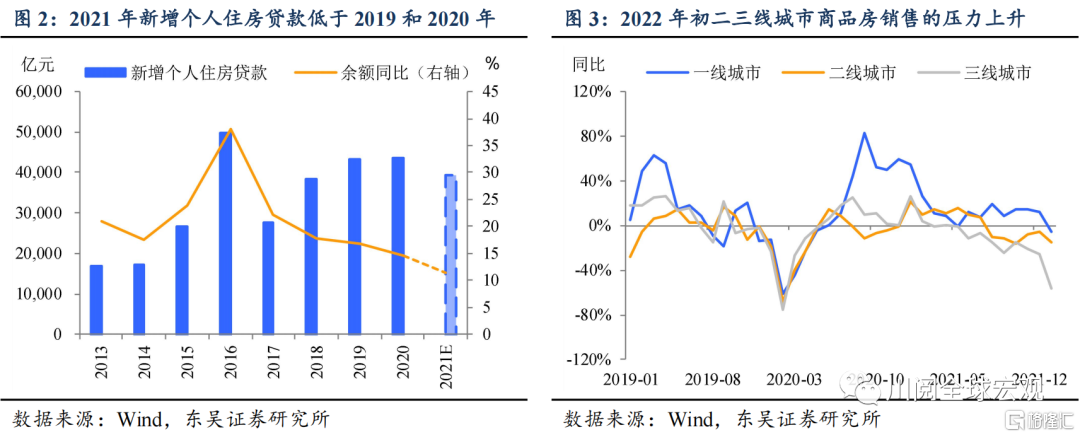

地產尚未企穩,降息穩銷售可能是重要政策方向。2021年全年地產投資增長5.7%,但12月地產投資繼續降温、當月兩年平均同比增速年內首次跌入負值(-2.7%),銷售、開工、施工等具有前瞻性意義的重要面積指標同比降幅繼續擴大(圖1),儘管2021年第四季度央行加大了對地產信貸的支持、按揭貸款同比多增超過1000億元(但全年較2020年仍少增超過4000億元),但尚未看到地產企穩的跡象,從高頻指標看,2022年初商品房銷售尤其是三線城市同比可能繼續出現大幅下滑(圖2和3)。穩銷售、保竣工是2022年地產的重點,中央經濟工作會議和人民銀行工作會議均強調要“滿足購房者合理住房需求”,MLF降息之後5年期LPR利率將大概率隨之下調,這有利於支持居民的合理住房需求,支持地產銷售企穩。

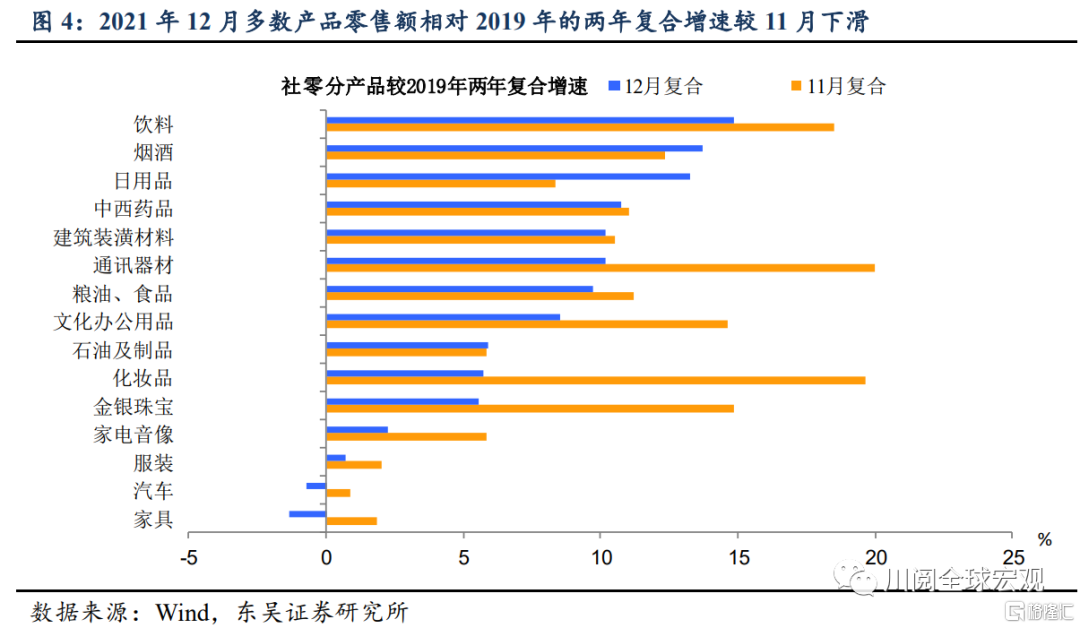

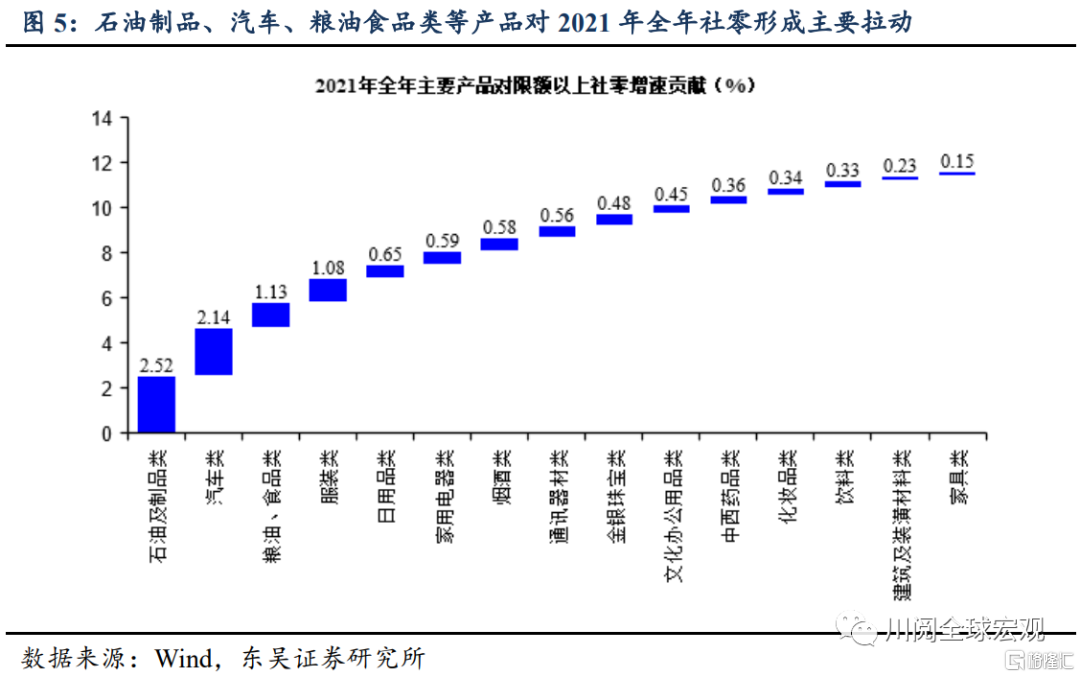

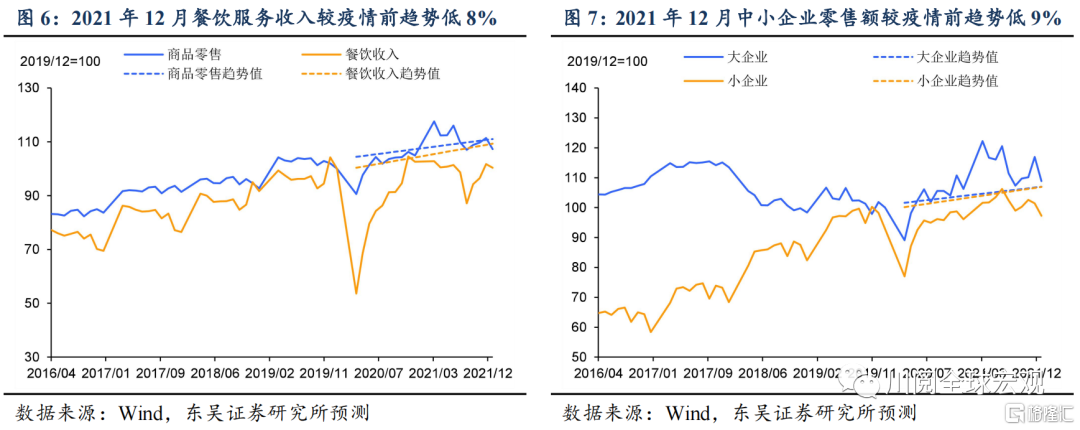

消費愈發疲軟,全年中小企業零售額較疫情前趨勢仍有近9%的差距。2021年12月社零同比1.7%,不及市場預期的一半,較2019年12月的兩年複合增速為3.1%,相對於11月下滑1.3%。2021全年同比12.5%,較2019全年的兩年複合增速為3.5%。從產品看,12月多數產品零售額兩年複合增速不及11月,其中化粧品、金銀珠寶、通訊器材為最大拖累,主要受到季節性因素擾動的影響(圖4)。從貢獻程度看,石油製品、汽車、糧油食品類等產品對2021年全年社零形成主要拉動(圖5)。餐飲服務及中小企業距離疫情前趨勢仍有差距,商品零售額較疫情前趨勢低3%,餐飲服務業收入較疫情前趨勢低8%;中小企業的零售額較疫情前的趨勢低9%,而大企業已完全復甦(圖6和7)。

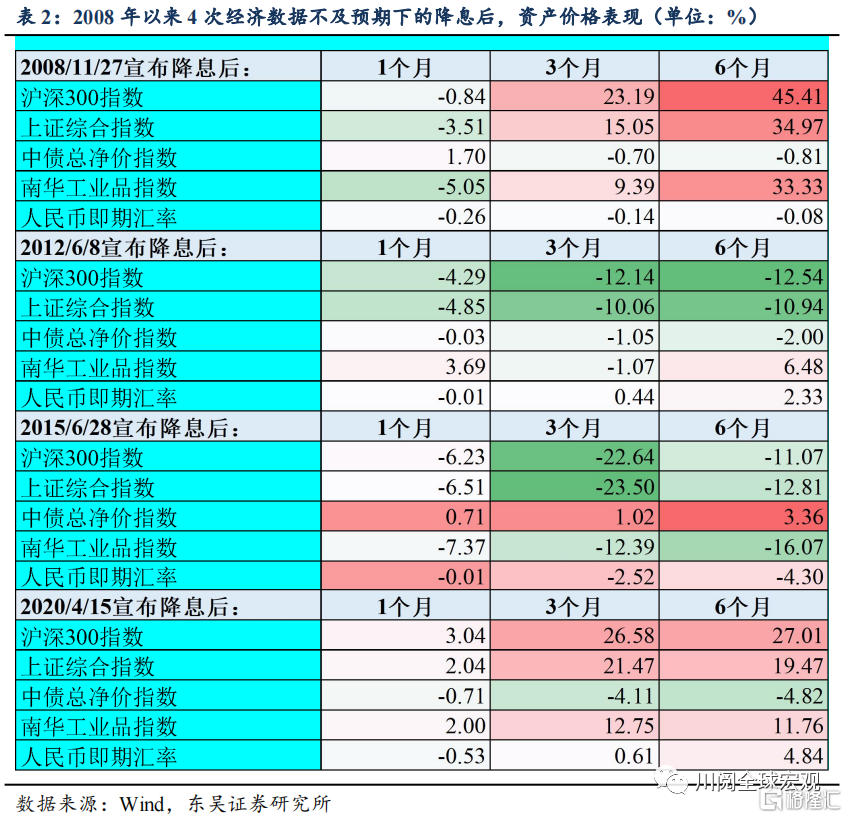

歷史上央行在經濟數據公佈前後的降息並不罕見,通過梳理2008年以來的4輪降息週期,我們發現其中4次降息與2022年1月情形較為契合:

2008年11月,國內消費投資等數嚴重下滑,疊加出口斷崖式下跌,央行大幅降息108bp。在全球經融危機的衝擊下表明瞭政策對穩增長的決心,此次降息4個月經濟企穩。

2012年6月,社零與工業數據跳水,央行於數據公佈前一天調降存貸款基準利率。旨在實體經濟融資難融資貴帶來的經濟下行風險,此次降息5個月後經濟企穩。

2015年6月,5月公佈的數顯示二季度GDP增速破7的風險加大,央行自5月降息後再次調降存貸款基準利率。此次降息後9個月經濟企穩。

2020年4月,疫情封城後經濟增長停滯,央行在2月率先降息後、在一季度數據公佈前再次下調MLF利率20bp。此次降息旨在儘快推動疫情後的復產復工,經濟在此次降息3個月後復甦企穩。

我們認為後續或有貨幣政策加大寬鬆劑量以支持穩增長的可能,未來降息窗口依然存在。從歷史經驗來看,經濟普遍在降息後3-9個月後企穩回升。但文中梳理的4次降息並非降息週期中的最後一次降息操作,2008年11月、2012年6月與2015年6月降息操作後皆有連續性降息發生。

歷次降息之後資產表現如何?如表2所示,我們覆盤了2008年以來4次在經濟數據不及市場預期下的降息,後續各資產雖然有分化,但是2008及2020年的股票和商品表現都較好,而2012和2015年債券相對於其他資產有超額收益。匯率方面,降息後首月人民幣兑美元一般會貶值,不過匯率走勢總體還是取決於中美基本面和政策的差異,今年美聯儲“緊”、人民銀行“松”的分化進一步拉大,人民幣匯率後續的貶值壓力可能上升。

展望後市,MLF和逆回購降息之後5年期LPR利率下調是大概率事件,這有利於支持居民的合理住房需求、降低按揭負擔,對消費也會有積極的外溢效應。而考慮到2022年年初穩增長任務重,但其他政策落地和信貸擴張速度可能偏慢,在美聯儲開啟加息前,央行仍有進一步降息的空間。

風險提示:疫情擴散超預期,國內外政策超預期