同程藝龍(00780.HK):住宿繼續滲透低端市場,預計4Q交通Take rate回升,維持“買入”評級,目標價17.1港元

機構:興業證券

評級:買入

目標價:17.1港元

投資要點

3Q19業績:營收和盈利略超預期(3%)。3Q19同程藝龍實現收入20.62億元(YoY+22%),超我們預期3%;毛利潤僅增14%至13.8億,毛利率由3Q18的71.6%下降到66.9%,低於我們預期(69%)。經調整淨利潤為4.19億,同比增長33.2%,Non-IFRS淨利率由18.7%升至20.3%,符合我們預期。?MPU如預期增長迅速。3Q19,公司MAU為2.43億,(YoY+13.4%),MPU達2,980萬人(YoY+31.9%),其中8月單月MAU達2.5億,MPU達3,000萬;公司約有85.5%的註冊用户居於非一線城市,約有63.3%的新增MPU來自三線及以下城市(3Q18:58.8%)。同時GMV創新高達476億(+21.7%)。

在線住宿:交叉銷售率升至26%,平台增速超40%,深耕低線。3Q19,公司住宿預訂服務收入為6.94億,同比增加34.5%,其中平台增速超過40%,其中低線城市的低星酒店增速超過80%,高線城市的低星酒店增速超過50%;此外交叉銷售率已達26%;分銷渠道業務佔比在下滑至約8%。?在線交通:因12306官方上線候補搶票,Takerate同比依舊下滑,但環比有一定提升。我們估算3Q19整體交通業務的Takerate為3%左右,較去年同期下滑約1個百分點,但較2Q(2.7%)有一定提升,我們預計4Q地面交通輔營需求加強,預計4Q機票Takerate將回3.5%,地面交通Takerate將回至3%,預計全年takerate約2.7%。

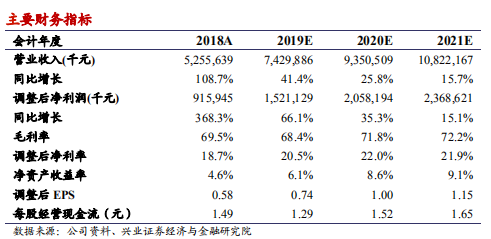

投資建議:我們看好公司高於行業的增速和較強的盈利能力,但考慮到交通Takerate下滑的風險,我們將FY19/20年收入由73.8/91億調整至74.3/93.5,調整後淨利潤為15.2/20.6億,基於DCF重估目標價為17.1港元,對應19/20年20/15倍PE,維持“買入”評級。目前公司PE為15.5x。

風險提示:1)行業政策風險;2)自然災害、政治等突發事件風險;3)行業競爭激烈,標品進入門檻較低;4)公司供應商集中度高。