300家LP追捧的“頂級PE”,要上市了

本文來自格隆匯專欄:投中網,作者:張楠

諸位好,開篇我想先請教一個問題。如果給出四家同類上市企業的收入、市值等數據:

上市企業A:2021年總收入225.77億美元,目前市值約900億美元;

上市企業B:2021年總收入162.36億美元,目前市值約350億美元;

上市企業C:2021年總收入87.82億美元,目前市值約174億美元;

上市企業D:2021年總收入49.76億美元,目前市值約為94億美元;

另一家即將上市的企業,2021年總收入7.37億美元,如果我説這家公司值200億美元,你買不買?

想必各位心中有數,我來揭曉答案,這家擬IPO公司,是近日向港交所提交招股書的PAG太盟投資集團公司(以下簡稱“太盟”),A\B\C\D四家分別是黑石、KKR、凱雷和TPG。

本來私募公司IPO已經不算什麼新鮮事,黑石、KKR、凱雷都是老前輩,TPG也於今年年初登錄納斯達克,所有數據包括營收、利潤、市值都擺在那,如果説“太盟擬募資20億美元”是彭博的報道,但“市場估值200億美元”簡直太有意思了,這到底是誰在摩擦誰的智商?

更何況,接下來LVMH(路易·威登母公司)旗下的L Catterton、歐洲的私募巨頭CVC資本,以及普洛斯資本,都準備在今年IPO,這還真是不給人家留一點餘地。

不逗悶子了。

值不值200億美元先放一邊,説太盟是“亞洲最大的另類資產管理機構之一”,倒是有據可依。截至2021年12月31日,太盟管理資產的總規模約為500億美元,旗下主要包括三大核心部門:“信貸及市場”在管規模為210億美元;“私市股權”為170億美元;“不動產”為90億美元。

來源:招股書

招股書顯示,自成立以來,太盟總計已經投資超過700億美元,並已變現逾400億美元。目前旗下活躍的基金約為30支,知名的投資項目包括珍愛網、萬達商管、大阪環球影城、騰訊音樂、奈雪的茶等。過去十年,太盟的資產管理規模增長約六倍,收穫近300名機構投資者的支持。收益方面,三個核心部門的毛內部收益率(IRR)均超過20%,扣除管理費後的淨回報率持續高於15%。

來源:招股書

太盟是唯一一家總部在亞太區的具規模、多元化另類投資公司,喜歡投資全球同行的黑石集團自然不能錯過,因此於2018年3月投資4億美元,通過Pegasus LP持有太盟 17.60%的股權。

本次IPO,太盟也是做足了功課,由高盛、摩根士丹利聯席保薦,瑞銀集團擔任財務顧問,預計募資金額的75%,將用於資助新的策略;約25%預計將用於繼續投資太盟基礎設施技術、研發以及環境、社會及企業管治措施(ESG)。

文明人單偉建

迄今為止,太盟共有三大投資業務(策略部門):信貸及市場、私市股權、不動產。1997年實物和不良資產投資的先驅Toppino與他人合夥創立了Secured Capital Japan,這是太盟不動產業務的前身;2002年,多策略對沖基金經理的Gradel(高天樂)正式創辦太平洋聯盟集團,後來發展成太盟的信貸與市場業務。

關鍵點是2010年,這年單偉建離任TPG合夥人,來到太平洋聯盟集團創立私市股權業務,並親自擔任董事長兼CEO,同年,太平洋聯盟集團吸收合併Secured Capital Japan,由此三大策略部門正式集齊,招股書説,這“實現了創始人創建多元化多策略另類投資公司的願景。2011年,太平洋聯盟集團更名為“太盟”。”

來源:招股書

所以談太盟,單偉建是繞不開的一個名字。1954年,單偉建出生於北京,小學畢業後,轟轟烈烈的上山下鄉開始了,1969年9月,年僅15歲的單偉建就被分送內蒙古建設兵團的戈壁上,一呆就是6年,這段經歷讓他終身難忘,從其自傳《走出戈壁》我們可以一窺其心路歷程。

在戈壁的6年間,即使在鹽鹼地種土豆、挖土豆、起溝渠、燒磚窯,做了大量的無用功,唯獨學習從沒拉下,1975年9月,單偉建回京重返校園,進入北京對外經濟貿易大學英語專業就讀,四年後啟程赴美留學,1981年12月獲得舊金山大學工商管理碩士學位,以及分別於1984年12月及1987年5月,獲得加利福尼亞大學伯克利分校經濟學碩士學位與工商管理博士學位。

“歷史上有很多人生不逢時,懷才不遇,乃至一輩子一事無成,這是命運使然,沒有什麼好遺憾的。但是如果哪一天機會來了,因為自己沒有準備好而錯失良機,那麼只能責怪自己。所以我要不斷學習,隨時準備着,不辜負自己就好了。”

話是這麼説,不過戈壁插隊的經歷,讓單偉建得以用獨特的視角理解這個世界,不只是對自己身邊的事情,也對可能影響世界走向的大事投以目光,並且從不吝嗇闡述自己的觀點以施加影響。

單偉建不時發表時事分析和評論,文章見諸美國《紐約時報》、《華爾街日報》、《外交事務》、英國《金融時報》、《經濟學人》、香港《信報》等,還曾創辦過一本學術期刊《中國經濟評論》。

用《2022,VC墜入“生存訓練期》中的一句話來解釋,“沒有一個好的α,β又談何容易?”,正是因為時代向單偉建開了一個巨大的玩笑,讓他更為重視穩定健康的環境,這當然也是我們每一個人都需要的,放在太盟和其本人的投資業務上,這句話也同樣適用。

在太盟之前,單偉建擔任TPG長達10餘年的執行合夥人,也是TPG亞洲(前新橋投資集團)主管合夥人,這期間完成了諸如韓國第一銀行、深發展等經典的併購案例。併購最重要的即完全掌握公司的控制權,在太盟與春泉產業信託的股權之爭中,單偉建曾迴應,爭取控制權的目的是改變被收購公司的管理,最終提高公司價值。

因此所謂併購是“站在門口的野蠻人”的説法,我認為有失偏頗,畢竟手段和目的如果都是正當的,所謂野蠻也就無從談起,道德從來就不是評判商業的第一視角,況且如果真的談野蠻,那應該去看看LVMH掌門人貝爾納·阿爾諾,相比於他用盡各種手段,獲取旗下一系列知名奢侈品品牌的發家史,單偉建真的挺“文明”的。

基金的週期之困

從2007年以來,黑石、TPG、KKR、凱雷,包括太盟這些另類資產管理公司,紛紛走向資本市場,而資本市場最關注的核心,就是能否有一套穩定自洽、持續增長的經營邏輯,而且與科技企業概念先行不同的是,這行業只論結果、不論過程。再加上今年以來,不少私募也公佈了上市計劃,我的一個疑問是,同樣是投資公司,為什麼鮮見VC上市的?

作為一家投資公司,太盟收入來源的一半以上是管理費收入,不過這兩年佔比逐年下降,原因是在資本市場火熱的頭兩年,太盟趁勢變現不少,2020年及2021年,太盟退出了130億美元。

截至2019年、2020年及2021年12月31日止年度,管理費收入分別為3.11、3.5、3.94億美元,約佔太盟總收入的71%、55%及54%,主要增長在基金份派收益、其他收入這兩項。

來源:招股書

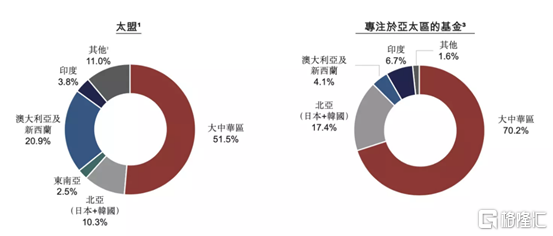

太盟的特色是“立足亞太,多元創富”,所謂“立足亞太”,招股書顯示,就地域而言,52%投資於大中華區(指中華人民共和國,包括香港、澳門及台灣),21%投資於澳大利亞及新西蘭,10%投資於北亞,4%投資於印度,3%投資於東南亞,其餘11%投資於其他地區。

據NMG的數據,全球另類資產的市場規模,由2011年的6.6萬億美元增至2021年的17.5萬億美元,複合年增長率為10.2%,超過了同期全球潛在資產管理市場8.0%的複合年增長率。專注於亞太區的另類資產管理市場的增長,明顯高於全球另類資產管理市場,由2011年的0.7萬億美元增至2021年的2.7萬億美元,複合年增長率為14.8%,到2026年,專注於亞太區的另類資產管理市場規模預計將達到5.7萬億美元,複合年增長率為16.5%,是2021年市場規模的兩倍以上。

來源:招股書

太盟在亞太區、紐約、倫敦設共有12個主要辦事處,僱用近600名員工,是亞太區地域多元性最高的另類投資公司,共有293名投資專業人員、68名投資支持專業人員及216名非投資專業人員。

來源:招股書

“多元創富”則是指投資策略的多元化,在信貸及市場、私市股權、不動產三大核心策略部門的基礎上,太盟提供13種基金策略,目前有30只活躍基金,31%投資於私募債務,36%投資於私市股權,19%投資於不動產,13%投資於流動性策略及公開市場。

太盟認為,其有能力投資於全方位的投資機會,無論該投資機會為資產或現金流所支持、期限為短期或長期、流動或長期持有控制權,以及良性或不良性資產,“相比於我們的競爭對手通常集中於單一地域或單一策略,太盟在多元化的投資策略領域及廣泛的地區部署資本,令我們的增長及業績不依賴於任何單一區域或資產類別。”

核心在於多元化、多區域的投資能力,是穿越週期的必要條件,也是資本市場最在意的,而合夥制沒法上市這一條,可能只是形式上的限制,像十幾年前黑石當年為了上市,費勁千辛萬苦,也要將合夥制改為股份制。

上市後的黑石就像開掛一般。目前,黑石是全球最大的資產管理公司之一,截至2021年12月31日,其資產管理規模為8,809億美元,在全球範圍內橫跨房地產、私市股權、基礎建設、生命科學、成長股權、信貸、不動產及次級基金等領域。

所以回到開頭的問題,VC鮮見上市,我們可以問幾個問題:是投資人們都不認為自己是個創業者,只配屈居幕後?是業績不能公開?是VC的生意太小不足以承載一家上市公司的體量?合夥制當真是個邁不過去的坎?當真淡薄名利?又或者是上市是個“不經濟”的選項?

我還沒有答案,但相比於黑石、太盟等另類投資公司,VC目前的商業路徑依然較為單薄,缺少資本市場認可的穿越週期的能力顯然是事實。不過,在納斯達克上市的美國VC"SuRo Captial Corp(前GSVC)",股價表現非常優異,去年大手筆的分紅更讓投資者狠賺了一筆,或許今後我們可以從它身上能找到一些線索。

ESG,傳播口徑還是投資策略?

通篇瀏覽太盟的招股書可以發現,ESG(Environmental環境、Social社會、Governance公司治理是出現頻率最高的詞之一。本次IPO募集的資金,除了75%用於投資外,約25%預計將用於繼續投資太盟基礎設施技術、研發以及環境、社會及企業管治措施(ESG)。

在太盟,三大核心策略部門都有一個ESG委員會,配備相應專職人員負責ESG的日常實施。還設有集團層面的ESG委員會,每季度都會開會討論ESG的進展和實施情況。可以説在太盟,ESG現在已經深入到從戰略層面到投資決策流程層面的每一個環節。

招股書也明確表示,“為進一步強調ESG是我們工作的核心,太盟所有的ESG倡議均被整合至一個綜合項目中,即太盟 Impact。”資本素來無利不起早,太盟如此重視ESG,總結下來總共有以下幾個原因:

其一,外部環境正在迫使所有大型資產管理公司,作出向ESG轉舵的決定。比如在募資方面,根據NMG進行的投資者調查,64%的投資者已將ESG納入其投資活動決策過程中,而79%的投資者預計,ESG將成為其在未來五年內選擇外部資產管理人的重要因素。

目前世界的一些大型退休基金、慈善基金等已經將ESG納入必要條件,另外接受可持續價值觀成長起來的新一代投資人,也會更加重視ESG。

太盟認為,ESG有望成為亞太區另類資產管理市場的主流,“儘管從歷史上來看,此類主題在亞太區的受到關注度不及歐洲及美國等其他市場”。也就是説,要持續不斷地拿到“大錢”,必須給投資者一個可持續的、長遠的理由。

其二,越來越多的ESG投資機會開始湧現。根據NMG的數據,亞洲ESG資產管理規模預計將於2021年至2026年期間以22.2%的複合年增長率達到19.3萬億美元。這為專注於亞太區的另類資產管理公司提供了大量機會,眾多另類資產管理公司已開始在其投資過程中,引入ESG框架及政策,以把握這一增長風口。

其三,以ESG為主線的投資策略符合主流價值觀,可擴大品牌影響力,規避諸多監管和法律的風險。比如在太盟,每一項投資決定的第一視角就是ESG,由一個問題開始思考:能產生什麼樣的ESG影響力?這主要由三方面的考慮構成:潛在的ESG風險因素、系統性的ESG評價、ESG影響力將會超過投資的生命週期。

來源:招股書

太盟在招股書中提到,“為進一步強調ESG是我們工作的核心,太盟所有的ESG倡議均被整合至一個綜合項目中,即PAG Impact。”通過這種方式,量化及增強太盟ESG項目的影響,明確業務和新原則和ESG的系統化方法,太盟表示,即將打造一支專門的ESG╱影響力投資基金產品,未來將是以ESG為核心的投資平台。

不過,雖然太盟認為ESG是其通往未來的途徑,但仍需面臨一些現實挑戰,最直接的是,以ESG為核心的投資策略,顯然會錯失不少投資機會,比如一些高耗能、水資源消耗大、高碳排放的產業;在社會輿論層民涉及“政治正確”,容易引起爭議的企業,就明顯不符合ESG的投資理念,而讓ESG成全全社會的共識,顯然還需要一定時間。