保險2024年展望:瑕不掩瑜

本文來自格隆匯專欄:中金研究,作者:毛晴晴 姚澤宇 等

回顧2023年,行業負債(承保)端趨勢基本符合我們預期,但經濟預期的演變對資產端產生了強力壓制;展望2024年,資產端預期依舊會是板塊重要的影響因素,但我們認為瑕不掩瑜,負債(承保)端的邊際向好終會兑現為利潤改善和股東回報,進而推動估值修復;板塊內部來看中資壽險潛在修復空間最為可觀,穩健配置推薦財險。

摘要

中資壽險:趨勢向好的價值表現終會兑現為利潤改善,修復空間最為可觀。2023年中資壽險在價值高增和經濟走弱之間先起後落,我們認為板塊未如期修復的原因為新業務價值是長期利潤前瞻指標,而價值轉正帶來利潤改善被短期的大額股票投資虧損掩蓋,使得價值改善的説服力減弱,同時市場對資產端預期過於悲觀、對負債端趨勢存疑。同去年一樣,我們梳理了繼續看好負債端的理由,並增加了較多對資產端的討論,回顧日本壽險,我們認為其長期利差損經驗更像是極端個例,不可簡單用於推演我國情況;此外,2023年中資壽險的利潤下行主因股票虧損而非利率下行,2024年即便股票投資無收益,淨利潤仍有向上彈性。重申看好行業的投資機會,基於大幅低估的估值、以及我們認為趨勢向好的價值表現終會兑現為利潤和股東回報;短期內資產端依舊會影響板塊方向,但負債端趨勢帶來長期修復空間和個股相對收益。

香港壽險:競爭優勢和增長前景依舊突出,觀察外資流向尋找配置機會。2023年香港壽險在外資流出影響下股價走勢與基本面大幅背離,香港壽險是兼具長期增長空間和業務經營能力的優質標的,當前位置已具備較強配置價值,建議觀察外資流向尋找配置機會。

財險:主要趨勢延續,長期穩健配置之選。2023年業在極致的市場風格下避險屬性凸顯、股價大幅跑贏;展望2024年,我們預計隨着監管對於不當費用競爭態度更明確、投資端的低收益預期或倒逼市場主體在承保端更為理性,大型公司車險業務競爭格局將進一步優化、在非車市場的不確定性中亦可把握確定性。

保險科技及保險中介:再迎手續費監管,機遇挑戰並存。

風險

新單保費增長不及預期;長端利率大幅變動;資本市場大幅波動;自然災害;政策及監管不確定性;海外金融風險事件。

中資壽險:負債端趨勢向好終會兑現為利潤改善

2023年中資壽險在價值高增和經濟走弱之間先起後落,我們認為板塊未如期修復的原因為新業務價值是長期利潤前瞻指標,而價值轉正帶來利潤改善被短期的大額股票投資虧損掩蓋,使得價值改善的説服力減弱,同時市場對資產端預期過於悲觀、對負債端趨勢存疑。同去年一樣,我們梳理了繼續看好負債端的理由,並增加了較多對資產端的討論,回顧日本壽險,我們認為其長期利差損經驗更像是極端個例,不可簡單用於推演我國情況;此外,2023年中資壽險的利潤下行主因股票虧損而非利率下行,2024年即便股票投資無收益,淨利潤仍有向上彈性。重申看好行業的投資機會,基於大幅低估的估值、以及我們認為趨勢向好的價值表現終會兑現為利潤和股東回報;短期內資產端依舊會影響板塊方向,但負債端趨勢帶來長期修復空間和個股相對收益。

覆盤2023年:在新業務走強和經濟預期走弱之間股價先起後落

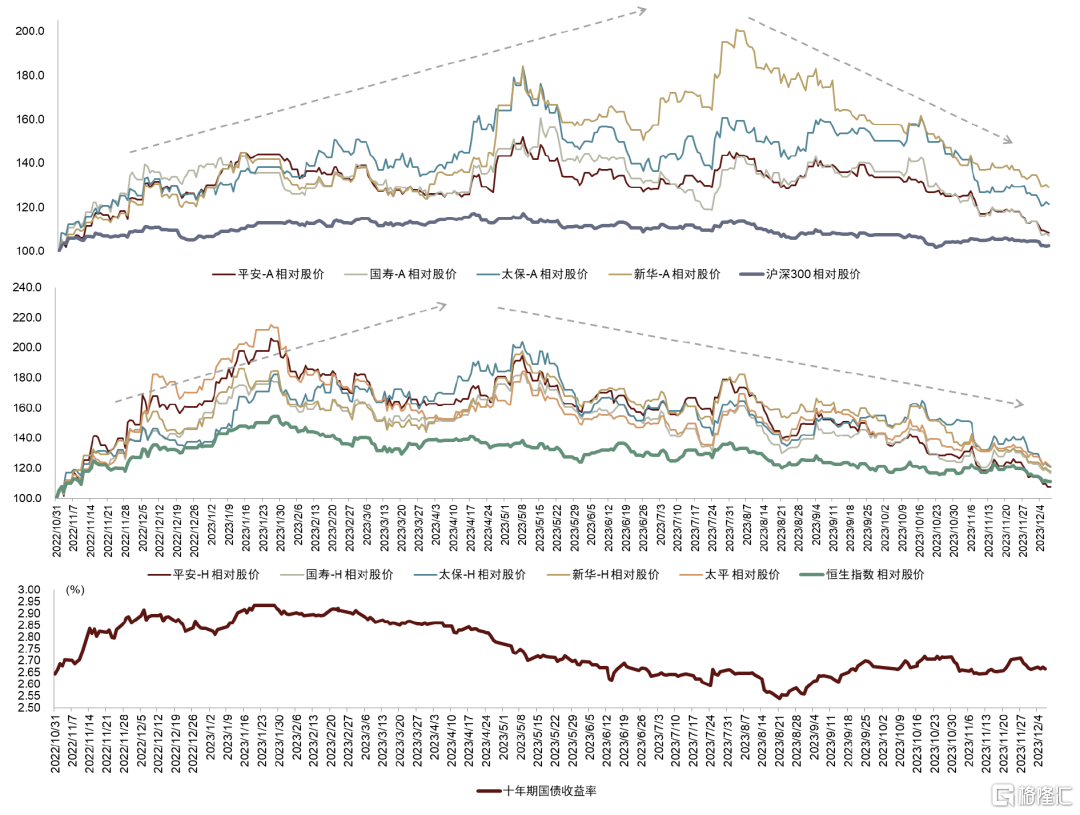

A/H中資壽險板塊自2022年11月以來分別上升16.5%/16.8%(截至2023.12.8),跑贏滬深300/恒生指數14/6個百分點。分階段來看,板塊全年股價先起後落:得益於階段性相對樂觀的經濟預期及新業務止跌走強,2022.11-2023.5月中,中資壽險-A/H分別上升65%/84%,跑贏滬深300/恒生指數 51/48ppt;進入下半年,(1)經濟預期走弱致使市場對壽險公司投資端憂慮加重、股市大幅下跌導致上市保險公司下半年利潤承壓;(2)3.5%定價產品炒停後需求短暫疲軟,市場對新業務中長期增長持續性仍有質疑;(3)監管收緊,市場認為未來全面“報行合一”的實施中短期內或給行業經營帶來不確定性,2023.5月中-2023.12.8,中資壽險-A/H分別下跌29%/36%,跑輸滬深300/恒生指數 19/18ppt。

圖表:中資壽險新業務價值時隔三年止跌回正

資料來源:公司公吿,中金公司研究部

圖表:中資壽險股價先起後落(截至2023.12.8)

資料來源:公司公吿,Wind,中金公司研究部

負債端:我們為什麼認為負債端正在邁向新週期?

儲蓄險並非從2023年開始熱銷,也不會僅在2023年熱銷

我們認為居民對於利率下行的認知是本輪儲蓄險需求高增的主要催化,並且儲蓄險並非從2023年開始熱銷,從被資本市場忽略的中型公司陽光、中信保誠的數據來看,儲蓄險的增長趨勢在幾年前就已見端倪,只是這一趨勢被頭部公司重疾的持續大幅下跌所掩蓋。從日本、中國台灣等地區的經驗來看,帶有長期儲蓄功能的保險在整個保險市場較為飽和的階段仍能夠支撐行業出現中期維度的持續增長。

► 居民對於利率下行的認知或是本輪儲蓄險需求高增的主要催化,而市場認為的3.5%“炒停”、股市疲軟等因素只是次要因素。牌照所賦予保險的長期和保本屬性是其他金融產品不具備的差異化競爭優勢,而與之對應的劣勢是持有者流動性的損失,我們認為居民對於利率下行趨勢的認知是推動儲蓄險高增的重要催化,由於對於未來利率水平較為悲觀致使居民願意放棄流動性選擇長期鎖定的收益。

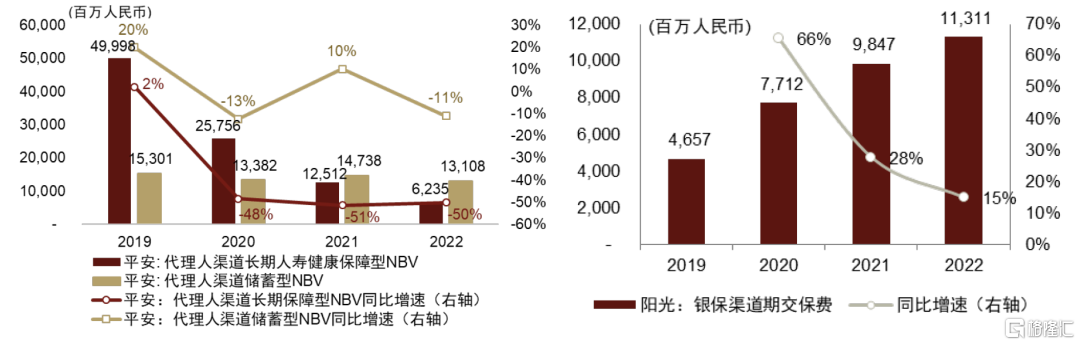

► 儲蓄險並非從2023年趨勢向好,只是2023年才被市場看見。市場普遍認為“儲蓄險在2023年突然開始熱銷”,並將其歸因於3.5%“炒停”、股市疲軟等短期因素,這是由於資本市場的注意力聚焦在上市主體,幾乎所有上市公司過去幾年都受到重疾下跌、代理人規模大幅下行的持續拖累,導致儲蓄險的趨勢被掩蓋。從被資本市場忽略的中型公司陽光人壽、中信保誠的數據來看,儲蓄險的增長趨勢在幾年前就已見端倪,陽光2020-22年的銀保期繳新單增速分別為66%/28%/15%,中信保誠銀保渠道年化新單保費2020-22年分別為34%/28%/32%;即便從平安的數據來看,2019-22年,平安人壽代理人渠道長期保障型業務NBV四年間複合跌幅達40%,在此期間代理人從141.7萬人下降到44.5萬人,在供給能力近乎打3折的背景之下,代理人渠道儲蓄型業務NBV實現了0.66%的複合增長,在一定程度上也反映出長期儲蓄需求的趨勢。

圖表:儲蓄險的增長趨勢從幾年前就已見端倪(以平安、陽光為例)

資料來源:公司公吿,中金公司研究部

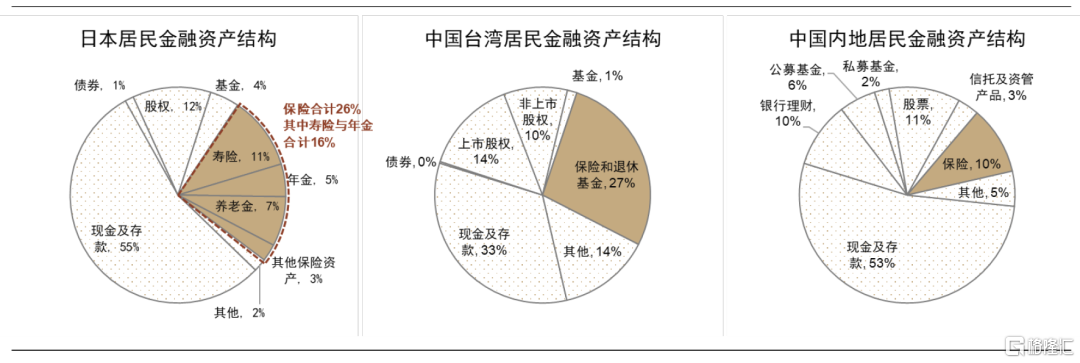

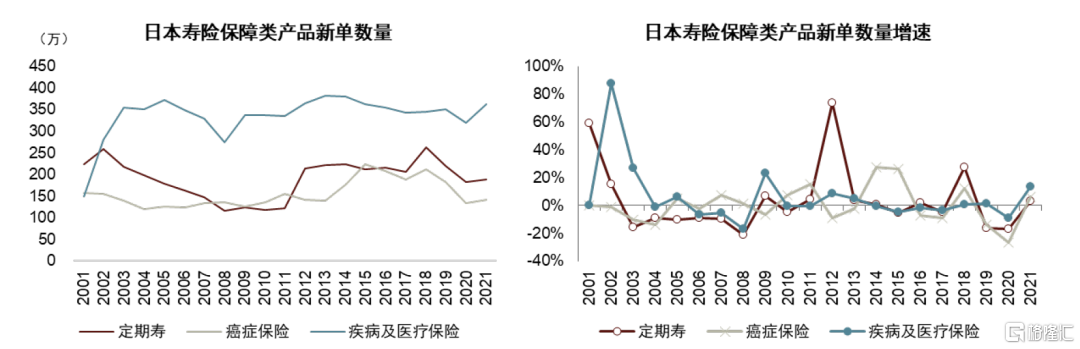

► 從日本、中國台灣等地區的經驗來看,帶有長期儲蓄功能的保險在整個保險市場較為飽和的階段仍能夠支撐行業出現中期維度的增長,以日本壽險公司第一生命為例,以保障型業務為主的經營主體DL在FY2009-22年的新業務複合增速僅為-7.1%,在此期間以儲蓄型業務為主的經營主體DFL的新業務複合增速高達7.5%。2000-2020期間,中國台灣保障產品(健康險+意外險)總保費年均增速僅1.4%,遠低於帶有儲蓄功能的產品(壽險+年金險)的年均增速7.4%。我們認為這是由於不同於保障型業務市場空間=人口數量*保障意願*保障成本,儲蓄型業務市場空間=人口數量*居民財富*配置偏好,這意味着保障型業務更受制於人口數量,而儲蓄型業務可以分享財富增長的紅利。歷史上中國居民對於保險配置比例較低,這可能是過往利率水平較高以及居民對於保險的認知較弱,隨着利率下行的認知深入人心,我們認為仍有較為可觀的存量資產以及潛在新增資產配置需求待釋放。

圖表:長期來看,日本和中國台灣儲蓄類(含投資類)保險銷售增長好於保障類產品

注:DL(Dai-ichi Life)和DFL(Dai-ichi Frontier Life)均是第一生命(Dai-ichi Life Holdings)的子公司,經營日本境內壽險業務

資料來源:第一生命公司公吿,中國台灣人壽保險商業同業公會,中金公司研究部

圖表:儲蓄型產品需求受到居民財富水平上升和居民配置偏好變化的雙重驅動

資料來源:中金公司研究部

圖表:中國居民金融資產中保險(含年金險)佔比與日本和中國台灣相比仍較低

注:中國台灣數據截至2021年,中國內地和日本數據截至2022年

資料來源:日本央行,中國台灣中央銀行,中國證券投資基金業協會,國家金融監督管理總局,銀行業理財登記託管中心,信託業協會,保險業協會,保險資產管理業協會,中國人民銀行,中央國債登記結算有限責任公司,國家統計局,全國社會保障基金理事會,人社部,CEIC,Wind,中金公司研究部

重疾險並非再無機會,其新單表現大概率同多數保險產品一樣呈現週期性

我們認為,儘管當前大環境對於重疾險的銷售的確帶來負面壓制,但從多個角度來看,長期保障型業務的斷崖式下跌很難完全用需求飽和來解釋,更多在於此前供給側的經營模式不可持續,這意味着重疾險並非再無機會,其新單表現大概率同多數保險產品一樣呈現週期性。此外,當前市場聚焦在大環境對於重疾銷售的負面影響,忽略了儲蓄險高景氣之下代理人主觀上不願意銷售重疾帶來的壓制,這一變量或率先推動部分公司重疾NBV回暖。

► 長期保障型業務的斷崖式下跌難以完全用需求飽和來解釋:1)回看2019-22年,平安代理人渠道長期保障型業務的NBV增速分別為2%/-48%/-51%/-50%,這種短短一年之內從正增長轉為持續斷崖式下跌的趨勢與海外市場某一產品需求飽和後的銷售表現有很大差異;2)自上而下看,2022年底我國內地居民醫療衞生支出中商業健康險支付部分佔比為4.2%,而中國台灣在實行全民醫保的背景下其商保佔比仍達到13.8%;中國內地居民自付部分為27.0%,相較美國的11.9%、德國的13.3%、日本的12.9%、中國台灣的20.6%仍然較高,商業健康險並非已經飽和;3)自下而上看,儘管存量重疾保單數量較高,但行業來看單均保額低於20萬元,這意味着保障型需求仍然有空間。

圖表:日本保障類產品(定期壽、癌症保險、疾病及醫療保險)的新單銷售呈週期性波動,不會持續大幅下跌

資料來源:LIAJ,中金公司研究部

► 重疾險並非再無機會,其新單表現大概率同多數人身險產品一樣呈現週期性:我們認為過去幾年重疾險等業務疲軟的主要原因更多在於此前的經營模式粗放,渠道和產品均僅適用於人口紅利較為充沛的市場初期,供給側的原因大於需求側。以經營能力更優的友邦中國和中信保誠為例,儘管大環境對於需求側有一定的壓制,2023年初至今兩家公司的重疾銷售均實現了同比增長。隨着重疾險在新業務的比重跌至冰點、代理人規模觸底,這或許意味着此前粗放式發展帶來的高基數已被消化,我們預期通過壽險改革改善經營能力的公司後續也有望逐步看到重疾險回暖。

► 市場忽略了代理人主觀上不願意銷售重疾帶來的壓制,這一變量或率先推動部分公司重疾NBV改善。從重疾NBV=活躍人力*主觀銷售意願*銷售能力*客觀銷售難度這一角度來看,2020-22年重疾NBV的下行來自於活躍人力、代理人重疾銷售意願、銷售難度的同步惡化,2023年儲蓄險的熱銷下代理人主觀上不願銷售重疾亦帶來較大壓制;展望2024年,活躍人力有望企穩、銷售難度或持平,而公司推動下代理人銷售意願的變化及改革後代理人能力的改善有望推動部分公司重疾NBV轉好,如太保在3.5%的定價利率調整後降低對於增額壽的佣金激勵、加大對於重疾險的佣金激勵,4Q23已推動重疾險舉績率從低個位數上行到兩位數。

圖表:展望2024,代理人重疾銷售意願有望提升,加之代理人銷售能力提升,部分公司重疾險表現有望轉好

資料來源:中金公司研究部

行業還有其他積極變化正在發生

我們認為負債端還有更多積極變化正在發生:1)高收入客羣增加:儲蓄險需求高增為保險行業帶來更多的高收入客羣,甚至幫助中資壽險觸達了較多外資壽險定位的高端客羣,這為行業後續拓展其他業務、服務帶來可能;2)助推代理人轉型:儲蓄險高增亦推動優質代理人收入增加,導致代理人收入分化,不僅有助於吸引優質人員加入,也給予險企清退低產能人員的空間,加速行業代理人轉型;3)儲蓄型業務的結構亦有優化可能:我們預計傳統險定價利率下行之後險企將加大分紅險推廣力度,儘管當前環境下分紅險能否迎來大發展仍取決於需求側,但是險企積極營銷對公司負債結構改善也有望帶來一定推動。4)頭部公司經營環境有望持續改善:我們預計監管嚴控保險公司實際負債成本的相關政策將持續,如“報行合一”、下調定價利率等,這些政策長期來看對於儲蓄需求推動的新業務增長趨勢影響有限,但將顯著改善頭部公司經營環境、減少中小同業不當費用競爭給頭部公司帶來的擾動、推動行業健康發展。

詳解“報行合一”,哪些問題值得關注?

為什麼要在當前實行“報行合一”?

當前時點“報行合一”的意義是在利率下行背景下嚴控險企實際負債成本進而防範風險、維持險企合理必要利潤水平。所謂“報行合一”指產品報備時報送費用應與實際一致,涉及“報送”和“執行”兩個層面,歷史上人身險手續費問題並非僅是公司報送的銷售費用過高,更復雜的問題是保司通過其他科目走賬導致實際佣金費用過高、且監管難以管控,因此報送層面不僅包括明確費用總額,還需明確公司的費用構成和用途。我們認為理解當前時點“報行合一”目的對於理解其影響有較大幫助,即在利率下行背景下嚴控險企實際負債成本從而防範風險、維持險企必要利潤水平,這與調降行業定價利率的初衷較為相似。

人身險和車險“報行合一”的同於不同

嚴控手續費都將優化展業相對規範的大公司的競爭格局、但頭部財險公司當時降價帶來的“陣痛”在人身險領域或不明顯。人身險和車險“報行合一”的共同目的都包括嚴防惡意費用競爭,不同的是車險費用高企的同時保費虛高、而人身險費用高企導致公司負債成本過高,車險“報行合一”及“綜改”的目的是控制費用進而降低保費價格,人身險“報行合一”則是控制費用進而切實壓降實際負債成本,政策實行後車險業務出現費用、保費價格均下降的情況,我們預計人身險可能的結果是費用下降、而保費價格變化則不顯著,由於定價利率受限、費用率“報行合一”、發生率調整空間有限;車險“報行合一”等政策優化了頭部公司的競爭格局,同時保費下行給頭部公司帶來陣痛,我們認為人身險“報行合一”亦將凸顯頭部公司競爭優勢,但保費下降產生的“陣痛”可能並不顯著。

銀保“報行合一”:銀行代銷保險的意願不會降低,結構上更願意銷售大型公司產品

從銀行角度看,代銷保險為銀行帶來增量收入,降傭後保險產品依舊是各類金融產品中佣金較為豐厚的產品,並且當前客户對於儲蓄險需求旺盛,同時銀行對於中收有較大訴求,我們認為對於銀行來説最優的選擇是如何提高銷售業績推動“以量補價”;結構上看,銀行相較過往可能更願意銷售大型公司的產品,或推動大型公司銀保業務“量價齊升”。

個險“報行合一”:長期經營能力優秀或改革較為深入的公司受到影響較少

個險若“報行合一”,我們認為大型公司個險費用下行的幅度可能並不大,但潛在的費用調整可能會導致部分公司面臨代理人流失的壓力;需要注意的是,2023年行業是在代理人規模繼續下行之中實現的增長,這來自於儲蓄需求的推動,在此背景下供給側減少費用投放對於行業增長趨勢的影響或較為有限;此外,無論是“報行合一”還是未來可能的其他政策,個險經營理念與監管政策導向較為一致以及個險改革執行較為深入的公司受到的影響都將較少。

► 頭部公司個險直接銷售費用水平下降幅度可能並不大,潛在佣金結構調整可能會導致部分公司面臨代理人流失壓力。在未“報行合一”之前頭部公司的個險直接銷售費用在所有渠道中處於較優水平,體現為個險渠道價值率水平顯著好於銀保、經紀渠道,當前監管對於個險產品的費用報送要求仍不明確,參考銀保調整之後的手續費水平,我們認為未來頭部公司個險直接銷售費用下降幅度可能並不及預期之大。此外,個險實際費用結構是否調整亦十分重要,個險實際佣金費用主要包括基本法內費用和法外費用兩部分,法外費用類似銀保小賬,是保司實際費用水平看不清、各類費用亂象的產生的重要原因之一。如果監管嚴格調整費用結構,可能會導致部分公司面臨代理人流失壓力,參考太保在2022年初所做類似費用調整,當期代理人的下行幅度明顯大於同業。

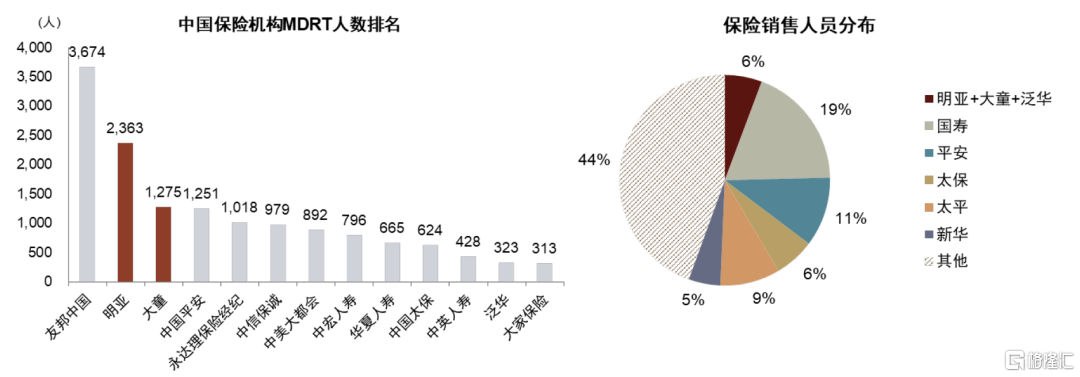

► 經代渠道營銷員或迴流保司,從而部分緩解保司代理人規模的壓力。過往經代渠道收取的佣金水平較高,行業內較多代理人選擇在經代公司展業獲取高收入,明亞、泛華、大童3家頭部經代公司合計代理人約為20萬人左右,其中明亞和大童2022年底分別擁有2363/1275名MDRT,位列中國大陸第2、第3名。我們預計“報行合一”後經代公司代理人佣金下降幅度或在30-50%,高過保司個險代理人佣金降幅,可能會導致部分經代渠道營銷員迴流保司,從而在一定程度上緩解保司代理人規模的壓力。

► 無論是“報行合一”還是未來可能的其他政策,個險改革執行較為深入或者原本個險經營理念與監管政策導向較為一致的公司受到的影響將較少。個險改革的重要目的是培養代理人的長期經營理念和能力、改善套取佣金等短期行為和觀念,主要途徑是通過修正基本法改變對於代理人的激勵,如提高法內費用、降低法外費用、將首年佣金延後次年支付等,無論未來還有哪些監管政策在路上,我們認為個險改革執行較為深入或者原本個險經營理念與監管政策導向較為一致的公司受到的影響將較少。

圖表:代理人渠道直接銷售費用或在所有渠道中處於較優水平

注:各家新業務價值率均為公司披露的新業務價值率(分母為NBV方法下APE)

資料來源:公司公吿,中金公司研究部

圖表:太保於2022年初做出個險費用結構調整,當期隊伍跌幅較大

資料來源:公司公吿,中金公司研究部

圖表:明亞、大童在2022年底分別擁有2363和1275名MDRT,位列中國第2、第3,僅次於友邦中國

注:數據披露時間為2023年,是MDRT官方基於2022年數據進行認證的結果

資料來源:MDRT,中金公司研究部

資產端:市場在擔憂什麼又忽略了什麼?

中國壽險公司實際負債成本及投資收益和海外相比是什麼水平?

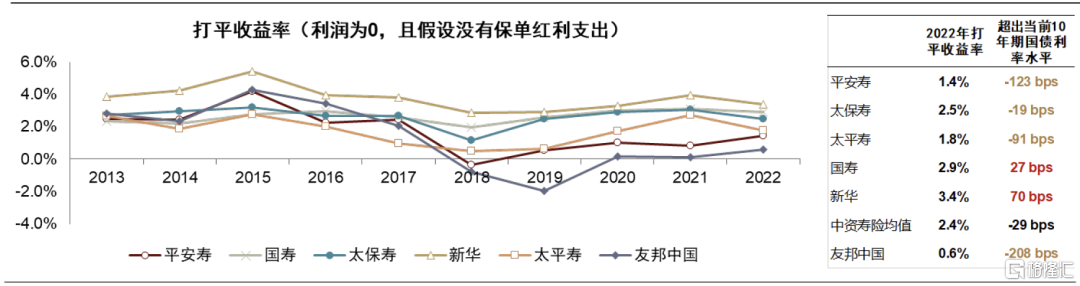

中國壽險公司當前負債成本相對無風險收益率的溢價相比海外並不高。我們參考原農銀人壽總精算師王晴先生此前提出的打平收益率指標[1] (即測算人身險公司淨利潤為0時的投資收益率),在此基礎上進一步考慮投資收益率下行後險企保單分紅水平的變化,得到友邦中國/平安壽/太保壽/太平壽/國壽/新華調整後的打平收益率水平分別為0.6%/1.4%/2.5%/1.8%/2.9%/3.4%,不考慮友邦中國行業平均水平為2.4%,低於十年期國債收益率(2.67%,20231206數據)27bps,與之對比,FY2012-20第一生命(日本)消化利差損之後平均負債成本約為2.4%,高於日本十年期國債收益率200bps;FY2014-20年安聯壽險(歐洲)負債成本約為2.1%,高於按其業務佔比加權計算得到的十年期國債收益率95bps。

圖表:基於我們的測算,截至2022年平安/太平/太保的打平收益率均低於當前市場利率(10年期國債到期收益率)水平,國壽/新華高於市場利率,但幅度較安聯和第一生命較小

資料來源:公司公吿,中金公司研究部

不考慮海外投資貢獻日本保險公司的投資收益情況如何?我們僅考慮債券利息、股息、租金收入等息類收入支撐的淨投資收益率水平,我們預計2023年平安/太保/太平/國壽/新華的淨投資收益率分別為4.3%/4.0%/3.8%/3.8%/4.0%,行業平均為4.0%,相較當前10年期國債收益率利差為125bps(近5年均值為149bps),與之對比,FY2019-22年日本壽險公司第一生命剔除海外資產收益後的淨投資收益率水平達1.9%,相較10年期國債收益率的利差長期保持在150-210bps,FY2017-22年T&D(Taiyo/Daido)剔除海外資產後的淨投資收益率達1.7%/1.5%,相較10年期國債收益率的利差長期保持在150-170/100-160bps。

圖表:上市中資壽險負債成本相對於市場利率水平的價差較日本消化利差損之後時期更低,而投資收益方面上市中資壽險公司相對於10年期國債收益率的超額收益水平與日本消化利差損之後(不考慮海外投資貢獻)相當

注:日本市場利率為10年期國債到期收益率,安聯市場利率為以其各市場EV佔比為權重,各市場長期(多為10年期)國債到期收益率的加權平均數;兩家日本公司的調整後投資收益率,是將其海外投資的投資收益率調整為境內債券投資收益率後重新計算的整體投資收益率;投資收益率只包含息類收益

資料來源:各公司公吿,Wind,Bloomberg,中金公司研究部

日本壽險業的持續利差損經驗更像是極端個例

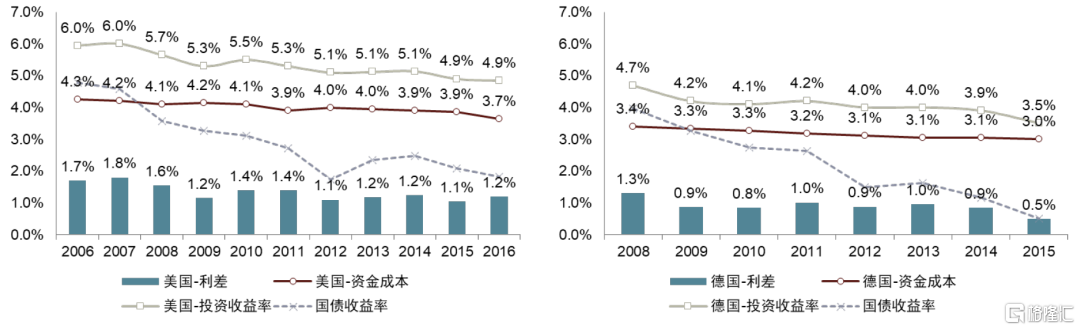

實際上,多數國家的壽險公司都經歷過利率下行週期對於資產負債管理的考驗,其中出現類似日本壽險持續利差損的國家並不多,如德國等歐洲國家長期保持了正利差。回看資產負債的變化趨勢,我們認為日本壽險業的經驗更像是一系列特定背景下的個例,來自極端的經濟環境變化和嚴重的資產負債錯配共同作用的結果,具體來看,日本壽險業發生持續利差損的背景和原因包括:

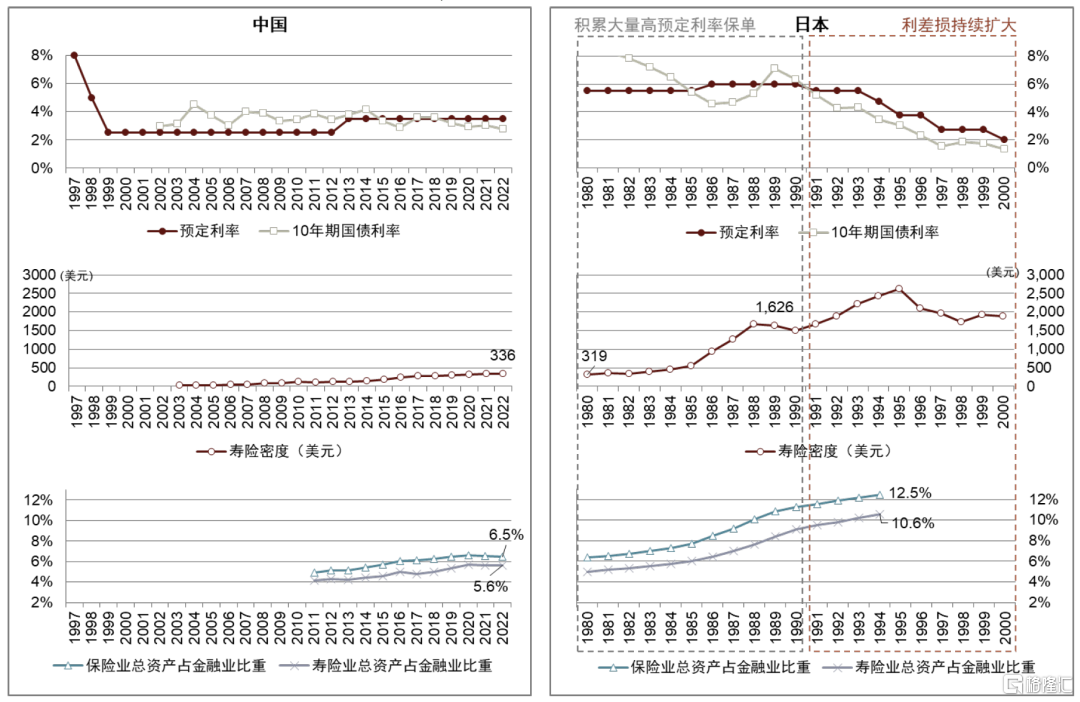

► 原因一:在過高利率時期(定價利率5%以上)發行了大量的保單是重要前提,1980-1990年日本壽險預定利率超過5%,在此期間日本壽險密度(人均壽險保費)由319美元上升至超過1500美元,壽險業總資產亦快速增長,佔金融機構總資產比重由5%上升至超過10%,壽險業承擔了大量金融系統風險。

► 原因二:利率快速大幅下行且長期處於低位是持續利差損的觸發因素,1989-1995日本十年期國債利率由7.1%下行至3.1%,年均下行67bps,而存量的高預定利率保單導致其資金成本居於高位,目前中國的利率水平和過去10年的產品預定利率水平均明顯低於1990s的日本。

► 原因三:日本壽險公司當時的久期缺口高達10-15年,壽險公司承擔的再投資風險遠大於我國上市壽險公司(考慮分紅現金流後的久期缺口約為3-6年)。更低的久期缺口給中國上市壽險公司在利率下行階段更充裕時間和空間調整資產負債配置策略。

► 原因四:1990年前日本壽險公司集中投資於貸款和股票,二者在經濟泡沫破裂和利率下行來臨之前合計佔比超過50%(股票20%左右,貸款30%以上),而債券配置比重僅25%左右。經濟泡沫破裂後房價和股市大跌導致的貸款壞賬、股票虧損重創日本壽險業的投資收益,甚至侵蝕淨資產。

日本壽險業從90年代初期開始用了20年左右的時間消化持續利差損,我國壽險業在90年代後期發行的高利率保單也出現了利差損的情況,與日本經驗的相同之處在於,1)發行了利率水平過高的保單(9%左右);2)利率快速大幅下行,1996-1999三年間我國利率快速下行,5年定期存款利率由10%左右降至3%以下,降幅超700bps;但不同的是,我國壽險業並未因此長期持續利差損,由於當時發行的保單規模相較長期市場空間而言較小,隨着行業發展整體負債成本被新發行的低利率保單攤薄。

圖表:美國和德國壽險業都經歷過降幅在200bps以上的利率下行,但均沒有發生利差損

注:國債收益率為10年期國債到期收益率,投資收益率為淨投資收益率

資料來源:IMF,Bloomberg,Wind,中金公司研究部

圖表:日本壽險業在1980-1990快速增長,積累了大量高預定利率保單,總資產規模和佔金融業比重快速攀升,而中國2000年後產品預定利率基本低於3.5%,存量業務的預定利率並不高

資料來源:國家統計局,證券業協會,國家金融監督管理總局,LIAJ,世界銀行,Wind,中金公司研究部

圖表:1990s日本壽險業久期缺口高達10-15年,而當前中國上市壽險公司的久期缺口為3-6年,資產負債匹配狀況顯著好於1990s的日本壽險業

資料來源:日本央行,Keio University,中金公司研究部

圖表:1990年日本壽險業投資集中在境內股票、貸款和不動產,面臨較高的風險,但泡沫經濟下股市和樓市的繁榮掩蓋了這一問題,1990年前後股市樓市開始大幅下跌,日本壽險業資產負債錯配的風險暴露

資料來源:LIAJ,Wind,Bloomberg,中金公司研究部

2023年壽險的利潤承壓主要原因是股市下跌而非利率下行,2024年權益投資收益率即便為0%中資壽險淨利潤將有望大幅增長

利率下行確實對於壽險公司資產負債管理帶來挑戰,但2023年下半年壽險公司的利潤承壓甚至部分公司出現的單季度虧損並非是當前利率環境的必然結果,而是主要來自於權益市場連續的極致表現,考慮到上市保險公司的存量固收資產利率和久期缺口情況,我們認為權益投資收益率是仍將會是未來幾年淨利潤表現主要的影響變量。

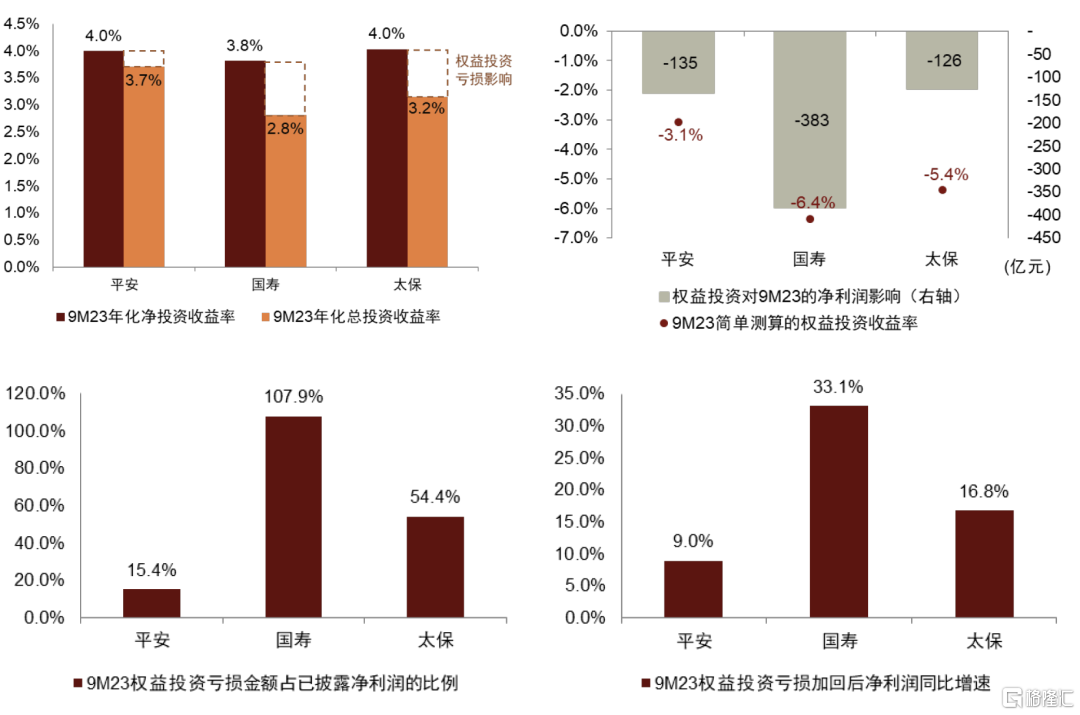

► 目前壽險公司僅固收類資產收益足以覆蓋負債成本。從3季度披露的投資收益率來看,由利息、租金和股息支撐的淨投資收益率情況分別為平安4.0%/太保4.0%(基於中金簡單年化)/國壽3.8%,均高於上文我們測算的負債成本。

► 2023年壽險的利潤承壓主要原因是股市下跌。以1H23時點權益投資比例計算各家前3季度股票投資收益率情況為平安-2.4%/太保-5.5%/國壽-6.4%,這是導致上市公司利潤下行的核心原因。如果9M23股票投資收益率為0%,平安/太保/國壽前三季度淨利潤將分別調增135/126/383億元和15.4%/54.4%/107.9%,簡單加回後9M23各家淨利潤增速為+9.0%/+16.8%/+33.1%。

圖表:各家9M23投資收益率表現

注:太保投資收益率採用中金簡單年化;平安未披露總投資收益率,圖中為其綜合投資收益率

資料來源:公司公吿,中金公司研究部

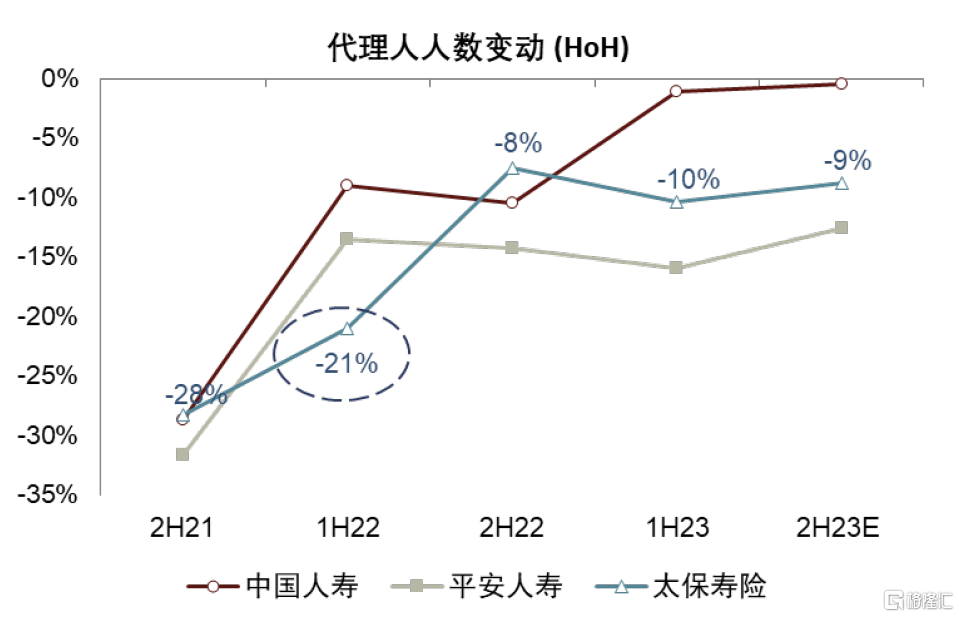

關鍵指標預測

我們預計2023/24年行業NBV增長分別為20.7%/8.5%,基於:1)2024年代理人規模仍有壓力但表現或將分化,受到“報行合一”等監管政策影響較小的公司代理人隊伍規模相對穩定;2)2024年代理人保費口徑產能繼續提升,基於儲蓄需求仍然旺盛以及改革效果的釋放,但增速慢於2023年;3)2024年整體價值率有望見到提升,基於“報行合一”和此前定價利率的調整。

我們預計2023/24年壽險行業淨投資收益率同比下行0.4/0.2ppt至3.9/3.7%,在此基礎上我們分別測算了2024年權益投資收益率為-6%/0%/6%時的總投資收益率表現,詳見正式報吿圖表21。

中性情景下假設各家2024年權益投資收益率為0%,我們預計2024年中資壽險(包含壽險業務佔主體的保險集團)新準則下淨利潤增速為30.9%,主要來自於股票投資的改善,部分公司剩餘邊際或在2024年重回增長,對淨利潤亦有推動作用。

不考慮內含價值假設調整,我們預計2024年上市中資壽險公司集團內含價值增速為6.1%,與2023年相比(4.1%,中金預測)有所改善,主要由於投資偏差或有所改善、新業務價值貢獻進一步緩慢提升。此外,2023年度內含價值若調整精算假設,或將系統性降低未來內含價值增速,但假設調整後也將改善投資持續負向偏差的壓力,同時我們認為新業務價值未來5年增速將快於內含價值增長,即新業務價值對於內含價值的貢獻將呈提升趨勢。

投資建議:行業估值超調嚴重

2024年或調整內含價值投資假設,對EV影響預計在低個位數

由於近年來無風險收益率的下行以及風險溢價的變化,我們預計上市保險公司或在2024年調整EV的長期投資收益率假設以及風險折現率假設,我們測算了投資收益率下調50bps/風險折現率下調150bps對各家壽險/集團EV的影響幅度,其影響幅度在低個位數。

估值嚴重超調和負債端趨勢向好是我們看好的重要前提

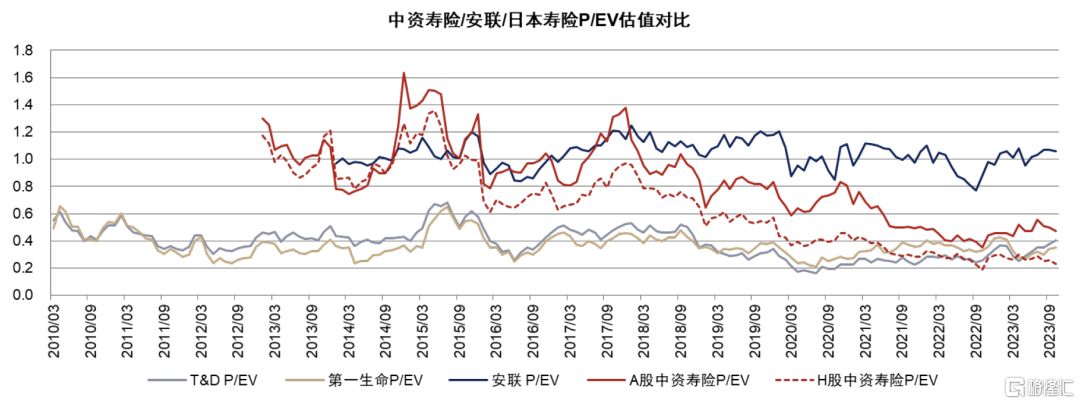

對比日本壽險公司過去20年的估值,即便在其消化存量利差損期間,日本壽險估值也長期處於0.2x P/EV之上,2012-19日本上市壽險公司P/EV在0.4x上下波動,高點可觸及0.6x,而歐洲(安聯)在利率上行之前則長期交易於0.8-1.2x左右,即便在2020年極端低利率環境下也沒有跌破0.75x,對比之下中國壽險公司目前則交易於0.5x以下,中資壽險A/H平均估值僅0.42x/0.20x 2024e P/EV,我們認為這一估值不僅隱含了市場對於宏觀環境的悲觀情緒、對於上市公司EV評估假設的不信任、對於上市公司資產質量的擔憂,還來自於過去三年市場在持續交易負債端的邊際惡化,而負債端的企穩向上將帶來確定性較高的修復空間。

圖表:安聯P/EV估值基本在0.8x-1.2x波動,第一生命和T&D則圍繞0.2x-0.6x波動

注:P/EV均為年末口徑;A股中資壽險估值剔除了國壽A;安聯2022年起不再披露EV信息,2022-23估值數據基於中金估計

資料來源:公司公吿,Bloomberg,中金公司研究部

資產端影響短期內板塊方向,負債端決定長期修復空間和個股相對錶現

在當前估值明顯大幅低於合理水平的前提下,儘管2024年壽險或仍將跟隨經濟預期劇烈波動,我們認為正在改善的負債端最終將兑現為壽險的業績修復,從而在中長期維度內推動板塊波動向上。選股方面,我們認為負債端的經營理念和能力是公司合理估值的核心影響因素,新業務表現和代理人隊伍的質態是公司戰略正確性和執行能力的結果,我們預計壽險新週期下行業的經營邏輯、客羣、業務模式將發生較大轉變,過去幾年積極調整戰略、推進改革以適應新週期變化的壽險公司將具備更強的競爭力,個險“報行合一”等推動行業高質量發展的政策將更加凸顯出優質公司的經營能力和改革效果。

香港壽險:尋找右側配置機會

2023年香港壽險在外資流出影響下股價走勢與基本面大幅背離;展望2024年,我們預計友邦新業務價值增長降速但不緩慢,核心競爭優勢和長期增長前景依舊突出;保誠新戰略下聚焦成長,美債利率若有下行將改善公司新業務利潤率水平。香港壽險是兼具長期增長空間和業務經營能力的優質標的,當前位置已具備較強配置價值,建議觀察外資流向尋找配置機會。

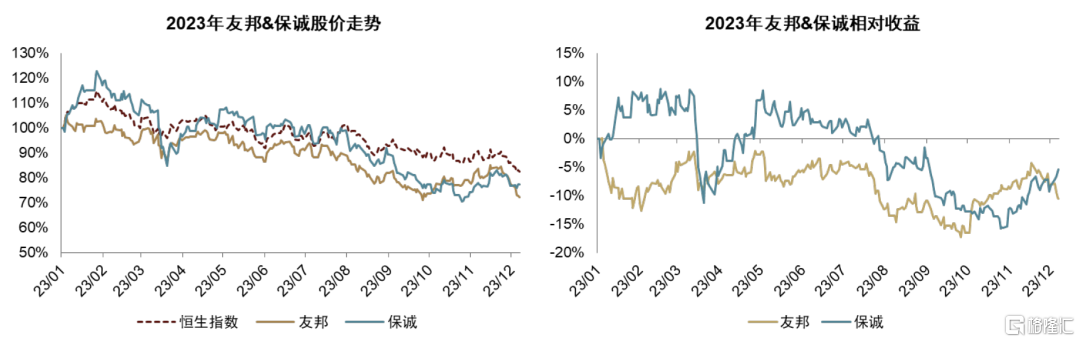

覆盤2023年:外資流出導致股價表現大幅偏離基本面走勢

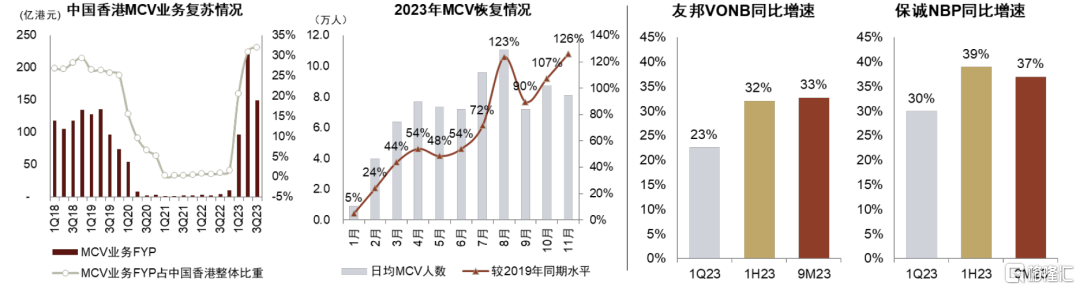

2023年香港壽險同時受益於疫後展業難度下降和內地香港復關後的訪港遊客數量回升,但受外資流出影響其股價表現與基本面的復甦趨勢出現較大偏離。MCV數量自2023年2月持續回升,截至11月末已經基本恢復至甚至某些月度數據已超過2019年同期水平,推動中國香港MCV業務大幅增長,1-3Q23 香港市場MCV FYP已超過2019年同期水平,APE也已恢復至與2019年同期持平。在MCV業務驅動下友邦和保誠2023年前9月新業務價值/新業務利潤均高增,分別同比+33%/+37%,增速優於大多數上市中資壽險。儘管基本面強勁復甦,但友邦和保誠股價受外資持續流出影響表現疲軟,截至2023年12月6日友邦/保誠年內分別下跌27%/23%,相對恒指下跌10%/6%。

圖表:中國香港MCV業務復甦驅動友邦和保誠2023年新業務高增

資料來源:公司公吿,中國香港保險業監管局,中國香港出入境事務處,中金公司研究部

圖表:2023年外資流出壓力下港股整體走低,友邦和保誠股價走勢與基本面復甦趨勢出現偏離

資料來源:Wind,中金公司研究部

財險:主要趨勢延續,長期穩健配置之選

展望2024年,我們預計隨着監管對於不當費用競爭態度更明確、投資端的低收益預期或倒逼市場主體在承保端更為理性,大型公司車險業務競爭格局將進一步優化、在非車市場的不確定性中亦可把握確定性。

覆盤2023年:在極致的市場風格下避險屬性凸顯

中國財險自2022年11月以來上升22.2%(截至2023.12.8),跑贏恒生指數11個百分點。分階段來看,年初受負面預期以及壽險表現壓制股價相對跑輸,後因管理層給出積極指引提振投資者信心和股價,下半年避險屬性凸顯股價大幅跑贏:估值上修啟動前(2023年4月前),受制於2022年賠付率低基數下較低的市場預期及疫後板塊資金主要流向中資壽險板塊,中國財險表現跑輸恒生指數及中資壽險板塊。而公司管理層於2022年業績會提出較為積極的業績指引,即力爭車險業務維持在97%左右、非車險綜合成本率希望可以控制在100%以下,為估值上修提供了較強催化,2023.4-2023.5股價上升20%,跑贏恒生指數/中資壽險-H 29/18 ppt。5月後,隨着經濟預期持續走弱、市場波動性加劇,財險避險屬性凸顯,2023.5至今(截至2023.12.4)股價下跌8%,跑贏恒生指數/中資壽險-H 4/19ppt;在此期間三季度受雨水災害以及車險競爭加劇等影響公司承保盈利低於此前市場預期,但市場對於公司長期基本面的看好以及不確定性較高的股市環境仍使得公司股價較為堅挺。

展望2024年,財險行業的變與不變

監管對於不當費用競爭態度更為明確

由於2022年整個車險行業盈利性較好,2023年中小公司再次出現較為嚴重的不當費用競爭亂象,一度明顯推升整個行業的費用率水平。金融監管總局在9月中下旬下發《加強車險費用管理的通知》[2],包括要求全面加強車險費用內部管理、商業車險費用監督管理,以及要求優化考核機制等方面的內容,我們認為近年來監管對於不當費用競爭的態度更為明確,這將推動險企從費用競爭逐步迴歸核心經營能力競爭,為頭部公司競爭優勢的發揮提供良好的市場環境。

投資端的低收益預期或將倒逼市場主體在承保端更為理性

我們認為近兩年股市的持續低迷、以及利率下行可能會導致行業主體對於行業未來資產端的收益預期發生較為長期的變化,在2023年這一預期變化或更為深刻;隨着投資端的低收益預期深入人心,這也將對財險公司承保端的行為產生影響,或在一定程度上降低中小機構對於承保虧損的忍耐程度,促使其在承保端的經營行為更加理性。

車險市場格局愈發固化,非車市場在不確定性中存在確定性

近年來,隨着監管對於不當費用競爭的管控持續加強、車險市場化程度的提升,我們認為車險市場頭部公司各方面優勢凸顯,長期來看市場格局愈發固化;非車險領域當前仍存在一定的不確定性,如自然災害擾動、市場主體非理性競爭等因素,儘管非車業務想要實現強者恒強的格局仍需時日,但大型公司在車險領域穩固的盈利優勢能夠幫助其在非車業務上有更大的空間和能力平衡盈利與規模,從而幫助大型公司在不確定的非車市場下把握一定的確定性。

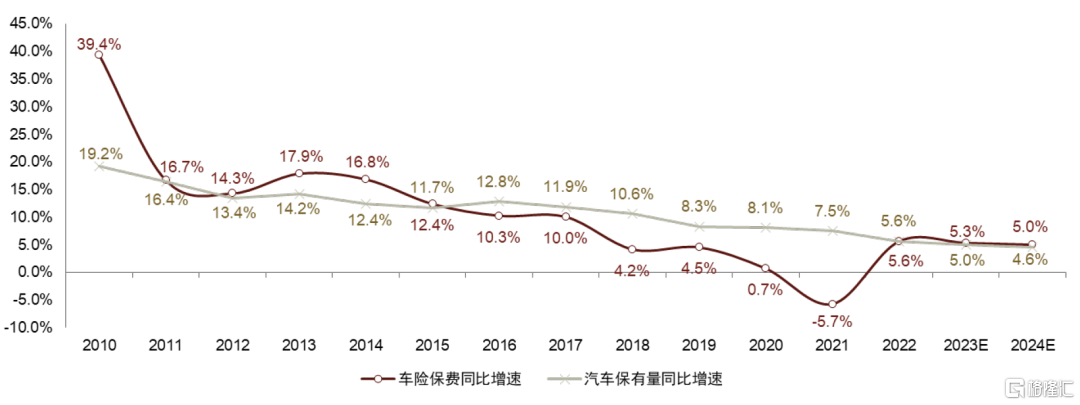

車險:保費温和增長,承保盈利馬太效應更進一步

預計2024年車險保費温和增長5.0%,頭部公司市佔率進一步提升。2023年前10個月行業車險保費同比增長5.5%,整體趨勢與汽車保有量趨勢一致。我們預計2024年行業車險保費同比增長5.0%,基於汽車保有量同比增加4.6%(中金汽車組預測)和考慮汽車上險率以及車均保費的略微提升。集中度方面,2023年前9月老三家合計車險份額相較2022年同期基本持平,我們預計主要由於2022年行業承保盈利較好背景下2023年中小公司再度加大費用競爭,隨着車險自律公約簽訂[3]以及自然災害對於中小公司利潤的衝擊,我們預計頭部公司份額壓力將逐步緩解,長期角度我們依舊看好大型公司份額的進一步提升。

車險承保盈利馬太效應或更進一步。考慮到2023年雨水災害的影響,我們預計2024年車險市場整體承保盈利面臨相對較低的基數,中小公司主觀上和客觀上費用競爭空間均有望縮窄,車險承保盈利馬太效應或更進一步。

圖表:2023e/24e行業車險保費預測

資料來源:銀保監會,Wind,中金公司研究部

非車險:保費快速增長,大型公司可在不確定性中把握確定性

預計2024年非車險保費仍將實現兩位數以上增速。考慮到市場發展階段和政策推動,我們預計意健險、農險等非車業務保費仍將取得快速增長。集中度方面,2023年前9月老三家合計非車險份額相較2022年同期-0.8%,考慮到中小公司當前對於非車業務的投入力度,我們預計大型公司2024年非車份額仍有壓力。

大型公司非車承保盈利可在不確定性中把握確定性。我們認為,儘管非車承保盈利仍面臨自然災害、市場競爭等單一主體無法把控的外部影響因素,但大型公司憑藉車險業務的盈利基礎有望在上述不確定性中把握確定性,長期來看堅持盈利重於規模的經營方向,同時建設定價、核保、風險減量能力等長期護城河有助於幫助大型公司形成更穩固的競爭優勢。

圖表:過去頭部公司非車市場份額波動,我們預計大型公司2024年非車份額仍有挑戰

注:圖中代表性中型公司包括國壽財,太平財,大地財,陽光財,中華聯合財,華安財

資料來源:公司公吿,中金公司研究部

保險科技及傳統中介:機遇挑戰並存

展望2024年,我們預計“報名合一”將對保險科技及中介產生較為深刻的影響,由於多數的保險科技公司主營業務為保險經代,手續費監管將帶來直接的收入壓力,疊加監管進一步規範短期健康險業務、再度叫停魔方業務[4],我們預計互聯網保險代銷平台短期內收入及盈利或普遍承壓、中長期看有助於倒逼市場迴歸理性競爭,對於經營主體來説破局之道或在於調整業務模式、尋找差異化定位。不同的是,我們預計“報行合一”將利好擁有自有平台的互聯網保險公司,自有平台的獲客費用會劃分為廣吿費和手續費及佣金入賬,“報行合一”大概率不會導致自有渠道供給能力明顯下降,而監管若嚴格管控互聯網經代平台手續費則將降低第三方平台佣金支出,改善相關公司的盈利能力。

風險提示

新單保費增速低於預期

新單保費是保險行業重要的營收增長來源,壽險改革不及預期、保險需求端疲弱、供給端競爭加劇等均會對新單保費產生直接影響,新單保費增速低於預期傳導至保險負債端業績承壓,將進一步對板塊業績及估值產生影響。

長端利率大幅變動

利率變化或對保險板塊盈利能力及投資回報產生較為不利的影響。若利率下降,保險公司的投資收益率或將下降,同時保險產品的利差益或也會縮窄甚至出現利差損的情況,進而對公司盈利能力及償付能力產生不利影響;若利率急劇上升,退保率或將上升,進而影響公司現金流。

資本市場大幅波動

資本市場大幅波動將影響險企投資回報率及投資資產價值,特別當資本市場大幅下跌時,保險公司對投資收益率或將大幅下降、投資資產價值或也將大幅縮水,對板塊業績及估值將造成江大影響。

自然災害

自然災害發生頻率及程度若超我們預期,將會導致保險公司賠付支出超預期,進而影響板塊盈利能力及估值水平。

政策及監管不確定性

保險行業是強監管行業,牌照類業務受到嚴格的金融監管。監管政策的脈絡演進將對行業參與主體的經營模式、規模、盈利能力等產生深遠的影響。政策發佈的節奏也將對行業參與主體形成短期的衝擊:對其業務節奏和盈利水平產生影響。政策不確定引致的行業監管環境超預期或將影響板塊盈利能力及估值水平。

海外金融風險事件

近期海外金融風險事件頻發,或對保險公司投資端形成負面衝擊並引發市場擔憂,進而影響板塊盈利能力及估值水平。

注:本文摘自中金公司2023年12月10日已經發布的《保險2024年展望:瑕不掩瑜》

分析員 毛晴晴 SAC 執業證書編號:S0080522040002 SFC CE Ref:BRI453

分析員 姚澤宇 SAC 執業證書編號:S0080518090001 SFC CE Ref:BIJ003

聯繫人 郭 瑞 SAC 執業證書編號:S0080122110007

分析員 張煜昱 SAC 執業證書編號:S0080122090072