假如“王者歸來”,中國國航高峯業績能否實現200億+利潤?

本文來自:華創交運與供應鏈研究,作者:吳一凡、劉陽、吳晨玥

前言:2022年1月顯著跑贏市場的航空股——預期彈性足夠大方可推動行情

2020年新冠疫情以來,我國航空業遭受重挫,體現在行業連續兩年大幅虧損,以三大航為例,20年國航、南航、東航分別虧損144、108及118億,21年三大航分別預虧145-170、113-128、110-135億元。2020年三大航股價平均跌幅約20%,跑輸滬深300多達46個百分點。

2021年後,航空股跑贏市場,可以分為兩個鮮明的階段:

a)與基本面變化趨勢息息相關:21年2-8月

21年2月-4月,因春節後疫情緩和,國內旅客人數恢復較好,航空股普遍反彈約3成,入5月-8月,因廣深、南京等地散發疫情,尤其7月南京疫情打消了暑運旺季預期,導致航空股普遍下跌約3成,

整體看這一階段內,與基本面變化的趨勢息息相關。

b)與未來預期更為相關:21年8月至今

21年8月直至進入2022年後,航空股的表現顯著跑贏市場,僅看2022年1個月的時間,三大航平均漲幅近10%,跑贏滬深300達到17個百分點,而若從21年8月起算,國航則漲幅超過50%;另一方面則是航空股出現分化,體現在三大航的表現明顯好於春秋為代表的民營航空。

此階段,國內疫情仍處於多地散發,油價不斷走升,行業21Q4經營遭受嚴重,導致三大航普遍預虧可能超過2020年。股價表現與基本面則背離,但對於基本面的預期越來越強烈,基於新冠特效藥的進展催化以及市場對於供需主導行業未來複蘇的預期不斷升温。

華創交運團隊自2021年11月起推出《航空復甦之路系列研究1-3》分別從海外需求觀察、供給側測算及邏輯推演、價格彈性展望等維度對航空業進行多維度分析,並認為航空股在這1-2年內具備重要投資機會。

本篇我們進一步梳理行業邏輯,來看一看當前航空股表現強勢背後,究竟驅動力是什麼?

我們認為:遠期利潤彈性足夠大,方可推動航空股行情。

在《價格彈性,週期魅力——航空復甦之路系列3》中我們提到,對於大部分帶有周期屬性行業而言,價格彈性是其魅力,航空業亦然,一旦本來複蘇週期到來,價格彈性有多大,能否比肩歷史高峯,是關注的核心。同樣,對於週期股的投資,對於利潤彈性的空間預期,決定了行情的力度、高度與可參與度。尤其對於航空股,本身受到外部因素左右較多的行業,只有遠期利潤彈性足夠大,方可推動行情展開。

因此我們需要探討的是,假設本輪復甦週期實現,那麼高點利潤會達到多少?

焦點在於以中國國航為例,假如“王者歸來”,能否實現200億+利潤的高峯業績,依照航空股歷史估值水平,如果給予10-15倍PE,市值可達2000-3000億,較當前有足夠大的空間吸引力。

注:如在系列3中所提示,系列報吿中探討價格彈性為在復甦邏輯實現下或可實現,同時航空公司實際運營中需要綜合考慮多重因素,故報吿測算僅作模擬參考,不代表實際發生。

一、焦點:假如“王者歸來”,中國國航高峯業績能否實現200億+利潤?

在系列報吿(3)中,我們採用兩種測算方式來試圖回答該問題。

(一)假設單機利潤回到2010年,則簡單測算可達200億+利潤

統計2009年以來,以國航為例,單機扣匯利潤高點為2010年的3388萬元,其次為2009、2015年均達到2000萬左右,而2011-19年平均單機利潤為1200萬左右。

注:此處利潤均指扣除匯兑損益後的利潤,機隊規模採用年內平均值。

中國國航2021年末機隊規模746架,剔除公務機及支線飛機ARJ21後運營734架機隊,以此簡單測算,假設單機扣匯利潤實現3000萬+,則對應扣匯淨利預期將超過200億。

對於該測算,核心點在於,一旦進入復甦週期,能否重回2010年單機盈利水平?

我們從成本、收入兩個維度來分析:

1、我們通過成本端(航油及單位扣油成本)比較,預計不會高於2010年

1)油價:

航油成本是航空公司成本項佔比最高的項目,通常約在成本比重的25%-30%;

回顧2010年,平均油價為80元/桶,國內航油綜採成本平均為5700元/噸,21年末布油價格與2010年接近,綜採成本5400元/噸,略低於當年,2022年1月以來油價衝高,預計2022-23年整體航油價格水平或與2010年較為接近。同時燃油附加費的調節機制可以幫助航空公司一定程度轉嫁成本上漲。

2)單位扣油成本:

2010-2019年,三大航單位扣油成本先升後降,尤其近年來航空公司強調降本增效,推動扣油成本下降。

2019年三大航平均座公里成本0.270元,較2010年的0.283元下降約5%。

2020年,受疫情影響,業務量大幅下滑導致單位成本顯著升高,而航司疫情期間在成本端做了更為嚴格的把控,預計在業務量恢復正常後,成本會回到甚至低於19年水平。

2、收益端:關注價格彈性能否釋放

航空公司座公里收益水平在2011年見頂後,整體呈下降趨勢。對比三大航2010年與2019年收益水平,座公里收益平均降幅18%左右(或0.1元)

我們此前報吿分析,2010年行業供需差達到5.8pts,南航、東航座公里收益同比增長超過20%。而根據我們的測算,行業供給在2019-2023處於低速狀態,若後續疫情影響削弱,需求正常釋放,一旦出現快速反彈時,供需差有概率達到較高水平,疊加票價市場化放開作用,有一定概率將收入推高至10年水平。

因此我們認為:若以2010年單機扣匯淨利測算,以當前國航700餘架的機隊規模,盈利將超出200億。

近年來航空公司在持續推動單位扣油成本的管控,因此衡量單機盈利的重點在於單機收入的貢獻。在行業供需結構達到我們復甦之路系列報吿預期的情況下,國航核心航線具備明顯的實際票價提升能力,從而推動整體單機收入提升。

(二)中樞利潤+價格彈性:亦有機會衝擊200億

中樞利潤測算:以2011-2019年單機扣匯淨利均值(約1200萬),依照734架機隊規模,國航利潤將超過80億。

價格彈性貢獻測算:若考慮此前報吿測算當國航TOP20航線折扣率均達到80%狀態下,增厚利潤亦超過百億,加上其他航線的或有增量貢獻,同樣將有機會衝擊200億利潤體量。

1、假設理想復甦,測算TOP20航線釋放的價格彈性可幫助國航增厚利潤過百億

在需求恢復拐點到來之後,我們預計行業會從局部區域、局部時段、階段性供需缺口彈性,轉向全局,並推升價格彈性。尤其2017年客運價格市場化改革以來,部分核心航線經濟艙全價票已提價5次,累計漲幅近60%,意味着航空公司在供需緊張的情況下,票價彈性將超過以往。

我們選取國航國內前20航線做統計測算(我們預計這些航線的需求更為旺盛,航司更容易執行價格優化策略)

指標選取説明:

1)我們篩選2021冬春航季時刻表中運力投放TOP20的航線;

2)我們以Wind統計這些航線2018年客運量為基礎(統計僅到2018年,預計2019年以及未來恢復正常後將超過18年);

3)經濟艙最高全價票:從攜程旅行網查閲目前該航線航司經濟艙最高全價票水平。需説明的是,因各航司優勢不同,調價策略亦有差異,存在一條航線出現多個價格的現象;

4)假設折扣:我們以北上廣深互飛假設折扣60%,其他為50%(假設回到相對正常水平,並非供需緊張下的價格);

依據前述條件,我們統計國航TOP20航線:

在2018年客運量基礎、折扣率50-60%情形下,合計收入達到287億,相當於國航2019年國內客運收入的35%,若提價10%,對應可增加29億收入,對應超過20億利潤;

而一旦供需緊張,折扣率提升至80%,對應TOP20航線收入將達到429億,增加142億收入,對應超過百億利潤增厚。

注:截至1月,國航2021年冬春航季的Top20航線中,有9條航線已提價5次,較原指導價提高近60%;有3條提價4次,平均漲幅45%左右;4條提價3次,4條提價2次。累計提價超過30%的航線佔比80%。

由此前述兩種測算方式下,預計假如行業理想復甦,航空龍頭王者歸來,有概率實現200億+利潤的高峯業績。

需要説明的是,儘管我們預計本輪高峯業績或超以往,但從時間上,預期2023年方有概率率先實現單季度新高的盈利水平。

從上述的測算中,核心要素在於價格彈性,那麼價格彈性是否能實現?

二、核心要素:價格彈性能否實現

(一)政策允許框架內,航空公司具備更強的自主調節能力

我國民航運價經歷了從政府嚴格管制到逐步放鬆再到開放定價的探索過程。在開放票價的進程中,也經歷了從點到線到面的多重試驗,直到2017年12月,民航局、國家發改委聯合引發《關於進一步推進民航國內航空旅客運輸價格改革有關問題的通知》,標誌着大規模的票價市場化改革正式拉開帷幕。

根據2017年12月及2020年11月,民航機、國家發改委發佈的關於民航國內航線運輸價格改革的相關意見,航空公司在政策允許框架內已經具備了較以往明顯增強的自主定價能力,並打開盈利上限。

其中:

2017年12月,民航局、國家發改委發佈《關於進一步推進民航國內航空旅客運輸價格改革有關問題的通知》,決定進一步推進民航國內航空旅客運輸價格(以下簡稱國內旅客運價)市場化改革,建立健全主要由市場決定價格的機制。

a)放開原則:放開了5家以上(含5家)航空運輸企業參與運營的國內航線,國內旅客運價實行市場調節價,由航空運輸企業依法自主制定。2020年11月,民航局、國家發改委印發《關於進一步深化民航國內航線運輸價格改革有關問題的通知》,將上述放開原則由5家以上(含5家)下調為3家以上(含3家),自2020年12月1日生效。

b)調整範圍:每家航空運輸企業每航季上調實行市場調節價的經濟艙旅客無折扣公佈運價的航線條數,原則上不得超過本企業上航季運營實行市場調節價航線總數的15%(不足10條航線的最多可以調整10條);

c)調整幅度:每條航線每航季無折扣公佈運價上調幅度累計不得超過10%。

截止2020年末,總計已有1698條航線實行市場調節價,佔2020年4686條國內航線的比例為36.2%,全國客運量前50大航線均已納入市場調節價航線目錄。

相較於2017年,國內Top30航線中有17條提價近60%(5次),93%的航線提價超過3次。

2021年12月29日起,各航司陸續開啟新一輪調價,其中東航、國航先後將上海-北京航線經濟艙全價票由1790元提至1960,漲幅9.5%,本輪提價是2017年12月推動價格市場化改革以來,京滬線第5次上調經濟艙全價票價格,由最初的1240元提升至1960元,漲幅58%。

本輪調價,Top10航線中已有7條進行了第5次提價,東航、國航(北京-上海);國航(北京-成都);國航、深航(北京-深圳);東航、南航(上海-廣州);國航、南航(北京-廣州);東航(上海-成都)、國航(北京-重慶)再度提價約10%,累計漲幅接近60%。預計後續仍有部分航司、部分航線將陸續展開調價工作。

統計2021冬春航季周座位供給數最多的前30條航線票價情況(一市兩場的合併為同一航線),有17條航線最高公佈票價較原指導價平均漲幅近60%,即漲價5次;7條航線提價4次,平均漲幅45%;還有4條提價3次,平均漲幅32%;剩餘2條漲價2次,平均漲幅21%。

與此同時,我們在系列報吿3中分析的,我國航空公司對於收益管理更為重視並付諸實踐。即通過差異化定價及艙位控制實現收益最大化。定價和座位控制成為航司收益管理中最重要的環節。

以東方航空上海虹橋-成都雙流機場的航線為例,僅經濟艙就包含青年特惠、折扣經濟艙、里程優惠和標準經濟艙多款產品。

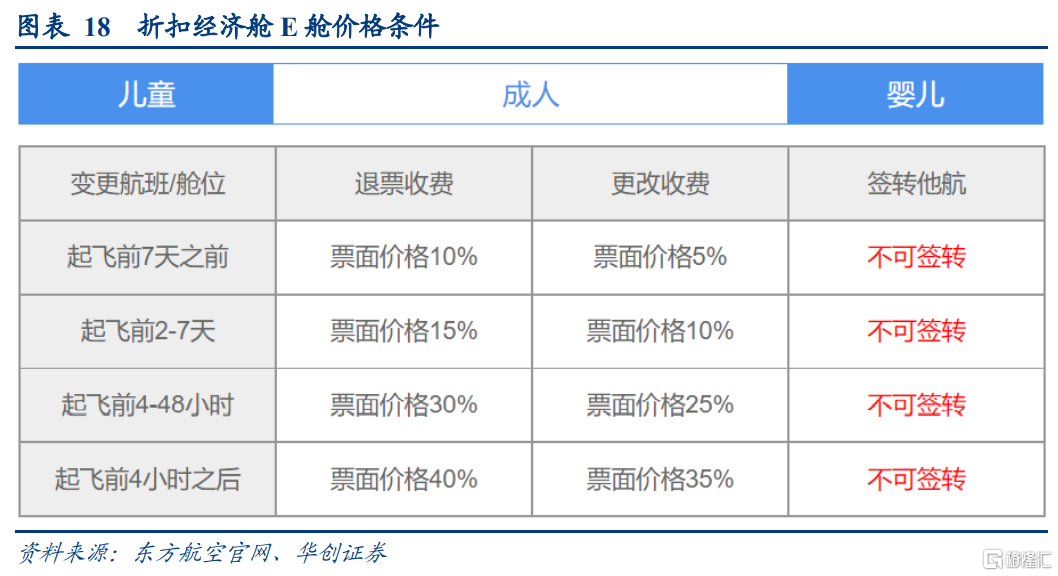

不同的艙位價格對應不同的條件,其中折扣經濟艙R艙,起飛前7天以前、2-7天、起飛前4-48小時、起飛前4小時之後的退票費率分別為票面價格的20%、30%、70%和90%;更改的費率分別為10%、20%、50%和70%,不得籤轉他航。而標準經濟艙Y艙的退票費率分別為5%、5%、10%和20%,更改費率分別為0%、5%、5%和10%,且可籤轉他航。顯然,標準經濟艙Y艙機票的靈活性明顯高於折扣經濟艙,票價也更高。

然而,多級票價可能存在一定的風險,因為可能導致高價旅客轉向低價產品。所以,差異化定價的另一大目標是儘量降低旅客轉移行為的發生。當產品的差價過大,或者超過屬性差異能帶來的效用時,高價旅客可能會放棄部分靈活性或者其他服務的要求,轉而購買低價機票。

以上述東航的例子來看,為減少折扣經濟艙R艙和標準經濟艙Y艙的價差導致的轉移行為,折扣經濟艙還提供E艙機票,退票費率分別為10%、15%、30%和40%,更改費率為5%、10%、25%和35%,其靈活性介於折扣經濟艙R艙與標準經濟艙Y艙之間,票價也介於兩者之間,為有相應需求的旅客提供了更為折中的選擇。

(二)對比海外航司、國內高鐵票價,國內民航票價仍有空間

1、全球對比,國內航司票價仍有較大空間

全球比較來看,國內航空公司與國外頂尖航司的票價差距仍較為明顯。對比2019年各航司客公里收益,國內三大航均值為0.506元,其中國航最高為0.534元。

全日空(截至2019/3/31財年)在全球主要航司中遙遙領先,換算為人民幣0.858元/公里,超過三大航平均水平近70%。

美國的達美航空、美聯航、美國航空客公里收益均超過0.7元,美西南相對較低,為0.679元,四家航司平均客公里收益為0.725元,超出三大航均值的43%。

歐洲航司中,漢莎最高,為0.734元/客公里,英航0.608元/客公里,法荷航0.586元/客公里,均值為0.643元,超出三大航均值27%。

2、國內民航票價與高鐵價差較小

2019年三大航客公里收益在0.49-0.53元,均值為0.51元,兩家民營航司相對更低,春秋0.36元,吉祥0.47元。

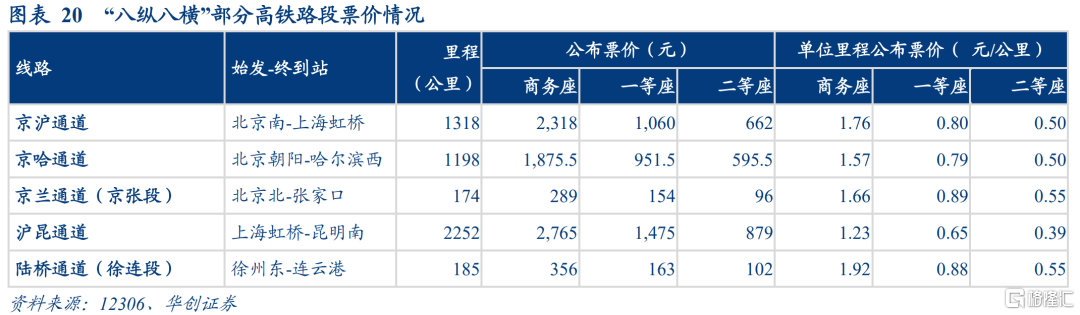

統計“八縱八橫”部分高鐵路段票價情況,當前時速為300-350公里的高鐵二等座單位里程公佈價格(無折扣價)大多處於0.4-0.55元之間,一等座單位里程公佈票價在0.65-0.9元之間,商務座為1.2-2元之間。

上述高鐵票價為無折扣價格,觀察12306網站相應路段的實際銷售價格,二等座實際售價大約在0.38-0.48元之間,一等座0.65-0.78元左右,商務座在1.23-1.54元之間。

以一輛16列復興號的各等級座位數量加權測算,單位里程價格在0.43-0.54元之間。

綜上來看,我國民航票價與高鐵票價的價差相對較小。

(三)價格彈性的程度最終是供需決定的

1、航空業是典型具備價格彈性的行業

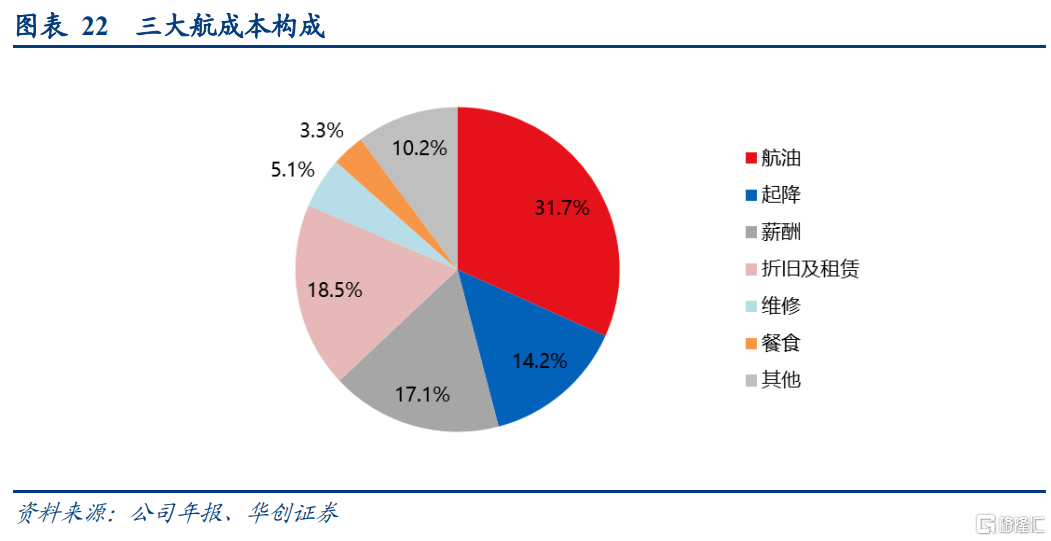

成本結構看:航空公司成本主要包含航油、飛機折舊(租賃費)、起降費、員工薪酬、維修費、餐食機供品和其他成本費用。通常“航油+折舊(租賃)+人工+起降”佔據8成左右。

以疫情前的2019年三大航成本為例作説明:航空油料為最大成本項,佔比達30%左右;其次為飛機折舊和租賃費佔比約18.5%;再者為人工成本佔比17.1%;起降費則佔比14.2%。

這樣的結構中:折舊(租賃)是固定成本;而以單航班計,只要執飛,則無論客座率如何,均會發生固定的起降、人工費用,以及相應(與量相關)的航油、餐食等費用。

因此一旦價格發生大幅增長,產生的利潤彈性較大。

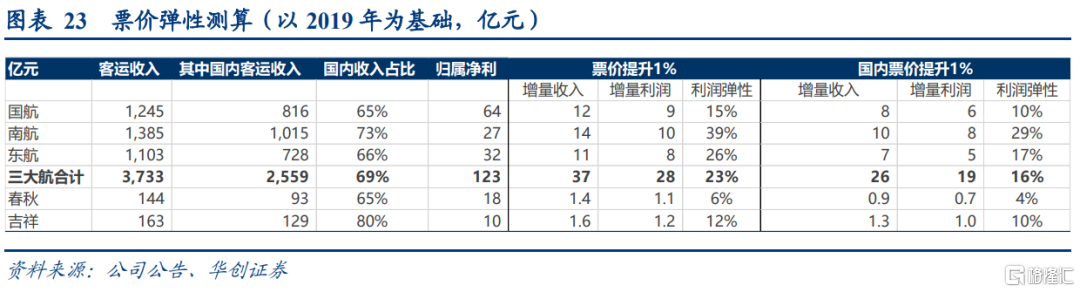

我們以2019年上市航司數據進行簡單測算:

三大航:合計客運收入3733億元,其中國內客運收入2559億,佔比69%;假設票價提升1%,對應增加利潤28億,相當於2019年利潤的23%;假設國內票價提升1%,則對應增加利潤19億,相當於2019年利潤的16%。

其中假設票價提升1%,國航、南航、東航分別增加利潤9、10、8億,假設國內票價提升1%,對應增加利潤分別為6、8、5億。

民營航空:

春秋航空2019年客運收入144億,其中國內客運收入93億,佔比65%,假設票價提升1%,對應利潤增加1.1億,相當於19年利潤的6%,假設國內票價提升1%,對應增加利潤0.7億,相當於19年利潤的4%;

吉祥航空2019年客運收入163億,其中國內客運收入129億,佔比80%,假設票價提升1%,對應利潤增加1.2億,相當於19年利潤的12%,假設國內票價提升1%,對應增加利潤1億,相當於19年利潤的10%。

注:以上測算未考慮各公司實際執行中因航線資源、客户結構不同而會體現不同的定價能力,僅為參考。

2、美國曆史數據看,票價水平與客座率呈正相關性

當需求較好而運力受限時,航空公司會呈現客座率的抬升,並推動票價上升。

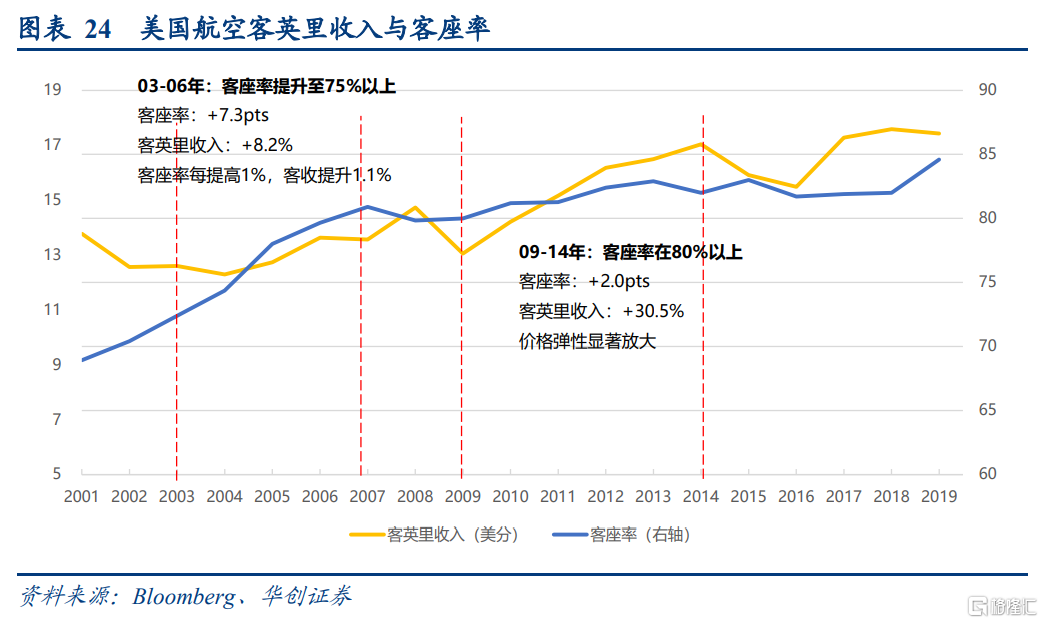

我們統計美國航空、美西南航空2001-2020年客英里收入與客座率數據發現,儘管票價受多因素的共同作用,但當美國航空客座率超過75%時(美西南為超過70%時),整體基本呈現與客座率水平更為明顯的正相關性(金融危機的08-09除外)。預計在客座率低於75%(或70%)時,航空公司會考慮通過價格來刺激客座率。

進一步看,當客座率出現明顯上升時,對票價拉動作用也更為明顯:

觀察2003-2006年間,美國民航業客座率持續提升,客座率提高1%,對應票價(客英里收入)提升1.1-1.2%。

美國航空客座率由2003年的72.4%持續提升至2006年79.7%,合計提高7.3個百分點,客英里收入從12.6美分提升至13.6美分,累計漲幅8.2%,對應座英里收入累計上漲19%;即對應客座率每提高1%,客收提升1.1%,共同推動座收平均提升2.6%。

美西南航空客座率由2003年的66.8%提升至2006年的73.1%,合計提高6.3個百分點,客英里收入從12.0美分提升至12.9美分,累計漲幅7.9%,座英里收入從8.0美分上漲至9.4美分,累計漲幅18.0%;對應客座率每提高1%,客收平均提升1.2%,共同推動座收平均提升2.9%。

而觀察2009-14年間:

美西南航空客座率由2009年的76%持續提升至2014年的82.5%,提升6.5個百分點,而客英里收入由13.28美元提升至16.34美元,提升23%,顯著超過了客座率彈性。

美國航空客座率由09年的80%提升至超過82%,提升幅度有限,但客英里收入由13.05美分提升至17.04美分,上漲31%。

意味着對於航空公司而言,當客座率超過某個階段時,票價會呈現更明顯的彈性水平(不同航空公司的觸發點有差異)。

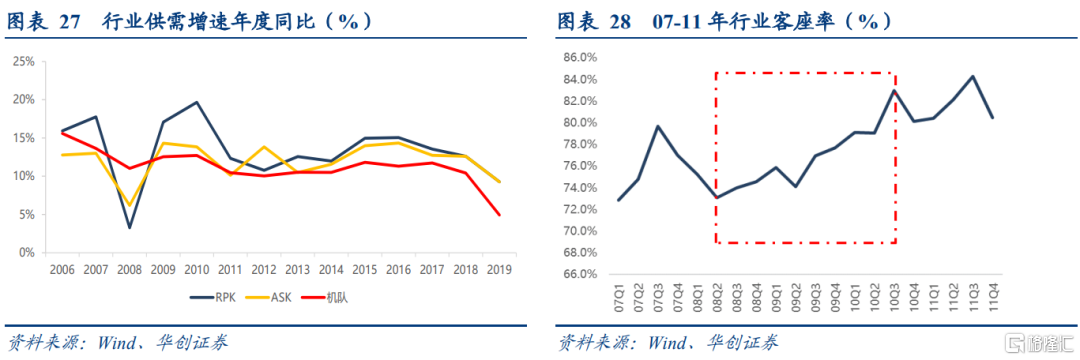

3、我國數據看:2010年供需結構差推動客座率提升,進而推高票價水平

2010年行業RPK同比增速達到19.7%,ASK增速為13.8%,差異擴大至5.8個百分點。

行業客座率:從2008年5月的最低點70.9%,開始趨勢上升,到2010年3月,首次突破80%的客座率大關,2010年8月上升至84.2%。

三大航10年供需差均回正,客座率提升明顯:

國航:2010年ASK同比增長34%,RPK同比增長40%,客座率由76.5%提升至80.0%。較金融危機前的2007年,ASK增長48%,RPK增長51%(2010年並表深航)。

南航:2010年ASK同比增長14%,RPK同比增長20%,客座率由75.3%提升至79.2%。較07年ASK增長28.0%,RPK增長36%。

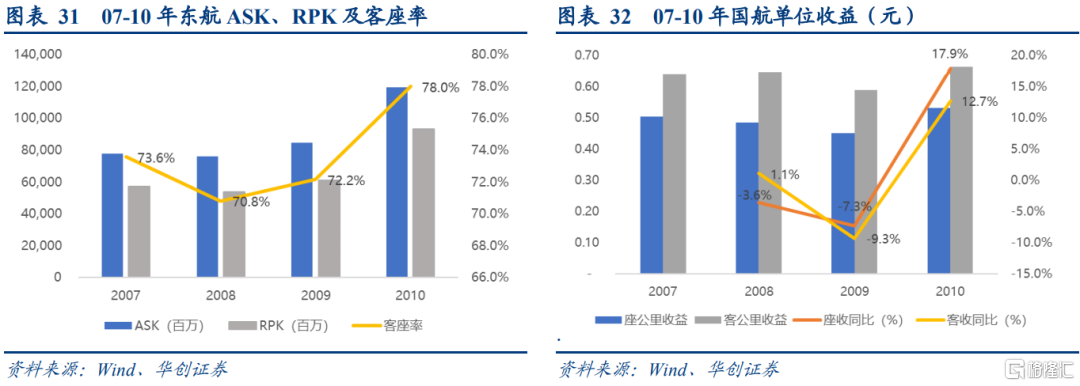

東航:2010年ASK同比增長41%,RPK同比增長53%,客座率由72.2%提升78.0%。較07年ASK增長54%,RPK增長63%(2010年並表上航)。

對應的,2010年三大航單位收益顯著回升:

國航:2010年座公里收入同比提升17.9%,其中客座率提升3.5pts,客公里收入提升12.7%,相較於2017年,座公里收入提升5.4%,其中客座率提升1.6pts,客公里收入提升3.3%。

南航:2010年座公里收入同比提升20.2%,其中客座率提升3.9pts,客公里收入提升14.3%,相較於2017年,座公里收入提升7.9%,其中客座率提升4.8pts,客公里收入提升1.4%。

東航:2010年座公里收入同比提升26.6%,其中客座率提升5.8pts,客公里收入提升17.1%,相較於2017年,座公里收入提升8.7%,其中客座率提升4.4pts,客公里收入提升2.6%。

三、關鍵假設:供需是否支撐復甦邏輯

(一)看得清的供給:飛機資產核心硬約束下,大幅降速已成定局

衡量行業供給增速,通常使用ASK(可用座位公里數)這一指標,ASK=∑(飛行公里×可出售座位數),即每一航段可提供的最大座位數與該航段距離的乘積之和。

影響該指標的要素主要為飛機資產(不同機型對應不同座位數)以及時刻資源(國內國際航線不同的航距以及飛機利用率)。這其中,我們認為飛機資產的數量是供給的核心硬約束。

基於飛機制造供應鏈條較為複雜,我們簡化模型,即按照飛機制造的產前、產中、產後,沿訂單、生產製造、飛機制造商庫存、租賃公司存量機隊、航司存量機隊等多方面梳理飛機供給端現狀,以及判斷未來增速。

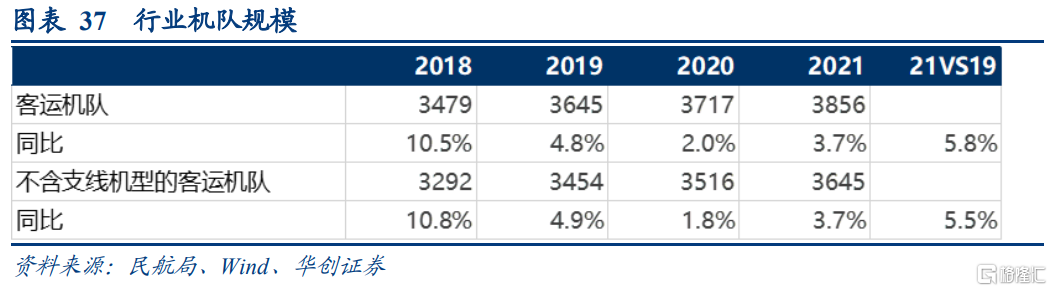

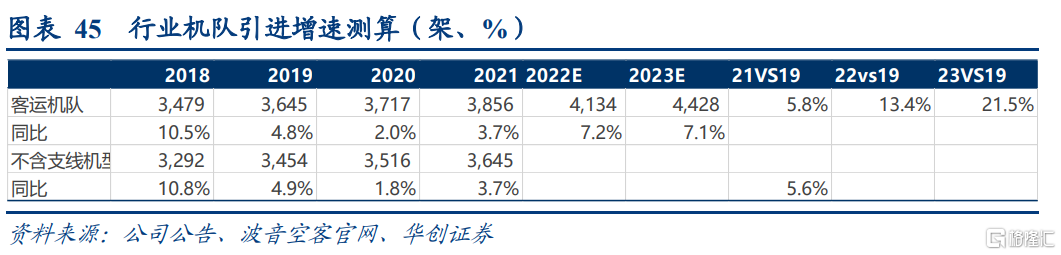

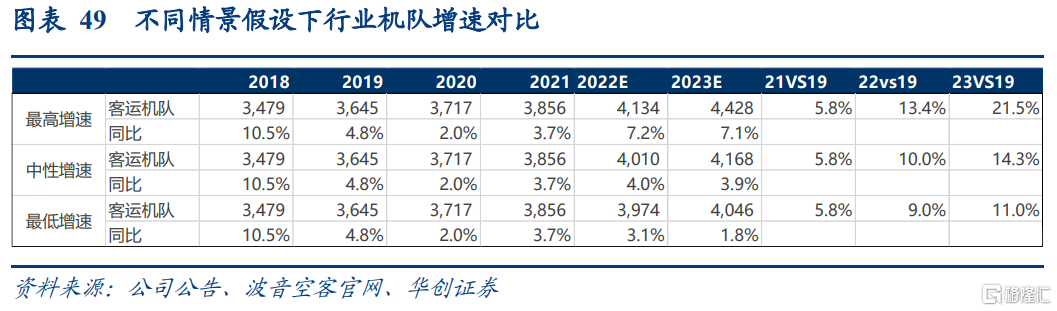

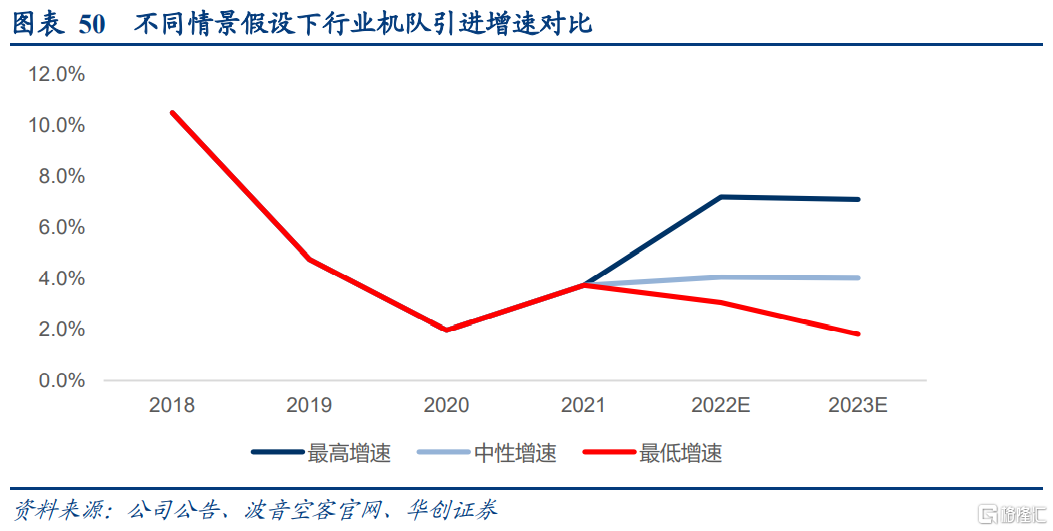

2018-21年我國民航業客運飛機數量分別為3479、3645、3717及3856架,剔除支線飛機後客運機隊規模分別為3292、3454、3516及3645架。

2019年因MAX停飛,增速放緩,而2020年新冠疫情以來維持了低增速,21年末機隊規模相較於19年增長不到6%。(注:21年為測算數據。)

我們需要分析的即22-23年行業內的運力增速區間會如何?

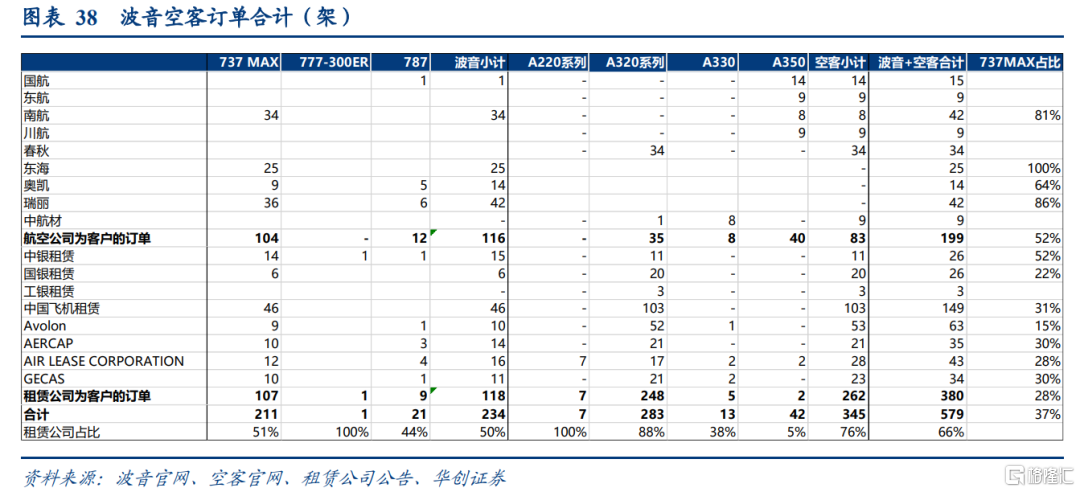

1、波音+空客訂單測算:待交付中國內地飛機579架,相當於19年末機隊的17%

在《系列報吿2》的基礎上,我們更新測算,綜合以航空公司為客户直接簽署的訂單,及以租賃公司為客户的訂單(考慮其中國大陸佔比估算),目前待交付中國大陸地區的飛機數量合計579架(波音234架、空客345架),其中租賃公司訂單佔比66%,737MAX達211架,佔比37%。

579架飛機相當於21年底全行業客機運力(剔除支線機後未3645架)的16%,19年末的17%。

注:國內航司主要通過上述統計範圍內的租賃公司下訂單,但並非全部,實際待交付數量或大於前述測算。

交付進度來看:

租賃公司年報中預計新訂單中約有46-64%為2024年及其之後交付,假設50%為2024年前交付;同時假設航空公司訂單均為2024年前交付完畢。

則對應2023年及之前交付飛機架數約為389架,若剔除波音737MAX,則僅為231架,佔21年末運力的(剔除支線機後)的6%-11%,相當於19年末運力的7%-11%。

附:波音、空客的產能探討:預計2023年中之前窄體機整體產能大概率無法恢復至疫情前

1)波音:737 MAX維持較長時間低生產,產能爬坡相對緩慢

窄體機方面:737MAX為波音目前主力機型,

2018年二季度,波音737系列月產能52架,並計劃在2019年繼續提至57架,後因停飛暫停生產;2020年12月,737MAX復產,21Q4公司表示22年1月737 MAX的月產能為27架,預計很快可提升至31架/月,關於後續產能是否進一步提高,供應鏈的能力是重要的監測對象。

寬體機方面:

787夢想飛機目前月產量為2架,遠低於2019年14架的水平。主要因潛在技術問題,787暫停交付,產能主動下調,公司預計在恢復交付後產能逐步提至5架。

777/777X目前月產能為2架,預計在今年提升至3架/月。

2)空客:窄體機產能預計2023年夏季恢復至疫情前

窄體機方面:

2020年受航司推遲交付及新增訂單減少等影響,空客A320系列的月產能由63架降至40架。

隨着全球民航業復甦節奏加快,空客在21年5月宣佈調整產能計劃,計劃21年四季度將A320產能升至45架。據最新21Q3公佈的數據,A320系列產能計劃在2023年夏季提升至65架/月,基本與疫情前持平。

寬體機方面:

A330當前月產能為2架,計劃2022年末提至月產3架。

A350產能計劃從當前月產近5架到2023年初提至6架。

總體看,2023年前窄體機整體產能大概率低於疫情前水平。

空客產能爬坡相對較快,當前主要為配合航司的需求節奏來調整產能規劃,據其最新計劃,A320恢復至疫情前產能水平仍需要一年半左右的時間。

而波音因737MAX的原因,恢復進度會相對曲折複雜。一方面復飛時間點的不確定性很大程度影響其窄體機的生產計劃和進度;另一方面前期較長時間的停產使得MAX機型供應鏈維持低水平生產,供應鏈對波音的限制會更為明顯,其產能爬坡預計慢於空客。

我們按照波音空客披露生產節奏,給出兩家分別的生產速率。其中假設23年起波音737MAX生產速率由31架/月提高至40架/月。

按照圖示生產速率:2022-23年波音/空客分別生產368/540、480/660架,以22年為起點,疊加庫存(分別335架737MAX和約60架A320),從21Q4至23年末兩家累計可生產/交付窄體機2443架,若考慮另有10%為寬體機則合計約2687架。

正常年份中國航司通常佔波音空客交付量的1/4左右,對應約715架飛機(其中約650架窄體機)最終交付至中國航司,佔2019年末全行業客運機隊(不含支線機型)的20.7%。

該數字高於前述中國航司/租賃公司累計未交付訂單389架(23年及之前交付),一方面包含波音/空客對於22-23年市場好轉進度的樂觀預期,另一方面則是因我國大陸地區航司在近兩年疫情影響下,基本未有下新訂單。

需要説明的是,上述2687架飛機中,波音737MAX(庫存+未生產)合計1183架,其中預計約335架左右最終或歸屬於中國航司,其交付存在較大不確定性。

2、最低增速:23VS19僅約11%增長(假設MAX不交付,依據航司引進計劃測算)

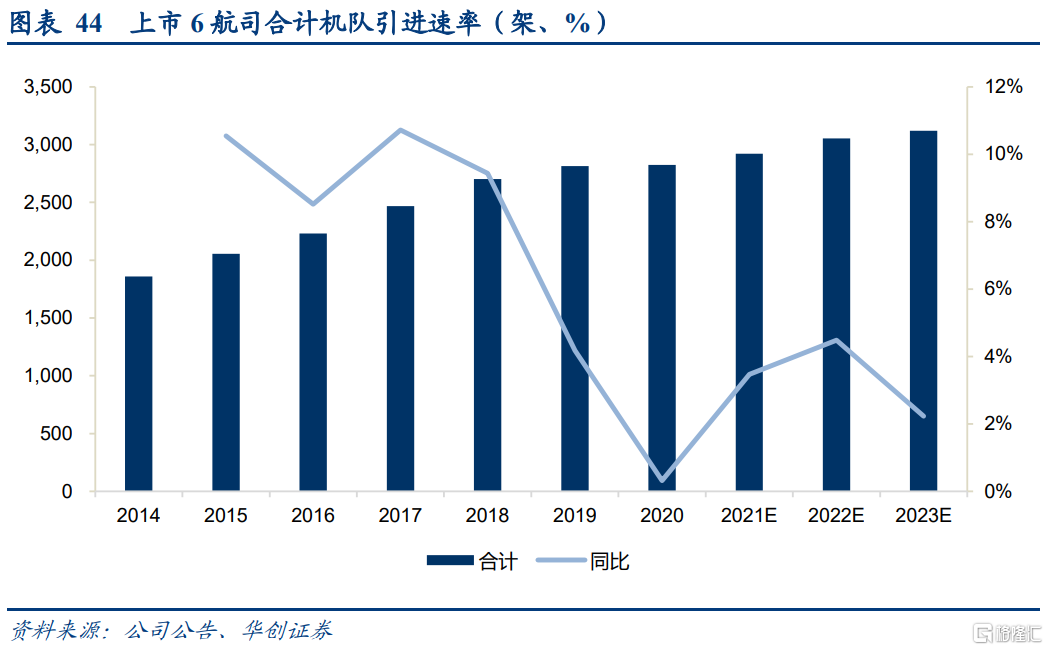

按照航司當前公吿披露飛機引進及退出進度,並結合目前最新機隊數量,我們測算未來至2023年上市航司機隊規模。(注:測算均不包含公務機機隊)

其中:

國航:截止2021年末741架機隊,根據公司網站發佈的2021Q3業績發佈材料中展示,計劃2022-23年分別引進34及14架機隊,退出14及17架機隊,意味着2022-23年淨增分別為20及-3架飛機,則2022-23年公司機隊規模753及750架。

上述引進計劃中不包含737MAX,但觀察公司2018年年報,其披露了後續有70架737引進計劃,預計其中絕大部分為737MAX且未交付。

東航:截止2021年末752架機隊,根據公司21年半年報規劃及21年實際完成情況,我們測算2022-23年公司機隊規模將分別為796及797架。

公司同時披露根據已確認的訂單,公司在2024年計劃引進9架飛機,退出21架飛機。

同樣的,該計劃不包含737MAX,觀察公司20年年報,合計有737MAX共計46架均列未交付。

南航:截止2021年末運營862架機隊規模,是亞洲規模最大的航空機隊,根據20年年報披露,不考慮737MAX機型,則預計22-23年機隊規模分別為884及902架機隊。

考慮737MAX的引進,合計123架未交付。

海航:截止2021年末運營344架機隊,根據其重組報吿中預計22-23年計劃機隊382及414架。

鑑於737MAX恢復引進進程的不確定性,我們將所有航司規劃737MAX引進均剔除,即假設2023年737MAX可以復飛但無法交付訂單,

六家上市公司2023年機隊規模相比較19年增長10.9%,意味着19-23年複合增速2.6%,21-23年複合增速3.3%,同時考慮上市公司佔行業機隊比重約76%,預計全行業機隊規模2023年相比較19年約11%,相比14-18年平均9.8%增速顯著放緩。

假設退出計劃無大幅波動,可以認為該增速為航司未來2年運力端最低速度。

3、最高增速:23VS19增速21.5%(假設737正常交付,波音空客新接訂單正常生產並按節奏交付)

假設2023年前737MAX正常復飛並開始交付,波音空客產能按節奏恢復,國內引進恢復正常

該假設下約束的核心變量為波音、空客產能。

根據前述測算,波音、空客共可以累計生產715架飛機交付中國大陸地區。

引進:預計22-23年分別引進347和368架,回到2019年前水平。

若22Q1起737MAX復飛,則進度符合波音預期,預計其生產速率恢復進程與前述基本相仿,即23年底前,波音空客合計可為中國區航司提供約715架增量飛機,其中335架左右737MAX,目前處於庫存狀態的737MAX約123架。

按照波音預期,“基於2022年Q1恢復中國交付的假設,當前335架737MAX將在2023年底前基本完成交付,且2022年庫存交付會多於23年”。我們假設存量123架737MAX中60%於22年交付,40%於23年交付,其他增量訂單按生產進度比例交付,則對應22-23年分別引進316、334架窄體機(合計650架),考慮額外10%的寬體機,合計約分別為347、368架。

退出:預計22-23年分別退出69和74架,回到19年前水平

飛機退出方面,假設22-23年退出機隊回到此前正常水平即為引進的20%左右,則22-23年分別退出69和74架。

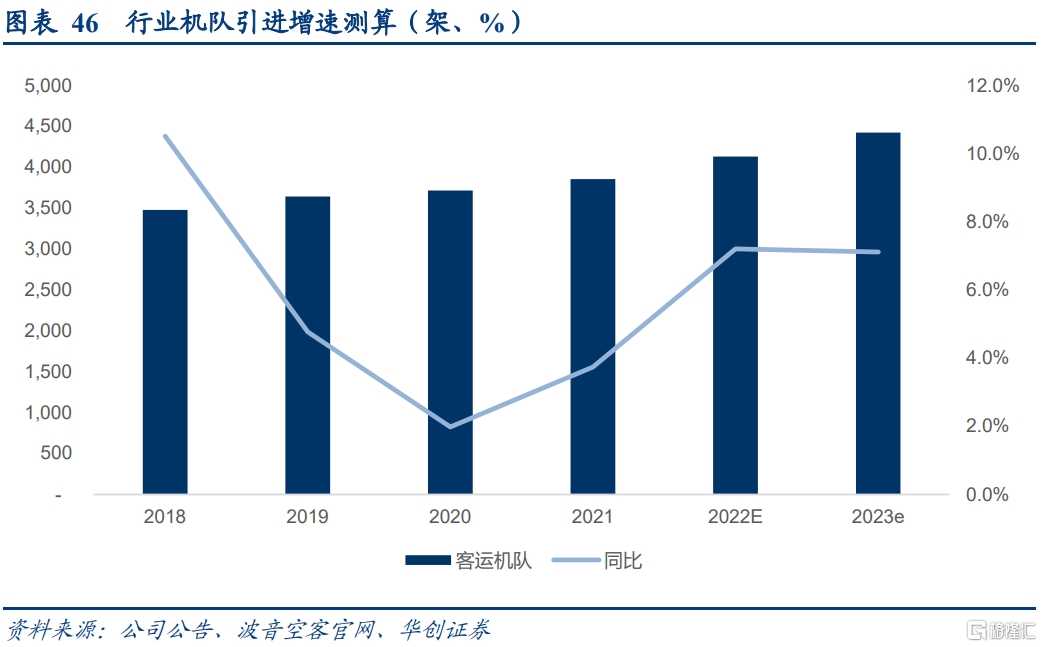

淨增:行業22-23年分別淨增278和294架,合計572架,則23VS19增速21.5%。

考慮上市航司客運機隊數量佔全行業比重2021年為76%,我們假設上述待交付為相同比例,則22-23年分別淨增211和223架,對應22/23年末機隊分別為3133和3356架,對應19-23年複合增速4.5%,21-23年複合增速7.2%,相比14-18年平均9.8%仍有較大幅度放緩。

該增速的實現需要:737MAX在2023年前復飛、同時引進正常;波音空客產能按節奏恢復;航司新下訂單或通過租賃公司等方式引進。

4、中性增速:23VS19增速14.3%(假設737正常交付,未新增訂單,以波音空客現有訂單交付)

該假設下約束的核心變量為波音空客未交付訂單。

參考前述,波音空客訂單口徑,23年及之前交付最終屬於中國航司的飛機架數約為389架。

按照前述波音空客產能分佈計算交付進度,同時退出比例仍按照20%考慮,

對應22、23年分別引進192和197架,分別退出38和39架,分別淨增154和158架,則22、23年末行業機隊分別為4010和4168架,23年相比較19年增速為14.3%。

綜上來看,

行業供給歷經20-21連續兩年的低增長,我們通過飛機資產硬約束各環節的測算發現後續大幅降速已成定局。

最低增速:23年相比19年增長11%;

最高增速:23年相比19年增長21.5%;

中性增速:23年相比19年增長14.3%。

相比2014-18年平均9.8%增速大幅度放緩。即便考慮飛機利用率提升至歷史最高的9.6h,全行業運力引進增速大幅放緩已成定局。

(二)需求:具備強韌性

基於我們對供給端的測算,23年相比較19年行業機隊規模擴張預計介於11%-22%之間,那麼決定價格彈性的最後一個因素就在於需求相比較19年會恢復到何種狀態。

近期發佈的民航十四五規劃中,預計以2019年為基準,2019~2025年旅客運輸量複合增速將達5.9%。(2019年之前的十年時間,我國航空旅客人數複合增速達到兩位數)。

若以2019-23年複合增速5-6%,則23年相較於19年的旅客人數增速為22%-26%,超過前述供給增速的區間判斷。

基於需求強韌性和後疫情恢復趨勢,我們認為需求在經歷不斷積壓後或在未來呈現相對爆發態勢。

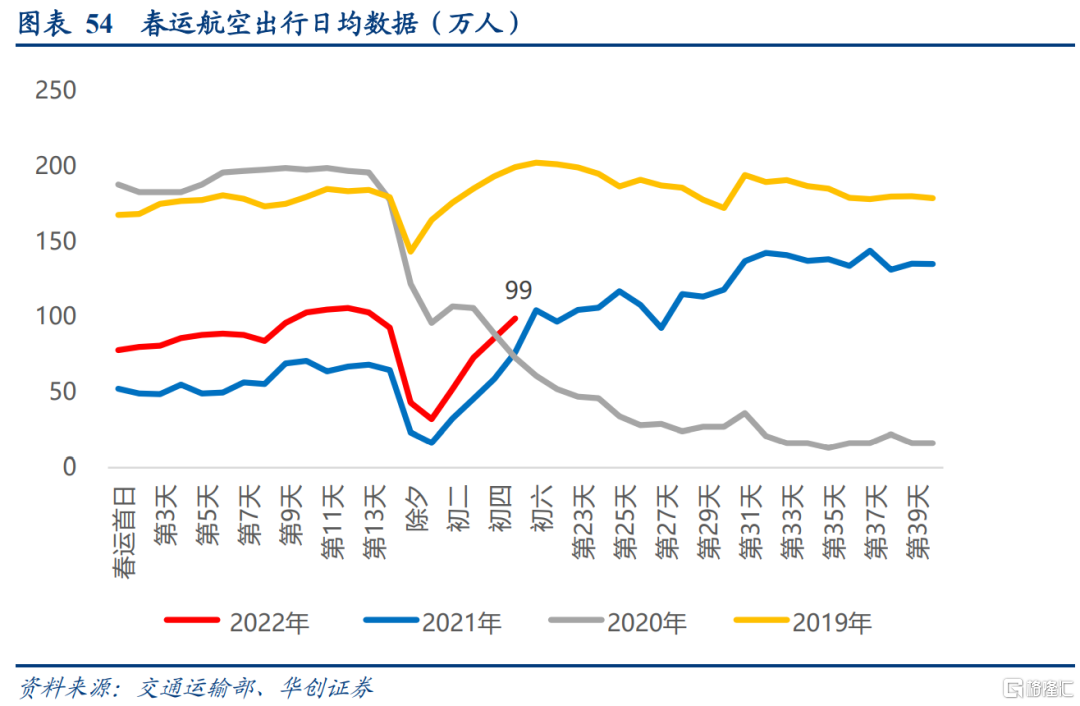

我們在《否極、能否泰來?酒旅、航空、餐飲、電影行業年度展望——掘金後疫情時代系列(一)》中回顧了疫情以來航空市場波動。

國內需求方面,在2021年相對沒有疫情影響的4-5月,國內旅客人數超過了19年同期,國內大循環下可以消化國際航班運力調整。其中4月恢復至96%,其中國內旅客實現10.7%的增長,反映出極強的國內需求韌性。

國際需求方面,鑑於國內執行“五個一”政策及較為嚴格的防疫政策,當期國內執飛航班量僅為正常時期的5%左右,旅客運輸量僅為2-3%。但如我們在系列報吿1中分析,從海外航司來看,一旦條件允許,國際跨境流動同樣有着較強的韌性。

儘管疫情影響存在不確定性,但預計隨着疫苗接種率提升、特效藥研發進展等,疫情的影響在趨弱情況下,航空業將處於逐步復甦通道。需求在經歷不斷積壓後或在未來呈現相對爆發態勢。

尤其我們預計參考2020及2021年的經驗,在2022年3月之後,航空出行數據在沒有疫情額外衝擊下,將大概率呈現持續向上的趨勢。

四、投資建議及風險提示

(一)投資建議

持續看好本輪行業復甦核心邏輯:供需緊張+票價彈性推動利潤預期。

在主邏輯預期彈性空間大,市場對油價和匯率的影響亦會相對“擱置”。

其中,

航油成本:如前所述,航油是航司重要成本項目,但一方面從歷史經驗看,真正供需緊張的情形下,油價可以轉嫁到票價水平;另一方面,燃油附加費的機制可以幫助航司傳導部分新增成本;預計2022-23年的油價水平會處於燃油附加費徵收的臨界點上下之間。

匯率:人民幣貶值對航司報表利潤會帶來影響,但對實際運營的影響較小,通常人民幣在出現了累計大幅波動下會方對股價產生影響。

重點標的:

中國國航,核心看點:行業龍頭三重壓制有望逐步消除,“王者歸來”,高峯業績能否比肩歷史?

春秋航空:行業復甦邏輯下,公司有望實現超額擴張之路。

關注華夏航空。

(二)風險提示

1、疫情影響不確定性的風險,當前受疫情影響,行業客運量及客座率處於低位。

多地疫情散發下,最新披露2021年12月全行業旅客運輸量約2700萬人次,相當於2019年同期的51%左右。2021全年旅客運輸量共計4.4億人次,同比增加5.5%,約為19年的67%。

2021年累計客座率:春秋(82.9%,同比+3.2%)>吉祥(75.7%,同比+0.5%)>南航(71.3%,同比-0.2%)>國航(68.6%,同比-1.7%)>東航(67.7%,同比-2.8%)。

最新春運數據:前20日(1月17-2月5日),航空累計發送旅客1665萬人次,日均發送83萬人次,同比增長55%,但較19年下降53%。

2、價格彈性測算的前提及實現時間存在不確定性。

1)我們認為航空業價格彈性的基礎是供需結構,基於我們在航空業復甦之路系列1與3中的分析推演,即我們認為供給端的大幅降速或已成定局,而需求的恢復由於疫情的影響存在不確定性,因此在時間上也存在不確定性,我們預計本輪高峯(若實現)或有概率達到前述測算狀態(我們預計2023年有概率率先實現單季度新高的盈利水平。)

2)我們對價格彈性的測算為模擬,實際運營過程中,航空公司會綜合各自航線資源、客户結構、競爭優勢等多方面因素進行收益管理,不代表實際可達到測算水平。

3、油價大幅上升及人民幣大幅貶值或對利潤最終表現產生影響。