毛利率近50%!慕尚集團(1817.HK)開啟“困境反轉”?

“衣食住行”,簡單的幾個字概括着大消費領域最重要的組成部分,也被視為具有防禦性和穩定增長性,最值得長期佈局投資的賽道之一。一方面,品類的剛需高頻決定市場規模之大,天花板之高,另一方面,直接對應中國內需潛力,擴內需長期戰略下必將誕生一批強大的消費品企業。

拿居於首位的“衣”來説,中國服裝領域長期有市場沒“大牌”,運動領域有耐克、阿迪達斯,時尚領域有ZARA、優衣庫等掌握,但到2021年出現重大轉折點。這一年,運動領域率先打破穩定格局,安踏集團的市場份額正式超越阿迪達斯中國。並且驚喜的是,着眼於時尚領域,很多跡象表明中國服裝產業早前的薄弱環節——時尚體系正在加強,包括在2022年北京冬奧會上,能夠充分感受到服裝方面的時尚氣息。

市場角度下,資本也已經在運動領域先行,2021年港股運動服飾板塊繼續跑贏整體市場,並領先於“衣食住行”;其中,具有α屬性的細分賽道龍頭如特步國際,更逆勢實現倍式增長。

那麼,或許我們可以得出一些結論:從當下看未來,品牌服飾領域具有誕生更多大市值企業的可能。特別是時尚領域,伴隨中國服裝產業補齊“短板”將催生成長紅利,且不存在絕對龍頭而具有更多發展可能;更準確來説,有機會造就類似於運動服飾龍頭,同樣兼具高β與高α屬性,即行業景氣、增長確定性強的細分賽道龍頭。

以時尚男裝品類見長,與安踏集團底層發展邏輯有所相近的慕尚集團(1817.HK)則或許正是這樣的高潛力者。

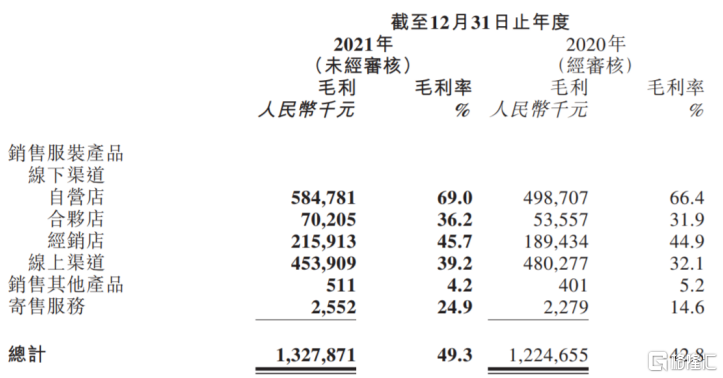

結合剛剛公佈的最新業績來看,慕尚集團2021年實現收入26.952億元;毛利為13.729億元,同比增長8.4%;毛利率由2020年的42.8%大幅增至49.3%,超越疫情前水平;現金儲備持續充裕,報吿期末的現金及現金等價物約6.77億元,財務負債率僅35%,優於行業平均。此外,慕尚集團雖仍陷虧損,但同比上年已大幅收窄近70%,重回升軌的時間表逐漸清晰。

看似普通的數字背後,慕尚集團自身改革紅利見效,經營質量整體改善,呈“困境反轉”勢頭,這也是當前市場高度重視的一類機會。

下面,也具體來聊聊上述論點背後,存在着怎樣的深層次邏輯,該如何理解?

1、賽道為王

品牌服飾領域,首先賽道為王。例如運動服飾行業,是典型的功能性消費品類,更容易形成技術壁壘、品牌壁壘,削弱市面上的同質化競爭,以超高的行業集中度和廣闊的市場規模,孵化大市值企業。

除此之外,女裝、男裝、童裝幾大子行業中,男裝的行業特性或許是最接近運動服飾的,男性相較於女性更注重消費決策高效性,男裝品牌知名度更高的公司受益明顯。2021年,男裝市場已經呈現分化趨勢,龍頭企業的盈利能力顯著增強,這也是為什麼能夠看到,慕尚集團的毛利率水平超越疫情前,居於歷史第二高水平。

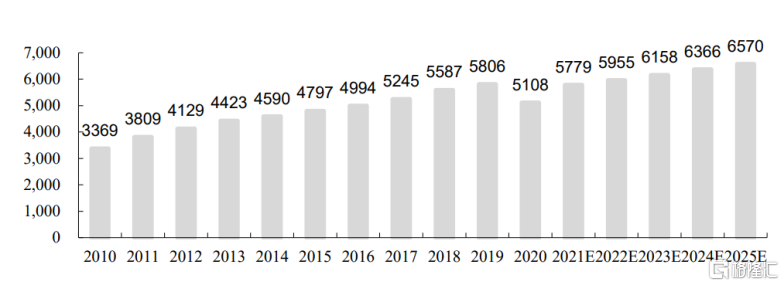

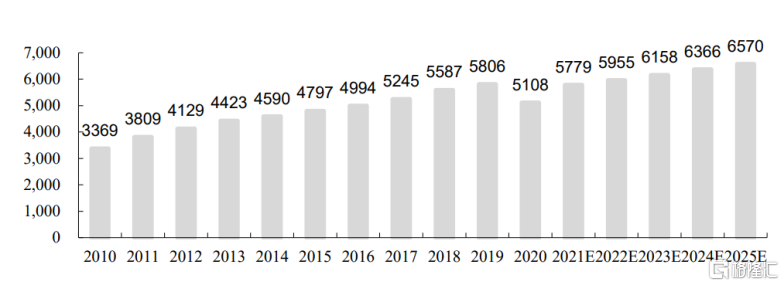

並且,中國男裝市場規模穩步增長,根據歐睿預測,2025年這一數字將達到6570億元。隨着新中產階級與Z世代年輕羣體的崛起,男性服裝消費不再停留在基礎款,而向着年輕化、時尚化發展,時尚男裝市場有望持續較快成長;市場格局暫未固化,到2020年CR10約20.4%,更易培育規模較大的龍頭企業。

(歐睿,東吳證券研究所)

由此,時尚男裝存在市場規模與行業集中度穩步雙升的行業性機會,慕尚集團主業挖掘價值可觀。

慕尚集團核心品牌GXG是第一批深入中國時尚男裝市場的品牌,市場地位領先,自2010年雙11期間GXG一戰成名,久居男裝品類全網銷量第一;2020年推出全新輕簡男裝品牌mode commuter,迅速搶佔消費者心智。並且,慕尚集團已在男裝優勢品類上向童裝品類縱深發展,逐漸形成新增長極。

2021年而言,GXG實現收入21.51億元、毛利10.94億元,均同比穩健增長,其中毛利增幅達16%;mode commuter銷售迅速放量,收入達2303.9萬元,同比2020年增超10倍,二者的毛利率分別為50.9%、48.0%,為集團品牌矩陣的前兩名。gxg.kids方面,實現收入1.80億元、毛利0.85億元,期內同比略降,但盈利能力及市場競爭力有所提升,毛利率同比大增4.4個百分點至47.1%,後續發展值得進一步觀察。

(來源:公司財報)

2、領先基因

作為中國品牌服飾領域的“一哥”,安踏集團提供不錯的發展範本,而在底層發展邏輯上慕尚集團與之不乏相似之處。

其一,卡位高潛力賽道,多品牌多品類經營。

關於這一點,上文已經明確。同時,從整個行業的角度來看,2021年消費需求疲軟、復甦受阻,服裝消費整體偏弱,多品牌多品類經營的企業顯著業績韌性更強。

其二,數字化驅動。

一方面,作為港股新零售男裝上市第一股,慕尚集團2018年的線上滲透率即達到36%,位居同年中國時尚男裝市場第一;GXG“線上而生”,天然擁有濃厚的電商基因,也得益於此,慕尚集團較早沉澱大規模的用户數據,形成高質量數據資產,積蓄精準開發與營銷潛力。

另一方面,慕尚集團積極借力,賦能業務流程而提升經營效率,例如,2020年5月與微盟(2013.HK)達成合作,實現從研發、供給、銷售到消費者反饋全產業鏈的數字化;2021年末,與深耕電商領域的影刀RPA達成戰略合作,進一步推進全價值鏈的自動化。

更直觀來看,在線上促銷收縮策略的背景下,慕尚集團2021年全年線上渠道收入達到11.59億元,佔集團總收入的比例高達43%,數字化驅動的基本盤可見一斑。

其三,擁有持續渠道拓展空間。

慕尚集團同樣重視渠道改革,且精準把握關鍵節點。2018年下半年,GXG開啟形象升級戰略,於線下打造綜合生活館;2019年下半年,慕尚集團陸續關閉表現欠佳或虧損的線下門店,強化線上渠道的業務主導方向,進一步角逐線上紅利,同時開設首家新零售體驗店,將線下門店優化為提升品牌形象、客户體驗及向線上引流的渠道,即發力OMO模式(線上線下一體化)。

數字化深入滲透之前,渠道的紅利在於線上,2020年疫情以來零售企業紛紛選擇數字化轉型,線上精準紅利進一步削弱,渠道紅利又“重返”線下,即OMO模式,慕尚集團的渠道佈局實際上提早於這兩個關鍵節點。

也得益於此,慕尚集團的線上線下一體化模式更快走向成熟,2021年其再次主動調整佈局,開始降低為線上渠道提供的折扣率,轉換新的競爭方式,但依託於線下渠道的店效全面提升,特別是自營渠道,集團毛利、毛利率仍大幅提升。換句話説,在渠道改革中慕尚集團逐漸強化渠道調控力,形成相互補足而削弱單一渠道風險。

進一步來看,報吿期內,慕尚集團自營店增加14家,而合營店、經銷店分別減少25家、87家,而毛利對應為5.85億元、0.70億元、2.16億元,自營店的毛利率高達69%,同比高基礎上增長2.6個百分點。

(來源:公司財報)

可以説,慕尚集團通過持續拓展渠道,包括線上渠道的廣度,以及線下渠道“縮小盤子”轉而縱深發展,提升店效,不斷催生自身改革紅利。同時,其渠道拓展空仍足,隨着線上新興渠道的銷售放量,以及線下自營渠道的佔比提升,逐漸“DTC”改變收入成本結構並更深入觸達消費者,還將釋放更多成長潛力。

3、市場“敏感度”

此外,慕尚集團還具有一類值得重視的核心能力,筆者總結為高市場“敏感度”。

時尚領域不是沒有爆火的品牌,但缺少的是長紅的品牌,例如美特斯邦威,在80後眼中穿美邦就代表了時尚,而美特斯邦威、艾格、拉夏貝爾,那些年我們穿過的品牌接二連三地“倒下”了……

失敗的原因都大同小異,最核心的在於他們逐漸抓不住時尚的脈搏,沒有較高的市場“敏感度”。相比之下,同時期國際品牌ZARA、HM等一週上新兩三個爆款,迅速搶佔年輕消費者的心智。

更具體的,市場“敏感度”取決於產品理念,以及供應鏈能力兩個維度。

GXG發展至今,基於持續的全方位年輕化改造,始終和年輕羣體在一起,並被年輕羣體認可稱之為“最懂年輕人的品牌”。

產品創造上,GXG一方面特別擅長運用IP,包括與潮玩盲盒泡泡瑪特、國內著名動漫《一人之下》、馬來西亞著名插畫師藝術家花臂老王,以及最近攜手Off-White™設計師Paola等推出聯名系列。從年開始,GXG還推出了X Lab產品創新計劃、GXG青年羽絨製造局、羊毛有線公司等在內的全新自有IP,盡顯長期經營理念;另一方面積極融合黑科技,不斷推出黑科技功能系列,例如冰氧吧T恤與休閒褲、運動速幹T恤、“青年羽絨製造局”2.0系列單品……

(來源:公司官博)

同時,慕尚集團已經實現與上游供應商的聯動,其柔性供應鏈基本可以做到7-30天“快反”,比部分快時尚品牌的成衣、上架速度更快,配合高質量數據資產支持產品的“以需定產”,並在應鏈管理上逐步建立了線上雲端庫存共享及分配系統,完成產品生命週期管理系統構建,繼續增強供應鏈靈活度。

最新財報中,慕尚集團亦表示將進一步優化領先的供應鏈網絡,提升客服能力,並利用所得款優先對現有倉庫進行智能設施升級及軟件升級。

這些也決定,GXG的年輕化是可持續的,慕尚集團改革紅利的釋放亦將延續。同時考慮到,僅男裝主業即藴藏可觀挖掘價值,隨着慕尚集團經營質量進一步改善,以及在業務優勢上向外拓展,大概率將重返升軌道,其依然是當前市場中最有望成為下一個兼具高β與高α屬性的細分賽道龍頭之一。