美國煤炭:踏入高景氣週期

本文來自格隆匯專欄:國泰君安證券研究,作者:翟堃

摘要:

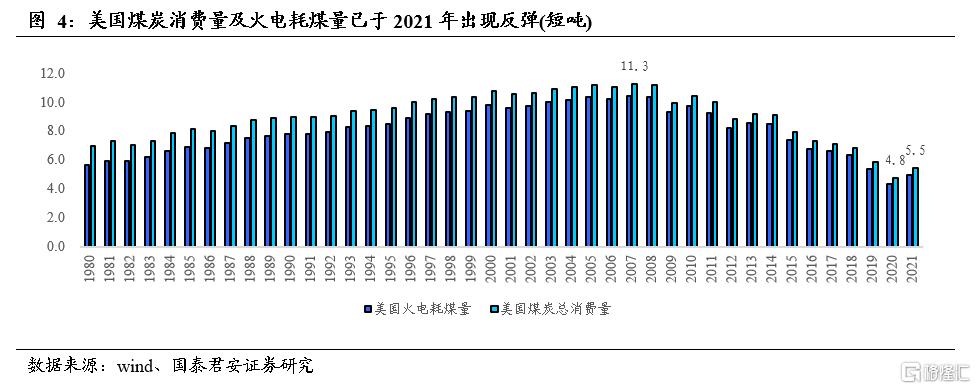

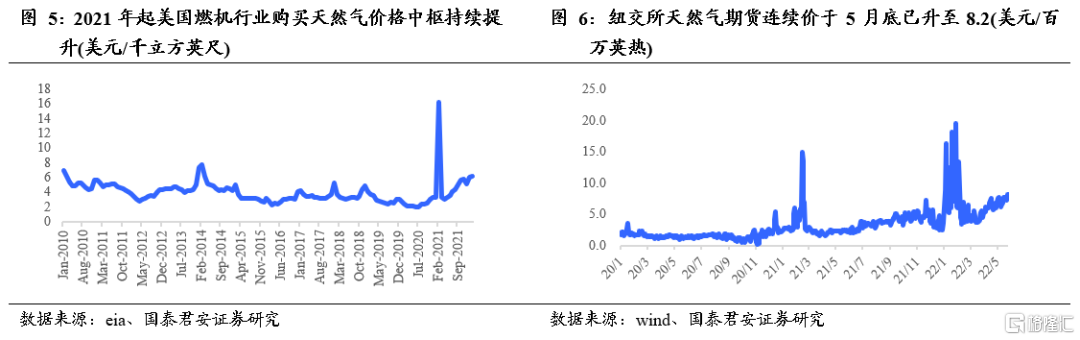

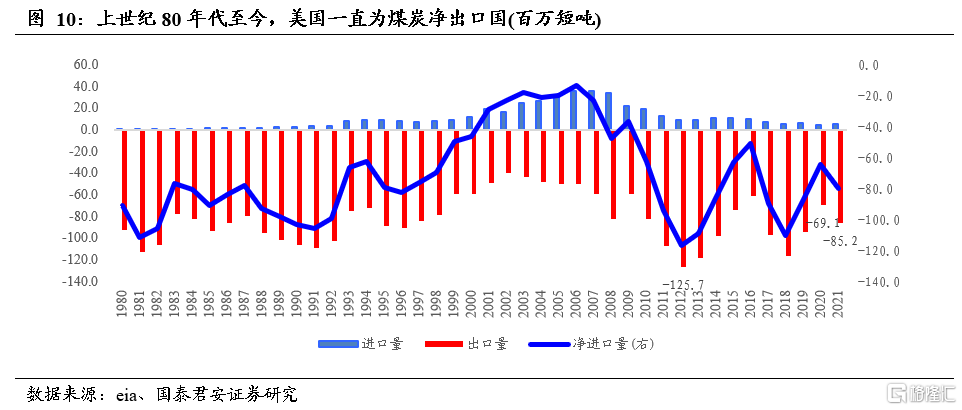

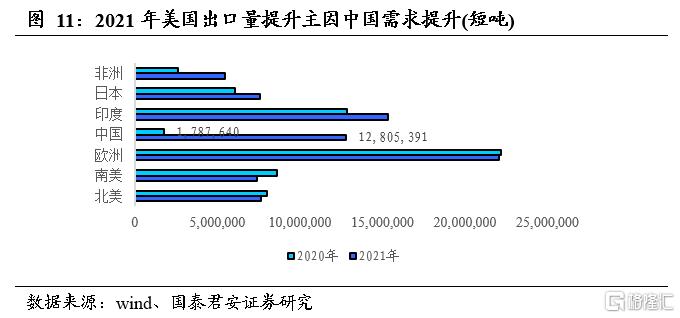

美國煤炭行業:正由弱勢向強勢轉變。1)供給端:綠色議題帶來產能持續退出及資本開支持續下降。儘管美國是全球煤炭儲量最多的國家,但受大力發展清潔能源和金融危機共同作用,2008年起煤炭產量逐年下降,直至2020年產量達到谷底。且煤炭產量下降的同時伴隨着產能的壓減,雖2021年受海外和國內需求提升刺激煤炭產量有所回升,但結合美國僅規劃0.2億噸新建產能,美國產量將持續處在下行通道;2)需求端:全球供應鏈衝擊下,煤炭替代性需求提升。雖然2007年起美國煤炭消費量持續下降,但在2020年達谷底後已迅速反彈,彼時國際天然氣價格快速回升並不斷創下近年價格新高,而2012年至今美國燃煤發電量與燃機發電量表現為互為替代品,因此受天然氣價格走高影響,美國燃煤發電量出現了自2014年以來的首次抬升。此外美國全社會煤炭庫存已處於2009年以來的最低位,按歷史規律2023年將開啟補庫週期。3)國際貿易:出口量提升因亞太地區需求轉移。2021年美國出口量提升主因中國需求提升。2020年末全球煤炭貿易格局出現重大變化,中國宣佈停止向澳大利亞進口煤炭,此後為填補國內煤炭缺口,中國加大了向美國進口煤炭的數量,從2020年的179萬短噸,提升至1281萬短噸。

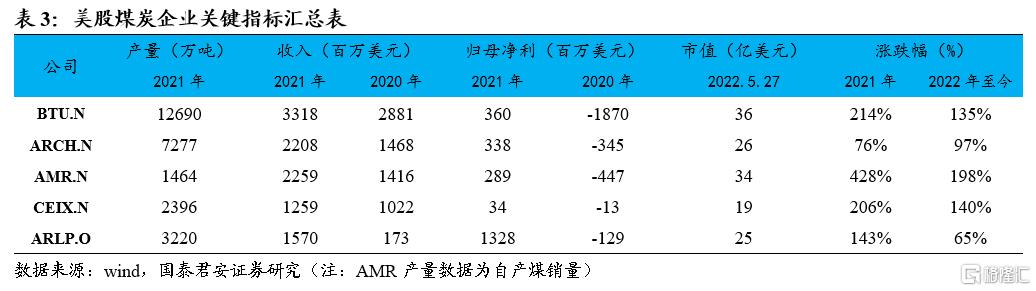

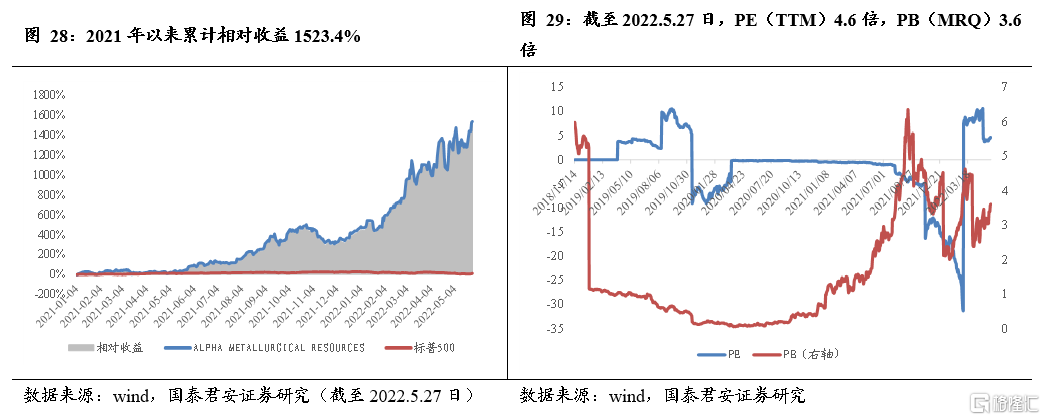

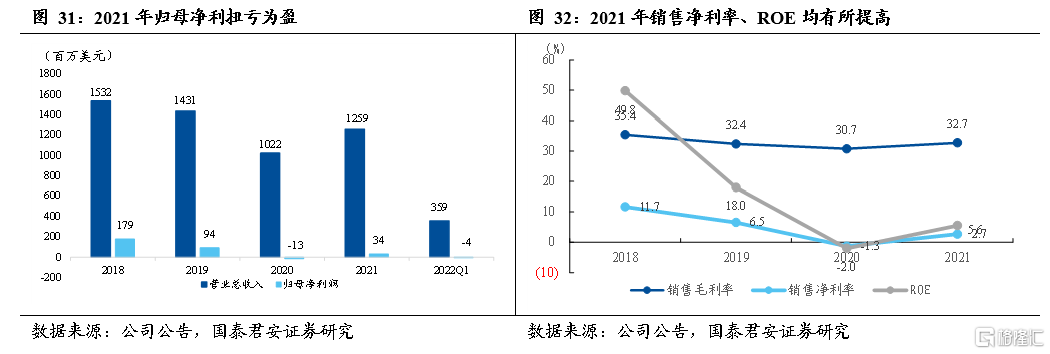

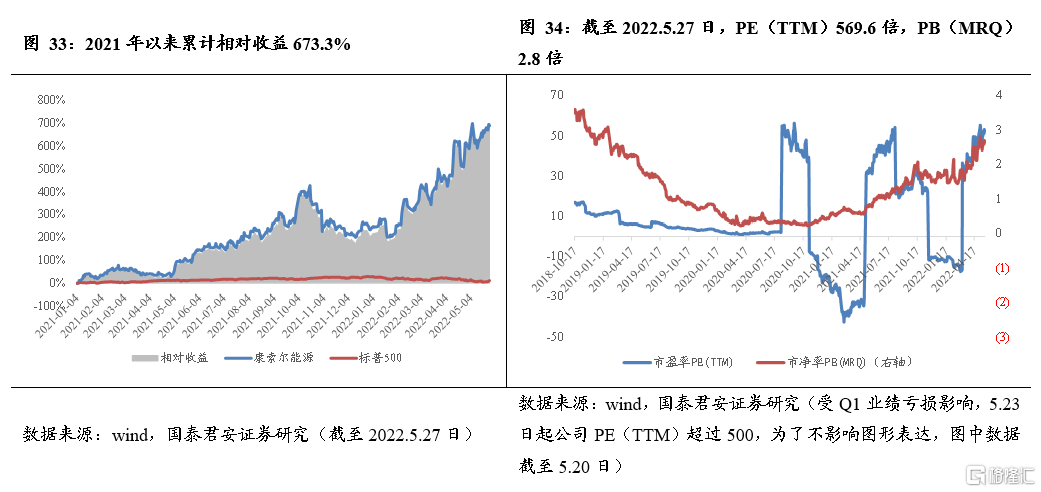

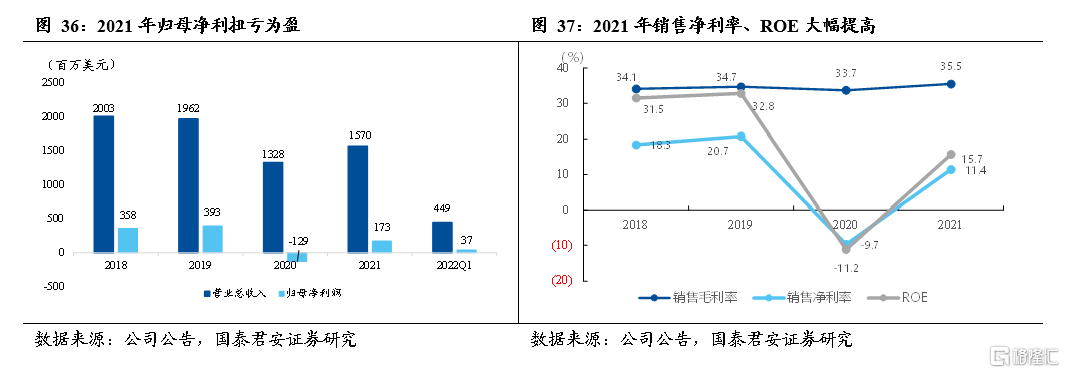

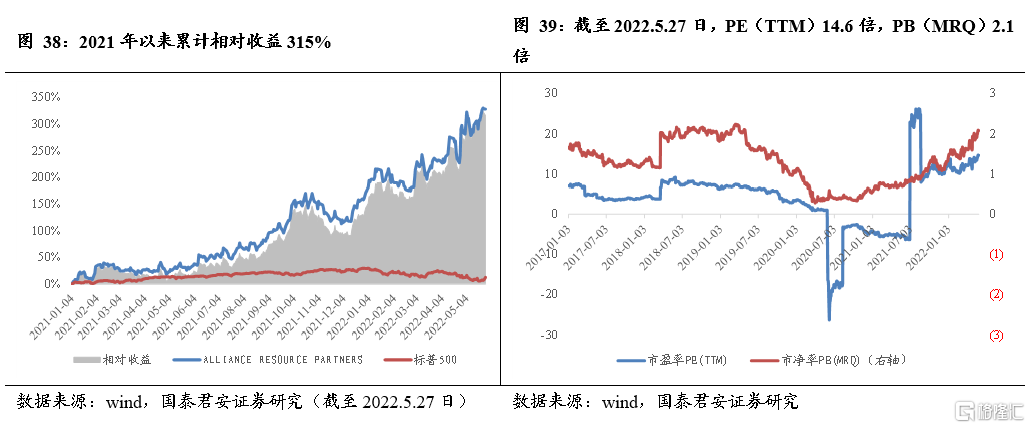

2021年美股煤炭公司完成業績/股價雙升。受益於全球煤價高漲,2021年美股煤炭公司業績均實現扭虧為盈,2022Q1除BTU和CEIX受商品衍生品交易拖累業績虧損外,ARCH、AMR、ARLP均實現高增長。業績高增,海外主要煤炭公司股價大幅跑贏標普500指數,BTU、ARCH、AMR、CEIX、ARLP2021年至今累計相對收益分別高達742%、265%、1523%、673%、315%。經大幅上漲後,煤炭公司估值高低不一,截至5.27日,BTU、ARCH、AMR、CEIX、ARLP的PE(TTM)分別為11.3、4.2、4.6、569.6、14.6倍。此外,與A股煤炭公司不同,美股煤炭公司普遍受信貸協議限制,近年來未分紅,預計此為限制估值的重要因素之一。

全球能源結構大調整影響深遠,A股煤炭公司更具投資價值。以美國為代表的傳統能源生產及消費國,週期變化帶來的景氣向上對全球煤炭市場具備較強的指引意義,俄烏衝突對全球能源結構的影響深遠且持續蔓延,支撐中國煤炭市場維持高景氣和強盈利。且與美國煤炭公司相比,A股煤炭公司更傾向高分紅回饋股東,投資價值凸顯。

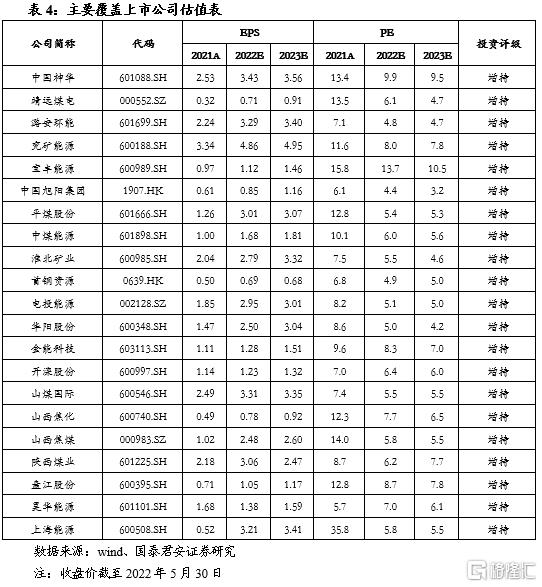

投資建議:1)高股息/綠電轉型/成長煤化工:靖遠煤電/電投能源、中國旭陽集團等。2)穩增長焦煤:平煤股份、山西焦煤、淮北礦業、上海能源、盤江股份、首鋼資源。3)優質彈性:山煤國際、陝西煤業、華陽股份、中煤能源、兗礦能源、潞安環能、昊華能源。

風險提示。全球經濟下行帶來的需求衝擊。

正文

1.美國煤炭行業:週期輪迴,景氣向上

1.1. 綠色議題帶來產能持續退出及資本開支持續下降

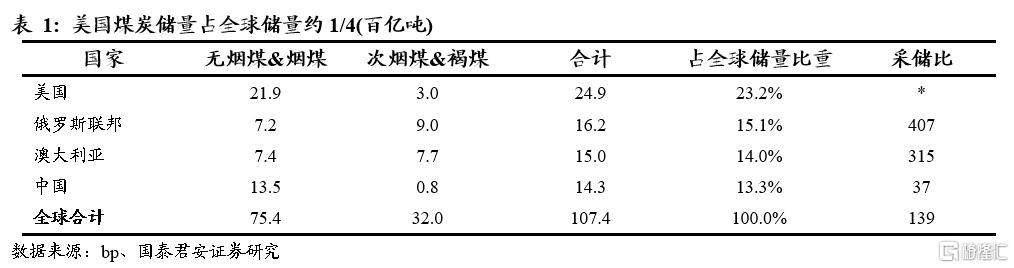

美國是全球煤炭儲量最豐富的國家。據《2021年bp世界能源統計》,截至2020年底,美國探明煤炭儲量為24.9百億噸,佔世界的24.9%,且煤炭儲量中優質無煙煤/煙煤儲量佔比達88.0%,儲量達21.9百億噸,均為全球第一。此外,俄羅斯、澳大利亞、中國煤炭儲量分列全球2~4名。

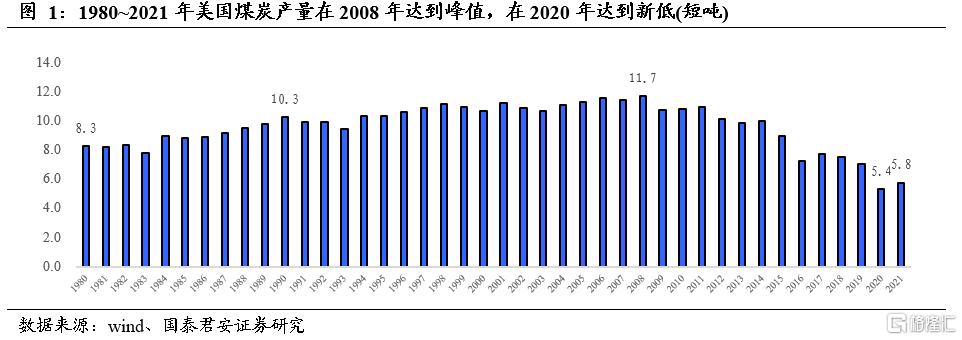

2008年起美國煤炭產量逐年下降,至2020年產量達到谷底。美國煤炭工業自1980年~2008年持續蓬勃發展,28年來煤炭產量由8.3億短噸(1短噸≈0.9噸)提升至11.7億短噸。而2008年後美國煤炭行業進入了長達十餘年的低谷,主要原因為:1)2008年金融危機爆發,帶來了全球大宗商品價格的下跌;2)2008年民主黨候選人奧巴馬成功當選美國總統,並開啟了一系列清潔能源轉型計劃。民主黨的經濟議題離不開再生能源和環保,民主黨反對政府對石油產業的減税,主張發展一個國內的再生能源政策,此外支持環境保護主義,並主張自然資源的保留以及嚴格的環保法律以對抗污染,且主張對温室氣體進行嚴格管控。

2015年美國煤炭行業陷入最低谷,標誌性事件為第二大煤炭生產商宣佈倒閉。引用《中國經濟週刊》報道,2015年8月3日,美國總統奧巴馬宣佈推出《美國清潔電力計劃》,該計劃旨在加快清潔能源的使用,削減發電廠的碳排放,以應對氣候變化。同日,美國第二大煤炭生產商阿爾法自然資源公司申請破產保護,倒閉的原因可歸結為:1)美國的頁巖氣熱潮,極大壓低了天然氣價格,電廠正越來越多使用天然氣發電;2) 2012 年國際煤炭市場供求矛盾爆發以來,煤炭價格江河日下;3)包括《美國清潔電力計劃》在內,更嚴格的政府監管限制了煤炭的使用。

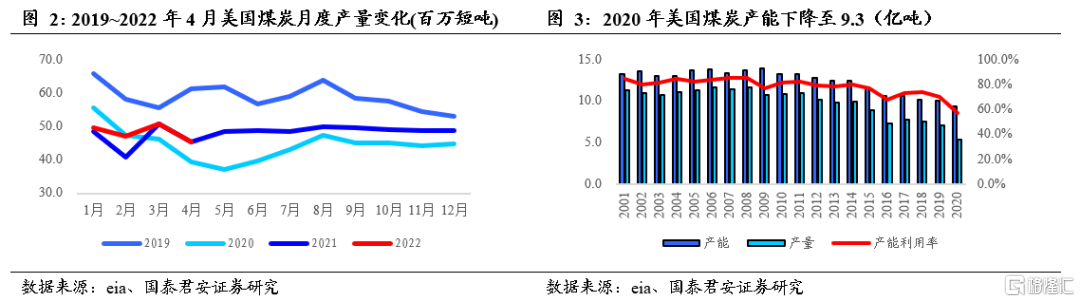

如若説2021年美國煤炭產量仍延續下行態勢,那麼2022年煤炭產量則已開啟反彈。2008年~2021年期間,美國煤炭產量在2020年達到5.4億短噸的谷底,相較2008年下降6.3億噸約53.8%,其中2020年的產量同比快速下降預計是受到新冠疫情的影響。因此,剔除疫情因素,2021年煤炭產量整體延續下降趨勢。但是觀察月度產量數據可發現,自2021年5月起美國煤炭產量整體維持穩定上升的態勢,且該態勢延續到了2022年。美國煤炭產量已於2022年開啟反彈。

在產量下降的同時,煤炭行業產能也處於下降狀態。2009年美國國內煤炭行業產能為14.0億噸,而至2020年已下降至9.3億噸,產能利用率持續下行。

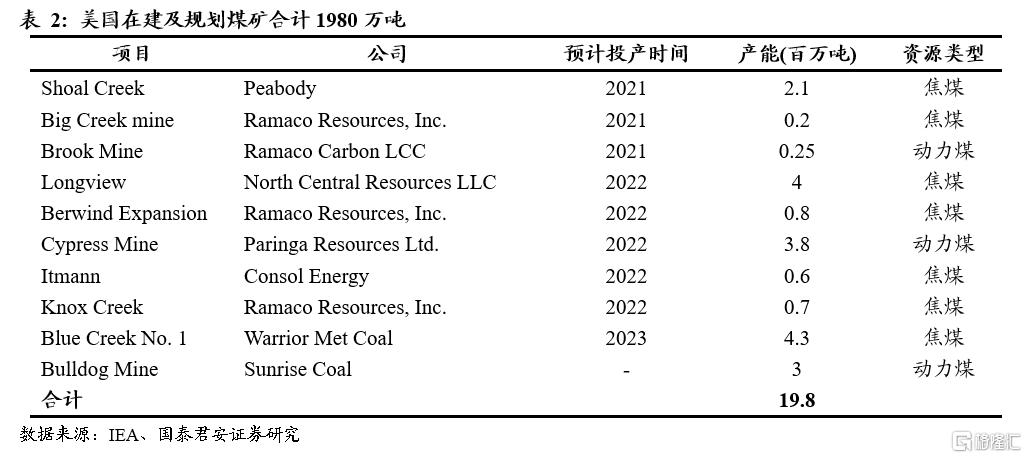

伴隨美國持續推進綠色清潔能源,煤炭資本開支及新建礦井將維持低位。美國發展綠色清潔能源的議題自2008年貫穿至今,其中尤以民主黨出身的總統積極推進,而2021年民主黨總統候選人拜登成功當選美國總統,雖然面臨全球化石能源供應鏈緊張壓力,美國煤炭行業依然選擇了低資本開支。據eia發佈的《coal 2021》,截至2021年底,美國合計在建及規劃產能為0.2億噸,僅為2020年產能的2.2%,伴隨礦井的自然枯竭,美國煤炭產能預計將持續走低。

1.2. 全球供應鏈衝擊下,煤炭替代性需求提升

2007年起美國煤炭消費量持續下降,至2020年達谷底。2007年美國煤炭消費量達到歷史新高的11.3億短噸後,伴隨經濟危機及美國綠色轉型的推薦,消費量逐年下降,於2020年下降至4.8億短噸。2021年煤炭消費量已出現恢復。

國際天然氣價格於2020年中觸底反彈,之後不斷創下近年價格新高,美國燃機行業購買天然氣價格中樞持續提升。2020年初國際天然氣價格受疫情影響跌至2010年來低點,彼時油氣行業的資本開支已處於低位,伴隨疫情逐步得到控制,天然氣的需求得到集中釋放,再疊加2020年末~2021年初寒冷的冬季,天然氣價格飆升至歷史高點。雖2021年中價格快速回落至低位,但國際社會對俄羅斯天然氣的排斥使得其價格不斷的抬升。受此影響,紐交所天然氣期貨連續價於5月底已升至8.2美元/百萬英熱,美國燃機行業的燃料成本也於2021年起不斷抬升。

2012年至今美國燃煤發電量與燃機發電量表現為此消彼長。美國火力發電佔國內總髮電量的比例超過60%,其中主要為燃機發電和燃煤發電,2021年燃機發電157.5萬Gwh,佔總發電量38.3%,同期燃煤發電89.9GWh,佔總發電量21.8%。而由於美國火力發電負荷可以動態調整,其它注入水電、新能源發電通常具備一定季節性,美國電力運營商通常會根據天然氣和煤炭價格的比較來優先選擇更具性價比的發電形式。

受2021年天然氣價格持續走高影響,美國燃煤發電量出現了自2014年以來的首次抬升。據EIA,2022年1~2月美國煤炭消費量仍遠高於2020年,雖2月消費量出現一定下降,但伴隨5月以來美國遭受高温影響,預計煤炭消費量將維持高位。

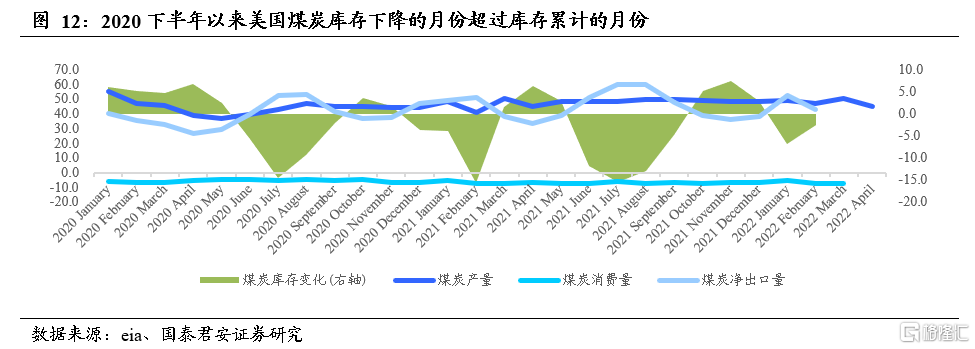

美國全社會煤炭庫存已處於2009年以來的最低位,按歷史規律2023年將開啟補庫週期。2009年至今,美國煤炭庫存波動向下,去庫週期通常為3年,補庫週期通常為2年,目前仍處在2020年中開啟的去庫週期末端,按歷史規律2023年將開啟補庫週期。

1.3. 亞太地區需求轉移,需求旺盛將擠壓出口

進入2021年後,美國煤炭進出口量增加至0.9億噸。美國於2006年淨出口值為1980年至今的最低值,之後受國內煤炭需求下降影響,開始增加煤炭出口比例並於2012年達到近年來峯值,彼時年出口量為1.26億短噸。此後伴隨國內煤炭消費波動及產量下降,煤炭進出口量持續波動,受疫情影響,2020年煤炭行業供需雙弱,淨出口量為0.7億短噸。

2021年美國出口量提升主因中國需求提升。2020年末全球煤炭貿易格局出現重大變化,中國宣佈停止向澳大利亞進口煤炭,此後為填補國內煤炭缺口,中國加大了向美國進口煤炭的數量,從2020年的179萬短噸,提升至1281萬短噸。

供需平衡已偏離,2020下半年以來美國煤炭庫存下降的月份超過庫存累計的月份。2020年6月~2022年2月,美國煤炭庫存上升的月份有8個月,下降的月份有13個月,其中美國煤炭累庫的月份為其國內需求的淡季,而美國需求的淡季與中國類似,集中在3~6月及9~11月。此外,美國煤炭產量整體較為穩定,沒有淡旺季之分,而淨出口量雖有波動但整體數值較小,因此美國供需平衡表主要伴隨其國內需求的淡旺季變化。

美國煤炭需求旺季將至,國內消費提升或擠壓出口。美國傳統用煤旺季為夏季的6~8月,而據上述平衡表已知在旺季向淡季切換的2月美國煤炭庫存仍在下降,預計伴隨旺季到來,庫存將進一步下降,且為了滿足國內需求,預計將擠壓部分煤炭出口需求。

2.美國煤炭公司:享市場景氣,業績/股價雙升

美國煤炭上市公司數量相對較少,且市值相對A股上市公司較小,主要包括:Peabody Energy、Arch Resources、Alpha Metallurgical Resources、CONSOL Energy、Alliance Resource Partners等,這些代表性煤炭上市公司在2021年均大幅實現了利潤的扭虧為盈,且股價均實現大幅上漲,超額收益明顯。

2.1. PeabodyEnergy(BTU.N)

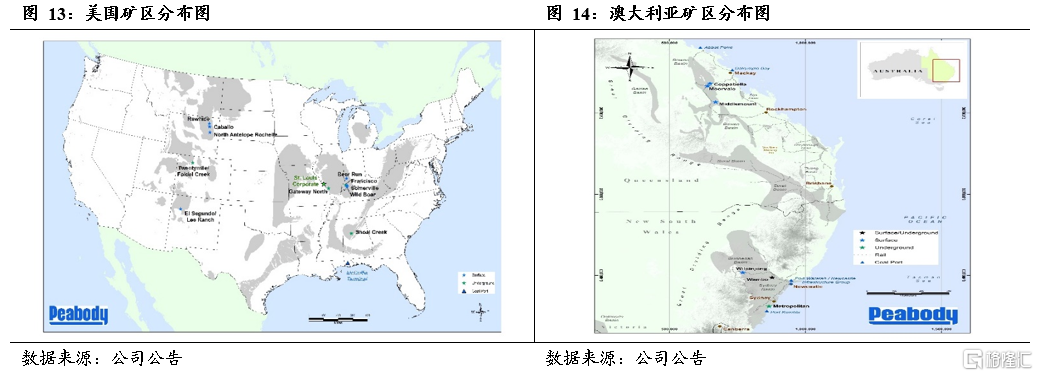

博地能源公司(Peabody Energy)是美國及世界最大的私人上市煤炭企業,煤礦主要集中在美國及澳洲,產品涵蓋用於發電的動力煤和鋼鐵生產的煉焦煤。截止2021年3月31日,公司位於美國和澳大利亞共擁有17個生產礦區,已探明煤炭儲量21.28億噸,2021年生產和銷售了1.269億噸和1.301億噸煤炭。

公司業務分部包括海運熱力採礦、海運冶金採礦、粉河盆地露天採礦、其他美國熱力採礦。海運熱力和冶金採礦以出口為主,客户遍佈多個國家,部分動力煤和冶金煤在澳大利亞境內銷售。粉河盆地露天採礦和其他美國熱力採礦主要為動力煤的開採和銷售,主要以長期協議形式出售給美國的電力公司。公司煤炭銷售以長期協議(一年或更長)為主,2021年長協銷售佔比約84%,其餘為小於一年協議和現貨銷售。

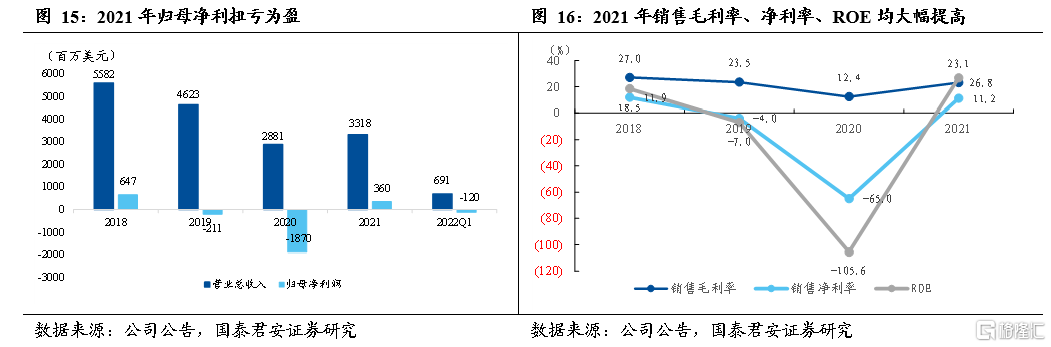

2021年受益於煤價大漲,公司業績大增。2021年,公司實現營業總收入3318百萬美元,同比增長15.2%;歸母淨利潤360百萬美元,扭虧為盈;銷售毛利率、淨利率、ROE均大幅提高至23.1%、11.2%、26.8%,同比提高10.7、76.2、132.3pct。

2022Q1,公司實現營收691百萬美元,同比增長6.16%,歸母淨利潤虧損120百萬美元,主因在收入中確認的衍生品總虧損356.6百萬美元,其中確認未實現的虧損286.9百萬美元。

預計2025年之前,公司不會有分紅派息計劃。分紅方面,公司上市以來僅在2018、2019年進行分紅,根據公司在2020年與其債券擔保人簽訂的協議,禁止在2025年12月31日之前或信貸協議的到期日(目前為 2025 年 3 月 31 日)支付股息,除非協議各方另有約定。

2021年以來,公司股票大幅跑贏標普500,累計相對收益高達742.4%,其中,2021年相對收益213.7%,2022年初至今相對收益134.9%。截至2022年5月30日,公司PE(TTM)11.3倍,PB(MRQ)2.0倍。以2021年公司煤炭銷量1.301億噸計算,噸煤市值為27.78美元/噸。

2.2. ArchResources(ARCH.N)

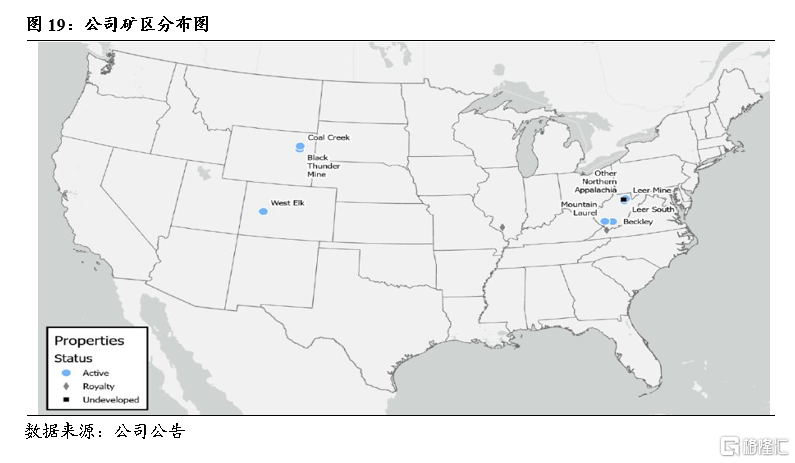

ArchResources,Inc.是世界上最大的煤炭生產商之一,也是全球領先的優質煉焦煤供應商。截至2021年12月31日,公司在美國擁有7個在產煤礦,約 10 億噸可採礦產儲量,2021年公司合計銷售煤炭7297萬噸(包括從第三方購買的約 20 萬噸煤炭),其中動力煤6528萬噸,煉焦煤769萬噸。

公司向國內外銷售煉焦煤和動力煤,2021年出口煤炭金額11.49億美元,佔總收入的52%。公司以長期合同銷售為主,2021年佔比63%,其中多年合同通常對合同的每一年都有具體的、可能不同的數量和定價安排。

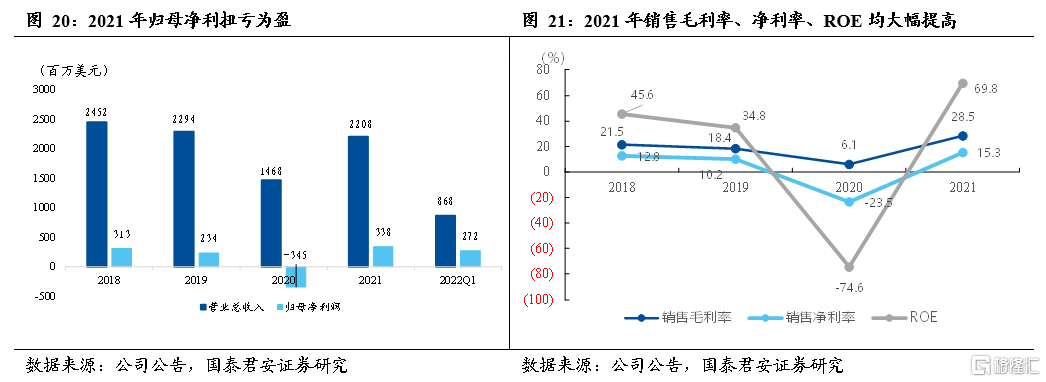

受益於煤價大漲,公司業績大增。2021年,公司實現營業總收入2208百萬美元,同比增長50.45%;歸母淨利潤338百萬美元,扭虧為盈;銷售毛利率、淨利率、ROE均大幅提高至28.5%、15.3%、69.8%,同比提高22.4、38.8、144.4pct。

2022Q1,公司實現營收868百萬美元,同比增長142.8%;歸母淨利潤272百萬美元,同比增長4,599.7%。

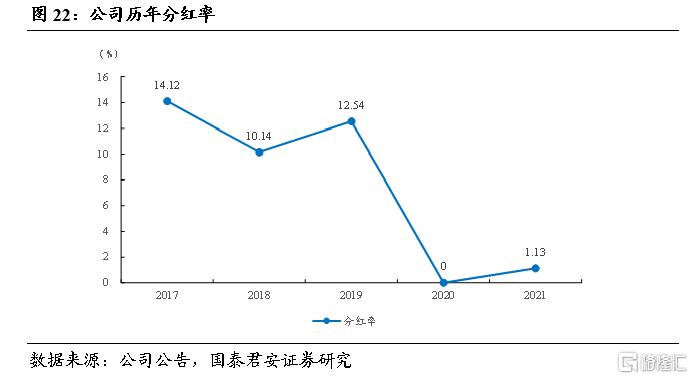

公司歷年分紅率較低。近5年分紅率不超過15%,2021年每股股利0.25美元,分紅率僅1.13%。

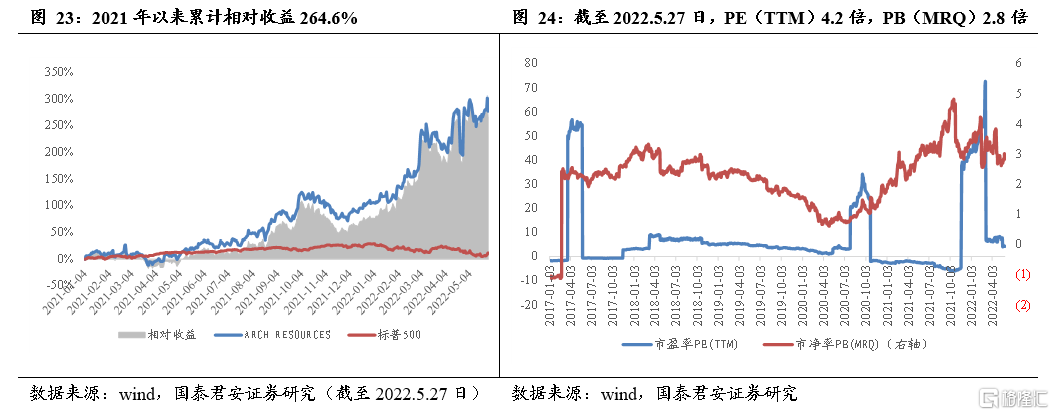

2021年以來,公司股票大幅跑贏標普500,累計相對收益高達264.6%,其中,2021年相對收益75.8%,2022年初至今相對收益高達96.8%。截至2022年5月27日,公司PE(TTM)4.2倍,PB(MRQ)2.8倍。以2021年公司煤炭銷量7297萬噸計算,噸煤市值為35.69美元/噸。

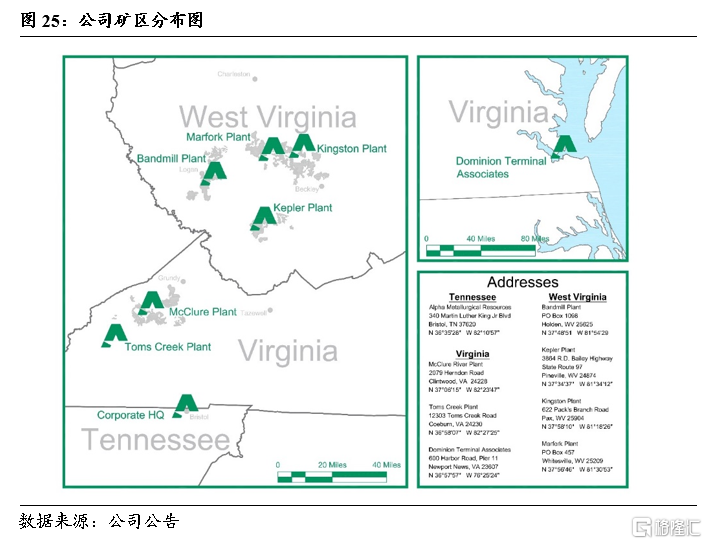

2.3. AlphaMetallurgical Resources(AMR.N)

AlphaMetallurgical Resources生產以煉焦煤為主,銷往國內外鋼鐵和焦炭生產商,動力煤為輔,主要銷往國內發電廠。公司在美國擁有13 個地下礦山、7 個露天礦山和 8 個選煤廠。截至 2021 年 12 月 31 日,公司已探明煤炭儲量3.511 億噸,其中包括3.358 億噸煉焦煤,1530 萬噸動力煤。2021年,公司銷售煤炭1680萬噸(自產煤銷量1463.8萬噸),其中煉焦煤和動力煤分別為1390和290萬噸,佔比83%和17%。

2021年,公司約76%收入來自出口,亞洲是公司最大的出口市場,對亞洲的煤炭銷售約佔煤炭出口收入的 49% 和煤炭收入的 37%;對歐洲的煤炭銷售約佔煤炭出口收入的 23% 和煤炭收入的 17%。公司國內銷售通常以一年期協議銷售為主,年內價格固定,多年協議每年定價。出口銷售通常以年度、季度或現貨貨物為基礎進行,年度和季度協議通常由每月市場指數定價。

受益於煤價大漲,公司業績大增。2021年,公司實現營業總收入2259百萬美元,同比增長59.5%;歸母淨利潤289百萬美元,扭虧為盈;銷售毛利率、淨利率、ROE均大幅提高至25.6%、12.8%、77.3%,同比提高16.1 、44.4、177.1 pct。

2022Q1,公司實現營收1072百萬美元,同比增長177.5%;歸母淨利潤401百萬美元,同比增長1,317.5%。

公司上市至今未分紅,由於公司借款條款限制,2021年度雖然盈利大增仍未安排分紅。

2021年以來,公司股票大幅跑贏標普500,累計相對收益高達1523.4%,其中,2021年相對收益高達428%,2022年初至今相對收益197.9%。截至2022年5月27日,公司PE(TTM)4.6倍,PB(MRQ)3.6倍。以2021年公司自產煤銷量1463.8萬噸計算,噸煤市值為229.20美元/噸。

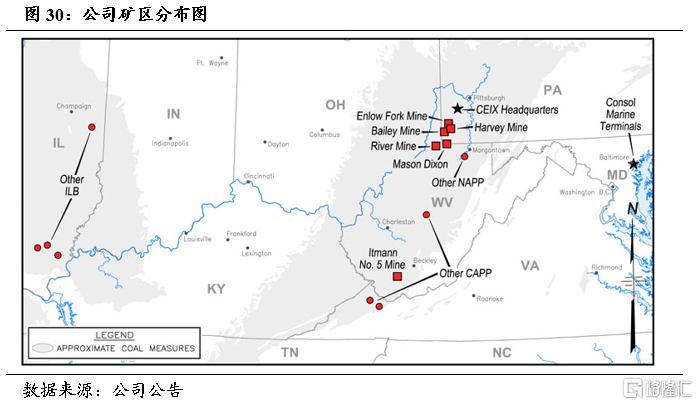

2.4. CONSOLEnergy (CEIX.N)

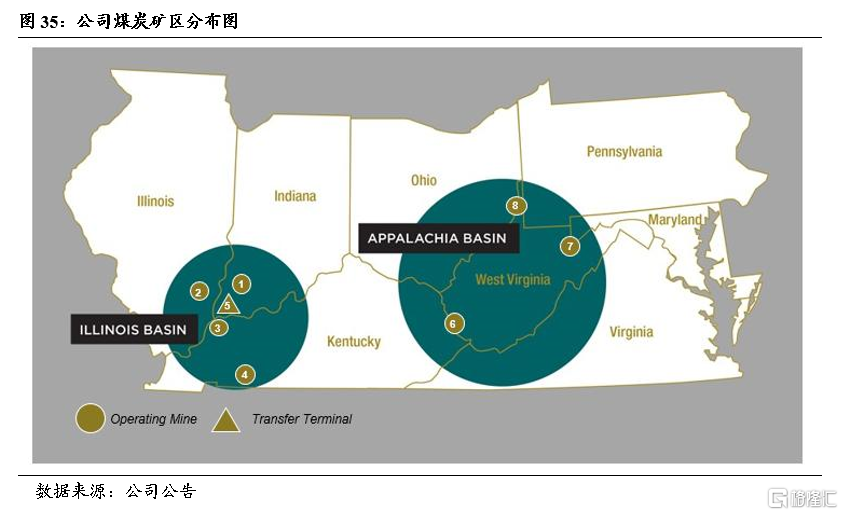

CONSOLEnergy 是美國領先的低成本優質煙煤生產商,專注於阿巴拉契亞盆地的煤炭開採和製備。公司已探明煤炭儲量4.654億噸,2021年公司煤炭產量2396萬噸,銷量2370萬噸。公司的核心業務包括賓夕法尼亞礦業綜合體(PAMC)、Console海運碼頭和伊特曼礦。PAMC包括Bailey礦、Enlow Fork礦、Harvey礦和中央選礦廠,該礦區煤炭煤質好、熱量高、開採成本低;Console海運碼頭提供煤炭出口碼頭服務,它也是美國東海岸唯一有兩條鐵路服務的主要煤炭碼頭;伊特曼礦位於西弗吉尼亞州懷俄明縣, 2019 年下半年開工建設,計劃於2022 年下半年全面投產,預計每年可提供約90萬噸高質量、低揮發分的焦煤。

2021年,公司約50%煤炭銷往美國國內電廠,4%銷往國內其他用户,46%出口,出口煤炭中13%為煉焦煤,87%動力煤。公司在美國國內煤炭銷售以長期協議為主,期限為一年或更長時間且定價通常固定,多年合同年度調價;出口煤炭通常採用現貨或短期合同方式,定價接近裝運時間時的市場指數。

受益於煤價大漲,2021年公司業績扭虧為盈。2021年,公司實現營業總收入1311百萬美元,同比增長28.33%;歸母淨利潤34百萬美元,扭虧為盈;銷售毛利率、淨利率、ROE提高至32.7%、2.6%、5.6%,同比提高2.0、4.0、7.5pct。

2022Q1,公司實現營收359百萬美元,同比增長4.79%;歸母淨利潤虧損4.45百萬美元,虧損主要由於公司商品衍生品交易淨虧損188百萬美元。

公司上市至今未分紅,且不保證將來會派發股息。

2021年以來,公司股票大幅跑贏標普500,累計相對收益高達673.3%,其中,2021年相對收益206%,2022年初至今相對收益高達139.6%。截至2022年5月27日,公司PE(TTM)569.6倍(受Q1業績虧損影響),PB(MRQ)2.8倍。以2021年公司煤炭銷量2370萬噸計算,噸煤市值為78.27美元/噸。

2.5. AllianceResource Partners (ARLP.O)

AllianceResource Partners是美國東部第二大煤炭生產商,在伊利諾伊州、印第安納州、肯塔基州、馬里蘭州、賓夕法尼亞州和西弗吉尼亞州擁有七個運營中的地下采礦綜合體,並在俄亥俄河上的印第安納州擁有一個煤炭裝卸碼頭。此外,公司在美國主要石油和天然氣生產區擁有約 150 萬英畝的礦產和特許權使用費權益,通過礦產權益的租賃和開發中獲得特許權使用費收入。

2021年,公司煤炭生產3220萬噸,銷售3230萬噸。公司擁有約 5.471 億噸已探明和可能的煤炭礦產儲量。2021年,公司煤炭生產3220萬噸,銷售3230萬噸,其中,約81.6%銷售往美國電力公司,12.5%出口,5.9%售給第三方經銷商和工業消費者。公司約77.9%的煤炭為長期協議方式銷售,不同客户間長期合同條款差異較大,如價格調整機制等都是與客户協商談判形成。

受益於煤價大漲,2021年公司業績扭虧為盈。2021年,公司實現營業總收入1570百萬美元,同比增長18.21%;歸母淨利潤173百萬美元,扭虧為盈;銷售毛利率、淨利率、ROE提高至35.5%、15.7%、11.4%,同比提高1.8、21.1、26.8pct。

2022Q1,公司實現營收449百萬美元,同比增長43.55%;歸母淨利潤36.65百萬美元,同比增長48.10%。

公司上市至今未分紅,且不保證將來會派發股息。

2021年以來,公司股票大幅跑贏標普500,累計相對收益高達315%,其中,2021年相對收益143%,2022年初至今相對收益65%。截至2022年5月27日,公司PE(TTM)14.6倍,PB(MRQ)2.1倍。以2021年公司煤炭銷量3230萬噸計算,噸煤市值為78.24美元/噸。

3.投資建議

以美國為代表的傳統能源生產及消費國,週期變化帶來的景氣向上對全球煤炭市場具備較強的指引意義,俄烏衝突對全球能源結構的影響深遠且持續蔓延,支撐中國煤炭市場維持高景氣和強盈利。且與美國煤炭公司相比,A股煤炭公司更傾向高分紅回饋股東,投資價值凸顯。

推薦。1)高股息/綠電轉型/成長煤化工:靖遠煤電/電投能源、中國旭陽集團等。2)穩增長焦煤:平煤股份、山西焦煤、淮北礦業、上海能源、盤江股份、首鋼資源。3)優質彈性:山煤國際、陝西煤業、華陽股份、中煤能源、兗礦能源、潞安環能、昊華能源。

4.風險提示

全球經濟下行帶來的需求衝擊。為對抗通脹,2022年美聯儲正式開啟貨幣緊縮週期,弱加息過快導致經濟衰退,則將在需求端對全球能源帶來負面影響,從而影響國內煤炭價格,傳導鏈為:國際油價-國際煤價-中國進口-中國煤價。