美CPI雖略低於預期,但需關注“二次通脹”風險

本文來自格隆匯專欄: 申萬宏源宏觀,作者:王茂宇 王勝

周觀點:美CPI雖略低於預期,但需關注“二次通脹”風險

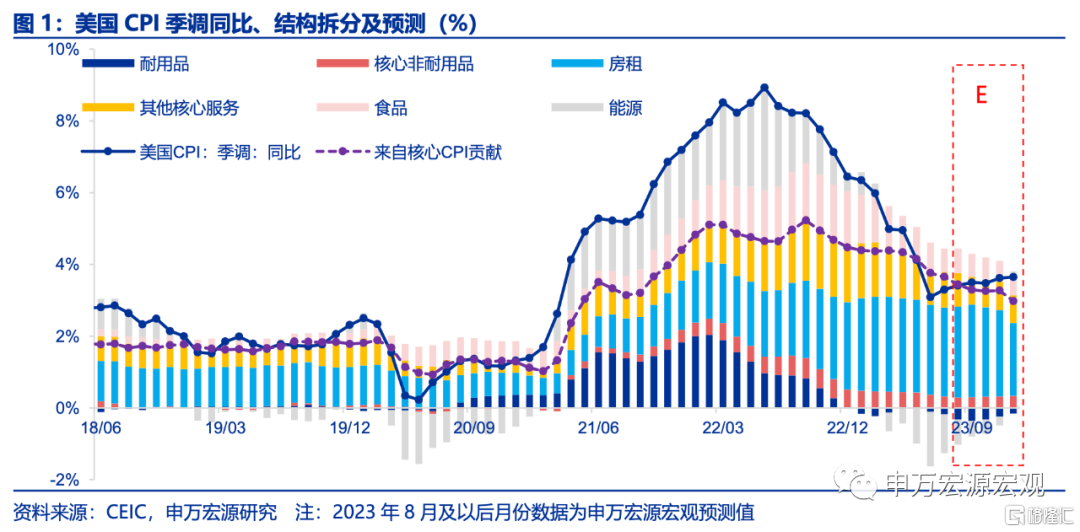

美國7月CPI略低於預期,但核心符合預期。當地時間8月10日公佈的美國7月CPI同比3.3%(季調),核心CPI同比4.7%,整體CPI略低於市場預期,但核心CPI符合預期。美國CPI同比貢獻結構中,能源分項較上月上升0.4個百分點,耐用品、核心非耐用品貢獻均較上月回落0.1個百分點,但核心服務貢獻持平上月。數據公佈後,美元指數、10Y美債利率先是陡然回落,而後又迅速回升。雖然7月美國CPI整體略低於預期,但核心通脹仍較為堅韌,特別是核心服務領域,可能仍能夠支撐美聯儲年內加息預期,且下半年仍有三大因素使得可能遲滯美國通脹下行趨勢,分別為1)超額儲蓄、財政發力支撐居民收入及消費;2)供需趨緊下原油價格回升;3)三季度房租通脹回落慢於市場預期。

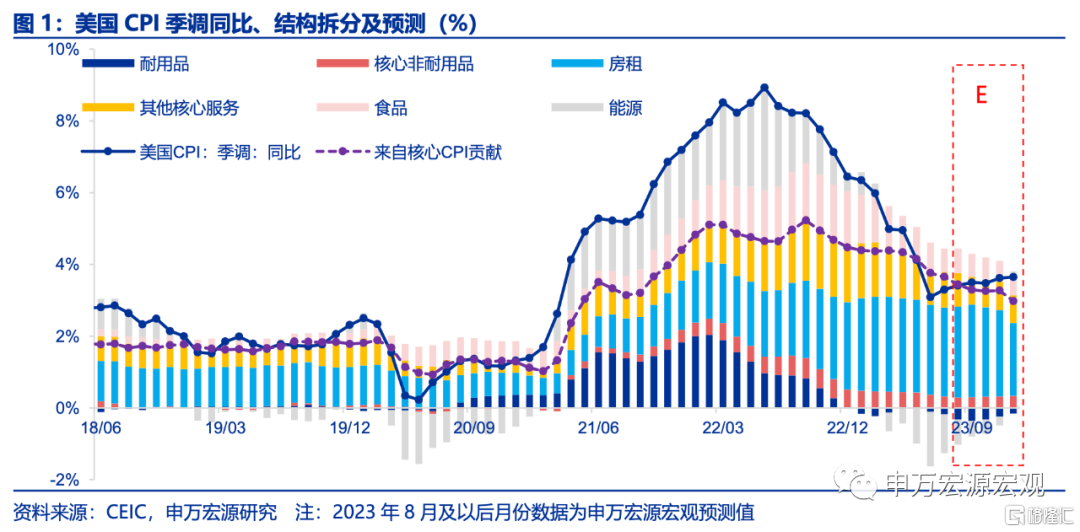

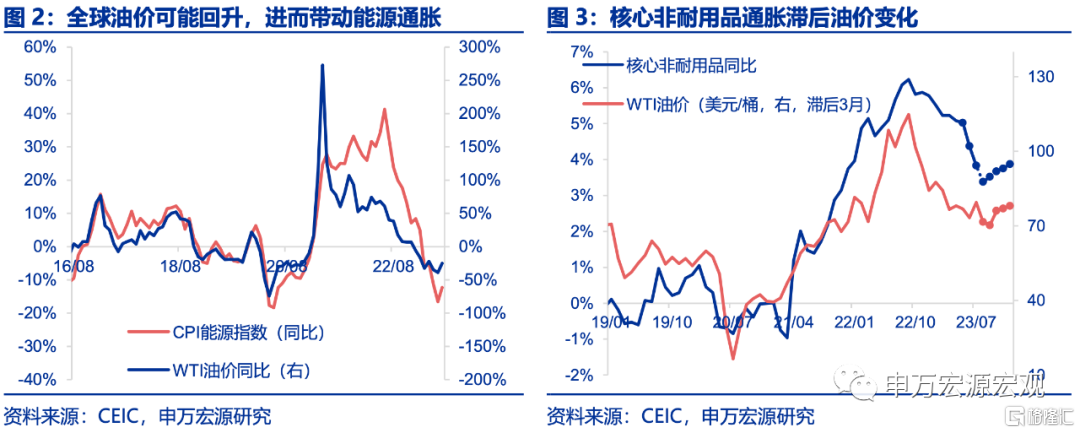

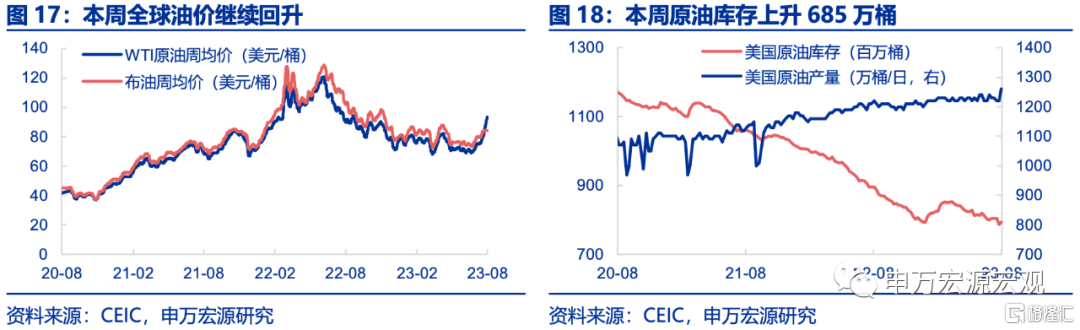

全球油價在供需格局偏緊下回升,並將對美國核心通脹進行滲透。7月美國能源CPI環比0.1%,7月以來,隨着原油供給持續偏緊,以及需求端市場對於美國經濟“軟着陸”預期增強,全球油價出現回升,7月末WTI油價已經回升至80美元/桶以上。我們預計國際油價仍有向上恢復的空間,這將對美國能源通脹及美國核心非耐用品進行傳導,後者在美聯儲錨定的PCE通脹中權重要大於CPI,影響可能更大。

耐用品通脹持續降温,但年內降幅或有限。7月美國耐用品CPI環比-0.3%,其中二手車CPI環比-1.3%,降幅較上月擴大。美國Manheim二手車指數領先美國車輛通脹約2個月,而最新7月數據顯示Manheim二手車指數仍持續下滑,所以未來兩月可能仍能見到美國車輛通脹回落。但需注意到的是,7月美國Manheim二手車指數環比降幅大幅縮窄,可見超額儲蓄、財政發力雙因素支撐下美國商品消費仍旺盛,緩衝了高利率對消費的抑制。由此推演,後續年內美國車輛通脹的回落可能是比較有限的。

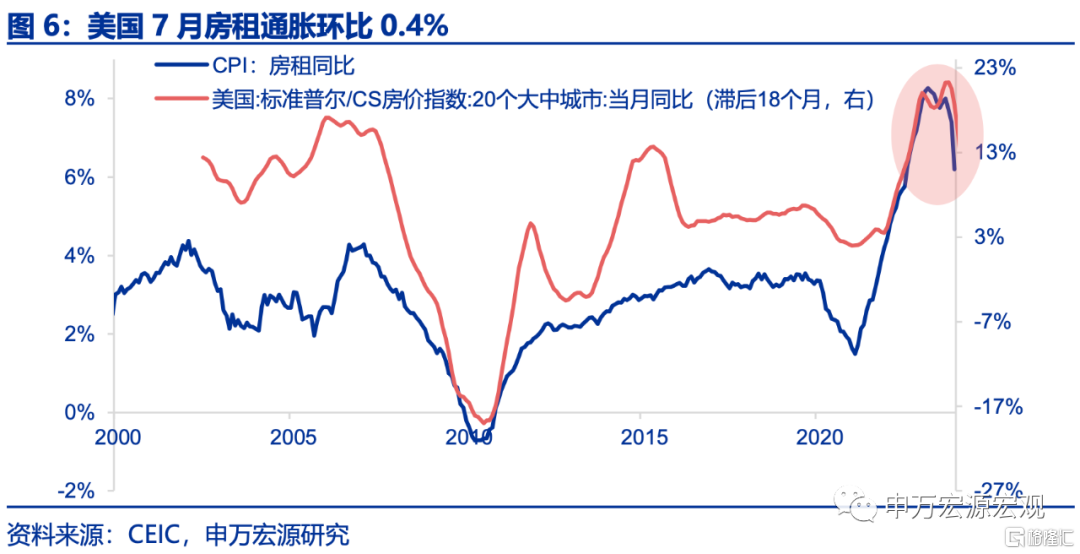

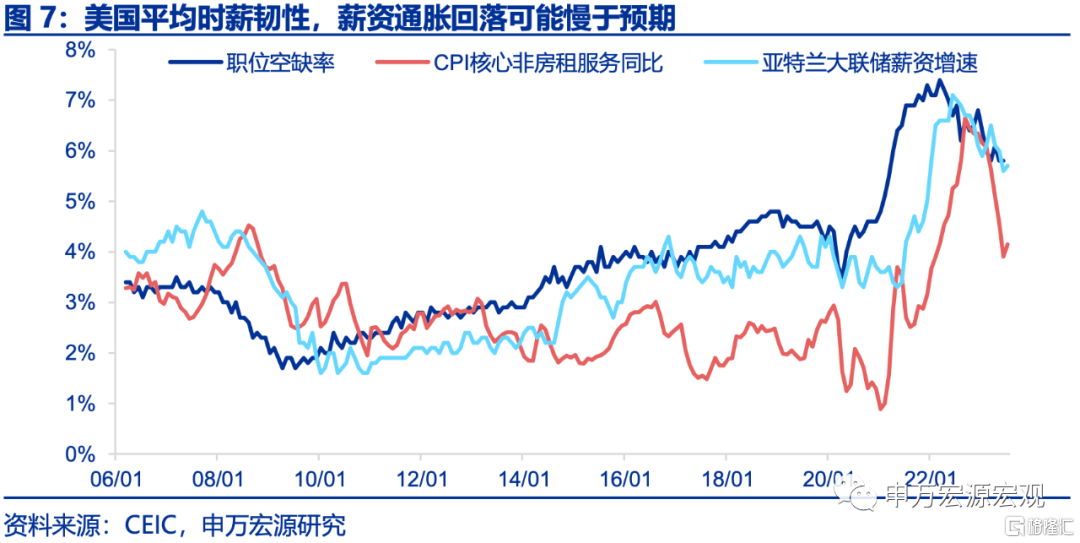

房租、核心非房租服務通脹均展現韌性。核心服務通脹中,7月美國房租CPI分項環比0.4%,同比7.8%,環比持平於上月,根據其滯後房價變動的邏輯,下半年美國房租通脹將迎來快速回落,但這一時點我們預計到四季度才會出現,7月數據已經驗證我們這一判斷;7月美國核心非房租服務通脹對CPI同比貢獻為1.0%,持平上月,7月非農數據顯示隨着美國失業率持續低位,薪資增速仍然能夠維持相當高位,這可能意味着美國這部分服務通脹韌性可能強於市場預期,且這一分項在美國PCE通脹之中佔比接近50%,更能夠左右美聯儲的決策,而不是房租通脹。

展望:雖然7月通脹略低於預期,但需警惕未來美國“二次通脹”風險。美國“緊貨幣+松財政”政策組合的理想結果是金髮女孩式經濟“Goldilocks”,即強勁的經濟增速和穩定不過熱的通脹,目前市場已幾乎完全將美國經濟“軟着陸”計入預期,但我們認為,這恰恰可能意味着美國經濟“硬着陸”可能很難避免。7月19日至8月9日之間,10Y美債利率上行了25BP,其中13BP來自實際利率,12BP來自隱含通脹預期,實際利率上行主要反映美國經濟的強勢,這很大程度上要歸功於美國財政去年下半年以來的發力,但隱含通脹預期的提升則更體現美國通脹壓力仍然很大,這可能同樣源於財政對於美國居民端收入的保障(美國長債發行擴張推升通脹預期,也即是滿足財政穩經濟需求)。美國財政越發力,美國經濟“軟着陸”預期越強,居民收入越有保障,可能意味着未來美國通脹壓力越大,美聯儲維持利率高位的時間可能將更長,反過來又終將對經濟形成抑制,若財政進一步發力,則這一循環的最終成本將是美國財政的可持續性加速惡化以及經濟的硬着陸。對美國“二次通脹”問題,我們認為,若美國財政貨幣這一組合持續,可能加劇明年以及長期維度內美國通脹壓力,到時美聯儲可能又將面臨穩經濟和控通脹之間的兩難:兩大因素:1)居民長期通脹預期正在悄然攀升;2)地緣政治、科技競爭下供應鏈限制措施層出。

風險提示:美聯儲緊縮力度超預期。

正文

當地時間8月10日公佈的美國7月CPI同比3.3%(季調),核心CPI同比4.7%,整體CPI略低於市場預期,但核心CPI符合預期。美國CPI同比貢獻結構中,能源分項較上月上升0.4個百分點,耐用品、核心非耐用品貢獻均較上月回落0.1個百分點,但核心服務貢獻持平上月。數據公佈後,美元指數、10Y美債利率先是陡然回落,而後又迅速回升,凸顯市場對於這一次美國通脹數據解讀分歧較大,特別是這類整體CPI略低於預期,但核心符合預期的局面。

雖然7月美國CPI整體略低於預期,但核心通脹仍較為堅韌,特別是核心服務領域,可能仍能夠支撐美聯儲年內加息預期,且下半年仍有三大因素使得可能遲滯美國通脹下行趨勢,分別為1)超額儲蓄、財政發力支撐居民收入及消費;2)供需趨緊下原油價格回升;3)三季度房租通脹回落慢於市場預期。在此基礎上,我們預計2023年美國CPI同比平均4.2%,整體CPI同比、核心CPI同比年底分別回落至3.8%、3.7%左右。

1.全球油價在供需格局偏緊下回升,並將對美國核心通脹進行滲透

7月美國能源CPI環比0.1%,7月以來,隨着原油供給持續偏緊,以及需求端市場對於美國經濟“軟着陸”預期增強,全球油價出現回升,7月末WTI油價已經回升至80美元/桶以上。下半年全球原油格局將繼續維持供需偏緊的狀態,我們預計國際油價仍有向上恢復的空間,這將對美國能源通脹及美國核心非耐用品進行傳導,後者在美聯儲錨定的PCE通脹中權重要大於CPI,影響可能更大。

2.耐用品通脹持續降温,但年內降幅或有限

7月美國耐用品CPI環比-0.3%,其中二手車CPI環比-1.3%,降幅較上月擴大。美國Manheim二手車指數領先美國車輛通脹約2個月,而最新7月數據顯示Manheim二手車指數仍持續下滑,所以未來兩月可能仍能見到美國車輛通脹回落。但需注意到的是,7月美國Manheim二手車指數環比降幅大幅縮窄,可見超額儲蓄、財政發力雙因素支撐下美國商品消費仍旺盛,緩衝了高利率對消費的抑制。由此推演,後續年內美國車輛通脹的回落可能是比較有限的。

3.房租、核心非房租服務通脹均展現韌性

核心服務通脹中,7月美國房租(Rent of shelter)CPI分項環比0.4%,同比7.8%,環比持平於上月,根據其滯後房價變動的邏輯,下半年美國房租通脹將迎來快速回落,但這一時點我們預計到四季度才會出現,7月數據已經驗證我們這一判斷;7月美國核心非房租服務通脹對CPI同比貢獻為1.0%,持平上月,最新7月非農數據顯示隨着美國失業率持續低位,美國薪資增速仍然能夠維持相當高位,這可能意味着美國這部分服務通脹韌性可能強於市場預期,且這一分項在美國PCE通脹之中佔比接近50%,更能夠左右美聯儲的決策,而不是房租通脹。

4.展望:雖然7月通脹略低於預期,但需警惕未來美國“二次通脹”風險

美國“緊貨幣+松財政”政策組合的理想結果是金髮女孩式經濟“Goldilocks”,即強勁的經濟增速和穩定不過熱的通脹,目前市場已幾乎完全將美國經濟“軟着陸”計入預期,7月略低於預期的CPI似乎指向這一預期強化,以及美聯儲9月加息概率下降,但我們認為,這恰恰可能意味着美國經濟“硬着陸”可能很難避免。從10Y美債利率變動結構中我們可以看到,從7月19日3.75%的低點至8月9日的4.00%,10Y美債利率上行了25BP,其中13BP來自實際利率,12BP來自隱含通脹預期,實際利率上行主要反映美國經濟的強勢(期間短端利率基本持平,顯示並非美聯儲緊縮預期推動),這很大程度上要歸功於美國財政去年下半年以來的發力,但隱含通脹預期的提升(美國長債發行規模將擴張)則更體現美國通脹壓力仍然很大,這可能同樣源於財政對於美國居民端收入的保障(長債增發是為了給財政部保障居民收入融資)。所以,美國財政越發力,美國經濟“軟着陸”預期越強,居民收入越有保障,意味着未來美國通脹壓力越大,美聯儲維持利率高位(無論是政策利率或是市場利率)的時間可能將更長,反過來又終將對經濟形成抑制,若財政進一步發力,則這一循環的最終成本將是美國財政的可持續性加速惡化以及經濟的硬着陸。

對於市場熱議的美國“二次通脹”問題,我們認為,若美國財政貨幣這一組合持續,可能加劇明年以及長期維度內美國通脹壓力,到時美聯儲可能又將面臨穩經濟和控通脹之間的兩難:1)財政持續發力導致居民收入端、消費端維持過熱,且這導致美國居民長期通脹預期正在悄然攀升,將使得美國通脹韌性大大增強;2)地緣政治、科技競爭下供應鏈限制措施層出不窮(如印度限制大米出口、拜登限制美國對華科技投資等),商品通脹的供給端難以恢復至疫情之前。

發達經濟跟蹤:7月德國CPI同比6.2%

需求:本週紅皮書零售指數小幅回升至0.3%,百貨商店和折扣店零售指數均有回升。日本2023年二季度每户平均支出同比大幅回落至-1.0%,環比回升至-2.9%。

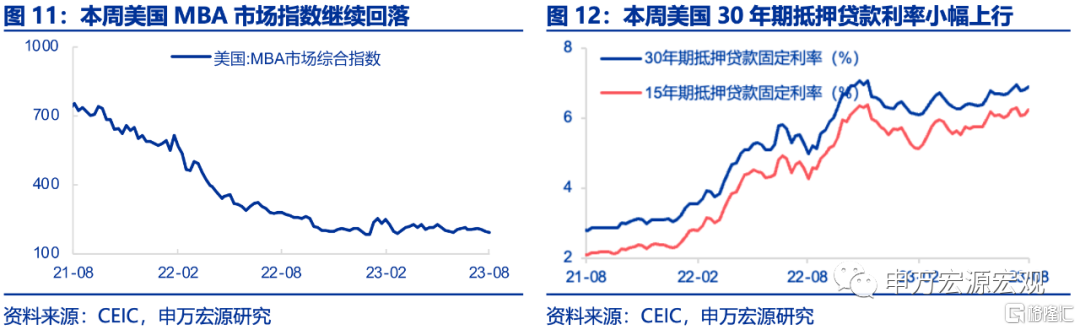

地產:本週美國MBA市場指數繼續回落至194.5,已連續三週放緩。各期限抵押利率繼續上行,30年期和15年期抵押貸款固定利率分別上升9bp和14bp至6.9%和6.3%,進一步抑制房地產需求。

供給與就業:德國6月工業生產指數同比-1.8%,環比-1.5%,主要受汽車行業和建築業產出下降的影響。5月美國批發銷售、批發庫存均有所回落,同比分別為-6.7%和1.3%。

CPI通脹:7月德國CPI同比6.2%,符合預期,其中食品和非酒精飲料、酒精煙草和住房CPI同比分別為10.9%、9.0%和5.0%。7月美國CPI同比3.2%,環比0.2%。

油價和PPI:截止8月9日,布倫特油價(周均價)較上週回升至84.0美元/桶。本週美國原油庫存較上週增加685萬桶,原油產量上升至1260萬桶/日。

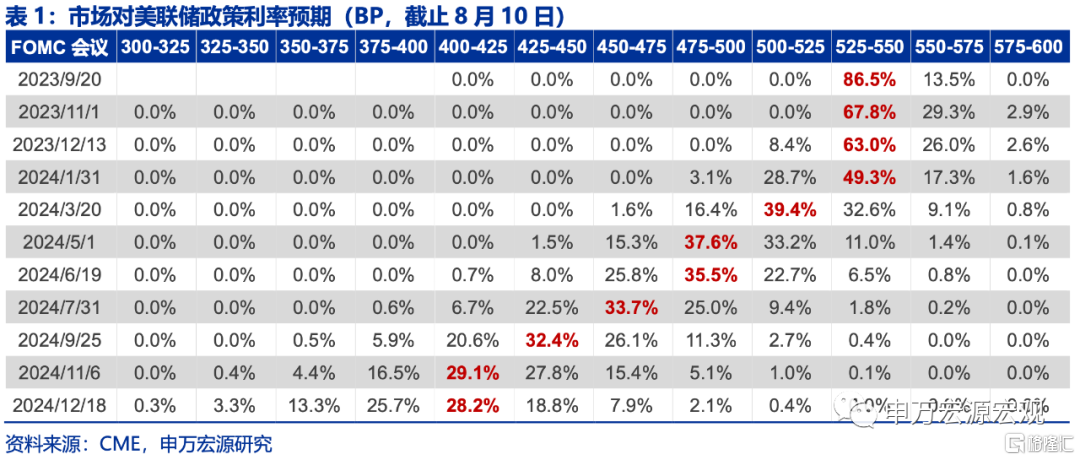

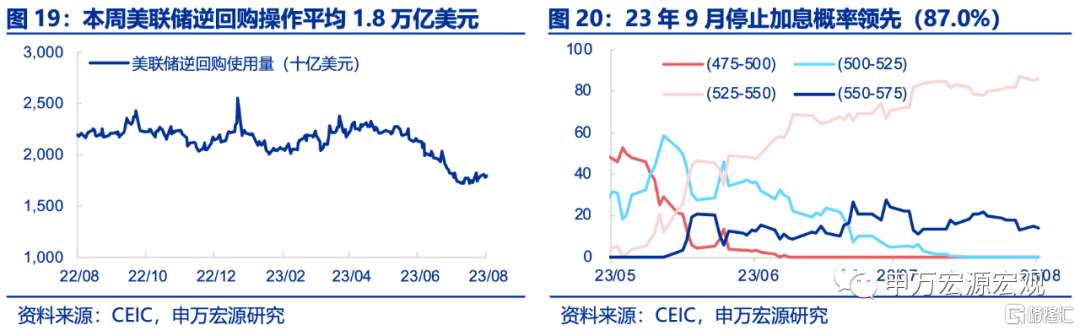

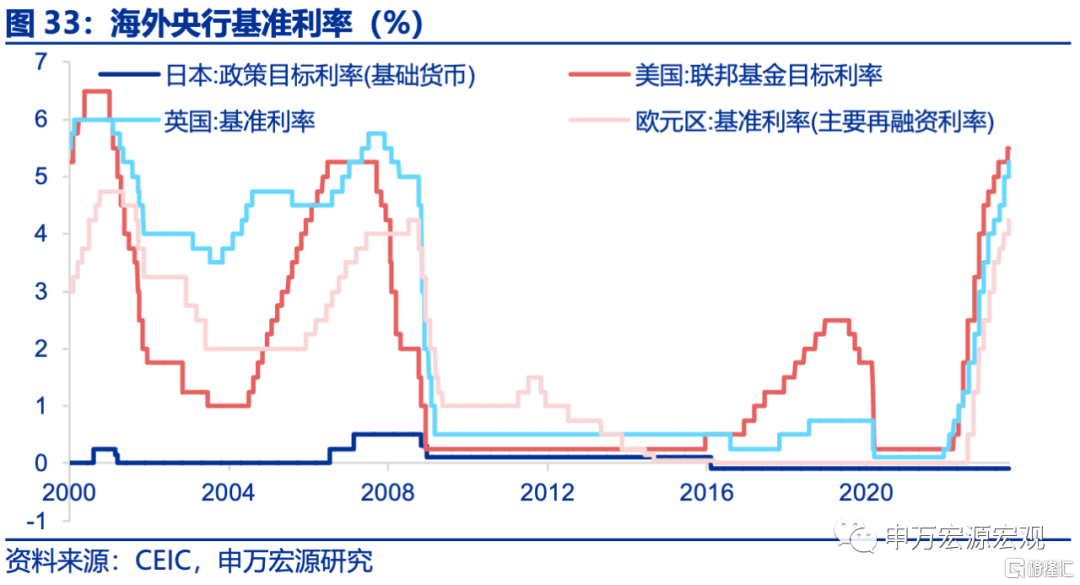

貨幣操作:截至8月9日,本週美聯儲逆回購操作平均1.8萬億美元。本週市場預計美聯儲9月停止加息概率領先(87.0%)。

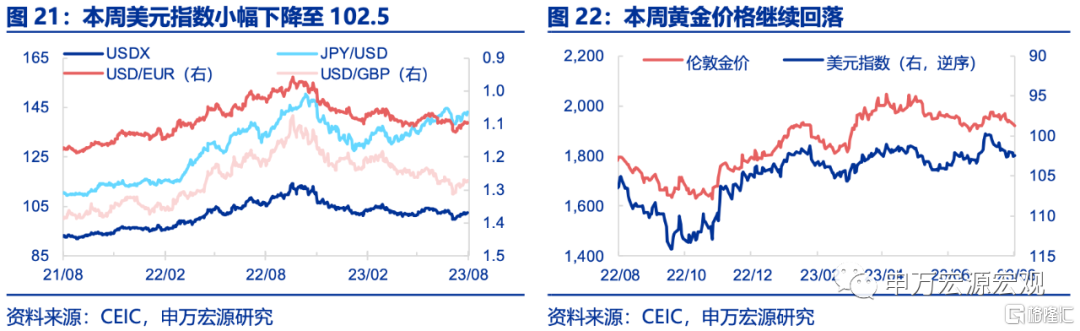

匯率利率黃金:截止8月9日,黃金價格繼續回落至1922.8美元/盎司,美元指數小幅下降至102.5。

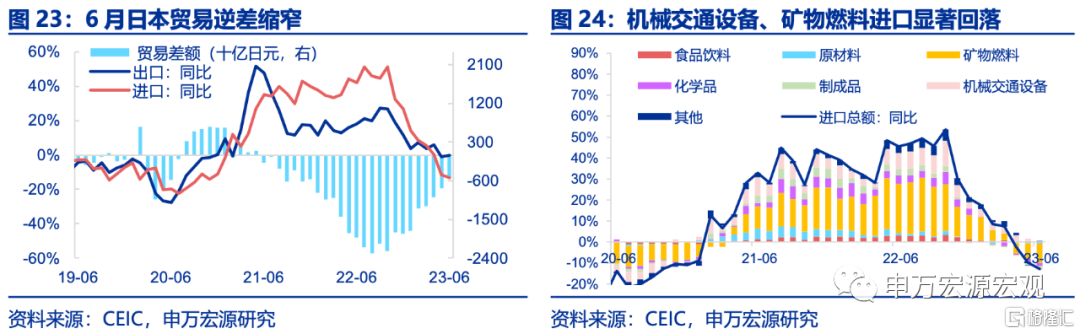

全球貿易:6月日本進出口量均有所上升,但出口額上升幅度大於進口量,導致商品貿易逆差縮窄至0.6萬億日元。出口同比0%,進口同比-13.4%,其中機械交通設備和礦物燃料為進口增速的主要拖累項。

新興市場跟蹤:印尼二季度實際GDP同比5.2%

印度尼西亞二季度實際GDP同比5.2%,6月菲律賓貿易逆差縮窄。印度尼西亞二季度實際GDP同比5.2%,為三個季度以來的最強增速,主要由居民消費、政府消費和固定資本形成所拉動。6月菲律賓錄得39.2億美元的貿易逆差,這也是自二月份以來最小的貿易缺口,出口、進口增速分別為0.8%和-15.2%。

7月泰國CPI同比0.4%,6月馬來西亞工業生產同比-2.2%。受食品和能源價格下跌的推動,7月泰國CPI同比上升0.4%,環比基本維持不變,這也是連續第三個月整體通脹低於央行1%-3%的目標範圍。6月馬來西亞工業生產同比增速從上個月的高點下降至-2.2%,主要為採礦業和製造業的產量下滑所拖累。採礦業、製造業和電力工業生產同比分別為-6.4%、-1.6%和2.8%。

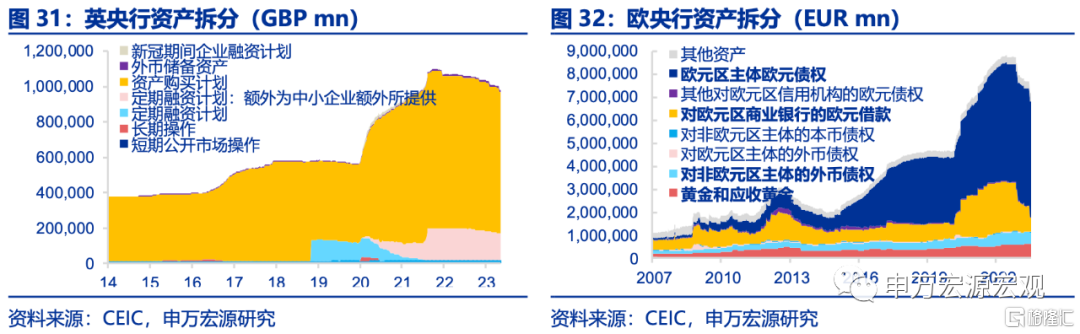

海外央行動向:美聯儲總資產規模下降

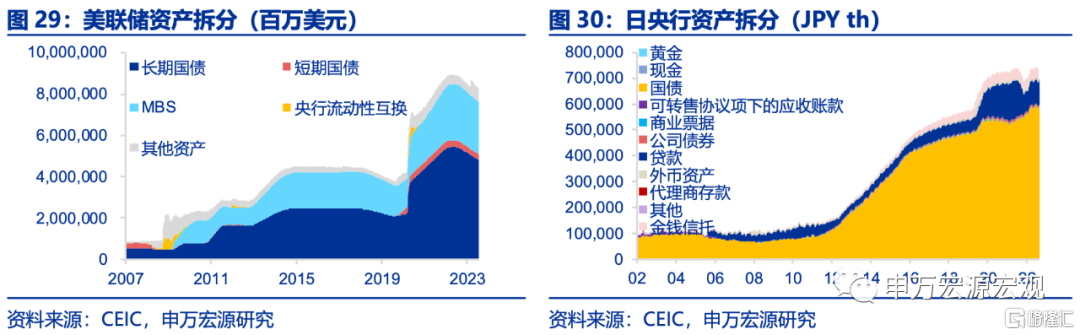

截止8月2日,美聯儲總資產較上週下降365.8億美元。截止8月4日,歐央行總資產較上週減少24.7億歐元。截止7月31日,日央行總資產為741.6萬億日元,較上週增加6.0萬億日元。截止8月2日,英央行總資產為1.0萬億英鎊,較上期縮減3.1億英鎊。

全球宏觀日曆:關注美國零售銷售

全球宏觀日曆:關注美國零售銷售

注:本文內容節選自申萬宏源宏觀研究報吿於2023.08.10發佈的《美CPI雖略低於預期,但需關注“二次通脹”風險——全球宏觀週報 · 第123期》;分析師:王茂宇 王勝