概覽

- AMD目前的市盈率爲17.6倍,是幾年來的最低水平。

- 其市盈率/增長率(PEG)爲0.57倍,僅爲彼得•林奇(Peter Lynch)最喜歡的高增長股票1倍門檻的一半左右。

- 因此,AMD股票現在提供了一個高度不對稱的回報。

- 年回報率可能達到20%以上,但即使AMD的估值進一步縮水,其下行空間也有限。

- 此外,AMD即將推出的Zen4芯片和Xilinx協同效應爲推動下一個增長週期提供了額外的強大催化劑。

鑑於芯片股的高度週期性,它們最近正在經歷一場血洗。未來醞釀中的經濟問題,如通脹和不斷加劇的地緣政治緊張局勢,爲此次甩賣火上澆油。納斯達克100指數今年以來已經經歷了超過26%的回調。在這樣的大背景下,所有領先的芯片股票都遭受了嚴重的損失。也就是說,英特爾(Intel)已經下跌了41%以上,諷刺的是,它是過去一年裏“表現最好”的主要芯片股票。英偉達(Nvidia)股價下跌55.3%,需要上漲123%才能實現盈虧平衡。

而今天的主角,AMD(納斯達克代碼:AMD)已經遭受了超過46%的損失,這樣的價格調整加上盈利增長,目前AMD的市盈率已達到17.6倍左右(不到NVDA市盈率38倍的1/2)。從下圖中可以看到,這是自2021年以來的最低水平,也是多年來非常有吸引力的水平。如果根據其增長潛力進行調整,估值就會更加受壓。AMD市盈率/增長率(PEG)目前僅爲0.57倍,一個簡單的現實檢驗將顯示,在未來幾年,它的回報曲線高度不對稱。

另一方面,商業基本面依然強勁。AMD目前提供的產品陣容不僅是其歷史上最好的,而且可以說是業界最好的。我認爲Zen4 CPU和Xilinx的協同是開啓其下一個增長週期的關鍵驅動因素。他們將進一步加強其已經強大的產品陣容,拓寬其護城河,並在未來幾年保持其定價權。

Xilinx和Zen4進一步加強產品陣容

AMD目前的產品組合不僅是公司歷史上最好的,而且可以說是業界最好的,這些產品包括豐富的產品線,如EPYG服務器處理器、高端Ryzen處理器和高級遊戲主機。這些產品成功地迎合了關鍵的高增長市場領域,包括桌面和移動計算、PC和遊戲、GPU、數據中心等。其結果是,許多領域都實現了強勁增長。這兩家公司都擁有一些最先進的產品,而且在3月份當季實現了兩位數的同比增長。

不可否認的是,該公司在6月當季遭遇了一些不利因素如增長放緩以及利潤面臨壓力。然而,我認爲這些問題是暫時的,是正常商業週期的一部分。產品纔是最重要的。我認爲,收購Xilinx和Zen4將使其本已強大的產品組合更加強大。AMD在2月中旬完成了對Xilinx 350億美元的收購,這已經是對現有業務的補充。在被收購後的短時間內,該公司的收入增加了近5.6億美元。而且,在人工智能等領域,潛在的協同效益纔剛剛開始,正如首席執行官蘇麗莎(Lisa Su)在第二季度財報發佈會上所評論的那樣:

隨着AMD和Xilinx資產的合併,我們已經確定了超過100億美元的長期收入機會。我們最大的機會是在人工智能領域,已經開始執行新的硬件和軟件路線圖,以抓住我們看到的重大機遇,推動人工智能在雲、邊緣和終端的普及。

與此同時,人們期待已久的Zen4處理器的發佈正在進行中,Lisa Su博士在第二季度收益發布中強調:

我們有望在本季度晚些時候推出全新的 5 納米銳龍 7000 臺式機處理器和 AM5 平臺,在遊戲和內容創作方面具有領先的表現。退一步說,雖然最近幾個月PC市場出現了額外的疲軟,但我們相信,根據我們現有產品組合的實力和即將推出的產品,我們處於非常有利的地位,可以在當前的環境中導航。

這些新的Zen4芯片預計將與英特爾的猛禽湖系列競爭。該芯片提供了“六五”功能,這些功能受到內容生成器和遊戲玩家等高端用戶的高度期待:DDR5內存,PCIe 5.0, 5nm, AM5和5.5 GHz+時鐘速度。16核銳龍97950x是新系列的旗艦,AMD稱這是世界上最快的CPU,它將以699美元的溢價定價,這將有助於進一步加強AMD的利潤和增長,詳情如下。

逆風和利潤壓力

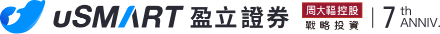

正如前面提到的,該公司在6月份季度報告了一些不利因素。預計未來幾個季度增長將放緩,利潤率將面臨壓力。根據GAAP基準,2022年第一季度毛利率爲48%,比2021年第四季度創紀錄的50%低200個基點。2022年第二季度毛利率又收縮了200個基點至46%,如下圖所示。

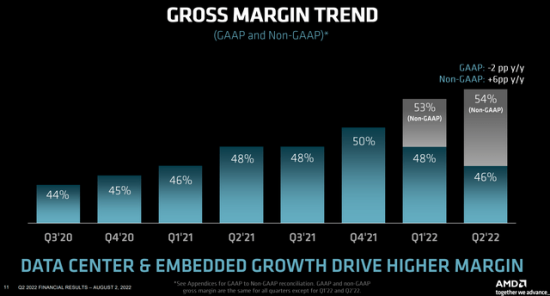

爲了從清晰的看待這種壓力,下圖比較了AMD近年來的毛利率與NVDA和INTC的情況。毫無疑問,整個芯片行業目前正在經歷週期的收縮階段。所有主要股票的利潤率都大幅下降。NVDA遭受的損失最大,其利潤率從上一季度的峯值近65%驟降至目前的43%。AMD的利潤率受到的影響最小。目前46%的利潤率仍高於42.75%的長期平均水平,也高於NVDA和INTC。

展望未來,我認爲Zen4的發佈和Xilinx的協同將有助於保持其利潤優勢。如前所述,我預計Zen4的領先性能和溢價定價將帶來利潤阻力,期望Xilinx的協同作用能夠增加規模和可擴展性,並提高整體成本的吸收。3月份當季,銷售成本佔總營收的比例下降了180個基點,這得益於成本吸收能力的改善。

預期回報

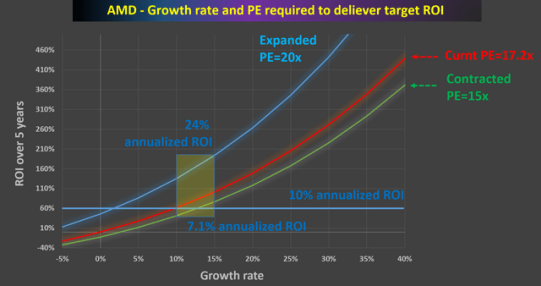

基於上述估值比較和業務基本面,下圖是對未來5年預期收益的粗略計算,這是對未來五年實現目標ROI所需的增長率的估計。特別是,淺藍色的水平線標誌着實現10%年化回報率(1.1^5 = 160%)所需的增長率和估值。

紅線表示的是在當前17.2倍市盈率的估值水平上保持不變時的回報。藍線表示未來5年市盈率是否會擴大到20倍。最後,綠線顯示的是市盈率收縮至15倍的情景。在這些假設下,紫色框顯示了我認爲最有可能的回報情景。正如所見,假設AMD的增長率在10%到15%之間,AMD預計將提供7.1%到24%的年回報率。

從下面第二張圖中可以看到,人們普遍預計未來幾年的年複合增長率爲17%。因此,增長率在10%到15%之間的假設是一個保守的預測。

風險和最後的想法

除了上述的利潤壓力,AMD還面臨着其他風險。作爲一個高度週期性的股票,預期增長率可能包含很大的不確定性。如上所示,這些不確定性被封裝在一致預測的巨大差異中。以2024年爲例,樂觀預測和悲觀預測之間的差異超過1.5倍(每股收益最低爲5.0美元,最高爲7.52美元)。在年增長率方面,低端預測從現在到2025年的複合年增長率爲11%(從2022年的每股收益4.37美元到2025年的6.05美元),高端預測的複合年增長率爲21%(從2022年的每股收益4.37美元到2025年的7.67美元),但即使是10%到15%的保守假設也能帶來穩定的回報。

總之,芯片股是出了名的週期性,AMD也不例外。毫無疑問,我們正在經歷經濟週期的收縮階段。該股過去一年的跌幅超過46%,9月13日單日跌幅超過9%。如此大幅的調整,加上健康的基本面,形成了高度不對稱的風險/回報格局。在目前的情況下,即使在保守的增長情景下,年回報率也可能達到20%以上。而且,即使估值進一步收縮,其下行空間也有限。

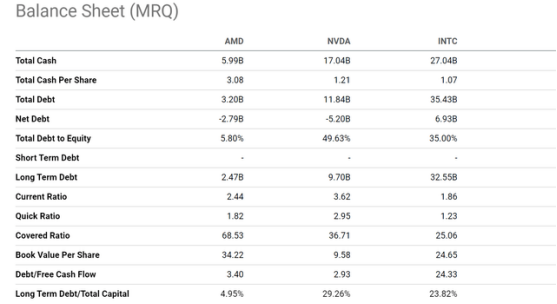

最後,該股還具有強勁的資產負債表,這是在一個高度週期性行業中生存下來的關鍵。如下圖所示,目前AMD的賬簿上約有59.9億美元現金,換算成每股3.08美元,它有一些債務(32億美元),但債務低於現金頭寸。因此,它在賬簿上有28億美元的鉅額淨現金頭寸。當我們從股價中減去現金時,它的市盈率會更低(不過略低,約1.8%)。最後,從下面的對比可以看出,AMD的資產負債表在同行中是最強的,無論是債務權益比(只有5.8%)還是債務與總資本比(只有4.9%)。