《狂飆》大火,如何投資長視頻行業?

本文來自格隆匯專欄:中金研究,作者:白洋 肖儼衍 高櫻洛

近期長視頻行業各項數據均出現邊際改善趨勢。長期來看,長視頻行業的商業本質在於不斷沉澱不可複製的經典知識產權。短期積極因素與長期商業模式本質加總,我們建議從存量知識產權價值和增量經典高質量內容持續產出能力來尋找優質標的。

摘要

長視頻行業近期呈現邊際轉好趨勢。1)用户和流量邊際壓力緩解,長視頻平台4Q22用户側規模時長同比增長14%,全網劇綜影正片有效播放量4Q22實現同比增長9%;2)監管常態化,供給端壓力有所緩解,愛奇藝憑藉前期多元化、精品化戰略在劇集賽道優勢更加明顯;3)愛奇藝、騰訊視頻等平台堅持降本增效實現盈利,長視頻行業的商業模型呈現良性的趨勢;4)隨着宏觀經濟預期的反彈,廣吿主需求在2023年或有修復。

長視頻行業差異化來自於經典高質量內容的不可複製性。從行業本質看,我們可以將長視頻平台稱為平台型內容公司——其更加依賴內容本身,可以依託內容生產來打造平台壁壘。而從用户需求來看,我們認為可以分成Entertaining(娛樂性)和Inspiring(有用的、啟發性、價值觀共鳴等)的內容。我們認為Inspiring類型的內容更易於產生穿越時間的經典作品,更聚焦人類社會更深層次知識、審美、價值觀等領域的探討,具有更顯著的長尾價值。因此,雖然長視頻無法在Entertaining賽道與短視頻平台所具備的成本優勢相抗衡,但可以通過深挖Inspiring類賽道,通過積累經典高質量知識產權價值(具有不可複製性),與短視頻等實現差異化競爭。根據雲合數據,2022年全網劇集正片有效播放量同比下滑2%,但經典老劇有效播放量同比增長10%,這驗證了老劇價值在更長的時間維度中得以體現。從發展階段來看,我國的長視頻產業目前仍處於轉型過渡期,當下並不具備充足的知識產權壁壘,但我們認為隨着自制優質內容策略的進一步深化,我們相信走在正確道路上的平台或擁有複利效應。

從投資邏輯看,經典內容儲備&產出能力是重點考量的維度。經典內容構成平台型內容公司的基礎,持續產出高質量內容的能力則貢獻增量,且劇集、電影等品類擁有顯著更強的長尾價值。首先,兼具經典內容&產出能力的公司(如迪士尼)是真正意義上的“時間的朋友”,最具價值。其次是,僅具備其一特質的公司——1.擁有龐大經典版權庫的公司(如米高梅影業),但通常會成為收購標的;2.能夠持續產出優質經典內容但缺乏積累的公司(如Netflix,國內如愛奇藝),這類公司通常與行業景氣度掛鈎。

風險

宏觀環境影響;降本增效不及預期;監管風險。

長視頻行業近期呈現邊際轉好趨勢

自2020年以來,受外部短視頻等新興娛樂方式的衝擊,以及宏觀經濟波動影響廣吿需求,疊加由於平台內部的財務壓力而對內容供給產生持續影響等因素,長視頻行業在用户側、流量側、收入側均展現出了持續性的壓力。近期,我們觀察到行業產生了一定的邊際優化趨勢,主要由於:1)用户和流量側壓力放緩;2)監管側壓力有所緩解,優質熱門內容迭出;3)愛奇藝等平台實現盈利,長視頻行業的商業模型呈現良性的趨勢;4)隨着宏觀經濟預期的反彈,廣吿主需求2023年或有修復。

用户側和流量側壓力放緩

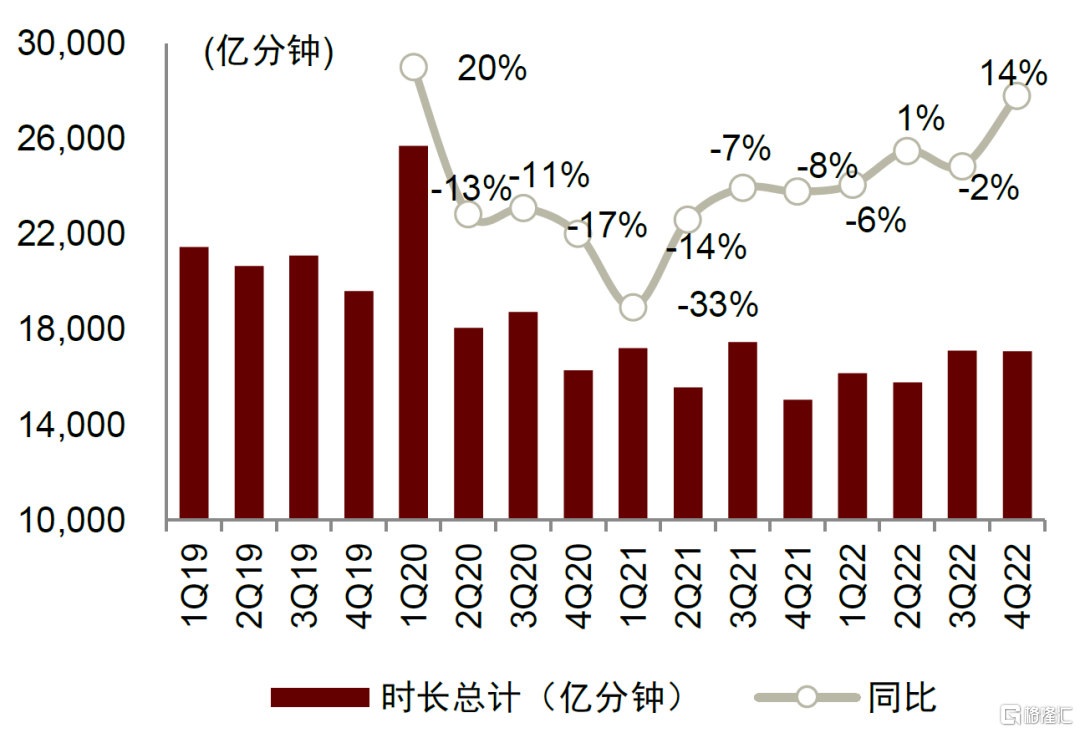

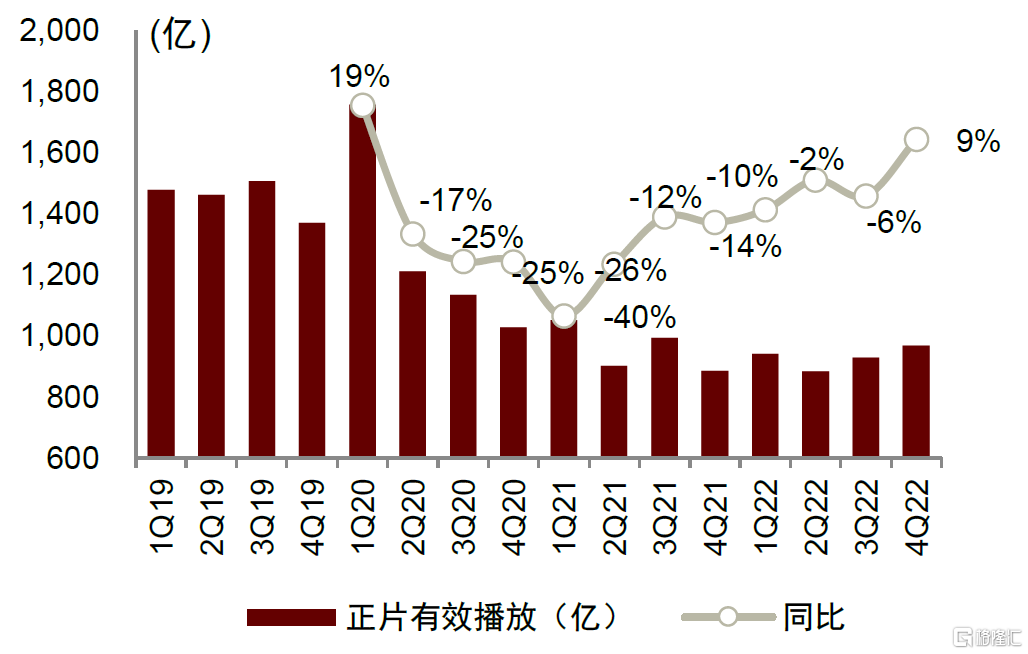

長視頻用户側、流量側壓力放緩。用户側方面,自2Q20起,長視頻平台用户側規模時長開始呈現同比下降的趨勢,直到2Q22才實現近兩年來首次同比正增長,其中4Q22用户側規模時長同比增長14%,展現出較為良好的增長態勢。從播放量數據來看,全網劇綜影正片有效播放量自2020年開始同比下降幅度逐漸增加,1Q21同比降幅在高基數的情況下一度達到40%,此後則一直維持負增速的狀態,直到4Q22實現同比回正至9%。我們認為,雖然目前長視頻受短視頻的娛樂方式衝擊壓力仍然存在,但從1Q22開始,流量側同比下滑邊際放緩,壓力逐漸緩解,最差時候或已經過去。

圖表1:2019-2022年長視頻平台用户規模時長

注:長視頻平台包括愛奇藝、優酷視頻、騰訊視頻、土豆視頻、樂視視頻、PP視頻、搜狐視頻、芒果TV資料來源:Quest Mobile, 中金公司研究部

圖表2:2019-2022Q3全網劇綜影正片有效播放量

資料來源:雲合數據,中金公司研究部

供給壓力有所緩解,優質熱門內容迭出

過去很長一段時間,監管在內容(對質量和精品程度的把控)、藝人(抵制失德藝人)、視頻平台(取消超前點播)等方面對行業提出了更高要求,這些都對內容供給側造成一定影響。然而我們觀察到供給端的壓力有所緩解,疊加前期被抑制需求,近期出現一系列表現優異的劇集等內容。

後續頭部劇集儲備相對豐富。根據雲合數據,2022年下半年,愛奇藝的《卿卿日常》、《蒼蘭訣》、《星漢燦爛》等劇集集均V30(30天有效播放)均突破4000萬;騰訊視頻2022年《開端》《夢華錄》等表現優異。而站在2023年的角度看,我們預計平台對內容上線的節奏會更加可控。各長視頻平台2023年內容儲備豐富,值得期待的上線劇集包括掃黑劇《狂飆》(愛奇藝,近期已上線),科幻劇《三體》(多平台,近期已上線),古裝劇《與鳳行》(騰訊視頻)、《雲襄傳》(愛奇藝)、《長風渡》(愛奇藝)等,都市劇《繁花》、《去有風的地方》(芒果TV,近期已上線)等。優質供給創造需求是長視頻行業的基本邏輯之一,未來更豐富的內容供給有望創造更加多樣的需求,有利於行業在用户、流量以及收入側的整體表現。

圖表3:2023年長視頻平台重點劇集舉例

資料來源:騰訊視頻、愛奇藝、優酷、芒果TV官網,中金公司研究部

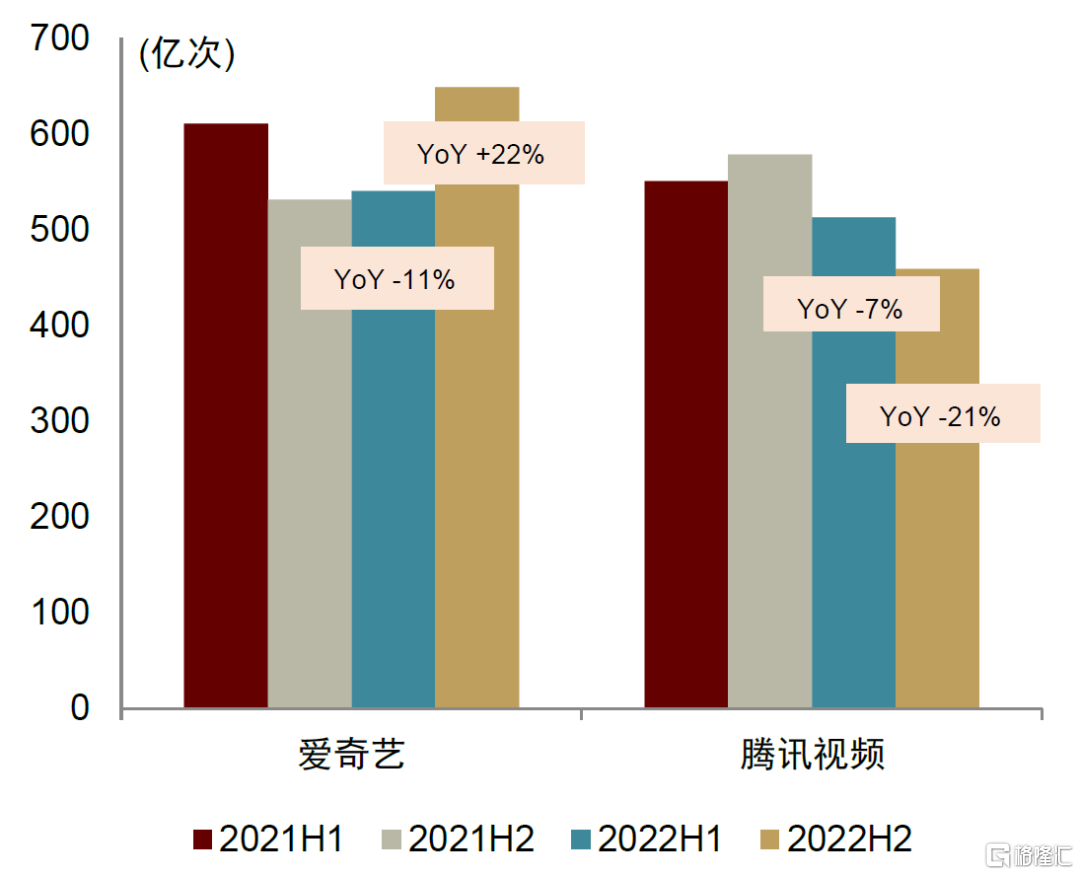

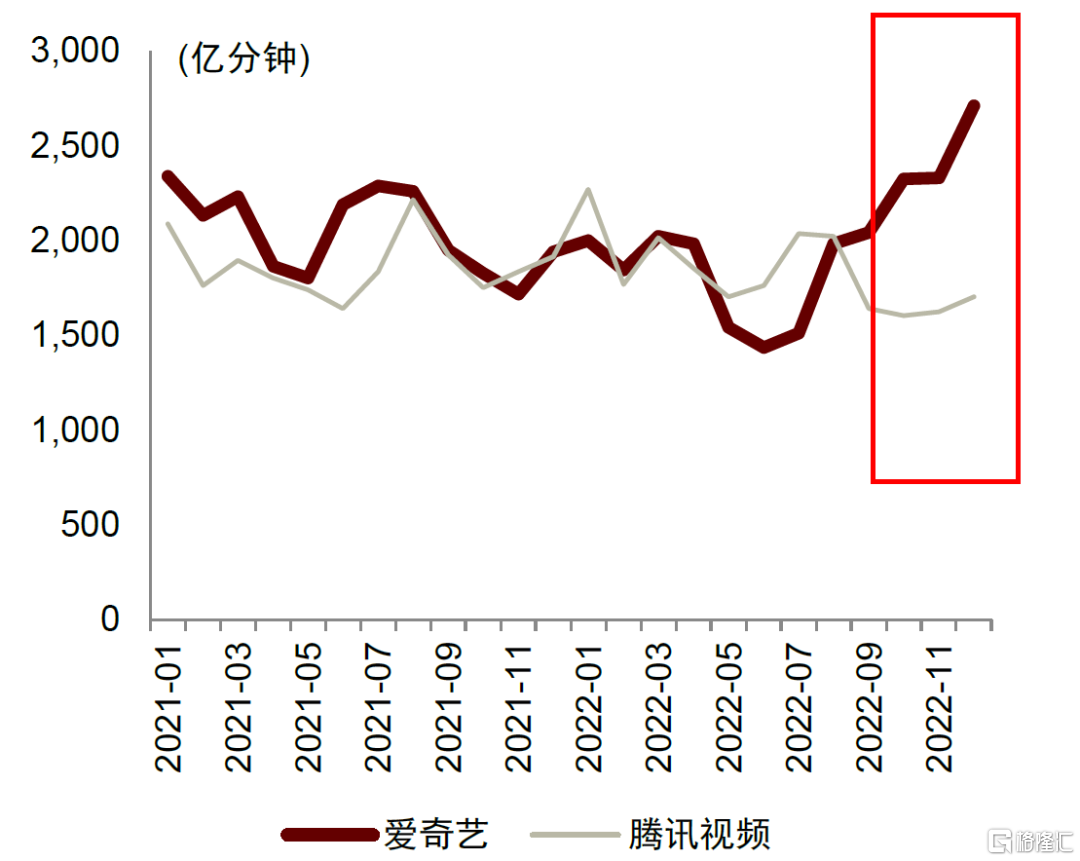

愛奇藝在劇集賽道優勢持續確立。對於2022年下半年以來長視頻行業感知上“爆款劇集迭出”的情形,我們認為可能還有另一種解釋——騰訊視頻落後了。根據雲合數據,2022H2愛奇藝劇集全網有效播放量同比上漲22%,但騰訊視頻同比下滑21%;根據QuestMobile,2022年12月環比7月,愛奇藝用户總時長增長79%,騰訊視頻下滑16%。長視頻“兩強相爭”的局面似乎正在變成“一超多強”,一部劇集在熱播期表現很大程度取決於競爭對手,愛奇藝由於無強競爭對手分流,因此獲利。

考慮到當下產出的劇集實際上是1-2年前計劃的結果,我們認為該現象的本質很可能源於2020-2021年左右愛奇藝對內容反思,多元化、精品化的戰略調整產生了效果。反觀騰訊視頻,更多還是聚焦在甜寵、古裝等類型,《夢華錄》《星漢燦爛》等2022年熱門劇集都是類似路線。此外,騰訊還有一條路線——IP,如《三體》拍攝效果優質,但孤掌難鳴。此外,騰訊視頻在動畫賽道優勢顯著,但當下動畫賽道仍然不是主流。目前這種情形到底是暫時還是預示行業進入新階段,我們認為可能還需要觀察半年到1年。

圖表4:愛奇藝&騰訊視頻有效播放量

資料來源:雲合數據,中金公司研究部

圖表5:愛奇藝&騰訊視頻用户時長

資料來源:QuestMobile,中金公司研究部

愛奇藝等平台實現盈利,行業商業模型呈現良性趨勢

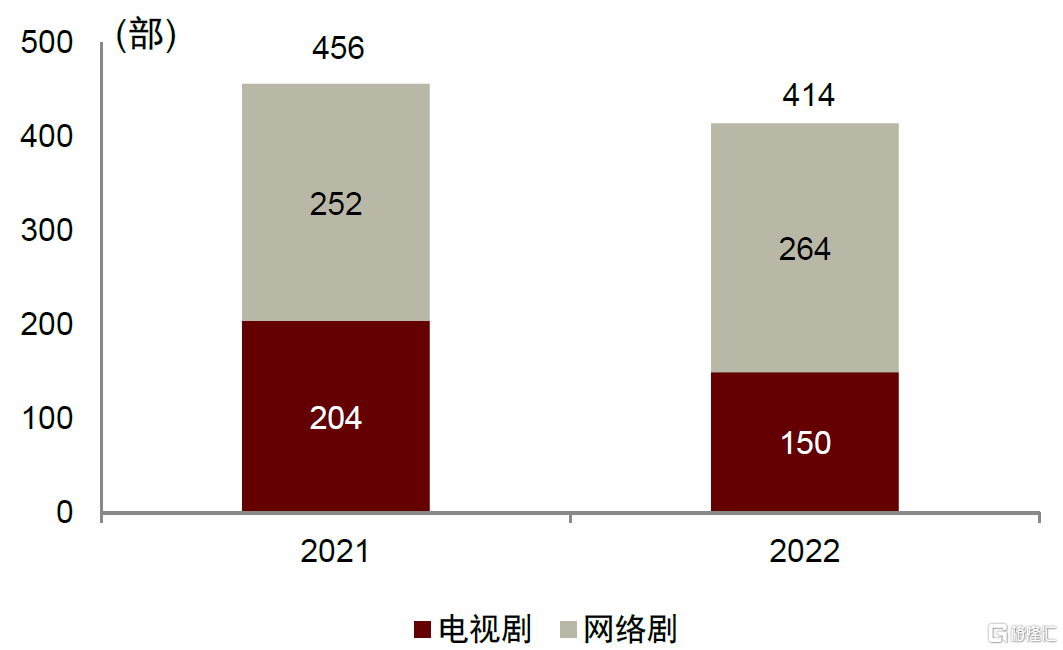

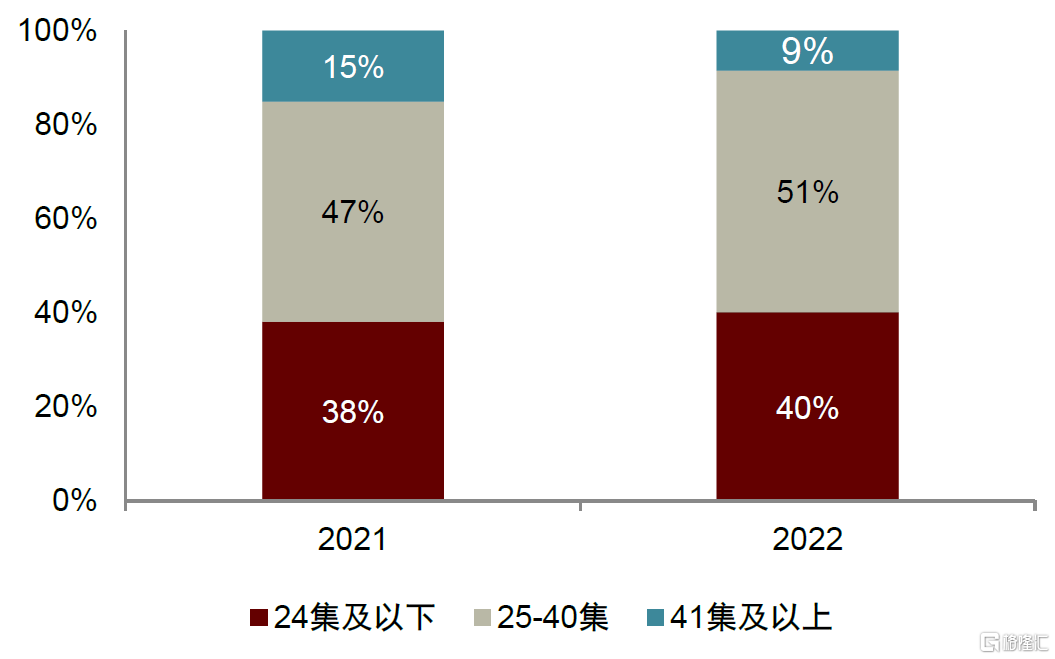

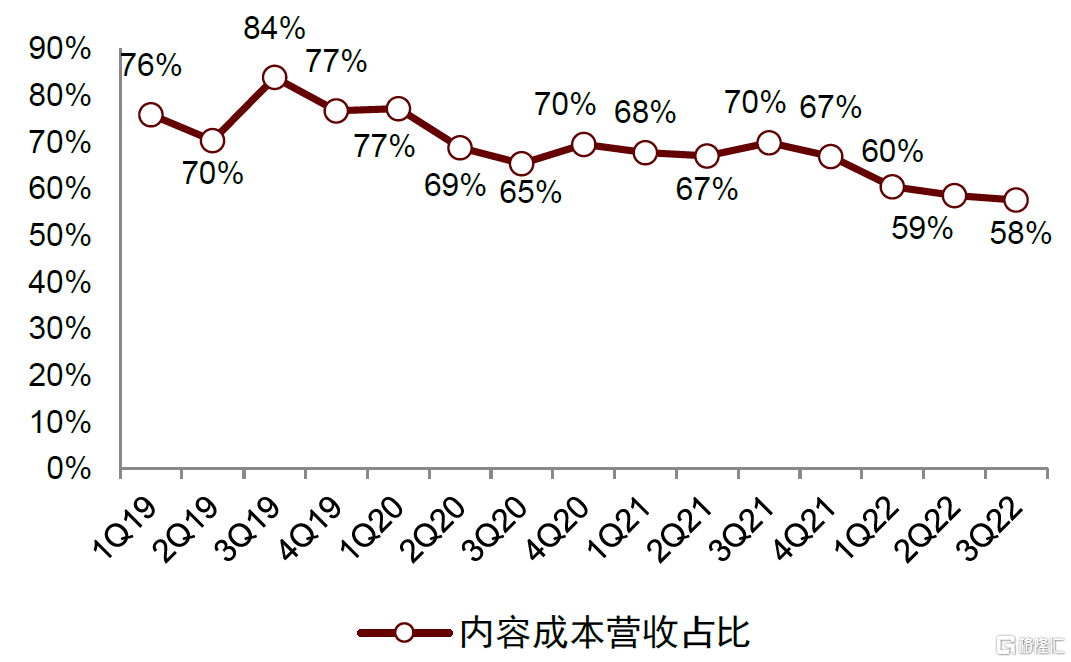

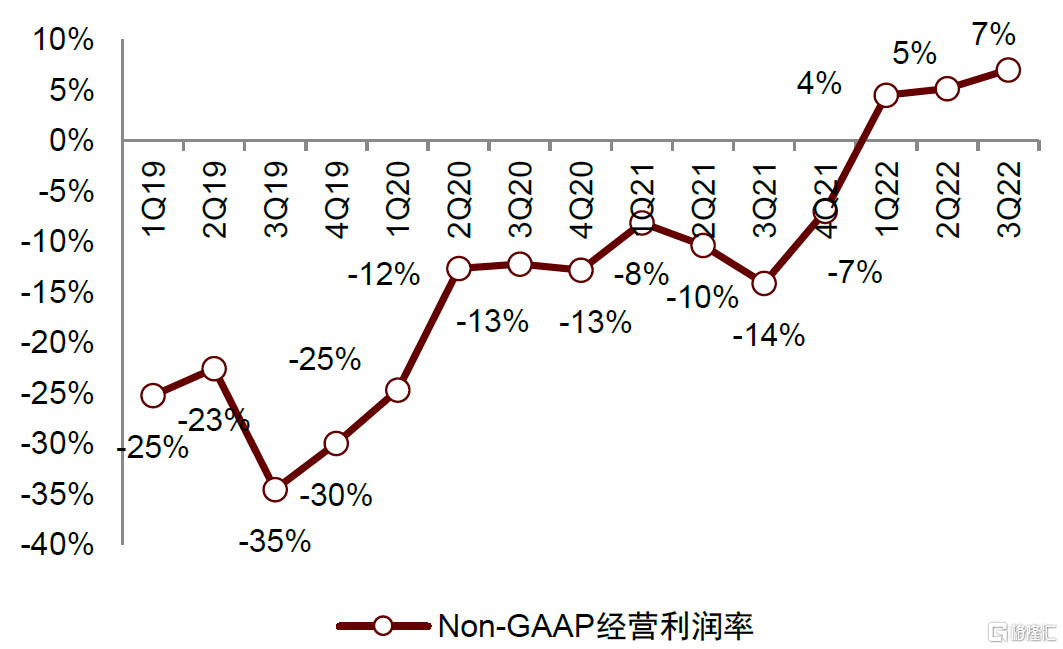

長視頻平台開源節流,降本增效成效初顯。2010年以來,由於各平台持續虧損,長視頻行業從前大幅燒錢的商業模式逐漸被市場認為不可持續,各平台近年來持續開展降本增效的舉措。一方面,各大平台通過優化內容投資組合,減少不必要內容投資,大幅降低內容成本。平台同時輔以優化組織架構、改善運營模式、提高效率等方式控制費用及成本,同時也更加註重平台內容的質量。根據雲合數據,2022年國產上新劇414部,同比減少42部,平均集數29.9集,同比減少1.6集。除降本增效外,會員價格的提升也能從收入端緩解長視頻行業的困境,因此2022年愛奇藝、騰訊視頻、優酷、芒果TV等長視頻平台的會員價格均出現上漲。此外,各平台還通過限制設備登錄數量、限制投屏等方式減少非會員權益,從而促進會員服務收入增長,以達到降本增效的目的。因此從財務表現來看,愛奇藝內容成本營收佔比近年呈下降趨勢,3Q22降至58%,同時已於1Q22實現Non-GAAP經營利潤層面的盈利,騰訊視頻也從2022年10月起開始盈利,行業整體生態將趨於良性。

圖表6:2021 & 2022年各類劇集上新量

資料來源:雲合數據,中金公司研究部

圖表7:2021 & 2022年上新劇集數分佈

資料來源:雲合數據,中金公司研究部

圖表8:2019-2022Q3愛奇藝內容成本/營收佔比

資料來源:公司公吿,中金公司研究部

圖表9:2019-2022Q3愛奇藝Non-GAAP經營利潤率

資料來源:公司公吿,中金公司研究部

隨着宏觀經濟反彈,廣吿主需求2023年或有修復

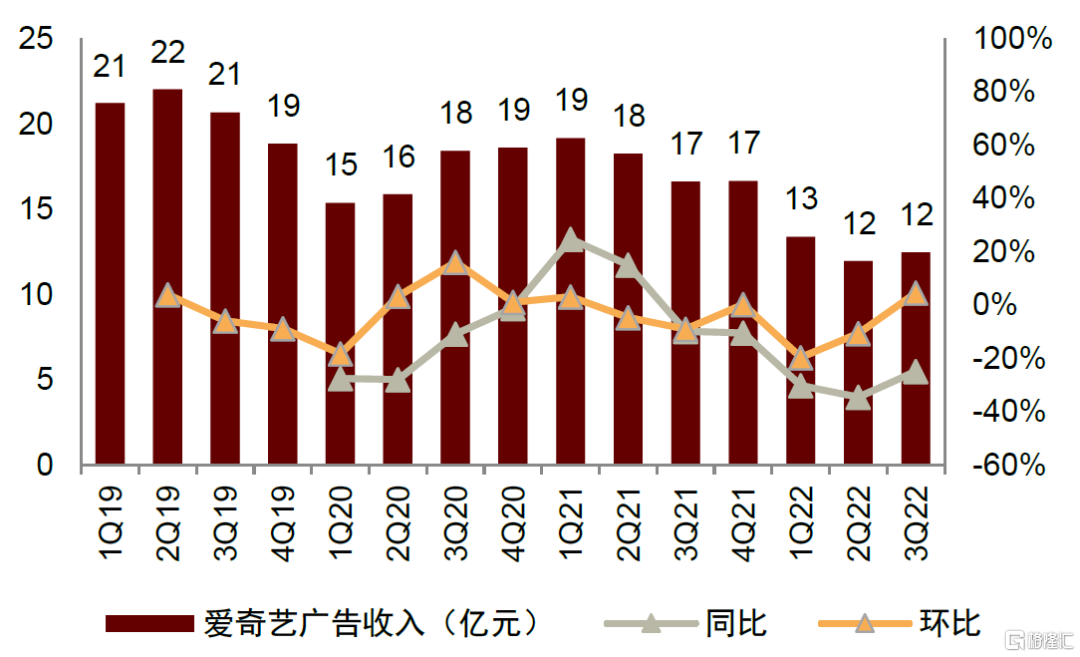

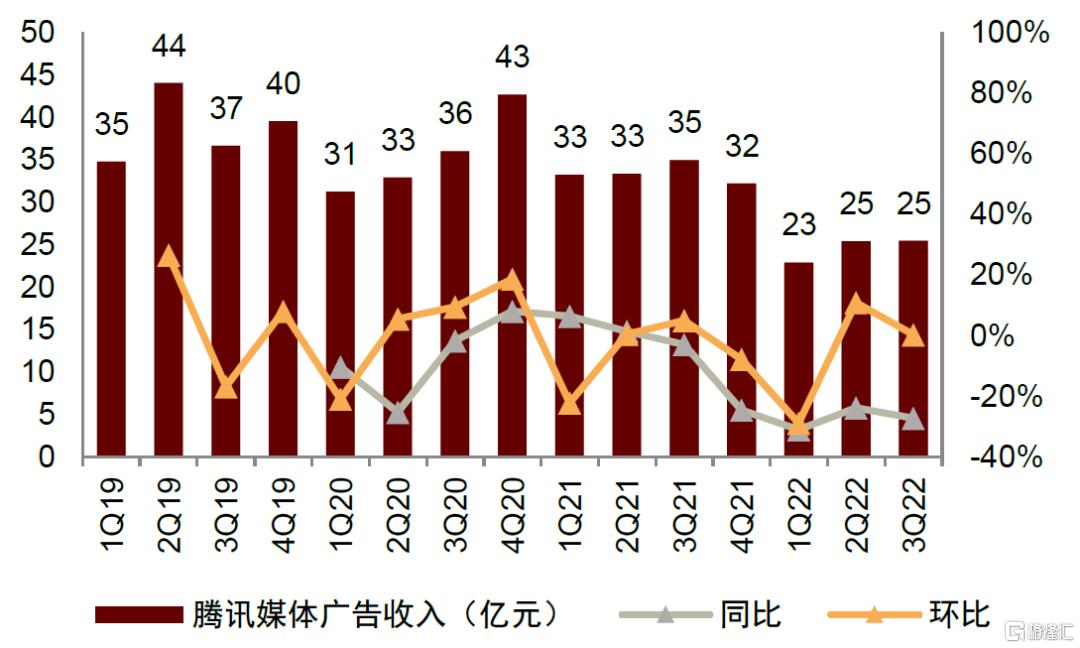

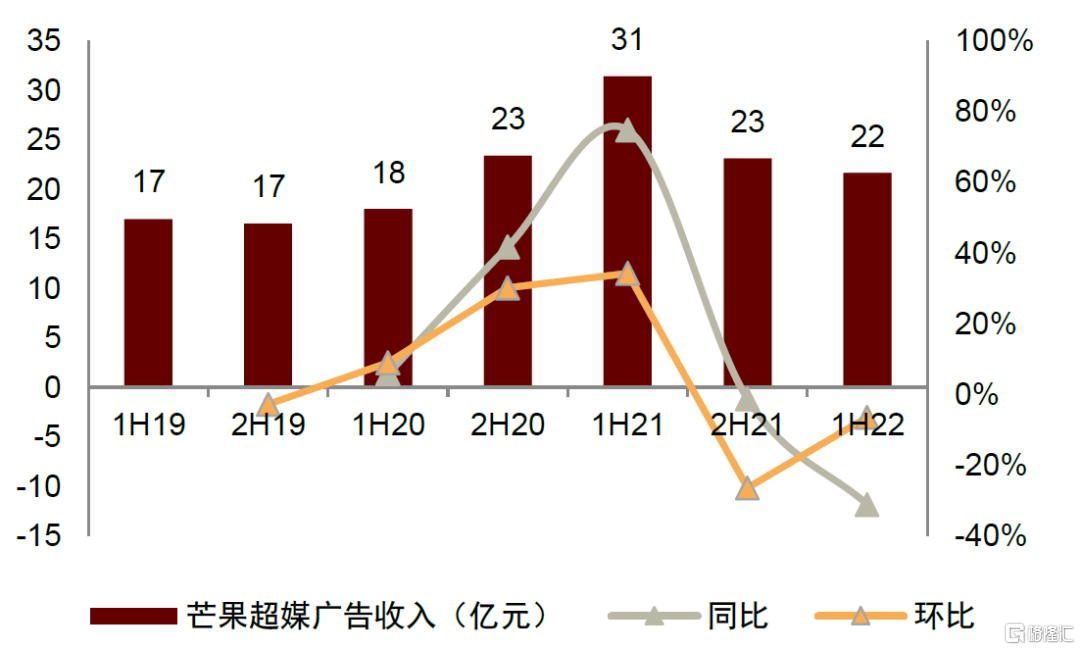

廣吿收入預計將隨宏觀經濟獲得反彈。廣吿是長視頻平台重要的商業營收來源之一,長視頻平台主要依賴綜藝、連續劇等品類獲取品牌廣吿收入。然而,隨着2021年下半年以來宏觀經濟形勢帶來的用户消費需求疲弱,平台廣吿營收也遭遇了顯著的影響。2022年前三季度,愛奇藝、騰訊媒體廣吿收入達到歷史低位,一直承受較大的壓力,單季度同比下降幅度均超過20%。隨着2023年宏觀經濟修復的預期,廣吿主需求有望逐漸恢復增長,我們預計長視頻平台廣吿營收或有所回暖。

圖表10:2019-2022Q3愛奇藝廣吿收入

資料來源:公司公吿, 中金公司研究部

圖表11:2019-2022Q3騰訊媒體廣吿收入

資料來源:公司公吿,中金公司研究部

圖表12:2019-2022H1芒果超媒廣吿收入

資料來源:公司公吿,中金公司研究部

我們應該如何投資長視頻行業?

理解行業與內容的本質

理解行業的本質:內容型平台公司 & 平台型內容公司。儘管邊際優化是關注一個行業投資機會的重要理由,但中長期來看,我們認為抓住機遇的核心在於理解行業的本質。我們可以將短視頻等內容分發平台稱為內容型平台公司,這類公司自身並不負責生產內容,其職能更多是提供內容生產工具並實現內容精準分發。而長視頻更加依賴內容本身,我們可以將長視頻平台稱為平台型內容公司。平台型內容公司的定義一方面指其興起於互聯網平台,另一方面體現在近年來各大平台都全力進軍內容自制領域,依託內容生產來打造平台壁壘。

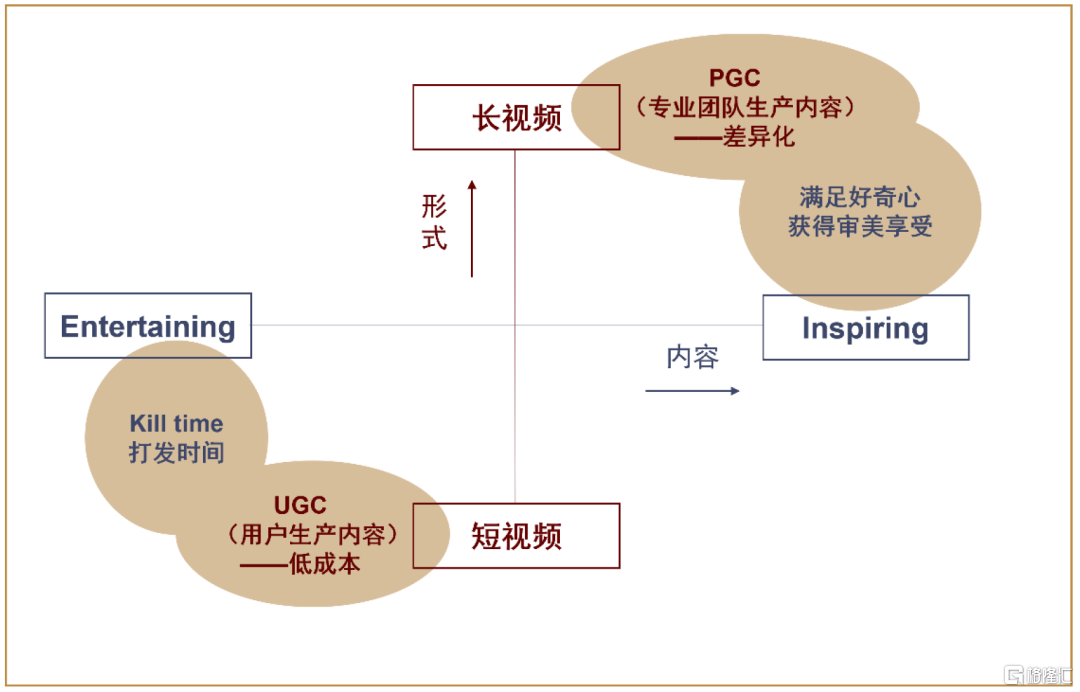

Entertaining & Inspiring內容需求分類。我們曾經在《視頻賽道研究之二:視頻化加速場景融合,內容和社交龍頭受益》報吿中提到:我們從用户偏娛樂內容的底層需求出發,可以大致將內容分為兩類,一類是Entertaining(娛樂性)的內容,主要目的是Kill time——打發時間,這些內容其實歷來是人類娛樂時間的主流;其次是Inspiring(有用的、啟發性的)的內容,除了娛樂外,還能夠從好奇心(比如知識類)、審美等角度觸及人的心靈。這類內容其實從來都不是主流,但卻是構建類似於迪士尼等公司核心壁壘的賽道。

長視頻適合差異化路線。根據邁克爾·波特的經典理論,差異化與低成本是企業獲得競爭優勢的基本方法[1]。我們認為在Entertaining賽道,短視頻等以UGC(用户生產內容)為核心內容的生產模式擁有顯著的低成本優勢。雖然UGC相對於PGC(專業團隊生產內容)在畫面質量、拍攝手法等方面有一定差距,但是這些差距很大程度上都無法與UGC的成本優勢相抗衡,這也是短視頻等平台依據內容生產端的革命性模式迅速獲取大量用户娛樂時間的原因。此時,擺在長視頻平台面前的選擇或許就只有一個——差異化,即深挖Inspiring類的需求,這或許是內容精品化另一種更加具象化的解釋。

圖表13:內容的分類與內容平台的戰略

資料來源:中金公司研究部

Inspiring類內容更容易產生穿越時間的經典作品或IP。我們認為相比於始終處於變化環境下的Entertaining內容,Inspiring類的內容更容易產生穿越時間的經典作品,主要原因是其更加聚焦人類社會更深層次知識、審美、價值觀等領域的探討,而這些領域變化是相對更慢的。這類內容平台的典型代表就是迪士尼,正如迪士尼本人所説:“當我們製作一部電影時候,我們不想着他是小孩,還是成年人。我們只想着那些還停留在人們內心深處未被污染的東西,也許世俗讓我們忘記他們,也許我們的電影讓人想起他們”[2]。從這一角度理解,迪士尼的作品本質上是在幫助用户“掃清遮蔽良知的塵土”,這樣類信仰的底層價值觀是迪士尼能夠長青的根本原因。

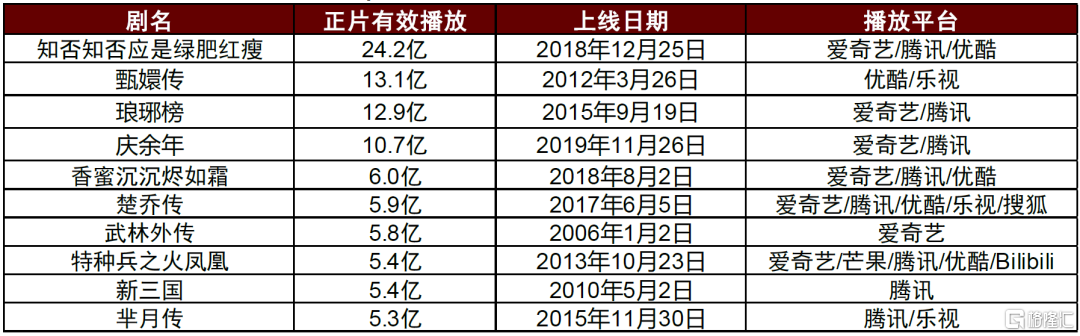

國內長視頻行業呈現出經典劇集價值不斷提升的趨勢。根據雲合數據,2022年全網劇集正片有效播放量同比下滑2%,但老劇有效播放量同比增長10%,其中2022年有效播放量TOP100有18部是經典老劇。在2022年上線超過400部劇集的背景下,老劇《知否知否應是綠肥紅瘦》在2022年連續劇有效播放量排行榜中仍然能夠位居第7位。而類似《甄嬛傳》、《琅琊榜》等上線超過5年的劇集播放量仍然居高不下,甚至不降反增,老劇的時間價值進一步體現。我們認為經典內容播放量佔比之所以近年來有顯著提升,與算法推薦模式帶來內容分發效率提升有一定關聯:根據雲合數據,抖音和愛奇藝合作後,對於愛奇藝經典劇集播放量有顯著提升,其中《康熙王朝》《武林外傳》2022年有效播放量同比分別提升26%,22%。此外,即使在長視頻產品內部,算法分發權重也顯著提升。

圖表14:2022年老劇正片有效播放Top10

注:2022年老劇指截至2022年1月1日上線滿一年的劇集 資料來源:雲合數據,中金公司研究部

總結而言,Inspiring類型內容更易於產生經典作品,具有更顯著的長尾價值,從而有助於公司在更長週期內收回成本。我們認為長尾價值應該成為評判內容好壞的重要標準,與短視頻主要依賴於持續的新內容供給的模式相比,經典內容使得長視頻具有差異化模式的基礎。類比於使用DCF模型為公司估值時,一些公司的價值聚焦於未來的3-5年內,另一類公司的價值卻集中於10年後,優秀的長視頻公司則與後者更為相似。典型的代表是1937年迪士尼推出經典作品《白雪公主和七個小矮人》,其當時成本150萬美元,首映獲得票房800萬美元。然而,根據Box Office數據,這部作品此後重映總票房/首映票房達到1.5倍,還不用包括其產生IP價值(例如主題公園產生的價值)。於1984-2005擔任迪士尼CEO的Michael Esiner曾説:“我寧願製作一部質量優良但是叫好不叫座的影片,也不願意生產一部叫座但是質量下乘的內容。”[3]換言之,爆款僅是結果,經典和高質量才是目的。當然,需要指出的是,這裏經典作品價值並不侷限在版權價值,也包括IP系列化價值等源自經典內容的衍生價值。IP綜合變現體系是以經典內容孵化的經典IP為前提,我們本篇報吿僅聚焦內容側。

爆款往往無法複製與工業化,經典作品的積累可以在時間維度上構建起平台型公司的護城河。一直都有觀點認為,長視頻本質上是一個搏爆款的生意,在行業中衡量優秀公司的唯一標準在於其將爆款工業化的能力。但我們認為,爆款的可複製性和工業化很可能是一個偽命題。儘管部分技術環節如動畫製作、真人CG製作,甚至AI輔助等流程存在工業化的基礎,但對於經典作品和IP而言,復刻的產品大概率依然無法代替原作。基於經典內容的不可複製性,這些經典內容在時間推移中逐漸積累並形成優秀的平台型公司的長期護城河。從這個角度看,平台型內容公司的模式更加接近“時間的朋友”。對於優秀的平台型內容公司而言,在經典內容的壁壘之上,其次才是可持續產出優質新內容的能力,這其中也涉及到原有IP的積累,優秀的創作體系,強大的分發渠道,強勁的品牌心智等要素。

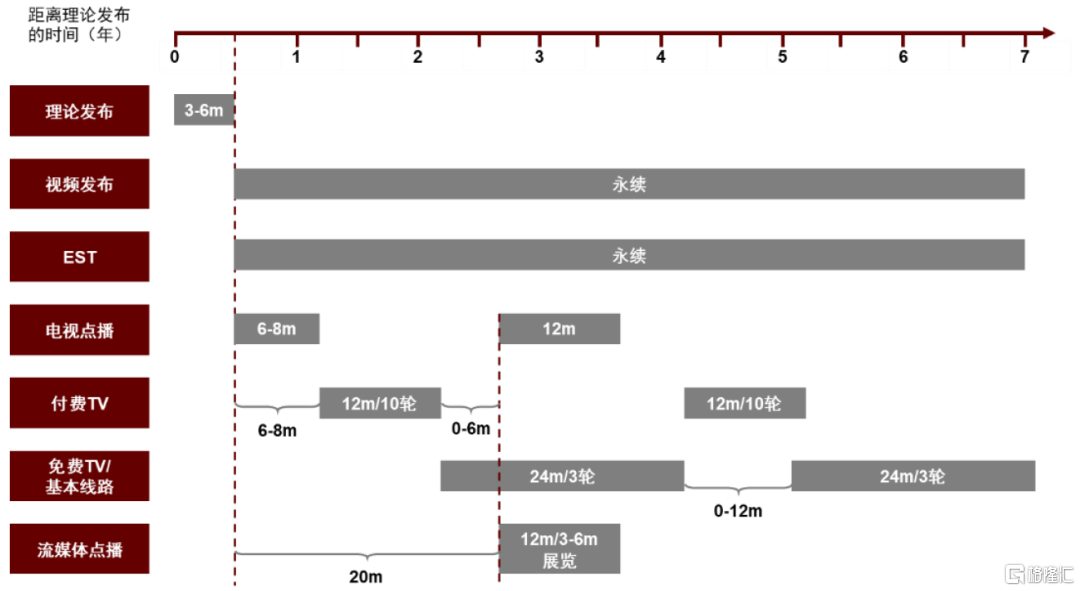

我國的長視頻產業目前仍處於轉型過渡期。具有百年曆史的好萊塢已經深諳內容產業的發展規律,形成了成熟的IP孵化和版權運營體系,採用不同的時間窗口和變現渠道深度發掘內容的長尾價值。相比較而言,我國的長視頻等內容產業起步相對較晚,而且早期主要滿足娛樂性需求,主要關注於“爆款邏輯”。以愛奇藝和Netflix的對比為例:根據Netflix的會計準則官方資料,其90%的內容價值在4年內攤銷;而根據產業調研數據,愛奇藝劇集約90%的價值在約1年內攤銷結束。這一數據的背後顯示出二者當下定位的差異性。同時,隨着短視頻等競品的迅速崛起,長視頻行業不得不尋找差異化的發展路徑,但仍然沒有積累足夠的高質量經典內容,例如,2022年的雲合數據TOP10老劇播放量列表中無一來自平台的自制內容。但隨着時間的推移,我們相信越來越多平台自制內容將成為經典,從而帶來長視頻公司價值壁壘提升。

圖表15:好萊塢常見的影片的發行窗口,高效變現內容長尾價值

資料來源:Edward Jay Epstein,《The Big Picture:Money and Power in Hollywood》(2005),中金公司研究部

不同類型的平台型內容公司投資邏輯

基於以上分析,我們認為經典內容是平台型內容公司的基礎,持續產出高質量內容的能力則是增量。我們依據不同的平台型內容公司的特點將其投資邏輯劃分為以下三類:

► 擁有龐大的IP和經典版權資源庫,同時具備持續產出新內容的能力的公司。

► 擁有龐大的版權庫但缺乏持續產出新內容的能力,或是缺乏足夠的經典內容積累但又有持續產出經典高質量內容的公司。前者通常是收購的重要標的,典型案例如Amazon以90億美元收購的米高梅影業,迪士尼對於漫威收購等。對於後者而言,投資的前提在於產出的新優質內容未來能夠成為公司積累的經典內容或IP庫。從這一角度來看,劇集、電影等故事性更強的品類擁有更強的長尾價值;綜藝雖然可以IP模式化,但整體長尾價值有限。

► 缺乏足夠的經典內容積累,也不具備持續產出經典高質量內容的公司。

風險提示

► 宏觀環境影響:宏觀經濟環境恢復不及預期恐導致用户付費意願恢復緩慢,從而影響平台的會員收入及廣吿收入,影響公司財務表現及現金流狀況。

► 降本增效不及預期:降本增效進度與公司戰略掛鈎,若不及預期可能導致長視頻平台商業模式再次受到質疑和調整。

► 監管風險:監管風險可能導致長視頻行業供給端繼續收縮,由於長視頻是典型的供給創造需求型,一旦供給出現收緊,平台的營收也將隨後遇到窘境。

[1]Michael E. Porter, Competitive Strategy Techniques for Analyzing Industries and Competitors (1980)

[2]Recorded statement (1938) used in The Pixar Story (2008)

[3]Three Interviews with Disney CEO Michael Eisner (1997-2001)