國泰君安:槓桿與權益倉位提升,增配TMT與非銀金融

本文來自格隆匯專欄:國泰君安證券研究,作者:孫雨、張孫齊

導讀

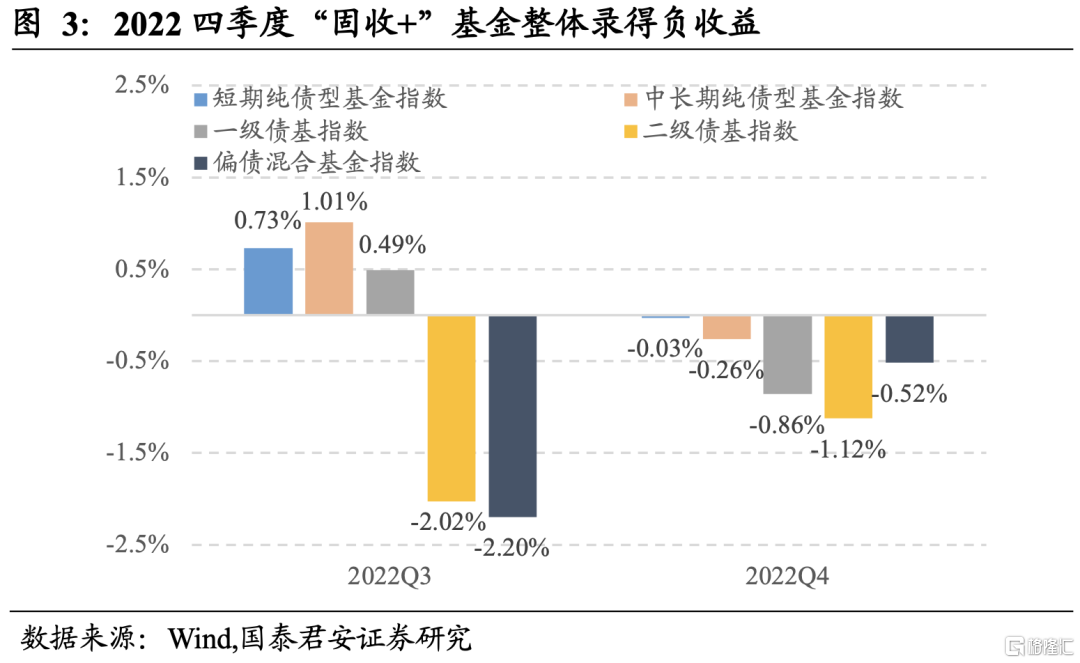

四季度權益市場震盪下跌後經歷回暖,債券市場長短端利率上行。股市與債市先後震盪,權益市場一波三折疊加理財產品贖回潮,“固收+”基金權益與固收端先後遭遇衝擊,業績表現不佳,規模“縮水”。大類資產配置上,“固收+”基金槓桿與權益類資產倉位提升,減配利率債,適當增加信用債配置;行業配置上,增配TMT與非銀金融等行業;風格暴露上 ,“固收+” 重倉股以穩為主,更多選擇流動性較好、波動較低的價值型股票進行配置。

摘要

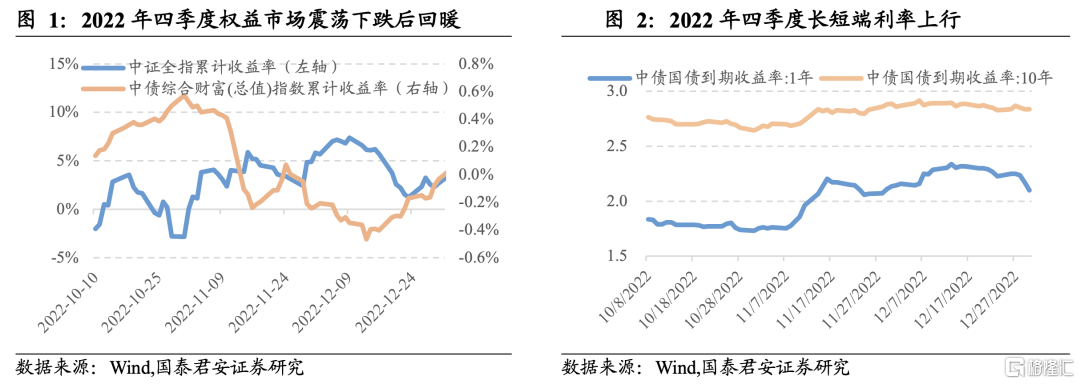

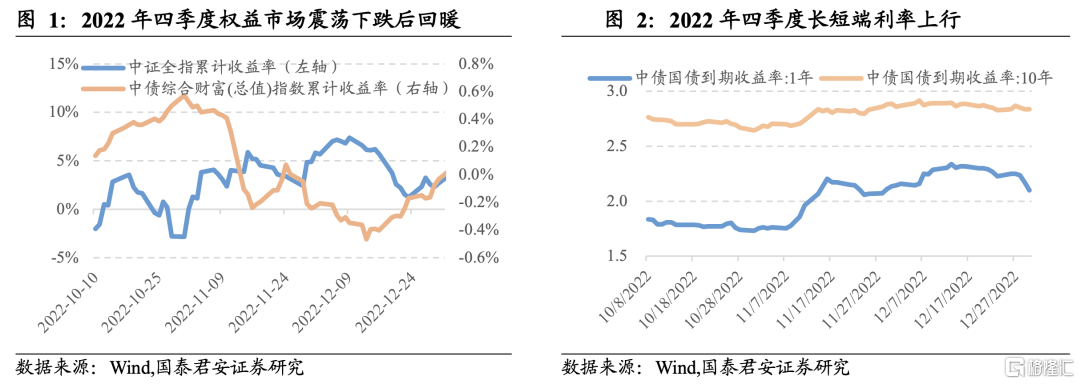

四季度權益市場震盪下跌後經歷回暖,債券市場長短端利率均有所上行。股市與債市先後震盪,前期疫情散點多發,權益市場一波三折疊加理財產品贖回潮,“固收+”基金權益與固收端先後遭遇衝擊,業績表現不佳,規模“縮水”。復甦預期強化,高權益倉位“固收+”基金數量規模上明顯增加。

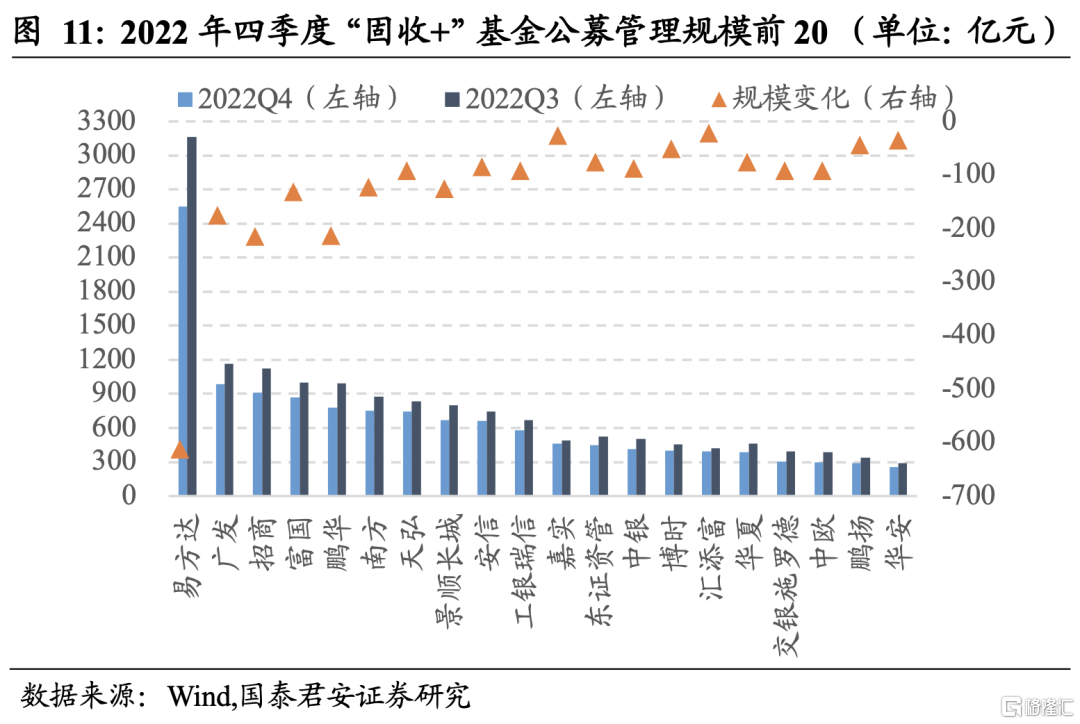

“固收+”基金市場格局穩定,延續“一超多強”。頭部“固收+”基金公司管理規模均不同程度減少,規模上易方達仍處於領先位置,但四季度下滑較多。廣發、招商、富國、鵬華、南方基金等繼續位居第二梯隊。

四季度,各類型“固收+”基金均主動增加槓桿。強預期弱現實,贖回潮後債市企穩,資金面寬鬆。防疫優化,權益市場有所回暖,“固收+”基金增加權益類資產倉位(股票+可轉債)。

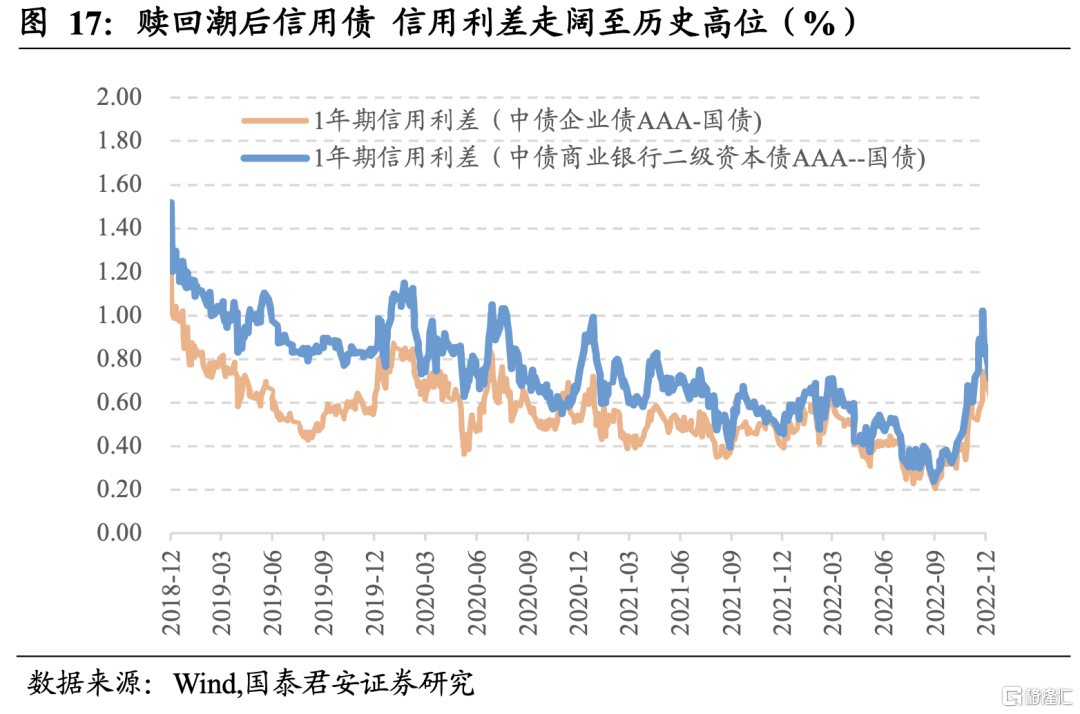

減配利率債,擇機增配信用債。理財贖回潮中,信用債表現弱於利率債,利率上行幅度較大。年末債市恐慌情緒有所緩解,安全邊際提升。信用債信用利差處於歷史高位,配置價值提升。

板塊配置上,四季度“固收+“基金增配科技與金融板塊。行業配置上,增配TMT與非銀金融,減配銀行地產。二十大提出推進國家安全體系和能力現代化,信息安全與軟硬件自主化是重中之重,以信創為核心的科技板塊四季度得到“固收+”類產品增配。

風格暴露:重倉股繼續增加價值因子上的暴露,降低盈利及成長因子的暴露。同時規模、動量因子暴露降低,流動性及波動性因子上的暴露增加。權益市場波動較大,四季度“固收+”產品重倉股以穩為主,更多選擇流動性較好、波動較低的價值型股票進行配置。

風險提示:本報吿結論完全基於公開的歷史數據進行計算,對基金產品和基金管理人的研究分析結論並不預示其未來表現,也不能保證未來的可持續性,亦不構成投資收益的保證或投資建議。本報吿不涉及證券投資基金評價業務,不涉及對基金產品的推薦,亦不涉及對任何指數樣本股的推薦。

01

股債先後震盪,“固收+”基金規模下滑

1.1 四季度權益市場有所回暖,債券市場長短端利率上行

2022年四季度,美國通脹預期見頂,國內防疫優化、支持地產“三支箭”政策落地,經濟復甦預期增強,權益市場震盪下跌後經歷回暖,債券市場利率中樞則迅速抬升,長短端利率均有所上行。

1.2 “固收+”基金規模下降,權益倉位較高產品表現較優

我們考慮狹義範圍內的“固收+”基金,將最近4個季度配置股票資產、平均股票倉位不超過30%,最高不超過40%的一級債基、二級債基、偏債混合型、靈活配置型基金以及可轉債基金歸為“固收+”基金。

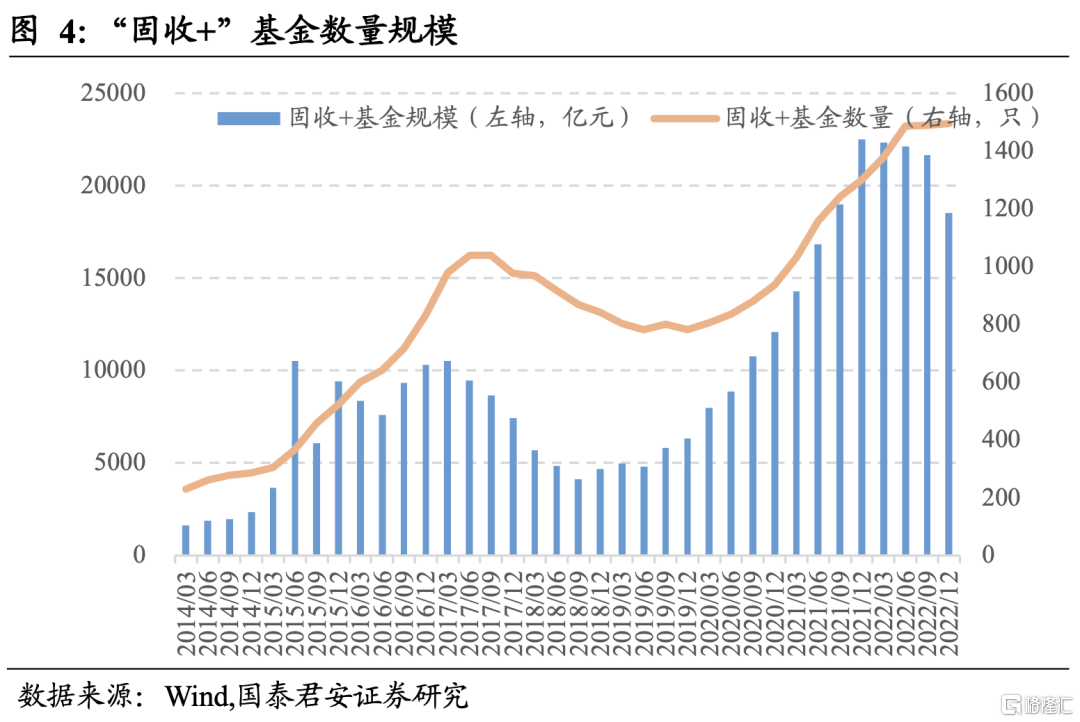

截至2022年四季度末,市場“固收+”基金數量達1495只左右,規模約為1.85萬億。與三季度相比,“固收+”基金整體數量變化不大,規模則減少14.47%。四季度股市與債市先後震盪,前期疫情散點多發,權益市場一波三折疊加理財產品贖回潮,“固收+”基金權益與固收端先後遭遇衝擊,業績表現不佳,規模“縮水”。

分類型來看,“固收+”基金中,二級債基、偏債混合型基金規模下降較多。規模大於50億的明星“固收+”主要集中於二級債基,偏債混合型與靈活配置型產品中規模在5億以下的產品較多。

為進一步區分風險收益特徵,我們將其中股票及可轉債配置比例之和低於20%、大於20%低於30%、高於30%的產品劃分為低風險、中風險、高風險“固收+”產品。

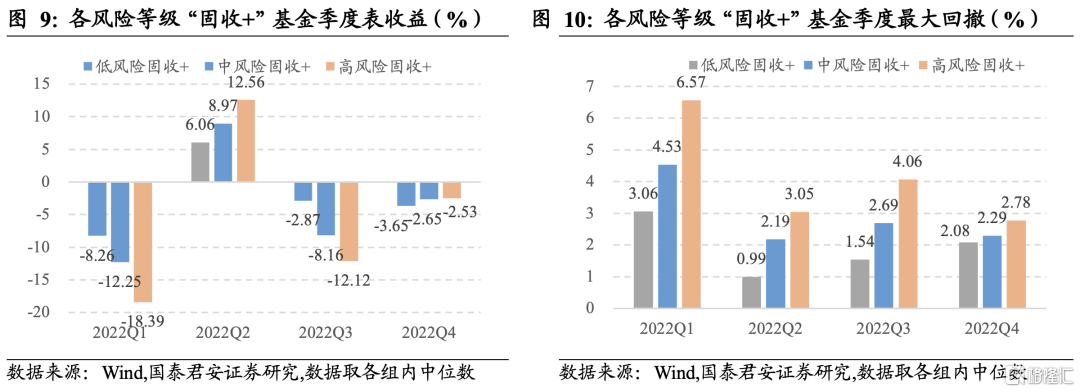

與三季度相比,2022年四季度,隨着權益市場回暖,高風險“固收+”基金數量、規模明顯增加,低風險產品則有所減少。四季度高風險產品收益整體優於中低風險產品,回撤則相對較大。

1.3 “固收+”市場:格局穩定,頭部管理人規模降幅較大

從管理人角度看,2022年四季度頭部“固收+”基金公司管理規模均不同程度減少,格局上仍保持“一超多強”:易方達基金管理規模達2552億元,處於領先位置,但四季度規模下滑612億元,降幅較大。廣發、招商、富國、鵬華、南方基金等管理規模下滑幅度在100-250億不等,繼續位居第二梯隊。

02

大類資產配置:槓桿與權益類資產倉位提升,減配利率債

2.1 槓桿及權益類資產倉位提升

年末經濟動能趨弱,疊加為維護贖回潮後債市穩定,央行增加公開市場操作與逆回購投放,資金面寬鬆。2022年四季度,各類型“固收+”基金均主動增加槓桿。一級債基、二級債基、偏債混合型、靈活配置型“固收+”產品槓桿率中位數分別為119.26%、115.48%、107.19%、102.09%,較上季度末分別上升9.01%、4.44%、0.37%、0.05%。

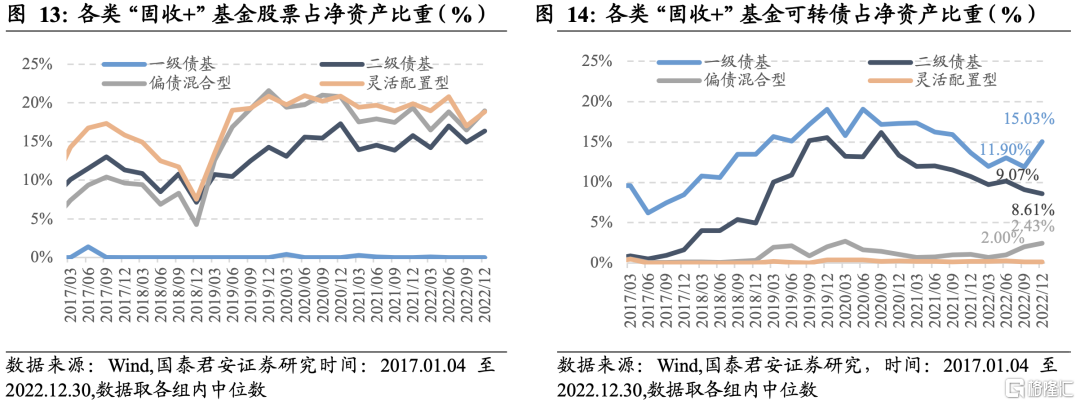

具體持倉佔比來看,2022年四季度防疫優化,復甦預期增強,權益市場有所回暖,各類型“固收+”基金增加權益類資產倉位(股票+可轉債)。二級債基、偏債混合型、靈活配置型“固收+”四季度股票佔淨資產比重中位數分別為16.40%、19.01%、18.83%,較上季度末分別上升1.46%、2.50%、1.78%。一級債基則顯著增加了與正股上漲關聯程度高,進攻性強的可轉債倉位,四季度末可轉債佔淨資產比例達15.03%,較上季度增加3.13%。

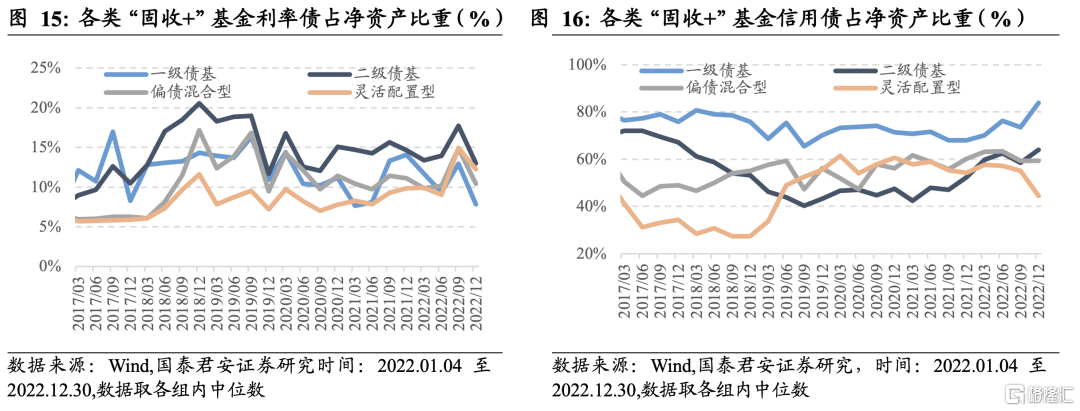

2.2 減配利率債,擇機增配信用債

“固收+”基金減配利率債,普遍增配信用債。截止2022年四季度,一級債基、二級債基、偏債混合型、靈活配置型“固收+”產品利率債佔淨資產中位數分別為7.81%、13.00%、10.41%、12.21%,較上季度末分別下降5.12%、4.69%、4.50%、2.76%;信用債佔淨資產中位數分別為83.94%、63.99%、59.30%、44.61%,較上季度末+10.44%、+5.48%、-0.04%、-10.44%。理財贖回潮中,信用債表現弱於利率債,利率上行幅度較大。年末債市恐慌情緒有所緩解,安全邊際提升。信用債信用利差處於歷史高位,配置價值提升。

03

股票配置:增配TMT與非銀金融,減配銀行地產

3.1 板塊配置:增配科技與金融板塊

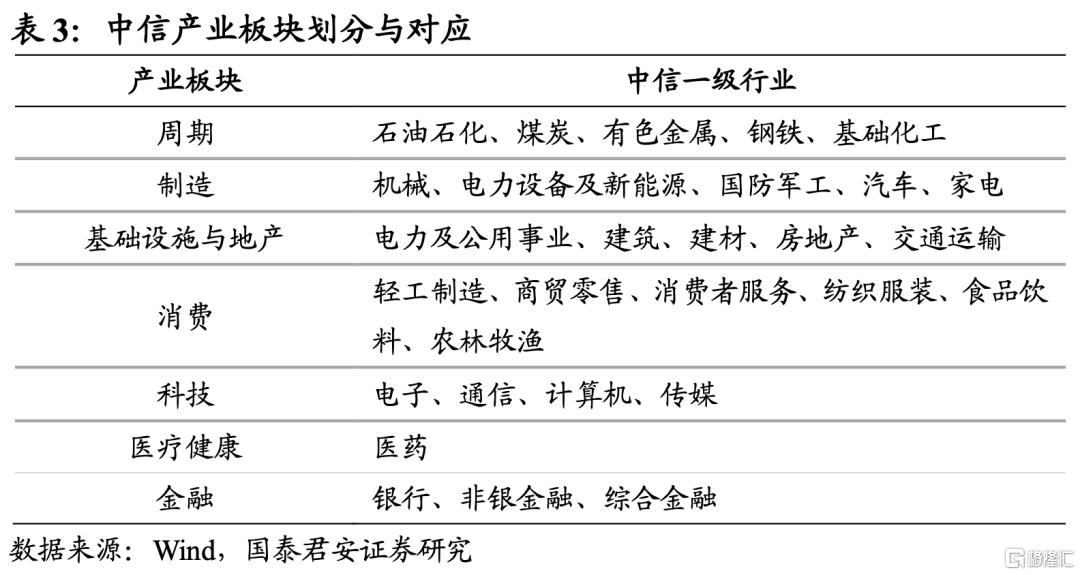

我們根據中信產業板塊的劃分,對中信一級行業進行合併。

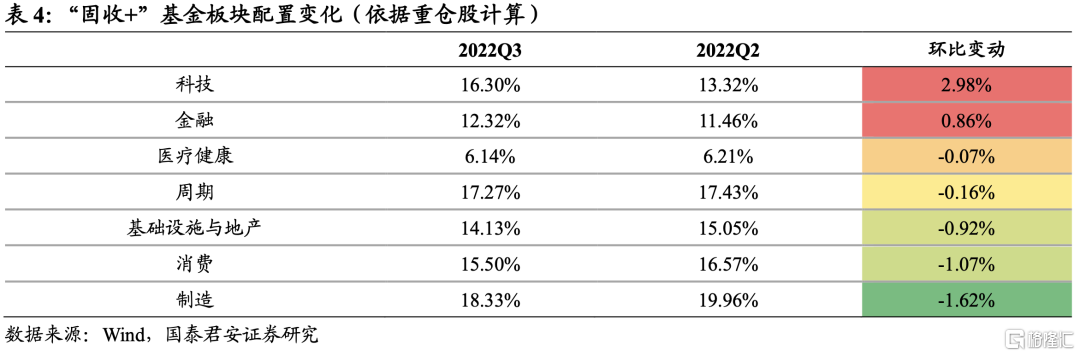

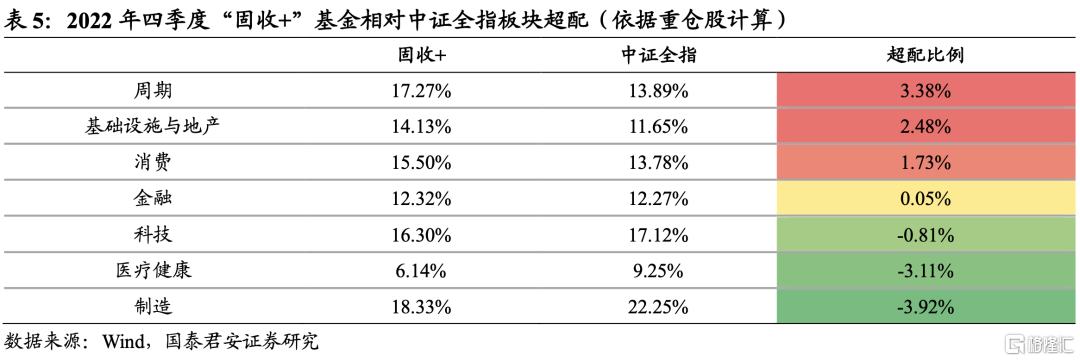

與上季度相比,2022年四季度,“固收+”基金大幅增配了科技、金融板塊,減配製造、消費板塊。二十大提出推進國家安全體系和能力現代化,信息安全與軟硬件自主化是重中之重,以信創為核心的科技板塊四季度行情較好。與中證全指相比,“固收+”基金超配週期、基礎設施與地產、消費,低配製造、醫療健康板塊、科技板塊。

3.2 行業配置:增配非銀、TMT、有色金屬

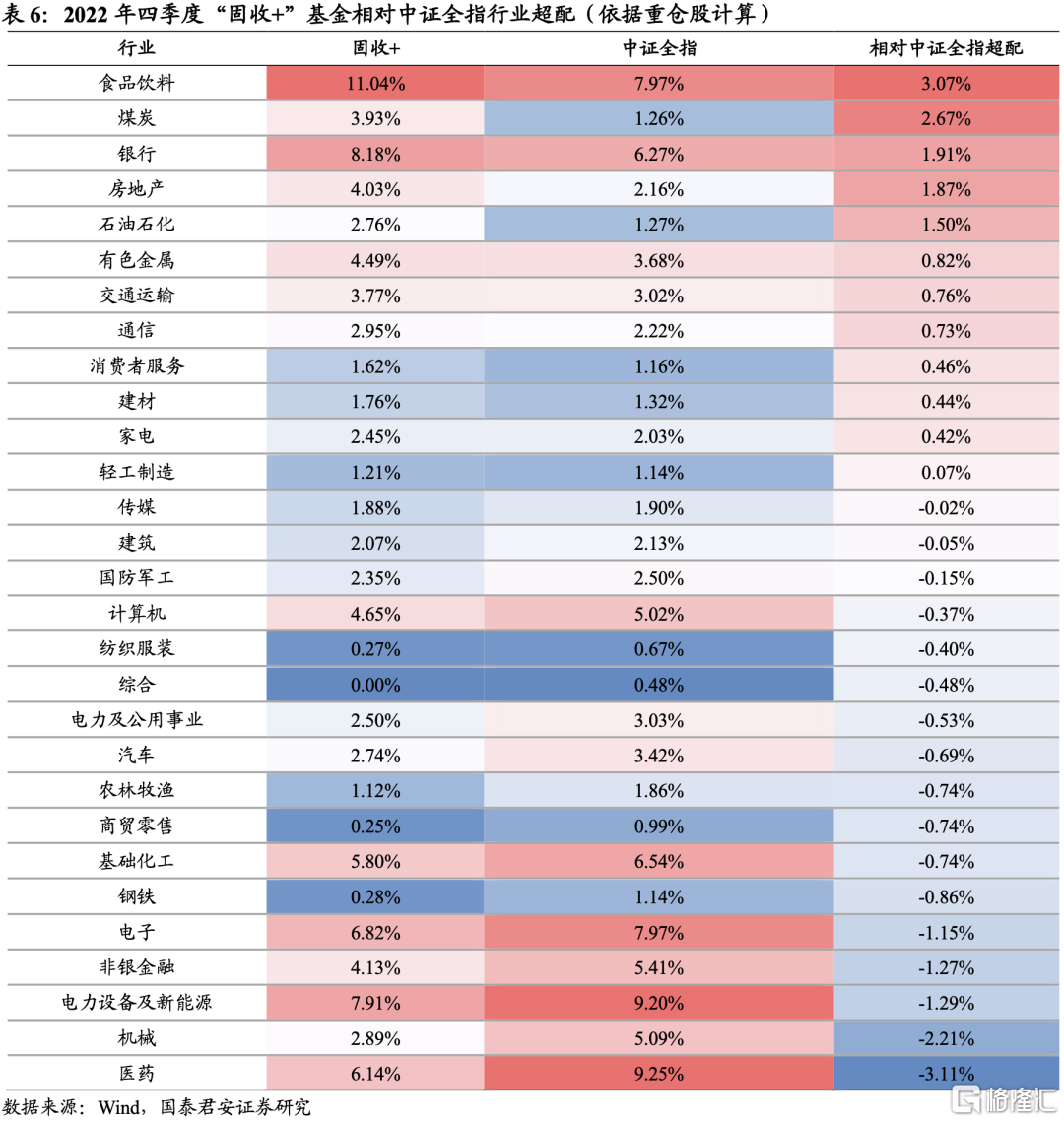

“固收+”基金2022年四季度行業配置佔比前5位的行業分別為:食品飲料(11.04%)、銀行(8.18%)、電力設備及新能源(7.91%),電子(6.82%),醫藥(6.14%)。

從行業上看,與中證全指相比,“固收+”基金超配食品飲料、煤炭、銀行、房地產、石油石化,低配醫藥、機械、電力設備與新能源、非銀金融、電子等行業。

在剔除漲跌幅影響後,四季度“固收+”基金主要增配非銀金融(+1.92%)、計算機(+1.27%)、有色金屬(+0.89%)、電子(+0.82%)、傳媒(+0.60%),減配銀行(-1.44%)、房地產(-1.31%)、食品飲料(-1.19%)、電力設備及新能源(-0.90%)、醫藥(-0.61%)。

3.3 風格暴露:以穩為主,增配流動性較好、波動較低的價值型股票

我們根據“固收+”基金重倉股,計算重倉股風格暴露。2022年四季度,“固收+”基金重倉股繼續增加價值因子上的暴露,降低盈利及成長因子的暴露。同時規模、動量因子暴露降低,流動性及波動性因子上的暴露增加。權益市場波動較大,四季度“固收+”產品重倉股以穩為主,更多選擇流動性較好、波動較低的價值型股票進行配置。

04

風險提示

本報吿結論完全基於公開的歷史數據進行計算,對基金產品和基金管理人的研究分析結論並不預示其未來表現,也不能保證未來的可持續性,亦不構成投資收益的保證或投資建議。本報吿不涉及證券投資基金評價業務,不涉及對基金產品的推薦,亦不涉及對任何指數樣本股的推薦。