多視角觀察政治局會議周的債市表現

本文來自格隆匯專欄:中信債券明明,作者:明明FICC研究團隊

核心觀點

7月24日政治局會議政策端超預期表述驅動股市走牛,債市則經歷一輪小幅調整。但結合超長債換手率、現券數據、利率衍生品等多維度視角觀察,我們認為本輪情緒衝擊對債市的衝擊較去年四季度相對温和,而破淨率、久期等數據也反映資管產品負債端相對穩定,出現流動性擠兑的可能性較低。後續債市或進入短暫的震盪期,但實際調整的概率和幅度仍將取決於市場對具體政策的實際檢驗,中長期則仍具備一定做多機會。

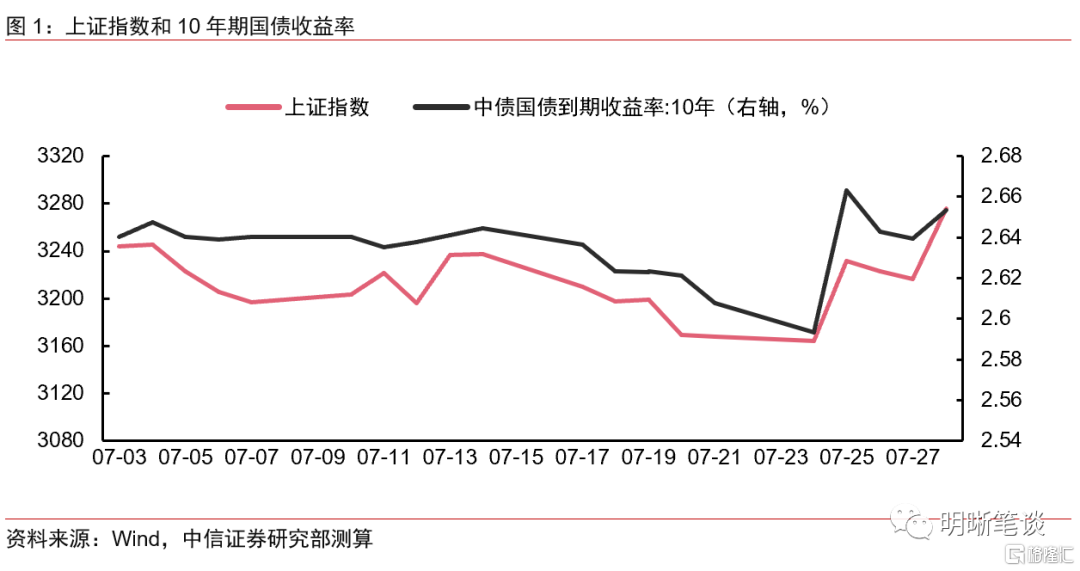

本週政治局會議部分表述超出市場預期,長債利率周內先後兩次震盪調整,整體呈W型走勢。7月24日政治局會議正式召開,此前市場對本次會議預期相對謹慎,而會上“適應我國房地產市場供求關係發生變化的新形式”、“實施一攬子化債方案”、“活躍資本市場”等表述大超市場預期,長債利率第二日出現大幅調整,10年期國債利率在自2.59%當日上行7bps至2.66%,週三、週四則伴隨市場情緒回暖再度温和下行至2.64%。7月28日週五,受前一日晚間住建部有關“認房不認貸”的政策表態影響,市場積極情緒再起,金融板塊推動A股三大股指大幅收升,而債市利率則小幅調整,尾盤收於2.65%。

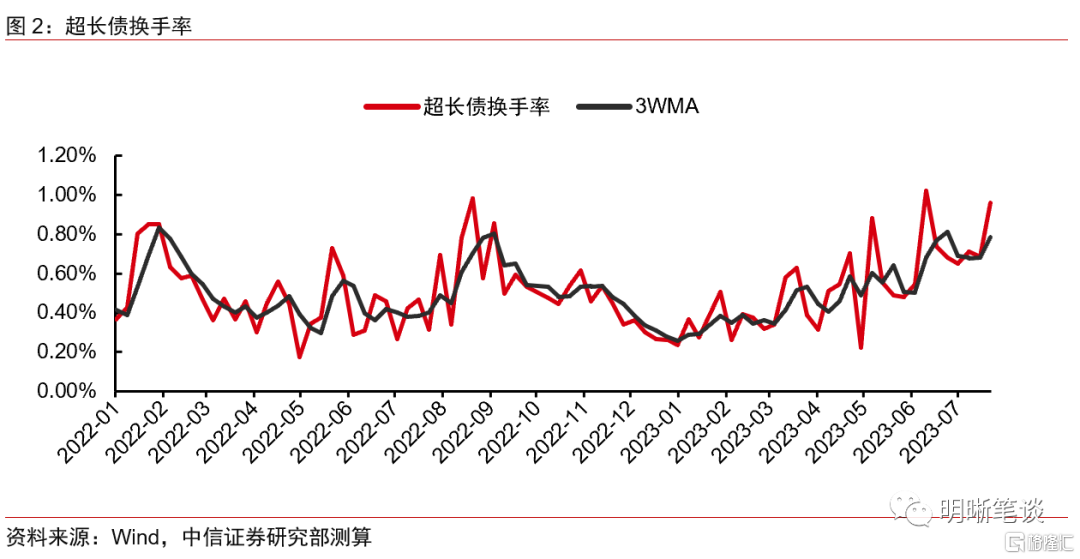

我們測算得到超長債周度換手率突升至0.96%,但仍低於6月16日降息當週水平,情緒衝擊對債市的影響相對可控。超長債換手率短時間內突然飆升一般對應市場情緒出現極端反轉,而若其在長時間內保持在相對高位則反映債市處於相對積極的環境。6月16日當週,央行宣佈降息後利率觸底並引發機構止盈,超長債換手率當週突升至1.02%,此後一週則回落至0.74%。而此後長債利率震盪偏牛,債市情緒仍然相對温和,每一週的超長債換手率基本維持在0.60%左右,對應長債利率在政治局會議前一日曾短暫下破2.60%。而政治局會議當週超長債換手率再度突升至0.96%,反映市場短期內遭受到了較為明顯的情緒性衝擊,但並未超過6月16日降息當週的峯值,或反映目前情緒擾動相對可控。

結合利率走勢,此輪債市調整較去年11月10日、11月23日兩輪同樣由政策預期帶動的調整幅度有限,曲線走向也更為波折。2022年11月10日對應政治局常務委員會研究部署“防疫二十條”,10年期國債利率當週自2.70%點位持續回落,大幅上行13bps;2022年11月23日,央行、銀保監會聯合發佈《關於做好當前金融支持房地產市場平穩健康發展工作的通知》(簡稱“金融十六條”),“強預期”影響下10年期國債利率連續四日共計下跌9bps至2.88%。而本次政治局會議內容公佈後,政府表述給予了市場較大的“想象空間”,但長債利率走勢卻並未出現直線上行,週三週四温和下行,週五上證指數在升幅達1.84%、股債蹺蹺板作用下國債利率僅上行2bps,或反映債市的主要投資者策略仍相對謹慎,至少在相關政策未有具體措施落地前並不絕對悲觀。

從機構行為上,券商作為交易盤市主要的賣出力量,而基金則先賣後買,理財、險資、農商行等機構則穩定增持,交易力量尚不絕對,配置力量仍然穩健。結合現券市場交易數據,政治局會議召開後,券商資金最先開始拋售現券,7月25日當日供給賣出利率債327億元,基金公司則緊隨其後於7月26日開始拋售現券,當日共計賣出利率債547億元,但在週四週五則轉為買入,兩天合計增持利率債313.55億元,期限上主要為三年以內的短期品種。而即便在債市調整中,理財子、險資、農商行仍保留了較強的買盤力量,其中理財子7月24日以來對利率債平均保持每日60億元的買入,對信用債則保持30億元買入。截至到7月28日,證券公司現券市場累計賣出1612億元、億元,基金類、理財子、險資、農商行累計買入289億元、909億元、277億元、1424億元。從風格上觀察,交易力量尚不極致,配置力量仍然穩健。

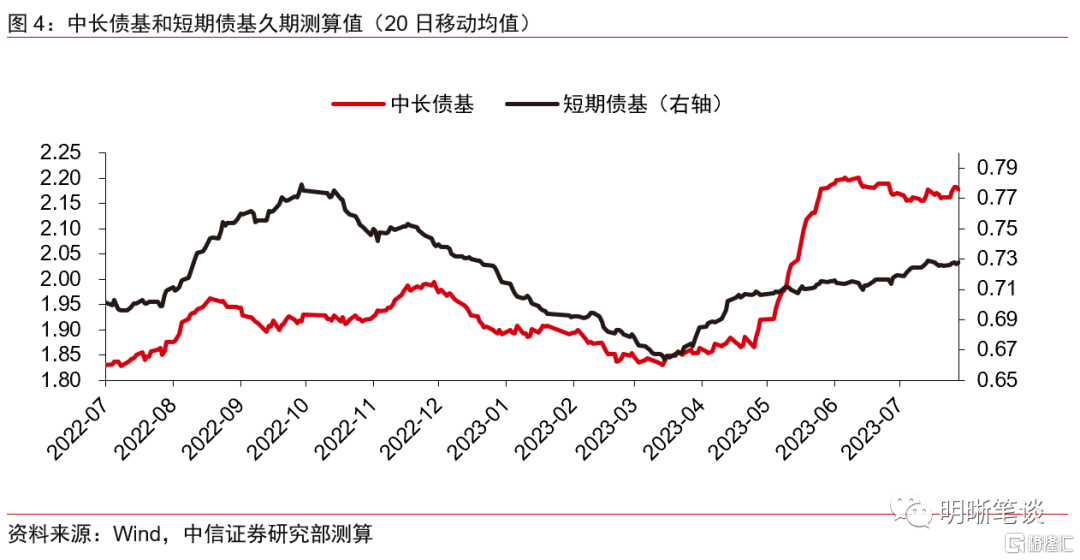

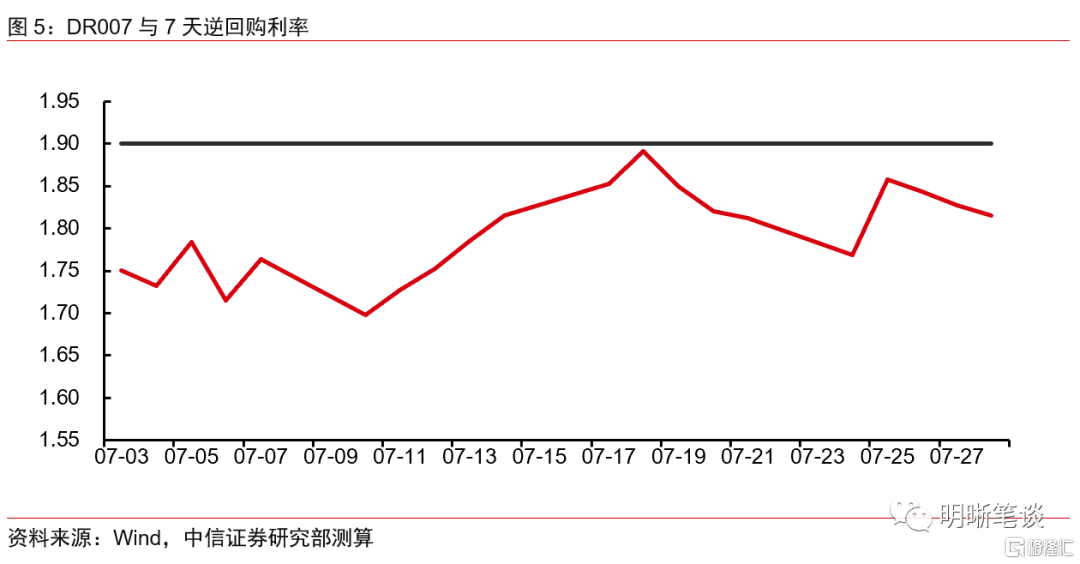

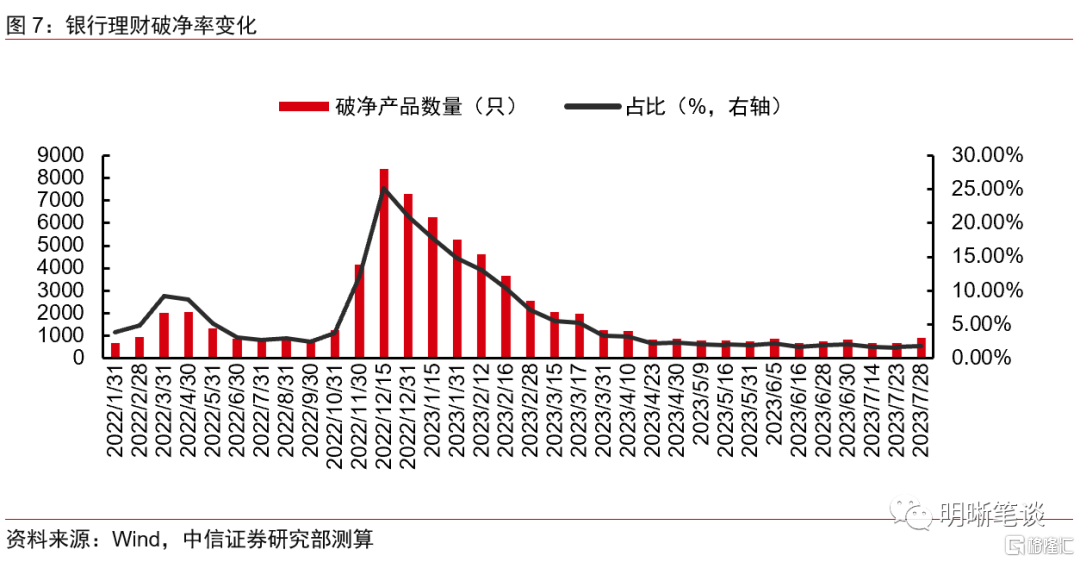

跨月前資金面保持相對平穩,理財破淨率保持低位,債基久期長短分化,流動性充裕下去年四季度的擠兑風險難以重演。去年四季度債市出現持續性的大幅調整,主要源於理財、債基負債端大量贖回引發的流動性擠兑。而自今年二季度以來,理財子一方面開始逐步強化對產品負債端的流動性管理,產品短期化特徵較為明顯,同時也開始重視通過混合估值等封閉式淨值產品的發行以提升資金黏性。截至2023年7月28日,銀行理財全市場破淨率為1.78%,較上週末微升0.18%,整體風險相對可控。債基大幅賣出短端現券止盈,後續則開始向長債平倉,對應我們測算得到的中長債基久期先升後跌,短期債基則延續4月以來的温和上升,截至2023年7月28日,中長債基久期收於2.177年,短期債基久期收於0.728年。目前來看,債市大幅調整的同時資金面在跨月期保持相對寬鬆,DR007週五收於1.82%與上週末基本持平,得益於央行在月末時點加大流動性投放以呵護流動性,同時也反映理財、債基等資管產品在本輪調整中負債端相對穩定,重演去年四季度擠兑風險的可能性較低。

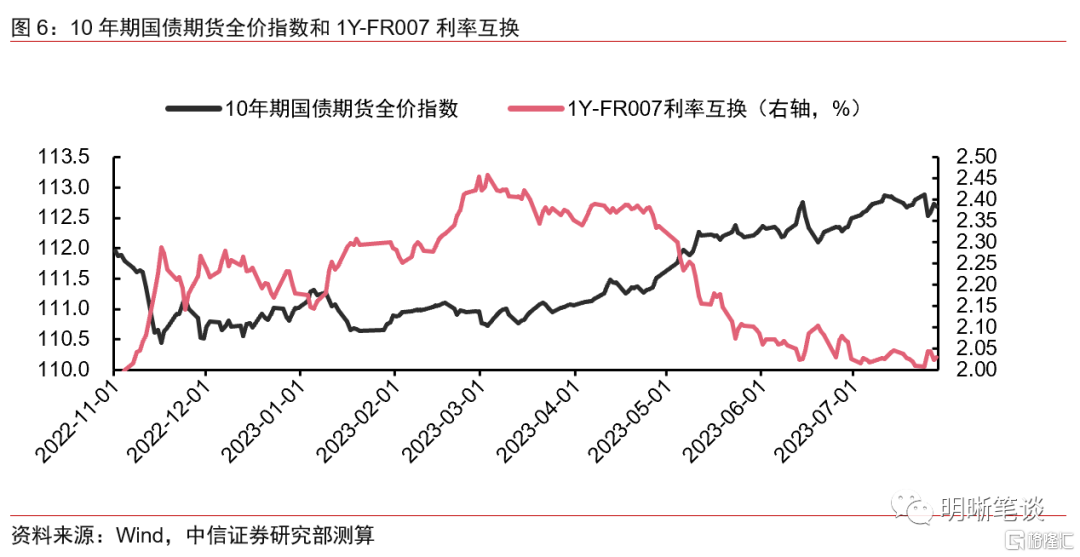

1年期FR007利率本週同樣呈W型走勢,但周內上行幅度僅1bp,10年國債期貨全價指數週內微跌0.10%,利率衍生品對比去年兩輪調整同樣有限。利率衍生品的波動變化對後續債市利率走勢能起到一定指引作用。本週1年期FR007利率互換利率同樣呈W型走勢,但整體波動幅度有限,週五收於2.03%,較上週末小幅上行2bps;而對應去年11月4日至11月16日則兩週內上行23bps。本週10年期國債期貨指數微跌0.10%,對應11月4日至11月16日兩週內下跌1.21%。衍生品調整幅度相對有限,或預示對債市的看空力量仍相對中性,市場出現持續性調整的空間和幅度或相對有限。

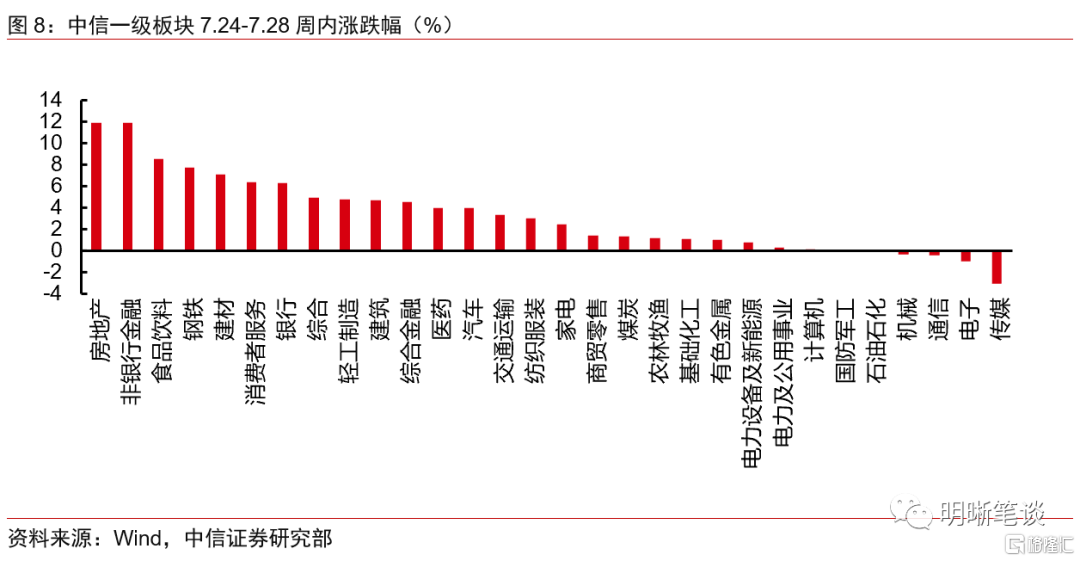

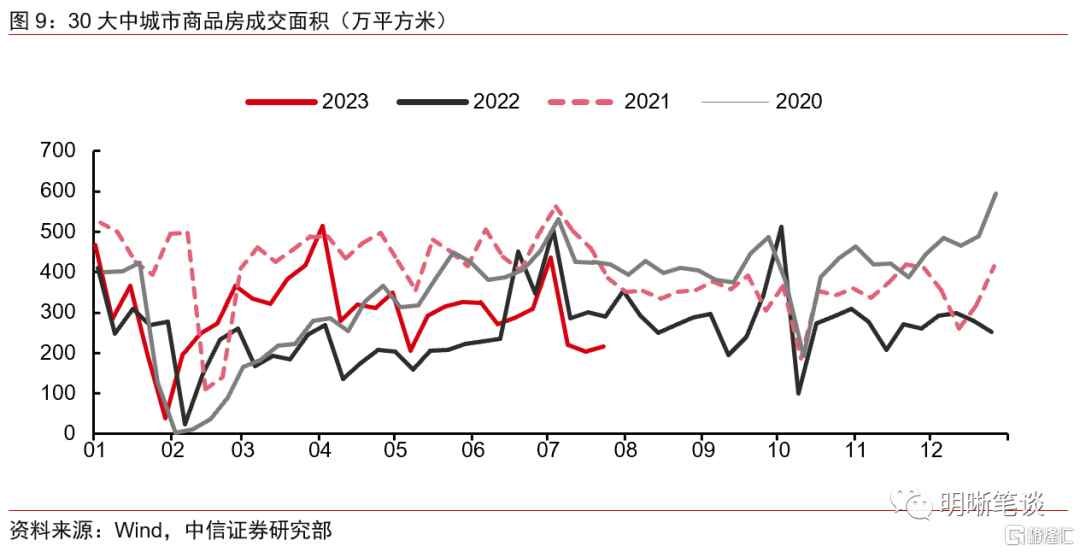

目前數據偏弱的基本面格局仍未轉變,後續債市調整的空間和力度仍取決於市場對具體政策的檢驗。本週A股中信一級行業中,地產與非銀金融領升,但觀察到7月以來30大中城市商品房成交面積持續走弱,同時也明顯低於去年同期,政策預期的出台到具體措施的落地,最終實現銷售數據的回暖仍需相對較長時間,而非銀金融的領升主要對應市場開始博弈“活躍資本市場”的後續政策。考慮到預期催化的階段性行情往往難以持續,後續債市或受具體政策陸續出台而受到點狀的情緒脈衝,但整體的利率中樞不具備太大的回調空間,具體走勢或呈震盪,調整的概率和空間取決於市場對具體政策的檢驗,而中長期則仍有做多機會。

風險因素:理財贖回潮再度重演;地產政策超預期出台;債市出現大幅調整。

注:本文節選自中信證券研究部已於2023年7月29日發佈的《多視角觀察政治局會議周的債市表現》,報吿分析師:中信證券首席經濟學家 明明 執業證書編號: S1010517100001

首席資管與利率債分析師:章立聰 執業證書編號: S1010514110002;周成華 執業證書編號: S1010519100001;彭陽 執業證書編號: S1010521070001

首席信用債分析師:李晗 執業證書編號: S1010517030002;徐燁烽 執業證書編號: S1010521050002;丘遠航 執業證書編號: S1010521090001

大類資產首席分析師:餘經緯 執業證書編號: S1010517070005;趙雲鵬 執業證書編號: S1010521120002;秦楚媛 執業證書編號: S1010523020001