康宁杰瑞-B(9966.HK):双抗领跑者,核心产品即将迎来商业爆发期

在医改进入新十年之际,我国已经逐步进入创新药行业新阶段,呈现百花齐放的情形。根据天风证券推测,我国创新药存在10年10倍的空间,有望诞生一批成长型优质企业。倘若未来我国创新药占比提升至约50%,则我国创新药存在10年15倍的空间。

其中,作为具有技术优势的Biotech有望借助创新浪潮崛起,同时走过产品验证和商业化验证,未来可能成长为大市值公司,具有较高弹性空间。

近日,康宁杰瑞发布2020全年业绩公告。2020年公司其他收入1.11亿元,同比增长222.80%;研发开支3.31亿元,同比增长98.76%;归母净利润亏损4.28亿元。那么对于已经成功进入港股通名单的康宁杰瑞而言,这次的年报应该关注哪些地方?

布局新一代肿瘤抗体疗法,商业化在即

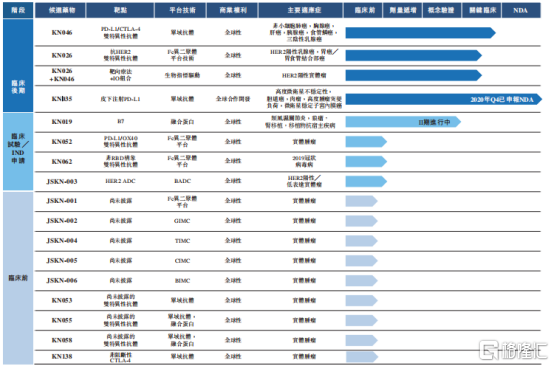

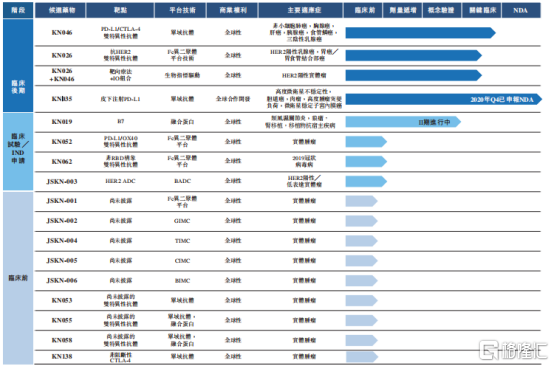

目前,公司专注于开发新一代多功能抗体实现创新的肿瘤疗法,其在研产品共计拥有15种以双抗为主的肿瘤候选药物和一种Covid-19的多功能抗体,其中1种已经提交生物制品许可申请(BLA),3种处于临床研发后期,3种计划在2021年提交IND申请。

图表一:公司在研产品管线

数据来源:公司业绩公告,格隆汇整理

1. KN046:创新PD-L1/CTLA-4双抗,预计2022上市

KN046是公司自主研发的全球首创的重组人源化PD-L1/CTLA-4双特异性抗体,也是全球目前唯一一款已经进入临床III期试验的PD-(L)1/CTLA-4双特异性抗体候选药物。

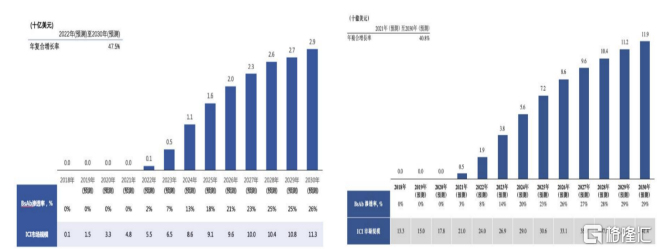

从市场规模来看,根据灼识咨询预测,中国PD-(L)1/CTLA-4双抗市场自从2022年开始增长,预计2030年将达到29亿美元,年复合增长率为47.5%。美国市场预计从2021年开始增长至2030年119亿美元,年复合增长率40.8%。

图表二:中国PD-(L)1/CTLA-4双抗市场规模(图左)与美国市场规模(图右)

数据来源:灼识咨询,格隆汇整理

目前,KN046已经在中国、澳大利亚开展非小细胞肺癌、三阴乳腺癌、食管鳞癌、肝癌、胰腺癌等10余种肿瘤的近20项不同阶段临床试验,临床数据显示具有良好的安全性和有效性。美国FDA基于在澳大利亚和中国取得临床试验结果,批准KN046在美国直接进入临床II期试验,并授予胸腺癌孤儿药资格。

2020年7月,KN046用于治疗非小细胞肺癌以及胸腺癌已经分别在中国启动临床III期试验和中美双报临床II期试验。从目前的试验进度来看,KN046最快将在2022年上半年完成鳞状非小细胞肺癌和胸腺癌适应症(中美双报)的BLA,在2022年开始实现商业化。

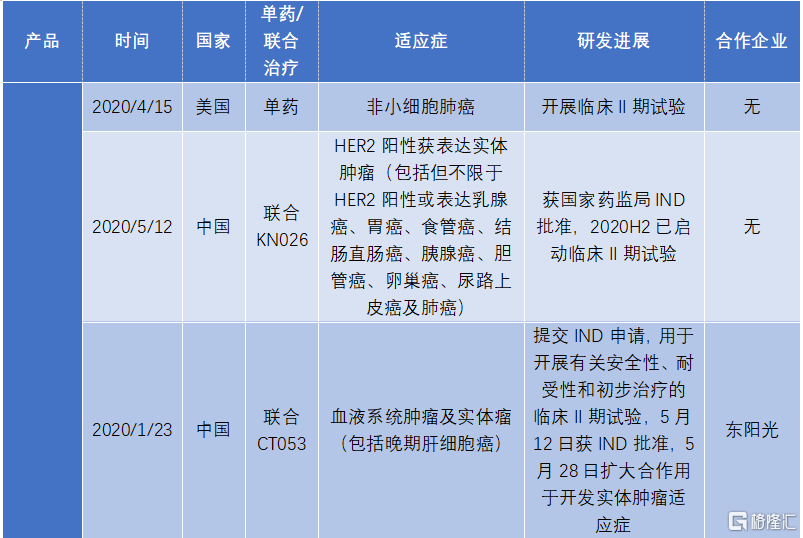

图表三:自公司上市以来KN046产品的研发进展

数据来源:公司业绩公告,格隆汇整理

2. KN026:靶向HER2的双抗药物,预计2023年商业化

KN026是靶向HER2的两个非重叠表位的双特异性抗体候选药物,有望成为全球第一梯队获批上市的HER2双抗药物。

根据灼识咨询报告预测,2023年中国抗HER2双抗市场规模将达到1亿美元,预计2030年达到12亿美元,年复合增长率为46.6%。2022年,美国市场规模为2亿美元,预计2030年达到41亿美元,年复合增长率为42%。

根据公司披露,KN026预计将在2023年进行商业化。按照东吴证券的预测,KN026将有望在胃癌、食管癌、乳腺癌适应症上在2026年突破十亿销售额,在2028年将达到16.6亿元。

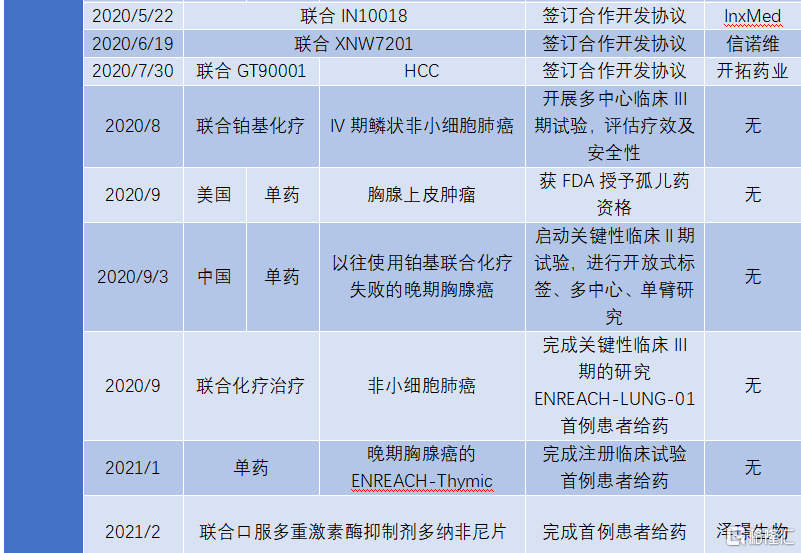

图表四:自公司上市以来KN026产品的研发进展

数据来源:公司业绩公告,格隆汇整理

3. KN035:唯一皮下给药的PD-L1抑制剂,预计2021年上市

KN035是全球首款皮下注射的PD-L1抑制剂,目前正在中国开展胆道癌(BTC)、dMMR/MSI-H实体瘤等适应症的临床试验。针对dMMR/MSI-H实体瘤的适应症,KN035的上市申请已经在去年12月获得NMPA授理,并被纳入优先审评,有望成为第一个在中国获批的泛癌种PD-L1抑制剂。

从市场规模上来看,根据国家癌症中心发布的数据显示,全国恶性肿瘤发病人数为392.9万人,发病率保持每年3.9%的增幅。其中,新发胆囊癌人数约为5.3万人/年,新发MSI-H人数31.2万人。

从研发进程上来看,公司已经向国家药监局提交有关于MSI-H/dMMR的晚期结直肠癌、胃癌以及其他晚期实体瘤适应症的BLA,预计2021年KN035将获批上市。目前,公司已经制定好有利的商业化合作方案,有助于产品上市后为公司带来业绩增长动力。按照最新的销售计划,由先声药业负责KN035在中国大陆地区的商业化,由康宁杰瑞按一定比例加成后以出厂价销售给先声药业,先声在完成商业化销售后从收入端提取一定的销售分成,剩下的税前利润由康宁杰瑞和思路迪平分。KN035在美国的针对软组织肉瘤的注册临床在快速推进,预计2023可以获批上市。

图表五:公司上市以来KN035产品的研究进展

数据来源:公司业绩公告,格隆汇整理

投资创新药企业,什么时机最合适?

从近几年的医改政策来看,新药审评审批速度正在加快,而国内创新药企业的研发成果开始逐步显现。近两年多个国产重磅创新药或者高端仿制药获批上市,未来一年时间预计将会迎来更多创新品种,国产新药上市小高峰有望持续。

那么对于投资者而言,什么时候去投资创新药企是最为合适的时机?抛出掉外围环境仅看标的来看,有两个时间节点需要额外关注:

(1)关键性临床数据发布。对于创新药企而言,公司发布注册性临床数据,存在“数据驱动”现象。伴随着优异临床数据发布,往往带来产品获批成功概率显著增加,外加随后报产和获批预期。例如,恒瑞医药在2019年8月23日公布其PD-1产品最大适应症非小细胞肺癌的临床III期积极数据后,成为股价催化剂,单日上涨6.79%,单月上涨19.58%。

(2)重磅新品或新适应症获批上市。在创新药企的重磅产品获批或者新增适应症上市后,存在上市后放量阶段,这将是市场对于产品市场空间和公司商业化能力的逐步兑现过程。例如,翰森制药在2020年7月23日公布其首个国产三代EGFR抑制剂阿美替尼获批上市后,成功成为公司的股价催化剂,为公司带来新一轮上涨趋势,自获批以来至今累计最高涨幅达到18.23%。

回到我们此次探讨的康宁杰瑞上面来看。作为行业领先的双抗平台领跑者,虽然公司业绩还处于亏损的过程中,但是相较于公司IPO时期,各项产品无论是适应症还是研发进程上,都有诸多进展。过去的一年,公司在多个国际学术会议上公布了8项临床研究数据,双特异性抗体KN046、KN026在全球多项临床研究中获得积极的数据,预计在今年即将召开的ASCO等国际学术会议上将会看到公司更多的临床研究进展,KN046首个Ⅲ期临床研究的中期分析数据也有望在今年亮相。除了核心双抗产品的多瘤种布局,从公司近期的产品管线扩充和技术平台扩张路径中,我们也看到了公司基于技术优势布局潜在抗肿瘤药物新星的雄心,比如JSKN-003便是基于双抗的ADC产品。

值得关注的是,康宁杰瑞已经逐渐进入重磅新品获批上市阶段。其进展最快的KN035,有望在2021年获批上市,随后的KN046以及KN026都将陆续成为公司的业绩发力点。近期KN046针对胸腺癌的美国Ⅱ期注册临床IND获FDA批准。包括前默克中国研发中心负责人Johannes Nippgen博士在内的多名高管陆续加入公司,公司管理团队进一步壮大。根据公司披露,在商业化进程布局上,公司已经根据国家药监局、欧洲药品管理局以及FDA的管理办法进行生产管理,新生产基地设计总产能超过30,000L。根据东吴证券预测,其三项核心产品预计销售峰值将有望超过66亿元,2023年预计实现盈亏平衡,对应收入21.04亿元,归母净利润2.05亿元,对应PE53倍。

对标其他创新药企的业绩爆发点来看,2021年对于康宁杰瑞,将会是公司迎来首个产品获批上市,商业化迎来收获期的一年。而这对于公司来说可谓是拥有重大利好预期,值得持续关注与期待。