若海外政治風險再次來臨,對哪些行業會有影響?

本文來自:宇觀策略,作者:光大策略研究團隊

要點

近期海外政治風險事件頻發,中美關係趨緊

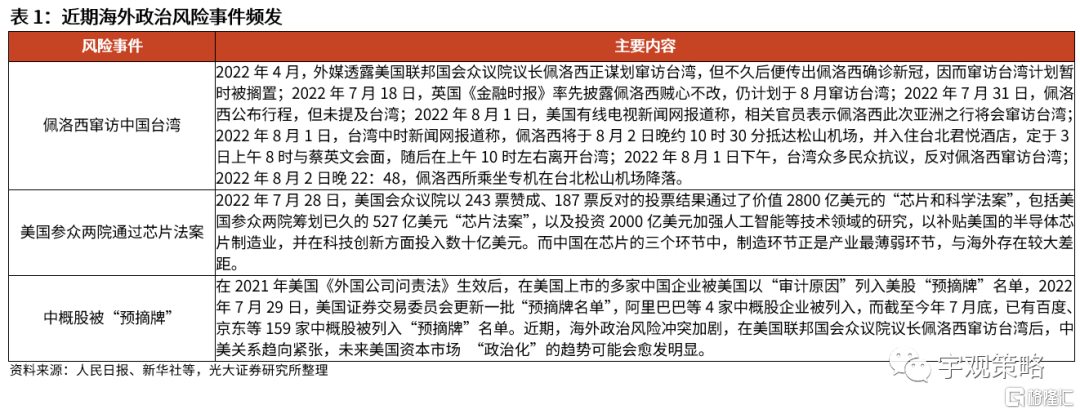

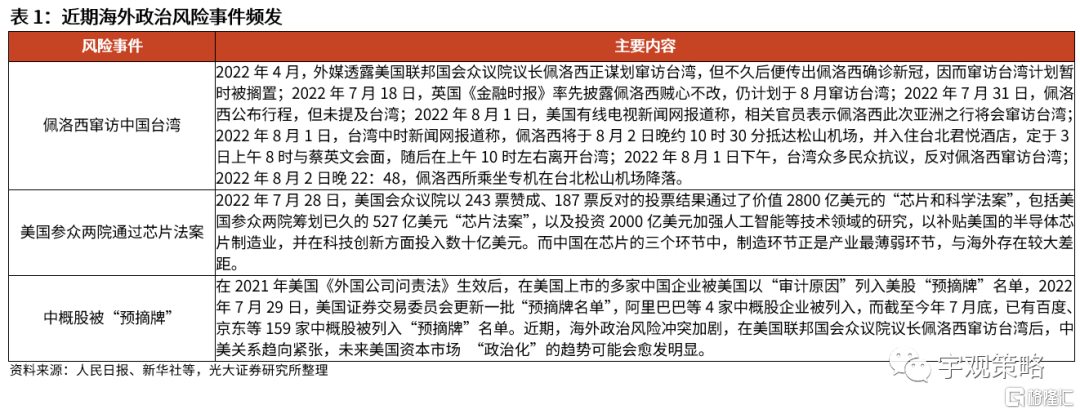

近期海外政治風險事件頻發。7月28日,美國兩院通過“芯片和科學法案”,以加速對華科技封鎖;7月29日,阿里巴巴等4家中概股企業被列入“預摘牌”名單;此外,自4月佩洛西謀劃竄訪中國台灣以來,中國多次提出警吿,但佩洛西一意孤行,並於2022年8月2日竄訪台灣。中美關係也再度趨緊。

受美國2022年中期選舉影響,海外政治風險事件未來可能還會出現。目前,美國2022年中期選舉已經拉開帷幕,為了積累2024年總統大選的政治籌碼,預計兩黨均會把對華關係作為重要議題,未來不排除進一步遏制打壓中國。

海外政治風險事件對A股有何影響?

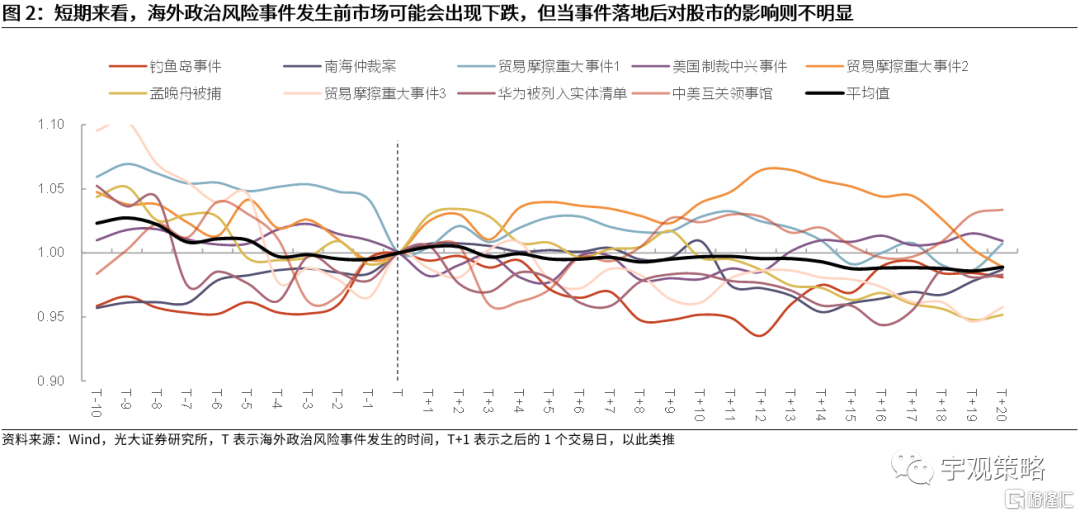

短期來看,海外政治風險事件發生前市場可能會出現下跌,但當事件落地後對股市的影響則不明顯。海外政治風險事件通常包含一系列的子事件,歷史來看,在關鍵性的事件發生以前,市場通常表現不佳,在大多數時候均呈現下跌狀態。但是當關鍵性的事件落地之後,股市的表現則較為平穩,甚至會出現小幅的反彈。

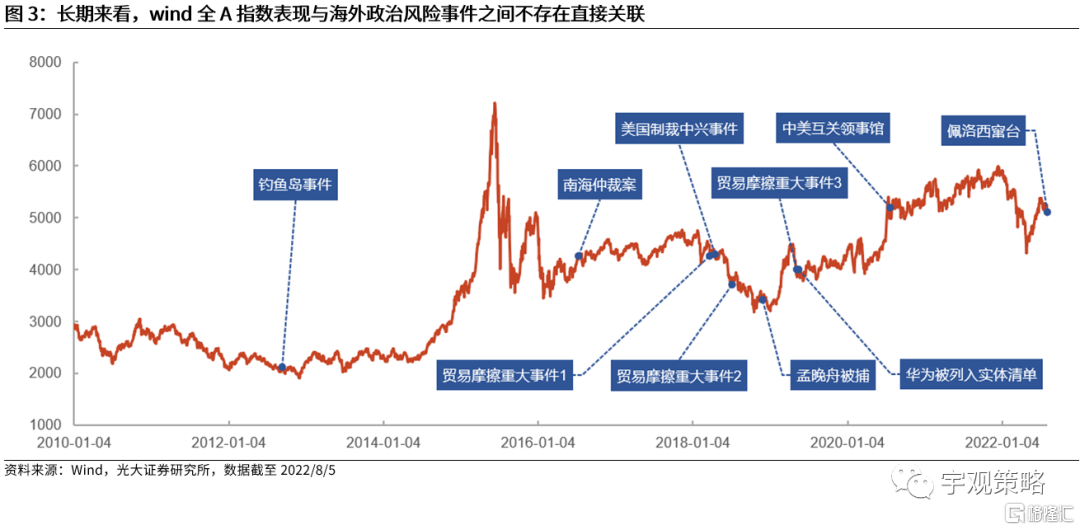

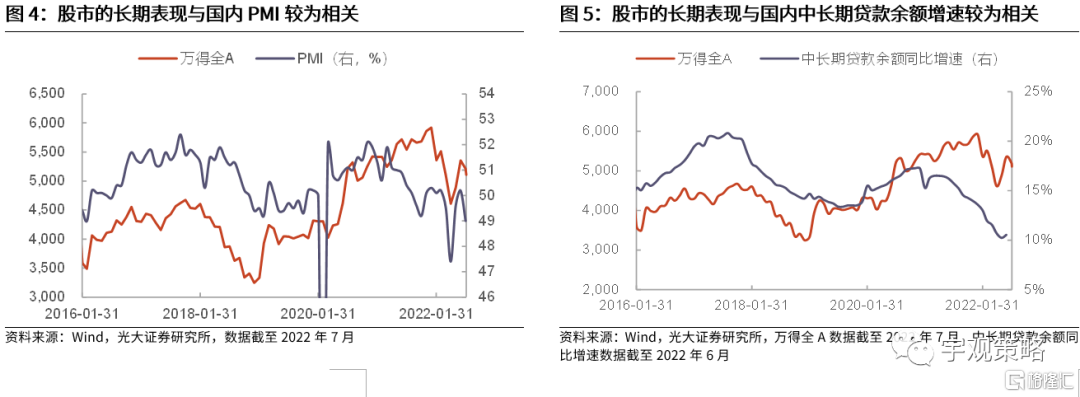

長期來看,股市的表現與國內經濟基本面非常相關,海外政治風險事件可能會通過影響經濟基本面對股市產生間接影響。從長期的角度來看,股市的表現與國內的經濟基本面如PMI及中長期貸款餘額增速較為相關,因此,海外政治風險事件對於股市是否會產生影響主要取決於其是否會對國內經濟產生影響。

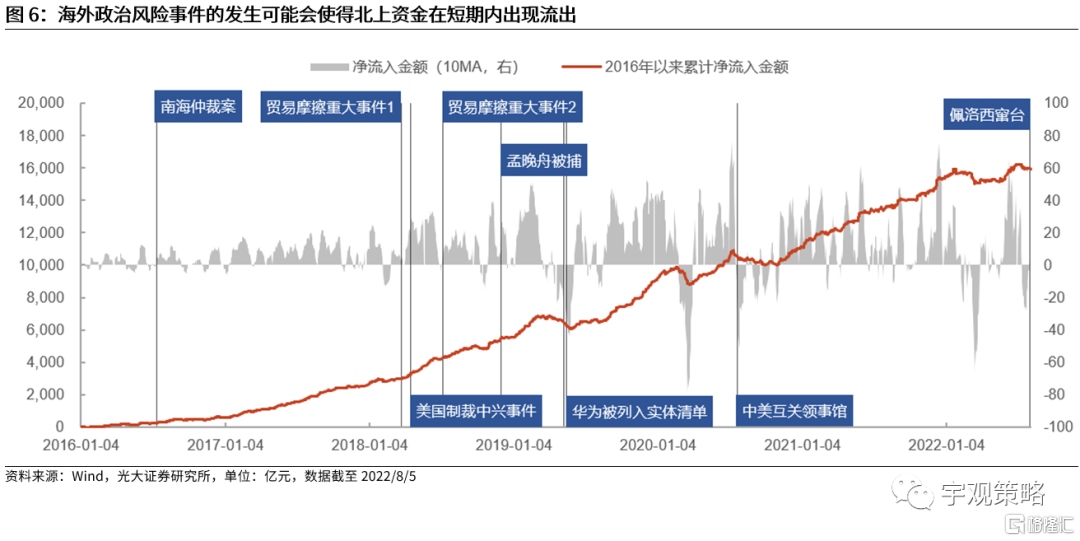

此外,海外政治風險事件的發生可能會使得北上資金在短期內出現流出。由於北上資金的流出通常與風險偏好下行有關,因此海外政治風險事件的發生可能會使得北上資金在短期內流出A股市場,這一現象自2019年以來尤為明顯。

短期利好國產替代及內需消費、利空順週期行業,但長期仍取決於基本面

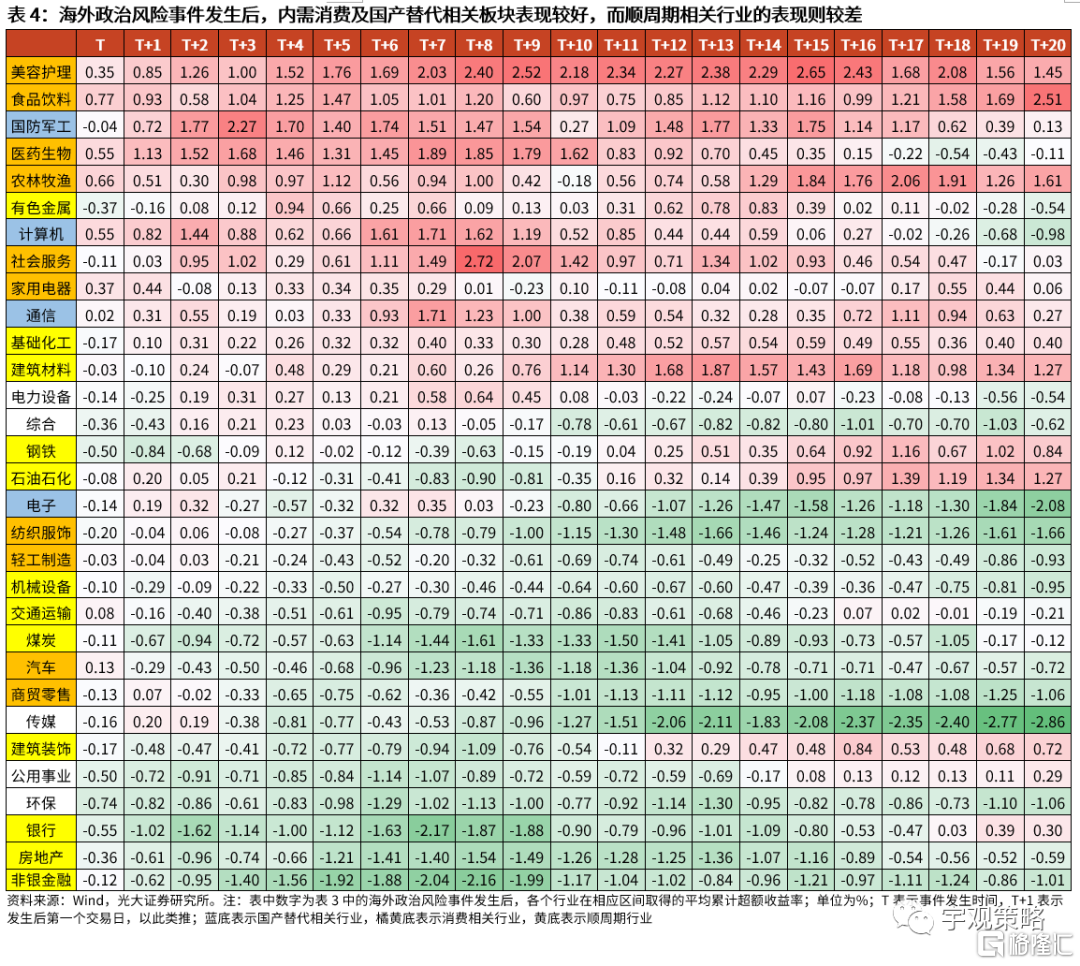

短期,國產替代及內需消費相關行業大多表現較好,行情持續約兩週。歷史來看,海外政治風險事件發生後,國產替代及內需消費相關的行業股價表現較好,取得超額收益的概率也更高,其行情大約持續兩週左右。其中,內需消費板塊涉及行業包括美容護理、食品飲料、醫藥生物等;國產替代涉及行業包括國防軍工、計算機及通信等。而順週期相關行業的表現則普遍較差。

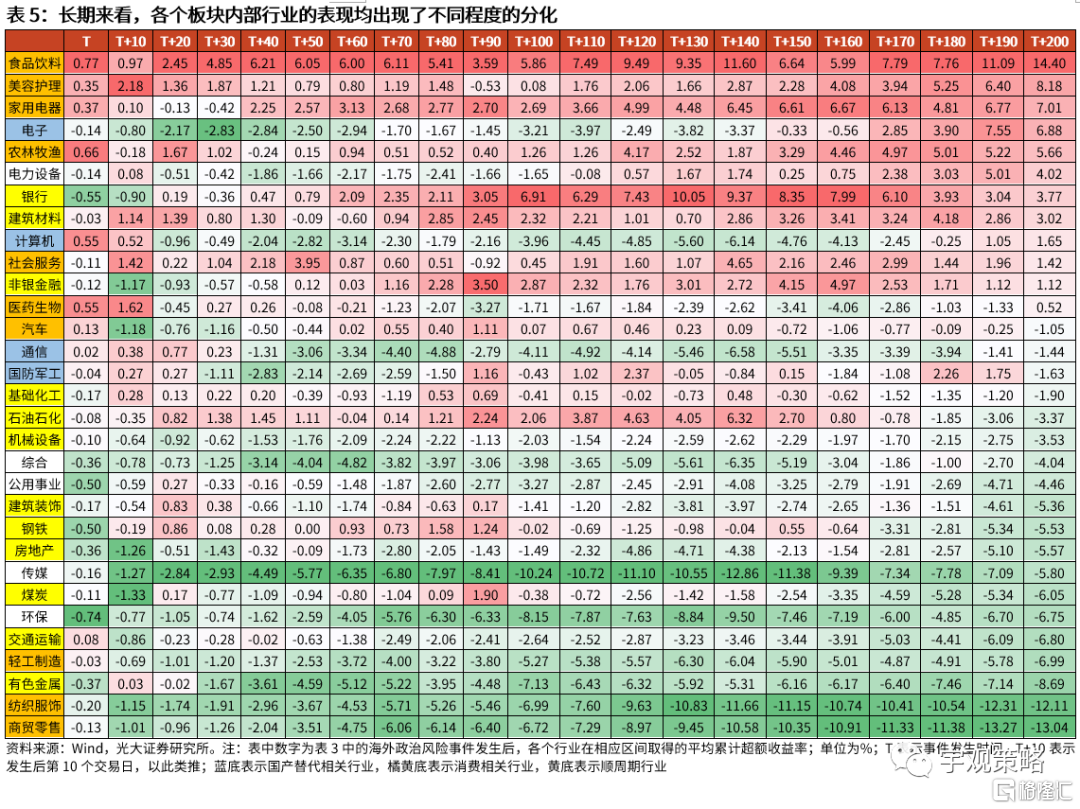

長期來看,各板塊內部行業的股價表現均出現了不同程度的分化,而這種分化主要與行業基本面有關。消費板塊中,食品飲料、美容護理、家用電器及農林牧漁的表現較好,而商貿零售、紡織服飾等行業的表現較差;國產替代板塊中,電子、計算機行業表現較好,國防軍工、通信表現較差;順週期板塊中,銀行、非銀金融、建築材料等行業的股價表現較好,建築裝飾、房地產等行業的表現則較差。

市場拐點仍需等待,建議以“穩”為主

市場可能會出現進一步的回調,拐點仍需等待。進入7月份之後,經濟數據環比改善帶來的影響逐步接近尾聲,市場也開始震盪調整。但目前恐怕還不是市場調整的終點。8月份之後逐步披露的經濟數據與上市公司業績情況將會為市場帶來持續的壓力。政策與流動性邊際最為寬鬆的時候也在逐步過去。

市場調整過程中,前期滯漲行業可能會有相對更好的防禦性,建議關注消費、穩增長及國產替代三條主線。

風險分析:1、經濟增長大幅不及預期;2、中美關係大幅惡化。

正文

01

若海外政治風險再次來臨,會對哪些行業產生影響?

1.1、近期海外政治風險事件頻發,中美關係趨緊

近期海外政治風險事件頻發。2022年7月28日,美國兩院通過價值2800億美元的“芯片和科學法案”,以補貼吸引科技企業加快與中國脱鈎,加速對華科技封鎖;2022年7月29日,阿里巴巴等4家中概股企業被列入“預摘牌”名單,而截至今年7月底已有159家中概股企業位列其中;此外,自2022年4月佩洛西謀劃竄訪中國台灣以來,中國多次提出警吿,但佩洛西一意孤行,並於2022年8月2日竄訪台灣。

中美關係也再度趨緊。由於佩洛西竄台事件是升級美台實質關係的嚴重挑釁舉動,且嚴重違反了一箇中國原則,嚴重損害了中國主權和領土完整,中方對此採取了一系列反制措施,包括對佩洛西及其直系親屬採取制裁措施、舉辦軍演等,中美關係也因該事件再度趨緊。從百度指數中也可以觀察到,關於“中美關係惡化”的搜索指數近期出現了明顯的抬升。

受美國2022年中期選舉影響,海外政治風險事件未來可能還會出現。目前,美國2022年中期選舉已經拉開帷幕,為了積累2024年總統大選的政治籌碼,預計兩黨均會把對華關係作為重要議題,展現對華強硬姿態,未來不排除進一步遏制打壓中國。在此背景下,海外政治風險事件未來或將還會出現。

1.2、海外政治風險事件對A股有何影響?

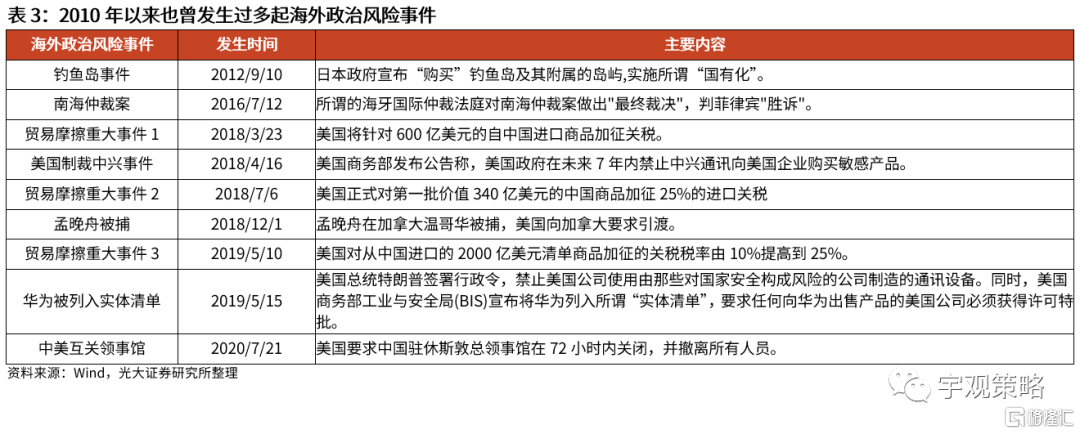

歷史來看,2010年以來也曾發生過多起海外政治風險事件。2010年以來曾發生過多起與中國相關的海外政治風險事件,包括中日釣魚島爭端、南海仲裁案、中美貿易摩擦等。尤其是在近幾年,隨着美國對中國的打壓與遏制不斷加劇,相關的海外政治風險事件也出現了明顯增多。

短期來看,海外政治風險事件發生前市場可能會出現下跌,但當事件落地後對股市的影響則不明顯。海外政治風險事件通常包含一系列的子事件,歷史來看,在關鍵性的事件發生以前,市場通常表現不佳,在大多數時候均呈現下跌狀態。但是當關鍵性的事件落地之後,股市的表現則較為平穩,甚至會出現小幅的反彈,如在2016年7月12日所謂的海牙國際仲裁法庭對南海仲裁案做出"最終裁決"後,股市整體保持平穩,而在2018年3月23日美國宣佈將針對600億美元的自中國進口商品加徵關税後,股市反而出現了反彈。

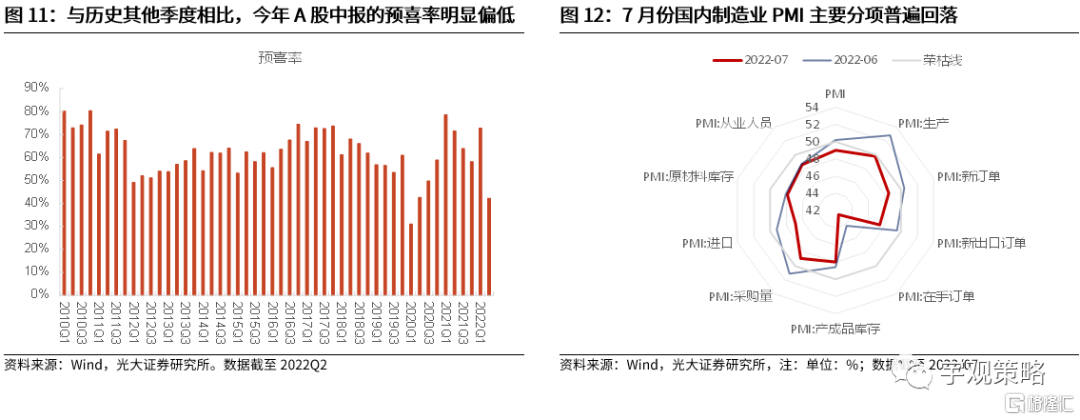

長期來看,海外政治風險事件對於股市是否會產生影響主要取決於其是否會對國內經濟產生影響。從長期的角度來看,wind全A的股價表現與海外政治風險事件之間不存在直接關聯,而是與國內的經濟基本面如PMI及中長期貸款餘額增速較為相關。因此,海外政治風險事件對於股市是否會產生影響主要取決於其是否會對國內經濟產生影響,例如2018年受中美貿易摩擦升温影響,國內出口出現了一定程度下滑,經濟基本面表現較差,股市也出現了明顯的下行。

此外,海外政治風險事件的發生可能會使得北上資金在短期內出現流出。由於北上資金的流出通常與風險偏好的下行有關,因此海外政治風險事件的發生可能會使得北上資金在短期內減少流入甚至淨流出A股市場,這一現象自2019年以來尤為明顯。

1.3、短期利好國產替代及內需消費、利空順週期行業,但長期仍取決於基本面

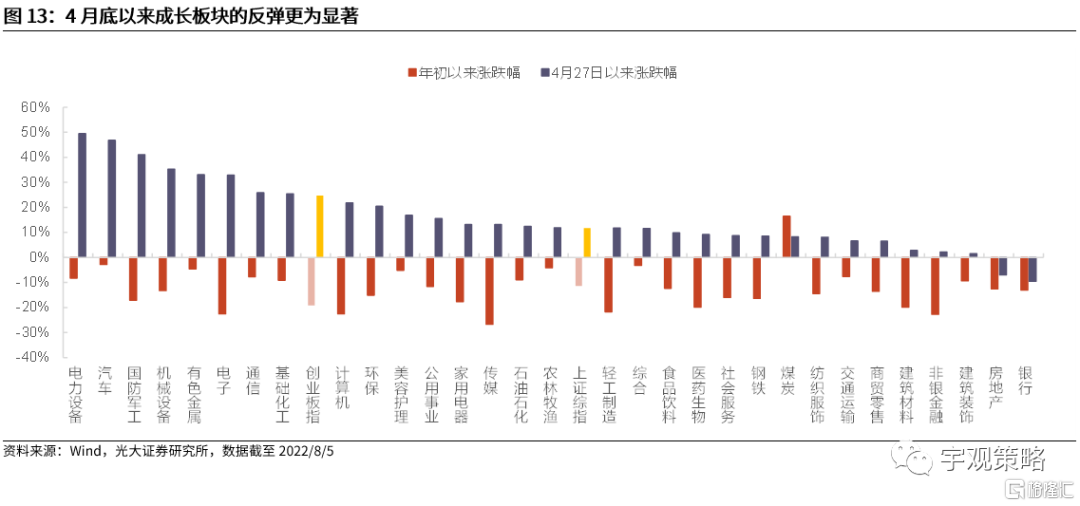

短期來看,國產替代及內需消費相關行業大多表現較好,行情持續約兩週。從歷史情況來看,海外政治風險事件發生後,國產替代及內需消費相關的大部分行業股價表現相對較好,取得超額收益的概率也更高,其行情大約持續兩週左右。其中,內需消費相關行業表現較好或主要與避險情緒升温有關,涉及行業包括美容護理、食品飲料、醫藥生物等;而國產替代相關行業表現較好主要受板塊情緒升温影響,涉及行業主要有國防軍工、計算機及通信等。

而順週期相關行業的表現則大多較差。相對而言,非銀金融、銀行、房地產及建築裝飾等順週期的行業在海外政治風險事件發生後的股價表現普遍較差,取得超額收益的概率也更低。

長期來看,各個板塊內部行業的表現均出現了不同程度的分化。內需消費板塊中,食品飲料、美容護理、家用電器及農林牧漁的表現較好,且能夠持續的獲得超額收益,而商貿零售、紡織服飾等行業的表現較差;國產替代板塊中,電子、計算機行業的股價表現較好,而國防軍工、通信的表現較差;順週期板塊中,銀行、非銀金融、建築材料等行業的股價表現較好,建築裝飾及房地產等行業的表現則較差。

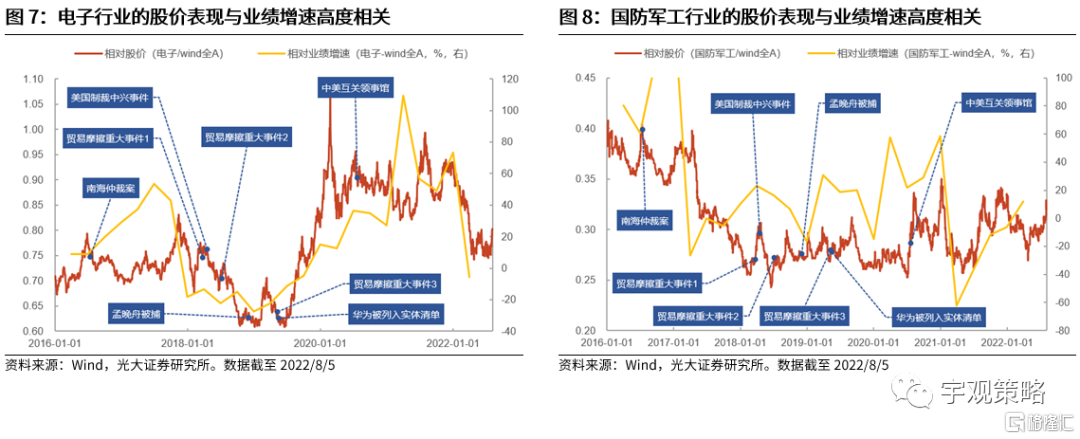

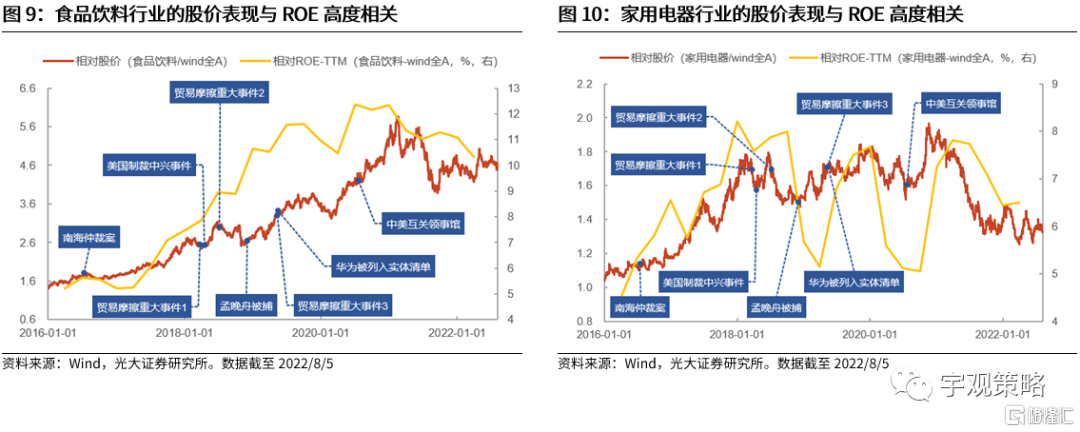

行業股價的分化主要與基本面有關。各個行業股價的長期表現與其基本面有着密切的關聯,如電子及國防軍工的股價與業績增速存在明顯的正相關,而食品飲料及家用電器的股價則與其ROE有較強的相關性。這意味着隨着海外政治風險事件的發生,在短暫的“主題投資”之後,仍然需要回歸到行業的基本面。

1.4、市場拐點仍需等待,建議以“穩”為主

目前市場已經較為充分地反映了疫情之後經濟數據環比的改善,8月份之後同比壓力開始逐步顯現。進入7月份之後,經濟數據環比改善帶來的影響逐步接近尾聲,市場也開始震盪調整。但目前恐怕還不是市場調整的終點。8月份之後逐步披露的經濟數據與上市公司業績情況將會為市場帶來持續的壓力。政策與流動性邊際最為寬鬆的時候也在逐步過去,前期寬鬆政策的落地與執行將是下一階段政府工作的核心內容。此外,還有一些額外的風險因素值得關注。

市場可能會出現進一步的回調,拐點仍需等待。雖然7月份市場已經出現了一定程度的調整,但我們認為三季度市場仍將處於震盪下行的區間之內,市場未來可能會有進一步的調整,底部仍需要整固。經濟同比增速的拐點可能會是市場中期的拐點,但目前來看這一拐點仍然需要等待,或許四季度之後我們有望看到市場有更加積極的表現。

市場調整過程中,前期滯漲行業可能會有相對更好的防禦性,建議關注消費、穩增長及國產替代三條主線。

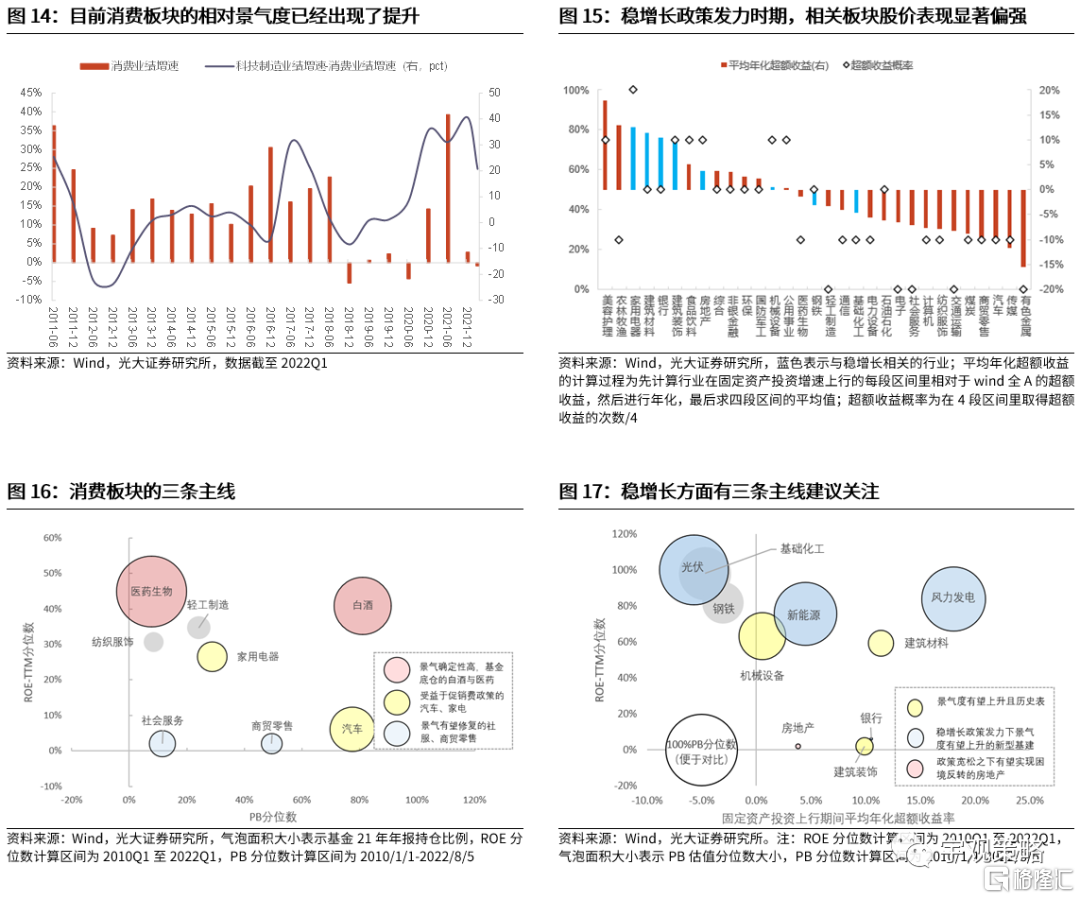

主線一:消費

下半年消費相對景氣的回升將是核心看點。在經濟壓力更大的情況下,預計消費絕對景氣度近期難以超過前期高點。常態化核酸大範圍推廣可能是消費景氣上行的基礎,居民的消費意願有望邊際回升,並帶來消費板塊,尤其是線下消費板塊景氣的回升。

在具體的細分行業方向上,綜合考慮配置估值、景氣度與基金配置比例,我們認為下半年消費內部有三條細分主線值得關注:1)景氣確定性高,基金底倉的白酒與醫藥;2)受益於促消費政策的汽車、家電;3)景氣有望修復的社服、商貿零售。

主線二:穩增長

經濟下行壓力之下,穩增長政策將全面發力。從歷史的經驗來看,穩增長政策對於經濟的支撐作用相對有限,但相關板塊在穩增長政策發力期間通常有較好表現。但是近年來,穩增長政策的發力更多是對沖經濟的下行,但很難讓經濟重新上行。而對於資本市場,穩增長主線仍然非常值得關注。

整體來看,與穩增長相關的各個板塊估值普遍都不高,在具體的行業方向上,我們認為下半年穩增長內部有三條細分主線值得關注。1)景氣度有望上升,且在基建投資上行區間裏表現較好的傳統基建;2)受益於政策發力的新型基建;3)政策寬鬆之下有望實現困境反轉的房地產。

主線三:國產替代

中美博弈背景下,國產替代相關行業景氣度有望出現上行。近期隨着美國芯片法案的落地及佩洛西竄訪台灣,中美關係再度趨緊,我國對於“國產替代”和“自主可控”的需求也愈發迫切,在這樣的背景下,國產替代有望進一步加速,相關行業的景氣度有望出現上行。建議關注電子、計算機及國防軍工等。

03

風險分析

1、經濟增長大幅不及預期;2、中美關係大幅惡化。