分税制改革再推進,中央和地方税收何去何從?

作者:江海證券屈慶團隊

來源:屈慶債券論壇

主要內容:

利率債投資策略:近期股債蹺蹺板效應有所弱化,債市情緒受到中美貿易進展及海外市場的短期影響較大,走勢相對震盪。但伴隨資金面逐漸寬鬆,短端利率表現要明顯好於長端,策略上建議以3-5年金融債波段操作為主。

第一,分税制改革再推進,中央和地方税收何去何從?10月9日晚間,國務院印發《實施更大規模減税降費後調整中央與地方收入劃分改革推進方案》,主要提出三個方面的政策措施,具體而言:

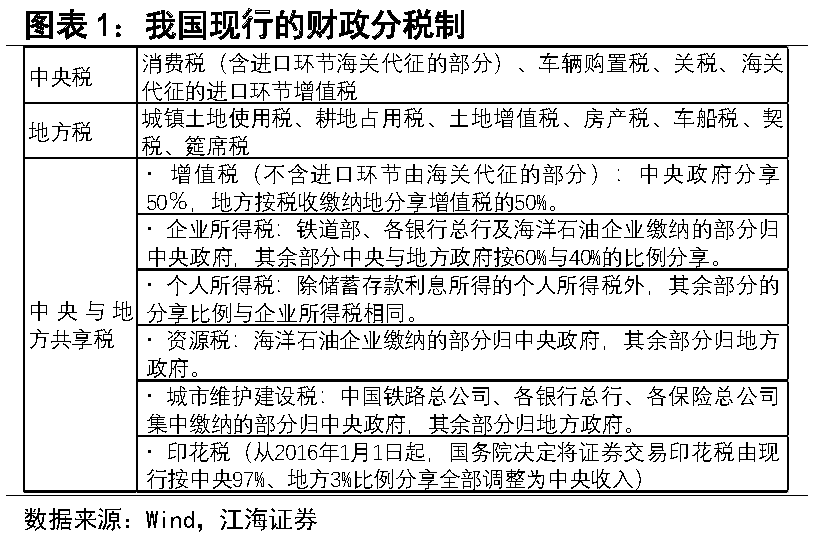

首先,調整前的税收收入如何劃分?現行的分税制財政管理體制,根據事權與財權相結合原則,將税種統一劃分為中央税、地方税、中央與地方共享税。其中消費税為中央税,增值税為中央和地方共享税。2016年全面推開營改增試點,增值税在中央和地方間的分成比例由原先的75%:25%改成過渡方案中的50%:50%,取消的營業税佔所有税種的比重僅15%,而增值税的分成比例增加25%至50%,在很大程度上減輕了營改增對地方税收帶來的負面影響。

其次,本次調整對於現行税收分成制度的變與不變?不變在於:增值税的分成比例穩定在50%:50%。由於減費降税政策,作為地方税收收入重要來源的所得税大幅縮減,地方税收對增值税的依賴度加大,但內外需承壓、生產疲軟,增值税收入增速明顯放緩,因此保持增值税分成比例不變意在最大程度上穩定市場預期,增強地方財税的自給能力。

變化在於:(1)減輕地方增值税留抵退税壓力,中央加大墊付力度。與以往不同的是,今年退税範圍覆蓋至全行業,極大地增加了財政負擔。本次調整將地方分擔的50%調整為先墊付15%,其餘35%最終由中央和地方按納税額分攤,等同於加大了中央墊付力度,目的在於促進税收收入多的地方,多承擔税收返還的壓力。(2)消費税徵收的重大改變。一方面消費税是全國第四大税種,消費税徵收由過去的中央徵收穩步下放至地方,能夠拓展地方收入來源。另一方面,消費税徵收幾乎覆蓋了其所有生產-消費的環節,本次調整將徵税環節後移,在不改變税率的情況下將刺激企業擴大生產或進出口貿易,改善地方消費環境。

整體而言,本次調整主要是為了緩解減税降費政策下的地方財政壓力,通過調整留抵退税以及消費税徵收的方式,增強地方財政“造血”能力。進一步來看,在當前的經濟形勢下,本年度新增專項債額度預計已發行完畢,增加地方收入將有利於地方政府出台更多託底經濟的政策,加大基建投資力度,促進穩增長政策的落實。同時也從側面反映了減税降費對於企業税負的減壓力度之大,長期來看,企業資金壓力的緩解將促進其擴大生產,利多經濟。

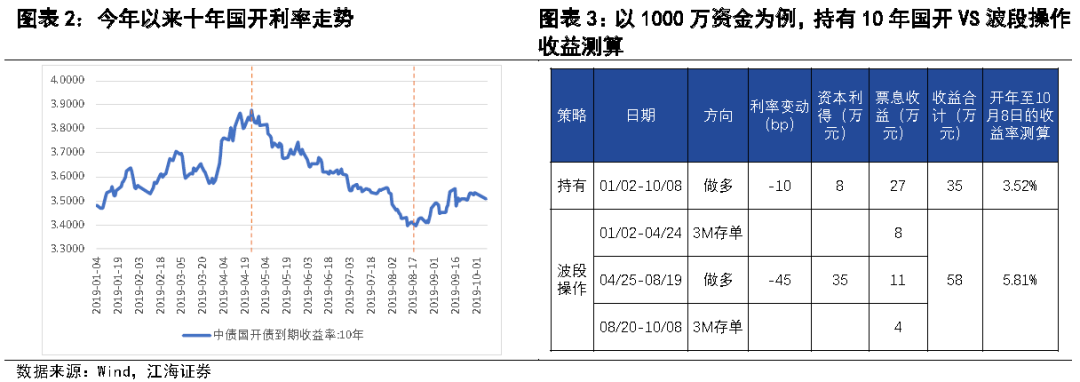

第二,今年以來債市相對震盪,利率走勢已經呈現出震盪上行-脈衝式下行-糾結上行的格局,在趨勢不明朗的環境中,我們認為今年整體的投資策略應以波段操作為主。我們用一個簡單的計算分別説明年初一直持有和分三個波段操作的收益差異。結果發現,波段操作的收益要明顯高於年初至今持續持有。在波段操作中,即使我們僅買入利率2.8%的三個月期存單,綜合的票息收益與持有10年國開也大致接近,但在利率上行階段依然持有現券的結果則是損失約30bp左右的淨價收益。

一、利率市場展望:分税制改革再推進,中央和地方税收何去何從?

週三債券市場交投較為活躍,央行繼續暫停OMO,今日有200億逆回購到期,淨回籠200億,全天來看多數期限資金加權利率下行,資金面整體偏鬆。現券方面,早盤受隔夜美股下跌、美債收益率下行影響,活躍券利率小幅低開,國債期貨高開後震盪,現券利率跟隨期貨走勢,但變化不大,尾盤海外利率上行影響國內債市情緒,長端利率有所上行。全天來看,短端利率較昨日收盤下行幅度在1bp以內,而長端利率則較昨日上行1bp左右。國債期貨高開低走,全天小幅收漲。後期我們關注:

第一,分税制改革再推進,中央和地方税收何去何從?10月9日晚間,國務院印發《實施更大規模減税降費後調整中央與地方收入劃分改革推進方案》(以下簡稱《方案》),《方案》強調實施更大規模減税降費是應對當前經濟下行壓力的關鍵之舉,調整中央與地方收入劃分改革是落實減税降費政策的重要保障。《方案》主要提出三個方面的政策措施,具體而言:

首先,調整前的税收收入如何劃分?我國自1994年1月1日開始實行分税制的財政管理體制,2000年以來我國進行過多次重要的税收分成調整。現行的分税制財政管理體制,根據事權與財權相結合原則,將税種統一劃分為中央税、地方税、中央與地方共享税。其中消費税為中央税,增值税為中央和地方共享税。2016年以前,營業税為地方税,增值税在中央和地方間的分成比例為75%:25%,而2016年以後,全面推開營改增試點,作為地方主體税種的營業税取消,而增值税在中央和地方間的分成比例則改成過渡方案中的50%:50%,當時營業税佔所有税種的比重僅15%,而增值税的分成比例增加25%至50%,在很大程度上減輕了營改增對地方税收帶來的負面影響。

其次,本次調整對於現行税收分成制度的變與不變?不變在於:增值税的分成比例穩定在50%:50%。由於減費降税政策,作為地方税收收入重要來源的所得税大幅縮減,地方税收對增值税的依賴度加大,但內外需承壓、生產疲軟,增值税收入增速明顯放緩,我國1-8月累計增值税44908億元,同比增長4.7%,工業生產超預期放緩是拖累增值税增長下滑的主因。因此保持增值税分成比例不變意在最大程度上穩定市場預期,增強地方財税的自給能力。

改變在於:(1)減輕地方增值税留抵退税壓力,中央加大墊付力度。試行增值税期末留抵税額退税制度於2019年4月開始執行,是對一定期限內企業未抵扣完的進項税額,實行一次性退税制度。與以往不同的是,今年政策將退税範圍覆蓋至全行業,2018年全國退税金額為退税1148億元,極大地增加了財政負擔。本次調整將地方分擔的50%調整為先墊付15%,其餘35%最終由中央和地方按納税額分攤,等同於加大了中央墊付力度,目的在於促進税收收入多的地方,多承擔税收返還的壓力。(2)消費税徵收的重大改變。一方面,消費税是全國第四大税種,在全部税收收入中的佔比有所提升,按2019年8月全國財政收入計算,該比例為9%。消費税徵收由過去的中央徵收穩步下放至地方,能夠拓展地方收入來源。另一方面,消費税徵收幾乎覆蓋了其所有生產-消費的環節,包括生產、進口、委託加工以及零售和批發環節,本次調整將部分在生產(進口)環節徵收的現行消費税品目逐步後移至批發或零售環節徵收,我們認為在不改變税率的情況下徵税環節後移將刺激企業擴大生產或進出口貿易,改善地方消費環境。

整體而言,本次調整主要是為了緩解減税降費政策下的地方財政壓力,通過穩定增值税分享比例、調整留抵退税以及消費税的方式,增加地方税收收入,增強地方財政“造血”能力。在當前的經濟形勢下,本年度新增專項債預計已發行完畢,增加地方收入將有利於地方政府出台更多託底經濟的政策,加大基建投資力度,促進穩增長政策的落實。同時也從側面反映了減税降費對於企業税負的減壓力度之大,長期來看,企業資金壓力的緩解將促進其擴大生產,利多經濟。

第二,今年以來債市相對震盪,利率走勢已經呈現出震盪上行-脈衝式下行-糾結上行的格局,在趨勢不明朗的環境中,我們認為今年整體的投資策略應以波段操作為主。我們用一個簡單的計算進行説明。以1000萬為例,計算10年國開的收益率,收益部分分為資本利得和票息收益,假設我們的操作相對保守,在利率上行期間買3M存單,分別計算年初一直持有和分三個波段操作的收益,其中年初至5月22日,10年國開活躍券按190205計算,5月23日-10月8日,10年國開活躍券按190210計算。具體金額見下表。

結果發現,波段操作的收益要明顯高於持續持有。在波段操作中,即使我們僅買入利率2.8%的三個月期存單,綜合的票息收益與持有10年國開大致接近,而在利率上行階段依然持有現券的結果就是需要損失約30bp左右的淨價收益。

當然,我們無法把握每次的波段機會,但是在債市的不同階段需要觀察市場情緒和趨勢性節點,從而採用不同的波段策略是應對今年債市的最優投資策略。