“中國羽皇”波司登(3998.HK)的穿越週期之道

這兩年的服裝行業,大體發展頗為慘淡。2019年,全球經濟疲軟影響中國經濟和消費增速放緩,首當其衝體現在紡織服裝等可選消費身上,行業利潤總額10年來首次陷負增長。2020年,受制於疫情原因,服裝行業再遭重創,據國家統計局數據,1-5月全國紡織服裝行業零售額同比下降達23.5%。

但實際上,這一現象並不具普遍性。在眾多品牌業績下滑期間,也有不少服裝企業能夠逆勢增長,甚至屢創新高。例如,最近剛剛發佈2019/20財報、連續兩年創下業績新高的“中國羽皇”——波司登(03998.HK)。

值得探討的是,在波司登能夠越過週期的實力背後,到底存在着怎樣的底層邏輯?中長期增長潛力又如何?透過這份財報,結合其當下動作,一起來看看。

品牌持續升級見效,業績表現再破歷史

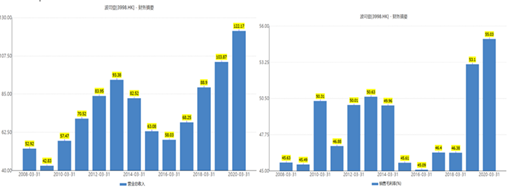

據公司財報,截至2020年3月31日止年度,波司登營業收入實現121.91億元,同比增長17.4%;淨利潤為12.03億元,同比增長22.61%;毛利率同比上升1.9個百分點,至約55.0%;董事會建議就每股普通股派發末期股息6.0港仙。其中,營業收入、毛利率兩項指標,達到上市以來最高水平。

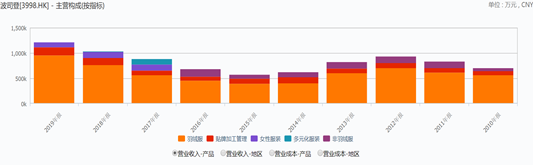

分業務來看,波司登品牌羽絨服業務、貼牌加工管理業務、女裝業務及多元化服裝業務四大主營業務單元中,品牌羽絨服業務取得收入約為95.13億元,佔總收入的78.0%,同比上升24.2%;貼牌加工管理業務取得收入約為16.11億元,佔總收入的13.2%,同比上升17.8%;女裝業務及多元化服裝兩個佔總營收入比例較小的業務板塊出現同比下降。

(來源:wind)

分渠道來看,集團旗下全品牌線上銷售收入於2019/20財年,達到23.445億元,同比上升26.7%。其中,品牌羽絨服業務及女裝業務線上渠道收入分別約為22.62億元及6340萬元,分別佔對應業務板塊總收入的23.8%及6.4%。

總體而言,上述業績趨勢明晰、易懂,主要來源於兩點:

第一,2018年起,波司登啟動“聚焦主航道,聚焦主品牌,收縮多元化”的競爭戰略,自此重點聚焦品牌羽絨服主業,進軍中高端市場。2019財年起,品牌升級取得的顯著成效直接體現在業績表現上,公司品牌羽絨服業務佔總收入比例不斷提升,整體業績得到大幅拉昇。

第二,羽絨服銷售的季節性比較明顯,波司登冬裝羽絨服銷售的90%已經在春節前完成,預計2-3月份的銷售額佔比僅為10%左右,且品牌羽絨服線上收入佔比增長快、比例高,該部分業務線下渠道受限對年度板塊收入、總收入產生的影響有限。同時,女裝、多元化服裝業務雖受市場競爭激烈、疫情影響下滑,但該部分業務佔總營收比例微小,能夠被其他板塊的業績增量充分抵消。

深挖消費品牌底層邏輯,為品牌勢能強基築底

具體而言,波司登聚焦主業、品牌持續升級到底通過何種路徑實現?

近幾年來,中國消費市場的底層邏輯在潛移默化中發生改變,湧現出許多“新消費”下的新生競爭邏輯。但筆者以為,穿透消費的本質,最終品牌營銷最核心底層邏輯,依然來自人(切中消費升級/降級需求,精準觸達目標客户羣)、貨(產品創新、品牌認知度)、場(專注渠道流量紅利、高效供應)。波司登2019/20財年的各項部署,似乎也循序着這一核心邏輯。

1.產品優化與拓展

波司登歷來以產品的優化和拓展為品牌發展的基石。

2019/20財年,波司登推出了米蘭時裝週系列、“登峯”系列、聯名設計師系列、征服者系列、傳奇系列、倫敦時裝週產品等多個重點新品系列,市場反應良好,除廣大普通消費者外,引得明星、時尚ico頻頻上身。

與此同時,波司登進一步推動了IP聯名合作,先後與法國最有地位和代表性的設計師讓·保羅·高緹耶、KENZO的創始人高田賢三一起推出聯名系列,鞏固時尚圈地位;並通過與華特迪斯尼及漫威的IP聯名合作,拓展個性新品,斬獲年輕人羣的好評和追捧。

2.提升品牌深度

2019/20財年,在消費升級的趨勢下,波司登在品牌建設方面緊扣當代主力消費者的需求,開展了一系列品牌活動,在整個國際時尚界中打造立體品牌形象。

其中包括,登陸米蘭時裝週主會場、「登峯」高端系列產品發佈、國際設計師聯名系列發佈、連手天貓打造波司登超級品牌日、登陸倫敦時裝週等一系列高勢能品牌公關及整合營銷事件,總體取得良好成效。

(圖為倫敦時裝週,來源:百度圖庫)

市場研究公司益普索(Ipsos)進行的波司登品牌健康度追蹤報告顯示,目前波司登品牌認知及第一提及率均處於中國服裝行業領先地位,其淨推薦值(NPS)高達52,品牌美譽度高達8.84,並持續保持60%中國消費者心目中首選的羽絨服專家品牌地位。

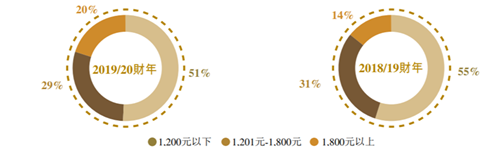

反應到產品單價上,2019/20財年,波司登天貓旗艦店1200-1800、1800+價位段成交金額佔比分別達到20%、51%,1200以上價位段產品佔比超過70%,一定程度上,體現出消費者對波司登品牌的認可,對其品牌溢價接受度的提高。

(來源:公司財報)

3.發力線上、離店渠道

渠道方面,今年主要有兩個大的風向標:數字化、新零售運營。

財報顯示,目前,波司登主要通過線下門店、在線電商及微信小程序等渠道觸達消費者。波司登的線下、在線電商銷售收入佔比情況上文已提到,在此不做過多贅述。

新零售模式下,波司登開始發力直播電商、私域流量電商。於2019/20財年,波司登品牌小程序離店渠道(即社交電商)銷售超過7000萬元,疫情高峯期小程序日活最高超過200萬人次。截至財報期末,其社羣人數大幅增長,已擁有超過1500萬的會員,超過500萬的微信公眾號粉絲。其中,30歲以下年輕消費者佔比為16.3%。

綜合以上,波司登多維發力的系統性升級,基本覆蓋消費品牌競爭中涉及的人、貨、場三個元素。相對來説,這樣深入紮根底層邏輯的品牌升級,在面對不斷變化的消費市場環境時,更可持續,更有未來。預期中,波司登的品牌勢能還有望進一步提升。

頭部品牌紅利釋放,疫情敏感性逐漸削弱

展望2021財年,進一步探其中長期增長潛力。如今已至年中,疫情陰霾並未完全消散,服裝行業而言,關注重點仍在疫情因素。

疫情期間,許多行業都呈現出同一個現象:供給端的部分中小型企業被加速出清,市場回暖後,在某種程度上只能進一步導向頭部企業,馬太效應愈加明顯。服裝行業作為互聯網零售大品類之一,更是如此。如今,強者恆強的行業龍頭力量在此期間更加凸顯,品牌的紅利於此愈加釋放。

且據畢馬威的研究報告顯示,中國品牌知名度總體逐年上升,達到81.2%;信任度同比平均提高2.9個百分點,全球消費者對中國產品和品牌體驗的認知也隨之逐年提高。對於波司登這樣的中國龍頭服飾企業而言,疫情帶來的行業洗牌期,既是挑戰,也是機遇。

除此之外,波司登在今年的計劃中,正式提出“效率之年”的核心目標。

據公司財報,在品牌建設層面,波司登將更注重傳播、推廣內容及品銷結合升級;在渠道和門店建設層面,公司將注重完善線上線下經營一體化、發力戰略市場、拓展戰略渠道、精細化門店經營;在產品建設層面,公司將着重商品結構的開發和產品質量的提升、着重商渠匹配等;在客户關係管理方面,公司將精準會員經營、重視拓客拉新、加強脱機銷售新模式探索等。

同時,波司登董事局主席高德康,近日在線上業績交流會上還具體談到,波司登於“效率年”的階段性調整預期:

1.波司登轉型中高端以應對消費升級的中長期戰略,總體上不會改變。但基於疫情短期上會影響消費心理,公司會重新考慮1000元—1500元中等價位產品的佔比。

2.波司登不再將重心放在渠道數量上,更多關注門店、品牌及顧客的質量及經營效益,為每一家門店打造“雲店”,確保每一家門店都是可持續高增長的。同時,針對應對疫情,着力提升線上和離店銷售的佔比,包括新零售、直播等新的方式,特別是離店銷售。

3. 進一步降低經銷商首批訂貨的比例,由40%降低到30%,供應鏈端採取拉式補貨靈活調配,充分減少前期訂貨風險。

從波司登明確而縝密的目標計劃來看,其已將疫情影響充分考慮進未來經營裏。筆者以為,結合羽絨服市場需求波動性弱、公司新零售轉型勢在必行等情況而言,在一定程度上,波司登逐漸削弱了對疫情的敏感性,後續疫情的發展,或不會對其中長期向好和高質量發展的基本面造成巨大影響。

獲機構一致性看好,存在估值修復可能

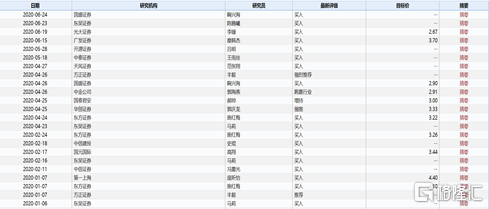

資本市場而言,今年以來,波司登頻繁獲得機構看好,幾乎無一看空。包括中金公司、天風證券、國泰君安、華創證券在內的各大機構紛紛發佈研報,給予波司登買入、增持、跑贏行業或強烈推薦的評級。

其中,在波司登發佈2019/20財年業績後,國盛證券表示,展望FY20/21全年,波司登受益品牌升級紅利持續釋放,疊加上一財年新店貢獻,估算預計公司羽絨服業務在量價帶動下能夠實再度現20%左右的增長。東吳證券表示,公司過去三年取得的品牌建設、產品創新、零售運營努力效果依舊明顯,作為國產品牌中難得的品類龍頭,短期的波動並不改變其持續向上的品牌勢能。

而從估值來看,截至6月24日收盤,波司登的PE(TTM)僅為19.6,位於歷史低位水平,相較於波司登2019年45倍的估值水平,具有很高的提升空間。結合上文及券商意見來看,過往系統性建設已為波司登品牌勢能增長墊底堅實基礎,其長期品牌勢能提升趨勢不改。後續,波司登或存在一定估值修復機會,投資者們可保持關注。