中國財富報吿2022:中國居民總財富近700萬億元,户均約134.4萬元

本文來自格隆匯專欄:任澤平,文:任澤平團隊,聯合發佈:新湖財富

導讀

中國居民財富規模多大?老百姓如何守住“錢袋子”?澤平宏觀和新湖財富聯合發佈《中國財富報吿2022》,解讀中國居民財富新藍圖。

核心觀點

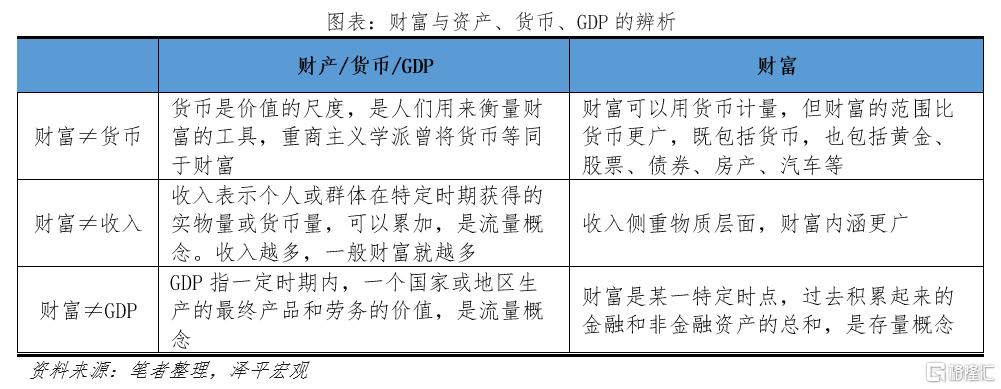

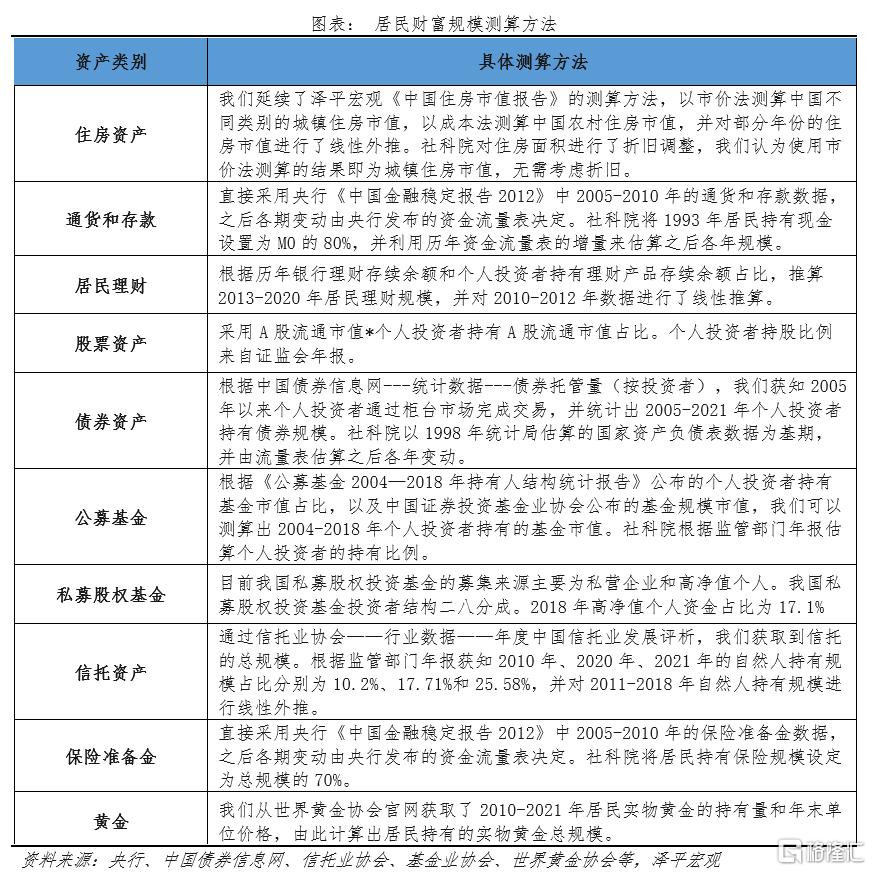

居民財富如何測算?古往今來,經濟學界對財富的認知不斷演化。按照資產是否具有實物形態,可以將財富劃分為金融資產和實物資產。金融資產主要包括通貨及存款、居民理財、股票、債券、基金、信託、保險、黃金等;實物資產以不動產為主。學界對居民財富測算方法主要分為宏觀測算和微觀調研。宏觀測算法較為直接,易追溯和驗證,但顆粒度不足,對地域、職業等難以細分。微觀調研法自下而上,顆粒度高,能精準覆蓋部分人羣,但推測總體財富時估算成分高。本文采用宏觀測算法,對中國居民財富的總量和結構進行測算,並從居民端、產品端和機構端分析中國居民財富現狀及挑戰。

中國居民財富有多少?

1)總量層面,2021年中國居民財富總量達687萬億人民幣,2005-2021年年均複合增速高達14.7%,財富增速遠超美日。户均資產約134.4萬元,中國居民財富規模僅次於美國。

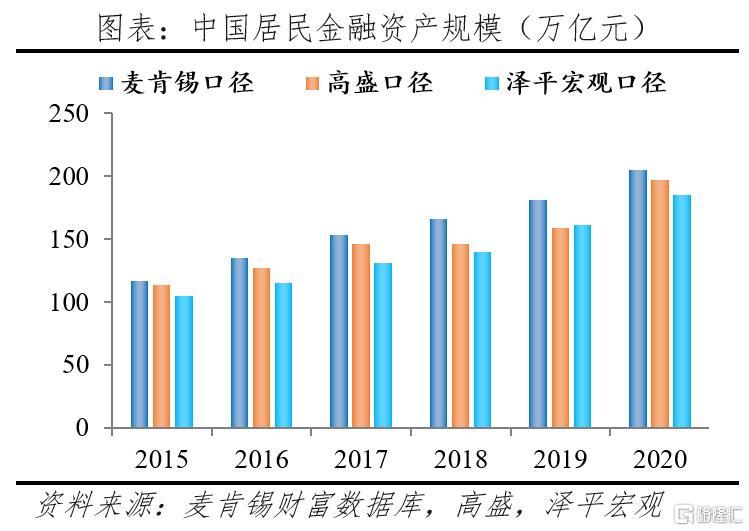

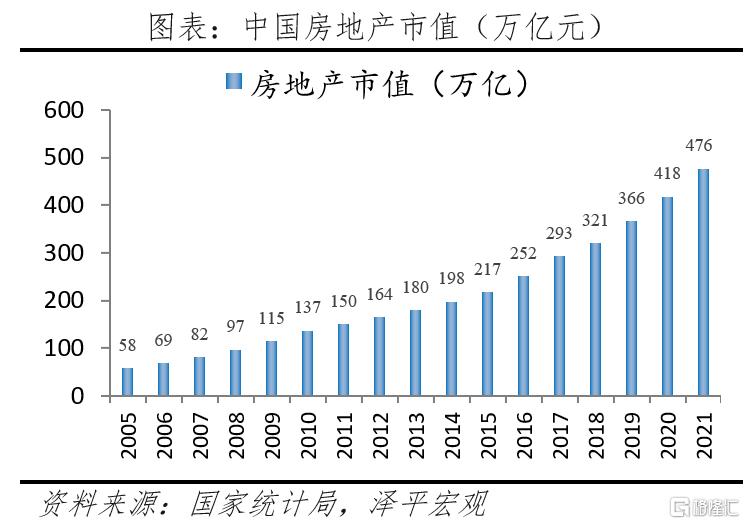

2)結構層面,金融資產佔比較低,實物資產佔近七成。2021年中國實物資產佔總財富比重高達69.3%,主要表現為房地產,全國住房市值達到476萬億元;金融資產佔比30.7%,隨着金融創新深化和直接融資比重提升,2005-2021年居民持有的金融資產佔比上升了5個百分點,但仍偏低,相比之下2020年全球、北美、西歐、亞洲(不含日本)的金融資產在總資產中佔比分別為48%、28%、55%和64%。

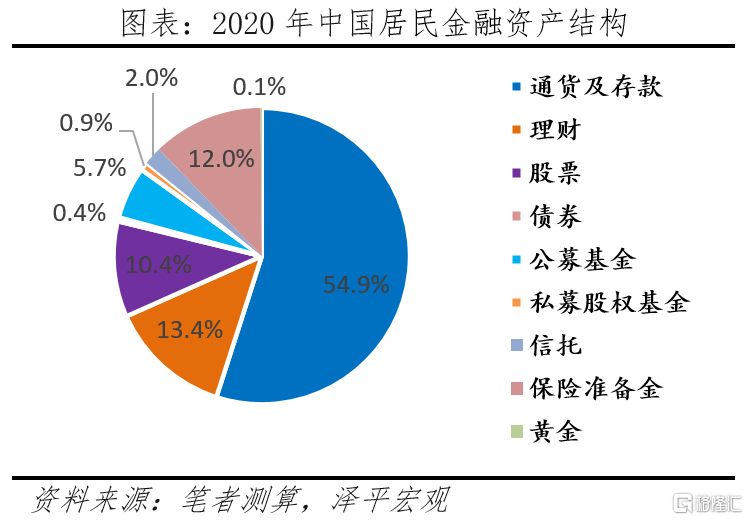

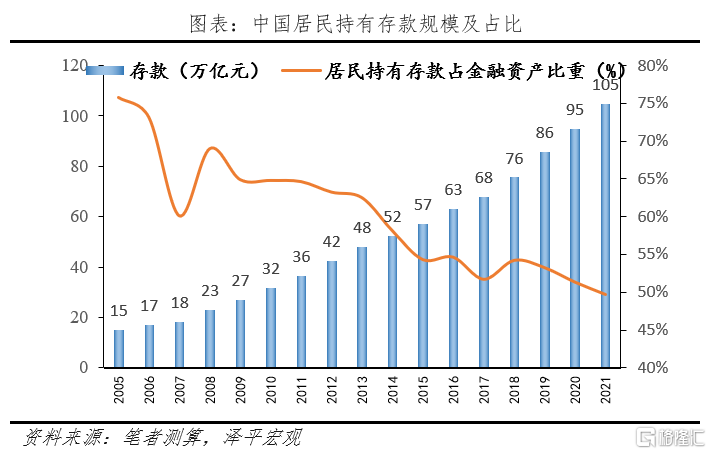

3)金融資產中,現金和存款超五成。受“儲蓄文化”的影響,中國居民投資偏保守,2005-2008年現金和存款曾高達78%,隨着中國金融市場不斷深化有所下降,2021年佔比仍53%,權益資產和公募基金佔比約19%,資產分散性和多元化不足。與國際相比,美國、英國居民資產配置中,德國、日本金融資產結構偏保守,通貨和存款佔比分別為13%、26%、40%、54%。

中國居民財富面臨怎樣的格局和挑戰?

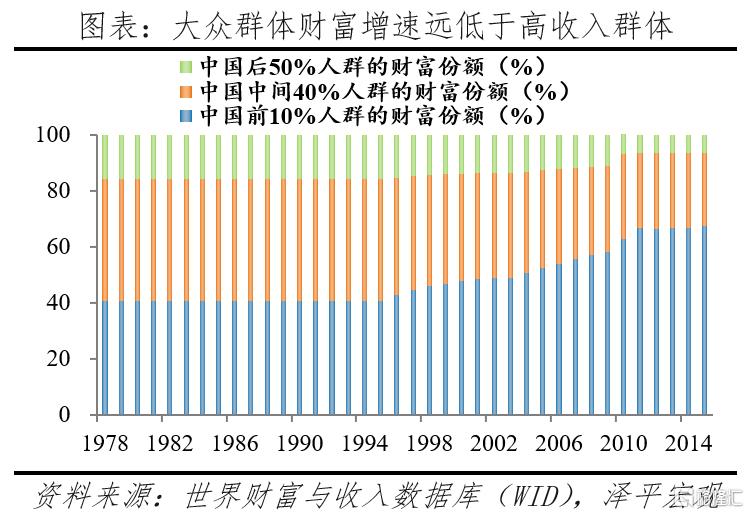

從居民端來看,財富“馬太效應”。高淨值人羣數量佔比低但持有三成金融資產,財富增速快,偏好“私人定製”,在新經濟行業、東部沿海地區的創富能力更強。相較於高淨值客户,大眾客户的理財知識匱乏,投資者教育亟待加強,財富需求的挖掘潛力仍大。

從產品端來看,中國居民偏向固收類資產,收益率低,抗通脹能力不足。2005-2021年存款佔金融資產比重從75.8%降至49.7%,但“儲蓄為王”意識仍深入人心。2021年對股票、公募基金、私募股權基金、債券、信託、黃金的配置僅約7%,產品高度集中在銀行體系和房地產,抗風險、分散化能力不足。

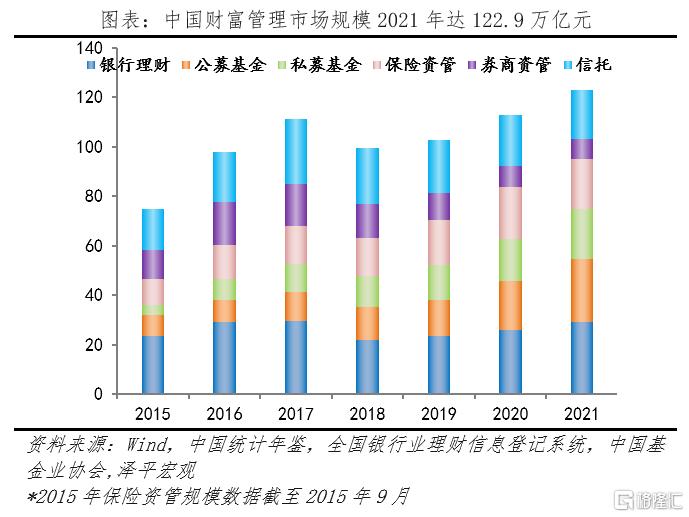

從機構端來看,2015-2021年中國資管規模從74.8萬億元上升至122.9萬億元,年化增速達8.6%,僅次於美國。“資管新規”淨值化管理以來,財富管理機構表現分化,2021年銀行理財、信託和券商資管的規模較2017年分別下降1.8%、24.4%和51.4%,保險資管、私募基金和公募基金的市場規模較2017年上升30.8%、76.5%和120.7%。各類機構發揮自身優勢,形成客户、渠道、產品、技術等核心優勢,搶灘財富管理新藍海。但大部分機構尚未擺脱銷售佣金模式,僅少數頭部機構正在探索買方付費制、以客户為中心的商業模式。

中國居民財富有六大願景。一是中國財富管理市場潛力仍大;二是“共同富裕”背景下,大眾客户的理財意識覺醒,成為待開發的藍海;三是商業模式升級,以客户為中心的買方財富管理模式環境和土壤正在孕育;四是機構化、專業化、多元大類資產配置日趨成為居民理財的主流方式;五是財富管理與金融科技深度結合,數字化是未來大趨勢;六是人口老齡化背景下,養老理財將成為財富管理的重要場景。

對個人投資者而言,應關注長期抗通脹的三大硬通貨,即人口流入的都市圈城市羣、優質的權益類資產、供給稀缺的貴金屬及稀有金屬,跑贏貨幣超發。關注大類資產配置,不斷加強金融知識學習,樹立正確投資觀念。看懂宏觀趨勢,把握投資機會,澤平宏觀。

正文

1、居民財富的含義和測算方法

1.1 什麼是財富?

人們對財富的認知經歷了“物質—貨幣—價值”三種形式。

早期對財富的理解限於商品的使用價值,“有用即財富”,亞里士多德有一句名言“財富顯然不是我們所追求的東西;因為它只是有用,而且是因為其他事物而有用”。

隨着重商主義興起,重商主義學派將金銀貨幣看成是財富的唯一形態,認為“金錢即財富”,只有貿易順差才能給國家帶來財富,因此常常限制進口、鼓勵出口。

古典學派認為能產生價值的勞動、土地等要素均創造財富。“經濟學之父”亞當·斯密提出勞動時間決定價值,李嘉圖認為國民財富是一個國家生產的產品的總量,因此提倡分工和自由貿易;薩伊認為資本、土地和勞動共同創造了價值和財富。

在高度發達的金融體系下,財富不等同於貨幣、收入或GDP等概念,財富形式更加多元。按照資產是否具有實物形態,可以將財富劃分為金融資產和實物資產。金融資產主要包括通貨及存款、居民理財、股票、債券、基金、信託、保險、黃金等;實物資產以不動產為主。金融資產和不動產一般是影響居民財富變動的主要因素。

1.2居民財富測算方法

學界對居民財富測算方法主要分為宏觀測算和微觀調研。

宏觀測算法藉助公開發布的各類資產規模以及居民持有份額進行估算。代表成果有社科院國家金融與發展實驗室編撰的《中國國家資產負債表》。這種方法較為直接,易追溯和驗證,缺點是顆粒度不足,對地域、職業等難以細分。

微觀調研法以問卷形式進行分層抽樣調查,編制財富指數或者藉助洛倫茲曲線估算居民財富總量。編撰財富指數的代表機構有新湖財富植信投資研究院的“植信中國財富指數”、交通銀行&尼爾森的“交銀中國財富景氣指數”。藉助洛倫茲曲線估算居民財富總量的機構有招商銀行&貝恩的《2021年中國私人財富報吿》、興業銀行&BCG的《中國私人銀行2017》。這種方法自下而上,顆粒度高,能精準覆蓋部分人羣,但推測總體財富時估算成分高。

托馬斯·皮凱蒂設立的WID世界不平等數據庫採用微觀調查數據和宏觀官方數據相結合的方式。宏觀上採用財政數據和國民賬户,微觀上利用税務記錄及調查數據。但該數據庫側重的是收入和財富總量數據的國際比較,顆粒度沒細化到結構層面。

本文采用宏觀測算法,統計數據主要來自國家統計局、中國人民銀行、行業協會和第三方數據庫。金融資產和住房資產一般是影響居民財富變動的主要因素。居民所持金融資產包含通貨及存款、居民理財、股票、債券、公募基金、私募股權、信託、保險準備金及黃金。細分資產的數據來源和顆粒度詳見附錄。統計方法如下:

2、中國居民財富有多少?

2.1中國居民總財富近700萬億元,户均約134.4萬元

中國居民財富總量近700萬億,居全球第二,增速領先美日。美國居民財富總量常年維持第一,2021年突破1000萬億人民幣。中國居民總資產從2005年77萬億元快速上升至2021年687萬億元,年均複合增速高達14.7%,增速遠超美國的5.1%和日本的0.65%。中國家庭户均資產從2010年46.2萬元上升至2020年122.0萬元,年化增速達10.2%,2021年預計户均資產可達134.4萬元。

市面上有部分機構對居民財富總量、結構進行測算,主要有社科院國家資產負債表研究中心、中金和招商銀行。招商銀行聯合貝恩公司,藉助洛倫茲曲線估算居民財富總量,2020年可投資房產和可投資金融資產的規模總計達241萬億元。2019年,社科院、中金公司和澤平宏觀測算的中國居民財富總量分別為575、552和528萬億元,在總量數據上相差不大。關於金融資產和實物資產的佔比,我們跟中金測算的結構接近,2019年金融資產佔比近三成,非金融資產佔比近七成。

2.2財富結構中,中國居民實物資產佔比近七成,金融投資市場仍待開發

居民實物資產佔比近七成,金融投資市場仍待開發。一方面,中國”家文化“的傳統理念與人地錯配,導致全國住房市值偏高;另一方面,中國資本市場整體規模偏小,直接融資比例較低。股市呈典型的牛短熊長、暴漲暴跌特徵,資本市場發育尚不成熟。但隨着金融創新不斷深化、資本市場註冊制改革,2005-2021年居民持有的金融資產佔比上升了5個百分點至30.7%,房地產佔比從74.4%下降至69.3%,趨勢下降但佔比仍偏高,資產結構仍待優化。

中國金融資產在全球金融資產佔比超二成。當前麥肯錫、高盛等多家機構對中國居民金融資產規模進行了測算。根據我們測算,2005-2021年,金融資產總量從20萬億元上升至211萬億元,在居民財富總量中佔比從26%上升至31%,2021年在全球金融資產的佔比突破20%。

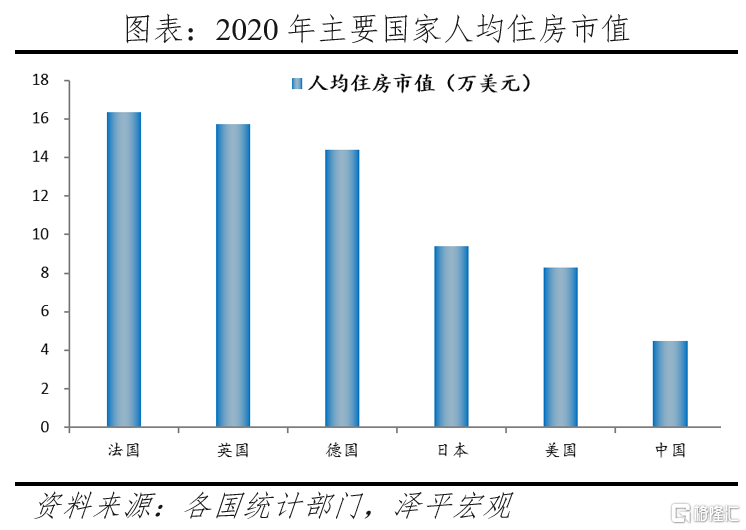

住房資產方面,2021年住房市值已突破476萬億,但人均住房市值低。中國人口長期大量向一二線核心城市集聚,但是人地嚴重錯配,一二線城市土地供給嚴重不足導致高房價,三四線城市土地供給較多導致高庫存,進而導致全國住房市值較高。與國際相比,2020年中國住房市值為62.6萬億美元,明顯大於美國的33.6萬億美元、日本的10.8萬億美元、英法德三國合計的31.5萬億美元。從人均住房市值來看,2020年中國為4.48萬美元,遠低於美國、日本、英國、法國、德國的8.3、9.4、15.7、16.4、14.4萬美元。

北美成熟市場以金融資產為主,中國房地產投資佔比偏高。北美地區的金融市場較為完善,投資渠道相對便利。而我國重視“家”的文化傳統,加之過去房價持續上漲帶來的“硬通貨”心理,使得我國居民更傾向於持有實物資產。根據BCG《2020中國財富報吿》,2020年全球、北美、西歐、亞洲(不含日本)的金融資產在總資產中佔比分別為48%、28%、55%和64%。美國金融資產投資佔比高於北美地區,2020年金融資產佔比達76%。中國投資更側重實物資產,2020年實物資產投資佔比高於亞洲,為69%。

2.3金融資產結構中,中國居民現金和存款超一半

中國居民的金融資產配置逐步多元化,但現金和存款仍超50%。隨着經濟發展,居民財富快速累積,財富配置不再僅侷限於單一投資機會。第一階段,2008年以前,中國居民的投資方式以“儲蓄+國庫券”為主,2005-2008年現金和存款佔金融資產比重平均超過78%。第二階段,隨着銀行理財、信託、基金等普及,呈現金融脱媒趨勢,2011-2017年居民持有現金和存款佔比持續下降了16個百分點至56%,理財、信託資產佔金融資產比重,提升了10個百分點至16%。2018年以來,“資管新規”打破銀行理財剛性兑付,轉型家族信託本源業務,資本市場註冊制,直接融資比重提高,股票、債券、公募基金等資產佔比提高至19%,居民持有的信託資產佔比提高至2.4%,現金和存款佔比保持在55%附近。

從國際比較看,中日德金融資產結構偏保守,英美較為均衡。美國居民資產配置中,37%配置於股票及其他權益資產,25%配置於養老基金,對存款、共同基金、壽險、債券等資產的配置也較為均衡。中國居民“儲蓄為王”的意識仍強,2020年通貨和存款在居民金融資產中佔比高達54.9%,與日本的54%接近,高於德國的40%、英國的26%、美國的13%。

3、中國居民財富格局與挑戰

3.1居民端:高淨值人羣是重頭戲,大眾財富需求尚未滿足

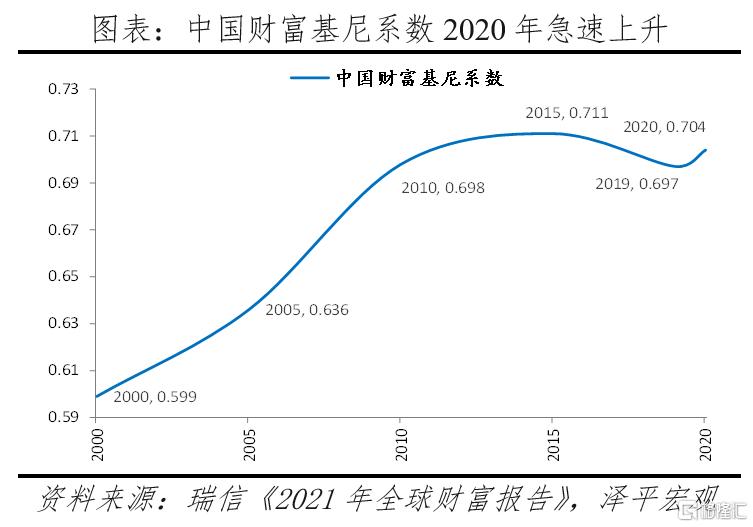

財富“馬太效應”,大眾羣體財富增速低於高收入羣體。根據瑞信《2021年全球財富報吿》,中國財富基尼係數從2000年的0.599持續上升至2015年的0.711,隨後有所緩和,降至2019年的0.697。但2020年疫情衝擊下,量化寬鬆的貨幣政策下不同資產的漲幅不同,拉大了貧富差距,中國財富基尼係數上升到0.704。

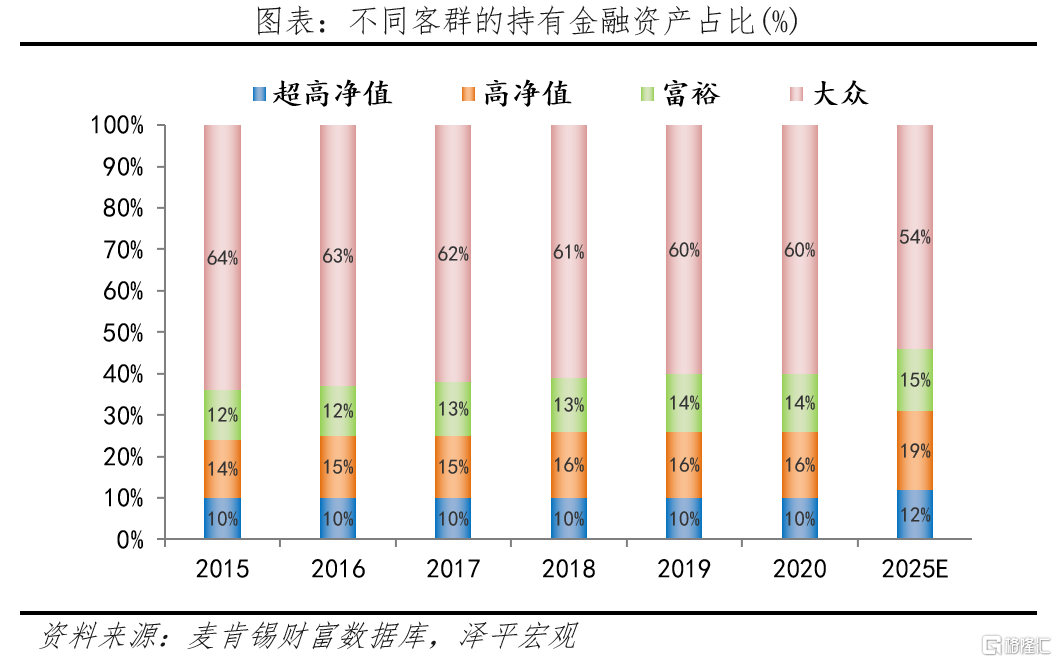

分人羣來看,中國近三成的金融資產是由高淨值以上客羣持有。按照個人金融資產分類,麥肯錫將中國居民理財市場的參與主體分為超高淨值人羣(超過2500萬美元)、高淨值人羣(100萬-2500萬美元)、富裕人羣(25萬-100萬美元)和大眾人羣(低於25萬美元)。高淨值和超高淨值客羣數量少,但佔據大量財富蛋糕。根據瑞信《2021年全球財富報吿》,全球百萬富翁約佔總人口的1%,但掌握全球總財富的45.8%,麥肯錫預測2025年高淨值和超高淨值客户將持有31%的金融資產。

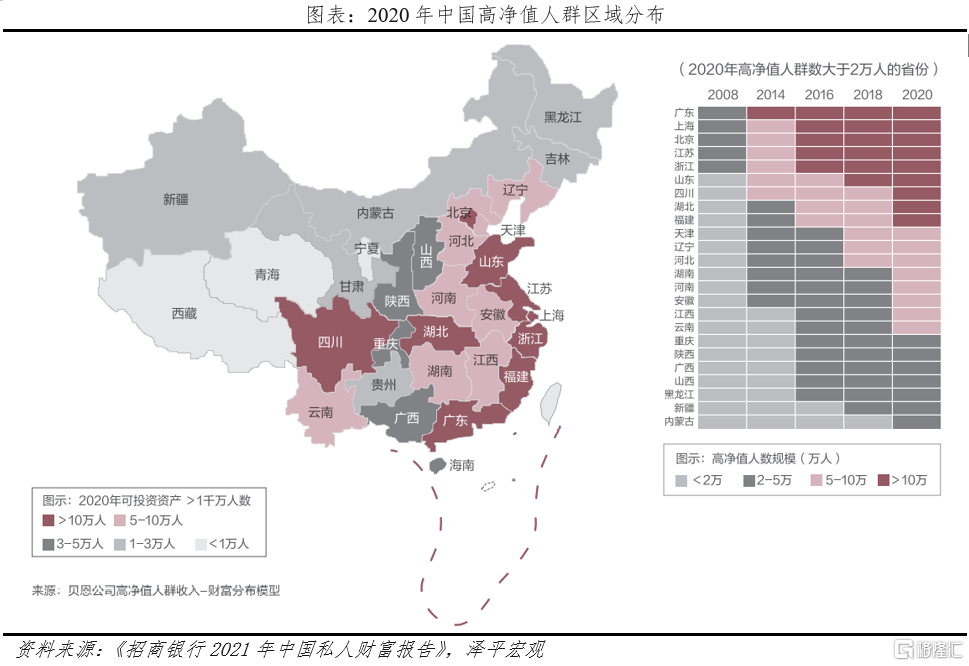

分地區來看,“地區富”則“居民富”。家庭資產分配的分佈規律與地區GDP分佈較為相似。根據《招商銀行2021年中國私人財富報吿》測算的高淨值人羣區域分佈,2020年廣東、上海、北京、江蘇和浙江五個東部沿海省市的高淨值人羣人數佔全國總數的44%,山東、四川、湖北、福建緊隨其後,這些區域經濟發展水平較高,高淨值人羣分佈密度高。

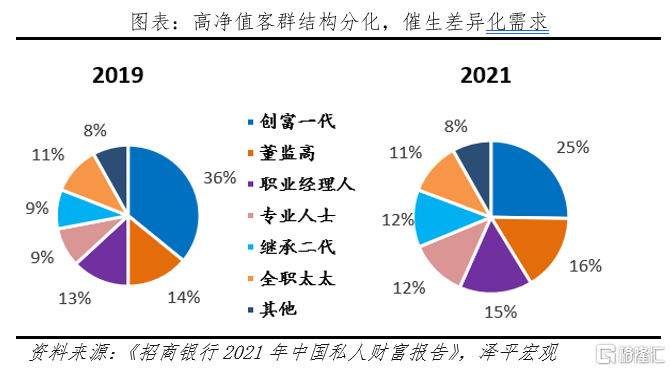

分職業來看,新經濟行業創富能力提升。疫情防控和低碳經濟背景下,新能源、生物製藥、醫療服務等新興行業帶來大量投融資機會,加速高級管理層和專業人士的財富積累。此外,中國網民規模不斷壯大,帶動了網紅、直播和遊戲等新業態的發展。根據《招商銀行2021年中國私人財富報吿》,來自新經濟行業的創富一代從2019年的22%上升至2021年49%。

分需求偏好來看,高淨值客羣偏好“私人定製”。多元化的高淨值客羣結構催生了差異化的財富管理需求,高淨值客户越來越關注“私人定製”。由於部分繼承二代對父輩從事行業不感興趣,如何實現未來公司治理和家族財富傳承成為傳統創富一代的核心訴求,而新興行業誕生的高淨值人羣更關注財富創造。加之職業金領、繼承二代等人羣規模佔比提升,標準化理財方案已經難以滿足多元化客羣的財富需求。

與高淨值客羣相比,大眾富裕客羣的理財知識相對匱乏,投資品種單一。根據BCG《2021年全球財富管理報吿》,30%-50%的大眾富裕客户未將財富用於投資,超過50%的資產仍以現金、儲蓄形式被客户持有。部分投資者對風險缺乏相應認知,偏向於保本保收益的產品,對淨值化產品的接受需要過程,容易陷入“投資陷阱”。

3.2產品端:多元化、分散性不足,抗通脹、抗風險能力不足

從產品特徵看,偏向固收類資產,收益率低,抗通脹能力不足。改革開放以來,中國基本處於貨幣超髮狀態。1985-2020年中國廣義貨幣供應量M2上漲近420倍,年均增速約15%,同期實際GDP平均增速僅為9.2%。當前受國際局勢、大宗商品價格波動等影響,國內通脹壓力難以忽視。縱觀中國居民資產配置結構,儘管居民持有存款佔金融資產的比重呈下降趨勢,從2005年75.8%逐步降至2021年49.7%,但佔比仍偏高。根據數字100研究院調研,有72%的受訪者仍然表示首選存款,“儲蓄為王”的意識仍然深入人心。

從風險集中度看,產品高度集中在銀行體系和房地產,抗風險、分散化能力不足。發達經濟體的資本市場更發達,投資渠道更便利,因此居民可投資的品類更多元均衡。美國投資偏重於權益類資產,持有量排前三的金融資產為股票及其他權益資產、養老基金和共同基金,佔比分別為36.85%、25.34%和13.03%。2021年中國通貨及存款、理財和房地產規模佔居民總資產的比重為89.6%,而同期美國銀行體系和房地產的資產規模佔比僅為33.1%。

3.3機構端:大資管時代,從“銷售為王”到“客户為王”

從市場規模看,中國資管規模全球第二,對亞洲的貢獻超八成。中國財富管理行業整體規模從2015年74.8萬億元逐步上升至2021年122.9萬億元,年化增速達8.6%。美國是全球第一大資管市場,2020年資管規模為45萬億美元,佔全球市場的43.6%。中國資產規模僅次於美國,2020年中國資管規模在全球佔比為19%,在亞洲佔比超八成。資管新規實施以來,打破剛兑,產品淨值化轉型,壓降通道類業務,財富管理機構表現分化。2021年銀行理財、信託和券商資管的規模較2017年分別下降1.8%、24.4%和51.4%。保險資管、私募基金和公募基金髮展迅速,2021年的規模較2017年上升30.8%、76.5%和120.7%。

從競爭格局看,各類機構發揮自身優勢,形成客户、渠道、產品、技術等核心優勢。1)“客户導向型”以銀行理財為主。銀行理財子公司藉助母行在資金端的優勢,客户數量及客户資產總額遙遙領先,且具備精細化的客羣分層運營體系,全方位覆蓋各層級客户的財富管理需求,尤其是在高淨值客户領域佔據舉足輕重的地位。2)“產品導向型”以基金、券商、信託為主。基金、券商、信託客户基數較小,但客均資產規模相對較高,在權益和固收等產品設計、投研能力等方面更強。3)互聯網平台着眼尾部客户,數據和技術為王,憑藉技術優勢和用户畫像,吸引海量長尾、年輕用户羣體。4)第三方財富管理機制靈活,搶灘財富管理藍海。近年來,第三方財富管理機構蓬勃興起,頭部機構對標歐洲私人銀行和家族辦公室,憑藉靈活的機制、高效協同滿足客户多元化、跨地區、跨品種的大類資產配置需求。

從服務方式看,大部分機構未擺脱銷售佣金模式,以客户為中心的商業模式尚未形成。我國財富管理行業仍處於初級階段,相比國外成熟市場仍存在服務水平有待提高。大部分財富管理機構是賣方模式,將獲取銷售佣金作為主要商業模式。這使機構與顧客天然站在對立面,因此往往出現在市場頂部發基金等現象,助長追漲殺跌,買方付費制、以管理費為主的商業模式有待培育。

4、前景展望與啟示

4.1中國居民財富六大前景:居民財富增長空間仍大,共同富裕助力普惠金融

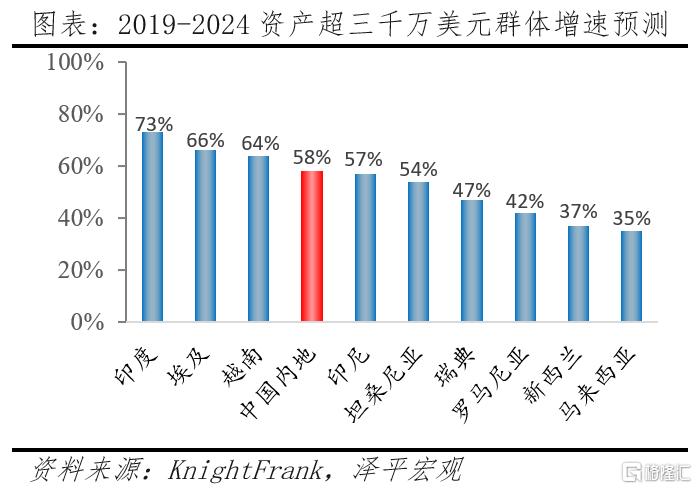

一是中國財富管理市場潛力仍大。KnightFrank數據顯示,2019年中國內地資產淨值超3000萬美元的超高淨值人羣超6萬,領先德法日英等國,預測到2024年該人羣潛在增速可達58%。根據BCG《2021年全球財富報吿》,2020年資產超1億美元的中國超高淨值客羣數量和可投資財富較上年分別增長了23.9%和26.5%,而同期美、加、俄、印等國的客羣數量和可投資財富均未突破20%。未來中國在超高淨值客户市場的潛力仍大,BCG預計2020-2025年該羣體新增可投資財富金額為2.9萬億美元,除美國以外的其他國家新增均不及1萬億美元。

二是“共同富裕”背景下,大眾客户的理財意識覺醒,成為待開發的藍海。儘管高淨值客羣的單位貢獻大,但大眾客羣基數龐大,在“共同富裕”背景下,對財富總量的貢獻不容忽視。根據麥肯錫財富數據庫,2015-2020年,個人金融資產小於25萬美元的大眾客户,持有金融資產總量的60-65%,但適合普惠市場的銀行理財和公募基金僅佔居民財富總量的6.24%,理財需求存在巨大的開發潛力。縮小收入差距,增加可支配收入將更好地引導大眾客户合理配置閒置資金。

三是商業模式升級,以客户為中心的“買方投顧”模式將逐步普及。2010年投顧人數僅為3882人,在證券從業人員中佔比不超過2%。2011年投顧人員規模較上年增長了370%,佔比大幅抬升至7%。2011-2020年,投顧規模保持穩定上漲,2020年突破6萬大關,年化增速達14.9%。

四是機構化、專業化、多元大類資產配置日趨成為居民理財的主流方式。受全球經濟形勢日趨複雜等影響,個人投資者“單打獨鬥”的理財方式越來越難,跨地域、跨資產、跨產品進行大類資產配置的需求越來越高。越來越多投資者選擇將一定比例的財富交由境內外財富管理機構打理。根據數字100研究院調查,近六成受訪者願意選擇專業金融機構來打理財富,29%的受訪者接受第三方財富管理機構。

五是財富管理與金融科技深度結合,數字化是未來大趨勢。根據《中國銀行家調查報吿(2021)》,75.8%的受訪銀行家表示其所在銀行近三年金融科技投入佔營業收入比重超2%,較2020年上升15.1個百分點。超七成受訪者表示所在銀行的金融科技人員佔比不低於2%。疫情限制了實體網點的社交距離,線下業務受阻在一定程度上加速線上理財發展。疫情期間,九成以上的證券交易在線上完成,68%的受訪基民表示利用互聯網瀏覽理財資訊的時長明顯增加。

六是人口老齡化背景下,養老理財將成為財富管理的重要場景。人口老齡化趨勢下,依靠國家發放養老金是“獨木難支”。根據社科院《中國養老金精算報吿》測算,城鎮職工基本養老保險基金2035年有耗盡的可能,因此推動企業、個人養老金支柱建立刻不容緩。2021年3月,養老金改革被納入“十四五規劃”,養老財富市場迎來政策東風。2021年9月,銀保監會發布了《關於開展養老理財產品試點的通知》,工行、招行、建行、光大四家機構養老理財試點啟動,2022年3月1日起試點範圍擴至十地十機構。

4.2對個人投資者的啟示:關注硬通貨和大類資產配置

關注長期抗通脹的三大硬通貨。第一,人口流入的都市圈城市羣房價能跑贏貨幣超發。房地產長期看人口、中期看土地、短期看金融,人口流入和流出地區的房價出現分化,人口流入越多的城市越有保值價值。第二,優質的權益類資產將跑贏貨幣超發。DDM模型指出,股價取決於盈利、利率與風險溢價三個因素,企業盈利增加、利率下行、風險偏好降低將帶動股價上漲。同時,受品牌效應、技術壁壘等因素影響,資本市場馬太效應顯著,行業龍頭和中小企業之間的分化較為嚴重,行業龍頭股具有更高的回報率。第三,供給稀缺的貴金屬及稀有金屬跑贏貨幣超發。貴金屬具有產量稀少、在大宗商品中金融屬性最強、逆週期避險能力強等特點,抗通脹能力強。

關注大類資產配置。相較於發達國家,當前,我國居民偏好投資固收類產品,尤以大眾、富裕客户為主。當今時代,淨值化轉型加速、無風險收益率下行、風險資產波動、房地產大週期拐點到來,單一投資機會已經難以適應不斷變換的宏觀大環境。應該樹立成熟的投資理念,逐步從“儲蓄為王”過渡到配置多元投資組合。

加強金融知識學習,樹立正確投資觀念。監管層多次強調,金融機構應當向投資者充分揭示風險,並引導客户樹立理性投資、長期投資和價值投資理念。自2018年以來,監管層逐步完善財富管理行業的合規監管體系,加強對投資者保護。從業人員應注重提升專業化服務水平,樹立“以客户為中心”的理念。客户應加強投資水平和獨立判斷能力,根據自身風險偏好合理選擇適合自己的投資產品,避免陷入“投資陷阱”。