总结

- 自沃伦·巴菲特减持比亚迪H股的消息传出以来,比亚迪股价已下跌约30%。

- 考虑到比亚迪令人惊叹的基本面和商业潜力,我认为沃伦•巴菲特出售股份太早了。

- 据彭博社报道,中国电动汽车市场预计至少到2025年将保持25%的复合年增长率。

- 我相信比亚迪在快速扩张的电动汽车市场中处于有利地位,同时也能获得更多的市场份额。

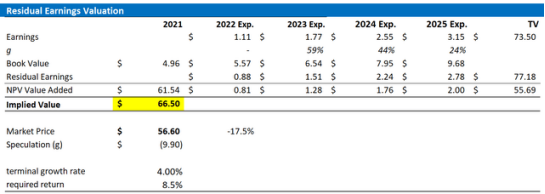

- 就我个人而言,我对比亚迪股票的估值为每股66.50美元。

自沃伦•巴菲特(Warren Buffett)减持比亚迪H股的消息传出以来,比亚迪股价已下跌约30%,先是从20.04%减持至19.07%,然后从19.07%减持至18.8%。尽管巴菲特决定减持股票可能有多种潜在原因,但市场担心这位著名的价值投资者不再认为自己有价值了。

在我看来,投资者不应过度解读巴菲特的行为(就这一具体案例而言)。考虑到比亚迪令人惊叹的基本面和商业潜力,我认为沃伦•巴菲特出售股份太早了。就我个人而言,我认为比亚迪的股价被严重低估,根据我的计算,合理的隐含股价为66.50美元。

一个汽车制造巨头正在形成

比亚迪(BYD)是Build Your Dreams的缩写,是一家总部位于中国的控股公司,已成为新型电动汽车(简称NEV)的领先制造商。但比亚迪还经营着其他业务,包括:一个颇具竞争力的电动汽车电池业务,估计占全球产能的10%;一个专门从事光伏技术的单位;以及生产和组装手机组件和其他相关产品的制造部门。

超强增长

在过去的几年里,比亚迪享受着高速增长—就公司的收入和利润而言。值得注意的是,从2018年到2021年,营收从197亿美元飙升至326亿美元,这意味着3年复合年增长率接近18%。同期,净利润同比增长13%,至5.24亿美元,来自运营的现金增长了7倍:从2018年的14亿美元增至2021年的98亿美元。

比亚迪的强劲增长没有显示出任何放缓的迹象。事实上,从4月到6月底,尽管中国经济面临非常严峻的宏观经济背景,比亚迪仍创造了127亿美元的营收。这意味着与去年同期相比,增长率约为68%。净利润分别从2021年第二季度的1.17亿美元跃升至4.57亿美元。仅在2022年8月,比亚迪的新能源汽车销量就达到17.49万辆,与2021年8月相比,同比增长了185%(数据来源:彭博资讯)。

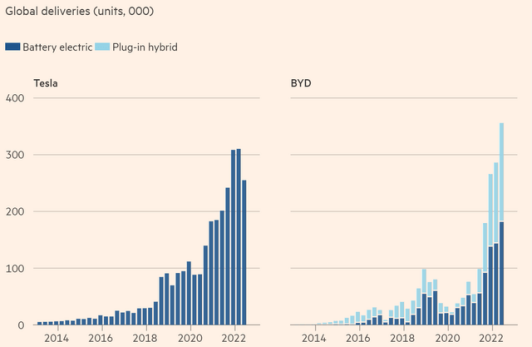

新能源汽车交付量超过特斯拉

包括我在内的看好比亚迪的人都想指出,在2022年上半年,比亚迪交付的新能源汽车数量超过了特斯拉:比亚迪交付了64.1万辆,特斯拉交付了56.4万辆。

的确,比亚迪汽车的起价为1.5万美元,比特斯拉便宜得多。此外,特斯拉的汽车是“纯电动”的,而比亚迪也销售“混合动力插件”。不过,这并不意味着比亚迪的成就不那么引人注目。

未来更多的增长

根据彭博情报研究(截止2022年9月3日),到2025年,中国电动汽车市场预计将保持约25%的复合年增长率。而且,考虑到比亚迪具有吸引力的“价值与价格比”的主张,我认为该公司在市场不断扩大的同时,处于有利地位,能够抓住机遇,抢占市场份额。因此,在我看来,比亚迪30%以上的市场增长不应该是一个不切实际的假设。

通用汽车(General Motors)前高管迈克尔•邓恩这样评价比亚迪:

他们看起来越来越像中国电动汽车行业的丰田(Toyota)。

此外,分析人士认为,比亚迪的高速增长将持续到2024年。根据彭博社收集的一致数据,预计比亚迪2025年的营收将达到1340亿美元,年均复合增长率将超过30%—这与我的假设一致。此外,2025年的净收入预计在35亿至52亿美元之间,平均为48亿美元。

目标价格估算

要估计一只股票的合理隐含股价,我非常喜欢使用剩余收益模型,该模型基于这样一个理念:估值应该等于企业扣除资本费用后的未来收益贴现。根据CFA协会的说法:

从概念上讲,剩余收益是净利润减去普通股东产生净利润的机会成本的费用,它是考虑到公司所有资本成本后的剩余或剩余收入。

对于我对比亚迪的估值,我做了以下假设:

- 在预测每股收益时,我基于彭博终端(Bloomberg Terminal)上的分析师普遍预测“到2025年”。在我看来,2025年之后的任何估值都太过投机,无法纳入估值框架,但在2-3年的时间里,分析师的共识通常相当准确。

- 为了估算资本支出,我将比亚迪的股权成本定为8.5%。

- 为了得出比亚迪的税率,我推断了2019年、2020年和2021年的3年平均有效税率。

- 对于2025年后的最终增长率,我选择了4%,这可以说是非常保守的数字(比全球名义GDP增长率高出一个百分点)。

根据这些假设,我估计比亚迪的基本目标价为每股66.50美元(上涨近20%)。

风险

购买比亚迪股票的投资者应该考虑以下几个风险。最值得注意的是,比亚迪总部位于中国,几乎完全在中国国内销售。因此,中国持续的经济挑战,包括房地产危机、疫情政策和经济增长放缓,将给比亚迪的近期前景带来短暂的不利影响。此外,尽管CCP目前对电动汽车公司采取了有利的措施,但随着领先科技、互联网巨头的潮流迅速转变,这种情况在未来可能会改变。投资者还应该考虑到电动汽车领域的竞争正在升温,因为新兴企业(蔚来汽车(NIO)、小鹏汽车 (XPEV)、Lucid (LCID)、百度(BIDU))和传统汽车市场(大众(Volkswagen)、通用汽车(General Motors)、丰田(Toyota))正在大举进入市场。因此,尽管电动汽车市场增长强劲,但从经济角度来看,电动汽车业务的吸引力可能会下降。最后,由于沃伦•巴菲特已开始出售部分比亚迪股份,投资者信心依然低迷。如果巴菲特继续抛售,我认为比亚迪股价很可能会面临更大的下行压力。

结论

并非所有人都适合在中国投资,这反映出国际紧张局势、中国主要城市的疫情防控和经济放缓。但客观地说,投资比亚迪的风险/回报非常有吸引力。在我看来,比亚迪的深度垂直整合能够支持快速提高产量,从而使该汽车制造商在未来十年增长最快的市场之一中占据市场份额。此外,比亚迪的价值极具吸引力,因为根据我计算的基本情况目标价为每股66.50美元。