赴港上市潮,还会来吗?

来源:投资界

终于来了。

今日(10月19日),香港联交所正式刊发有关特专科技公司新上市规则的咨询文件,建议扩大香港现有上市制度,允许特专科技公司来港上市,并就此征询公众意见。

此次最大亮点在于:港交所通过修改主板上市规则,吸引无盈利、无收入科技公司赴港上市。而面向的是五大特专科技行业的公司:新一代信息技术;先进硬件;先进材料;新能源及节能环保;及新食品及农业技术。至此,2022年低迷IPO氛围终于迎来一缕久违的振奋。

众所周知,今年新加坡仿佛一夕爆红。而为维护国际金融中心地位,香港还有更多措施赶来,目标之一是未来五年能吸引不少于100间代表性的创科企业在港设立或扩展业务。

港交所将降低IPO门槛,细则出炉

投资界第一时间梳理文件,提炼主要内容如下:

1、上市资格

-

商业化收益门槛:已商业化公司的定义为经审计的最近一个会计年度特专科技业务所产生的收益至少达2.5亿港元的公司

-

上市时的预期最低市值:80亿港元(已商业化公司)或150亿港元(未商业化公司)

-

研发:所有申请人均须于上市前已从事研发至少三个会计年度,研发投资金额须占总营运开支至少15%(已商业化公司)或50%(未商业化公司)

-

最低第三方投资:上市申请人须获得来自资深独立投资者相当数额的投资。作为指标性基准,符合以下规定的申请人通常将被视为已符合该等规定:

-

于上市申请日期前的至少12个月之前已获得来自至少两名"领航"资深独立投资者的大额投资;及

-

来自所有资深独立投资者的合计投资金额达到上市申请人于上市时已发行股本的规定最低百分比,即10%至20%(已商业化公司)或15%至25%(未商业化公司),视乎上市申请人于上市的预期市值而定

-

商业化路径:未商业化公司须展示并在上市文件中披露其可达到商业化收益门槛的可信路径

2、有关首次公开招股的规定

-

更高效的市场定价流程

-

上市后自由流通量至少达6亿港元

-

须披露的资料包括首次公开招股前投资、商业化现况及前景以及适当的示警声明

3、首次公开招股后的规定

-

对控股股东、关键人士及领航资深独立投资者施行首次公开招股后禁售期的限制

-

对未商业化公司施加额外持续责任,包括于中期报告及年报中额外披露发行人达到商业化收益门槛的进展,以及披露有关上市文件中载列的任何业务及财务估计的更新

对此,香港交易所集团行政总裁欧冠升表示:“连接资本与机遇是香港交易所的核心战略,为此我们致力进一步提升香港作为全球创新产业公司首选上市地点的地位。新建议将增加香港上市公司种类,让更多不同类型的公司可进入这个具备深度和流动性的国际市场,同时也为投资者带来更多选择。

正如《上市规则》增设生物科技章节后造就了香港的医疗保健融资生态圈,我们预期这次增设特专科技的新规定后,将有助推动区内以至其他地方在这五个前沿行业(例如绿色科技)的人才和投资金额增长。”

需要注意的是,在建议制度下,特专科技公司将分为已商业化公司及未商业化公司两大类,其中未商业化公司因为风险较高,规定也较为严格。

香港交易所上市主管陈翊庭表示:“在制定有关建议时,我们考虑了特专科技公司的特点,特别是科技在有关公司业务上扮演了独特的角色,以及相对于其他上市申请人,这些公司的发展仍处于初期阶段。我们相信建议中的规定可在各方面之间取得适当的平衡,既能维持市场质素,亦能建立具商业可行性的新上市章节,配合新一代领先企业的集资需要。”

赴港上市潮,还会来吗?

VC/PE们翘首以盼,2018年的那场上市狂欢犹在眼前。

当年4月,港交所正式公布了“引入同股不同权机制及生物科技企业上市”的新机制,缔造了港交所成立25年的最大一次改革。此后,中国内地企业掀起了赴港上市潮,小米、美团等巨无霸新经济企业络绎不绝,甚至一度上演神奇一幕:一天内有8家公司同时在港交所上市,敲开市钟的锣竟然不够用了。

如今4年过去,国内外上市环境发生了翻天覆地的变化,港交所再次使出大招。北京一家知名创投机构合伙人直言,于VC/PE而言,无疑是多了一种退出窗口和路径,更利好美元基金的科技项目,“某种程度上输出了一些信心”。

他分析认为,现在港股的标准和门槛其实已经处于低位,港交所在此时引出新规无外乎是希望进一步的扩大上市公司的选拔范围,进一步丰富港股的上市公司组合。另一方面可以方便更多的概念型公司面向二级市场募资,辅助这些前沿科技公司成长。

但同时,他也隐隐担忧:“港股的流动性肉眼可见,加上世界经济局势走弱,如果再放低标准让更多的公司进来,成交量能不能托得住是个很大的问题。”沪上一位知名VC投资人也在观望着,在他看来,现在港股市场对于面向未来的科技公司来说颇有一种有心无力的感受,“即使能上得去,能不能募得到钱还要两说。”

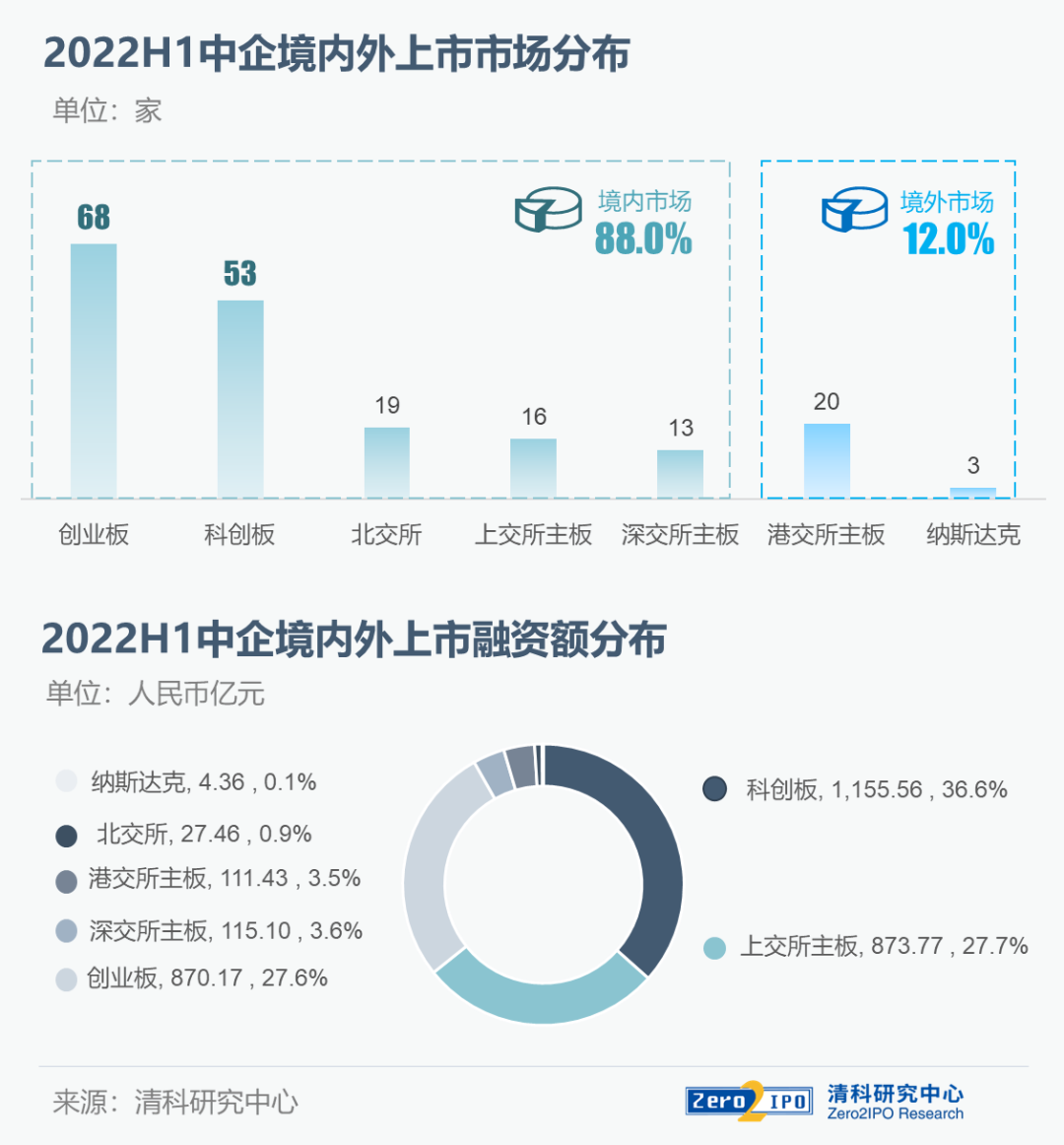

今年IPO市场寒意大家有目共睹。清科研究中心最新数据显示,前三季度共44家中企登陆港交所,总融资金额约合人民币536.82亿元。其中,中国中免和天齐锂业在港双重上市,融资额均超百亿人民币,以此推高了港股市场的总融资规模。

即便如此,港交所的大门前仍然排着一条长长的队伍。如我们所见,日前,赴港上市的餐饮公司绿茶集团,上市状态再次变为“失效”,而在这之前公司两次均通过了港交所聆讯,但至今还未等到IPO的日期。

另一边,鹿晗、黑豹乐队等艺人的老东家风华秋实已经第五次递表港股,背靠周杰伦的巨星传奇第三次递表港交所,还有KEEP、子不语、卫龙等等企业的招股书纷纷失效。截至9月30日,港交所有140宗上市申请等待处理中。

“最难受的就是这些在排队的公司,它们已经关闭了一级市场融资的大门,却迟迟打不开二级市场那扇窗。”北京某知名机构创始合伙人担忧道,“今年整个IPO速度放慢,我们有一些项目至今还没有发出来,比较遗憾。”

更为残酷的现实是,港股IPO找不到基石投资人了——今年新股频现破发,部分新股已经成为烫手山芋,机构投资者参与港股IPO路演的积极性并不高。

而为了能上得了IPO,并维持一定的估值和相对稳定的股价,企业只好缩小募资规模,“丐版IPO”开始屡见不鲜。

当IPO的时间轴被拉长、募不到理想的规模,也有一些公司干脆就此偃旗息鼓,直接撤回IPO。此前,旗下拥有王一博等流量艺人的乐华娱乐在经历了3次冲刺港股后,就在9月认购期满后突然暂停了IPO。

市场种种现象也直接体现在了港交所的业绩上。在今日公布的港交所业绩数据中显示,在环球通胀及全球增长放缓的大市气氛下,港交所收入与利润齐降。即便如此,港交所依然表示,已经为迎接市场回暖做好准备。

所有人都拭目以待。

这一次,香港拼了

拨出300亿港元,引进企业和人才

今天,《行政长官2022年施政报告》同步出炉,当中不少愿景和措施在创投圈引发广泛关注,我们也可以从一些措施看到借鉴内地城市引导基金经验的影子。

具体来看,香港特区行政长官李家超表示,为提升融资平台国际化,香港交易及结算所有限公司(港交所)于明年修改主板上市规则,以便利尚未有盈利或业绩支持的先进技术企业融资;同时构思活化GEM(前称创业板),为中小型及初创企业提供更有效融资平台。

在强化资产和风险管理方面,他提到,家族办公室是资产及财富管理业的重要增长领域,于去年香港管理这方面及私人信托客户的资产规模超过1.7万亿港元。政府会在今年内提交条例草案,为合资格家族办公室提供税务宽免,目标是在2025年年底前推动不少于200间家族办公室在港设立或扩展业务。

另外,香港政府将从“未来基金”拨出300亿港元,成立“共同投资基金”,以引进和投资落户香港的企业,当局另设引进重点企业谘询委员会,成员包括相关业界人士和社会领袖,就整体策略向财政司司长提供意见。

同时,李家超已指示财政司司长成立香港投资管理有限公司,把近年在未来基金下设立的香港增长组合、大湾区投资基金、策略性创科基金、共同投资基金归一收纳,汇聚资源,由政府主导投资策略产业,吸引和助力更多企业在香港发展。

他建议,在今年内成立引进重点企业办公室,由财政司司长领导,专责引进世界各地高潜力且具代表性的重点企业和人才落户香港,涵盖生命健康科技、人工智能与数据科学、金融科技、先进制造与新能源科技等策略产业。

香港的愿景是,希望未来五年能吸引不少于100间具潜力或代表性的创科企业在港设立或扩展业务,当中包括至少20间龙头创科企业,以期为香港带来过百亿元投资及创造以千计的本地就业职位。

人才是重中之重,为鼓励人才来港并长远留港,香港将推出“高端人才通行证计划”, 吸引年薪250万港元以上人士,及有三年工作经验的世界百强大学毕业生来港工作,暂不设人数上限。

另一方面,非本地毕业生留港期限由一年延长至两年,方便他们留港工作。当局并以试行形式将有关安排扩展至本港大学大湾区校园的毕业生,为期两年。当局会延长输入人才计划下的工作签证年期,在现有和新增输入人才计划下的人才到港获聘后,可获发最长三年的工作签证。

林林总总的措施背后,香港的决心不言而喻。眼前新加坡来势汹汹,狮子山下,拼了。