“院外醫藥流通第一股”藥師幫(9885.HK)開始招股,稀缺性與成長性共存

今年以來,港股市場伴隨全球經濟環境影響下,整體表現並不盡如人意。然而,港股市場似乎正在經歷否極泰來。

在最新的中信建投的報吿指出,“當前影響港股本輪下行的風險釋放充分,對港股走勢有較好預示作用的估值、流動性、市場交易情緒三大指標也已經開始出現拐點,港股將逐漸走出底部,迎來年內最佳機會。”

昨日,院外數字化醫藥產業服務平台藥師幫開始招股,發售價將為每股發售股份19.00-23.00港元,每手買賣單位200股,一手入場費4646.39港元,6月28日正式在港交所掛牌上市,中金公司成為其獨家保薦機構。那麼,在港交所迎來年內最佳投資機會時,這家擁有國內最大數字化醫藥交易服務網絡的藥師幫是否值得一觀?

瞄準銀髮經濟下的萬億賽道

人口老齡化加速的時代下,中國已經成為全球最大的醫療健康市場之一,如何順利將生產出的藥品順利送達到患者手中也成為其中產業鏈的關鍵一環。

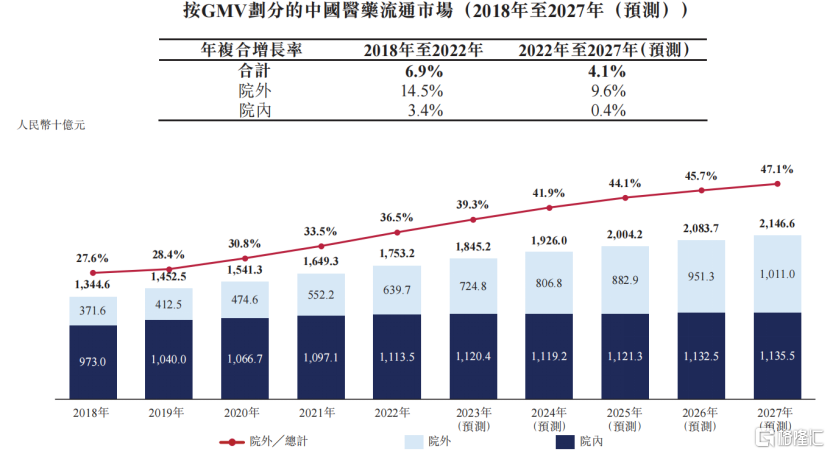

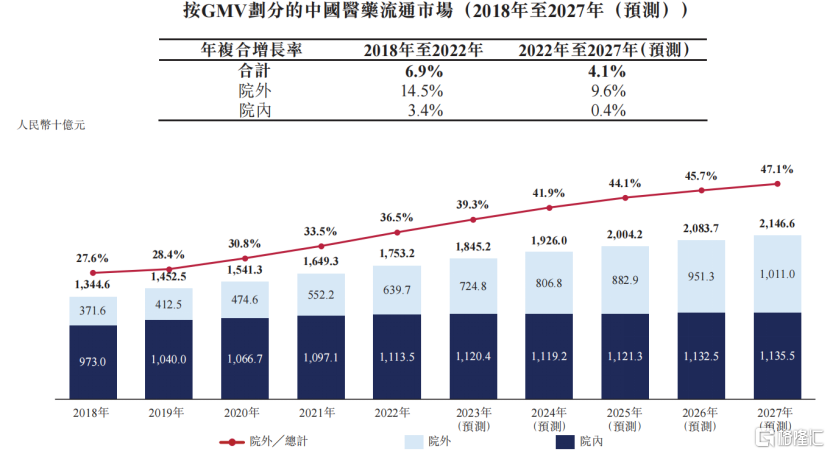

從行業規模的情況來看,中國醫藥流通市場在過去五年經歷了較快增長。根據Frost&Sullivan數據統計顯示,中國醫藥流通市場由2018年的人民幣1.3萬億元增至2022年的人民幣1.8萬億元,年複合增長率為6.9%,預計2027年中國醫藥流通市場將達到2.1萬億元。

在醫藥流通中,院外市場因為其有頻次高、單次採購金額小,零散SKU需求為主等特點,呈現出競爭高度分散,但整體市場規模還在增長的趨勢。根據Frost&Sullivan數據統計顯示,中國院外醫藥流通市場規模由2018年的人民幣3,716億元增至2022年的人民幣6,397億元,年複合增長率為14.5%,佔整體醫藥流通市場的相應百分比由2018年的27.6%增至2022年的36.5%。未來五年,院外醫藥流通市場預計將由2022年的人民幣6,397億元進一步增至2027年的人民幣1.0萬億元,年複合增長率為9.6%,佔整體流通市場滲透率由2022年的36.5%增至2027年的47.1%。

圖表一:中國醫藥流通市場規模

數據來源:Frost&Sullivan,格隆彙整理

院外數字化醫藥流通頭號玩家

相較於傳統院外醫藥流通方式,將整個產業鏈加快數字化進程成為近年來的發展趨勢所在。院外數字化醫藥流通不僅能夠將線上平台打破地域邊界,無縫對接產業上下游,更能夠提高運營效率以及有效觸達下游目標羣體,成為醫藥流通行業的有效管理工具。

而藥師幫正是瞄準了院外醫藥流通的數字化,從而形成獨特的商業化邏輯以及強大的競爭壁壘。

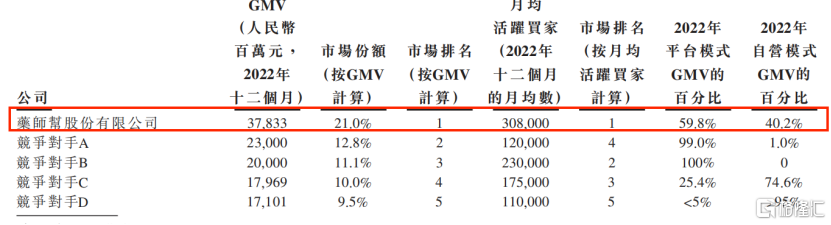

從競爭格局上來看,藥師幫已經成為國內最大的院外數字化醫藥流通服務平台,在多項指標上位列“第一”,遙遙領先其他行業對手。

首先,藥師幫覆蓋面廣,手握國內近六成藥店客户。醫藥流通是鏈接產業鏈上下游的重要環節,能夠對接更多客户也就意味着擁有更多收入來源的保障。根據Frost&Sullivan數據顯示,截至2022年12月31日,藥師幫覆蓋了全國近六成的零售藥店約35.4萬家以及約17.3萬家基層醫療機構,自2020年起的年複合增長率分別為20.9%及39.3%。

其次,藥師幫市場份額大,成為中國最大的院外醫藥B2B電商。根據Frost&Sullivan數據顯示,藥師幫在覆蓋市場絕大部分藥店客户後,2022年院外數字化醫藥產業行業份額達到21.0%,成為全市場按照GMV市場份額排名第一,GMV達到378.33億元人民幣。按照月均活躍買家來計算,2022年公司平台下游月均活躍買家超過30.8萬個,遠超於同業水平成為第一。

然後,藥師幫客户粘性強,“回頭客”佔比高成公司後續發展重要護城河。藥師幫專注於服務院外醫藥下沉市場,單體藥店和基層醫療機構是公司主要客户羣體,智能的供應鏈管理使得公司能夠滿足下游買家高頻小單的需求,減輕資金和庫存佔用壓力,同時保證高效履約,因此下游買家對藥師幫的滿意度以及粘性也非常強,這部分高粘性的客户構成了藥師幫深厚的壁壘。根據Frost&Sullivan數據顯示,2022年公司來自平台業務經常性客户收入佔比達到91%,來自自營業務經常性客户收入佔比達到91.9%。

最後,藥師幫發展潛力足,是國內發展最為迅速的院外醫藥B2B電商。在行業中,不僅要看當下的表現,更要看未來的發展趨勢。從發展勢頭來看,藥師幫不僅是行業龍頭,更是正在呈現出強者恒強的競爭格局。根據Frost&Sullivan數據顯示,2020年至2022年藥師幫在GMV上高速增長,年複合增速達到38.6%,遠超行業發展增速水平。

圖表二:中國院外數字化醫藥流通服務市場主要參與者

數據來源:Frost&Sullivan,格隆彙整理

“平台”+“自營”雙輪驅動成長性足

能夠擁有“覆蓋面最廣”、“市場份額最大”、“客户粘性高”、“發展速度最快”等一系列頭銜,源自於藥師幫獨特的商業模式,即“平台”+“自營”協同整合及動態平衡持續驅動業務創新增長。

在平台業務,藥師幫無縫鏈接了上下游,簡化了中國院外醫藥市場的多層結構和醫藥交易流程。藥師幫幫助上游端藥企更高效地開拓院外市場,2022年平台業務上游供應商數量達6000個,2022年平台業務GMV達226.32億元。豐富的SKU選擇及產品質量也使得藥師幫的平台業務成為藥品交易的可靠平台,根據公司招股書顯示,藥師幫2022年的月均可售SKU達到330萬個,實現了幾乎全品類的藥品供給。

在自營業務領域,藥師幫自主研發採購、倉儲、配送整套智慧供應鏈系統,在每一個環節進行數字化改造,不斷提升用户體驗及運營效率。公司通過數字化技術,極大地提升了庫存週轉速度和改善買家的購物體驗,目前藥師幫的庫存週轉天數為26.5天。根據招股書數據,2022年自營業務GMV達152.01億元,營業收入達135.19億元。

公司的自營業務還能夠有效提高交付效率。目前,藥師幫在全國19個城市建立了20個戰略中心倉,形成了一套完善的覆蓋全國的倉配一體化網絡。通過倉配網絡,可以有效地縮短自營倉輻射半徑和物流鏈路,2.85小時內能完成出庫,跨省配送41小時到城市,51小時到鄉鎮,快於行業平均水平約20%。

此外,在首推及其他業務板塊,藥師幫也逐步搭建形成了產業互聯網的完整生態閉環,成為B2B醫藥價值鏈中舉足輕重的參與者和貢獻者。通過對藥師幫的各業務環節的系統觀察,不難發現公司在各業務之間衍變出了自我增益的循環系統,能夠不斷通過技術優勢變現,並逐步形成差異化優勢。

圖表三:公司商業模式

數據來源:公司公吿,格隆彙整理

財務狀況穩健,盈利能力持續提升

最後,迴歸到公司的財務情況上來分析,公司近年來收入穩步增長,盈利能力持續提升。

收入端上來看,公司收入增長迅猛。2020年至2022年公司總收入分別為60.65億元、100.94億元以及142.75億元,年複合增長率達到53.42%。

支出端上來看,公司研發投入持續增加,三費持續下降。一方面,公司研發費用在近三年持續增長,研發費用由2020年2472.4萬元增長至2022年7914.6萬元。另一方面,公司在銷售費用率,管理費用率以及財務費用率均有所控制。其中,銷售費用率由2020年的12%下降至2022年的9.3%。

盈利端上來看,公司降本增效顯著,虧損持續收窄,盈利能力穩步提升。根據公司招股書顯示,2020年至2022年公司毛利分別為6.09億元、9.14億元以及14.35億元,年複合增速達到53.50%。淨利潤方面,剔除公允價值變動帶來的金融負債外,2022年經調整後淨利潤虧損收窄至1.25億元,經調整後淨虧損率為0.9%。

圖表四:公司營業收入與毛利情況

數據來源:公司招股説明書,格隆彙整理

小結

人口老齡化的環境下,國民對於健康的需求正在增加,這也帶來醫藥整個產業鏈將呈現穩健增長的姿態。相較於傳統的方式,數字化正在為醫藥流通插上翅膀,更加高效的鏈接產業鏈各個環節。

作為院外醫藥流通的龍頭玩家,藥師幫兼具稀缺性與成長性雙重特性。一方面,公司憑藉數字化已經成為行業內的龍頭地位,後來者難以追上,另一方面,公司的發展模式正在形成堅固的護城河,為後續發展提供堅實的保障基礎。公司的自營業務和平台業務相結合可以多快好省地全方面滿足下游藥店和基層診所的需求,增強業務廣度的同時提升服務深度。而從財務上來看,公司的收入穩健,盈利能力也在穩步提升,未來可期。