人民幣匯率基本面有何新特點?

本文來自格隆匯專欄:申萬宏源宏觀;作者:賈東旭 王勝

主要內容

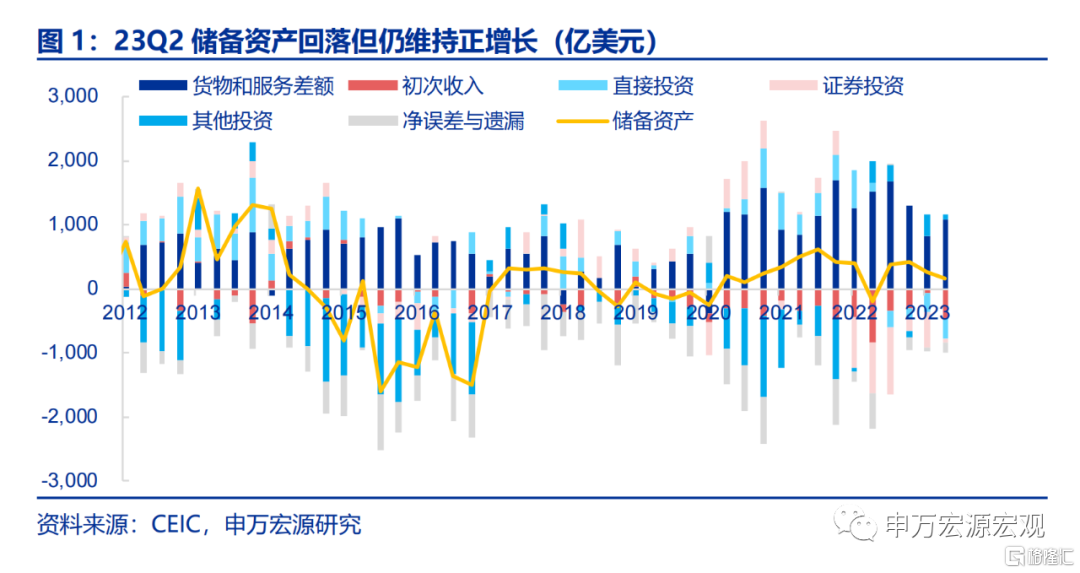

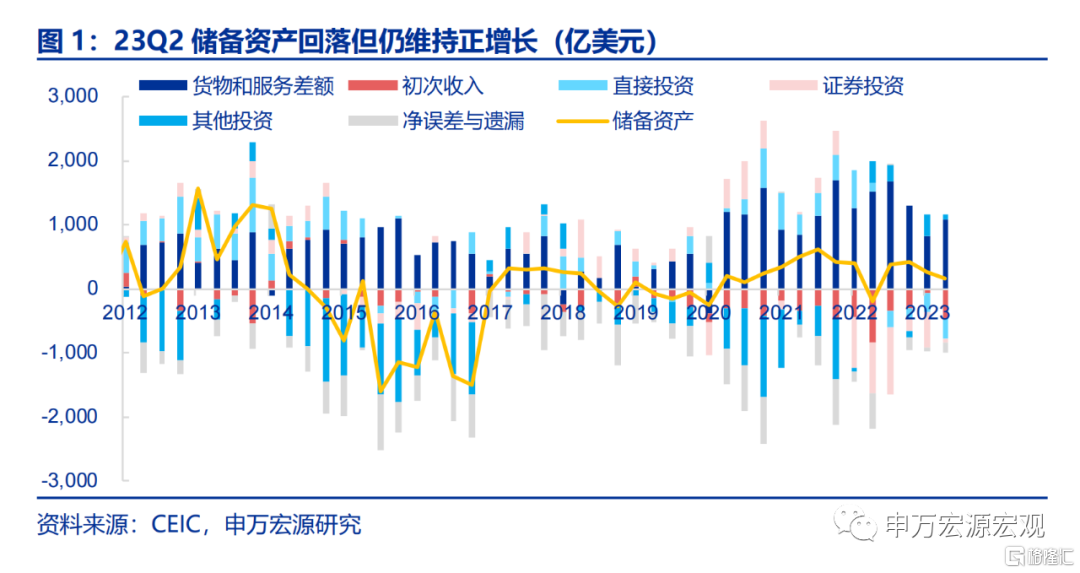

匯率變化的基礎是資金跨境流動,其中最關鍵的就是國際收支平衡表,最新公佈的23Q2國際收支呈三大特徵:股權FDI流入歷史低位、外債類資金轉為流出,平衡更依賴貨物貿易。這些變化可能將主導後續人民幣匯率走勢,我們針對上述三大特徵展開詳細分析。

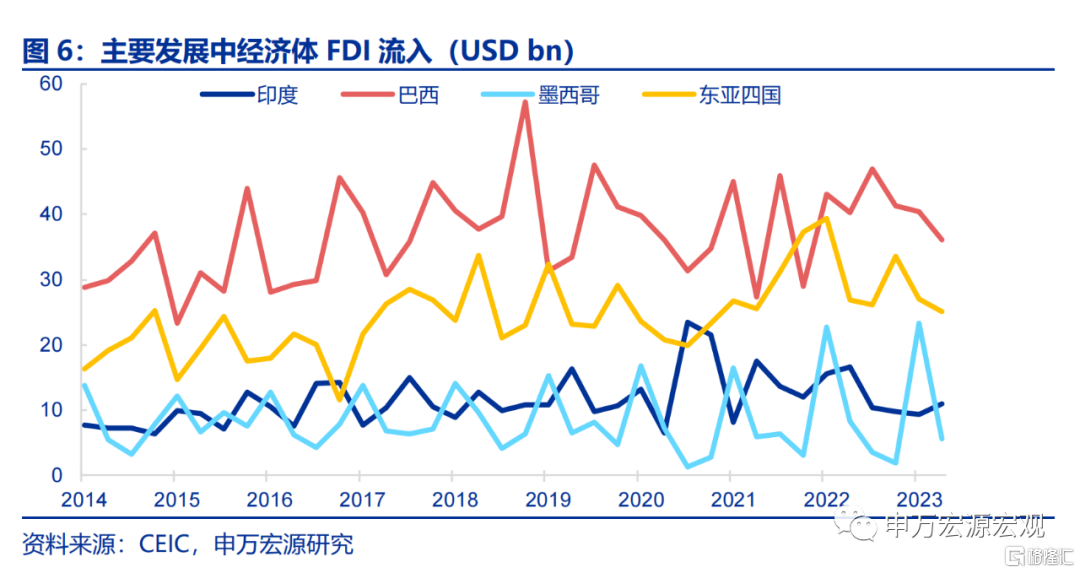

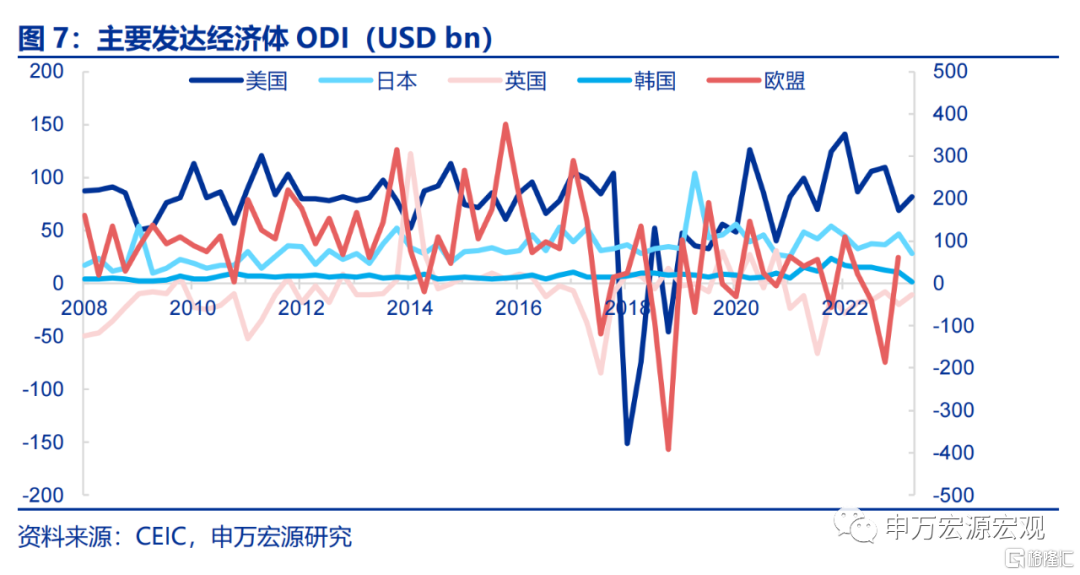

特徵一:股權FDI流入維持在歷史低位。1)股權FDI流入延續2022年下半年以來的低位水平,但23Q2投資收益流出規模達歷史第三,二者和歷史經驗背離。2)但FDI流入放緩並非全球同步的現象。從上半年其他經濟體數據來看,部分經濟體FDI流入有小幅放緩,但沒有偏離歷史趨勢。從ODI主要國家來看,美國等對外投資的規模也僅是略有下降,而非大幅收縮。綜合上述分析,我國FDI流入快速下降不是全球範圍內的普遍現象。3)實際上,FDI流入是我國國際收支中重要的中長期資金,且是另一大中長期流入—“出口”的領先或同步指標。拉長時間來看,我國FDI流入放緩並非是短期現象,過去三年FDI流入佔全球比重逐級下降,從2020年的19.8%下降至2022年的9.8%。 FDI走弱並非源於海外在我國投資收益降低,而更多源於部分高端產業投資被“長臂管轄”。

特徵二:中美利差持續擴大令外債走勢轉向。1)進入2023年二季度以來,中美利差倒掛幅進一步加深,成為直接影響國際收支的一大因素,打斷了自22Q3以來外債類資金迴流進程,轉為大幅流出。2)證券投資Q2暫緩流出,但Q3流出特徵凸顯,自7月以來轉為流出,併成為驅動銀行代客涉外收支差額和結售匯差額轉負的主要力量。3)利率敏感資金流動取決於中美利差未來變化。過去經驗表明,中美利差的週期性變化成為外債類資金和證券投資資金週期性變化的主因,但更不確定的美債收益率或令本次週期拉長。

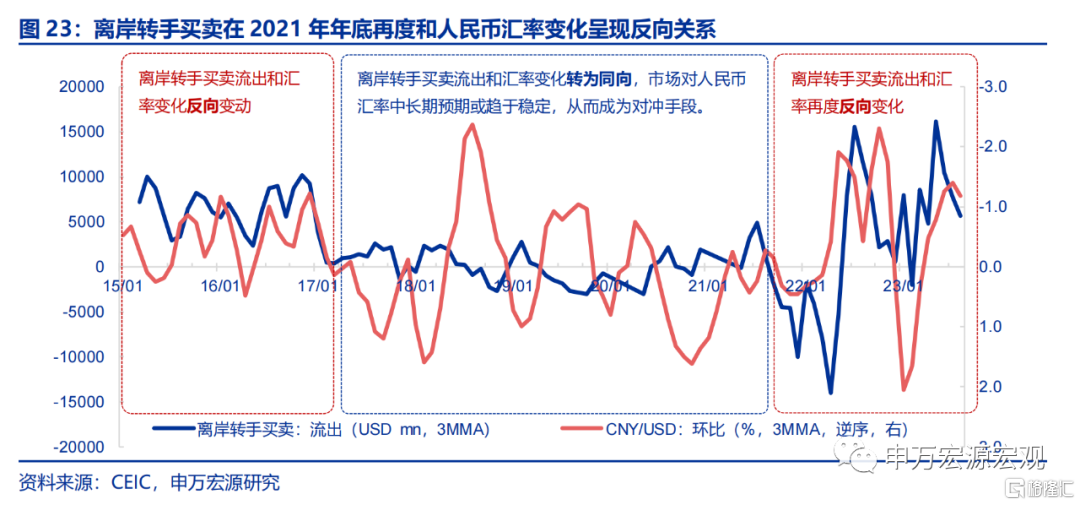

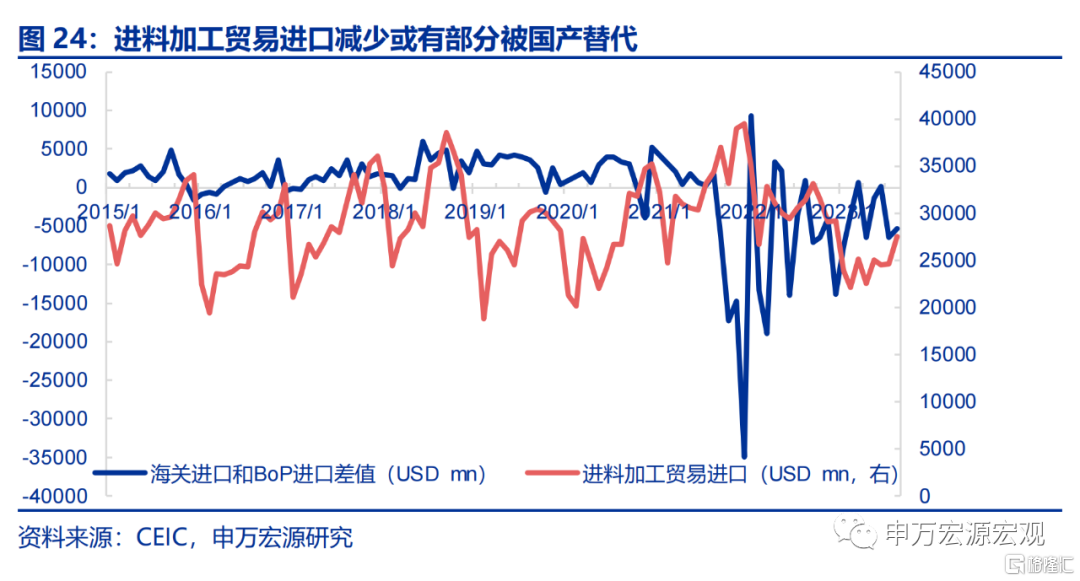

特徵三:國際收支對貨物貿易順差更加依賴。在FDI流入乏力、中美利差倒掛幅度加深的背景下,我國國際收支順差更多依賴貨物貿易,也是23Q2儲備資產仍保持正增長主因。但我國國際收支平衡表貨物貿易差額和海關貿易差額持續分化,除來料加工、倉儲物流外,離岸轉手買賣不能忽視,類似15-16年再度和人民幣匯率波動反向。另外,我國進口替代令跨國公司“無廠製造”更多采用我國中間品,或令國際收支進口表現好於海關進口。

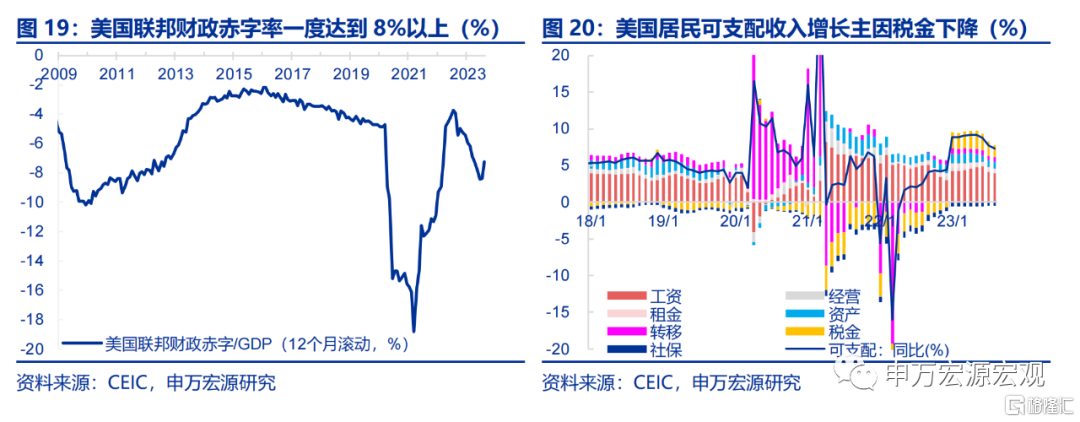

展望:短期仍需倚重貨物貿易,中長期或需轉型。分析以上國際收支最新的三大特徵,我國國際收支平衡的抓手仍在貨物貿易。FDI流入減少多源於全球化浪潮回落和區域化興起,而中美利差在美聯儲更高更長的利率政策吹風中,以及我國央行對內需更為呵護的格局下,難成為我國穩定國際收支的力量。更重要的是,我國貨物貿易順差在23Q4也具備擴張基礎,可以給人民幣匯率一定的支撐。一方面源於低基數,另一方面,,海外特別是美國通脹難以短期回落,居民收入增速還在高位,對我國貨物的需求尚存。而海外限制也令我國進口增速並不會大幅跟隨出口增速上行。這也將給貨幣政策創造穩定內需的窗口期,再度降息穩定內需特別是地產需求成為可能,人民幣對美元匯率整體或在23Q4保持相對穩定。

但從中長期視角來看,我國國際收支結構可能需要結構性轉型,從貨物貿易順差“一枝獨秀”變為貨物貿易順差和投資收益匯回“兩條腿走路”,給匯率以更強力的支撐,併為財政和貨幣政策未來配合留出足夠的空間。

風險提示:主要經濟體貨幣政策不確定性,國內地產風險超預期。

以下為正文

匯率變化的基礎是資金跨境流動,其中最為關鍵的就是國際收支平衡表,而最新公佈的23Q2國際收支邊際上呈三大特徵:股權FDI流入歷史低位、外債類資金轉為流出,國際收支平衡更依賴貨物貿易。這些變化可能將主導後續人民幣匯率走勢。

2023年二季度我國國際收支呈現三大特點:股權FDI流入歷史低位、外債類資金轉為流出,國際收支平衡更依賴貨物貿易。1)股權外商直接投資歷史低位。23Q2股權FDI流入51.0億美元,環比下降234.6億美元,而投資收益和歷史規律相反,快速流出。2)中美利差倒掛幅度加深令外債類資金轉向。23Q2貨幣和存款負債端、貸款負債端以及貿易信貸差額從上個季度流入456.4億美元轉為流出468.1億美元。3)我國國際收支平衡更加依賴貨物貿易順差。在上述流出壓力加大背景下,我國23Q2儲備資產(-92億美元至162.6億美元)仍能維持小幅增加更多源於貨物貿易順差(+334億美元至1633.1億美元)的提升。

針對上述三大特徵我們展開詳細分析。

1.特徵一:股權FDI流入維持在歷史低位

1.1 股權FDI流入歷史低位,而投資收益流出較多,與歷史經驗相反

股權FDI流入延續2022年下半年以來的低位水平。23Q2股權FDI流入51.0億美元,環比下降234.6億美元,為1998年有數據以來最低。按照我國曆史經驗,股權FDI流入和投資收益流出波動同步,但23Q2卻相反,投資收益流出規模達歷史第三,流出增加-502.2億美元至-1110.9億美元,僅次於21Q2(-1311.3億美元)和22Q2(-1136.3億美元)。快速下降的股權FDI流入也令直接投資差額再度環比下行28.4億美元至-322.0億美元,同樣處於歷史低位。

1.2 FDI流入放緩並非全球同步的現象

從上半年其他經濟體數據來看,部分經濟體FDI流入有小幅放緩,但沒有偏離歷史趨勢。從發達經濟體的國際收支平衡表數據來看,美國FDI流入整體較為穩定,23Q2為728.5億美元,和過去基本保持在同一中樞水平,日本23Q2 FDI流入小幅回暖至154.5億美元。歐盟FDI流入減少的勢頭也有所緩和,23Q1流入-705億美元,已經較22Q4(-2022億美元)有明顯的好轉。發展中經濟體中,FDI流入均有所回落,如印度、巴西、墨西哥和東亞四國(越南、馬來西亞、印度尼西亞、菲律賓)同比分別下降56.4、41.9、25.9、16.6億美元,但和歷史平均水平比較基本相當,沒有出現趨勢性下移。

從ODI主要國家來看,美國等對外投資的規模也僅是略有下降,而非大幅收縮。美國對外投資在22Q1(1409.0億美元)達到高峯後有所回落,至23Q2對外直接投資為815.2億美元,這一規模和特朗普税改之間平均水平基本相當。歐盟23Q1對外直接投資規模明顯回暖(環比+2486.1億美元至615.2億美元),也基本回到2021年同期水平。日本23Q2對外直接投資環比下降182.1億美元至280.9億美元,低於21Q2-23Q1平均水平(428.3億美元),但總規模並不大。

綜合上述分析,我國FDI流入快速下降不是全球範圍內的普遍現象。

1.3 但FDI流入是我國國際收支中重要的中長期資金

值得注意的是,我國FDI流入是我國中長期流入的重要來源,並且是另一大中長期流入—“出口”的領先或同步指標。我國在加入WTO後所逐漸確立了“世界工廠”的地位,外商多對我國加大投資並將產成品出口至全球其他經濟體。這種生產經營模式令我國FDI流入和出口有着較為密切的關係,在大體上呈現出同步變化趨勢,即FDI同比多增階段出口同比也有較好的表現,二者相互影響。但在FDI走弱階段,其走弱的速度通常較出口走弱速度更快,下降幅度更大,或源於外商投資調整更為靈活,而出口因為訂單和生產關係,調整時間較慢。

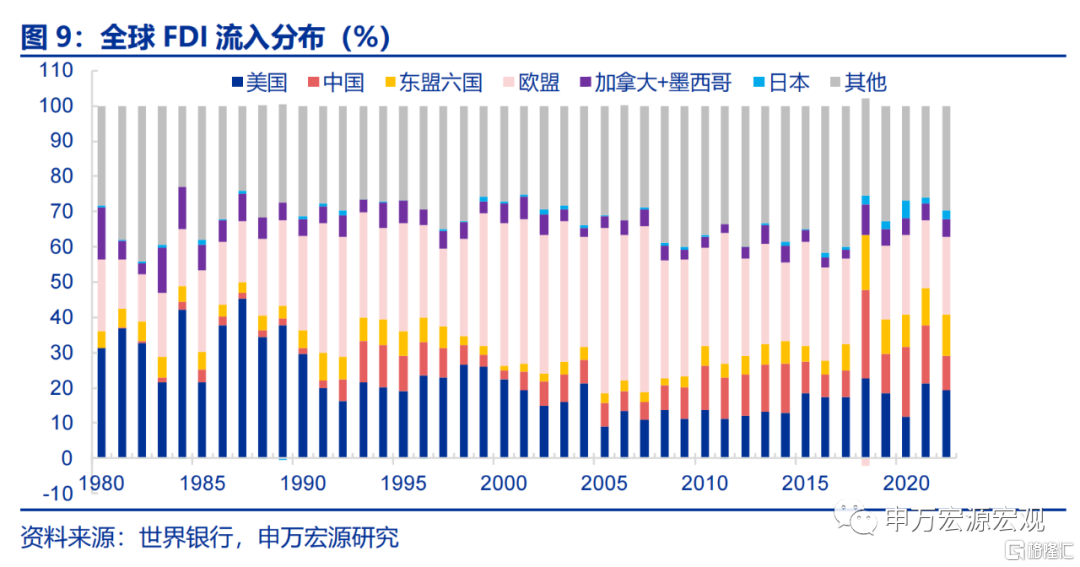

實際上,我國FDI流入放緩並非是短期現象,過去三年FDI流入佔全球比重逐級下降。我國因2020年疫情防控形勢較好,製造業成恢復全球一枝獨秀,令我國FDI流入佔全球比重達到19.8%。但隨着海外放開,和我國防控政策分化,以及海外特別是美國持續對我國在製造業升級、高新技術發展方面施加限制,我國FDI流入佔全球份額在2022年降至 9.8%。

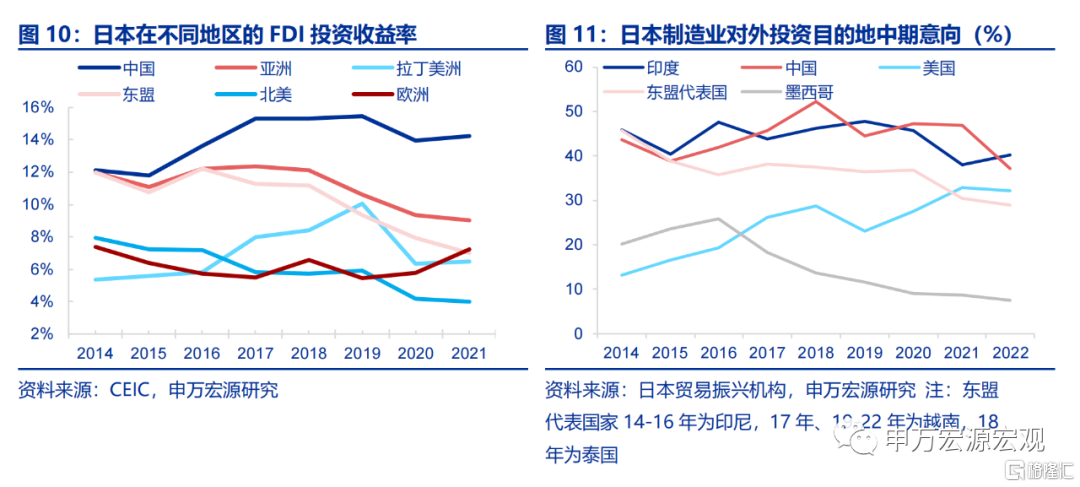

FDI走弱並非源於海外在我國投資收益降低,而更多源於部分高端產業投資被“長臂管轄”。以日本為例,其FDI投向的地區中以我國收益率最高,且和其他國家相比差距不斷拉大,但對我國投資意願卻從2021年的高位回落。這種反常的舉動其實是外資面對美國“長臂管轄”的被動調整。未來這部分缺失的資金或更多的靠內資彌補,特別是我國在數字經濟相關的佈局不斷加快,技術突破帶來的投資將取代FDI,成為支撐出口穩定的力量。

2. 特徵二:中美利差持續擴大令外債走勢轉向

2.1 中美利差倒掛幅度加深,外債類資金轉向

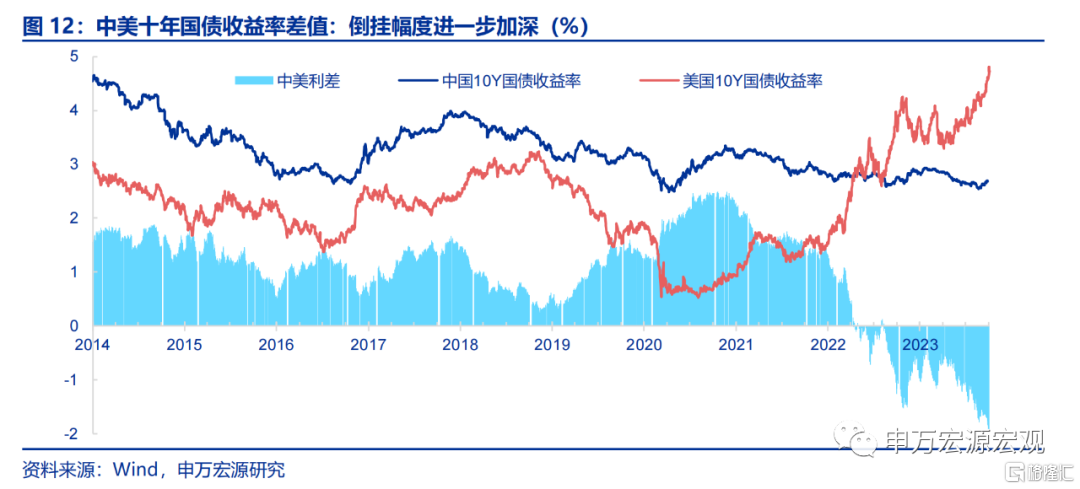

進入2023年二季度以來,中美利差倒掛幅進一步加深,成為直接影響國際收支的一大因素。到2023年6月底,中美十年國債收益率差額已經達到-1.2個百分點,較3月底再度下行0.5個百分點。而這一趨勢並沒有暫停,二者收益率差額到9月底已經進一步下探到-1.9個百分點。

中美利差倒掛幅度加深打斷了自22Q3以來的外債類資金迴流進程,轉為大幅流出。本輪美聯儲貨幣政策緊縮令外債類資金從21Q3開始大幅流出,至22Q3合計流出達到1543億美元。這一趨勢從22Q4開始出現回暖跡象,到23Q1已經轉為流入456.4億美元。但隨着中美利差倒掛幅度的加深,23Q2外債類資金三項都明顯流出,貨幣和存款負債端下降666.4億美元至-251.6億美元,貸款負債端(-168.4億美元至-98.3億美元)以及貿易信貸差額(-119.7億美元至-148.2億美元)也明顯回落。

2.2 證券投資Q2暫緩流出,但Q3流出特徵凸顯

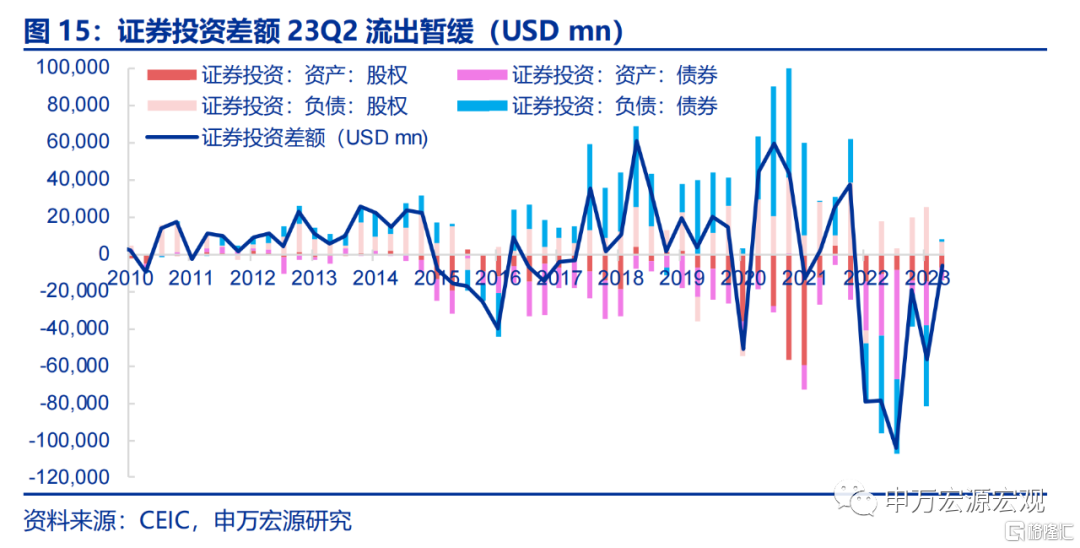

23Q2證券投資則出現階段性緩和,境外投資機構減少流出,而我國資產佈局海外債市步伐也同步放緩。證券投資項下債券負債回暖453.8億美元至17.7億美元,時隔5個季度後首次轉正。證券投資項下資產上行164.4億美元至-71.4億美元,或源於海外特別是美國通脹不確定性外,我國機構對配置海外債市更加謹慎。

但從高頻數據觀察,23Q2證券投資流出緩和只是暫時現象,自7月以來再度轉為流出,併成為驅動銀行代客涉外收支差額和結售匯差額轉負的主要力量。7月銀行涉外收支和結售匯數據中的證券投資差額分別下行145.1億美元和21.4億美元至-6.7億美元和-10.3億美元。8月上述兩個指標進一步下探,分別下行286.6億美元和48.4億美元至-293.5億美元和-58.7億美元,並帶動銀行涉外收支差額和結售匯差額分別下行329.3億美元和2.79億美元。另外更直接的是境外機構持有我國債券餘額的下降,8月減持498.1億元。而9月份我國官方外匯儲備再度下行450.3億美元至31150.7億美元,雖然海外債市收益率上行及貨幣貶值等非交易性估值效應是主因,但其中仍有相當一部分,約在150億美元左右是交易性流出,或仍主要來自於證券投資或者外債類資金外流。

2.3 利率敏感資金流動取決於中美利差未來變化

過去經驗表明,中美利差的週期性變化成為外債類資金和證券投資資金週期性變化的主因,但更不確定的美債收益率水平或可能令本次週期時間拉長。因為歷史經驗教訓,在2020年美聯儲開啟新一輪寬鬆週期期間,我國外債特別是貸款增加量相對剋制,令我國在美聯儲貨幣政策收緊階段的流出也明顯弱於2015-2016年水平。但是本輪美聯儲貨幣政策收緊不同於以往,尤其是疊加財政寬鬆加碼,更加令美債收益率不確定性加大,若中美利差持續保持在當前位置,則外債類資金、證券投資資金的迴流可能仍然需要時間。

3. 特徵三:國際收支對貨物貿易順差更加依賴

在FDI流入乏力、中美利差倒掛幅度加深的背景下,我國國際收支順差更多依賴貨物貿易。我國儲備資產增加幅度已經連續三個季度下降,至23Q2流入進一步收窄至162.6億美元,沒有進一步轉負就源於貨物貿易順差的相對穩定。但這也就意味着我國國際收支平衡更加依賴貨物貿易的穩定性,特別是在FDI流入低位徘徊的時間段,如何通過國內產業佈局突破海外限制,重塑我國製成品出口競爭力成為核心問題。

但我國國際收支平衡表貨物貿易差額和海關貿易差額持續分化。從2015年開始公佈月度BoP口徑的貨物進出口貿易數據以來,其貨物貿易差額和海關統計的貨物貿易差額相差基本不大。但從2021年四季度以來,二者呈現明顯的分化趨勢,2021年10月—2023年8月,BoP口徑的貨物貿易順差僅有海關口徑的76.3%。

二者分化除來料加工、倉儲物流外,離岸轉手買賣的變化不能忽視,且類似15-16年再度和人民幣匯率波動反向。根據國家外匯管理局的《2022 年中國國際收支報吿》,“國際收支口徑貨物貿易與海關進出口在統計原則上存在顯著區別,分別從‘貨物所有權轉移’和‘貨物跨境移動’角度刻畫外貿發展狀況”,主要劃分為三類,其中和出口統計相關的主要集中在“來料加工、倉儲物流服務等不涉及貨權轉讓的貨物進出境”以及“境外發生的貨權轉讓”(即離岸轉手買賣)。在剔除來料加工等其他影響後,根據我們估算,兩大出口口徑相差主要在離岸轉手買賣,和人民幣對美元匯率再度呈現明顯的反向關係變化,與2015—2016年更為相似。2022年初至2023年8月,估算月均通過離岸轉手買賣流出48億美元。

另外,我國進口替代令跨國公司“無廠製造”更多采用我國中間品,令國際收支平衡表進口表現好於海關進口。隨着海外通脹快速上行,我國煤炭保供穩定工業生產,製成品競爭力明顯強於海外,令部分生產環節開始國產替代。另外,海外對我國半導體相關的限制也加速了我國國產替代的步伐。但“跨國公司委託我國企業製造生產貨物後,直接在我國境內銷售,即貨物未發生跨境移動但貨權已完成多次跨國轉讓,貼牌後產品零售價遠高於我國製造企業的出廠價。上述交易不計入海關進出口統計,但計入國際收支貨物貿易統計。”這也是我國國際收支平衡表中貨物貿易差額低於海關統計的另一大因素。

4. 展望:短期仍需倚重貨物貿易,中長期或需轉型

分析以上國際收支最新的三大特徵,我國國際收支平衡的抓手仍在貨物貿易。FDI流入的減少更多源於全球化浪潮的回落和區域化的興起,改變需要等到區域化政策遭遇挫折以及我國被限制領域的技術突破,難以短期實現。外債類資金、證券投資資金和中美利差關係緊密,而在美聯儲更高更長的利率政策吹風中,以及我國央行對內需更為呵護的格局下,難以成為我國穩定國際收支的抓手。惟有貨物貿易,繫於我國強勁的生產能力,以及海外通脹仍有可能持續一段時間的條件下,再度成為穩定國際收支的核心力量。

更重要的是,我國貨物貿易順差在23Q4也具備擴張基礎,可以給人民幣匯率一定的支撐。一方面因為我國22Q4遭受疫情衝擊,生產停滯造成的出口低基數,令出口同比增速有迅速回暖的可能。另一方面,海外特別是美國通脹水平難以短期回落,居民收入增速還在高位,對我國貨物的需求尚存。最後,因海外對我國半導體領域“小院高牆”式的限制,我國機電產品出口增速和進口增速已經呈現較明顯的分離,進口增速並不會大幅跟隨出口增速上行。再疊加我國出口規模明顯高於進口規模的事實,我們可以期待23Q4貨物貿易順差再度提振我國國際收支表現。

這也將給貨幣政策創造穩定內需的窗口期,再度降息穩定內需特別是地產需求成為可能。貨物貿易順差的走強將從基本面角度令人民幣匯率趨於穩定,而若地產需求恢復並不穩健,則相對穩健的匯率將重新賦予央行貨幣政策操作的空間,特別是降息的空間,則人民幣對美元匯率整體或在23Q4保持相對穩定。

但從中長期視角來看,我國國際收支結構可能需要結構性轉型,從貨物貿易順差“一枝獨秀”變為貨物貿易順差和投資收益匯回“兩條腿走路”。區域化更可能主導往後一段時間的全球經濟格局,對我國貨物貿易出口的削弱是兩個方面的,一方面是技術限制,另一方面是要求部分產業剝離或佈局至其他區域。除通過自主科技創新突破來應對上述區域化進程外,我們也可以順勢而為,在某種程度上順應區域化發展的潮流。一方面是塑造囊括自身的區域,最主要的是“一帶一路”建設,通過和“一帶一路”沿線國家的經貿往來,對沖和發達經濟體貿易的下行趨勢;另一方面我國同樣可以輸出產能,以FDI等方式進入各個區域經濟的內部,從商品出口轉換為利潤匯回。這不僅可以適應新的全球經濟規則,也可以適配我國未來人口老齡化的趨勢,實際上是走出一條類似於日本但又有別於日本的道路。當然,上述國際收支結構轉化的過程需要一定時間,特別是前期的ODI佈局階段,可能仍需要等待美聯儲貨幣政策轉向後,但這或在中長期強化我國國際收支穩定性,給匯率以更強力的支撐,併為財政和貨幣政策未來配合留出足夠的空間。

風險提示:主要經濟體貨幣政策不確定性,國內地產風險超預期。

注:內容節選自申萬宏源2023.10.09研究報吿:《人民幣匯率基本面有何新特點?——2023年二季度國際收支分析及展望》,證券分析師:賈東旭 王勝