中國建築興業(0830.HK)運營管理業務“再下一城”,雙核驅動的優勢凸顯

2019年10月14日,作為“中建系”海外上市平台之一的中國建築興業(0830.HK),發佈公告稱公司與賣方(中國建築國際直接全資附屬公司)訂立買賣協議,已有條件同意收購中國海外公用設施投資有限公司全部已發行股本及餘下境內權益(相當於瀋陽皇姑公司100%註冊資本),總代價為港幣6.74億元。

本次公告的收購項目可視作為中國建築興業公佈轉型及更名計劃之後,並繼2019年上半年公司在完成南昌兩橋項目的注入後,再次開啟了對運營管理類資產的收購計劃,這對已確立“傳統業務和創新業務”的雙核業務戰略轉型方向,以及確立為“中建系”專業的運營管理平台定位的中國建築興業來説,戰略延續的意味會更濃厚。接下來我們會繼續分析或研究此次事件給上市公司帶來的潛在影響。

一、重啟收購項目的價值幾何?

按中國建築興業公告,本次擬收購的目標集團為瀋陽皇姑公司,其主要業務為在中國遼寧省省會瀋陽市生產與供應熱力、電力及蒸氣以及提供熱力輸配網絡安裝服務,另外,瀋陽皇姑公司擁有瀋陽皇姑粉煤灰100%股權,瀋陽皇姑粉煤灰的主要業務為製造及銷售粉煤灰製品及粉煤灰黏合劑。

另外據瞭解,瀋陽皇姑公司在瀋陽市是行業內盈利能力最強的公司之一,規模在當地排名第二,供暖面積接近1800萬平米,在行業集中度較低的供暖行業中,瀋陽皇姑公司的優勢相當凸顯。據公告的數據顯示,目標集團於2017年度、2018年度及2019年上半年分別取得純利3814萬港元、3417萬港元及4406萬港元,從盈利能力看,自2019年起目標公司的純利增長較快,皆因目前瀋陽皇姑公司主要提供服務是燃煤供熱,作為燃料的煤炭價格近一年以來發生了弱勢調整,因而致使瀋陽皇姑公司受益顯著,純利同比增長較大。

本次擬收購項目的總代價為港幣6.74億元,所對應的估值水平為2019年6月30日止最近12個月的除税扣非後純利15.6倍,公司及管理層認為該估值水平與可參考公共事業或基礎設施公司接近,且這個交易對價僅為目標收購標的賬面價值的1.05倍,跟之前公司對南昌兩橋項目收購的賬面價值相近。

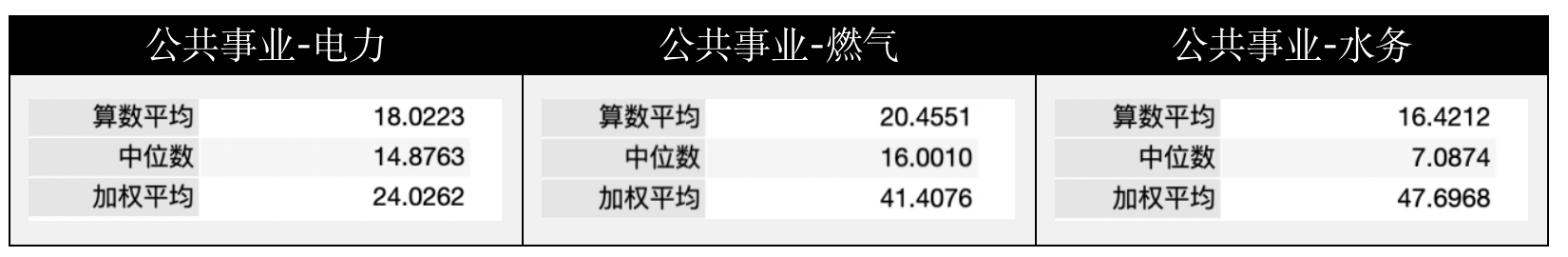

根據wind提供的數據,我們抽取了港交所行業分類中的公共事業中電力、燃氣及水務等與該收購資產類型相近的公共事業或基礎設施公司作為參照物,結論是證明了收購對價的15.6倍估值水平實際上是比合理水平還要略為偏低的,因而我們亦認為本次收購的報價是具備公允性和合理性。

(資料來源:wind)

也許有投資者會問及,本次擬收購項目的總代價為港幣6.74億元,全部需以現金支付,公司會否因此而承受很大的財務壓力?我們的結論是不會。

從中期業績公告中可知,中國建築興業擁有穩健的財務狀況。截至2019年6月30日,公司的淨借貸比率為25.2%,其賬上所持現金為4.43億港元。另外,公司未提用的銀行授信額度約為14.56億港元,可見公司的財務風險之低,足以應對未來業務發展及擴張,能為公司當下推行轉型戰略提供足夠的財務支撐。

和之前南昌兩橋支付方式無太大區別,中國建築興業擬收購的瀋陽皇姑公司項目可分三期現金支付,須於收購完成日期後十個營業日、首個支付日六個月後及首個支付日的一年後分別支付現金金額2.22億、2.22億港元、2.27港元;據悉,收購資金主要依靠現有現金、傳統業務現金流和併購標的本身現金流、銀行貸款等多種方式靈活搭配解決。

這裏提到了可利用併購標的本身現金流進行支付,所以不得不提及,由於瀋陽皇姑公司這個項目是一個運營多年的、進入成熟期並能持續產生相對穩定現金流的運營管理資產項目,而且提供供暖服務採取的是先付費後供暖的收費模式,瀋陽皇姑公司通常在下半年就已經把當年(直至次年3月份)供暖季的收入全部納入囊中,所以我們預期公司的現金流淨流入情況會遠好於賬面顯示的純利情況。若可利用併購標的本身現金流進行支付,則中國建築興業財務壓力就遠遠低於我們想象的情況,這是本次擬收購項目中需要留意的地方。

二、瀋陽皇姑項目對中國建築興業的業績影響及戰略意義

根據中國建築興業2019年上半年的業績公告,外牆工程業務、總承包工程業務及運營管理業務在2019年上半年佔營業額的比例分別為70%、23%及7%;就分部業務的利潤貢獻而言,運營管理業務的佔比較往年同期提升明顯,2019年上半年運營管理業務所貢獻的毛利潤佔比提升至29%,7%的營收佔比對應着29%的毛利潤佔比,運營管理業務對公司盈利增長的撬動能力最強。

本次擬收購瀋陽皇姑公司的項目有助於公司切實快速提升在運營管理業務的收入佔比,落實中國建築興業轉型為專業的運營資產管理平台的戰略規劃,實現控股母公司及中國建築集團所持價值運營資產的資產證券化操作,利用好資本市場盤活內部資產,打造“中建系”的又一海外專注於某一專業領域的上市旗艦航母。

另一方面,從電話交流會上管理層對本次收購情況進行的介紹內容,我們推算,併購後對公司的業績存在積極的影響,具體來説,以2019年6月30日的財務報表作為基準,合併瀋陽皇姑熱電後,公司的營業收入規模將提升超過16%,淨利潤將增厚約超40%,對中國建築國際的業績表現有較大改善和提升。

另外,本次收購事件給我們最大的感受或許是,能真真切切地感受到公司提出的堅持“傳統業務和創新業務”雙核驅動戰略方向的正確性。在這裏,其傳統業務主要是指外牆工程業務(即幕牆業務),而後積極發展的創新業務指的是運營(資產)管理業務。

中國建築興業的幕牆業務在行業內有着良好聲譽,同時亦為知名品牌,作為該領域實力最強的企業之一,公司已經躋身為港澳最大最專業的幕牆企業,每年能為公司貢獻穩定的現金流,以及維持着不錯的盈利能力,從目前來看,根據2019年中期業績,公司的幕牆業務貢獻了其58%的毛利潤,也意味着該細分業務同樣創造着大部分的現金流。

本次收購事件給大家揭示了一個道理,決定收購成敗的支付能力,與公司所持現金數量、財務狀況、(後續的)融資能力、公司與收購目標標的的現金流創造能力均存在密切關係。

正是由於中國建築興業的幕牆業務能夠為公司提供穩定現金流,才有機會支持公司的運營管理業務踏入正循環的發展軌道,反過來看,正取得快速成長的運營管理業務因具備長線性質,能給公司帶來長期的穩定性盈利,同時資產的業務性質決定了其盈利確定性都是比較好的。由“傳統業務和創新業務”雙核業務驅動模式之下可創造出日漸豐盈的現金流量,穩定的現金流與優質的資產組合定可獲得市場較高的估值預期,進而令公司可更充分地利用好資本市場的融資,來繼續支撐其所進行“葡萄藤式”的外延收購來達到壯大公司的資產與盈利的規模的明確目標,真正轉變為集團旗下專業的運營資產管理平台。

三、結尾部分

在本次併購事件所舉行的電話分析會中,當有投資者及研究機構問及管理層關於幕牆業務是否會受到香港事件影響,以及本年度的業績指引的,即新籤合同總額不低於50億港元的目標是否會預期達標?

管理層則回答表示,今年傳統業務拿到的標誌性項目比如太古2期,南豐,澳門離島醫院項目,總體來説由於今年拿的大項目比較多,並在進一步跟進的一些更優質項目,因此對50億新籤合同總額的完成表示出信心,並預期明年的新籤合同總額不會低過今年。我們因此認為公司的傳統業務本年及明年的業績,因為在手合同訂單陸續完工及新籤合同訂單維持穩定性而能夠保持相當的定力。正如上述分析,倘若公司對瀋陽皇姑公司的收購能夠順利進行,並在年內並表,運營管理業務的增長將是顯著的,其對利潤的撬動效益也是相當吸引的,因此將較中期業績之後再次進一步提升對公司盈利快速增長的預期。

截至2019年10月15日收盤,據wind提供的數據顯示,中國建築興業的PE(TTM)為10.83倍,更新的預期盈利增速則超40%,因此預期的PEG約為0.25,該預期估值指標再次刷新了新低,因而我們認為公司當下估值處於相對較低水平是相當顯著的,投資者可進一步密切關注。