新高教集團 (2001.HK):價值型增長軌跡不變,維持“買入”評級,目標價4.0港元

機構:招商證券國際

評級:買入

目標價:4港元

得益於強勁的盈利增長,資產負債表的改善以及不利因素的減少,20財年前景樂觀

■ 2019/20學年的學生人數和學費增長軌跡不變,新增併購及內生增長推動公司盈利增長

■ 主要投資者的退出導致近期股價進行調整,但提供了入場機會。長期來看估值將進行上調,重申買入評級

集團上半年外延併購助推業績增長,積極融資改善債務結構

債務結構獲得改善,積極擴展融資渠道:截止至2019年06月30日,公司有息負債總額為14.96億元,同比新增2.10億元,其中短期負債佔比降至39%(-17.8pct),系用新長期低息貸款置換原有的短期貸款。槓桿比率53.2%(-32.7pct),主要是因為上半年增發1.1億股股票。上半年累計獲得銀行新增授信合計超過12.3億元,目前仍有大量授信未提款,近期與民生銀行北京分行簽署戰略合作協議,包含20億元人民幣融資服務,後續融資能力有保障。

外延併購先發制人,成本較低潛力巨大:19H1公司旗下6所學校在校生合計9.35萬人,18H1集團旗下4所學校在校生合計5.43萬人,同增72.3%。若不考慮併購因素影響,公司內生增速超過14%。此外,公司目前尚有甘肅學院未並表,若考慮甘肅學院的8218名學生,則集團旗下7所學校2018/19學年在校生合計10.18萬人。受二級市場帶動,高校資產在一級市場價格逐步走高,競爭激烈,公司旗下學校併購相對較早,成本較低,以河南學校及廣西學校為例,生均成本為3.94萬元、3.41萬元,低於港股同業公司的平均水平。

預測20財年盈利增長強勁,資產負債表改善

我們預測新高教將在20財年實現29%的收入增長和32%的核心盈利增長,主要驅動因素有:

1)雲南學校(佔總收入增量的21%)和湖北學校(佔總收入增量的47%,主要由於19財年僅合併了4個月的收入,而20財年則合併了12個月的收入)的內生增長;

2)預計新收購的甘肅學校將在20財年中期合併,從而為20財年貢獻19%的增量收入。新高教一直在用長期債務替換短期債務,從而降低利息成本並提高流動性及財務穩定性。在沒有新增收購的前提下,我們預計新高教將從之前的淨負債狀態轉向淨現金,淨現金水位將在20財年達到3.68億元人民幣。

近期股價下行,但我們仍維持樂觀看法

2019年11月6日,由於平安集團出售了其所持有的約9,800萬股股份,約佔新高教發行在外總股數的6.3%,新高教的股價一度下跌近8%。此外,平安集團還擁有新高教一個非執行董事的席位。我們認為,基於新高教的增長前景和有吸引力的估值,由股票出售帶動的股價下挫為投資者提供了入場機會。

近期催化劑明顯,重申買入評級

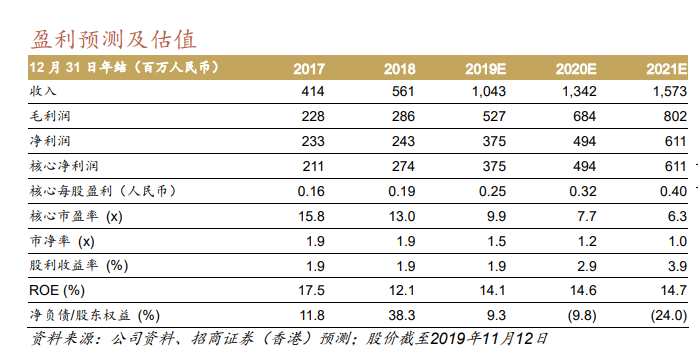

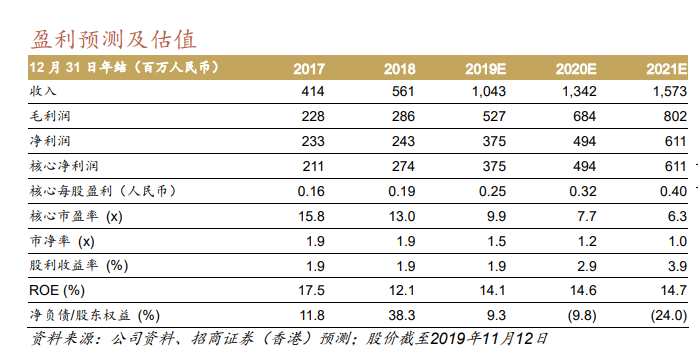

我們將19財年核心每股盈利預測下調了8%,主要由於上調銷售及管理費用以及少數股東權益的預期。我們對20財年的核心每股盈利預測保持不變。我們維持買入評級和目標價4.0港元,基於未來12個月12倍的市盈率,對應19/20財年15倍和12倍的市盈率。我們維持對新高教的積極看法,基於:

1)盈利增長良好;

2)我們期望新疆學校訴訟的一審能夠帶來積極的結果。

新高教目前以8倍的前瞻市盈率處於同業最低的估值水位,我們相信其持續的盈利增長,以及新疆學校訴訟結果將幫助其估值上調至接近約13倍的同業平均水平。