上市不到一年漲404%,康龍化成來港股上市了

作為全球第三,中國第二大的CRO企業,康龍化成的市場空間可以繼續想象。

作者 | 白夜

來源 | IPO那點事

數據支持 | 勾股大數據

截至今日收盤,次新股康龍化成在繼上市連封13個漲停板後,年初至今累計收益率已經達到404.23%。作為國內醫藥外包機構龍頭企業,將於11月28日正式登陸港交所,成為第二個”A+H”股權架構的CRO企業,高盛,中信里昂以及東方證券為其聯席保薦人。

1

淘金熱中的“賣鏟人”

雖然最近的寒流席捲全國各地,但在股市裏投資醫藥板塊依舊熱度不減,與去年此時哀嚎一片形成鮮明對比。

整體來看,一方面,在新一輪“4+7”以及一致性評價下,醫改政策的風向愈發對整體醫藥行業起到至關重要的作用;另一方面,在科創板以及港交所上市的生物製藥企業已經超過十家,而正在排隊進場的公司更是有幾十家,生物製藥公司的融資渠道正在打開。

但仔細看生物製藥新秀們的招股書上,擁有一個明顯的共同點,那就是絕大部分選擇了CRO公司進行合作,通俗來説便是藥物研發的外包服務。

外包服務,各行各業都會存在,其存在的原因主要是節約成本。

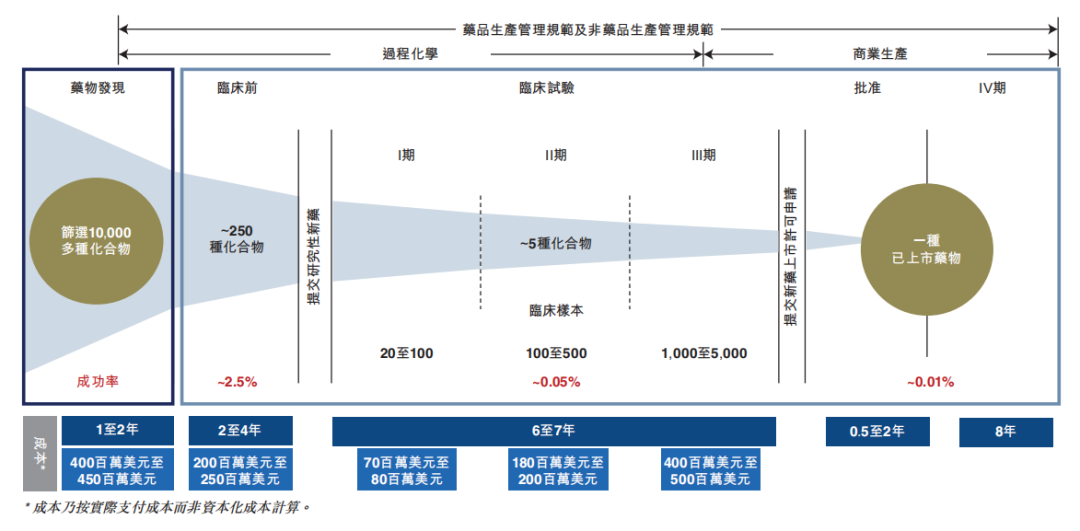

藥物的研發,花錢如流水,如何才能在節約開支的情況下快速高效的研發成功?藥物研發外包服務可以提供很好的解決方案。一般而言,藥物從有最初的構想到最後的產品商業化,需要經過藥物發現的理論研究,臨牀試驗I期,臨牀試驗II期,臨牀試驗III期,經過當地的藥監局批准後,才能進行商業化生產。

根據公司公告數據顯示,早期的藥物篩選需要從上萬種化合物中選取,到臨牀前試驗便已經縮減至250種化合物左右,在進行臨牀試驗審批前,平均就可能已經花費了3-6年時間,花費成本則達到6-9億美元,成功率約為2.5%。而隨着臨牀試驗的推進,候選化合物逐漸減少至5種左右,臨牀試驗也從初期的20至100人的試驗樣本擴展至1000至5000人樣本數目,這一過程一般持續6-7年。算下來在獲得商業化批准的時間,已經度過了9年至13年,真正的十年磨一劍,成功率僅為萬分之一。

圖表一:從藥物發現到臨牀上市階段情況

數據來源:公司公告,格隆彙整理

這只是單純的計算研發成本和試驗時長,如果藥企選擇自己建廠研發,那麼建設工廠的時間和成本將會另算。如此一來,對於有好的想法的生物科技類企業,前期將研發試驗交給專業機構,能夠大大降低成本,試驗進程也會有所加快,這也是多數CRO企業能夠存在的意義。

2

“賣鏟人”的服務變遷史

雖然CRO外包由來已久,但是服務對象卻正發生着變化,開始逐漸由外資藥企轉移至內資企業。

早在上世紀末,CRO企業主要是承包外資藥企的臨牀前的外包需求,門檻低,需求大,市場開始呈現爆發式增長。隨後,2009年至2015年,外包機構的門檻開始提升,但由於金融危機影響,外資藥企的研發費用降低,市場增速有所下滑,但在金融危機後,外資藥企為開拓市場,開始在我國開展臨牀。

2016年後,醫改政策開始發揮作用,國內由於存在一致性評價等需求,內資藥企開啟發展時期,創新臨牀需求進一步爆發,隨後隨着醫藥企業VC/PE融資額創新高,藥企研發投入、臨牀試驗開展數增加,正在催生CRO第三次發展的浪潮。

圖表二:我國CRO產業經歷階段

數據來源:光大證券,格隆彙整理

再來細看一下我國具有代表性的CRO企業,數據或許更加能夠直觀易見。

根據WIND數據統計顯示,藥明康德以及藥明生物兩者的2016年至2018年收入同比增長分別約為20%以上以及60%左右,其中外資客户的增速有所放緩,內資客户逐年提升。康龍化成的2016年至2018年收入分別為16.3億元,22.9億元,29.1億元,其中外資客户還是佔據比例較大,但內資客户的增幅也十分明顯,2016年達到161%的增幅。

圖表三:我國CRO企業收入以及股價情況

數據來源:WIND,格隆彙整理

3

康龍化成:能否延續A股輝煌?

此次上市的康龍化成,是否能夠成為下一個藥明康德,能否延續A股的翻了4倍輝煌,或許比較難。

難點一:難以追上藥明康德的市場情況。按照進程將目前國內的CRO企業營收進行拆分,如圖表四所示。根據公開數據顯示,2018年全球CRO市場在藥物發現大約491億元,在臨牀階段CRO大約有3500億元。其中藥明康德2018年收入約為96.1億元,成為當之無愧的行業龍頭,從臨牀前到臨牀階段均有佈局。排名第二的就是康龍化成,2018年營業收入29.1億元,主要佈局在臨牀前階段,臨牀階段後期暫未有所收入。

單純從收入上來看,康龍化成要想追上藥明康德,難度有點大。佈局不算特別全面,收入是第一名的1/3,並與同樣是收入的第二梯隊的藥明生物和泰格醫藥收入相差無幾。

圖表四:我國CMO&CDMO拆分

數據來源:WIND,格隆彙整理

難點二:毛利略低於行業情況。康龍化成2016年至2018年營業收入分別為16.34億元,22.94億元,29.08億元,年內利潤分別為1.71億元,2.19億元,3.36億元。2019上半年營業收入16.37億元,期內利潤為3.36億元。近三年毛利率維持在30%左右,相比起泰格醫藥的毛利率40%以上,藥明康德維持在40%左右,康龍化成的毛利率算是低一些的。

難點三:A股市場與港股市場存在差異性。由於市場規則,行情環境不同,導致多數”A+H”股公司存在溢價或者折價情況,因此是否能夠復刻A股的行情,還要看港股市場是否對於康龍化成的價值認可情況。

4

結 語

根據光大證券的估算,2017年全球臨牀前外包到我國的外資藥企臨牀前的研發需求約有130億,其中CRO龍頭幾乎佔據一半市場。伴隨着憑藉成本優勢,人才優勢,擁有國際牌照的優勢,全球臨牀前研發需求仍然在向我國離岸市場外包。

作為全球第三,中國第二大的CRO企業,康龍化成的市場空間可以繼續想象。在降低毛利率的背後,是否還能復刻A股上市輝煌,如同上一個在香港上市的CRO企業維亞生物獲得106倍的超額認購,28日上市見分曉。