物業股批量呈現翻倍行情,成長邏輯在哪?

一、物業股遭熱捧

2014年7月,彩生活(1788.HK)正式掛牌香港聯交所,成為全國第一家物業服務上市公司,也翻開了物業黃金賽道新篇章。

緊接着,中海物業、中奧到家、綠城服務均赴港上市。單2018年,主板上市的物業服務公司就新增6家,截止目前,聯交所上市14家,A股上市1家(南都物業),新三板還掛牌了50家左右。

上市以來,龍頭物業股整體表現不俗。其中,中海物業2015年上市至今,股價累計上漲385%,位居板塊第一,綠城服務3年來股價累漲302%。

尤其是今年,港股物業股受到了資本市場極大的關注。其中,新城悦服務逼近200%,永升生活服務、佳兆業美好均漲超160%,還有雅生活服務、中海物業、碧桂園服務均有翻倍的超級行情,遠遠跑贏港股大盤。

市場通過股價暴漲來表達對於物業的看好。當然,物業股的估值與地產開發商完全不能相提並論。其中,碧桂園服務、綠城服務、永升生活服務的PE(TTM)均超過40倍,新城悦服務、中海物業、浦江中國均超過20倍。

然而,目前國內開發商三巨頭——萬科A、碧桂園、中國恆大的PE(TTM)分別為8.3、5.742、9.7%,均不超過10倍。這説明物業服務與房地產在資本市場不是一回事,估值邏輯並不相同。

對了,物業服務綜合排名第5的保利物業快要正式掛牌聯交所了。據悉,保利物業,12月9日~12日招股,發售價將介於30.70港元至35.10港元之間,預計市值在163.7-187.15億港元。

值得注意的是,保利物業的基石投資者出現了GIC、高瓴知名投資巨頭,分別豪斥8500萬美元、3500萬美元參與認購。特別是擅長長期投資的高瓴,一般不出手,出手大概率意味着長期看好該行業賽道。

二、物業龍頭成長的邏輯

港股市場主要以機構投資者為主,散户相對A股少太多,估值往往合理,甚至是偏低估。但是,為何港股市場動不動就給到物業龍頭40倍以上的估值?市場好看的邏輯又是什麼呢?

據中國指數研究院數據,截至2017年末,全國物業管理行業管理面積達195億平米,同比增長5.5%,2009-2017年CAGR為6.6%,行業管理面積穩步提升,並仍處於規模成長期。

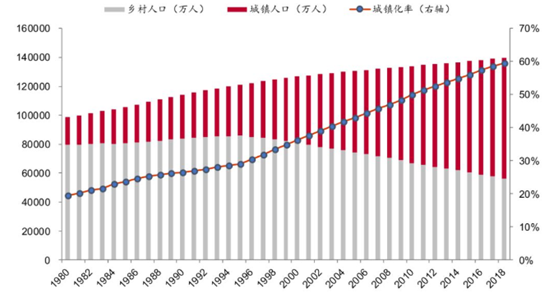

未來,支撐中國物業管理行業規模做大做強,主要的邏輯源於我國城鎮化率以及人均居住面積的提升。

截止2018年末,中國的城鎮化率為59.6%,相對美國的82.3%、日本的91.6%、韓國的81.5%、英國的83.4%,至少還有20%以上的提升。特別是今年以來,國家針對主要的二三四線城市的户籍政策改革,落户門檻降低,刺激着農業人口進城。

據華創證券預測估算,2018年我國存量住宅面積253億平米,對應美國、日本存量住宅居住面積分別約為148億平米、45億平米,目前我國存量市場分別是美日的1.7倍和5.6倍。

並且,在行業增速上(新房成交、新開工體量)遠高於美日,因此我國物管行業較國際對比空間更為廣闊,預計2030年我國存量住宅面積將達355億平米,屆時我國存量市場分別將是美日的2.4倍和7.9倍。

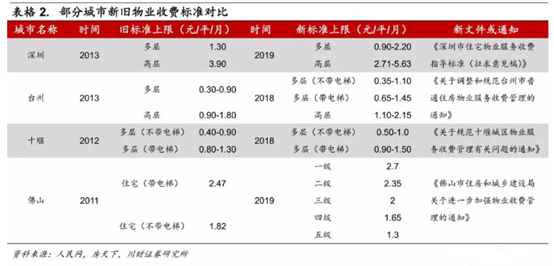

除了住宅面積還有一個可預期的增長外,未來物管業還存在一個單價提升的潛在邏輯。

自去年以來,包括深圳、佛山在內的許多城市發佈了物業收費標準的調整公告,物管行業指導價初步放開,但距離實現市場化的定價仍需時日。物業收費市場化程度的提升,成為單價提升的第二個潛在動力。

據券商估算,超過300億平的住宅總量,對應物管市場規模超過2萬億元。所以,物管行業規模還將長期維持每年4-5%的增長。

行業蛋糕不斷做大,不是人人見者有份,受益的往往是物業龍頭。如果投資物業股,同樣要選擇龍頭。下面,我們來看內生增長+外延併購的邏輯。

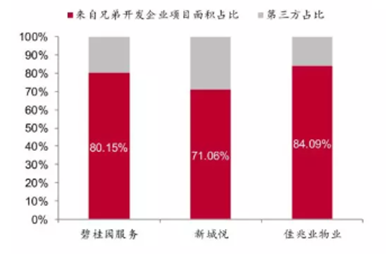

第一,物業龍頭,往往能夠承接所屬開發商。

據中指院中國物業百強企業綜合實力排名榜單中,萬科物業、綠城服務、碧桂園服務、保利物業排名前5,均是目前中國房企巨頭們的“親兒子”。

碧桂園服務中,有超過80%的物管面積源於兄弟開發企業,新城悦則是71%,佳兆業物業更是高達84%。

親爸爸前方拿地蓋房賣的多,後方親兒子則有大作為。並且,房企巨頭的市場集中度提升得較快。

未來,像萬科物業、碧桂園物業、保利物業、金碧物業等都將享受商品房銷售高增後帶來的規模提升紅利,促進物管行業集中度的提升。

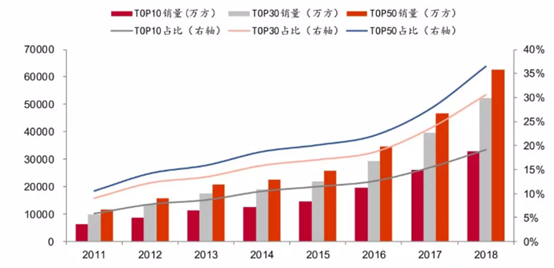

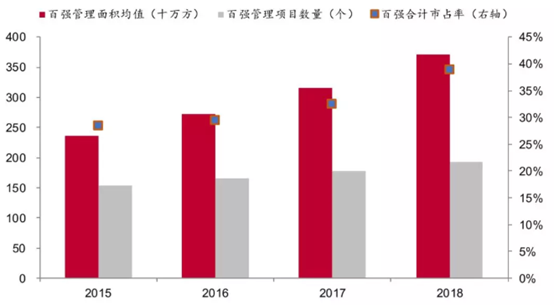

2015-2018年,物業百強管理面積均值由2361.5萬方增長至3718.1萬方,平均管理項目數量由154個增長至192個,市佔率由28.42%提升至38.85%。2018年,TOP10的合計市佔率提升至11.35%,較2017年增加0.29%。

但對比北美物管行業領軍者First Service Corporation,其2018年管理社區超8500個,佔據北美物業管理市場份額近6%。我國的物管行業集中度還有較大的提升空間。

第二,物業龍頭通過資本的力量,用於併購,做大做強。

據2019中國物業服務百強企業研究報告顯示,港股上市企業募集的資金用途主要分為:收併購(50%-60%)、發展增值服務(10%-20%)、智能化及平台化建設(約10%),其餘資金作為營運資金及一般企業用途。

比如,雅生活募集資金淨額31.99億元,已使用7.62億元,55.37%用於戰略投資及收購。2018年以來,雅生活斥資2億元併購南京紫竹物業51%股權、1.48億元併購蘭州城美物業51%股權、1.34億元併購青島華仁物業89.66%股權,1.14億元併購哈爾濱景陽60%股權。

三、尾聲

其實,即將掛牌的保利物業,業績表現很是亮眼。

去年全年營收48.28億港元,同比增長30.53%,淨利潤為3.84港元,同比增長49.57%。今年上半年,營收32.09億港元,同比大增47.31%,淨利潤為3.65億港元,同比增長48.9%。

而保利物業的發行定價為30.7—35.1%,相當於靜態PE僅僅10倍左右,相對於已經上市的龍頭物業公司來説,估值非常有吸引力。這也難怪像高瓴這類大咖投資機構也來當基石投資者了。

其實,已經上市的物業公司中,碧桂園服務無疑是龍頭,市值將近700億港元,遠超第二名第三名。今年上半年業績同樣表現亮眼,營收和利潤增速均超過70%。

雖然包括碧桂園服務在內的物業板塊今年上漲足夠多,但該板塊仍然是值得投資者長期跟蹤與關注的。