海外主流ESG投資策略的比較與啟示

本文來自格隆匯專欄作家:天風宏觀宋雪濤

海外代表性ESG基金

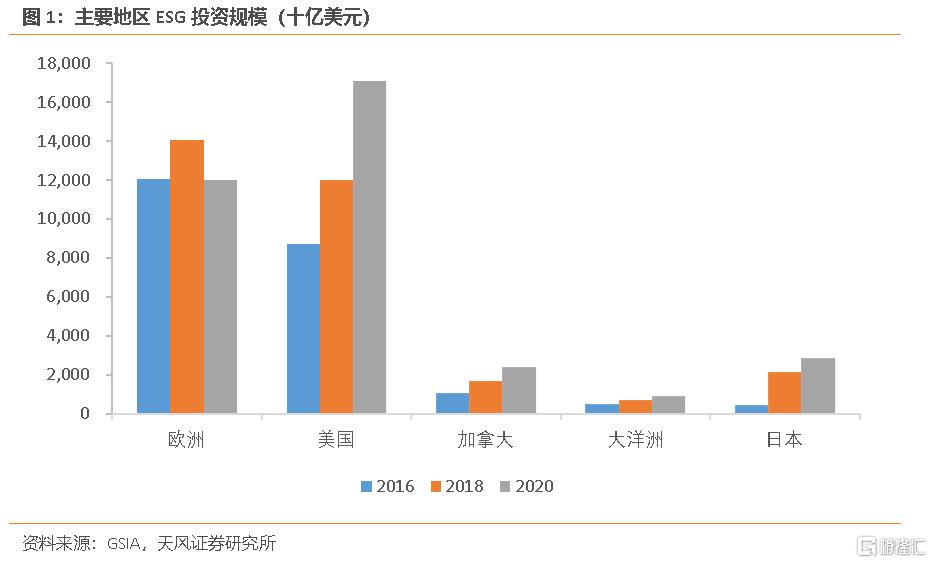

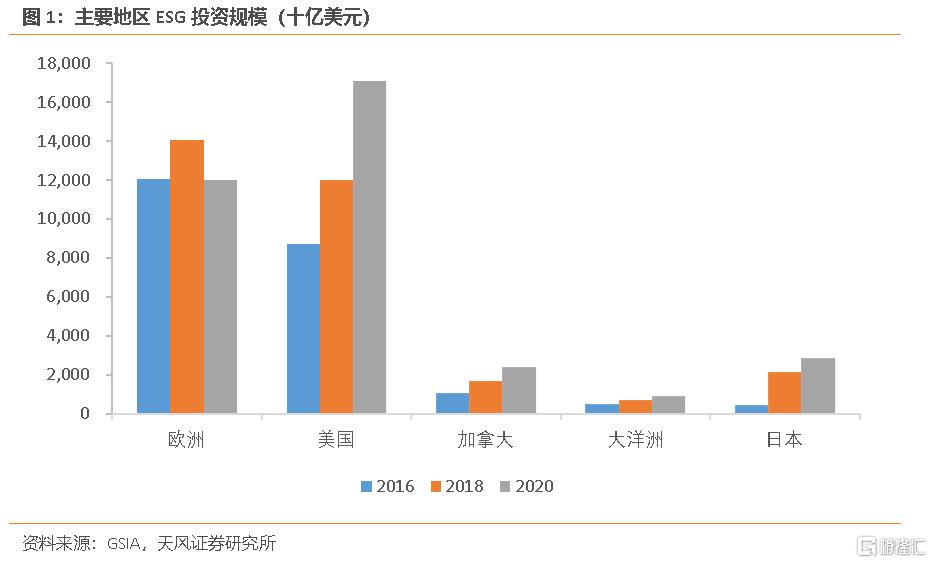

2016年以來,海外ESG投資發展迅速。據GSIA統計,2020年底歐洲+美國+加拿大+日本+大洋洲的ESG資產管理規模達到了35.3萬億美元,佔以上地區總資產管理規模的35.9%,過去四年複合增速11.5%,也明顯高於總規模增速的4.7%。(注:歐洲地區ESG資產管理規模回落的原因是2020年歐盟出台了《歐盟可持續金融分類法》,對綠色經濟活動做出了更嚴格的定義,壓縮了金融“漂綠”空間。)

2020年底,規模排名全球前20大的海外ESG基金中,主動型基金有11只,規模合計964.3億美元,管理機構包括Parnassus、Stewart Investors、Vontobel(馮託貝爾資產管理)、Pictet(百達集團)等;指數型基金有9只,規模合計720.9億美元,管理機構包括BlackRock(貝萊德)、Vanguard(先鋒)、TIAA-CREF(美國教師退休基金會)、Northern Trust(北方信託)等。

從持倉特徵來看,前20大海外ESG基金對信息科技的偏好較高,持倉比例中位數27.3%;對能源的偏好較低,持倉比例中位數0.2%。基金重倉股的MSCI評級多數在BBB以上,對蘋果和微軟的平均持倉比例最高,分別為5.6%和5%。

海外ESG基金主流投資策略

海外通用的ESG投資策略分為三類:第一是篩選類,即基於ESG價值觀或國際規範最低標準,對投資標的進行排除和選擇,主要包括負面篩選、正面篩選、國際慣例篩選、可持續主題投資;第二是整合類,即將ESG理念融入傳統投資框架,實現更好的風險收益平衡;第三是參與類,即通過投資發揮主觀能動性、推動公司行為、實現積極的社會和環境影響,主要包括參與公司治理、影響力和社區投資。其中最主流的ESG投資策略是整合策略和負面篩選策略,前者在美國市場較為通用(佔ESG投資規模的64%),後者多用於歐洲市場(佔比61%)。

美國ESG主動投資基金代表:PCEF

Parnassus Core Equity Fund(PCEF)成立於1992年,規模293.6億美元,是海外規模最大的ESG基金,主要投資於具有長期競爭優勢、管理團隊優秀、ESG表現良好的美國大盤股。其管理公司Parnassus Investment旗下共有5只ESG基金,其中四隻為股票型基金,一隻為債券型基金。

PCEF基金主要採用的ESG投資策略是負面篩選。首先,基金篩選出ESG表現較差的公司建立限制名單,禁投兩類公司:一是10%及以上收入來自酒精、化石燃料、賭博、核能、煙草或武器的公司;二是經公司研究團隊和ESG團隊合作判定ESG風險管理不善的公司。對於不同的行業,基金評判和關注的重點有所差異,例如對通訊服務公司重點關注內容管理和數據安全,對可選消費公司重點評判商業道德和供應鏈管控。

其次,基金會對不在限制名單上的擬投股票進行進一步的ESG分析,對公司業務風險和輿情風險進行評判。研究員將參考公開資料、賣方報吿和外部機構ESG評級出具一頁紙的ESG風險評分和變動趨勢報吿,交由CIO決定是否將股票納入投資組合。

最後,基金會定期更新投資股票的ESG審查報吿,決定是否將股票移出投資組合。賣出時點具體取決於投資收益、市場狀況和税收影響,但不會晚於決定的6個月。

除負面篩選之外,基金還採用了參與公司治理和社區投資的ESG策略。一方面,基金的ESG團隊積極督促所投公司加強ESG行動、完善風險管理、妥善處理爭議事件。另一方面,基金可以將資產的2%向社區發展金融機構(CDFIs)和類似組織提供融資,以幫助弱勢羣體改善經濟條件。

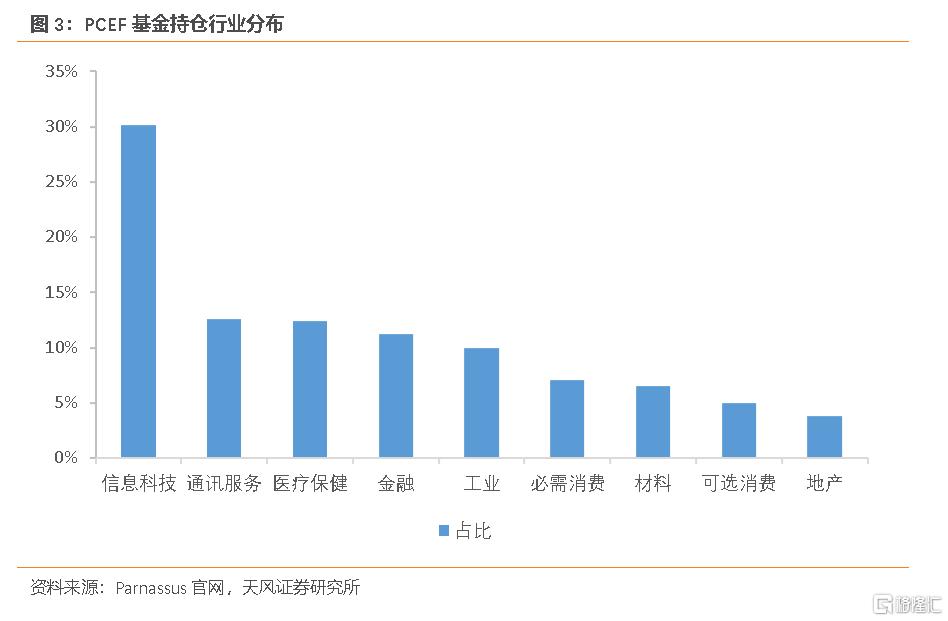

分行業來看,基金持股主要分佈在信息科技、通訊服務、醫療保健、金融和工業,權重合計佔比76.3%;未持有能源和公用事業類股票。截至2022年2月末,基金共持有41只股票,前十大重倉股為微軟(7%)、谷歌(6.4%)、費哲金融服務(4.2%)、芝商所(4.1%)、萬事達卡(3.9%)、迪爾公司(3.7%)、貝迪醫療(3.7%)、丹納赫(3.6%)、標普全球(3.3%)、嘉信理財(3%),合計佔比基金淨值的42.9%。

新興市場ESG主動投資基金代表:VF-SEML

Vontobel Fund - mtx Sustainable Emerging Markets Leaders(VF-SEML)成立於2011年,規模95.8億美元,是海外規模較大的ESG主動基金。基金主要投資於新興市場,中國大陸和中國台灣權重合計達到60%以上。

VF-SEML基金主要採用負面篩選和ESG整合策略。

首先,基金排除了三類公司,一是武器、煙草、棕櫚油相關業務的公司;二是來源於核能、煤炭煤電、油沙、軍用合同、成人娛樂、煙草零售等領域的收入超過閾值的公司;三是違反主要國際規範的公司。然後,基金在備選股票中選出ROIC位於前25%的股票,並依據行業地位、估值和ESG指標再次進行篩選。最後,基金篩選出在ROIC、行業地位和ESG方面均高於平均水平、增長高於平均水平、估值低於平均水平的標的。

ESG評價方面,基金搭建了可持續發展框架,對25個指標進行了嚴格評估。這些指標包括:(1)環境類的環保承諾強度、目標、管理體系、KPI、環境產品管理、對國際及行業標準的遵守情況;(2)社會類的人力資本管理、健康與安全、數據安全與隱私、供應鏈管理、人權、合規風險管理、商業道德、產品和服務是否具有積極社會影響;(3)公司治理類的董事會獨立性和多樣性、所有權結構、小股東權力、高管薪酬、審計監督等。

基金對不同行業設置了不同的指標權重,規定公司必須達到35%以上的及格分數才能進入投資備選池。此外,基金還設置了一票否決的“F-Score”,即當公司在任一指標上存在重大風險或重大爭議時(分數為F),直接淘汰。

基金ESG評價年度更新,數據來源主要是Sustainalytics、MSCI、商道融綠、ISS、彭博和Reprisk等ESG評級機構,以及賣方的ESG研究成果。據基金官網披露,通過加入ESG評價,基金將至少20%的潛在投資標的被排除在投資組合外。

截至2022年2月底,基金共持有46只股票,前十大重倉股為台積電(6.9%)、騰訊控股(5.3%)、聯發科(4.2%)、曼迪利銀行(印尼,3.8%)、阿里巴巴(3.6%)、伊利股份(3.6%)、印孚瑟斯技術(印度,3.3%)、HDFC銀行(印度,3.2%)、中海油(2.7%)、郵儲銀行(2.7%),權重合計佔比39.3%。分行業來看,基金持股主要分佈在信息科技和金融,權重合計接近50%;工業和地產權重偏低,分別為2.6%和4.9%;醫療保健和公用事業權重為0。

ESG指數基金代表:iShares ESG ETF系列

iShares ESG Aware MSCI USA ETF成立於2016年,2022年3月末規模達到248.8億美元,是海外規模最大的ESG指數基金。

其管理公司BlackRock(貝萊德)的iShares ESG ETF系列基金可以大致分為三類:(1)篩選類,即不投資武器、煙草、油砂、動力煤等特定業務領域的公司;(2)主題類,即專注於投資ESG主題賽道,如清潔能源、低碳、聯合國可持續發展目標、《巴黎協定》目標;(3)廣泛類,即更多投資於MSCI ESG得分較高的股票,較少投資於ESG得分較低的股票,該類別又可以分為意識(aware)、進步(advanced)、領軍(leader)和ESG+等四個小系列。

海外ESG投資策略比較

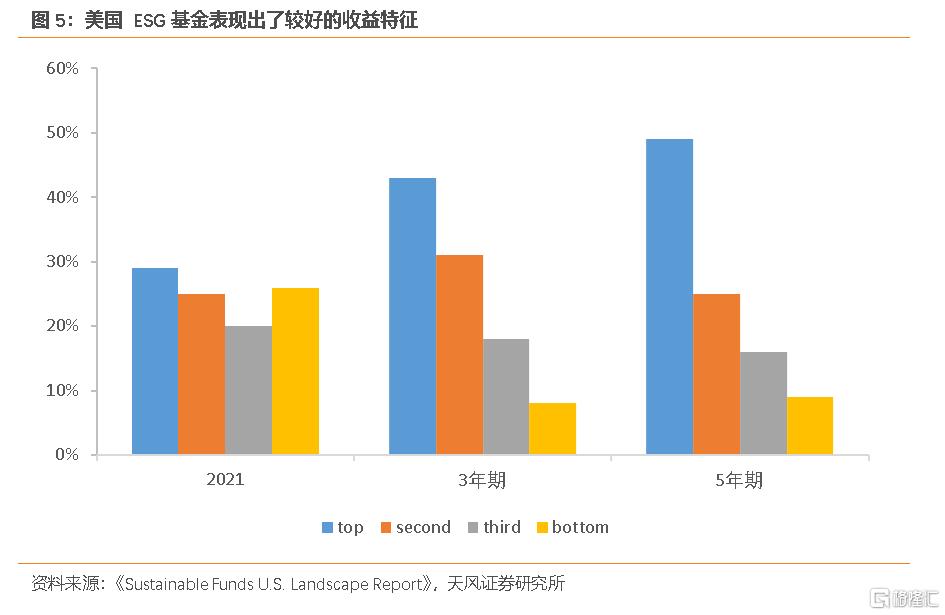

海外ESG基金整體表現出了較好的收益特徵。據晨星《SustainableFunds U.S. Landscape Report》,2021年美國ESG基金表現基本持平於市場,有54%的基金取得了高於市場中位數的收益,主要原因是ESG基金對去年表現強勁的能源股配置較少;3年維度和5年維度上美國ESG基金表現優於市場平均,有74%的基金收益高於平均水平,説明ESG在長期能夠發揮更大價值。

整合策略和篩選策略作為ESG兩大主流策略,各有優劣。

ESG整合策略的優點是將ESG作為新的思考維度納入了投研體系中,使ESG成為了價值、質量、動量、低波動率、規模等經典因子的有益補充。

但問題是ESG整合策略需要參考公司的ESG評分,而ESG評分標準往往具有較強的主觀性和差異性。如果不能建立恰當的ESG評價體系,就難以充分發揮ESG整合策略的正面作用。

ESG負面篩選策略的優點是市場對排除標準的認定較為統一,操作較為簡單,組合風險較為穩定。

但問題是策略縮小了股票投資池的範圍。ESG負面篩選策略往往會迴避煙草、酒精、煤炭、石油等“罪惡股”,但這些板塊反而可能由於部分資金的繞道表現出低估值、高分紅的特徵。一個典型的例子是能源板塊,由於不符合ESG評價標準,金融機構對傳統能源企業的投資下降,傳統能源公司長期投資不足,而能源供求失衡導致的價格飆升推動了能源股的強勁表現。

這兩種策略之外,ESG正面篩選策略和ESG主題投資也存在一些問題。前者可能會產生較為集中的風險敞口。根據Alessandrini和Jondeau(2019)的研究,歐洲公司、信息技術公司和大市值公司往往具有更高的ESG評分,採用正面篩選策略的全球資產配置組合可能會超配這些板塊,帶來區域、行業、風格的被動集中。後者往往會投資於清潔能源、低碳技術、綠色建築等主題賽道,但如果機構持倉的行業集中度過高,可能受到行業增速下滑、行業估值較高、資金抱團瓦解等潛在不利因素干擾,投資績效或具有較大波動性。

對中國ESG發展的啟示

海外的ESG實踐經驗對中國ESG發展有兩點啟示。

第一是需要建立合適的ESG評價標準,增強中國在全球ESG評價體系中的話語權。當前國際通用的評級結果在A股市場並未帶來超額收益,海外和本土評級機構給出的結果也具有較大差異,説明海外ESG評價體系並不完全適用於A股市場。應當重視適合中國國情的ESG評價標準的建立,這樣一方面有助於挖掘有持續性的優質公司、有助於增進投資組合價值,另一方面有助於吸引外資長期流入,避免海外不恰當ESG評價引發資金流出和股價波動。

第二是需要因時制宜,選擇合適的ESG投資策略。中國目前的ESG產品多為泛主題類產品,採用的策略多是可持續主題投資。在ESG價值觀並未被廣泛接受的當下,對於大部分尚未建立起合適ESG評價體系的投資機構而言,可持續主題投資和負面篩選操作更為簡單,更適合A股投資生態,但應當注意持倉是否過度集中、排除標準是否合理等相關問題。

風險提示

ESG政策支持不及預期;ESG概念發展不及預期;ESG投資者認知度低於預期