可能導致美聯儲收斂其強硬態度的潛在指標還包括信貸息差擴大、違約風險上升、債券市場流動性萎縮以及匯市動盪加劇。

來源:智通財經

華爾街策略師們正在關注通脹這一關鍵問題之外的其他潛在市場指標,這些指標可能會導致美聯儲放緩其激進的加息步伐。

上週公佈的美國8月消費者價格指數(CPI)強於預期,鞏固了投資者們對美聯儲將於本週連續第三次加息75個基點的押注。除了通脹放緩之外,其他可能導致美聯儲收斂其強硬態度的潛在指標還包括信貸息差擴大、違約風險上升、債券市場流動性萎縮以及匯市動盪加劇。本文通過以下四張圖表對這些潛在指標進行更深入的分析。

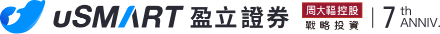

1、信貸息差擴大

過去一年,投資級美國公司債與無風險國債之間的平均收益率差(即信貸息差)飆升了約70%,推高了企業的借貸成本。儘管信貸息差已從7月份觸及160個基點的高位回落,但該指標的大幅攀升凸顯出,貨幣緊縮給信貸市場帶來的壓力正在加劇。

新加坡星展集團的宏觀策略師Chang Wei Liang表示:“鑑於投資級債券的比例很大,投資級信貸利差是目前最重要的衡量指標。”“如果投資級信貸利差過度擴大至250個基點以上,接近疫情初期時的峯值,就可能促使美聯儲出臺更細緻入微的政策指導。”

根據高盛一個由信貸息差、股價、利率和匯率組成的基準,自8月中旬以來,借貸成本上升和股價下跌已導致美國金融狀況收緊至2020年3月以來從未見過的水平。美聯儲主席鮑威爾今年早些時候表示,美聯儲將密切關注金融狀況,以衡量其政策的有效性。

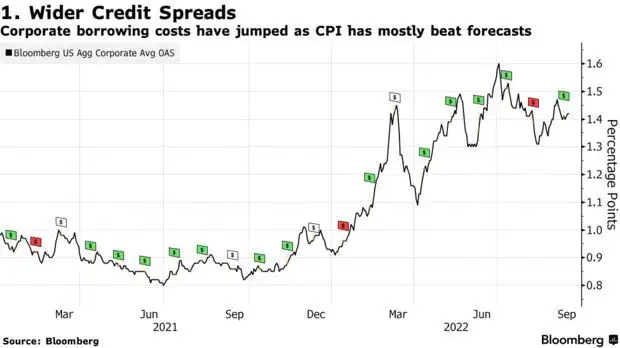

2、違約風險上升

針對公司債務違約風險的保護成本激增同樣可能會嚇到美聯儲。Markit CDX北美投資級指數(Markit CDX North America Investment Grade Index)是一籃子投資級債券信用違約掉期的基準,今年以來該指數的價差已經翻了一番,達到約98個基點,接近6月份創下的2022年102個基點的高點。違約風險的增加與美元升值密切相關,而美元升值得益於美聯儲加速加息的步伐。

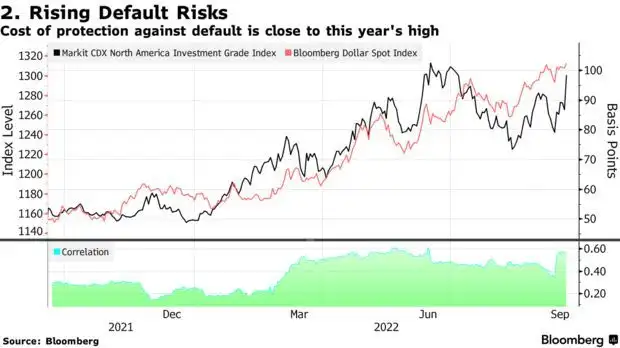

3、債券市場流動性萎縮

另一個可能促使美聯儲放慢緊縮步伐的威脅是國債流動性的萎縮。彭博的美國主權流動性指數接近自2020年初新冠疫情爆發以來的最糟糕水平。摩根大通測算的美國十年期國債的市場深度也降至2020年3月的水平,當時交易員們甚至都難以爲流動性最強的政府債券找到價格。

債券市場流動性不足將給美聯儲縮減資產負債表的努力增加壓力。疫情期間,美聯儲的資產負債表膨脹至9萬億美元。美聯儲目前每月至多縮減950億美元,包括600億美元國債以及350億美元機構抵押支持證券(MBS),從系統中清除流動性。

4、匯市動盪加劇

最後一個可能讓美聯儲“三思而後行”的是外匯市場日益加劇的動盪。今年以來,美元一路走高,對幾乎所有主要貨幣的匯率都創下多年高點,歐元兌美元匯率更是近20年來首次跌破平價。

美聯儲通常會忽視美元的強勢,然而,歐元的過度下跌可能會加劇人們對全球金融穩定惡化的擔憂。歐元在本月稍早擴大跌勢,但相對強弱指數(RIS)則沒有擴大跌勢。這表明,歐元的下跌趨勢可能正在放緩,但多頭需要將其推至長期下跌趨勢線以上才能讓看跌歐元的機制受到質疑。

東京日興資產管理公司(Nikko Asset Management Co.)首席全球策略師John Vail表示:“如果歐元暴跌,美聯儲可能不希望情況進一步惡化。”“這將更像是一個全球金融穩定的概念,而不是與美聯儲的雙重使命有關的任何東西。”