東鵬飲料(集團)股份有限公司(Eastroc Beverage (Group) Co., Ltd., 09980.HK)啟動香港IPO,招股期為2026年1月26日至1月29日,擬全球發售40,889,900股H股,並設15%超額配股權;最高發售價為每股248.00港元,每手100股,入場費約25,050.11港元;預期2026年2月3日於聯交所主板掛牌,聯席保薦人為華泰金融控股(香港)有限公司、摩根士丹利亞洲有限公司及瑞銀證券香港有限公司。

東鵬飲料:連續四年中國功能飲料銷量第一

發行比例:香港公開發售約10%(4,089,000股),國際配售約90%(36,800,900股)。

發行價格:最高248.00港元;每手100股;入場費約25,050.11港元。

發行日期:2026年1月26日—29日(預期定價日2026年1月30日)。

上市日期:2026年2月3日。

IPO 保薦人:華泰金融控股(香港)有限公司、摩根士丹利亞洲有限公司、瑞銀證券香港有限公司。

公司簡介

東鵬飲料是中國領先的功能飲料企業,旗下核心產品“東鵬特飲”已成為零售額百億級大單品。按弗若斯特沙利文報告,公司自2021年起連續四年在中國功能飲料市場銷量排名第一,2024年市場份額達26.3%。公司已建立起覆蓋全國超過430萬家終端網點的立體化銷售網絡,並持續拓展能量飲料、運動飲料、茶飲料等多品類佈局。

財務資訊

招股檔披露,東鵬飲料於2022—2024年收入分別約為85.00億元、112.57億元及158.30億元(人民幣),同期淨利潤約為14.41億元、20.40億元及33.26億元;2025年前九個月收入約168.38億元、淨利潤約37.60億元。按最高發售價248.00港元計,假設不行使超額配股權,公司預計募資淨額約99.94億港元,資金擬用於完善產能佈局和供應鏈升級(約36%)、加強品牌建設和消費者互動(約15%)、推進全國化戰略及管道深耕(約11%)、拓展海外市場及探索並購機會(約12%)、加強數位化建設(約10%)、增強產品開發能力(約6%)及營運資金與一般企業用途(約10%)。

uSMART 推出「港股 IPO 費用豁免優惠」,幫您 0 成本認購新股

融資認購 0 息*,10 倍杠杆

現金認購 0 手續費

支持暗盤交易

*融資認購金額 2,000 萬港元或以下免利息。^現金認購免手續費。此推廣優惠於 2025 年 12 月 5 日起至另行通知,部分熱門新股可能不參與優惠,相關實際利息及手續費請以 uSMART App 認購頁面為准,有關政府及交易所費用仍將按規收取。本公司保留隨時更改、暫停或終止上述優惠、條款及細則的權利,而毋須另行通知客戶,並一切均以本公司之解釋為准。

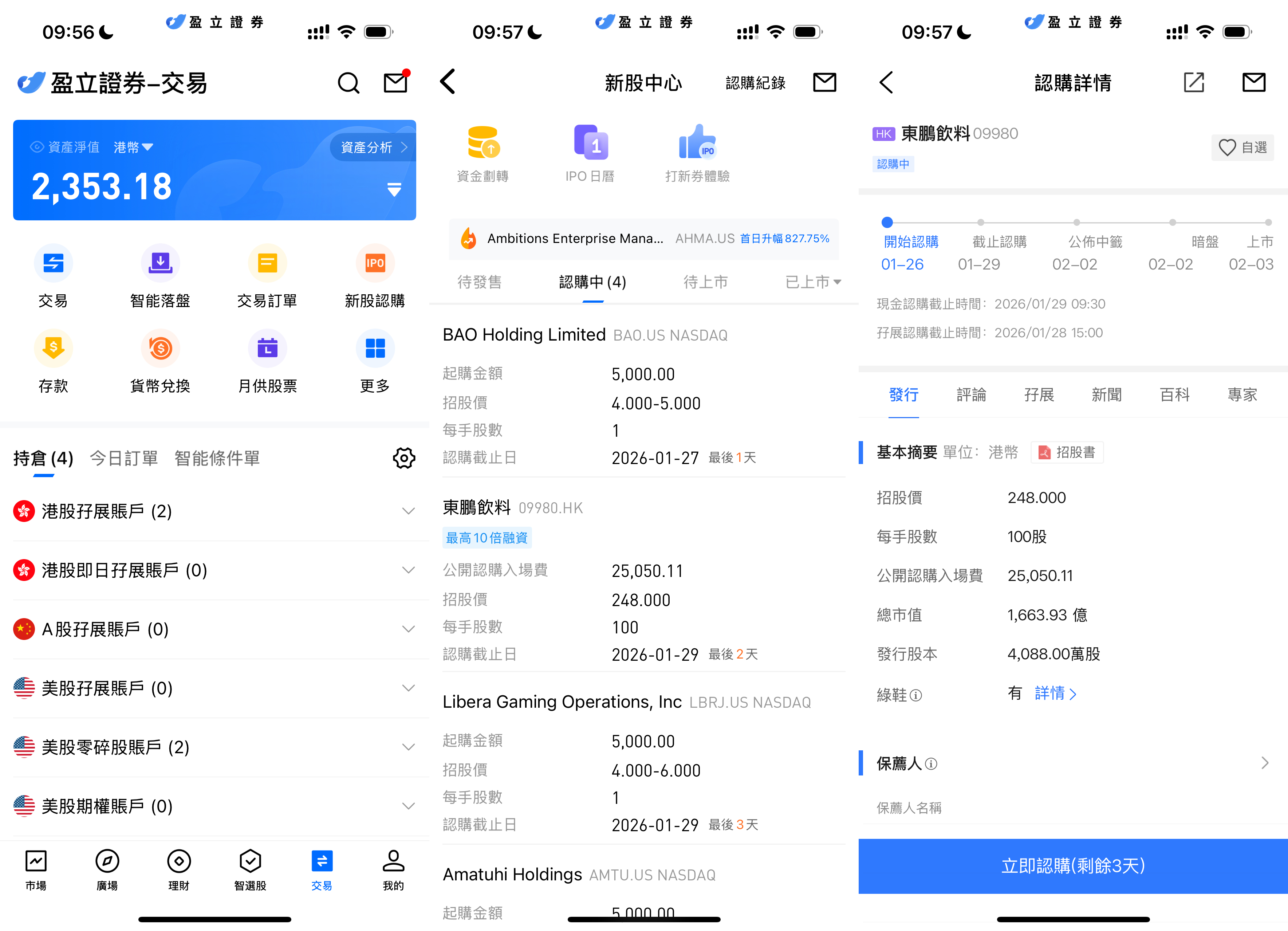

如何在 uSMART HK 認購東鵬飲料

uSMART HK App 設有 IPO 中心,提供獨家優惠,客戶可在 App 即時認購公開發售之新股。登入 uSMART HK App 後,點選右下角「交易」,進入「新股認購」,選擇東鵬飲料後點擊「公開認購」,填寫認購數量並提交訂單即可。

(圖源:uSMART HK app)