中芯國際(0981.HK):14nm貢獻收入,一季度淡季不淡

作者:王學恆 何立中

來源: 學恆的海外觀察

報告摘要

01

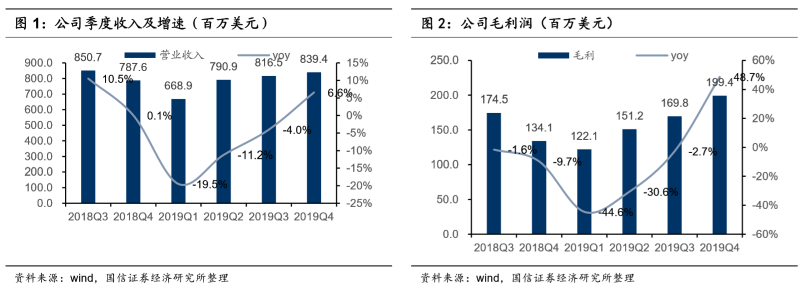

Q4營收符合指引,毛利增速提升

2019年Q4公司營收8.4億美元,環比增加2.8%,符合指引(2%~4%)。不含已經出售的阿扎為8寸廠,環比增長4.6%(指引4%~6%)。2019Q4毛利1.99億美元,環比增加17.4%(Q3環比增加12.3%),同比增加48.7%(Q3同比減少2.7%)。公司的收入、毛利、毛利率從2019Q1以來一直保持上升趨勢。Q4毛利率繼續提升至23.8%。

02

一季度淡季不淡,2020Q1指引超預期

公司對2020Q1收入指引環比增加0~2%,按此計算同比增加26.8%。一季度是傳統淡季,而公司的指引看是淡季不淡。

03

14nm貢獻1%收入,是半導體國產化的重要轉折點

2019Q4第一代 FinFET 14nm貢獻1%收入,14nm能夠大規模出貨,半導體國製造的國產化替代相當成功。除了高端麒麟用到7nm以外,14nm及以上的工藝完全滿足國內芯片設計公司的代工需求。所以,14nm能夠大規模出貨,將是中國大陸半導體的重大轉折點,可以説半導體制造已經不受制於人了。

04

中國大陸&香港收入佔比提升至65.1%

2019Q4來自中國大陸和香港的收入佔比提升至65.1%,符合我們之前的預判,公司的產能和工藝技術能夠承接上游芯片設計公司的代工訂單轉移。

05

受益於國產替代化,維持買入評級

公司的工藝技術節點突破是關鍵。應先看技術,再看收入,最後才是利潤。中長期看好國產化替代大背景下的大陸代工廠崛起。預計2019~2021年收入分別為31.32億美元/36.04億美元/40.59億美元,增速分別為-6.8%/15.1%/12.6%,2019~2021年利潤分別為2.07億美元/1.84億美元/2.26億美元,增速55%/-11%/23%。公司合理PB估值範圍2.5~2.7倍,對應22~23.7港元,維持業績預測和“買入”評級。

06

風險提示

14nm工藝進展不及預期,全球產能鬆動,影響公司毛利率。

報告正文

Q4營收符合指引,毛利增速提升

2019年Q4公司營收8.4億美元,環比增加2.8%,符合指引(2%~4%)。不含已經出售的阿扎為8寸廠,環比增長4.6%(指引4%~6%)。2019Q4毛利1.99億美元,環比增加17.4%(Q3環比增加12.3%),同比增加48.7%(Q3同比減少2.7%)。

從下面兩圖可以明顯看出,公司的收入、毛利、毛利率從2019Q1以來一直保持上升趨勢。

Q4毛利率繼續提升至23.8%

公司營收增長的同時,Q4毛利率上升至20.8%,收入和毛利率雙升,説明公司業務強勁,不是通過降價來提升收入。

2020Q1指引超預期

公司對2020Q1收入指引環比增加0~2%,按此計算同比增加26.8%。一季度是傳統淡季,而公司的指引看是淡季不淡。

毛利率指引21~23%,因為有14nm剛開始貢獻收入,折舊多、良率處於爬坡期,會拉低公司毛利率,公司指引的毛利率在正常範圍內。

14nm貢獻1%收入,是半導體國產化的重要轉折點

2019Q4公司第一代 FinFET 14nm貢獻1%收入,這是質的轉變。

14nm能夠大規模出貨,半導體國製造的國產化替代相當成功了。對於國內的芯片設計公司來説,最怕的是美國的各種限制,導致海外的半導體代工廠不能給國內芯片設計公司代工先進製程。所以,有自己的半導體代工廠是半導體國產化的保障。

14nm的代工能力,已經能夠滿足國內芯片設計公司95%以上的需求,除了華為的高端麒麟SOC用到7nm以外,14nm及以上的工藝已經完全滿足國內芯片設計公司的代工需求。

所以,14nm能夠大規模出貨,將是中國大陸半導體的重大轉折點,可以説半導體制造已經不受制於人了。

中國大陸&香港收入佔比提升至60.5%

2019Q4中芯國際的來自中國大陸和香港的收入佔比提升至65.1%,符合我們之前的預判,國內芯片設計公司儘可能地將代工訂單轉移至國內,公司的產能和工藝技術能夠承接上游芯片設計公司的代工訂單轉移。

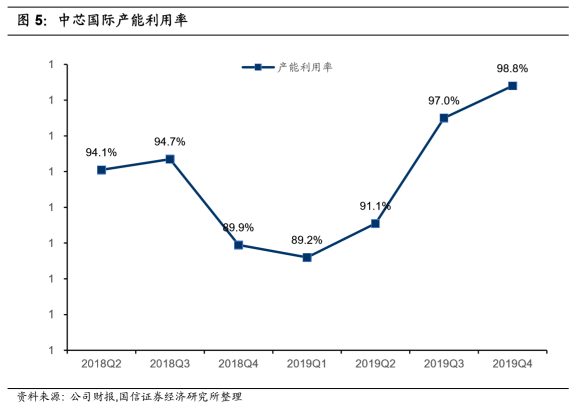

產能利用率提升至98.8%

中芯國際Q4產能利用率快速提升至98.8%,遠高於Q2的91.1%。符合我們之前的預判,因為半導體代工國產化趨勢越來越明顯,中芯國際作為大陸半導體代工龍頭將明顯受益。

中芯國際才是真正的核心資產

能夠成為國家半導體發展重大轉折點的中芯國際才是核心資產。核心資產不是1~N的無限擴大,二是0~1的關鍵突破。

核心資產不是有了它更好,而是缺了它不行。市場上所謂的核心資產的缺乏或者消失,對國家、對社會的影響不大,大不了再成立一家公司繼續做。而中芯國際這種半導體代工廠是整個科技產業的基礎,在海外限制半導體制造的背景下,大陸缺少半導體制造,會動搖科技產業的根基。從這個角度看,中芯國際才是核心資產。

由於中芯國際處於港股,大陸資本對中芯國際認識不夠。同時,再加上半導體產業研究的高壁壘,導致資本市場對中芯國際是被動型忽視的。

最近一年,在貿易戰、美國對中國半導體發展各種限制的大背景下,市場逐漸意識到半導體制造才是核心資產,是不可或缺的資產。在這個邏輯下,中芯國際應該享有比其它製造業更高的估值。

一是中芯國際作為不可獲取的核心資產,相對於面板龍頭、家用電器龍頭、手機零部件龍頭,中芯國際的估值有很大提升空間。

受益於半導體國產化,維持“買入”評級

大陸半導體產業要崛起,從設計到代工、封測都要自主化,所以大陸的芯片設計公司尋求大陸代工是必然趨勢。無論是國內芯片設計巨頭,還是芯片設計中小型公司,都在有可能將代工轉向國內,這種代工訂單轉移逐漸成為業內共識,且趨勢正在加強。中芯國際作為國內代工龍頭(產線種類多、產能大),將明顯受益。

預計2019~2021年收入分別為31.32億美元/36.04億美元/40.59億美元,增速分別為-6.8%/15.1%/12.6%,2019~2021年利潤分別為2.07億美元/1.84億美元/2.26億美元,增速55%/-11%/23%。

公司作為半導體代工的技術跟隨着,技術節點突破是關鍵,應該先看公司的技術,再看收入,最後才是利潤。中長期看好國產化替代大背景下的大陸代工廠崛起。

考慮在貿易戰和半導體國產化大背景下,市場對中芯國際核心資產的認識從低估迴歸合理,我們上調公司合理PB估值範圍2.5~2.7倍,公司合理PB估值範圍2.5~2.7倍,對應22~23.7港元,維持業績預測和“買入”評級。

風險提示

第一,國內芯片設計公司代工需求減少;第二,14nm工藝進展不及預期;第三,全球產能鬆動,影響公司毛利率。