【興證海外金融】把握負債端改善帶來的估值修復——港股2020年中期海外保險行業投資策略

作者:張博

來源: 張憶東策略世界

投資要點

一、回顧:

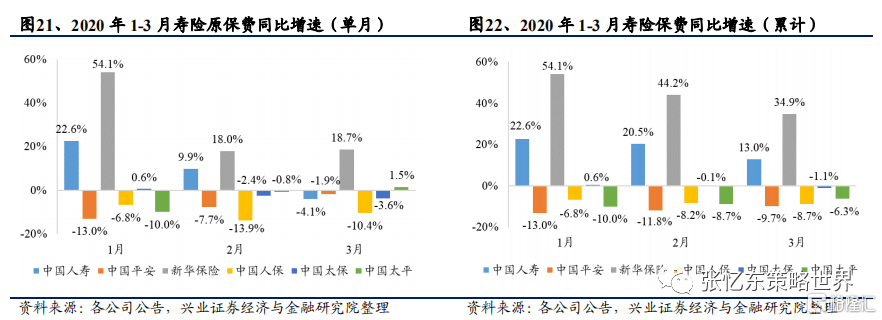

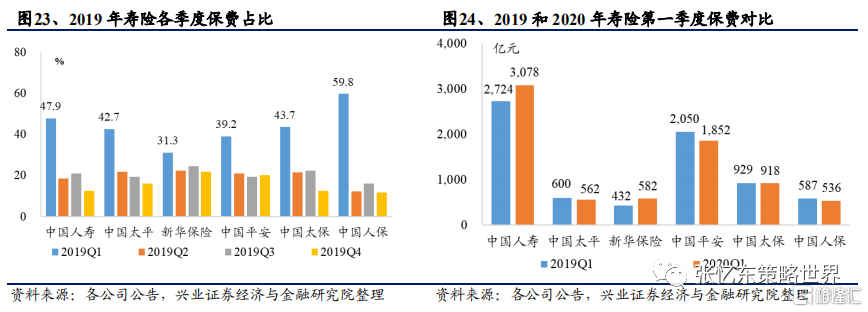

壽險:經營及開門紅策略分化。1)各險企保費及新業務價值增長態勢不一。堅持價值的太保及平安新單銷售承壓。2)受新冠肺炎影響,主要險企一季度保費下滑,或將拖累全年業績。各險企2019Q1保費的全年佔比分別為:人保(59.8%)>國壽(47.9%)>太保(43.7%)>太平(42.7%)>平安(39.2%)>新華(31.3%)。

產險:非車拉動保費。1)2020Q1車險、非車險同比變動-2.7%、+6.6%。2)非車險賠付率波動較大。受新冠肺炎影響,2020Q1車險賠付率下降;但受宏觀環境影響,信用保證保險賠付率有較大幅度上升。

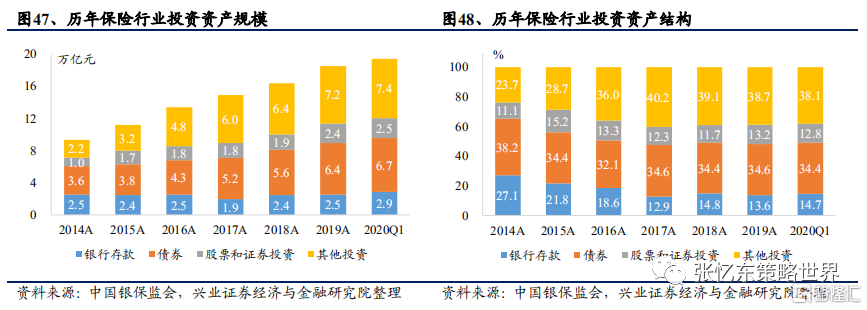

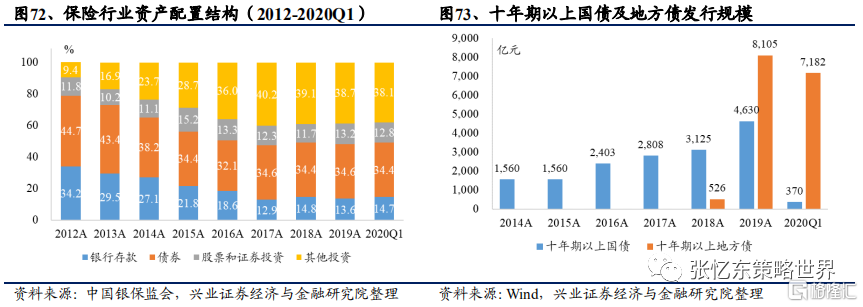

投資:投資風險敞口壓縮。截至2020年3月31日,中國保險行業資金中銀行存款、債券股票和證券投資佔比14.7%、34.4%、12.8%,分別較年初變動+1.1、-0.2、-0.4pcts。

二、展望:

壽險:新冠肺炎影響減弱+上市險企產品策略+政策推動,下半年壽險負債端預計將持續改善,成為保險股估值修復的核心邏輯。1)新冠疫情影響減弱+各險企迭代保障型產品+需求滯後,推動新單保費和新業務a價值增長;2)重疾定義修改與新版重疾表降低了保險公司的賠付壓力,同時正式版落地前帶來短期促進銷售的時間窗口;3)養老產業為壽險公司更長期的業務增長點

產險:保費收入邊際改善,賠付率有望下行。1)車險承壓,但邊際上預計較Q1會有所改善。2)非車中責任險和農險有較大增長空間。信用保證保險賠付率預計將逐漸恢復至正常水平。

投資:長期利率下行,但險企操作空間充足。1)縮小資產負債久期缺口,控制負債端成本。2)提升自身主動管理能力:舉牌高資本利用效率、高股息率的銀行股、地產股等類債型股票及處於高成長期的高新技術公司;抓緊長期地方債大量發行窗口,對衝長端利率下行對投資端的負面作用。此外,我國上市險企亦有較大信用下沉空間。

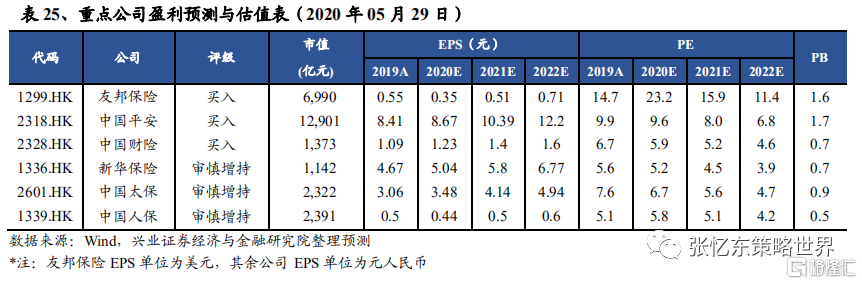

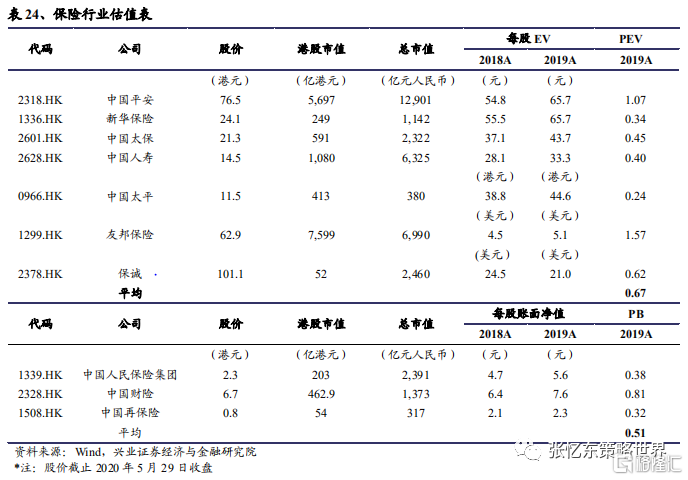

三、估值:目前的估值水平已將負債端短期的壓力和長端利率下行兩個不利因素反應的較為充分,長期配置價值顯著,並且負債端已逐漸恢復,存在估值修復的機會。截至2020年5月29日收盤,港股上市保險公司平均PEV為0.67,中資港股保險公司平均PEV僅為0.50,以財產保險為主的保險公司平均PB水平為0.51。

四、投資策略:把握負債端改善帶來估值修復機會。

負債端改善帶來估值修復的壽險公司。中國平安(強銷售隊伍)、新華保險(年金+健康雙輪驅動策略、加大代理人費用投入、產品升級)、友邦保險(2020H1觸及業績底、大陸業務快速增長、開放的紅利)

龍頭財險公司。中國財險(財險市佔率>30%,農險市佔率>45%)

風險提示:1)資本市場波動;2)保費收入不達預期;3)保險行業政策變動風險;4)外資進入導致的公司經營風險;5)全球經濟下滑和貿易戰

報告正文

1、保險行業經營狀況回顧

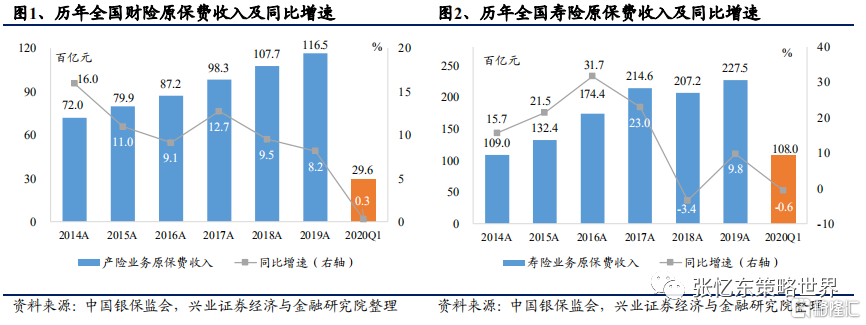

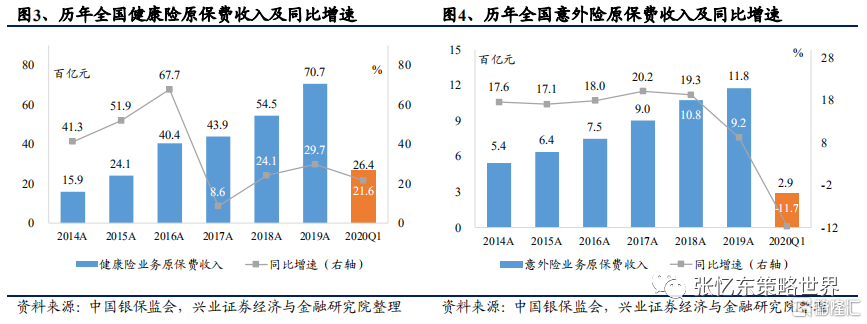

2019年行業保費穩健增長,2020年2、3月保費增速因新冠肺炎放緩但月度環比改善,健康險持續高增長。2019年全國原保費收入42,645億元(人民幣,下同),同比增長12.2%。財產險原保費11,649億元,同比增長8.2%。人身險原保費30,995億元,同比增長13.8%;其中壽險、健康險、人身意外傷害險保費各為22,754、7,066、1,175億元,分別同比增長9.8%、29.7%、9.3%。2020年第一季度,全國原保費收入16,695億元,同比增長2.3%;3月單月原保費收入4,927億元,同比增長5.2%,環比提升19.6pcts。2020Q1,財產險原保費2,962億元,同比增長0.3%;其中車險、非車險保費各為1,939、1,022億元,分別同比變動-2.7%、6.6%。2020Q1,人身險原保費13,734億元,同比增長2.7%;其中壽險、健康險、人身意外傷害險保費各為10,798、2,641、295億元,分別同比變動-0.6%、21.6%、-11.7%。新冠肺炎導致2020年2、3月代理人線下展業及產品銷售受阻,但亦提升居民健康風險意識以促進線上健康險銷售,後者作用更顯著而致使健康險延續高增長態勢。

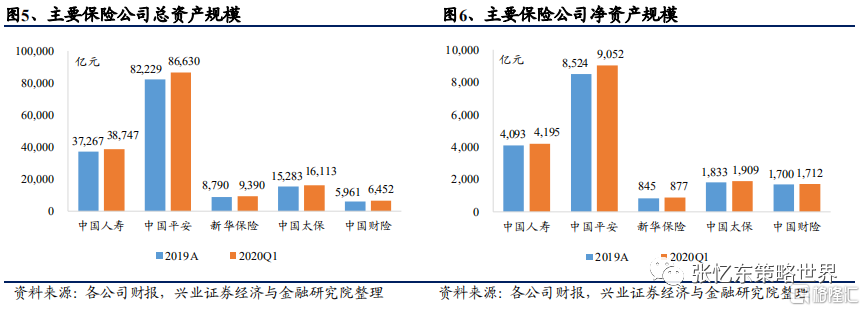

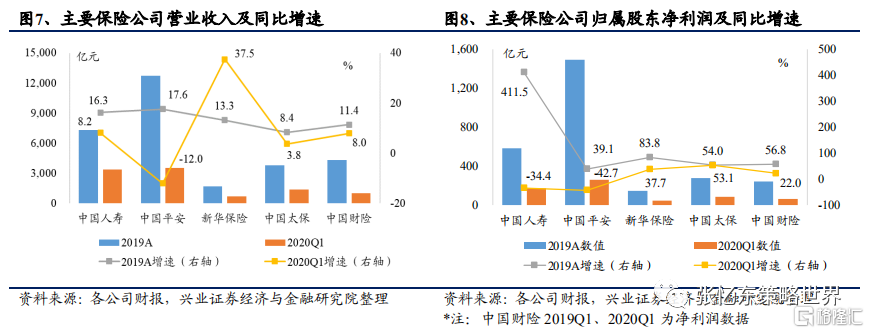

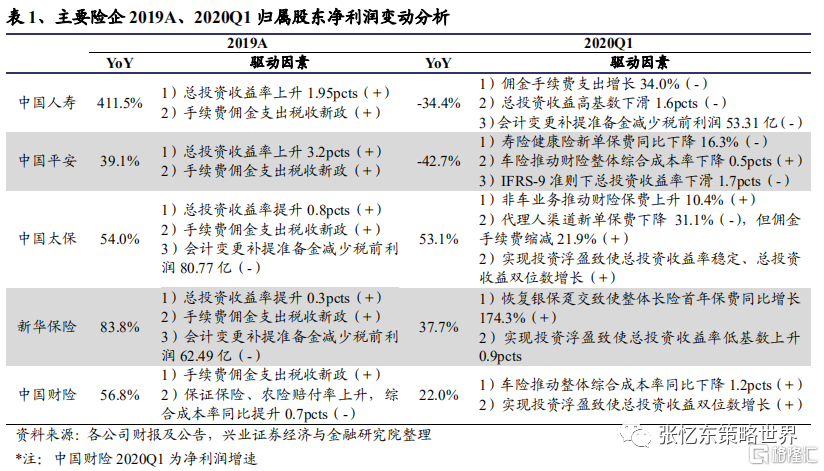

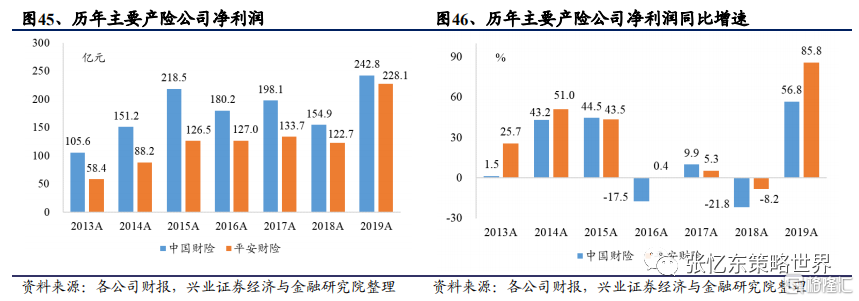

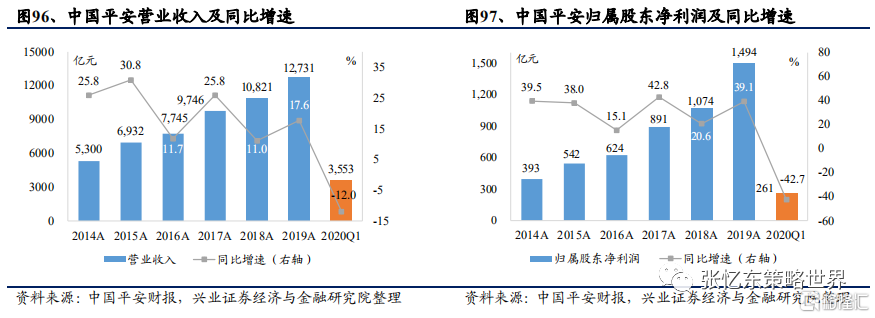

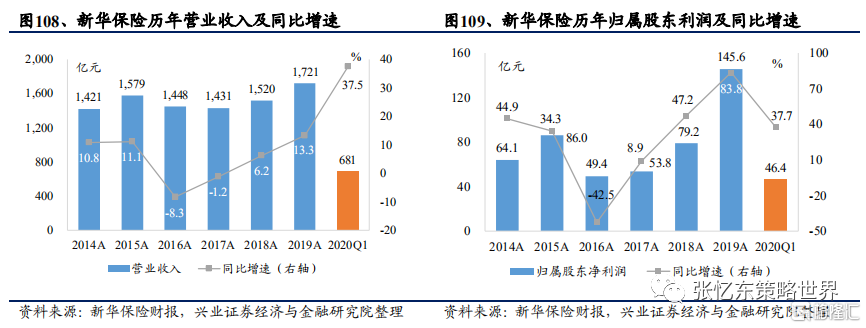

險企資產規模穩健增長,利潤增長分化。截至2020年3月31日,國壽、平安、新華、太保、中國財險總資產規模分別為38,747、86,630、9,390、16,113和6,452億元,分別較年初提升4.0%、5.4%、6.8%、5.4%和8.2%。截至同期,五家公司的淨資產規模分別達到4,195、9,052、877、1,909和1,712億元,分別較年初提升2.5%、6.2%、3.8%、4.1%和0.8%。2020Q1,國壽、平安、新華、太保、中國財險分別實現營業收入3,378、3,553、681、1,382和995億元,同比增速為:新華(37.5%)>國壽(8.2%)>中國財險(8.0%)>太保(3.8%)>平安(-12.0%);2019全年同比增速為:平安(17.6%)>國壽(16.3%)>新華(13.3%)>中國財險(11.4%)>太保(8.4%)。2020Q1,國壽、平安、新華、太保分別實現歸屬股東淨利潤170.9、260.6、46.4和83.9億元,同比增速為:太保(53.1%)>新華(37.7%)>國壽(-34.4%)>平安(-42.7%);同期,中國財險淨利潤同比增長22.0%至63.6億元;2019全年同比增速為:國壽(411.5%)>新華(83.8%)>中國財險(56.8%)>太保(54.0%)>平安(39.1%)。

2019A及2020Q1險企利潤增長分化主要受經營策略、金融工具會計準則和投資浮盈實現節奏、保險準備金會計估計變更、税收政策影響。1)經營策略上,國壽的“重振國壽”及開門紅預售策略提振保單銷售,但亦增加佣金手續費支出;新華恢復銀保躉交業務而保費增速領先、新業務價值率下滑;平安、太保堅持價值導向而開門紅相對保守,2020Q1受新冠肺炎影響大,新單保費大幅負增長;商車費改背景下龍頭公司車險費用率下降,中國財險、平安、太保的車險綜合成本率優化;險企非車業務增速快,但信用保證險、農險等部分細分險種的賠付率受經濟下行風險和自然災害等影響帶來盈利波動。2)投資上,2019H1股市上行拉昇投資收益,2020Q1股市下行且無風險利率下行,效果反之;平安採取IFRS-9準則,2019年末18.3%的投資資產計入FVTPL科目,2020Q1權益資產公允價值變動損失拉低淨利潤;其他險企為IAS-39準則,通過調整可供出售金融資產浮虧、浮盈的實現節奏以調節利潤,2020Q1太保、新華、中國財險實現較多權益資產浮盈,利潤表投資收益雙位數增長。3)準備金計提上,險企陸續根據10年期國債收益率750日移動平均線、實際死亡率及發病率等調整各項精算假設,補提保險合同準備金而壓制當期利潤;2019年補提較多的為太保和新華,2020Q1為國壽。4)税收政策上,2019年5月財政部發布《關於保險行業手續費及佣金支出税前扣除政策的公告》,規定“保險手續費及佣金支出不超過當年全部保費收入扣除退保金等餘額的18%的部分,在計算應納税所得額時准予扣除;超過部分,允許結轉以後年度扣除,自2019年1月1日起執行。保險企業2018年度彙算清繳按照本規定執行。”此前人身險公司、財險公司的抵扣上限各為10%和15%。新規一是直接減少2019年及以後年份所得税,二是險企2018年應交企業所得税彙算清繳(新政對2018年所得税費用的影響金額一次性確認在2019年)帶來非經常性收益。

1.1、壽險經營策略分化,代理人以質補量仍是長期邏輯

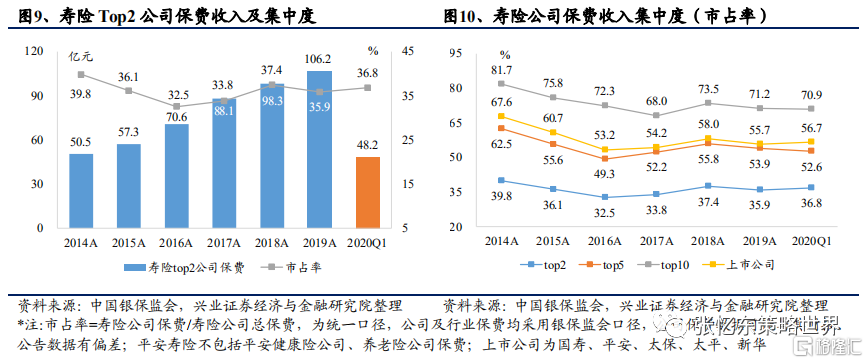

壽險龍頭集聚效應持續。中國人壽和平安人壽為壽險公司龍頭,2019年合計實現原保費收入10,623億元,佔全部壽險公司原保費收入的35.9%;2020Q1則為4,820億元和36.8%。2019年Top5、中資港股上市公司市佔率各為53.9%、55.7%,2020Q1則為52.6%、56.7%,龍頭市佔率較為穩定。按照險企償付能力報告口徑,2019年中國人壽、平安人壽合計實現壽險公司(不含健康險公司、養老險公司)61.5%的總淨利潤,2020Q1則為56.1%;2019A、2020Q1龍頭壽險公司的“總淨利潤/總保費”指標各為12.8%和7.7%,高出行業整體4.9和2.5pcts。大型壽險公司的盈利能力亦明顯高於中小型壽險公司。

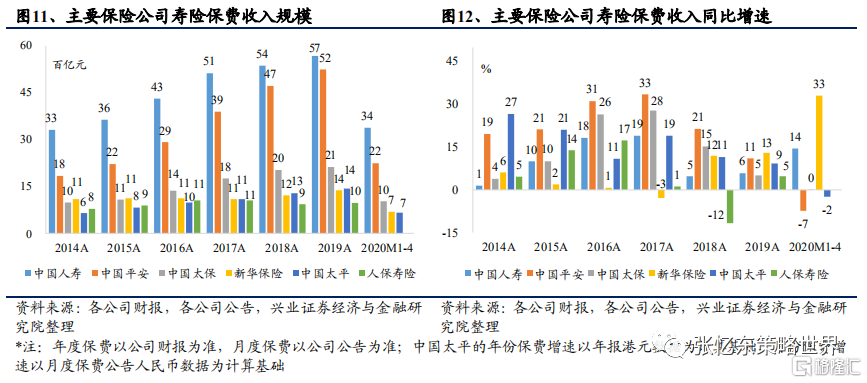

產品策略上,上市險企新單及開門紅策略分化,新單保費增速和新業務價值率難兩全;新冠肺炎影響2020Q1展業,4月保費增速環比提升。

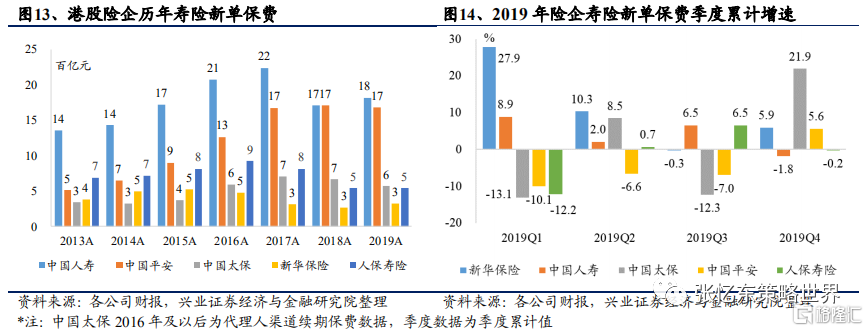

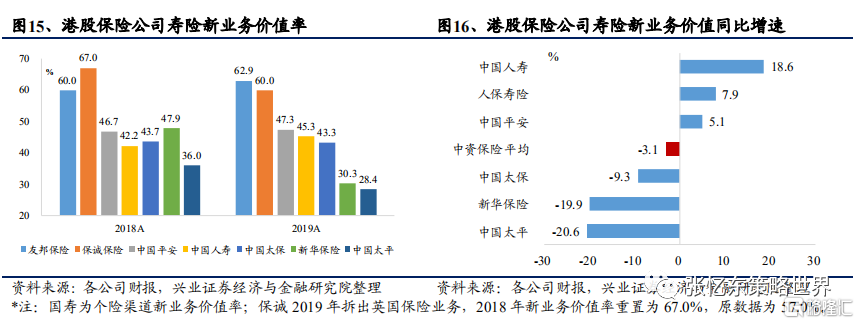

1)2019年平安、太保堅持高價值率保障型產品銷售,新單增速下滑;新華、太平發展躉交或中短期期交產品,新單保費增速回暖,但新業務價值率大幅下滑。2019年國壽、平安、太保(代理人渠道)、新華、人保壽險新單保費收入依次為1,813、1,678、569、323和542億元;同比增速為:新華(22.3%)>國壽(5.9%)>人保(0.5%)>平安(-1.8%)>太平(-1.7%)>太保(-14.3%)。其中,國壽、新華、太平、人保增速較2018年回暖;新華大幅增長主要由於加大開門紅力度,且2019Q4開始恢復銀保躉交業務。同期,新華、平安、國壽個險、太保、太平新業務價值率依次為30.3%、47.3%、45.3%、43.3%和28.4%,分別同比變動-17.6、0.6、3.1、-0.4、-7.6pcts,5家險企算術平均新業務價值率為38.9%,同比下降4.4pcts。新華新業務價值率下滑主要是由於恢復銀保躉交產品銷售,太平則是由於個險渠道開始銷售短期儲蓄型產品。

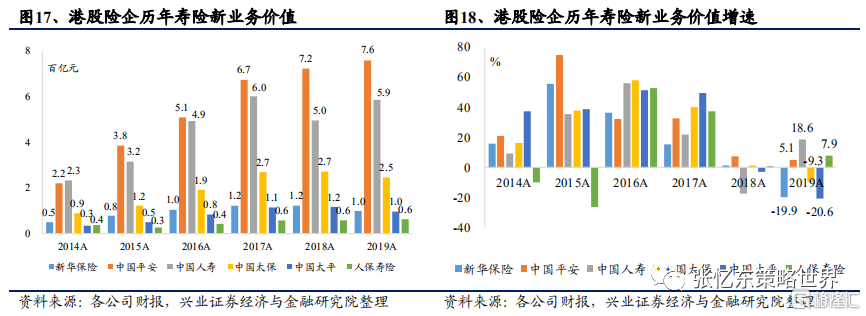

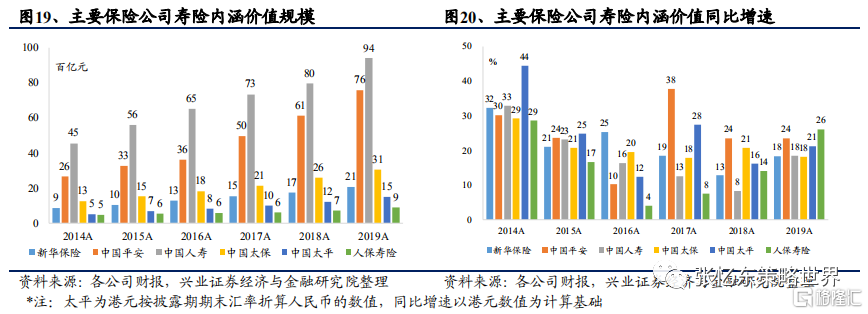

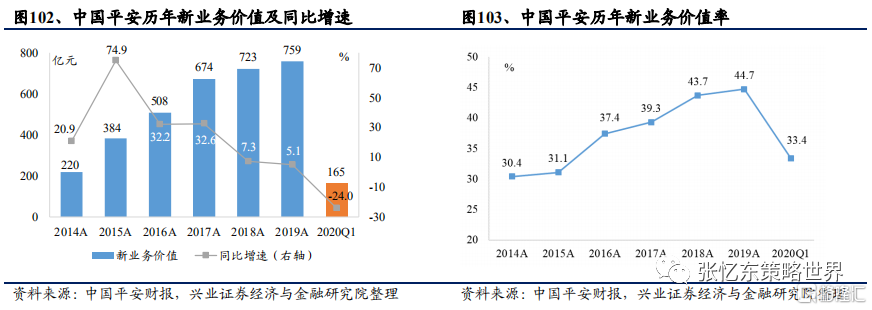

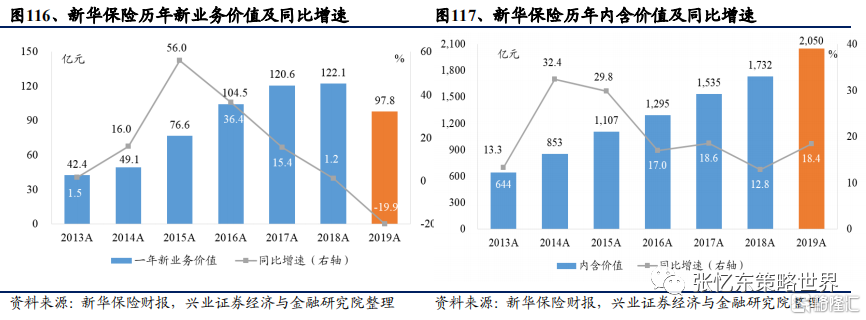

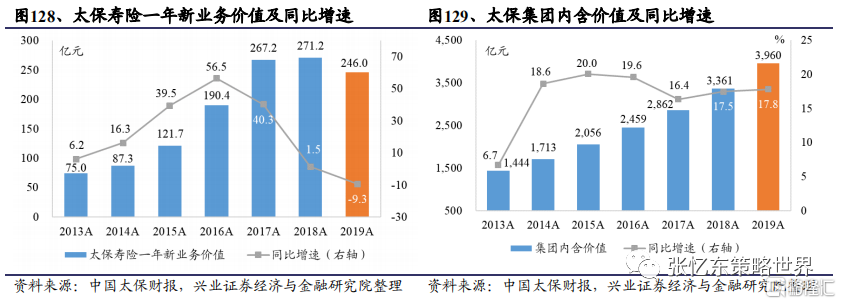

2019年險企新業務價值承壓,高期初內含價值預期回報、正向投資偏差拉昇內含價值增量。2019年,新華、平安、國人、太保、太平、人保分別實現壽險健康險新業務價值98、759、587、246、96和62億元,同比增速為:國壽(18.6%)>人保(7.9%)>平安(5.1%)>太保(-9.3%)>太平(-17.3%)>新華(-19.9%),險企新業務價值承壓。當前內資險企內含價值風險貼現率假設為:新華(11.5%)>平安、太保、太平(11.0%)>國壽(10.0%),均處於較高水平,由此帶來較高的期初內含價值預期回報;該預期回報和新業務價值貢獻是內含價值增量的核心來源。同時,2019年主要險企的總投資收益率高於5.0%的長期投資收益率假設,從而帶來正向超額回報。三重因素共同作用下,主要險企2019年內含價值增速均高於18%。截止至2019年12月31日,新華、平安、國壽、太保、太平和人保的壽險健康險內含價值分別為2,050、7,575、9,421、3,055、1,509和891億元,同比增速依次為18.4%、23.5%、18.5%、18.2%、26.3%和26.1%。

2)2020Q1險企開門紅策略分化導致保費及新業務價值增長態勢不一。從開門紅規模看,2020Q1中國平安、新華保險、中國太保、中國人壽、中國太平、中國人民保險集團壽險累計保費分別為1,852.4、582.5、918.4、3,078.0、562.1、535.8億元,同比增速為:新華(34.9%)>國壽(13.0%)>太保(-1.1%)> 太平(-6.3%)> 人保(-8.7%)>平安(-9.7%)。國壽2020年開門紅時間提前,2019年10月20日開啟預售,並提高佣金支付水平鼓勵銷售(一季度佣金手續費支出同比增長34.0%),首年期交保費同比增長13.9%。新華開門紅產品預定利率4.025%而具備吸引力,銀保渠道恢復躉交業務並取得111億元躉交保費,推動公司全渠道長險首年保費同比增長174.3%。太保和平安堅持價值導向,開門紅策略相對保守,一季度新單保費受新冠肺炎負面影響較大。

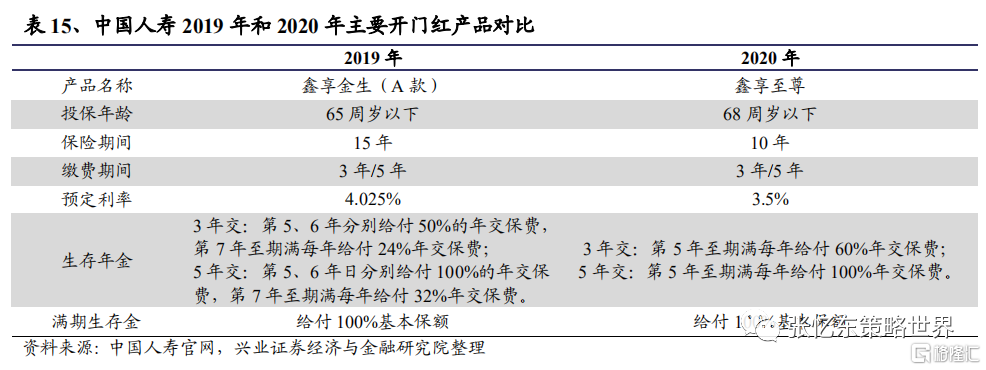

從開門紅質量看,2020年開門紅產品降低縮短負債期限,新業務價值率下降。預定利率方面,2020年平安保持3.5%,國壽由4.025%下調至3.5%,太保由2.5%上升至3.5%(部分產品),新華保持4.025%,太平由2.5%上升至3.5%。從開門紅產品的保障期限來看,除新華外的其他險企均縮短了開門紅產品保險期限或者提供了更短保險期限的新產品。平安與國壽披露一季度新業務價值數據,分別同比下降24.0%、增長8.3%。預計新華一季度新業務價值率明顯下滑,新業務價值增長低於國壽。太保因新單保費大幅下滑,新業務價值負增長。

從開門紅的重要程度看,主要保險公司2019年一季度壽險保費的全年佔比為:人保(59.8%)>國壽(47.9%)>太保(43.7%)>太平(42.7%)>平安(39.2%)>新華(31.3%),算術平均值為44.1%,人保、國壽對開門紅的依賴程度較高。在一季度保費高佔比的背景下,2020年主要險企一季度保費下滑,或將拖累全年業績。而平安一季度保費佔比偏低,2020Q1新單下滑對全年業績的影響較可控。

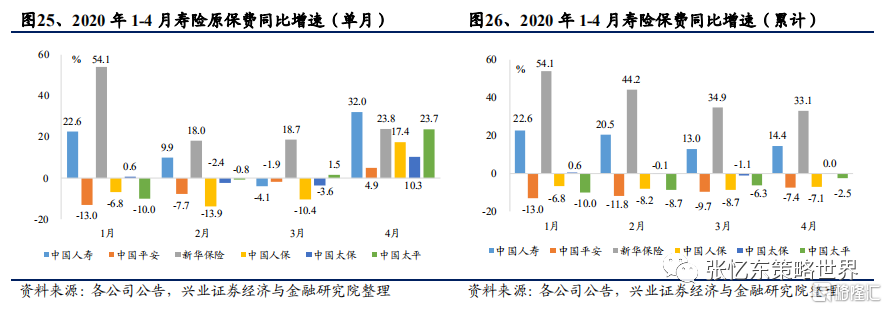

3)2020M4代理人線下展業有序恢復,險企力推保障型產品。新冠肺炎對險企代理人線下展業的影響最主要為2月及3月中上旬,4月線下展業有序恢復。平安、新華、太保、國壽、太平2020年4月單月保費分別為394.3、103.4、109.2、297.0、108.4億元,同比增速為:國壽(32.0%)>新華(23.8%)> 太平(23.7%)>人保壽險(17.4%)>太保(10.3%)>平安(4.9%);保費增速環比提升:國壽(36.1pcts)>人保壽險(27.8pcts)>太平(22.2pcts)>太保(13.9pcts)>平安(6.8pcts)>新華(5.1pcts)。同時,4月份各公司迭代保障型產品,多元化產品滿足不同保障需求,預期新業務價值率環比改善、新業務價值同比提升。

代理人策略上,險企代理人“質”、“量”短期追求分化,代理人產能承壓。壽險代理人以質補量從降低成本、優化承保兩方面利好險企長期健康發展,是未來發展的長期邏輯。2019年及2020Q1,險企代理人策略分化,平安、太保主動剝離低產出代理人,新華、國壽加速擴員。

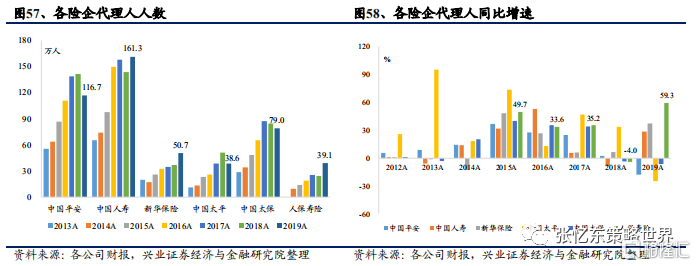

1)截至2019年底,平安、國壽、新華、太平、太保、人保代理人人數分別為116.7、161.3、50.7、38.6、79.0和39.1萬人,同比增速為:人保(59.3%)>新華(37.0%)>國壽(12.1%)>太保(-6.7%)>平安(-17.7%)>太平(-24.8%)。規模人力負增長的公司為平安、太保、太平。其中,平安代理人個險新單保險件數(件/人均每月)同比提升13.1%。中國太保核心隊伍相對穩定,月人均首年保費收入同比下降9%。中國太平代理人每月人均期繳保費較2018年底增加了0.6%。規模人力正增長的公司為新華、國壽及人保。其中,新華保險個險渠道月均合格人力同比增長3.5%,月均人均綜合產能同比下降22.5%。中國人壽個險月均有效人力同比增長34.9%,其中月均銷售特定保障型產品人力規模同比提升43.8%;個險渠道中收展隊伍規模達57.7萬人,同比增長42.1%。

2)截至2020年一季度末,國壽總銷售代理人突破200萬,較2019年末增長逾8.2%,主要為個險人力增長。截至同期,平安個險代理人113.2萬,較2019年末下降3.0%,整體穩定。太保、新華等未披露具體代理人數量。一季度上市險企代理人總量相對穩定,但預計新冠肺炎致使其產能、活動率不同程度下滑。

1.2、車險綜合成本率優化、非車業務快速發展

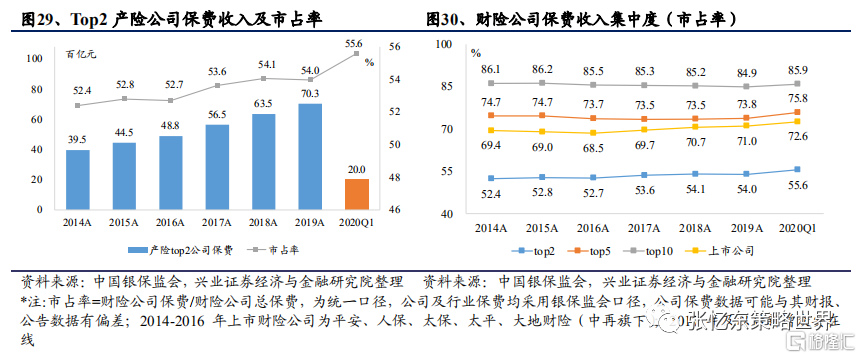

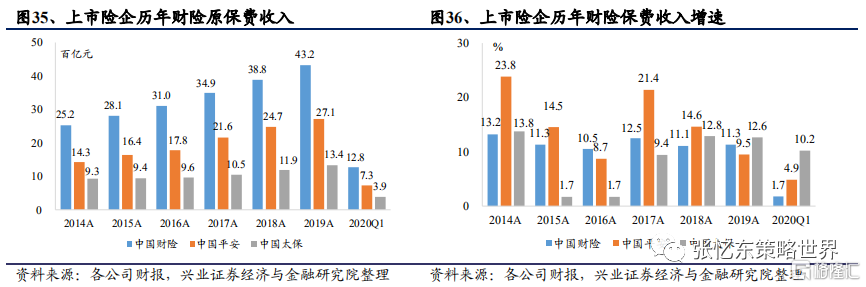

產險公司龍頭集聚效應持續。中國財險和平安產險為財產險公司龍頭,2019年合計實現原保費收入7,027億元,佔全部財險公司原保費收入的54.0%;2020Q1則為2,002億元和55.6%。2019年Top5、中資港股上市公司市佔率各為73.8%、71.0%,2020Q1則為75.8%、72.6%,市佔率較為穩定。按照險企償付能力報告口徑,2019年中國財險、平安產險合計實現財產險公司83.4%的總淨利潤,2020Q1則為68.5%;2020Q1佔比下滑的原因是:平安投資收益受IFRS-9影響下滑;新冠肺炎期間車輛出行大幅減少,車險賠付率下降使行業整體綜合成本率短期下滑,車險佔比高的中小險企受益。

2019A、2020Q1龍頭財險公司的“總淨利潤/總保費”指標各為6.5%和5.5%,高出行業整體2.3和1.0pcts,盈利能力明顯高於同業。原因一是龍頭公司的大量保單攤薄固定成本而降低運營費用率,產生規模效應;二是掌控渠道議價權而降低渠道費用率;三是品牌優勢降低獲客成本。

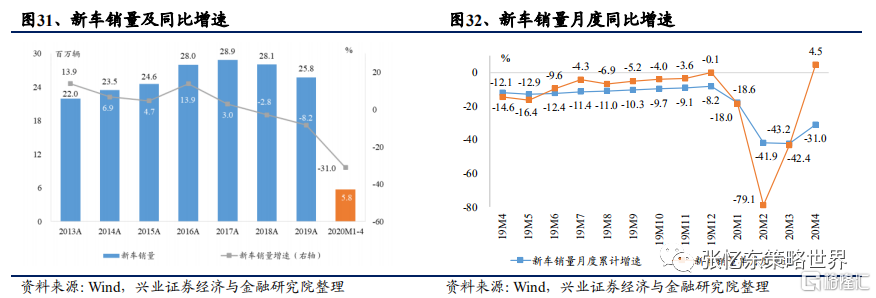

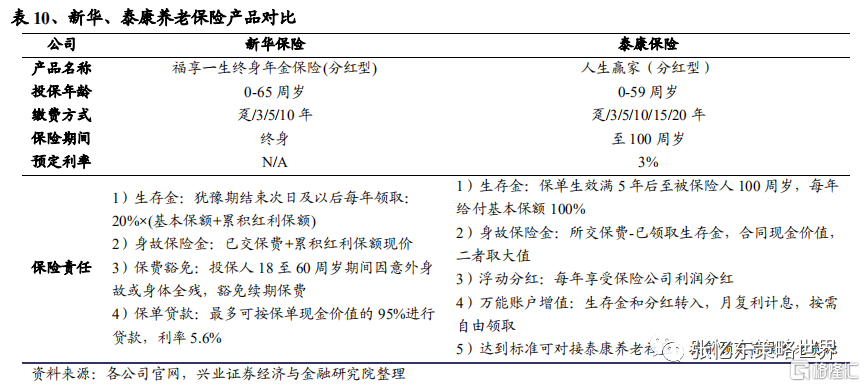

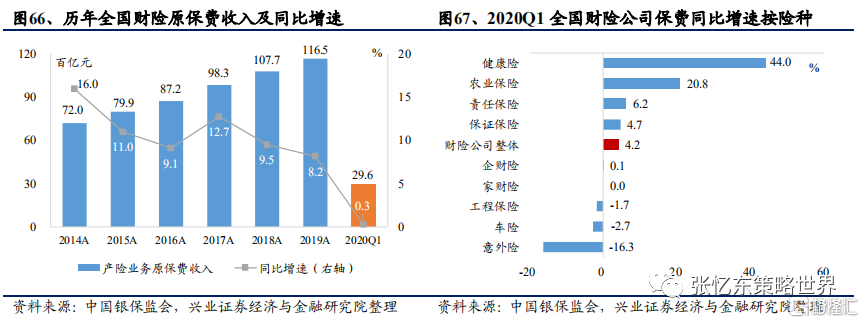

承保規模上,車險佔比下降,非車業務快速發展。1)車險保費收入受新車銷量低迷及件均保費下降而走低。2019年新車銷售增速降低拖累車險市場,財險總體增速放緩,保費收入累計值同比增長從2019年首月的13.9%逐步下降至2019年12月的8.2%。受制於新車需求,新車銷量低迷態勢持續;疊加新冠肺炎影響,2020年一季度新車銷售367萬量,同比下降43.2%。2020Q1,車險保費收入同比下滑2.7%至1,939億元,佔財險公司保費的比例同比下滑3.8pcts至53.9%。

2)短期健康險、農險、保證保險等非車業務成為財險保費增長引擎。2020Q1,財險公司的非車險保費同比增長13.6%至1,662億元。細分險種保費增速為:健康險(44.0%)>農險(20.8%)>責任保險(6.2%)>保證保險(4.7%)>企財險(0.1%)>家財險(0.0%)>工程保險(-1.7%)>意外險(-16.3%)。

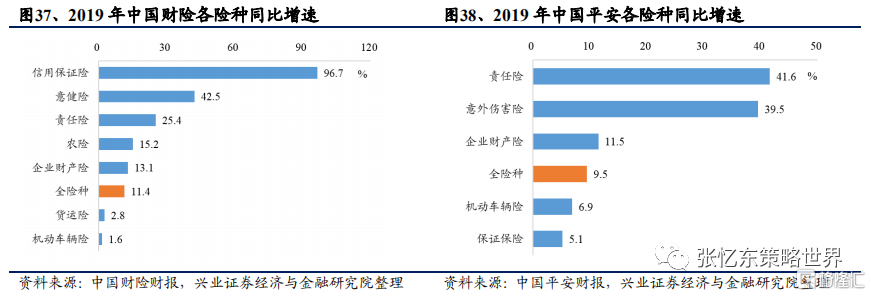

3)上市險企的財險保費亦由非車業務拉動。2019年,中國財險的信用保證險、意健險、責任險、農險、企財險同比增速分別為96.7%、42.5%、25.4%、15.2%、13.1%,均高於公司全險種增速(11.3%);平安產險的責任險、意外傷害險、企財險同比增速分別為41.6%、39.5%和11.5%,均高於公司全險種增速(9.5%);太保產險的保證險、農險、企財險、責任險同比增速分別為60.0%、38.0%、17.1%、15.3%,均高於公司全險種增速(12.6%)。2020Q1,中國財險、平安產險、太保產險保費收入分別為1,276億元、726億元、390億元;保費增速為:太保10.4% >平安4.9% >中國財險1.7%;車險增速為:太保-0.5%>平安-2.2%>中國財險-3.5%;非車險增速為:太保32.5%>平安20.9%>中國財險7.1%。

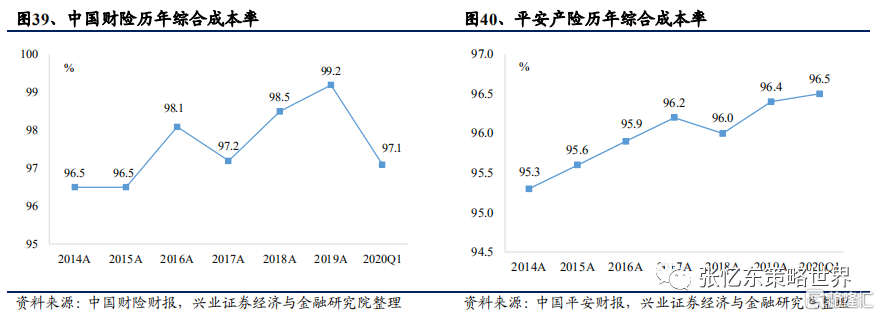

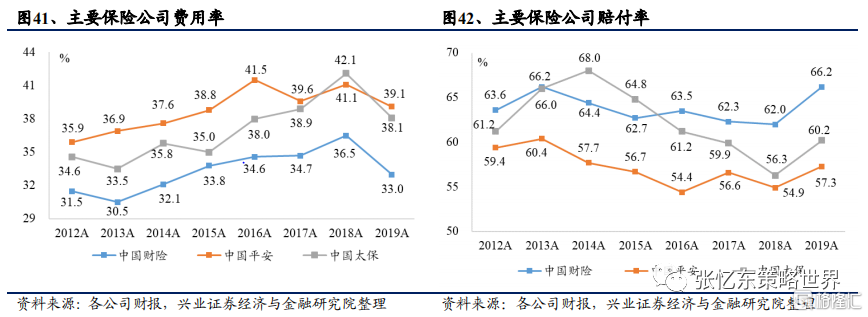

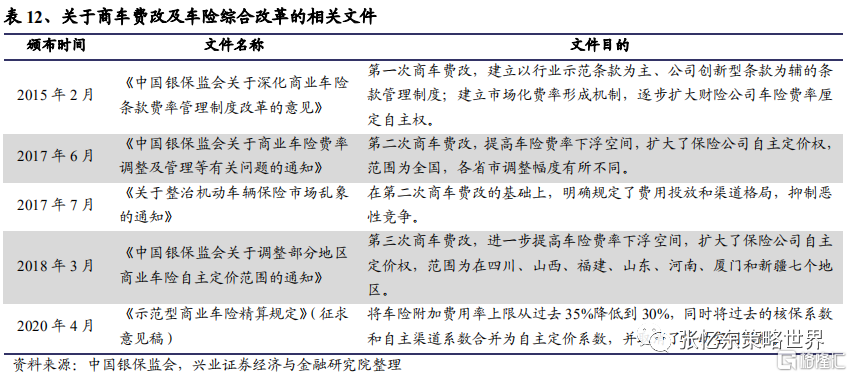

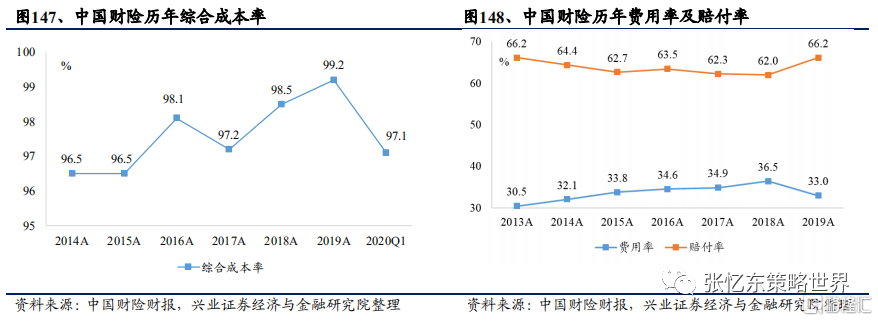

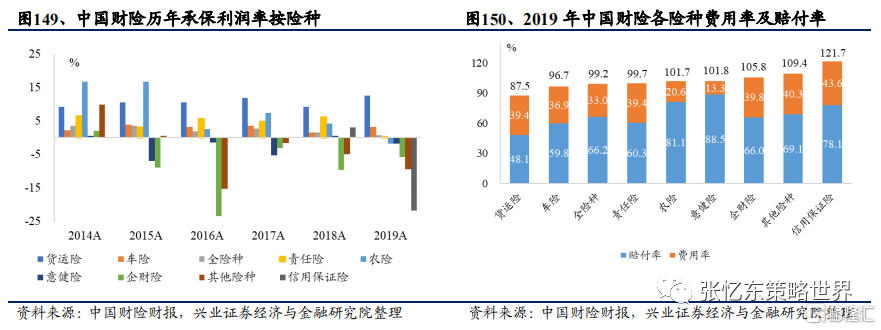

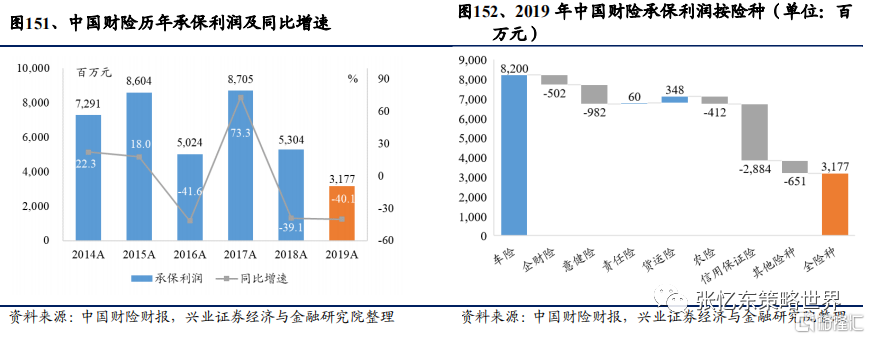

承保質量上,車險費用率下降帶動財險整體綜合成本率優化,非車險賠付率波動較大。1)車險方面,降低費用率和提高賠付率、優化產險成本結構是主要監管方向之一。我國車險銷售對第三方渠道依賴性高、議價權低,渠道費用率高,導致總費用率高於發達市場(發達市場費用率通常在30%以下,我國則普遍超過35%)。三次商車費改及“報行合一”車險嚴監管下,龍頭公司銷售及管理費管控良好,車險費用率穩步下降;2020Q1車輛出行減少導致車險賠付率下降。2019年中國財險、平安、太保的車險費用率下降致使車險綜合成本率分別下降1.7、0.2、0.4pcts,其中中國財險車險費用率下降4.3pcts。並由此帶動全險種費用率下滑、綜合成本率結構優化。2019全年,人保、平安、太保的費用率分別為33.0%、39.1%、38.1%,較上年變動依次為-3.5、-2.0、-4.0pcts;賠償率分別為66.2%、57.3%、60.2%,較上年變動依次為4.2、2.4、3.9pcts。從兩家披露季度綜合成本率數據的險企看,2020Q1,中國財險、平安產險綜合成本率各為97.1%、96.5%,分別同比下降1.2、0.5pcts。2)在非車險方面,農險、責任險、信用保證保險的賠付率波動較大。受豬瘟蔓延、暴雨颱風自然災害等影響,2019年人保、太保農險綜合成本率分別上升5.9、4.8pcts,其中人保農險賠付率上升8.1pcts。2019年,人保、平安、太保責任險綜合成本率變動各為5.8、7.7、-4.2pcts,其中人保由於民生類責任險規模增大導致賠付率上升1.8pcts。2019年受社會信用風險上行以及宏觀形勢變動影響,人保、平安、太保保證險綜合成本率分別上升24.8、5.0和11.3pcts。

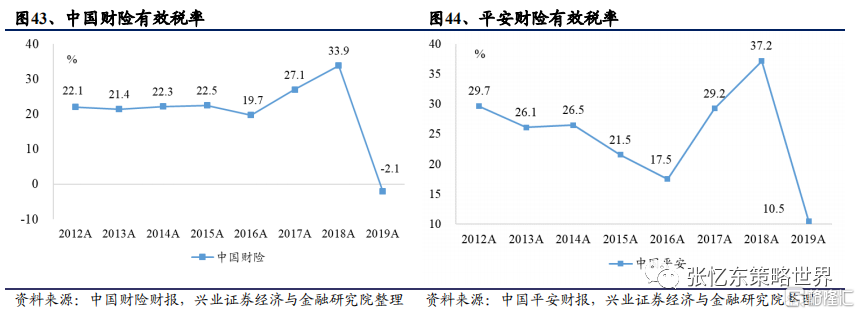

税收政策是2019年財險公司盈利變動的最主要影響因素。2019年,受減税政策的影響,龍頭財險公司有效税率大幅下降,淨利潤得到一次性大幅改善。中國財險和平安產險的淨利潤分別同比提升了56.8%和85.8%。

1.3、資產配置結構穩中有變,投資收益波動

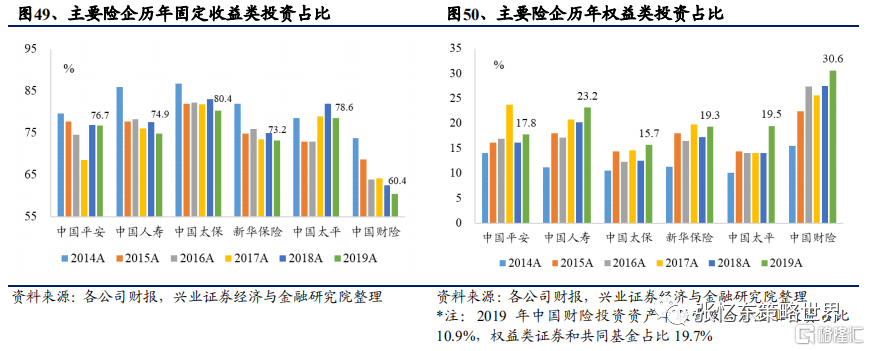

從資產配置上看,險企大類資產配置結構整體穩定,投資收益受金融工具會計準則和投資浮盈實現節奏影響大。

1)險企大類資產配置結構整體穩定,2020Q1風險敞口有所壓縮。截至2019年12月31日,中國保險行業資金運用餘額18.5萬億元,同比提升13.5%。其中,銀行存款2.5萬億元,佔比13.6%,同比下降1.2pcts;債券6.4萬億元,佔比34.6%,同比上升0.2pcts;股票和證券投資基金2.4萬億元,佔比13.2%,同比上升1.5pcts;其他投資7.2萬億元,佔比38.7%,同比下降0.4pcts。可見,在2020H1資本市場上行背景下,主要險企增配權益類資產。截至2020年3月底,險企資金運用餘額19.4萬億元,較年初增長4.8%。其中,銀行存款2.9萬億元,佔比14.7%,較年初上升1.1pcts;債券6.7萬億元,佔比34.4%,較年初下降0.2pcts;股票和證券投資資金2.5萬億元,佔比12.8%,較年初下降0.4pcts;其他投資7.4萬億元,佔比38.1%,較年初下降0.6pcts。行業在資本市場下行背景下,收窄風險敞口。

2)投資收益受資本市場走勢、金融工具會計準則和投資浮盈實現節奏影響大。上市險企投資資產主要分為固定收益類投資、權益類投資、現金及現金等價物、投資性物業四大類,並以前兩者為主。權益類資產收益率波動大,是總投資收益率波動的最主要因素。

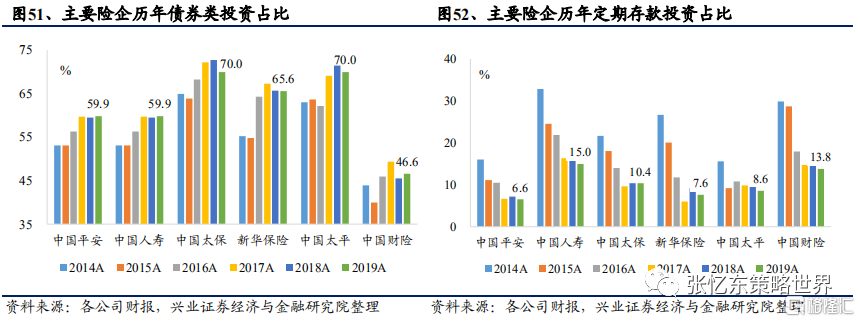

截至2019年12月31日收盤,滬深300、上證50及恆生指數分別較2018年底上漲38.0%、35.4%及12.2%,權益市場上行;2019年中國10年期國債收益率處於下行通道,固收資產收益承壓。鑑於此,2019年主要險企增配權益資產,各公司投資收益率均有所提升。截至2019年12月31日,平安、太保、新華、國壽總投資資產規模分別為3.21、1.42、0.84和3.57萬億元,同比增速依次為14.8%、15.1%、20.0%和15.1%。2019年,四家公司的總投資收益率分別為6.9%、5.4%、4.9%和5.2%,分別較2018年上升3.2、0.8、0.3和1.9pcts。

2020Q1,新冠肺炎帶來資本市場系統性風險,滬深300、上證50及恆生指數分別較2019年底下跌9.8%、10.0%及16.3%,部分險企在年初增配優質長久期固收資產。截至2020年3月31日,平安、國壽、太保、新華的保險資金投資組合規模分別為3.38、3.68、1.48、0.90萬億元,分別較2019年末增長5.3%、2.8%、4.4%、7.0%。2020Q1,平安、國壽、太保、新華的年化總投資收益率分別為為3.4%、5.1%、4.5%、5.1%;分別同比變動-1.7、-1.6、-0.1、0.9pcts。平安採取IFRS-9會計準則,在一季度資本市場下行背景下,權益資產公允價值變動損失拉低投資收益。其他險企為IAS-39準則,太保、新華一季度實現較多權益資產浮盈;而國壽投資收益高基數下滑。

2、2020年行業展望及投資策略

2.1、壽險:新冠肺炎影響減弱+產品升級+政策推動,負債端將大幅改善

多因素共振下,下半年壽險負債端預計將持續改善,繼續成為保險股估值修復的核心邏輯。

新冠疫情影響減弱,代理人逐漸全面復工+各險企迭代保障型產品+需求滯後,推動新單保費和新業務價值增長。

新冠疫情導致了上市險企今年一季度壽險負債端整體有所承壓,同時重疾險為主的長期保障型產品由於更依賴於代理人,受影響的幅度相對較大,這也導致偏向保障型產品為主的平安和太保的一季度新單出現較大幅度的負增長,新華的保障型產品銷售階段也比預期有所滯後。4月後代理人逐漸復工,且近期客户見面意願也有所加強,有利於代理人線下正常開展業務。

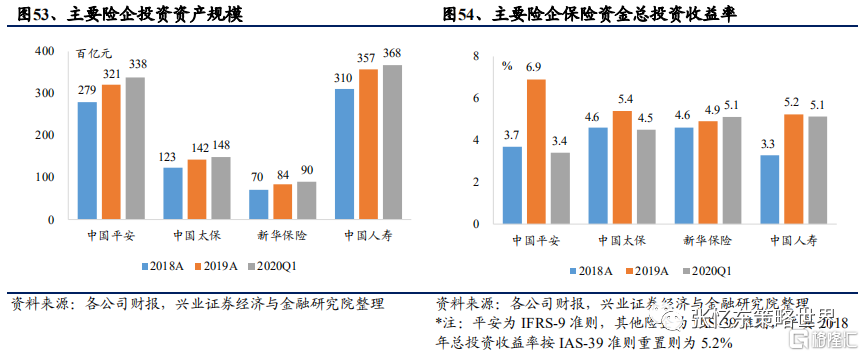

各家上市險企也先後更新迭代保障型產品,3月下旬國壽上線康寧保(A、B款),為提前給付型重疾險(首次發生重疾責任後,給付相應的保險金額,同時主險保額相應減少);平安4月初正式上線提前給付型重疾險守護百分百,4月下旬也推出了主力產品平安福2020版(價格較此前的平安福2019II略有下降);太保4月初推出終身重疾險產品金福人生多倍保可以附加萬能賬户,並可附加百萬醫療險,亦較好兼顧了產品的保障及儲蓄功能,5月則推出了獲客型產品至尊超能寶(少兒重疾);新華則繼續銷售終身重疾險產品健康無憂(宜家版)和多倍保兩款主力產品。疫情導致的需求滯後也對保障型產品的銷量有一定的正面作用,歷史經驗也能看出,2003Q2非典結束後,中國香港壽險保費在Q3和Q4有較高增長。代理人逐漸全面復工+各險企迭代保障型產品+需求滯後的正面作用,推動了重疾險為主的長期保障型產品的銷量,進而推動二季度後新單保費和新業務價值的增長。

重疾定義修改與新版重疾表降低了保險公司的賠付壓力,同時正式版落地前帶來短期促進銷售的時間窗口。

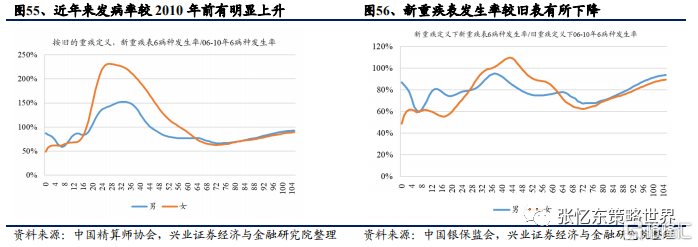

中國保險行業協會於2020年3月31號發佈《重大疾病保險的疾病定義使用規範修訂版(徵求意見稿)》,根據目前的醫學診療技術,將部分過去屬於重症疾病、但目前診療費用較低且預後良好的疾病明確為輕症疾病(TNM為I期或更輕分期的甲狀腺癌等)。2020年5月7日,精算師協會發布《中國人身保險業重大疾病經驗發生率表(2020)(徵求意見稿)》,數據上可以看出按照舊的重疾定義,目前重疾發病率較2010年之前確實有較大上升,尤其是20-45歲人羣,其中女性發病率上升幅度較大(部分年齡段發病率翻倍),但由於重疾定義的修改將部分疾病從重疾移動至輕症,按照新的重疾定義,新版重疾表中20-45歲的重疾發生率降幅較多。

重疾定義修改結合新版重疾表,降低了保險公司的賠付壓力(近年來甲狀腺癌等多發疾病發生率的提升使保險公司賠付壓力加大),賠付的下降意味着新重疾險產品在不降價的情況下能夠有更高的價值率,價格是否據此下降則取決於保險公司自身對於風險的判斷和市場競爭的激烈程度,我們預計追求高質量發展的龍頭險企大概率會選擇不降價或小幅降價,從而享受價值率的提升。同時,由於重疾定義修改與新版重疾表正式稿預計會在今年推出,在正式稿發佈前,保險公司可能會以“重疾定義即將修改”作為宣傳和銷售手段,短期內重疾險的銷售有望提升,為保費收入帶來增量。

預計今年全年代理人規模將穩中有升,提質持續進行,推動負債端回暖。去年至今,上市險企陸續提出了負債轉型/改革,太保提出的打造三支關鍵隊伍(代理人提質是核心)、平安提出的代理人收入提升、新華提出的提升代理人規模(19年已完成目標)。從去年的情況看,由於產品策略和代理人發展思路的不同,各家險企代理人規模有所分化,國壽、新華和人保的代理人有較大的增長,而平安和太保的代理人規模則有所下降。今年上市險企對於代理人發展的思路相對一致,規模大概率將穩中有升(但不會大幅上升),夯實基礎和提質是主要方向,同時疫情後負債端的回暖對於代理人的量和質也能帶來正面作用,形成良性循環,共同推動負債端回暖。

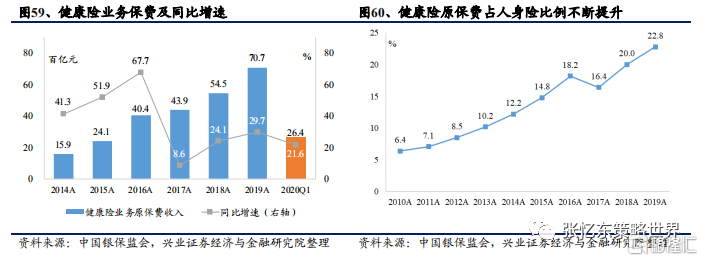

長期來看,健康和養老仍可以為壽險行業的成長性貢獻重要增量,政策的推動則有望使發展加速。數據上看,健康險近年來的保費增速基本在30%以上,在人身險保費收入中的佔比也逐漸增加至20%以上,預計健康險將繼續成為各家壽險公司新單保費增長的重要推動力,也是各家壽險公司的主要競爭區域。

從需求的角度上看,在我國醫療支出不斷增加和人口老齡化日益嚴峻的背景下,健康險業務處於黃金時期,該趨勢可持續。

城鎮化+人口老齡化+人均壽命延長+醫療成本上升,致使總衞生費用支出上升。與發達國家相比,我國衞生費用支出中社會支出佔比偏低,而個人支出佔比偏高,即個人醫療支出負擔重,保障力度不足。購買健康險實質是將個人衞生費用支出轉為社會衞生費用支出(商業健康險賠付醫療費用等屬於社會衞生支出口徑),進而降低個人費用支出壓力,健康險存在客觀市場需求。

需求持續增加的情況下,作為消費屬性的健康險產品,由於其替代品較少,增速可持續性良好。保險公司的產品中,年金等儲蓄型產品的可替代性相對較高(銀行理財產品、基金等),但健康險可替代性低,基本醫保與中高端人羣需求不匹配,往往伴隨着醫院可選範圍小、病房擁擠、排隊時間長、問診時間短等一系列問題。中國的健康險市場以重疾險為主,除了重疾險還能夠繼續高速增長外,隨着人口老齡化加劇,目前市場份額非常小的失能險和護理險的市場需求也將日漸旺盛,因此健康險還有較大的需求空間。

從上市險企的角度看,重疾險是目前盈利能力最強的險種之一,主觀上發展重疾險的動力強,且中小保險公司重疾險價格競爭今年來已有所放緩。

重疾險的盈利能力要遠高於年金等儲蓄型產品,是目前上市險企盈利能力最強的險種之一,對於上市險企新業務價值的提升也有至關重要的作用。同時重疾險對於利率的敏感度低,在長端利率下行的背景下,對於投資端帶來的壓力相對較低。

中小保險公司近兩年在重疾險上競爭較為激烈,升級版新產品不斷推出,除了擴大險種責任外,價格也在不斷壓低,19年新出的部分銷量較好的熱門產品尤為明顯。上市險企基於對價值、風險、代理人收入和客户體驗等因素的考量,基本上未參與價格競爭,重疾險的價值率基本保持在相對穩定的水平,但中小保險公司的低價格產品事實上也對上市險企的重疾險銷量造成了一定的衝擊(特別是對於部分價格敏感型的客户)。今年以來,中小保險公司重疾險價格競爭今年來已有所放緩,一方面中小保險公司目前重疾險價格進一步下降的空間已經很有限(據我們瞭解實際價值率已經處於較低水平),另一方面新重疾表下半年即將正式發佈的背景下,中小保險公司也在等待和觀察,因此對於上市險企而言,中小保險公司價格競爭帶來的衝擊也有所緩和。

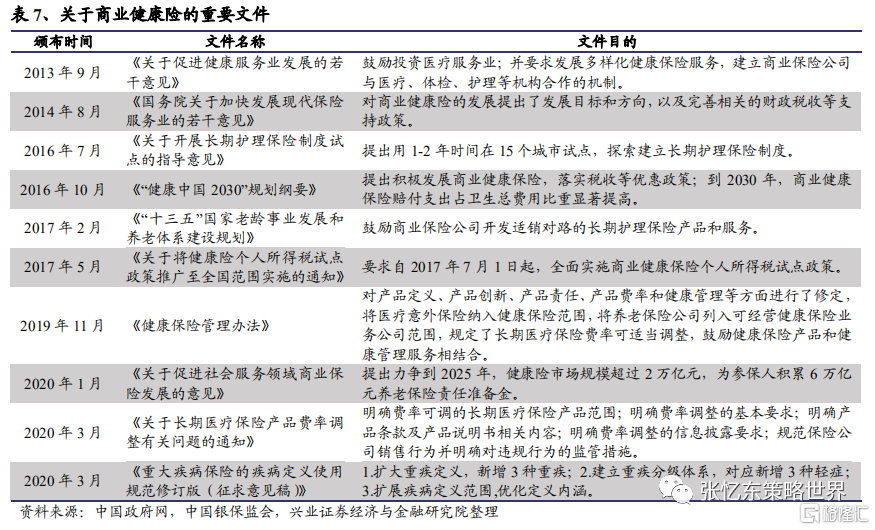

“保險姓保、迴歸保障本源”的監管風向不變,政策持續利好健康險發展。

健康險作為保障型產品,完全符合保險本源的保障屬性,對社會穩定有利,是符合監管部門“保險迴歸保障”的監管風向的產品,因此相關政策也在不斷推動健康險發展。

2014年,對商業健康險的發展提出了發展目標和方向,以及完善相關的財政税收等支持政策。2015年,財政部、國家税務總局和保監會發布實施商業健康保險個人所得税政策試點的通知,部分地區購買符合條件的商業健康險的支出可予以税前扣除;2016年,提出積極發展商業健康保險,豐富健康保險產品,鼓勵開發與健康管理服務相關的健康保險產品。這些促進商業健康險發展的相關文件和政策對健康險增長起到明顯作用,健康險保費增速從2014年開始明顯提高且連續3年保持40%以上高增速。2017年7月,中國銀保監聯合制發了《關於將商業健康保險個人所得税試點政策推廣到全國範圍實施的通知》,在全國範圍內對個人購買符合規定的商業健康保險產品的支出予以税前扣除,限額為2400元每年,這進一步從需求端促進了商業健康險增長。

去年11月至今,銀保監會陸續發佈了《健康保險管理辦法》、《關於促進社會服務領域商業保險發展的意見》、《關於長期醫療保險產品費率調整有關問題的通知》和《重大疾病保險的疾病定義使用規範修訂版(徵求意見稿)》等相關政策,我們認為監管的兩大趨勢是促進保險行業更加規範化的發展和推動長期保障型產品的發展,後續有望繼續落地詳細的激勵政策,結合目前保險意識的提升,提高保險深度和密度。

養老產業為更長期的增長點。

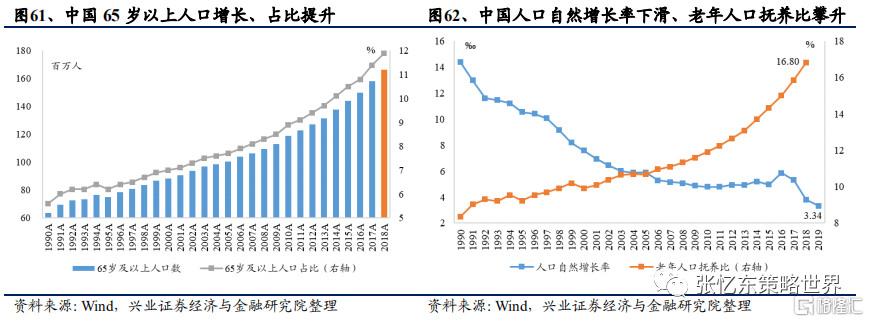

人口老齡化、老年人口撫養比上升的直接原因是人均壽命延長和生育率下降。六次人口普查結果顯示,1982、1990、2000、2005、2010、2015年中國人口預期壽命依次為67.80、68.55、71.40、72.75、74.83、76.34歲而遞增。同時,中國人口自然增長率除2016年開放二胎政策有所回升外,逐年下降至2019年3.34‰的歷史最低點,由此導致老齡人口(65週歲及以上人口)佔比及撫養比(老齡人口/勞動年齡人口)雙升。2000年中國老齡人口占比突破7%,步入老齡化社會。此後老齡人口數量以3.6%的年複合增速增至2018年的1.67億人;且老齡化速率上升,佔比提升1個百分點耗費的時間由2008年之前的8年左右降至2008年後的3年左右。老年人口撫養比從2005年起加速攀升至2018年的16.8%。

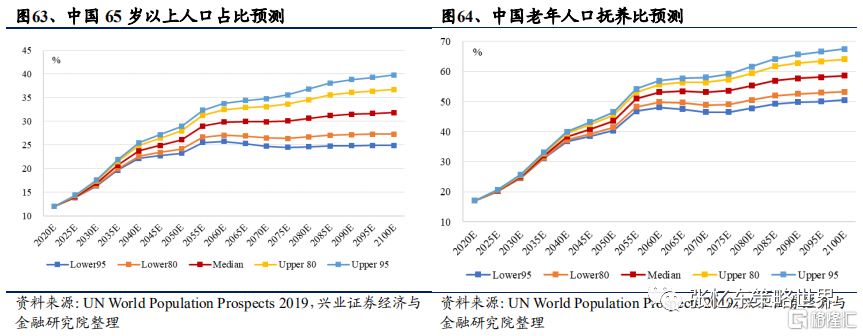

老齡化趨勢延續。人口自然增長率持續低迷、人口壽命逐步延長,老齡化是長期趨勢。聯合國最新預測數據顯示,在悲觀、中性、樂觀假設下,中國老年人口占比都將在2035年左右突破20%,屆時老年人口撫養比都將突破30%。未來20年是中國人口加速老齡化時期,養老保障需求將持續提升。

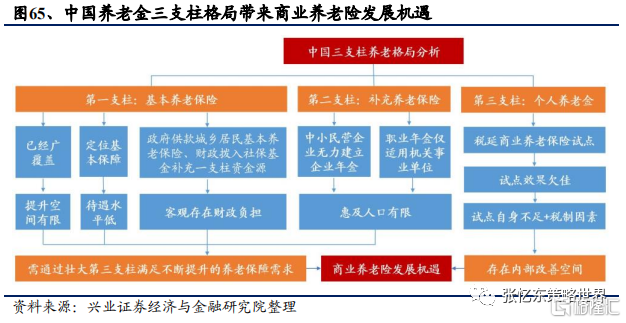

在人口老齡化加劇的環境下,養老產業將成為壽險公司更長期的增長點。商業養老是我國保險業長期增長點,從三支柱養老體系的視角看,養老保險存在客觀需求,第一、二支柱提升空間有限致使第三支柱尤其是商業養老保險成為發展重點。從國際經驗看,美國國會1974年頒佈《僱員退休收入保障法案》(Employee RetirementIncome Securities Act, ERISA )並創造出個人退休金賬户(IRA,允許個人在該帳户內存入限定額度的資金以獲取利息或投資收益,並可以延緩繳納資本利得税,直到退休後提取資金時才繳納相應的所得税)。1974年,美國IRA賬户收入僅佔當年養老資產總額的0.3%。目前,美國IRA賬户收入佔養老資產總額的三分之一,成為了美國重要的養老三支柱之一。

當前主要上市險企均已佈局商業養老打造先發優勢,“養老年金+養老地產+長期護理”產業鏈雛形初現。

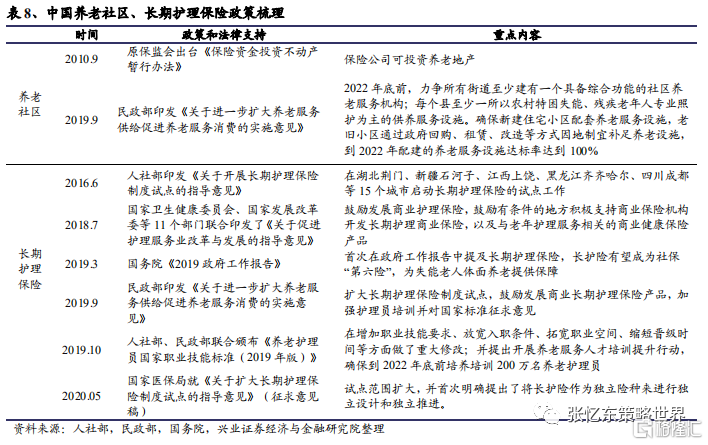

滿足養老保障需求需要完善的養老產業鏈。商業養老保險主要為老年生活提供資金保障,但老齡人口面臨體能衰退甚至失能問題(健康中國行動推進委員會辦公室數據顯示2015年我國老年人失能發生率為18.3%,按該比率推算2018年底我國失能老人數量約4,550萬);同時,普通住宅對老齡人口宜居程度偏低,居民生活水平的改善亦對養老服務提出更高要求。養老年金、養老社區、長期護理保險的組合搭配可以更好地滿足養老保障需求。為此,近年來國家政策亦扶持養老社區、長期護理保險發展。

打造“養老年金+養老地產+長期護理”產業鏈利好險企盈利。(1)從投資端看,投資養老不動產可豐富資產配置類型,分散投資風險,並拉長資產久期、獲得長期穩定收益。據美國經驗,養老不動產入住率超過寫字樓、商鋪和酒店,老年照護物業資本化收益率超過中長期國債。(2)從負債端看,將保險、醫療健康、養老產業鏈進行整合,圍繞客户全生命週期形成閉環,一是利於提高客均養老消費額;二是利於增強客户粘性、進行客户資源二次開發。鑑於此,平安、太保、太平、泰康等主要險企均已佈局商業養老產業鏈。

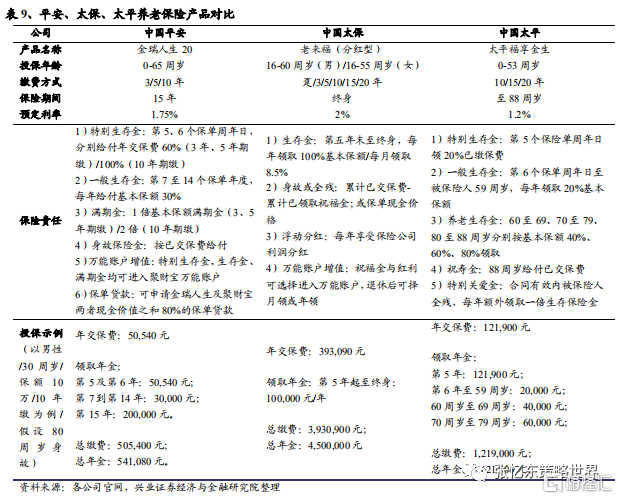

第一,商業養老保險產品。險企養老年金產品呈現差異化競爭格局,採取萬能賬户增值、對接養老社區、保單高比例低利率貸款、分紅等方式吸引客户。

第二,養老社區。泰康、平安、新華、太平、國壽、太保分別自2011、2012、2014、2014、2015、2018年開始打造養老社區。泰康保險是養老社區佈局時間最早、佈局地域最廣的內資險企。其養老社區泰康之家主要借鑑美國經驗,並結合中國特點,力求打造國際標準級別的養老社區;計劃投資500至1,000億元在中國建設25個到30個養老社區。

第三,長期護理保險。我國長期護理保險自2016年6月開始試點,以“政府主導、社會化經辦、市場化服務供給”為基本格局。據國家醫保局數據,截至2019年6月30日,15個試點城市和2個重點聯繫省的參保人數達8,854萬人,享受待遇人數42.6萬,年人均基金支付逾9,200元。截至同期,平安、太保、新華等上市險企均已實際開展該業務。險企對養老產業的佈局正處於前期投入階段,並未構成當前盈利增長點,但率先佈局的公司獲得先發優勢,長期看將提升競爭優勢及未來盈利空間。

2.2、產險:非車拉動保費收入,龍頭集聚效應持續

財險行業保費一季度承壓但3月環比改善,非車增長,龍頭集聚效應持續。2020年一季度,財產險累計原保費收入2,962億元,同比增長0.3%;3月單月保費同比增長7.7%,月度環比改善。一季度財險主要細分險種的保費增速為:農險(20.8%)>責任保險(6.2%)>保證保險(4.7%)>企財險(0.1%)>家財險(0.0%)>工程保險(-1.7%)>車險(-2.7%);車險受新車銷量下滑影響而負增長,非車業務為增長引擎。

車險保費在新車銷量放緩和車險綜合改革背景下仍會承壓,但邊際上預計較Q1會有所改善。

新車銷量在2018年後逐漸放緩,2018年全年新車銷量2,808萬輛,同比增速為-2.8%,出現了10多年來首次全年新車銷量的負增長;2019年新車銷量同比增速為-8.2%,負增長幅度較2018年有所擴大。2020年,疫情對新車銷量造成較大沖擊,1-4月新車銷量同比增速為-31.0%(4月單月新車銷量同比增長4.5%,主要是商用車的高增長帶動,乘用車仍為小幅負增長),我們預計新車銷量較弱的趨勢將會持續,因此產險公司的車險業務預期對續保(加保)的依賴性提升。

另一方面,今年4月銀保監會向產險公司下發了車險綜合改革的相關征求意見稿,車險綜合改革可能在下半年開始實施。車險綜合改革意見稿將車險附加費用率上限從過去35%降低到30%,同時將過去的核保係數和自主渠道係數合併為自主定價係數,並取消了浮動空間限制,整體方向上是給予保險公司更多的自主選擇權,因此市場化競爭可能會更加激烈,使車均保費進一步承壓。從此前商車費改的情況看(2018年實施了第三次商車費改),由於車險是每年續保一次,屬於價格敏感型的保險產品,車險定價的放開導致車險價格競爭更為激烈,全行業車險件均保費價格均有所下降,對車險保費的增速造成了負面影響。

一季度全行業車險保費同比增速為-2.8%,受新車銷量大幅下降的影響出現負增長,我們預計雖然車險保費仍會有所承壓,但邊際上會有所改善,從4月的數據來看,平安和人保4月單月車險保費分別為10.7%和12.8%,較Q1有明顯好轉。

控制車險費用率仍是今年監管主基調,延續了2019年的監管方向。和發達市場的產險相比,我國的產險公司普遍存在費用率過高的問題,我國產險公司的費用率通常在35%以上甚至超過40%,而發達市場的費用率通常在30%以下。費用率過高意味着客户繳納的保費中有過多的部分被用於銷售渠道的競爭而最終被用於賠付的部分少於發達市場。我國費用率過高主要源於車險手續費支出過高,監管部門對此問題也較為重視, “三次費改”的目的也在於降低費用率佔比並改善產險公司的成本結構。2018年8月“報行合一”正式實行後,2019年銀保監會又下發了多個文件對車險費用問題加大管控和處罰力度。結果上看,各家產險公司的目前車險費用率較已有所下降,但仍存在部分走監管漏洞、打擦邊球、違規行為,且目前費用率水平仍還遠高於發達國家,因此我們預計控制車險費用率仍是今年監管主基調。對於產險公司而言,嚴監管下對於車險手續費的限制,能夠有效遏制車險市場的惡性競爭,提高產險公司的盈利能力。

非車險是產險保費增長的主要推動力,責任險和農險等險種仍有較大的增長空間。從全行業的數據看,2020Q1,非車險保費同比增速為13.6%(3月單月同比增速為21.6%)其中農險和健康險增速高於其他險種,從3月的數據來看,與經濟活動相關性較弱的險種已恢復至較高增速。我們認為非車險仍有較大的增長空間,尤其是責任險、農險和短期意健險等險種。

1、責任險:全球的產險保費收入結構中,責任險的佔比高達15%,而我國的責任險近年來雖然保持着超過20%的高複合增速,但截至2019年末佔比僅為5.8%。此外,公共責任險、危險化學品運輸責任險、環境責任險等亦是許多經濟業務開展的前提和保障,國家政策上的支持也將繼續推動責任險保費繼續保持高速增長。

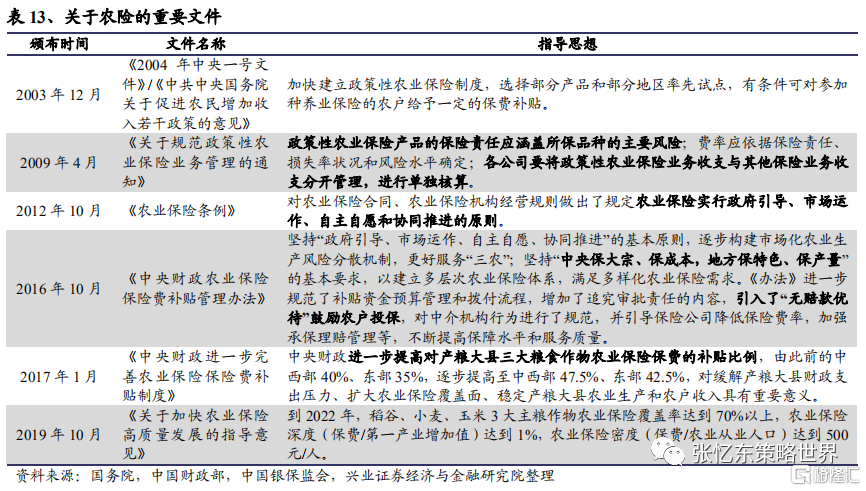

2、農險:2007年後,國家加大對三農的扶持力度,農業保險成為其中一項重要工作,中央財政和地方均給予補貼。農户購買的主要農險中,約80%的保費由財政部承擔,且補貼範圍不斷擴大。目前我國農業保險業務規模已僅次於美國,居全球第二,亞洲第一,其中養殖業保險和森林保險業務規模居全球第一。2019年10月,財政部等多部門聯合下發《關於加快農業保險高質量發展的指導意見》的通知,要求到2022年稻穀、小麥、玉米3大主糧作物農業保險覆蓋率達到70%以上;收入保險成為我國農業保險的重要險種,農業保險深度(保費/第一產業增加值)達到1%;農業保險密度(保費/農業從業人口)達到500元/人,到2030年農業保險總體發展基本達到國際先進水平。政策支持下農險業務將繼續保持高增長,且農險業務整體盈利能力較強(2019年內受非洲豬瘟影響導致賠付增長是特殊情況),對於產險公司整體盈利能力也有正面作用。

非車險的主要險種中,信用保證保險賠付率在一季度大幅增長,險企已採取相應措施,預計在明年會逐漸恢復至正常水平。由於信用保險業務近年來擴張較快,在一定程度上信用有所下沉,今年一季度全行業信用保證保險業務的賠付率均出現了大幅提升(主要是融資類信用保證保險)。險企目前已採取相應的措施,加大風險控制力度,例如人保已經對融資類信用保證險的風險加強管控並實行分類限額管理,數據上也能看到一季度信用保證保險的保費同比下降48%。由於存量業務的影響,下半年信用保證保險業務在賠付上還有一定的壓力,預計在明年會逐漸恢復至正常水平。

龍頭險企有望在降低費用率、優化綜合成本率的同時提升市佔率,行業集中度有望進一步提升。產險龍頭公司市佔率高、有較強的營銷渠道,同時擁有更多的數據和經驗,並且規模大、平均成本較低,在定價能力和價格空間上均有明顯競爭優勢,在降費過程中至少能持續保證公司的盈利和穩定經營;在服務能力上,產險的龍頭公司注重利用信息科技等技術不斷改善服務流程,能提供更快的承保速度和理賠速度,因此在全行業降低費用率的情況下,有別的方式去促進銷量,市場份額會有所增加。

2.3、投資:長期利率下行,但不必過度擔憂

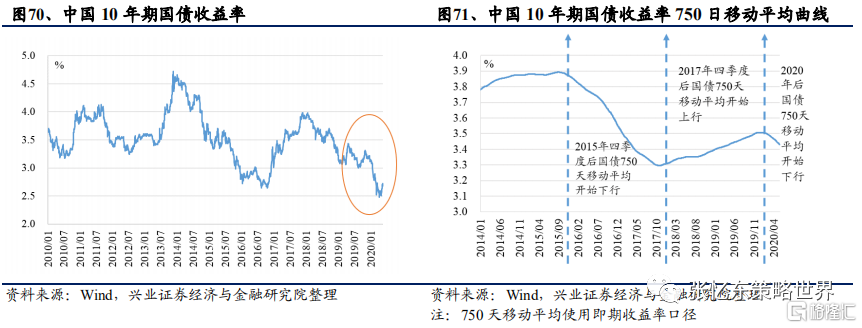

我國長端利率處於下行趨勢,今年受新冠疫情、海外降息週期開啟和流動性寬鬆等因素的影響,長端利率下降幅度較大,加大了險企投資端的壓力。今年受新冠疫情爆發(國內2月前後、海外2月下旬)、海外開啟降息週期(3月初美聯儲非常規降息50bps,3月中旬美聯儲降息至零利率並推出QE計劃)和流動性寬鬆(1月和3月信貸和社融超預期),長端利率在5月前下降幅度較大,十年期國債收益率從年初的3.15%下降至4月末的低點2.5%,下降幅度超過60bps,加大了保險公司投資端的壓力,也成為壓制上市險企估值的主要原因之一。5月之後,市場對由於經濟改善預期的提升和流動性寬鬆預期的下降,長端利率有所回升,截至5月28日,十年期國債收益率回升至2.72%。

同時,十年期國債收益率750日移動平均曲線在1月後也處於下行區間,準備金補提對險企當期利潤有一定負面影響。2020年5月中旬十年期國債收益率750天移動平均在3.43%左右,較年初(3.51%左右)下降了約7.7bps,我們假設下半年國債收益率在目前區間內震盪,則今年年末十年期國債收益率750天移動平均將下降至3.2%左右,較年初下降約30.5bps(下半年下降幅度預計會略大於上半年),這一下降幅度將與2016年類似。國債750天移動平均下行導致折現率假設下降並使上市險企準備金補提壓力加大,對險企當期利潤有一定負面影響,但我們需要注意的是,折現率假設的變動本質上不會影響險企利潤總額,影響的僅是利潤的分配時間。

利率下行對投資收益率掣肘有限,上市險企操作空間充足。利率下行直接導致當期配置的債券及債權類非標資產收益率下行,掣肘投資收益,但影響在可控範圍內。從收益率水平看,考慮税收因素,當期10年期國債的實際收益率仍在3.5%以上,高於壽險產品實際定價利率上限。

利率下行環境下,上市險企已逐漸採取應對措施,包括縮短資產負債久期缺口、控制負債端成本和提升主動管理能力等,結合海外經驗來看,投資收益率下降的幅度可能低於市場預期。

從險企應對策略看,上市險企通過1)縮小資產負債久期缺口,控制負債端成本;2)提升自身主動管理能力兩種方式來提升資金收益率。對比海外市場的經驗,我國上市險企有較大信用下沉空間。在利率下行的環境下,美國和德國險企的資產配置中,除了貸款的正面貢獻外,企業債的佔比均有所增加,同時低評級的債券佔比也有一定的提升,從而減少了整體投資收益率的下降幅度。我國保險資金不被允許進行直接貸款,但固收類投資中資產質量良好,債券中AAA級佔比基本在90%以上,仍有較大的信用下沉的空間,從而有望使得實際投資收益率下降的幅度要小於長端利率下降的幅度。

縮短資產負債久期缺口,控制負債端成本

上市險企近兩年來普遍加大了長期國債、地方債和政策性金融債等長久期資產,不斷拉長資產久期、減少資產負債缺口,以減少長期利率下行的風險。從平安披露的數據看,平安的資產久期從2013年的6.6年逐漸增加至2018年7.9年,而資產久期相對較短的國壽和新華在近年來久期的提升則更為明顯。

負債端上,產品結構上,在監管部門提出“保險姓保、重回保障本源”以及相應的政策提出後,對利率敏感性較低的長期保障型產品佔比整體上有明顯提升;對於利率更敏感的儲蓄型產品則在一定程度上縮短久期。以國壽為例,國壽開門紅年金產品中,2018年的盛世尊享保險期間為20年、2019年的鑫享金生保險期間為15年、2020年的鑫享至尊保險期間為10年。此外,監管部門也對負債端進行了一定的限制,2019年8月末銀保監會發布了《關於完善人身保險業責任準備金評估利率形成機制及調整責任準備金評估利率有關事項的通知》後,4.025%預定利率的年金產品從備案變為需要銀保監審批,也意味着市面上基本不會有新出的4.025%預定利率的年金產品。

通過增加高股息標的、長期股權投資、加大委外規模、提高主動管理能力等方式提高資金運用效率

利率下行環境下加大了險企投資端的壓力,同時即將於2022年實施的IFRS9也會加大投資收益率的波動性,在這一背景下,險企逐漸加大高股息標的和長期股權投資,從中保協披露的公告也能看出,2019年後上市險企舉牌上市公司節奏加快。

提升主動管理能力及保持投資收益率穩定是各個險企的發力方向,平安近年來有精選個股集中投資的策略,國壽的“重振國壽”戰略中一個重點方向就是投資端的市場化改革,新華提出了“資產與負債雙輪驅動”。上市險企委外投資佔比目前雖然相對較低,但通過交流,主要上市險企將通過加大委外的規模和篩選力度,提升委外收益率。

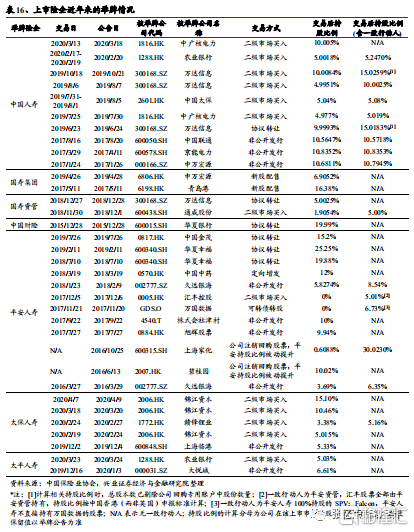

2019年以來,上市險企舉牌上市公司節奏加快。2018年全年、2019年全年,中保協披露的上市險企公告舉牌次數各為5次、10次,險企長期股權投資呈加速態勢。高資本利用效率、高股息率的銀行股、地產股等類債型股票及處於高成長期的高新技術公司受險資青睞。長期股權投資除了財務投資外,也能支持險企自身的業務發展。例如國壽將萬達信息定位為健康類科技,與原有的保險科技互補,對國壽的科技發展起到有效補充作用。

抓住不同時間窗口的配置機會,對衝長端利率下行對投資端的負面作用。

2012年下半年原保監會陸續出台十餘項投資新政,拓寬險企可投資範圍:投資債券、股權和不動產、理財產品等證券化金融產品、金融衍生品、股指期貨。2017年之前,險企主要持續增加了非標資產的配置。

從銀保監會披露的全行業的數據看,2012年以非標為主的其他投資佔比僅為9.4%,2017年其他投資的佔比則高達40.2%(其中約10%為長期股權投資,剩餘30%大多為非標資產)。2018年後,由於符合險企風險和收益要求的優質非標資產的缺少,非標資產的佔比開始出現小幅的下降;但是,由於銀行2018Q2對資金需求增大,短期出現了協議存款收益率較高的窗口,給了險企加大協議存款配置的機會,使得2018年保險行業銀行存款配置比例同比提升1.9個百分點。2019年起,十年期以上地方債發行規模快速提升。2020Q1,十年期以上地方債發行規模為2019年全年規模的88.6%,成為險企資產配置的重要增量。

2.4、估值:充分體現長端利率下行及負債短期壓力,靜待估值修復

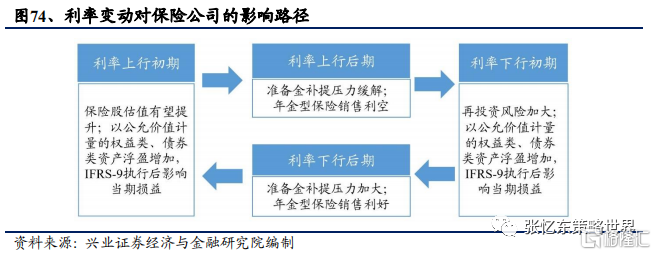

長端利率變動對保險公司影響複雜,可影響險企壽險準備金計提、投資收益、承保端銷售。而長端利率下行主要通過壓縮利差來壓低公司內含價值、拉低新業務價值預期,進而抑制估值水平。

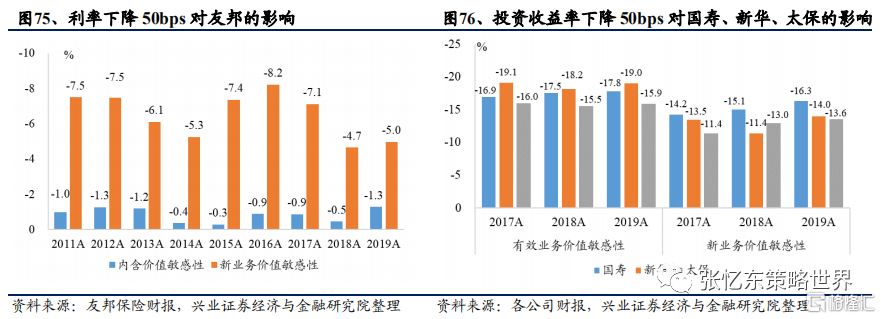

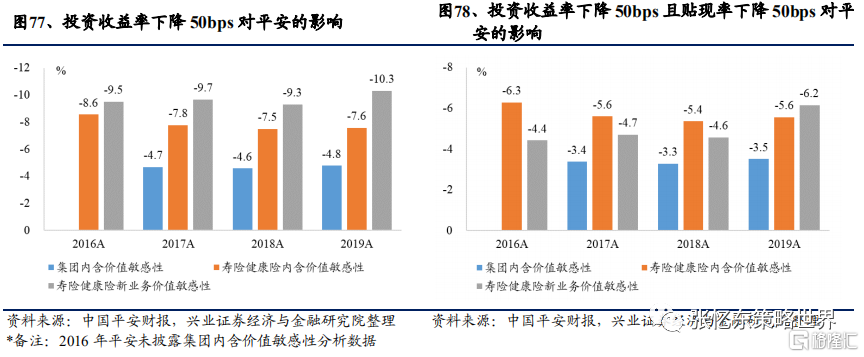

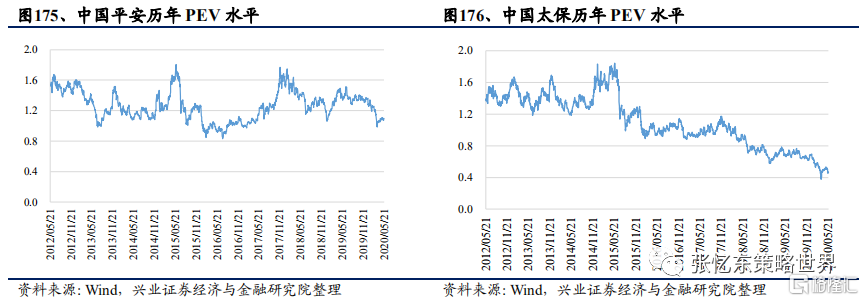

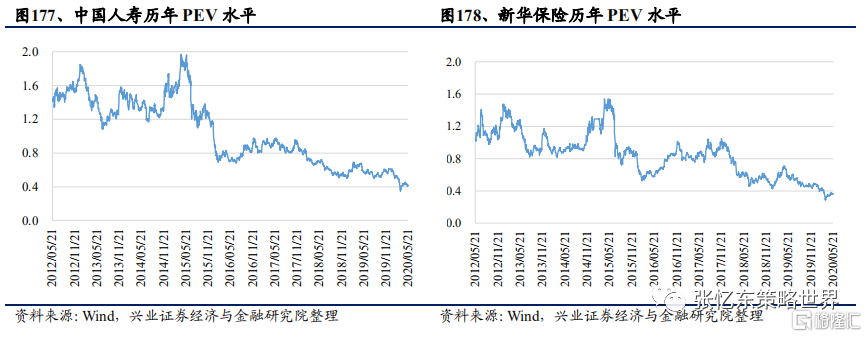

目前,我國上市險企估值已充分反應了對於長端利率下行的不利因素。今年受負債端在疫情下承壓以及長端利率下行幅度和速度超出預期的影響,保險股表現較弱,估值處於歷史低位。友邦、平安得益於低成本負債能力(承保利潤高),內含價值、新業務價值對利率、投資收益率的敏感性水平偏低;其他中資險企通過產品夠調整,2016-2019年來,有效業務價值及新業務價值對投資收益率敏感性。

我們認為目前的估值水平已將負債端短期的壓力和長端利率下行兩個不利因素反應的較為充分,長期配置價值顯著,並且負債端已逐漸恢復,存在估值修復的機會。

3、重點推薦公司

3.1、友邦保險(1299.HK):核心資產,預期上半年業績見底

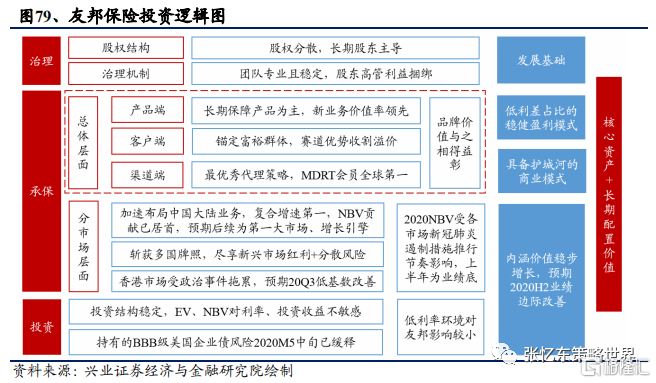

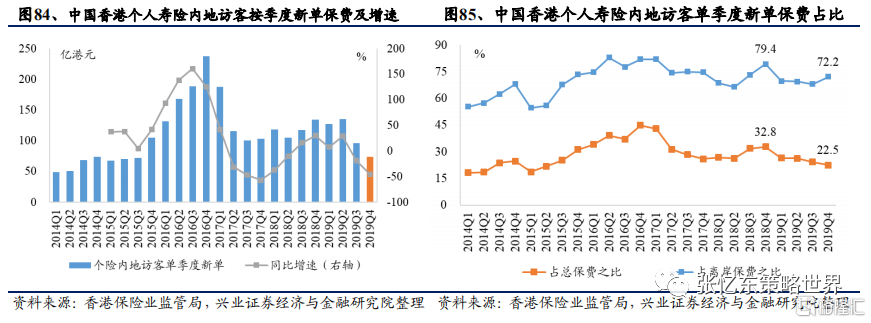

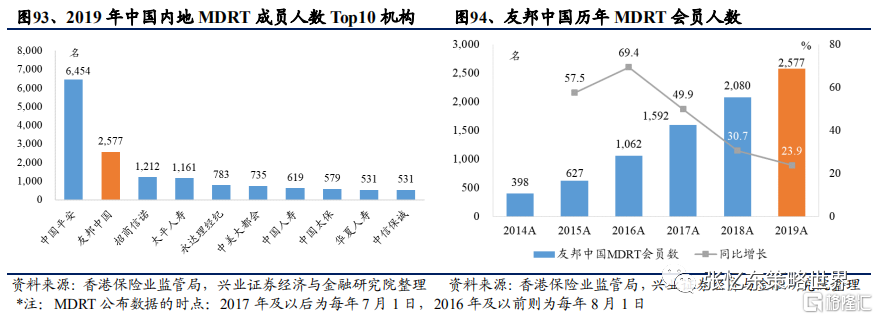

“買入”評級,目標價84.85港元。公司治理優勢+中高端壽險商業模式優勢+多市場人口紅利優勢打造友邦核心資產屬性。預期二季度公司整體NBV繼續承壓,上半年為業績底,三季度NBV有望正增長,建議關注公司長期配置價值。長期股東+專業穩定的高管團隊+員工股東利益綁定,打造友邦公司治理優勢,為發展基石。定位亞太18個市場的富裕羣體+高素質代理人渠道+主打保障型產品+高端品牌價值,商業模式優勢顯著且MDRT會員豔冠全球打造護城河,新業務價值率行業領先,利源結構死差佔比高而盈利穩定性強。亞太壽險保障缺口+多市場佈局及人口生命週期紅利+多市場分散風險,業績增長的可持續性強。2019Q3開始,中國香港政治事件致使內地訪客鋭減、友邦香港離岸新單大幅下滑,中國內地業務提振2019年業績;2020Q1,新冠肺炎管制措施致使公司中國內地、中國香港、馬來西亞NBV雙位數下滑,泰國、新加坡、越南等市場拉昇總保費增長。從邊際改善角度看:1)友邦通過拓展經營區域、聘請中國高管、上海分公司申請轉為子公司、一季度業績低谷期增加招募代理人等措施加速佈局中國內地業務;二季度中國內地壽險市場回暖,預期為公司Q2-4的NBV增長引擎,全年貢獻居首。2)2020年公司NBV增長主要受各地新冠肺炎遏制措施推行規模及時間、復工復產節奏影響,預期二季度馬來西亞、新加坡市場NBV增速承壓,中國香港市場NBV仍受制於內地訪客同比減少而雙位數下滑,上半年為業績底;三季度開始,中國香港業務NBV增速環比改善,公司整體NBV有望正增長。3)低利率環境對友邦的影響低於同業且影響走弱。一是公司EV、NBV的利率敏感性低,二是美聯儲落地企業債購買計劃降低友邦持有的低評級美元債券流動性風險。亞太地區中高端壽險市場仍存在巨大的保障缺口,友邦商業模式優勢持續,渠道優勢顯著,經營風險可控,具備長期配置價值。

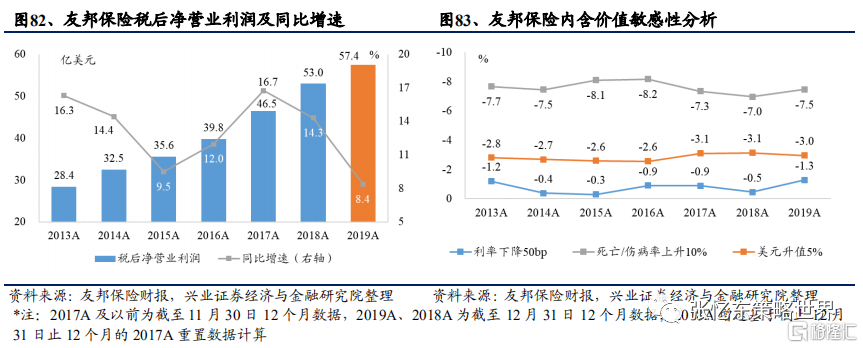

2019年淨利潤大幅增長,派息加大:截至2019年12月31日止12個月,公司2019年實現營業收入472.4億美元;實現歸屬公司股東淨利潤66.5億美元,同比增長156.0%(按實際匯率,下同)。主要受益於投資收益增長、中國內地市場保險業務增長及佣金支出税務扣減比例提高。2019年友邦每股派發末期股息93.30港仙,較2018年末期股息增長10.02%;2019全年每股派息1.266港元,同比增長11.05%(不考慮2018年的特別股息)。

主營業務持續增長,內含價值穩健:2019年公司税後淨營業利潤57.4億美元,同比增長8.4%,主營業務多年保持8%以上增速。公司內含價值對死亡率、發病率變動較敏感,對投資收益、利率變動、匯率波動不敏感,在當前利率及匯率環境下,內含價值穩健性強。截止2019年末,友邦共計持有至少447億美元BBB級及以下評級債券(含政府債、企業債、結構化票據,政府債中有部分未披露評級,披露評級的、且評級在BBB及以下的債券為447.9億美元)。近期,美聯儲宣佈於2020年5月12日開始落地企業債購買計劃,友邦持有的BBB級美元債流動性壓力下降,通過投資端對內含價值產生的負面影響大幅降低。

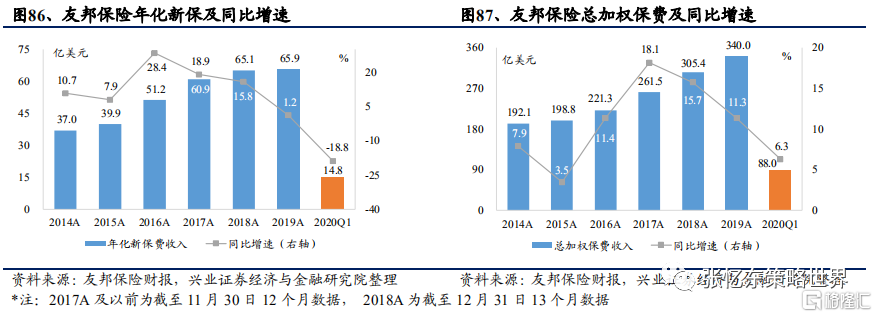

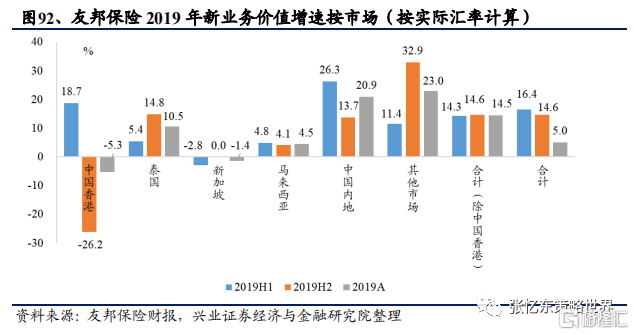

中國香港政治事件、新冠肺炎使新業務價值短期承壓:2019年上半年中國香港市場新業務價值同比增長18.7%;下半年赴港旅客數量因社會政治事件而下滑,導致新業務價值下跌26.2%,全年新業務價值下跌5.3%。2019年公司整體新業務價值小幅正增長5.0%。2020年一季度,新冠肺炎遏制代理人線下展業,友邦年化新保同比下降18.8%至14.8億美元。代理人線上展業的平均保費相對較低而且種類有限,銀保渠道保單價值率相對較低而保費佔比相對提升,二者導致公司一季度新業務價值率下滑6.9pcts至56.6%。新單保費下跌疊加新業務價值率下滑,友邦一季度新業務價值同比下降28.1%至8.4億美元。

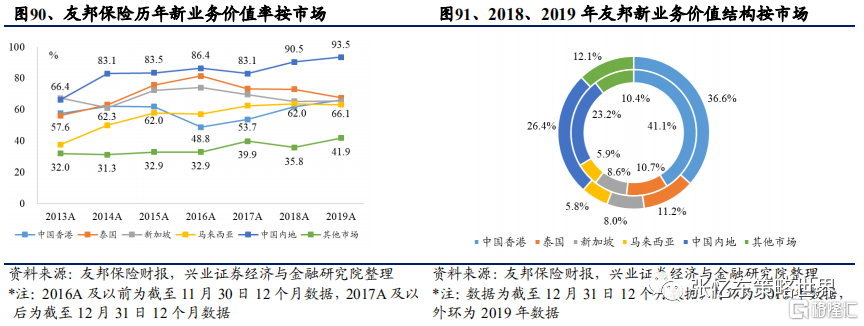

中國內地為NBV增長引擎,2020Q1短期下滑,預期2020Q2-4提振公司業績。

1)2019年,由於高件均保費的保障型保單銷售向好,友邦中國內地業務的新業務價值率提升3.0pcts至93.5%,拉動公司整體新業務價值率提升2.9pcts至62.9%,處於歷史高位。同期,中國內地新業務價值同比增長20.9%,佔比提升3.2pcts至26.4%,由此拉動公司整體新業務價值在2019年同比增長5.0%至41.54億美元;不計入中國香港業務則同比增長14.6%。

2)2020Q1,友邦中國內地NBV短期下滑,但逆勢蓄能。中國內地業務的新業務價值2、3月份受新冠肺炎嚴格遏制措施而雙位數下滑,但月度環比改善,且一季度中國內地業務對友邦新業務價值的貢獻已超越中國香港而居首。公司一季度在中國內地進行線上代理招聘、培訓及管理,新入職代理人雙位數增長,現有代理人保留率優於同業,為後續展業儲備人力資源。

3)2020Q2-4,中國內地業務將繼續作為友邦業績增長的主引擎。2020年友邦新業務價值主要受各市場新冠肺炎遏制措施推行規模及時間、復工復產節奏影響。先推行嚴格遏制措施的市場,其新單銷售(尤其是依靠代理人線下銷售的高價值率產品)受負面影響的時間越早,但預期代理人恢復線下展業、新業務價值環比改善的時間亦越早。2020Q1,中國內地、中國香港、馬來西亞陸續推出冠狀病毒嚴格遏制措施,三地新業務價值最先雙位數負增長。二季度開始,友邦中國內地業務有望恢復高增長,原因一是公司自身代理人渠道建設、產品及渠道滿足富裕羣體保險保障需求;二是中國內地中高端壽險市場尚處藍海;三是中國內地三月底代理人線下展業逐步恢復;四是中國內地保險市場開放力度加大且公司加大對中國內地業務的資源傾斜,友邦2019年7月獲批將經營區域拓展至天津、石家莊;11月宣佈平安聯席首席執行官李源祥先生將於2020年6月1日接任友邦總裁兼CEO;12月宣佈計劃申請將友邦上海分公司轉為子公司。

預期2020H1為業績底,看好長期配置價值:自2019年第三季度開始,中國香港社會政治事件嚴重影響內地訪客流入及離岸保單銷售。結合各地新冠肺炎走勢,我們預期,友邦中國內地及泰國業務後續季度表現優於公司整體;中國香港業務二季度新業務價值或延續同比下滑趨勢,三季度同比增速有望迎來環比改善;馬來西亞及新加坡業務二季度承壓。預期公司上半年為業績底,下半年新業務價值增速環比提升。亞太地區中高端壽險市場仍存在巨大的保障缺口,友邦保險代理人渠道優勢顯著;公司堅持價值導向,經營策略持續穩定,具備長期配置價值。

3.2、中國平安(2318.HK):保險+科技,打造五大生態圈

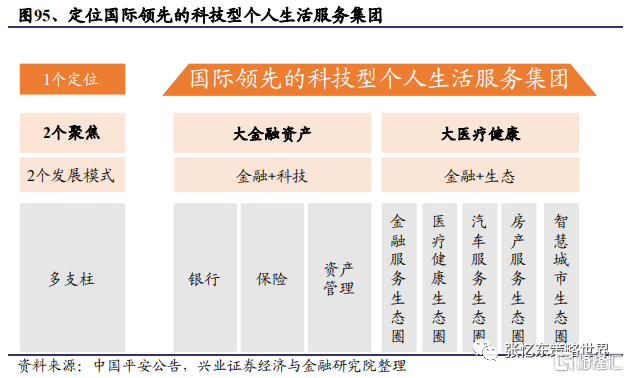

“買入”評級,目標價91.38港元。公司以個人客户為核心,通過保險+科技打造五大生態圈。在業務發展中,中國平安以深化“金融+科技”、探索“金融+生態”為發展模式,聚焦“大金融資產”和“大醫療健康”兩大產業,並深度應用於“金融服務、醫療健康、汽車服務、房產金融、城市服務”五大生態圈,為客户創造“專業,讓生活更簡單”的品牌體驗。在“一個客户,多種產品,一站式服務”的經營理念下,中國平安圍繞金融、醫療、汽車、房產及智慧城市五大生態圈為客户提供服務。

從各業務板塊看,公司壽險業務渠道優勢顯著,承保質量(新業務價值率)不斷提升;財險業務規模優勢明顯,綜合成本率低於同業且結構優化;零售銀行業務發展;集團平台對客户的導流和開發優勢明顯。從公司治理看,平安股權結構較分散,實行聯席CEO制度,2019年平安銀行董事長兼任集團總經理亦促進綜合金融平台內部資源整合;公司將現金分紅與營運利潤綁定,使投資者分享公司內含價值增長,2014至2019年的分紅年複合增長率達40.1%,吸引價值投資者。

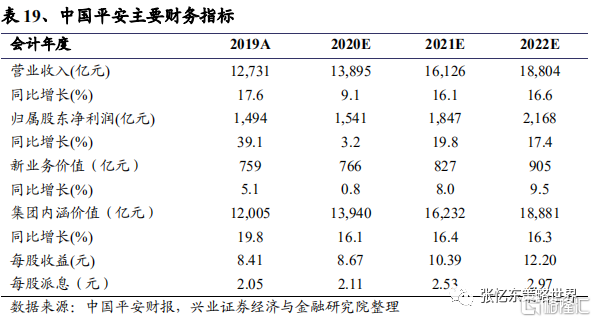

2019A歸屬股東淨利潤增長,2020Q1回落:受益於手續費及佣金支出税前扣除新政、2019H1資本市場上行帶來投資收益大幅增長,2019年平安歸屬股東淨利潤同比增長39.1%至1,494億元,歸母營運利潤同比增長18.1%至1,330億元。同期,公司營運ROE為21.7%,維持高位。平安將分紅與營運利潤(營運利潤相比淨利潤剔除部分短期波動因素而更加穩定)綁定,股東可持續分享內含價值增長。得益於公司營運利潤的快速增長,2019年全年向股東派發股息每股現金2.05元,同比增長19.2%,2014至2019年分紅年複合增長率達40.1%。受累於新冠肺炎導致的壽險線下展業活動受阻、資本市場表現較上年同期大幅回落,且IFRS-9準則下公允價值變動損益波動加大,2020Q1平安歸屬於母公司股東淨利潤同比減少42.7%至261億元。同期,歸母營運利潤剔除短期投資波動等因素的影響,同比增長5.3%至359億元。

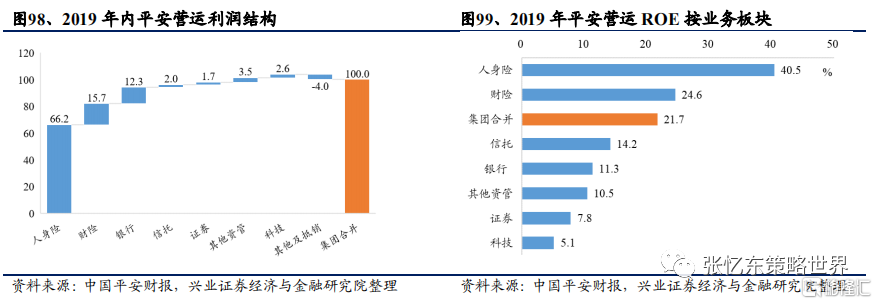

從各業務板塊的利潤貢獻來看,2019年人身險、財險業務對集團營運利潤的貢獻分別為66.2%和15.7%;營運ROE分別為40.5%和24.6%。保險是平安盈利貢獻最高、經營效率最高的業務板塊。

平安壽險業務堅持價值導向及均衡策略,2020Q1新業務價值短期承壓。2019年,平安兼顧保障型、長期儲蓄產品,開門紅及全年降低低價值率短儲產品銷售,並推出大小福星、對平安福進行重新定價。2020Q1,平安開門紅產品主要為3.5%預定利率的10年、15年期年金產品,產品期限有所縮短。代理人策略與產品結構相匹配,平安主動剝落低產能代理人,並通過優才計劃加大對高產能代理人的投入。截至2019年12月31日,平安壽險代理人116.7萬,較年初減少17.7%;截至2020年3月31日,代理人數量為113.2萬,較年初下降3.0%。平安高素質代理人隊伍在中國內地保持領先優勢,2019年MDRT會員人數6,454人。產品策略+渠道策略助力提升承保質量,2019年平安新業務價值率達到47.3%,同比提升3.6pcts;其中代理人渠道新業務價值率64.9%,同比提升7.8pcts。代理人產能顯著提升,人均新業務價值同比增長16.4%,由此拉動壽險健康險總體新業務價值同比增長5.1%至759億元,拉動壽險健康險營運利潤增長24.7%至889.5億元。2020Q1壽險業績受新冠肺炎短期衝擊。2020Q1,公司傳統代理人線下業務展業受阻,高價值保障型業務受到一定影響,公司加大易於銷售但價值率相對較低的線上簡單產品推廣力度。由此導致公司新業務價值率同比下降3.4pcts至33.4%;壽險及健康險首年保費同比下降16.3%;新業務價值同比下降24.0%至164.5億元。同期,得益於續期拉動效應,平安壽險及健康險業務營運利潤同比增長23.0%至245.6億元。

財險綜合成本率結構持續優化。產險保費上,2019年平安產險保費同比增長9.5%至2,709億元。2020Q1平安產險保費同比增長4.9%至725.9億元,其中新車銷量大幅下滑致使公司車險保費下降2.2%,但非車險(不含意健險)增長20.9%,意健險增長19.6%。產險綜合成本率上,2019年平安財險綜合成本率同比上升0.4pcts至96.4%,但低於市場均值。其中費用率同比下降2.0pcts至39.1%,賠付率同比提升2.4pcts至57.3%,綜合成本率結構優化。2020Q1綜合成本率同比下降0.5pcts至96.5%,持續優於行業均值。產險營運淨利潤上,2019年受資本市場回暖帶動投資收益上升以及手續費下降使得產險所得税同比下降的共同影響,平安產險營運淨利潤同比增長70.7%至209.5億元;2020Q1受資本市場大幅下跌帶來的總投資收益減少影響,平安產險營運利潤同比下降23.3%至44.4億元。產險運營流程上,截止2020年3月底,平安好車主APP當月活躍用户數突破2,500萬;2020Q1平安推出綠色通道一鍵理賠功能,車險理賠流程大幅簡化。

綜合金融平台共享客户資源,協同效應提升。截至2019年末,平安集團個人客户數20,048萬,較年初增長11.2%;2,026萬新增客户中有40.7%來自於集團五大生態圈的互聯網客户。截至同期,客均合同數2.64個,較年初增長3.9%。集團客户交叉滲透程度不斷提高,7,371萬個人客户同時持有多家子公司的合同,較年初增長19.3%,在整體客户中佔比36.8%,較年初上升2.5pcts。截至2020年3月31日,平安個人客户數2.04億,較年初增長1.9%,其中37.0%的個人客户同時持有多家子公司合同。第一季度新增個人客户871萬,其中34.7%來自集團五大生態圈的互聯網用户。截至同期,集團互聯網用户量5.34億,較年初增長3.7%;年活躍用户量2.93億。

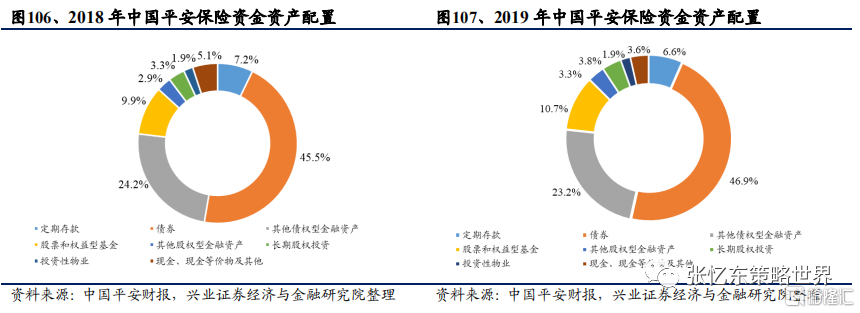

實行IFRS-9準則,投資收益波動較大,持續完善投資風險管理機制。截至2020年3月31日,中國平安保險資金投資組合規模達到3.38萬億元,較年初增長5.3%。平安承保質量不斷提升,保險負債成本處於行業較低水平,資產配置收益率壓力較低,近年來大類資產配置結構較穩定。公司持續優化保險資金資產負債久期匹配,繼續增配國債、地方政府債等免税債券以及政策性金融債等長久期、低風險債券,通過拉長資產久期,緩解公司在低利率時期的再投資風險,並進一步縮小資產負債久期缺口。合理制定負債端保證利率,優化資產負債利率匹配。受益於2019年上半年中國股市上行,2019年平安淨投資收益率5.2%,總投資收益率6.9%;受累於一季度資本市場下行,2020Q1平安年化淨投資收益率下降0.3pcts至3.6%,年化總投資收益率下降1.7pcts至3.4%,總投資收益下降60.1%至259.3億元。

總體來看,中國平安是一家以保險業務為主的綜合金融公司,壽險及財險均位居龍頭。壽險業務堅持價值導向及均衡策略,加大高產能代理人隊伍培養,高素質代理人隊伍在中國內地保持領先優勢;財險業務規模優勢明顯,綜合成本率低於同業且同比優化。綜合金融平台共享客户資源,協同效應提升,客户資源留存。看好平安的長期盈利能力及風險管理能力。

3.3、新華保險(1336.HK):價值、規模走向平衡,銀保躉交拉昇保費

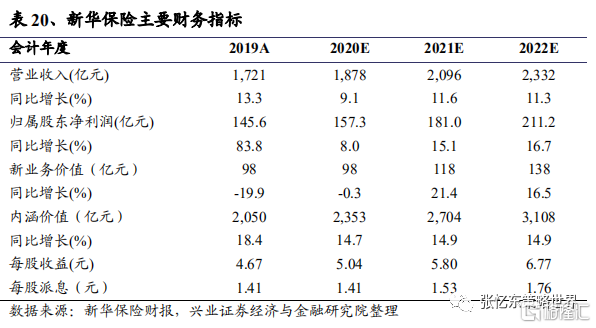

“審慎增持”評級,目標價33.08港元。新華保險積極佈局健康管理產業鏈,恢復銀保躉交業務而逆勢拉昇保費。2019年新管理層上任,公司步入上市以來第三次經營策略期,兼顧業績質量和規模。在健康險方面,2010年新華保險與台灣第一家國際連鎖健康管理中心美兆健康管理國際控股公司共同簽署戰略合作協議,正式佈局健康險產業鏈。目前,公司多倍保、健康無憂系列產品為健康險銷售主力產品,並首先推出了心腦血管疾病附加險。2019年以來,新華堅持代理人隊伍建設,2019Q4開始恢復發展銀保躉交業務。健康險利於穩定承保質量,年金驅動規模增長,價值、規模走向平衡。新業務價值率下滑在預期範圍內,新業務價值短期承壓。2020Q1公司在公共衞生事件衝擊下保費收入逆勢高增長,預期公司全年保費收入增速高於同業,內含價值穩步提升。

歸屬股東淨利潤持續增長:2019年,得益於承保盈利、手續費及佣金支出税前扣除上限提升,新華保險營業收入同比增長13.3%至1,721億元,歸屬股東淨利潤同比增長83.8%至145.6億元。同期,公司每股派息0.77元,派息總額24.02億元,為歷年之最。2020Q1,得益於恢復銀保躉交業務帶來的保費增長、投資收益低基數增長,營收增長37.5%至681億元,歸屬股東淨利潤增長37.7%至46.4億元。

個險驅動+銀保躉交回歸,“健康險+年金險+附加險”策略,規模、價值平衡發展。

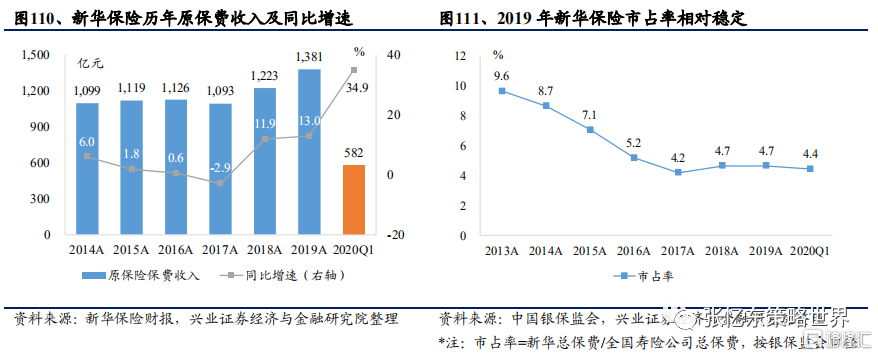

其一,純壽險公司,經營策略調整再出發。新華保險主要從事人壽保險業務。2019年6月李全先生當選為新任首席執行官、總裁,8月劉浩凌先生當選為新任董事長,公司經營戰略轉變,當前處於上市以來第三次經營策略期。新華2011至2015年躉交及銀保拉動,承保規模增長;2016至2018年期繳及個險驅動,優化承保質量;2019年提出以資產負債雙輪驅動模式發展壽險主業,期躉聯動,規模與價值並重。2019年,公司原保費收入同比提升13.0%至1,381億元,市佔率4.7%,與上年持平。20120Q1,公司原保費收入同比提升34.9%至582億元,市佔率同比提升1.1pcts至4.4%

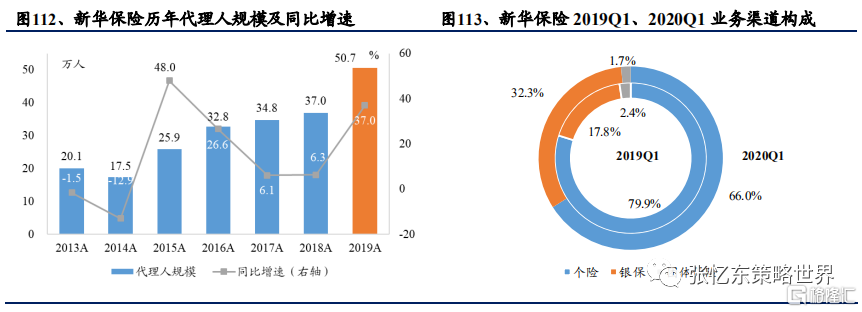

其二,渠道建設和保費渠道結構上,2019年,公司提出“業務增長,隊伍先行”經營策略,通過實施“贏在新華”專項組織發展方案,隊伍規模實現大幅提升。截至2019年末,公司個險渠道規模人力50.7萬人,創歷史新高,逆勢取得37.0%的同比增速。2019年月均合格人力13.3萬人,同比增長3.5%;月均合格率33.1%,同比下滑5.7pcts。受健康險保單價格下調、代理人規模大幅擴充影響,月均人均綜合產能同比下降22.5%至3,387元。

2019年以來,新華個險渠道實施“健康險+年金險+附加險”的產品策略;2019Q4開始,新華恢復銀保躉交渠道銷售年金產品以擴大承保。2019年,個險、銀保渠道保費收入分別為1,084.5、272.9億元,分別同比增長9.4%、31.2%;佔總保費比例為78.5%、19.8%,分別同比變動-2.6、2.8pcts。2020Q1,個險、銀保渠道保費收入分別為385、188億元,分別同比變動11.5%、145.3%;佔總保費比例分別為66.0%、32.3%,分別同比變動-13.8、14.5pcts。

其三,在險種結構方面,因渠道結構和產品策略調整,新華2019年首年保費中,分紅險、傳統險、健康險佔比各為20.3%、22.7%、50.4%;分紅險佔比上升8.7pcts,健康險佔比下降9.3pcts。新華2019年總保費結構中,分紅險、傳統壽險、健康險佔比各為37.3%、22.9%、38.2%,分紅險和健康險佔比分別下降3.3和提升3.4pcts,健康險佔比上升主要由於續期拉動效應。

其四,在續保率方面,2019年公司個人壽險業務13個月及25個月繼續率分別為90.3%及84.7%,相對穩定。因銀保渠道2016年度銷售的中短存續期產品於2018年達到退保高峯,公司2018年退保率為4.8%;2019年退保率下降3.0pcts至1.8%,處於低位。2020Q1,公司退保率下降0.3pcts至0.3%,維持較低水平。

新業務價值率回落,新業務價值雙位數下滑,內含價值提升:2019年實施新戰略以來,新華繼續加強代理人隊伍建設,並發展銀保期交、躉交業務;公司較早發展健康險,險種賽道優勢利於承保質量及規模穩定;當前對長期年金產品的重視可滿足客户長期理財儲蓄需求,利好承保規模。承保結構價值、規模走向平衡,2019年新業務價值率下降在預期範圍內,2020年新業務價值率將維持較低水平。2019年新業務價值率因產品及渠道結構調整、精算口徑變更而下滑17.6pcts至30.3%。疊加長險首年期交保費下滑6.7%,公司2019年新業務價值下跌19.9%至97.8億元。其中,2019年下半年新業務價值下跌32%。2019年,公司剩餘邊際為2,145.3億元,較上年末增長9.7%;公司內含價值2,050.4億元,同比增長18.4%。截至同期,公司綜合償付能力充足率283.6%,同比提升9.1pcts。

新業務價值率回落,新業務價值雙位數下滑,內含價值提升:2019年實施新戰略以來,新華繼續加強代理人隊伍建設,並發展銀保期交、躉交業務;公司較早發展健康險,險種賽道優勢利於承保質量及規模穩定;當前對長期年金產品的重視可滿足客户長期理財儲蓄需求,利好承保規模。承保結構價值、規模走向平衡,2019年新業務價值率下降在預期範圍內,2020年新業務價值率將維持較低水平。2019年新業務價值率因產品及渠道結構調整、精算口徑變更而下滑17.6pcts至30.3%。疊加長險首年期交保費下滑6.7%,公司2019年新業務價值下跌19.9%至97.8億元。其中,2019年下半年新業務價值下跌32%。2019年,公司剩餘邊際為2,145.3億元,較上年末增長9.7%;公司內含價值2,050.4億元,同比增長18.4%。截至同期,公司綜合償付能力充足率283.6%,同比提升9.1pcts。

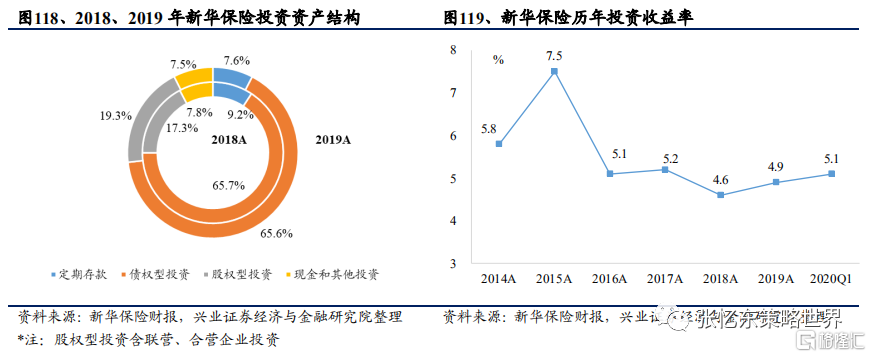

投資資產結構優化,總投資收益率上升:截至2019年末,公司投資資產規模8,394億元,同比提升20.0%。截至2020年3月31日,公司投資資產規模8,979億元,同比增長22.9%,較上年末增長7.0%。2019年,公司非標資產投資金額2,466億元,在總投資資產中佔比為29.4%,較上年末減少了2.9pcts。2019年,公司優化大類資產配置,股權型投資佔比提升2.0pcts至19.3%,定期存款佔比降低1.6pcts至7.6%;債權型投資佔比穩定,債權型資產內部,債券及債務佔比上升,債權型非標占比下降。2019年淨投資收益率4.8%,總投資收益率4.9%,相對穩定。2020年Q1,公司年化總投資收益率同比提升0.9pcts至5.1%。

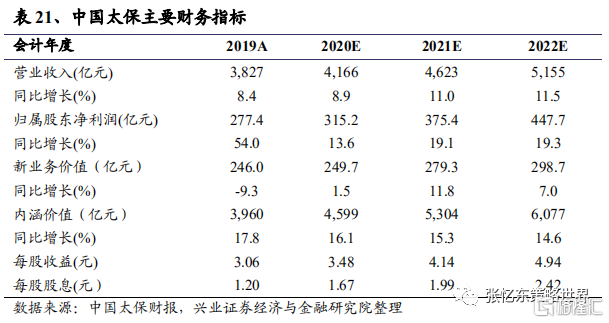

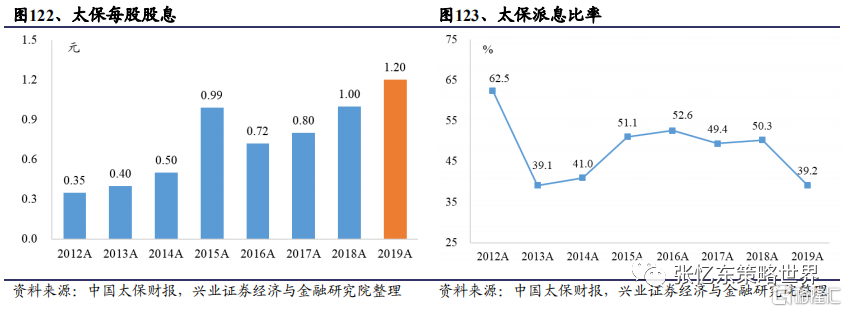

3.4、中國太保(2601.HK):穩健經營的綜合保險公司

“審慎增持”評級,目標價29.69港元。穩健經營,承保能力有望優化。中國太保成立於1991年,公司深耕保險全產業鏈,旗下擁有壽險、產險、資產管理、在線服務、養老保險、健康保險、農業保險等專業子公司,建立了覆蓋全國的營銷網絡和多元化服務平台。公司股權結構相對分散,管理層自主權較高,公司長期高派息回饋股東,2019年每股派息1.20元。當前太保港股估值水平處於歷史低位,為高分紅、低估值標的。公司主動推進代理人隊伍轉型,壽險業務結構優化;農險、保證保險等非車業務發展迅速,車險綜合成本率優化。公司在未來的發展中加速“太保轉型2.0”建設,堅持穩健經營,承保盈利能力有望優化。

歸母淨利潤持續增長,高派息回饋股東:2019年,公司營業收入同比增長8.4%至3,826.8億元,歸屬股東淨利潤同比增長54.0%至277.4億元。其中,子公司太保壽險歸屬股東淨利潤增長46.7%至205.3億元,太保產險歸屬股東淨利潤增長69.6%至59.1億元。利潤增速較高的主要原因是減税政策使利潤增加、總投資收益好於上年同期,另外公司全年因會計變更補提準備金80.77億元(其中Q4補提43.35億元)減少了當期利潤,這亦是Q4單季度利潤負增長的主要原因。2019年,公司營運利潤同比增長13.1%至279億元,其中壽險業務營業利潤增速為14.7%。同期,太保每股派息1.20元,同比增長20.0%,派息額度為歷年之最。2012年至今,太保的派息比率均在39%以上,長期以現金股利回饋投資者。2020Q1,受益於投資收益增長(上年同期基數較低)和承保盈利增加(佣金手續費支出縮減+壽險續期拉動效應+財險承保增長),太保營業收入同比增長3.8%至1,382億元,歸屬公司股東淨利潤同比增長53.1%至83.9億元。2020Q1,上海國有資產經營有限公司增持中國太保A股,持股佔總股本比例上升0.47pcts至6.05%。

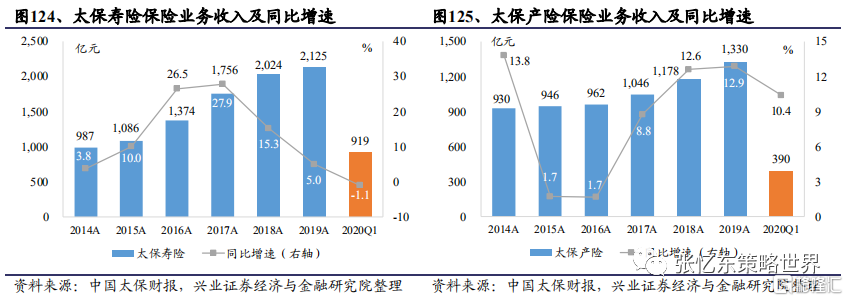

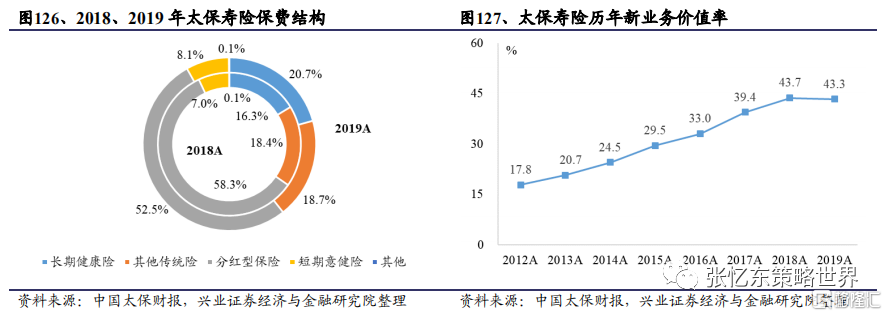

公司通過中國太平洋人壽保險股份有限公司(太保壽險)、中國太平洋財產保險股份有限公司(太保產險)提供壽險及產險相關的保險業務。2019年,集團客户數達到1.39億人,較2018年末增長1,214萬人,連續4年新增客户數超千萬。子公司太保壽險及太保產險分別實現保險業務收入2,024億元及1,178億元,分別同比增長15.3%及12.6%,佔比各為61.2%和38.3%。另有太保安聯健康險、安信農險和太保香港合計佔比0.6%。2020Q1,太保壽險實現保險業務收入919億元,同比減少1.1%。太保產險保費收入390億元,同比增長10.4%

壽險新單下滑,但承保結構優化:2019年太保壽險個人客户業務收入同比增長4.7%至2,045億元;代理人渠道佔比提升1.5pcts至91.8%。其中,代理人渠道新保業務收入同比減少15.2%至396億元;續期業務收入同比增長14.4%至1,556億元。2019 Q4公司壽險代理人渠道單季度新單保費同比降低30.1%,增速較前三季度(同比下降12.3%)有所下滑,主要原因包括上年同期基數較高、代理人數量下降和公司開門紅策略等。2020Q1,受制於新冠肺炎對代理人線下展業的影響,個人客户業務代理人渠道保費收入同比下降1.4%至849億元,該渠道新保業務收入同比下降31.1%至120億元。新單大幅下滑背景下,續期拉動效應使壽險總保費小幅負增長。

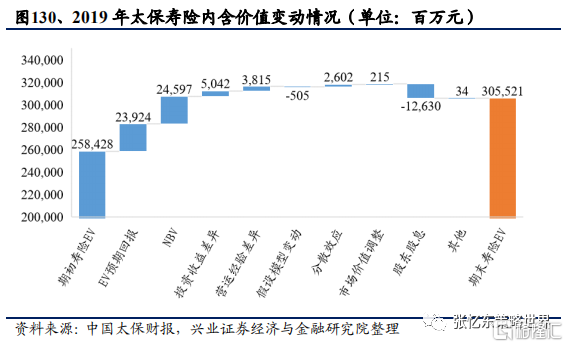

公司2019年壽險新業務價值為246億元,同比增速為-9.3%,在新單負增長的情況下新業務價值也有所承壓;價值率為43.3%,較上年同期相對穩定。2019年,壽險投資收益的偏差收益為50.4億元、運營經驗偏差收益為38.2億元,疊加期初有效業務價值預期回報的穩定效應,2019年太保壽險內含價值同比增長18.2%。由此拉動集團內含價值同比增長17.8%至3,960億元。

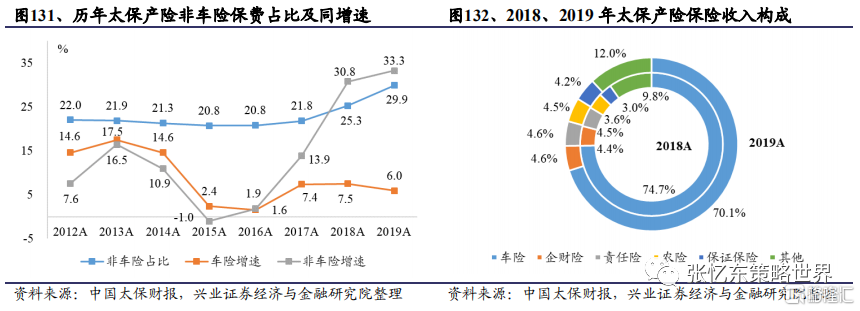

非車業務大幅增長,車險綜合成本率結構優化: 2019年太保產險(不包括安信農險和太保香港,下同)的車險、非車險保費各為932.2億元、397.6億元,增速各為6.0%和33.3%。非車險業務佔比上升4.6pcts至29.9%,是財險保費增長的主要驅動力。企財險、責任險、農險和保證保險是太保非車險業務的主要類型,2019年同比增速分別為17.1%、15.3%、40.8%、60.0%。農險和保證險的增速高於其他險種,致使其佔比分別較上年末提升0.9和1.2pcts。2020Q1,公司車險業務收入同比減少0.5%至235億元;健康險、農險、責任險增長較快,致使非車險業務收入同比增長32.5%至155億元。

公司2019年產險綜合成本率為98.3%,同比下降0.1pcts,其中費用率38.1%,同比下降4.1pcts,費用率下降的主要原因是監管加大對於車險費用亂象的處罰力度;賠付率60.2%,同比上升4.0pcts,預計與商車費改下車均保費的下降有關。2019年,商車費改、“報行合一”效果顯現,太保車險加強品控、客户關係及續保管理,車險綜合成本率下降0.4pcts至97.9%;車險費用率下降4.4pcts至37.1%,賠付率上升4.0pcts至60.8%。同期,太保產險非車業務由於受“利奇馬”颱風、非洲豬瘟疫情等因素影響,綜合成本率上升0.7pcts至99.9%。

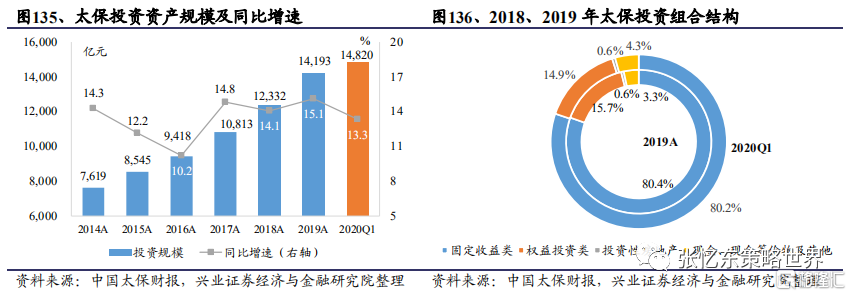

投資規模擴大,結構優化:截止至2019年12月31日,中國太保集團投資資產規模達到14,193億元,同比增加15.1%;第三方管理資產6,238億元,同比提升44.3%;集團管理資產規模達到2.0萬億元,同比提升22.7%。截止至2020年3月31日,中國太保集團投資資產規模達到1.48萬億元,同比增加13.3%,較上年末增加4.4%。資產配置上,2019年,公司在二級市場行情較好的情況下,股票和基金的佔比從6.8%提升2.7pcts至9.5%;固收類產品的佔比從72.7%下降2.7pcts至70.0%,但國債、地方債和政策性金融債等長久期債券在債券投資中的佔比有所提升,資產配置上有所優化。2020Q1,公司在資本市場下行背景減小低風險敞口,公司權益類投資和固定收益類投資佔比分別較上年末下降0.8和0.2pcts;投資性房地產佔比與上年末持平;現金等價物類投資較上年末上升1.0pcts。

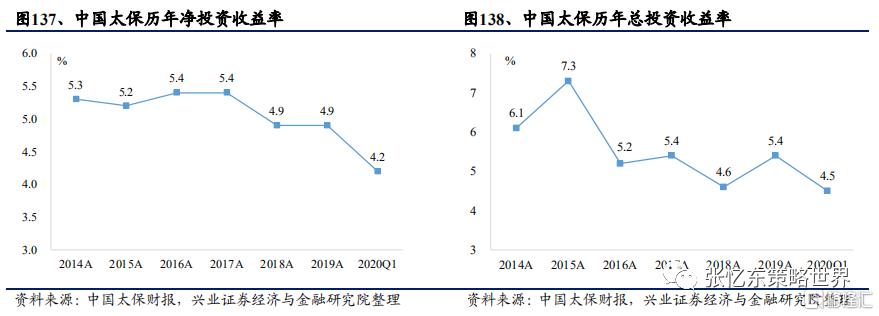

2019年,太保淨投資收益率4.9%,保持穩定;總投資收益率5.4%,同比提升0.8pcts,主要由於權益市場上行致使證券買賣收益、公允價值變動收益增加。2020Q1,公司實現總投資收益率4.5%,同比下降0.1pcts;淨投資收益率4.2%,同比下降0.2pcts。由於上年同期的較低基數,投資收益率整體表現穩健。疊加投資資產增長,2020Q1公司投資收益雙位數正增長。

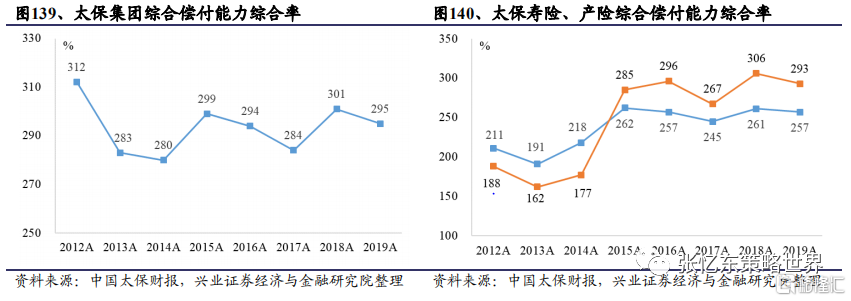

償付能力充足:2019年,公司壽險的綜合償付能力為257%,產險的綜合償付能力為293%;集團償付能力充足率為295%,均滿足監管要求。

總體來看,中國太保深耕保險全產業鏈,旗下擁有壽險、產險、資產管理、在線服務、養老保險、健康保險、農業保險等專業子公司,建立了覆蓋全國的營銷網絡和多元化服務平台。2020Q1,公司壽險續期拉動效應顯著,佣金手續費縮減;農險等非車業務發展迅速;資產配置風格穩健,投資收益率穩定;歸屬股東淨利潤逆勢增長。公司在未來的發展堅持穩健經營,預期在本年度外部衝擊背景下盈利能力穩定。

3.5、中國財險(2328.HK):市佔率領先的財險行業龍頭

“買入”評級,目標價10.65港元。中國財險是PICC的核心成員和標誌性主業,是中國農險業務規模最大的公司。中國財險目前擁有1萬多個機構網點,並在超過300個地(市)級承保、理賠/客服和財務中心,擁有2.5萬個鄉鎮保險服務站和近30萬個村級保險服務點。2019年,公司將着力推進商業模式變革,把數字化運營作為優化商業模式的靈魂;並堅持“去中介、降成本、優體驗、強黏性”方針。農險方面,中國財險在國家農險方面的市場份額高達46%以上。公司透過政府支持下的準商業保險經營模式及政策性農業保險共保體模式進行農業保險的承保工作。公司積極發展農產品價格、氣象指數等創新型農險,保持農險行業主導地位;此外,公司為新型農村經營主體、小微企業和農户等提供支農支小融資等綜合金融服務。

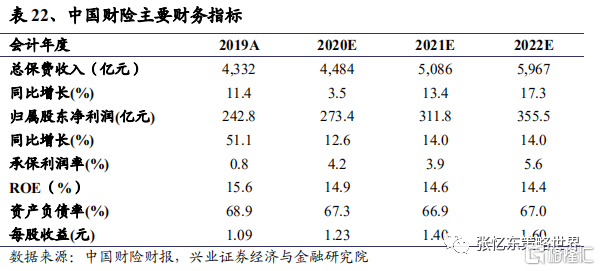

財險龍頭,淨利潤持續增長:中國財險系由中國人民保險集團公司發起設立的、中國最大的非壽險公司。公司2019年總保費同比增長11.4%至4,331.8億元,2020Q1總保費同比增長1.7%至1,276億元。按銀保監會口徑,2019年及2020Q1,公司市佔率各為33.2%、35.4%,穩居龍頭。2019年,由於信用保證險及農險賠付率上升等因素,中國財險承保利潤同比減少40.1%至31.8億元,但受益於佣金手續費税前扣除新政,歸屬公司股東淨利潤同比上升56.8%至242.8億元。2019年公司每股派息0.461元,合計派息102.54億元,為歷年之最。2020Q1,受益於綜合成本率下降、投資收益增長(利潤表投資收益增長10.3%),公司淨利潤同比增長22.0%至63.6億元。

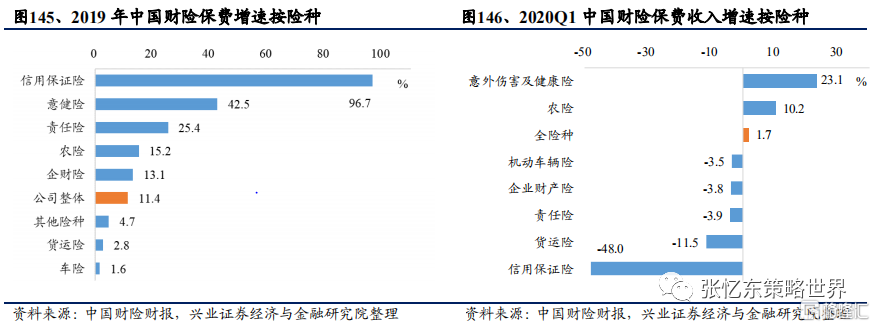

車險佔比下降,非車業務拉動增長:2019年以來,中國新車銷量下滑致使車險增速下降。2019年,中國財險的車險保費同比增長1.6%至2,629.3億元,佔比下降5.9pcts至60.7%;非車險保費同比增長31.1%至1,702.5億元,佔比上升5.9pcts至39.3%。2020Q1,公司車險保費同比減少3.5%至616.6億元,佔比同比下滑2.6pcts至48.3%;非車險保費同比增長7.1%至659.8億元,佔比上升2.6pcts至51.7%。2019年各險種保費增速為:信用保證險(96.7%)>意健險(42.5%)>責任險(25.4%)>農險(15.2%)>企財險(13.1%)>貨運險(2.8%)>車險(1.6%)。2020Q1,公司主動壓縮低價值率的保證保險業務,同時,新冠肺炎管制措施抑制了經濟活動和貨物運輸,但刺激了線上健康險消費。各險種增速為:意健險(23.1%)>農險(10.2%)>車險(-3.5%)>企財險(-3.8%)>責任險(-3.9%)>貨運險(-11.5%)>信用保證險(-48.0%)。

綜合成本率結構優化:2019年,中國財險的車險費用率下降4.3pcts至36.9%,賠付率上升2.6pcts至59.8%,綜合成本率下降1.7pcts至96.7%,結構明顯優化。同期,信用保證險的綜合綜合成本率高達121.7%,致使公司全險種綜合成本率同比提升0.7pcts至99.2%。其中,費用率同比下降3.5pcts至33.0%,賠付率同比上升4.2pcts至66.2%,綜合成本率結構優化。2020Q1,中國財險的綜合成本率97.1%,同比下降1.2pcts,較2019年全年下降2.1pcts,主要由於車險費用率、賠付率雙降。

車險承保利潤加大,非車業務承保利潤短期承壓。2019年,公司承保利潤率為0.8%,同比下降0.7pcts;承保利潤額為31.8億元,同比下降40.1%。其中,車險承保利潤82.0億元,同比上升110.6%。承保利潤下滑的主因是信用保證保險賠付率上升致使承保虧損28.8億元,意健險(主要為健康險)費用率上升致使承保虧損9.8億元,責任險費用率上升致使承保盈利同比下降93.4%至0.6億元,農險賠付率上升致使承保盈利由上年的9.5億元扭虧為-4.1億元。農險主要受豬瘟蔓延、重大自然災害影響;責任險、信用保證保險主要受民生類保單規模加大影響。

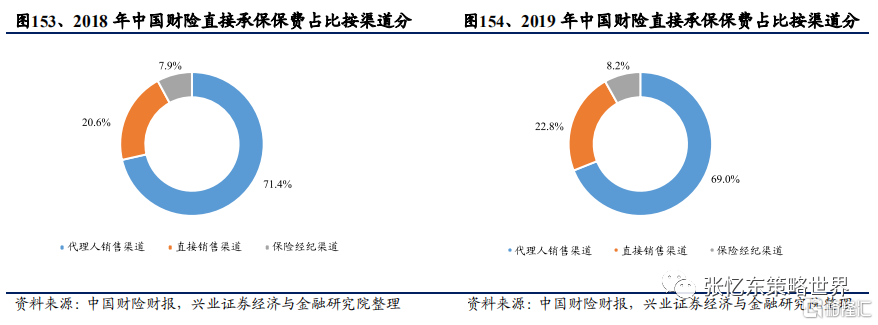

從承保渠道看,2019年公司直接承保保費收入中,代理人銷售渠道佔比69.0%,較上年同期的71.4%下降2.4pcts;直接銷售渠道佔比為22.8%,較上年同期的20.6%上升2.2pcts;保險經紀渠道佔比為8.2%,較上年同期的7.9%上升0.3pcts。直銷渠道和經紀渠道佔公司直接承保保費收入的比例有所上升。

投資收益穩健,償付能力充足:截至2019年12月31日,公司資產負債率68.9%,截止2020年3月31日,則為69.9%,保持穩定。在投資方面,2019年,公司總投資資產4,647.5億元,同比提升7.0%;投資收益219.7億元,同比上升14.7%;總投資收益率4.9%,同步提升0.4pcts。截止至2019年12月31日,公司核心償付能力充足率為252%,綜合償付能力充足率為282%,;截止至2020年3月31日,公司核心償付能力充足率為257%,綜合償付能力充足率為301%,滿足監管要求。

總體來看,中國財險是PICC的核心成員和標誌性主業,穩居財險龍頭。公司車險費用率、綜合成本率處於行業低位。2020年,公司將繼續發展意健險等非車業務,嚴格把控保證保險的承保風險,農險、信用保證險的綜合成本率或將高基數下滑,預期公司整體綜合成本率將穩定或改善。

3.6、中國人民保險集團(1339.HK):財險龍頭,壽險邊際改善

“審慎增持”評級,目標價2.94港元。財險龍頭,“大個險”戰略轉型成果初顯。中國人民保險集團成立於1949年,旗下包括人保財險(中國財險)、人保香港、人保壽險、人保健康、人保資產、人保投控、人保資本、人保香港資產等10多家專業子公司,實現全保險產業鏈和銀行、信託等非保險金融領域戰略佈局。2015年8月至今,人保集團(1339.HK)市值與其持有的中國財險(2328.HK)市值基本持平,甚至多次低於中國財險相應市值,反映出市場對集團人身險業務的悲觀預期或給予了較大的集團折價,集團估值水平明顯偏低。公司財險龍頭地位穩固,壽險健康險業務邊際改善,長期發展向好。

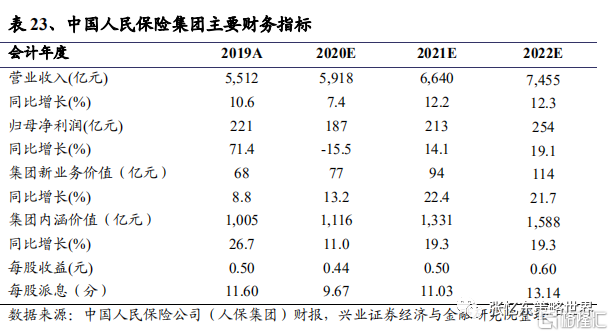

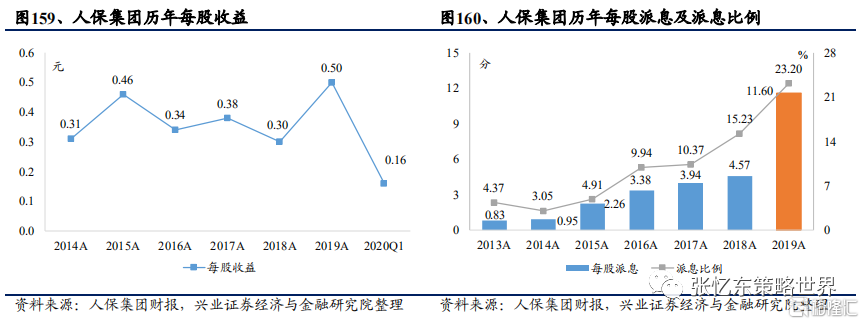

歸屬股東淨利潤雙位數增長:2019年,人保集團營業收入同比增長10.6%至5,512億元,歸屬股東淨利潤同比增長71.4%至221.4億元,主要受益於減税政策的一次性改善和較好的投資收益表現。同期,人保集團基本每股收益同比提升66.7%至0.60元,每股派息同比增加153.8%至0.116元,派息比例提升7.97pcts至23.20%。2020Q1,人保集團營業收入同比增長3.2%至1,889億元,歸屬股東淨利潤同比增長19.9%至70.6億元。同期,基本每股收益同比提升19.9%至0.16元。利潤增長主要由於投資收益增加。

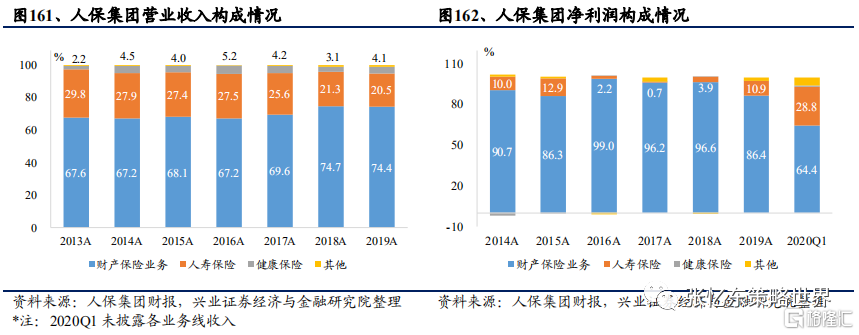

財險業務是人保集團的核心業務,是營收和淨利潤的的主要來源:人保財險市佔率穩定在30%以上,農險市佔率穩定在50%以上,龍頭地位顯著。同時,規模效應及渠道優勢使人保財險費用率低於同業,承保利潤率高於同業。2013至2019年,財險業務營業收入占人保集團總營業收入的67%至75%,淨利潤佔比則介於85%至102%,是集團的核心業務。2019年,公司財險、壽險、健康險業務分別實現收入4,099、1,130、224億元,各佔公司總收入的74.4%、20.5%、4.1%;分別實現淨利潤270.4、34.1、0.3億元,各佔公司總淨利潤86.4%、10.9%、0.1%。2020Q1,人保財險深入推進線上化工作,實現淨利潤63.6億元,同比增長22.0%,佔比同比提升0.4pcts至64.4%;綜合成本率同比下降1.2pcts至97.1%。人保集團一季度財險業務淨利潤佔比低於全年水平,主要由壽險開門紅導致。

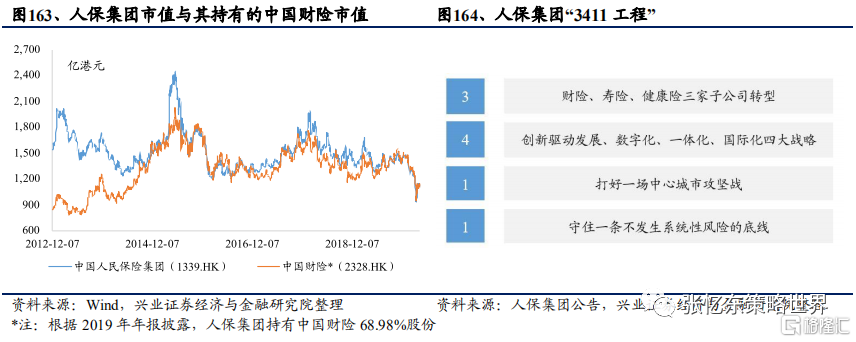

壽險健康險拉低整體估值,大力推進“3411”工程:2015年8月至今,人保集團(1339.HK)市值與其持有的中國財險(2328.HK)市值基本持平,甚至多次低於中國財險相應市值,反映出市場對集團人身險業務的悲觀預期或給予了較大的集團折價,集團估值水平明顯偏低。2018年6月公司首次對外發布“3411”工程,此後持續推進該工程,在鞏固財險龍頭地位的同時,優化發展壽險健康險。圍繞“轉方式”,深入推進外延型向集約型轉變、從規模驅動向價值驅動轉變、從銀保業務為主向個險業務為主轉變;圍繞“優結構”,深化利源分析、推進產品、期限、利潤、資產等結構調整;圍繞“換動能”,着力強化個險隊伍建設,推動制度化、專業化經營。

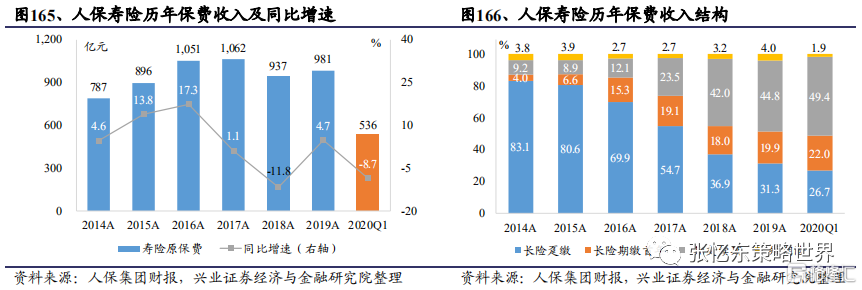

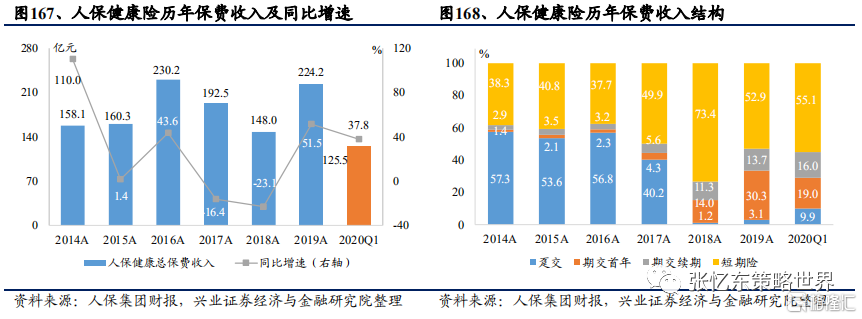

壽險健康險業務邊際改善:人保壽險業務聚焦價值期交,“大個險”戰略持續推進。2019年,人保壽險原保費收入同比增長4.7%至981億元。其中,期交首年原保費收入同比增長16.3%至196億元,較人保壽險總保費增速高出11.6pcts;十年期及以上期交首年規模保費同比增長51.2%至38.8億元,佔比提升7.9pcts。同期,人保健康個險保費收入同比增加43.1%至97億元,個險渠道保費收入佔比提升17.7pcts至43.1%;健康險整體新業務價值同比提升53.2%。2020Q1,新冠肺炎制約代理人線下展業,人保壽險原保費同比下降8.7%至536億元。其中,期交首年原保費同比下降5.8%至118億元;十年期及以上期交首年規模保費同比增長6.2%至19億元。同期,人保健康險期交首年保險同比增長41.6%至23.87億元,佔長險首年保費的65.8%。

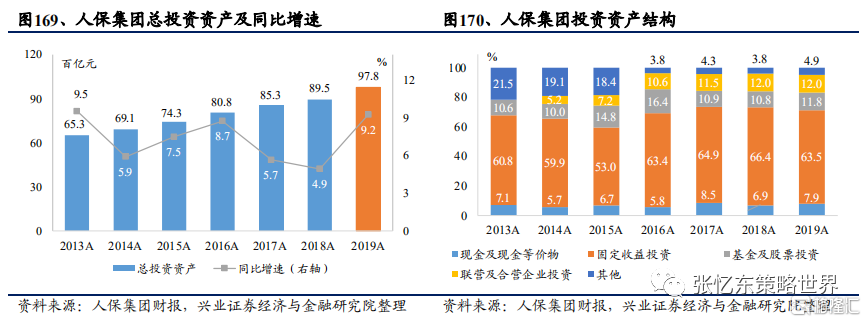

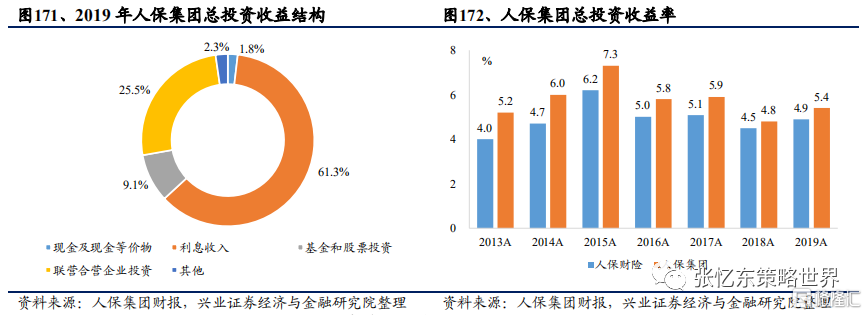

投資風格穩健,收益率高於行業均值:2019年,集團投資資產同比增長9.2%至9,782億元。公司以固收資產配置為主,長期股權投資佔比高。2019年,公司聯營及合營企業投資佔比12.0%。同期,固收類資產佔比63.5%,其中定期存款8.9%,債券32.5%,長期債權計劃10.3%。從投資標的來看,公司投資債券評級良好,2019年,公司企業債及非政策性銀行金融債中債項或其發行人評級均為AA/A-1級及以上,其中,AAA 級佔比達97.9%。人保集團的投資收益主要來自於利息、聯營及合營企業投資、基金和股票投資三項,其中利息收入是最主要投資收益來源,2019年利息投資收益佔比為61.3%。人保集團歷年總投資收益率整體高於行業平均水平且波動較低,2019年同比提升0.6pcts至5.4%。

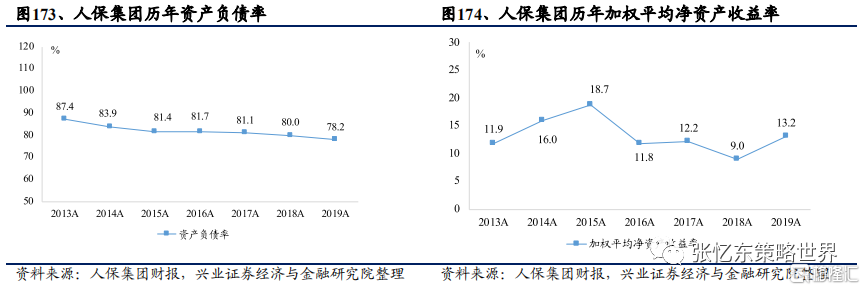

償付能力和資產負債率保持穩定:2019年,人保財險、人保壽險、人保健康的綜合償付能力充足率分別為282%、244%和201%,人保集團綜合償付能力充足率和核心償付能力充足率分別為300%和252%,滿足監管要求。2019年,人保的資產負債率為78.2%,較上年同期下降1.8pcts。人保的加權平均淨資產收益率13.2%,較上年同期上升4.2pcts。

4、行業估值低位,建議戰略性配置

截至2020年5月29日收盤,中國平安、新華保險、中國太保、中國人壽及中國太平的PEV分別為1.07、0.34、0.45、0.40和0.24倍。港股上市保險公司平均PEV為0.67倍,中資港股保險公司平均PEV僅為0.50倍,估值水平低於友邦保險的1.57。截至2020年5月29日收盤,以財產保險為主的保險公司平均PB水平為0.51。從各公司的歷史PEV、PB水平上看,內資保險公司估值水平均處於歷史地位,值得戰略性配置。

5、投資策略:把握負債端改善帶來估值修復機會

建議投資者在短期低估值行情中,把握港股保險股長期投資價值。

1、壽險:新冠肺炎影響減弱+上市險企產品策略+政策推動,下半年壽險負債端預計將持續改善,成為保險股估值修復的核心邏輯。1)、新冠疫情影響減弱+各險企迭代保障型產品+需求滯後,推動新單保費和新業務價值增長;2)、重疾定義修改與新版重疾表降低了保險公司的賠付壓力,同時正式版落地前帶來短期促進銷售的時間窗口;3)、養老產業為壽險公司更長期的業務增長點。

2、產險:保費收入邊際改善,賠付率有望下行。1)、車險承壓,但邊際上預計較Q1會有所改善。2)、非車中責任險和農險有較大增長空間。信用保證保險賠付率預計將逐漸恢復至正常水平。

3、投資:長期利率下行,但險企操作空間充足。1)、縮小資產負債久期缺口,控制負債端成本。2)、提升自身主動管理能力:舉牌高資本利用效率、高股息率的銀行股、地產股等類債型股票及處於高成長期的高新技術公司;抓緊長期地方債大量發行窗口,對衝長端利率下行對投資端的負面作用。此外,我國上市險企亦有較大信用下沉空間。

目前的估值水平已將負債端短期壓力和長端利率下行兩個不利因素反映得較為充分,長期配置價值顯著。並且負債端已逐漸恢復,存在估值修復機會,保險行業值得戰略性配置。

主線一:負債端改善帶來估值修復的壽險公司。1)、中國平安(2318.HK):強銷售隊伍;2)、新華保險(1336.HK):年金+健康雙輪驅動策略、加大代理人費用投入、產品升級;3)、友邦保險(1299.HK):2020H1觸及業績底、大陸業務快速增長、開放的紅利。

主線二:龍頭財險公司。中國財險(2328.HK):財險市佔率超過30%,農險市佔率超過45%。

6、風險提示

保險公司發展面臨以下風險:1)資本市場波動;2)保費收入不達預期;3)保險行業政策變動風險;4)外資進入導致的公司經營風險;5)全球經濟下滑和貿易戰。