2021年全球10大熱門領域藥品市場格局

本文來自格隆匯專欄:醫藥魔方 作者:樹葉

新冠疫情是2021年全球藥品市場最大的不確定因素,催生一個千億美元藥品市場蛋糕的同時,也給不少專科藥物的醫院處方和商業表現帶來了或多或少的不利影響。

不過對於熱門領域的藥品市場規模,2021年仍是擴張趨勢。PD-1/PD-L1賽道MNC產品全部保持正增長勢頭,Enhertu的崛起讓HER2再次成為炙手可熱的競逐靶標,BTK領域風雲再變幻,自免領域新產品風雲爭霸,各玩家氣勢洶洶……

本文給大家彙總分析一下全球10大熱門領域藥品當前的市場格局和未來競爭趨勢,供大家參考。

NO.1 PD-1/PD-L1

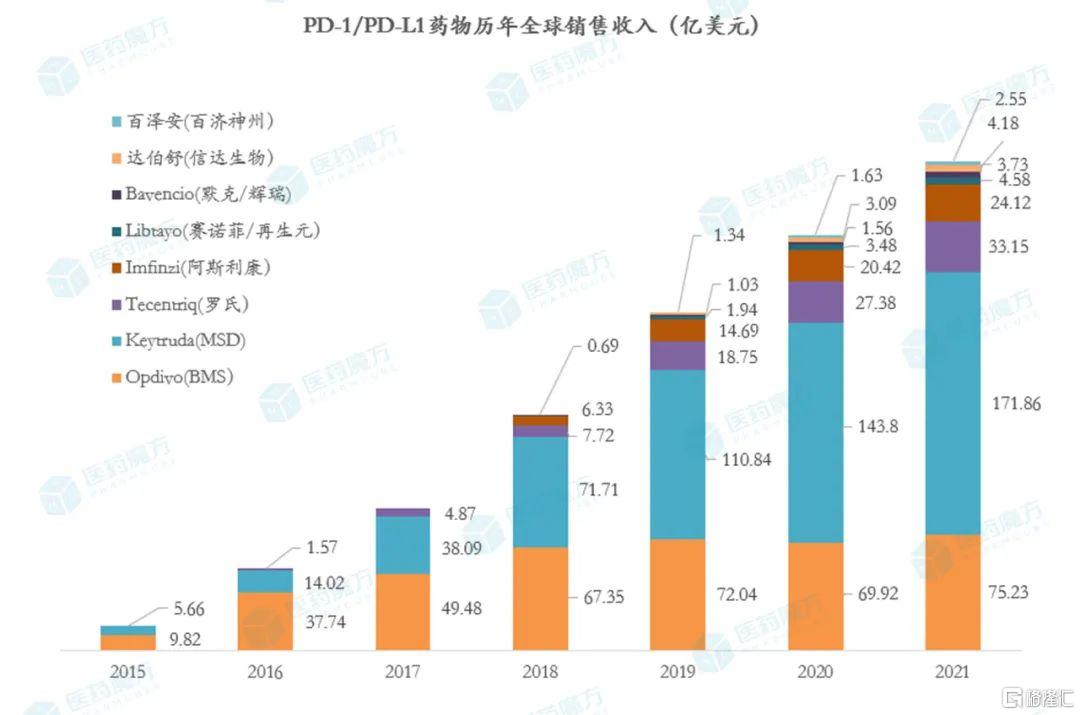

當前,全球範圍內共獲批上市了19款PD-1/PD-L1藥物,相較於2020年增加了7款產品,其中6款為國產PD-1/PD-L1藥物。儘管競爭激烈,但全球市場規模依舊快速增長,已經超過330億美元。

注:羅氏為億瑞士法郎,默克為億歐元

具體藥物來看,Keytruda仍然一騎絕塵,全球銷售額持續走高且增幅也最大,達到171.86億美元;Opdivo在首次下滑之後,藉助新獲批的消化道等腫瘤領域適應症,再次迴歸正增長,但與K藥的差距並未縮小;Tecentriq和Imfinzi保持了在增幅和增長絕對值上積極面。總的來説,MNC公司的幾款產品在2021年都保持了積極樂觀的態勢,但競爭格局並未發生變化。

然而,對於國內產品來説,則是喜憂參半。信迪利珠單抗和替雷利珠單抗實現了正增長,分別達到3.73和2.55億美元的銷售收入,但出海之途尚未破繭。君實生物的特瑞普利單抗大幅縮水,從2021年12億左右降至了4.12億元;恆瑞的表現也不樂觀,按2021年財報披露的醫療機構實際採購量計大約13億元。

2021年,國產PD-1/PD-L1又有5家產品加入競爭,儘管面臨第一梯隊全部納入國家醫保目錄,卻也有順勢而起的表現。康方生物的派安普利單抗,獲批4個多月就實現了2.12億元的收入,而且這還是在適應症沒有差異和領先優勢下取得的業績。2022年,第二陣營也將再次發力,其中不乏具有適應症和藥物形式差異的優勢產品,各家產品將交出怎樣的答卷依舊值得關注。

NO.2 新冠藥物

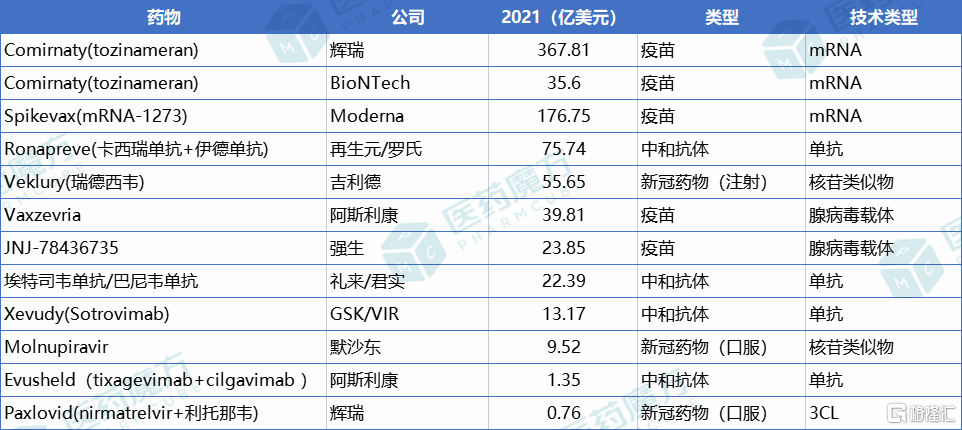

新冠疫情阻擋了PD-1/PD-L1領域的藥王之路,但也成就了新一代“苗王”。Moderna和BioNTech憑藉mRNA疫苗一戰成名,市值最高時超過了千億美元。“宇宙藥廠”輝瑞的全球製藥業務排名再次躍升為TOP1,也吸引國內企業競相佈局mRNA技術和產品。

Comirnaty在2021年銷售額達到367.81億美元,創下藥品首年上市銷售的記錄,也成為新一代藥王。國內公司中,科興中維、智飛生物等也搭上了新冠疫苗這班快車。儘管沒有披露詳細數據,但推測科興中維的新冠疫苗在2021年淨利潤達到了900億元左右。

抗體藥物在臨牀治療上也發揮了關鍵作用,但因病毒的不斷變異而導致市場銷售或分發幾度停擺和反覆。默沙東的小分子新冠口服藥佔據先發優勢,雖然有效性不足,但也接近10億美元。輝瑞的3CL蛋白酶抑制劑Paxlovid是目前最有效的小分子藥物,也是WHO推薦的優選藥物,其優勢在於對抗廣泛的病毒變異亞種,但也存在藥物相互作用擔憂。隨着奧密克戎的大流行,感染者症狀減弱,對Paxlovid的需求似乎也並不是那麼強烈。不過,Paxlovid上市1周就獲得了7600萬美元收入,截至2022年2月初的合同銷售額可能已經達到了220億美元。

NO.3 BTK

2021年,全球範圍內沒有新的BTK抑制劑上市,市場仍有5款產品佔據,規模也是達到了110億美元以上。不過,市場份額仍是伊布替尼一品獨大,但是增長幅度和趨勢已經明顯放緩。

伊布替尼增勢放緩一方面是因為沒有新適應症上市,另一方面是遭受阿卡替尼和澤布替尼的競爭。儘管如此,在來那度胺專利過期後,伊布替尼或將成為腫瘤領域的新晉小分子“王者”。

2021年,阿卡替尼和澤布替尼增勢都十分明顯,分別達到2.18億美元和12.38億美元。其中,澤布替尼國內銷售為1.012億美元,幾乎佔到全球銷量的一半。

小野製藥和吉利德的Velexbru(tirabrutinib)以及諾誠健華的奧布替尼分別只在日本和中國上市。2021年,奧布替尼實現銷售收入2.41億元人民幣;此外,基於BTK抑制劑在多發性硬化症(MS)領域的潛力,渤健與諾誠健華達成許可及合作協議,諾誠健華於2021年9月收到了渤健1.25億美元首付款。

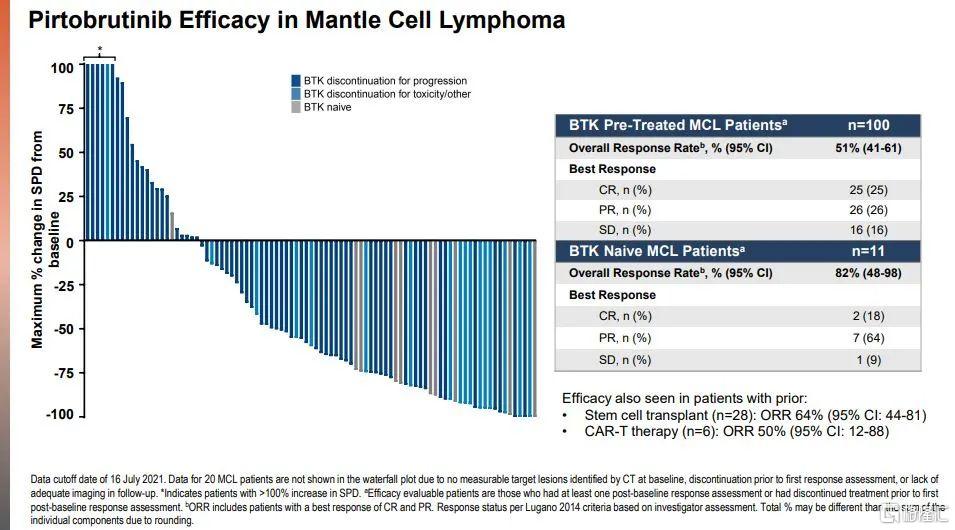

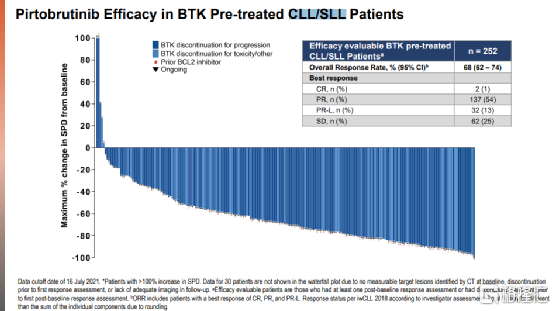

BTK C481S突變的新一代產品進展不斷,特別是Pirtobrutinib在2021年ASH會議上公佈的數據再次彰顯競爭優勢。數據顯示,無論是BTK治療疾病進展還是不耐受停藥,接受Pirtobrutinib治療都具有顯著療效,特別是CLL/SLL患者中,優勢更加明顯。

NO.4 HER2

ADC藥物的成功,特別是DS-8201的橫空出世,讓HER2再次成為熱門領域的競爭靶標。儘管曲妥珠單抗、帕妥珠單抗已然落幕,但HER2領域能夠與其匹敵的競爭藥物依然沒有出現。目前,專利期的HER2創新藥受關注的也不外乎妥卡替尼、馬吉妥昔單抗、恩美曲妥珠單抗(Kadcyla)、trastuzumab deruxtecan(Enhertu)和維迪西妥單抗。

可以説,恩美曲妥珠單抗在專利期藥物中仍是主要的市場霸主,作為首個實體瘤領域的ADC藥物,憑藉近22億美元的銷售業績排在首位。2021年,Kadcyla業績增長主要得益於早期乳腺癌輔助治療這一適應症的驅動,不過增幅和增長的絕對值較2020年都有所降低,特別是2022年又將面臨Enhertu在二線乳腺癌適應症上的競爭,增長趨勢或許會進一步放緩。

Enhertu在2021年的全球收入為4.26億美元,相較於2020年實現翻倍(2.02億美元)。2021年,Enhertu在Her2陽性乳腺癌的頭對頭臨牀III期研究中披露積極數據,相比 Kadcyla顯著改善患者OS,在FDA優先審評加速下有望2022年上半年獲得批准。

維迪西妥單抗是首個國產HER2 ADC藥物,2021年實現銷售收入8400萬元。同時,通過與Seagen達成的授權協議,榮昌生物收到2億美元的首付款。

不過,馬吉妥昔單抗卻不樂觀。2021年,全年度收入僅1230 萬美元,甚至不抵一些曲妥珠單抗生物類似物的市場表現。同時,在確證性臨牀研究中,也沒有相對於曲妥珠單抗顯示OS獲益。

NO.5 雙特異性抗體

隨着生物技術的發展以及國產PD-1/L1藥物開發浪潮練中的錘鍊,國內抗體藥物的開發技術也在不斷提升,雙特異性抗體、三特異性抗體甚至四特異性抗體等諸多形式的藥物不斷湧現。因此,基於PD-1/L1、CD3、CD47、4-1BB、HER2和CLDN18.2等靶點組合的多特異性抗體成為受青睞的藥物。目前,發佈了《雙特異性抗體類抗腫瘤藥物臨牀研發技術指導原則》徵求意見,對於雙特異性抗體的未來臨牀開發或將提供指導意義。

基於醫藥魔方NextPharma數據,全球批准上市的雙抗類藥物共5款,分別為羅氏艾美賽珠單抗(factor IXa/factor X,2017年上市)、安進貝林妥歐單抗(CD19/CD3,2014年)、Trion公司卡妥索單抗(EpCAM/CD3,2009年上市,適應症撤銷)、強生amivantamab(EGFR/c-Met,2021年上市)和羅氏faricimab(VEGF-A/Ang2,2022年上市)。

但在市場表現方面,只有獲批血友病的艾美賽珠單抗超越了重磅藥物門檻,2021年收入為30.22億瑞士法郎;此外,貝林妥歐單抗安進披露的數據為4.72億美元。Amivantamab作為備受關注的EGFR/c-Met雙特異性抗體,也是首個二線治療EGFR exon 20 肺癌的獲批藥物,強生並未公佈其2021年內7個月的銷售業績。

NO.6 自身免疫疾病

自身免疫疾病通常是由於機體內的免疫系統異常對自身抗原產生免疫反應造成自身機體傷害的一系列疾病,全球已經發現超過80種自身免疫性疾病,包括類風濕關節炎、銀屑病、銀屑病關節炎、系統性紅斑狼瘡、強直性脊柱炎、潰瘍性結腸炎、克羅恩病等。

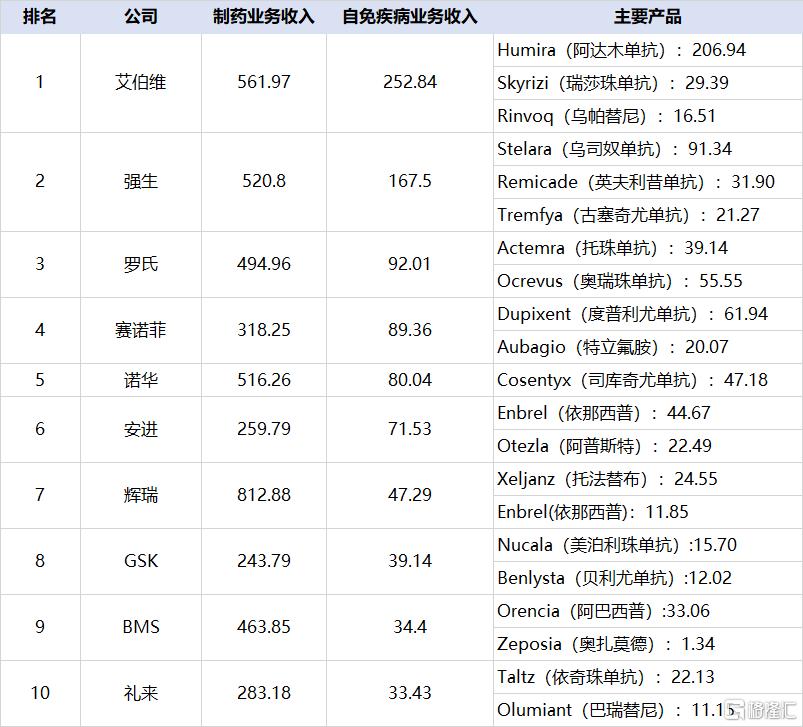

自身免疫疾病藥物在全球製藥企業的業務中佔據越來越重要的位置。前10家企業,自免領域的業務收入就超過900億美元,可見體量之大。

2021年全球自身免疫疾病業務巨頭TOP10

説明:1)業務總收入以公司披露數據為準,沒有明確數據則計算相關產品合計收入。2)主要考慮創新性藥物,不考慮激素、干擾素、環孢素等早期非專利產品。

2021年,JAK靶點可謂是自免領域“最操心”的藥物。在託法替布安全性數據公佈之後,所有藥物的上市申請都被FDA按下延遲鍵,雖然最終修改了產品標籤、添加了黑框警吿之後陸續放行。但是,JAK產品的預期普遍下調,市場估值也不能同日而語。

Humira可能是這個領域“最幸運”的產品,雖然提前丟了藥王的名頭,但也在生命週期內敲開了200億美元大門,也不枉費艾伯維專利“森林法則”的捭闔。Bimzelx(bimekizumab)可能是“最悲情”代表,儘管一口氣在在頭對頭研究中相繼擊敗司庫奇尤單抗、烏司奴單抗、阿達木單抗等一眾明星產品,但2021年上市銷售的4個月內,並未打開歐盟市場,收入僅400萬歐元。當然,主要還是因為只獲批了銀屑病一項適應症,卻面對瑞莎珠單抗、古塞庫單抗、依奇珠單抗、阿普米司特、烏司奴單抗、阿達木單抗及其生物類似物等眾多“王者”叢立,也難怪禮來在mirikizumab臨牀研究結果優於司庫奇尤單抗的情況下,也不謀求上市申請。

總之,自免領域“頭牌”眾多,IL-4Rα、IL23p19、17A/IL-17F、PDE4、JAK/Tyk、CD20等重磅藥物之間的頭對頭研究更是令人眼花繚亂。2022年,這個領域將再次演繹怎樣的“風雲際會”,也只能拭目以待。

NO.7 CDK4/6

CDK4/6 是調節細胞週期的關鍵因子,能夠觸發細胞週期從生長期(G1 期)向 DNA 複製期(S 期)轉變。CDK4/6 抑制劑將細胞週期阻滯於G1期,從而起到抑制腫瘤細胞增殖的作用。

2021年,CDK4/6 抑制劑領域的競爭趨勢也沒有太大變化,依舊是Ibrance一家獨大,Verzenio和Kisqali奮起直追。

2021年,Ibrance銷售額為54.37億美元,相對於2020年來説,只增加了4550萬美元。因此,輝瑞在2021年以6.5億美元的預付款、潛在14億美元的里程碑和3.5億美元的股權投資,獲得Arvinas的PROTAC產品ARV-471全球合作開發和商業化權益。輝瑞此舉也不難理解,勢在守護自己在該領域的領先地位。

輝瑞哌柏西利和禮來阿貝西利也都在國內獲批上市,諾華的利柏西利和先聲藥業引進的曲拉西利也處於上市申請階段。不過,曲拉西利的適應症有所差異,並不會改變CDK4/6 抑制劑在乳腺癌的競爭格局,反倒是恆瑞上市了國內首款CDK4/6 抑制劑達爾西利,會迎來怎樣的商業化表現,特別是在恆瑞目前境遇之下,自然值得關注。

NO.8 GLP-1R

胰高血糖素樣肽1(GLP-1)是人體胃腸道黏膜天然分泌的一種“腸促胰素”,可以與胰島細胞上的受體結合並刺激胰島素分泌,進而產生降低血糖的作用。GLP-1受體激動劑類降糖藥物的優點在於低血糖事件的發生率明顯低於胰島素,而且可以減少食物攝取和延緩胃排空,有利於控制體重,可以保護胰島β細胞功能。

當前,全球範圍內共上市8款GLP-1R激動劑類降糖藥(不含複方製劑),2021年全球市場規模大約為155億美元,主要還是被諾和諾德和禮來把控。

GLP-1受體激動劑領域,雖然競爭者眾,但格局似乎已定。禮來憑藉Trulicity(度拉糖肽)依舊穩坐GLP-1單品老大,但相對諾和諾德的早已不是絕對優勢。因此,GLP-1R/GIP雙激動劑tirzepatide的市場表現將至關重要。Tirzepatide已經申請上市,此前在多個大型III期SURPASS研究中顯示優勢療效,並且在與司美格魯肽的“頭對頭”PK中也獲得成功。除此之外,tirzepatide還被開發用於治療肥胖以及合併肥胖的射血分數保留性心力衰竭、NASH等。

諾和諾德方面,自然也守正出奇。核心產品司美格魯肽(Ozempic)皮下注射製劑銷售收入為337.05億丹麥克朗(約53.59億美元),口服制劑Rybelsus銷售收入為48.38億丹麥克朗(約7.69億美元),二者合計貢獻385.43億丹麥克朗(約61.28億美元收入)。而隨着減肥適應症的放量,有望繼續保持增長。利拉魯肽(Victoza)雖然下滑已成事實,但2021年仍有23.93億美元收入,特別是中國區在Victoza進入醫保後的快速放量,同比增長45%達到15.44億丹麥克朗(約15.92億元)。

此外,諾和諾德為了更好地與禮來的Trulicity競爭,以及應對即將上市的tirzepatide,發起了司美格魯肽高劑量適應症的擴展申請。可以預見,禮來和諾和諾德將在2022年繼續“相恨相殺”。

NO.9 CAR-T療法

嵌合抗原受體T細胞(CAR-T)療法即從患者的血液中提取T細胞,並在體外對這些細胞進行基因改造,給它們裝上識別癌細胞表面特定抗原的“嵌合抗原受體”(CAR),使這些細胞能夠靶向在腫瘤細胞表面表達的靶抗原。然後,將這些改造之後的細胞進行大量擴增,再輸注回患者體內,從而增大CAR-T細胞在體內的存活率。CAR-T細胞在患者體內一旦存活,將繼續繁殖,最終實現對癌細胞的攻擊。

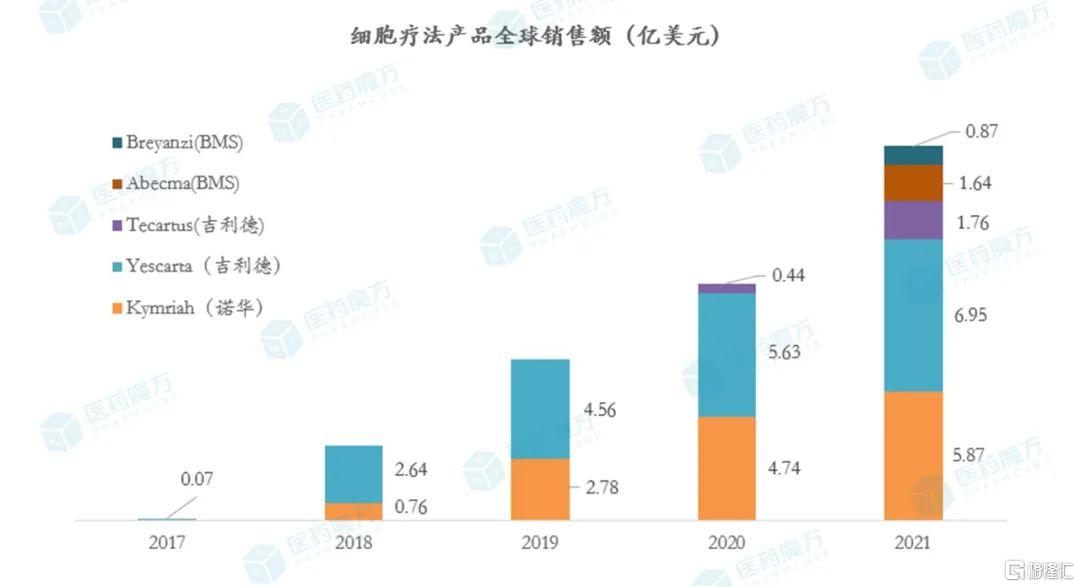

當前,全球共有7款CAR T 產品上市。2021年,國內也進入細胞治療元年,復星凱特引進的阿基侖賽(Yescarta)和藥明巨諾瑞基奧侖賽相繼獲批上市。2022年,傳奇生物開發的西達基奧侖賽也被FDA批准上市,創造了CAR T領域的國內傳奇。

細胞療法領域是吉利德在腫瘤領域的戰略高地,吉利德憑藉2款產品仍在穩步擴大市場版圖。Yescarta在2021年銷售額為6.9億美元,較去年增加23%;Tecartus首個完整財年也實現1.7億美元銷售收入。近期,阿基侖賽在大 B 細胞淋巴瘤(LBCL)中又獲得了里程碑式批准,成為首個可用於二線淋巴瘤治療的 CAR-T,也有望在美國的市場規模繼續擴大。同時,馬里蘭州弗雷德裏克的 CAR-T 製造工廠開始商業化生產,在南加州和阿姆斯特丹的現有產能上又提供了新保障,而產能的保障正是諾華早期競爭受限的因素。

諾華的Kymriah是FDA批准的首款CAR-T細胞療法,隨着覆蓋範圍的擴大,在2021年銷售額達到5.87億美元,同比增長24%。去年10月,Kymriah第3項適應症上市申請獲美國FDA和歐盟EMA受理,用於既往接受二線治療後復發或難治性(r/r)濾泡性淋巴瘤(FL)成年患者。

BMS在CAR-T領域也有兩個產品上市,Breyanzi和Abecma在2021年合計貢獻2.51億美元。不過,Breyanzi由於面對諾華和吉利德的同類產品競爭,首年業績表現並不如意,僅8700萬美元。同時,Abecma在2022年也將面臨傳奇生物和強生合作的西達基奧侖賽的競爭。BMS對Breyanzi寄予厚望,視其為未來兩年對BMS銷售額提供重要貢獻的5款藥物之一,並預計2029年可實現30+億美元收入。

NO.10 PCSK9

PCSK9(前蛋白轉化酶枯草溶菌素9)是一種神經細胞凋亡調節轉化酶,不但參與肝臟再生,調節神經細胞凋亡,還能與肝細胞表面的低密度脂蛋白受體(LDLR)結合,幹擾LDLR的再循環,降低肝臟從血液中清除 LDL-C 能力,進而導致高膽固醇血癥。研究表明,PCSK9水平與膽固醇、ox-LDL、甘油三酯顯著相關,是他汀類藥物之後公認的最有效的降脂靶點。

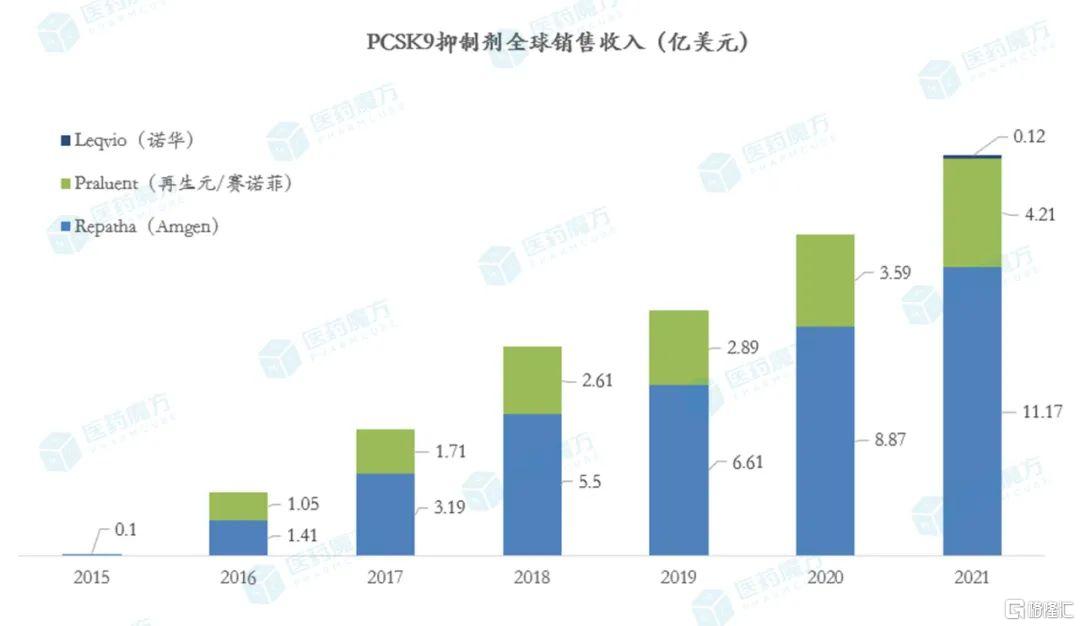

2021年,PCSK9領域的競爭格局同樣沒有變化,也沒有新玩家進入。全球範圍內上市的3款 PCSK9 抑制劑,在2021年達到了15.5億美元的市場規模,安進Repatha市場份額佔比依舊最高。

不過,安進 2022 年的銷售額可能並不會增長太多,有分析師預測甚至低於2021年的表現,主要原因是諾華的Leqvio(inclisiran)競爭。但是,inclisiran在歐洲2021年的銷量僅1200萬美元,2022年將登錄美國市場。

Leqvio在維持劑量期間每六個月給藥一次,而Repatha至少每月一次。分析師認為,Inclisiran 整體的低價策略可以讓諾華在與保險公司的報銷談判和折扣空間中獲得更大的影響力,能夠在Repatha和Praluent因支付者障礙而陷入困境的領域中嶄露頭角。

國內企業中,信達、恆瑞、康融東方和君實生物等也有PCSK9抑制劑產品的佈局,且四家產品也處於Ⅲ期臨牀。近期,信達生物在2022年美國心臟病學會年會公佈了PCSK-9抑制劑(IBI306)治療中國雜合子型家族性高膽固醇血癥的III期臨牀結果,顯示IBI306相對於安慰劑組,在12周LDL-C水平較基線下降的百分比有顯著改善,並計劃今年提交IBI306新藥上市申請。