券商在強貝塔屬性下演繹"行情風向標"

本文來自格隆匯專欄:李美岑投資策略,作者:李美岑、王亦奕、王 源

核心觀點

自2005年至2021年的17年間,券商總漲幅為774%,同期滬深300指數漲幅為402%,整體超額收益為372%。三輪超額收益行情均發生在“牛市”行情,券商板塊呈現高貝塔特點,典型的牛市旗手。個股層面,估值更低的中小券商漲幅更大。自2014年以來,“光大證券”對於券商股行情,有着很重要的參考意義。“光大證券”分別在14年11月、15年11月、20年6月出現短期連續漲停現象,均與貨幣寬鬆政策預期或實質性落地相關。

階段1:2005年7月至2007年10月,“6124”股改牛期間,板塊相對滬深300指數的超額收益為1211%。

1)市場角度,2005 年證監會啟動股權分置改革試點,顯著改善市場流動性,2007年行業平均ROE提升至歷史最高水平的41%,同期行業PB估值高達25倍。

2)行業角度,牛市推動成交量提升,期間A股5月日均成交金額突破3000億,疊加佣金率維持高位,量價齊升。

3)板塊角度,證券行業2007年淨利潤增長至1321億元,增長率高達414%。

4)個股角度,完整階段,上市券商僅中信證券和宏源證券(後於2015年1月26日退市),漲幅分別超過1600%和900%。

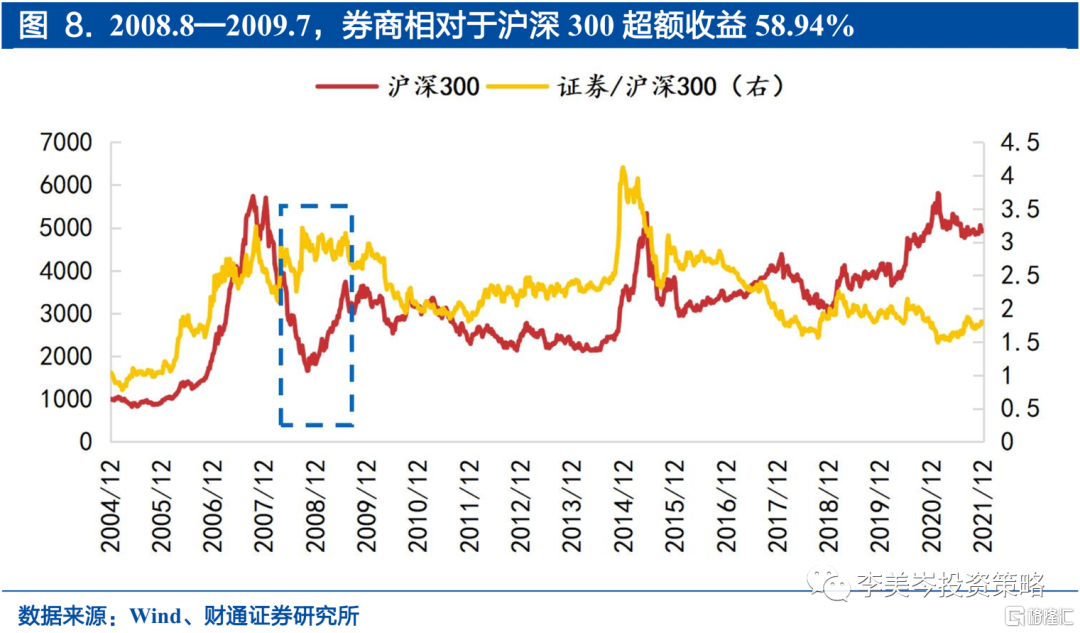

階段2:2008年8月至2009年7月,“四萬億”牛市期間,板塊相對滬深300指數的超額收益為58.94%。

1)市場角度,2007年美國次貸危機爆發,我國連續出台多項政策應對金融危機,包括印花税政策和四萬億等,成交金額大幅增長。

2)行業角度,券商板塊ROE由2008年的16%回升至2009年的24%,但整體水平仍較2007年下台階。

3)板塊角度,本輪超額收益由估值帶動,PB上漲65.1%,EPS變動-53.8%。

4)個股角度,中小券商估值提升較高,漲幅榜前三位分別是東北證券、宏源證券和中信證券,其漲幅分別是214.9%、126.4%和109.1%。

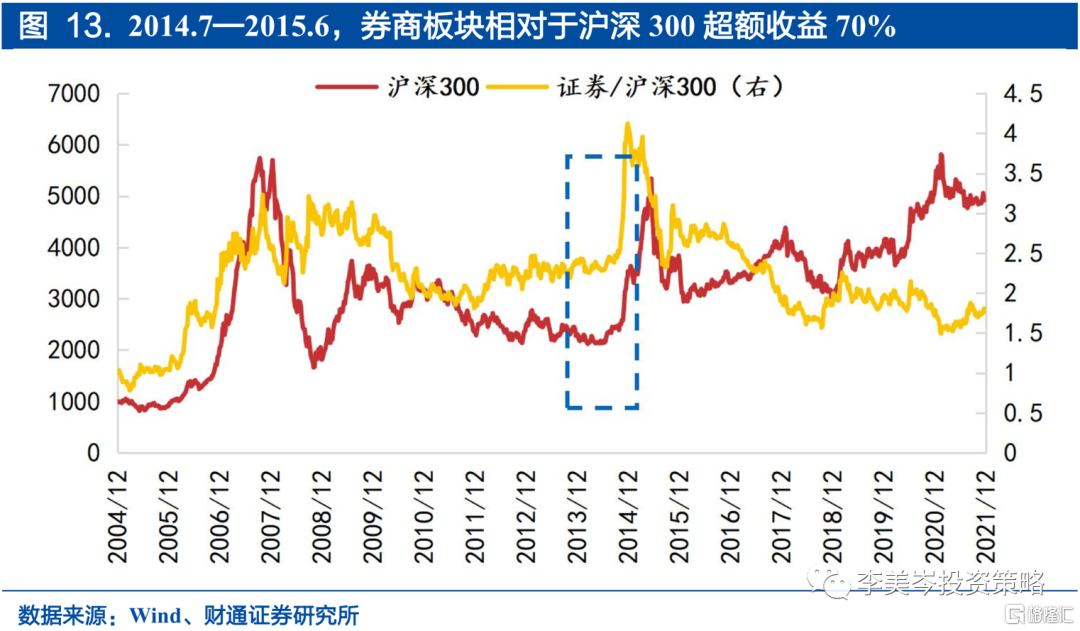

階段3:2014年7月至2015年6月,“5000點槓桿牛”,相對滬深300指數的超額收益為70%。

1)市場角度,本輪上漲與2006-2007年的牛市邏輯相同,但也疊加了其他因素,一是宏觀經濟增速仍持續向下,券商板塊盈利能力具有比較優勢;二是投資者擁有場內加槓桿的工具。

2)行業角度,2012年券商創新大會召開,重資產業務轉型,兩融提升阿爾法屬性。

3)板塊角度,盈利上漲171.8%,PB上漲153.1%,盈利和估值貢獻持平。

4)個股角度,中小券商漲幅較大,漲幅榜前三位的分別是西部證券、國元證券和華泰證券,其漲幅分別是512.0%、303.6%和293.9%。

自2012年券商創新大會後,券商重資產業務逐漸發力如自營和融資融券業務,重資產收入佔比自2012年以來持續提升。券商業務結構的變化,導致行業ROE和PB估值中樞下行。券商ROE於2007年達到歷史最高點,自2015年後,ROE中樞持續下行,由2015年的21%下行至2021年的9%左右。券商PB由2015年的6倍下降至2021年的2倍左右。貝塔屬性逐漸弱化,阿爾法屬性逐漸增強。

風險提示:本報吿為歷史分析報吿,不構成任何對市場走勢的判斷或建議,不構成任何對板塊或個股的推薦或建議,使用前請仔細閲讀報吿末頁“相關聲明”。

券商行業超額收益框架圖

正文

1. 券商的超額收益通常出現在牛市或反彈行情中

回顧2005年以來,券商板塊相對於滬深300的表現,我們選取了三個持續時間半年到1年以上,回撤相對較小的階段供投資者關注與參考。

階段1:2005.7-2007.10,相對滬深300指數的超額收益為1211%。牛市推動券商“成交量”的提升,期間A股單月日均成交金額突破3000億,佣金率維持高位(千分之二左右)。此外,牛市推動券商投行業務發展,證券公司綜合治理推動行業未來健康有序發展。

階段2:2008.8—2009.7,相對滬深300指數的超額收益為58.94%。此輪反彈,券商板塊獲得明顯超額收益,上漲邏輯仍為市場反彈帶來的交易回暖。2007年美國次貸危機爆發,我國於2008年底出台經濟刺激政策穩增長,房地產等板塊領漲。從估值來看,行業整體PB估值由3倍提升至5倍,估值與ROE水平基本匹配。

階段3:2014.7—2015.6,相對滬深300指數的超額收益為70%。本輪上漲與2006-2007年的牛市邏輯相同,但也疊加了其他因素,一是宏觀經濟增速仍持續向下,券商板塊盈利能力具有比較優勢;二是投資者擁有場內加槓桿的工具—融資融券和分級基金,二者能夠與券商上漲形成正循環,強化行情。

2. 2005.7-2007.10,股改擴容,交易活躍度提升帶來業績貢獻

階段1:自2005年7月至2007年10月,持續時間456天,券商板塊漲幅為1738%,同期滬深300指數漲幅為527% ,相對滬深300指數的超額收益為1211%。

2.1. 市場: 股權分置改革改善流動性,券商盈利能力提升

2005 年證監會啟動股權分置改革試點,並於 9 月份出台正式管理辦法全面鋪開改革。股權分置改革帶來滬深股市流通股快速增長,顯著改善市場流動性,為經紀業務的突破打下基礎。

本輪牛市券商板塊估值水平是截至目前歷史最高水平。證券公司2005年ROE水平為-3.6%,隨着經紀業務不斷提升,2007年行業平均ROE提升至歷史最高水平的41%,同期行業PB估值高達25倍。

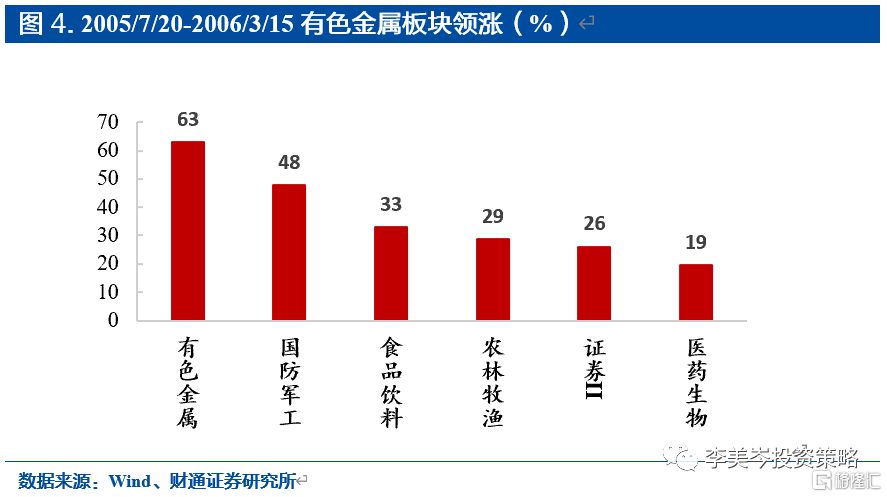

此輪行業至2006年3月,有色金屬板塊領漲,券商跟漲。有色金屬行業漲幅高達63%,位列行業第一位。國防軍工和農林牧漁分別位列二三位。券商漲幅為26%,處於跟漲的位置。

此輪行業至2006年3月,有色金屬板塊領漲,券商跟漲。有色金屬行業漲幅高達63%,位列行業第一位。國防軍工和農林牧漁分別位列二三位。券商漲幅為26%,處於跟漲的位置。

2.2. 行業: 交易活躍+IPO重啟+併購重組增多

2005-2007年牛市階段,一方面市場風險偏好提高,全行業估值普遍上升,另一方面牛市中較高的成交量、換手率等,疊加這一時期千分之二左右的平均佣金率,對券商經紀業務、投行業務等盈利都是利好。

券商板塊超越滬深300指數快速上漲有三個階段,分別為2006.3-2006.7、2006.11-2007.3和2007.7-2007.8,漲幅巨大的主要原因:

1)單月日均成交金額突破3000億,佣金率維持高位(千分之二左右)。2006年正式進入牛市後,流通市值從2005年1月的1.1萬億提升至2007年12月的9.3萬億。個人投資者一邊紛紛入市,交易活躍,另一邊積極申購基金,2007年公募基金規模增長280%, 兩個因素的共同作用使得成交金額大幅增長,在2007年5月達到最高點日均3219億元。再疊加高佣金率的因素,使得經紀業務的盈利數倍增長,行業的盈利能力也達到高點。

2)牛市推動投行業務發展。2006-2007年 IPO規模為1643億和4470億,再融資規模為1061億和3579億,均大幅高於歷史水平。

3)證券公司綜合治理推動行業未來健康有序發展。綜合治理中生存下來的證券公司通過受讓其他證券公司業務做大做強,行業景氣度向上。

2.3. 板塊: 證券行業2007年淨利潤增長率高達414%

證券行業2007年淨利潤增長至1321億元,增長率高達414%。根據證券業協會披露數據,2004年度 114家證券公司實現營業收入169.44億元,利潤總額為-103.64億,全行業處於虧損狀態。經過2005年股權分置改革,市場成交額大幅提升,證券公司在2006年實線淨利潤為257億元,2007年快速增長至1321億元,增長率高達414%。

2.4. 個股: 中信證券漲幅超過16倍,宏源證券超過9倍

2005-2007完整階段,上市券商僅宏源證券(後於2015年1月26日退市)和中信證券。從具體個股的漲幅來看,中信證券漲幅超過16倍,宏源證券超過9倍。國元證券和長江證券分別於2007年7月3日和2007年9月28日借殼上市,由於借殼上市往往股價大幅上漲,在此國元證券和長江證券股價漲幅不做比較。

3. 2008.8—2009.7,“四萬億”大牛市驅動板塊估值提升

階段2:自2008年8月至2009年7月持續時間346天,券商板塊漲幅111.52%,同期滬深300指數漲幅為52.58%,相對滬深300指數的超額收益為58.94%。

3.1. 市場: 政策組合拳助力指數反彈

連續出台多項政策應對金融危機。印花税政策於2008年 9 月調整為單邊徵收,股市成交額受此利好支撐下自9月的500億開始攀升至2009年7月的4000億元;中央匯金公司宣佈在二級市場自主購入工、中、建三行股票,有利於股價支撐;我國為應對金融危機於 2008 年 11 月推出了四萬億計劃,進一步擴大內需、促進經濟平穩較快增長。

2008年11月,滬深300跌至2000點以下,隨後開始反彈,反彈持續到2009年8月。市場反彈給券商帶來量的提升的同時,也使得板塊估值快速上升,行業基本面利好和估值上漲使得券商板塊迅速取得超額收益。

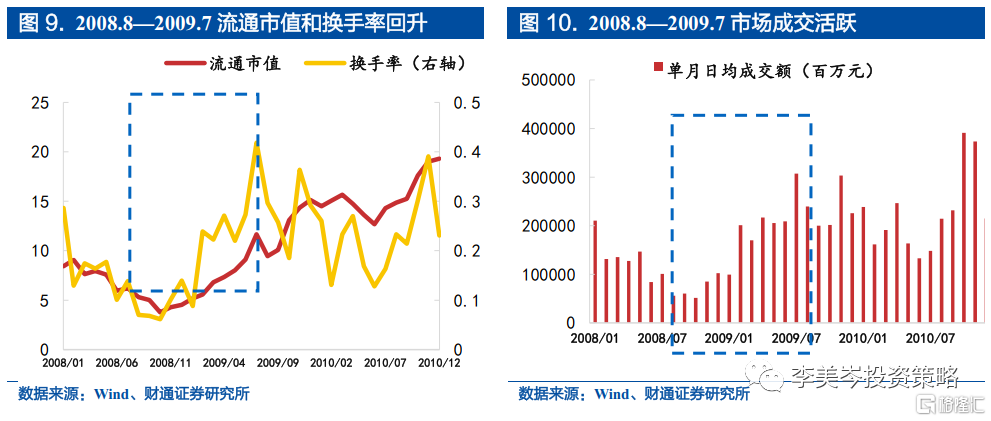

市場反彈的背景下,成交金額大幅增長。2007年美國次貸危機爆發,我國於2008年底出台經濟刺激政策穩增長,配合四次降準和四次降息,M2同比增速達到20%以上,房地產、基建產業鏈等板塊領漲。市場成交活躍,換手率回升,單月日均成交額持續提高。從估值來看,行業整體PB估值由3倍提升至5倍,中信證券PB估值由2.5倍提升至4倍,行業和中信證券的ROE在15%上下,估值與ROE水平基本匹配。

3.2. 行業: ROE水平觸底回升至24%

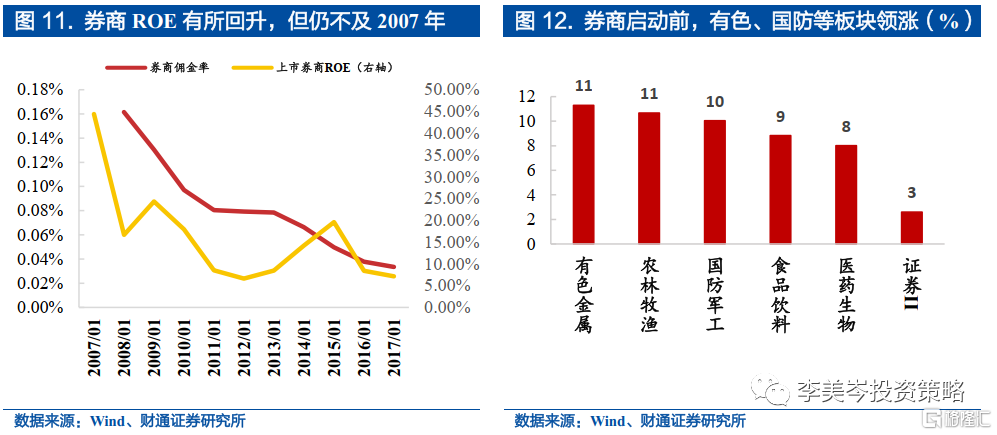

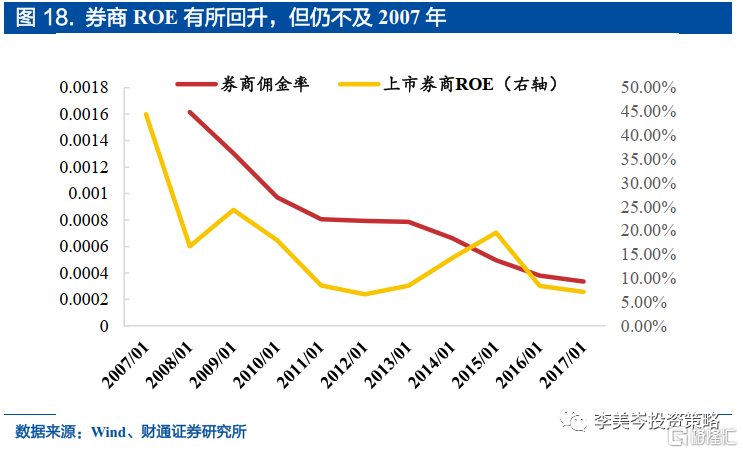

券商板塊ROE由2008年的16%回升至2009年的24%,但整體水平仍較2007年下台階。在此階段,券商的佣金率持續下降,從萬分之十六降至萬分之十三。和上一輪行情類似,券商板塊在其他有色、國防軍工等板塊上漲後漲幅跟進。2008年10-11月有色、國防等板塊領漲。

3.3. 板塊: 超額收益由估值驅動,EPS貢獻為負

板塊市值上升68%,PB上漲65.1%,EPS變動-53.8%。儘管處在反彈行情中,券商的“量”在上升,但是佣金率等在2007年後持續處於下降過程,總體來看EPS仍在下降。

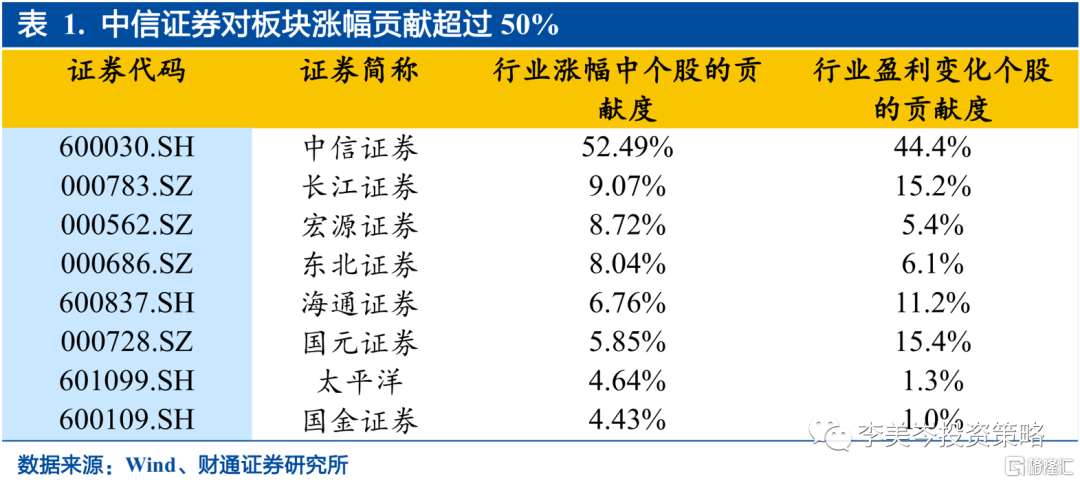

本輪超額收益行情中,行業漲幅個股貢獻前三的分別是中信證券、長江證券和宏源證券,貢獻度分別為52.49%、9.07%和8.72%,合計70%。盈利變化個股的貢獻度前三位是中信證券、國元證券和長江證券,貢獻度分別為44.4%、15.4%和15.2%。

3.4. 個股: 東北證券漲幅和估值提升均居首

從具體個股的漲幅來看,位列漲幅榜前三位的分別是東北證券、宏源證券和中信證券,其漲幅分別是214.9%、126.4%和109.1%。本輪上漲的主要驅動因素是估值上漲,盈利貢獻均為負。

中小券商估值低、漲幅較大。漲幅前三位的個股分別是東北證券(+214.9%)、宏源證券(+126.4%)和中信證券(+109.1%),本輪超額收益行情中,東北證券和宏源證券漲幅均超過行業龍頭中信證券。

4. 2014.7—2015.6,五千點“槓桿牛”,兩融成為重要驅動

階段3:自2014年7月至2015年6月,持續時間一整年,券商板塊漲幅為169%,同期滬深300指數漲幅為99% , 相對滬深300指數的超額收益為70%。

4.1. 市場: 資本市場出台多項改革政策

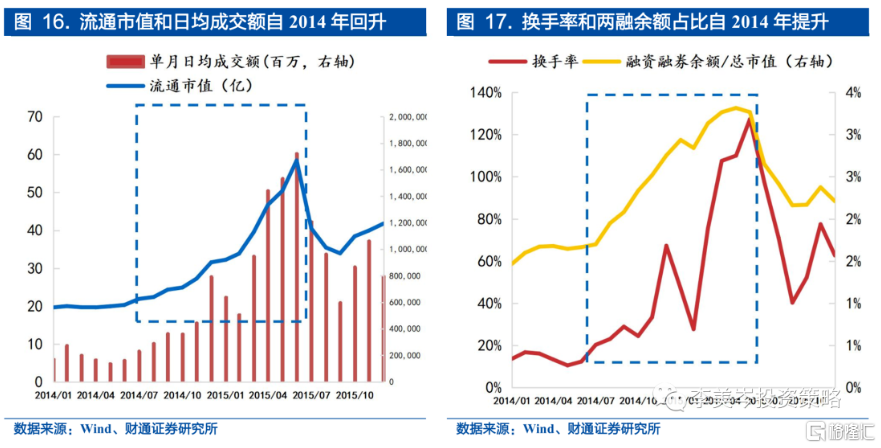

2014年5 月新國九條出台,創業板再融資制度落地。11 月“滬港通”啟動。再融資制度幫助券商投行業務增長,“滬港通”為市場引入更多的流動性。此外,央行多次下調存款準備金率及法定基準利率,釋放了流動性。

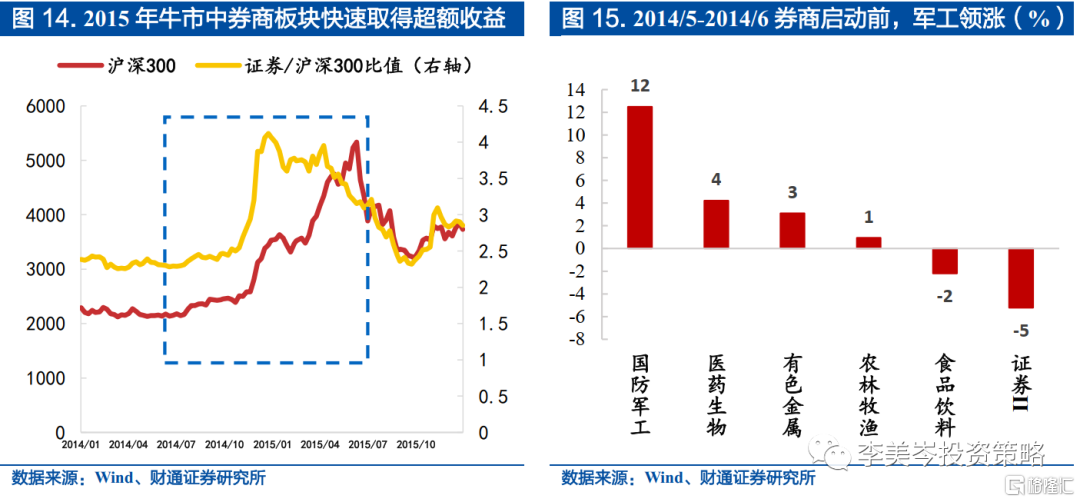

本輪行情開始於2014年7月份,初始上漲的行業是國防軍工、機械設備等,券商板塊跟漲,10月底券商板塊才正式啟動,11月疊加降息、滬港通等因素,券商板塊實現了巨大的超額收益,遠遠領先於其他行業。

4.2. 行業: 重資產業務轉型,兩融提升阿爾法屬性

本輪券商板塊的超額收益,不僅來源於經紀業務和投行業務,自營業務和融資融券業務成為重要的新驅動力。

2012年券商創新大會召開,陸續多項新政出台,創新使得券商具有成長性。2010年融資融券開始業務試點,2011年股票約定式購回業務試點,2013股票質押式回購業務試點。自2012年創新大會以後,券商的收入結構“重資產”比重開始走高。轉型期的券商盈利能力下降,ROE中樞下降,β屬性有所減弱。

本輪券商板塊表現與2006-2007年不同主要有兩點原因:1)宏觀經濟增速仍持續向下,券商板塊盈利能力具有比較優勢;2)投資者擁有場內加槓桿的工具(融資融券和分級基金),二者能夠與券商上漲形成正循環,強化行情。從估值來看,大、小券商分化較大,大型券商PB估值最高在4-5倍之間,中小型券商一般在6-8倍之間,最高約為10倍,估值提升主要還是源於ROE的大幅提高。

券商板塊ROE從2013年開始回升,但整體水平仍低於2007年。在此階段,券商的佣金率持續下降,從萬分之七降至萬分之五。

4.3. 板塊: 盈利和估值貢獻持平

板塊市值上漲197.4%,其中盈利上漲171.8%,PB上漲153.1%,PB和EPS貢獻約持平。

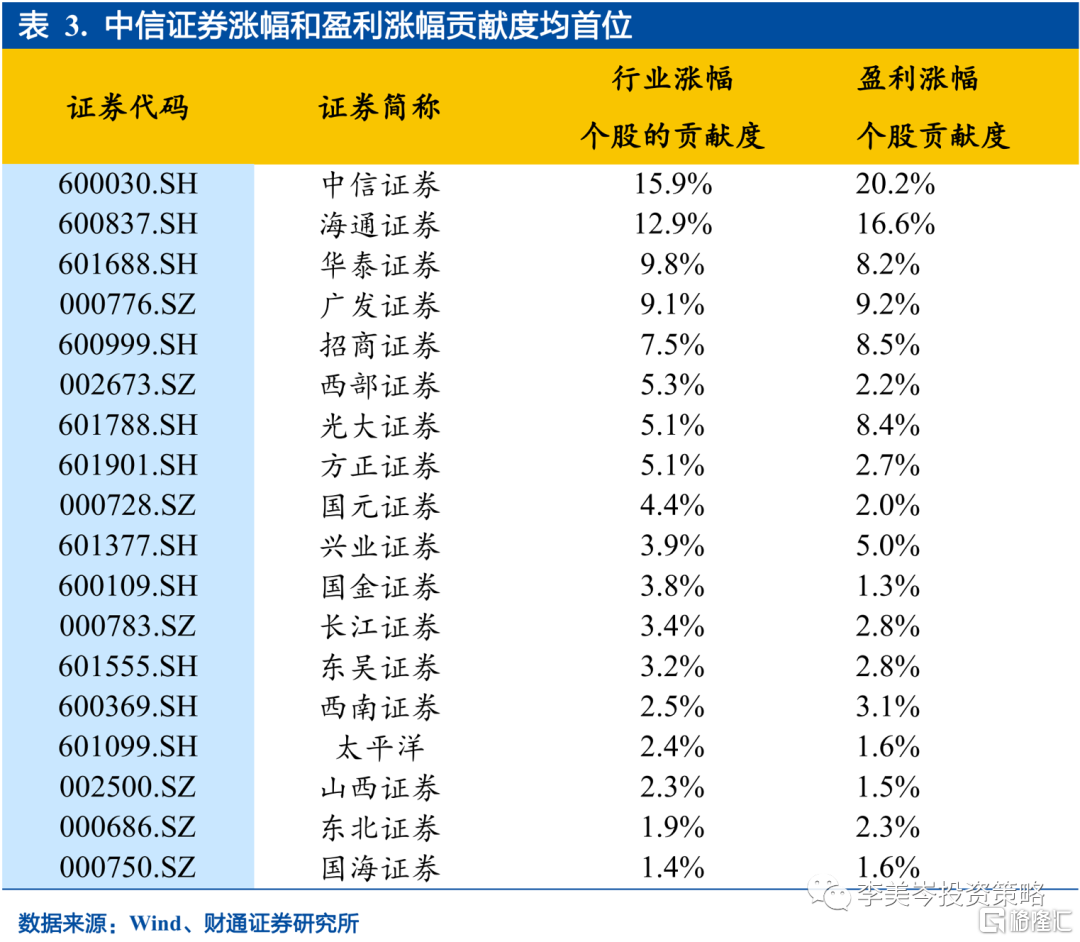

本輪券商板塊中漲幅貢獻前三的個股分別是中信證券、海通證券和華泰證券,其貢獻度分別為15.9%、12.9%和9.8%。其中由盈利漲幅達到171.8%,個股貢獻度前三位分別是中信證券、海通證券、廣發證券,其貢獻度分別是20.2%、16.6%和9.2%)。

中信證券、海通證券、廣發證券、華泰證券和招商證券市值佔比高達56%,漲幅貢獻合計為55.2%,其中盈利貢獻合計62.7%。

4.4. 個股: 西部證券漲幅位列首位,太平洋證券盈利改善最大

從具體個股的漲幅來看,位列漲幅榜前三位的分別是西部證券、國元證券、華泰證券,其漲幅分別是512.0%、303.6%和293.9%。盈利改善前三分別是太平洋(+)549.1%)、西部證券(+409.4%)和興業證券(+316.6%)。

本輪漲幅較大的仍然是中小券商,個股漲幅與盈利漲幅更相關,原因是中小券商在本輪牛市行情中PB估值更低,盈利漲幅較大,彈性強。

5. 2005-2021年,券商累計超額收益372%,重資產收入佔比提升

自2005年至2021年的17年間,券商總漲幅為774%,同期滬深300指數漲幅為402%,整體超額收益為372%。

過去三輪超額收益行情均發生在“牛市”行情,券商板塊呈現高貝塔特點。原因在於牛市直接與券商經紀、兩融、自營和投資等業務直接相關。當市場處於反彈中,行業基本面利好和估值上漲使得券商板塊迅速取得超額收益。因此,券商板塊超額收益常出現在牛市或反彈行情中,典型的“牛市旗手”特點。

5.1. 光大證券漲停意味着什麼?

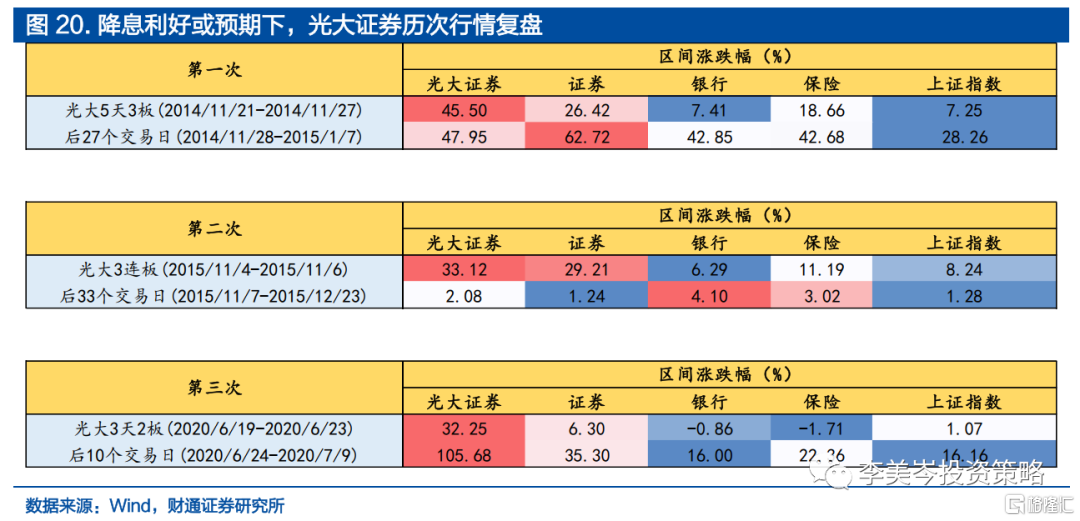

自2014年以來,“光大證券”對於券商股行情,有着很重要的參考指標和意義。2014-2020年,“光大證券”分別在14年11月、15年11月、20年6月出現短期連續漲停現象,均與降息預期或實質性落地有關。

具體來看:

第一次在2014年11月底,央行宣佈貸款利率下調後,光大證券5天3次漲停,此後27個交易日內上證指數上漲28.3%。2014年11月21日,央行公吿將下調一年期貸款基準利率0.4%,同時光大證券超預期地公佈定增方案,流動性寬鬆疊加公司超預期利好,光大證券在2014年11月21日-27日的5個交易日內上漲45.5%。在後續27個交易日內,證券板塊累計漲幅達62.7%,銀行、保險累計上漲約43%,帶動上證指數上漲28.3%。

第二次在2015年11月,降息預期下,光大證券連續3天漲停帶動大盤上行,後續降息雖未落地,但上證指數仍在33個交易日內實現正收益。彼時大盤在2015年6月到達高點後大幅調整至9月,在降息預期下,光大證券在11月4日-11月6日三個交易日內摘得三連板,證券板塊大漲29.2%。雖然降息未落地、行情未能延續,但市場在後續33個交易日內仍有正收益。

第三次在2020年6月,央行下調逆回購利率後,市場形成降息預期,光大證券3天內上漲32%,上證指數在後續10個交易日內漲16.2%。2020年6月17日,國常會要求實際融資成本明顯下降,加之次日央行下調14天逆回購利率20BP,市場形成降息預期,帶動情緒提升。光大證券自6月19日起的3個交易日內上漲32.3%,帶動新一輪行情。後續10個交易日內,光大證券繼續大幅上漲105.7%,證券行業上漲35.3%,上證指數在此期間漲幅達16.2%。

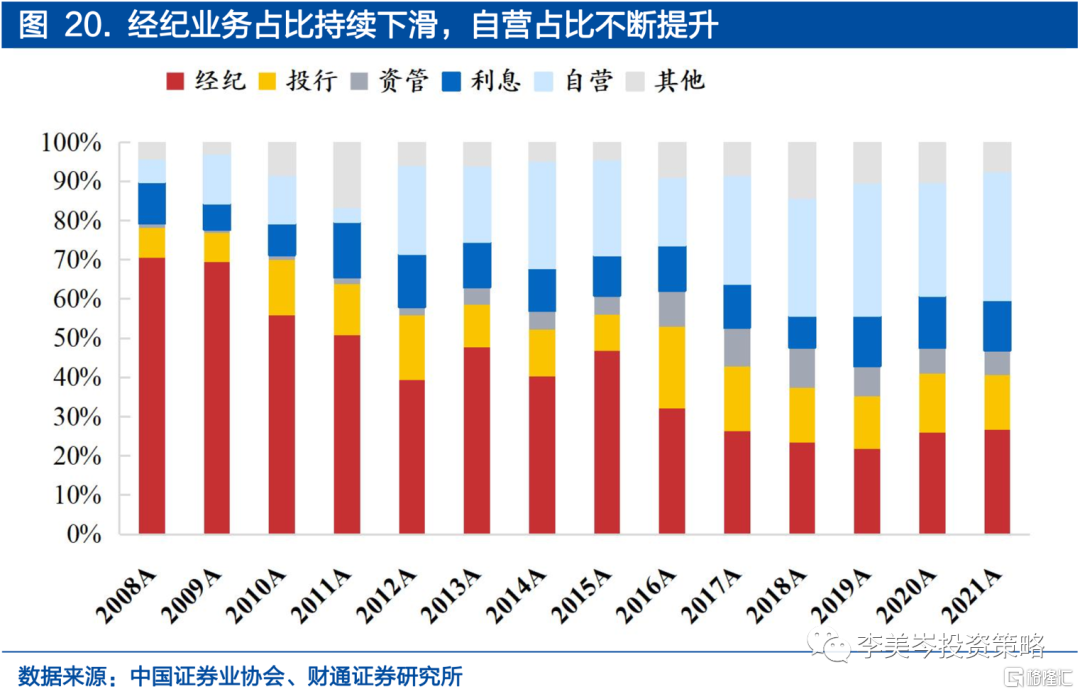

5.2. 自2012年以後重資產收入佔比提升

自2012年券商創新大會後,券商的阿爾法屬性提升,重資產業務轉型是大趨勢。券商收入在2012年以前以輕資產業務為主,由於經紀和投行業務不需要投入大量資金就可以維持運營,且成本相對剛性,因此當業務收入大幅增長時,淨利潤率會大幅提高,使得行業ROE達到很高的水平,對應可以給予高估值,形成戴維斯雙擊,股價表現出高彈性的特徵。自2012年券商創新大會後,券商重資產業務逐漸發力如自營和融資融券業務,券商重資產收入佔比自2012年以來持續提升,導致板塊ROE中樞逐級下行,貝塔屬性逐漸弱化,阿爾法屬性逐漸增強。

券商ROE於2007年達到歷史最高點,後續持續降低。自2015年後,ROE中樞持續下行,由2015年的21%下行至2021年的9%左右。

券商PB均值3.37,自2016年重資產業務快速發展後PB在2倍左右。從2005-2021年間,券商板塊PB的變化情況來看,估值的平均值為3.37,整體來看,除去06-08年的牛市行情以外,券商主要行情階段的估值大致在0.5-7倍之間變化。具體來看:

第一階段2005.7-2007.10,券商板塊估值從2.33倍上漲至3.34倍。

第二階段2008.8-2010.4券商板塊估值從3.27倍上漲至5.4倍。

第三階段2014.8-2015.7,券商板塊估值由1.66倍上漲至4.21倍。

6. 風險提示

本報吿為歷史分析報吿,不構成任何對市場走勢的判斷或建議,不構成任何對板塊或個股的推薦或建議,使用前請仔細閲讀報吿末頁“相關聲明”。