四季度加倉!丘棟榮加倉港股、地產股、能源股,後續看好地產、銀行、計算機、資源和能源類

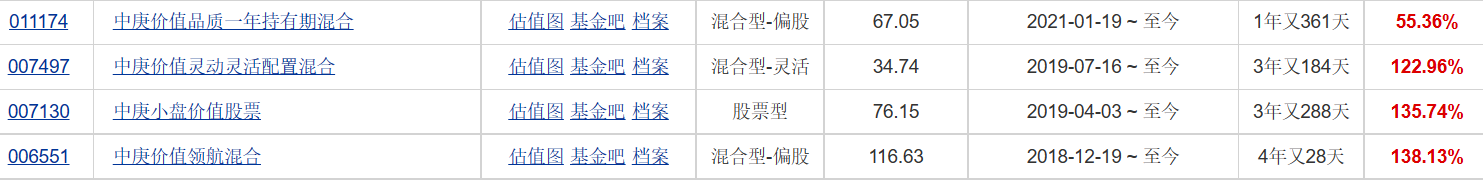

1月14日,明星基金經理丘棟榮管理的四隻產品四季報出爐。季報顯示,截至2022年12月底,丘棟榮管理的4只基金總規模為294.57億元,較2022三季度末的296.86億元微降2.29億元,且4只基金過去一個季度均出現了小幅淨贖回。

加倉港股

四隻基金的倉位都有所增加,對港股也採取了加倉措施,部分個股被加倉到頂格持有狀態。截至四季度末,中庚價值領航股票倉位從三季度末的91.61%上升至92.34%,而港股倉位從三季度末41.15%上升至45.15%;中庚價值品質一年持有股票倉位從三季度末的91.78%上升至93.38%,而港股倉位從43.55%上升至46.12%。

四季度末,丘棟榮旗下部分基金頂格持有了中國宏橋和中國海洋石油,同期增持:中國海外發展、神火股份、兗礦能源、越秀地產、廣匯能源,減持:馳宏鋅鍺、康華生物、常熟銀行。

以丘棟榮的代表作中庚價值領航為例,該基金前十大重倉股分別為:中國宏橋、中國海洋石油、中國海外發展、神火股份、越秀地產、馳宏鋅鍺、常熟銀行、兗礦能源、康華生物、蘇農銀行。

操作上,加倉越秀地產、中國海外發展、神火股份2109萬股、309萬股、211萬股,減倉常熟銀行、中國宏橋、中海油、康華生物2823萬股、782萬股、761萬股、10萬股。

投資觀點

丘棟榮在最新季報中回顧過去一年,展望新一年的投資方向。他認為,過去一年多,中國的“穩增長”與全球範圍內的“防通脹”是最重要的宏觀背景, 現在這些正在發生積極變化,方向已經給出,幅度更為關鍵。

前段時間,丘棟榮曾表示港股存在系統性、戰略性機會。在最新的四季報中,他寫道:港股四季度 V 型反彈,但 各個估值維度基本處於歷史 20%分位以內,長期仍具有較高的吸引力,保持系統性機會的判斷,繼續戰略性配置。

他還認為,港股的價值股相比對應的 A 股更便宜,同時對應的分紅收益率水平極高,其隱含的預期回報水平很高。

配置上,丘棟榮認為,1)以國內需求為主的行業確定性高,挖掘空間巨大。

醫藥行業,具有較高的性價比和較多的個股阿爾法機會。

消費行業,疫情、消費環境波動對眾多消費業態及相應上游需求造成不利影響,部分壓抑的消費需求有望後續得到釋放。消費產業鏈中下游出現了一批聚焦細分需求的優質標的,或通過產品、渠道開拓,或聚焦現代化管理與精 細化運營,長期發展空間有望超市場預期。

2)廣義製造業中具備獨特競爭優勢的細分龍頭公司。從產業發展趨勢的視角,汽車國產化、電動化、智能化和輕量化四個方向均有巨大的空間,在這些領域挖掘低估值高成長的投資機會。

3)計算機、電子等偏成長行業。國家安全大背景下,基礎軟 硬件的國產化是自主可控的必經之路;但同時,需求端既有政府和企業提升安全效能、 擴張管理邊界、融合產業鏈的內在訴求,更有符合未來產業趨勢,滿足普通消費者在新 能源、智能車、數字經濟浪潮下的廣義需求爆發。

丘棟榮還看好能源和資源類股票。他認為,基本金屬為代表的資源類公司配置的邏輯主要在於:

1)壓制因素緩解,需求彈性可預期。三四季度均面臨着國內外的不穩定因素的擾動,尤其是疫情導致國內需求無法有效激發。隨着疫情管控放開,以 及地產政策加大力度,穩定經濟重回正軌,佔大頭的國內需求在 2023 年具有較確定的修復機會。

2)供給端剛性,亦導致價格彈性。碳中和背景下的現實經濟考量,資源類公司延續謹慎策略,資本開支意願仍嚴重不足,產能天花板要比想象的嚴格,供給彈性不足依然是現實狀況,相對緊平衡將有利於存量資產價值。短期價格受到經濟弱現實和海外預期衰退交易的影響,出現了不那麼常見的雙低特徵,即價格顯著調整至低位,同時庫存水平也持續處於低位。

3)估值定價調整至歷史低位,對應預期回報率高。資源類公司自下而上來看,自身盈利底部較歷史更優,但相關公司估值調整至歷史低位。

綜合看,這些公司處於非常有利的位置,估值極低、現金流好、資本開支少、分紅收益率較高、 現價對應的預期回報率高。積極配置在能源利用上更有優勢的公司,有望獲取更高阿爾法。

能源類公司除了與基本金屬為代表的資源類公司的配置邏輯相似的部分外,能源類公司估值水平較低,分紅率保持高位,總體呈現出高質量、低風險、低估值、高分紅和 高預期回報的特徵,具有很高的配置價值。

丘棟榮還看好地產、金融等價值股。地產看好邏輯:

1)供給端收縮是最為確定的一環, 地產及其投資下行速度極快,資產負債表的崩壞意味着即時的出清和未來供應的緊缺, 供給收縮至中長期的底部中樞,地產風險充分釋放,地產投資理應有所回升;

2)需求端看,房地產是恢復和擴大國內消費至關重要的一環,房地產市場迴歸正常化,既有利於經濟穩增長,也有利於滿足住房多樣化需求的實現。歷史已表明房地產的需求是長期存在的,房地產內生的需求和積極的政策引導下,需求回升是大概率的。

3)從房地產企業看,房地產政策在企業端進一步放鬆,尤其是股權融資的放開,優質房地產企業有望強化資產負債表,在房地產市場低迷期間低成本投資擴張,對其未來市場佔有率的提 升和盈利能力的上行均有支撐。這些公司集中於可股權融資、高信用、低融資成本優勢的龍頭公司,抗風險能力、潛在成長性和盈利質量都會更為優異,並且當前的估值極低, 有較好的回報潛力。

相比而言,港股中龍頭房地產企業,估值更為便宜, 同時經營策略更穩健,逆勢擴張,擁有持續的內生增長能力。

丘棟榮還認為,銀行股估值基本處於歷史最低水平,對於潛在風險計入非常悲觀預期。