A股發生一些微妙變化

今日,上證指數再跌0.22%,深成指再跌0.16%。全市場下跌數高達2543家,市場情緒較為悲觀。

時間拉長看,除了滬指衝破節後第一天高點3310外,其餘主流股指均於1月30日見階段性大頂,且下跌趨勢較為明顯。其中,上證50累跌6%,滬深300累跌4%,創業板指累跌超8%。港股更為明顯,1月30日見頂後,恒指大跌12%,恒生科技指數大跌18%。

2021年春節之後的218行情想必在市場內的投資者印象都非常深刻。包括港A兩地主要股指均在當天創下了最近幾年的大頂。當年三大指數急跌了1個多月,3月底才企穩。

當下行情與2021年頗有一些相似之處,也都是在外資瘋狂湧入之下在節前狠狠拉昇了一波,節後很快持續下跌。今年會重演嗎?今年宏觀層面又需要關注哪些主線?

01

緊盯兩個數據

現在,全球股市均在等待即將披露的2個重磅數據——本週五的美國非農數據以及下週二的CPI數據。

3月8日,鮑威爾在出席眾議院聽證會強調,美聯儲目前未就3月加息幅度做出決定,美聯儲會對接下來公佈的就業、通脹、零售數據進行分析後再決定具體加息幅度。且重申了在參議院聽證會上的鷹派觀點:目前已公佈數據顯示,最終利率水平可能將高於此前預期。如果整體數據顯示需加快緊縮進度,美聯儲未來將加快加息步伐。

由於鮑威爾的表態與接下來公佈的2個重磅數據以及3月份議息會議時間特別近。在我看來,如果2個數據共同指向強勁且超預期的話,3月份加息50BP就是板上釘釘。

此外,即便是符合預期或輕微低於預期,為了不打自己的臉,鮑威爾選擇加息50個基點的可能性也會比較大。除非2個數據明顯不及預期,才會加25個基點。

如果是前者加息50個基點的話,將一步衝擊全球股票市場。如果是後者加息25個基點的話,全球風險資產在短期內會有所反彈。

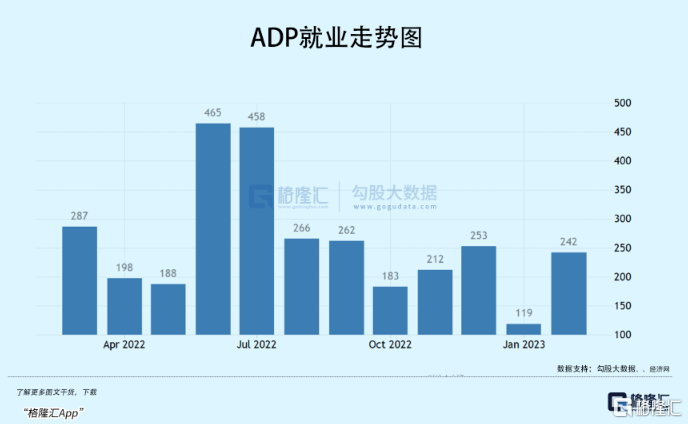

昨日晚間,美國披露了2個數據,進一步暗示非農就業數據可能會比較強勁。2月,美國ADP就業人數增加24.2萬人,超過預期的20萬人,1月份人數從10.6萬人上修至11.9萬人。

工資增速略有放緩,留崗員工的工資年增速為7.2%,比1月下降了0.1%;工作調動過的年增速為14.3%,1月份為14.9%。

對此,ADP首席經濟學家Nela Richardson表示,目前勞動力市場出現“兩難境地”。我們看到招聘活躍,這對經濟和工人都是好事,但工資增長速度依然很快。工資增長的適度放緩本身不太可能在短期內迅速降低通脹。

3月8日,美國勞動部發布職位空缺和勞動力流動調查報吿(JOLTS)顯示,1月份美國職位空缺數量從環比從12月的1123.4萬下降至1082.4萬,大約減少了41萬個崗位,但高於市場預期的1050萬。這也是該數據連續第5次超出預期。

另外,美聯儲關注的職位空缺與失業人數之比從12月的2降至1月份的1.9,依然維持歷史高位,新冠疫情前,這一比例大約為1.2。不過,1月離職率降至2.5%,為2021年3月以來的最低水平。

以上兩個數據發佈後,美聯儲掉期交易顯示,3月加息50個基點的概率從70%繼續抬升至77%。

此外,被視為“美聯儲喉舌”、有“新美聯儲通訊社”之稱的《華爾街日報記者》Nick Timiraos最新撰文稱,美聯儲將考慮本月加息50個基點,並可能在今年將利率上調至此前預期的水平,為表現出驚人強勁勢頭的經濟降温。

Timiraos還表示,鮑威爾週二對國會議員的講話為美聯儲降低價格壓力的重大策略轉變奠定了基礎。他説,通脹上升和就業增加可能導致官員們改變最近採取的小幅加息25個基點的策略。

從目前已經披露的數據、鮑威爾表態以及掉期市場交易結果來看,接下來的2個重要數據有韌性的概率更大,3月份加息50個基點的概率也會更大。如果是這樣,包括A股在內的全球股票市場或將繼續承壓一波下跌壓力。反之,緊繃的全球市場將喘一口氣。

02

三條主線

去年11月至今,A股市場整體迎來了一波非常強勁的反彈。主要交易的兩個邏輯,一個是疫情政策調整下的中國經濟復甦,一個是美國通脹見頂放緩下的緊縮流動性進入尾聲。

今年接下來的幾個季度,A股將怎麼走,怎麼演化?宏觀層面主要把握3條主線即可。

第一,中國經濟復甦的斜率。強復甦,還是弱復甦,對股市向上的拉動力度會不一樣。這次政府工作報吿把GDP預期目標定在5%左右,位於此前預期5%-5.5%區間下限。目標偏保守,一方面是保持定力,不重走老路;另一方面是內外部壓力,不確定因素較大。

Follow今年經濟復甦強度,可以密切跟蹤更為高頻的數據,包括消費和房地產。

目前看,樓市復甦勢頭相對較好。據中指研究院監測數據顯示,今年前2個月,TOP100房企銷售總額為9841億元,同比下降4.8%,較去年同期降幅大幅收窄29.2%。其中,2月份TOP100房企單月銷售額環比上升35%,同比上升28.5%。

消費方面,高頻數據主要看汽車。3月8日,乘聯會公佈數據顯示,2月份汽車零售銷量為139萬輛,同比增長10.4%,而1月份僅為129.3萬輛,同比下滑37.9%。可見環比復甦勢頭較為明顯。

3月份,湖北省推出限時一個月、企業加政府空前優惠的購車補貼政策,引爆搶購潮。這或將引起其他省份效仿。這是今年政策刺激消費內需的具體體現。消費後續勢頭怎麼樣,還是要看人們對於未來宏觀經濟以及收入預期。從1月份社融數據結構以及2月CPI數據看,消費整體還是偏保守的。

跟蹤宏觀經濟除了觀察以上重點行業高頻數據外,重點還需要關注金融數據,包括PMI、社融/M2、以及每個月的消費/投資/進出口等數據,看同比以及環比變化來進行分析。

第二,美聯儲貨幣政策的尾部風險。未來,美國通脹粘性高,利率會更高更長,反之亦然。但不論如何,加息終端利率會有一個極限,比如6%,不可能無限度加息,否則容易引爆各種危機。

其實,尾部風險最關鍵的是高利率維持的時間,是今年年底?還是明年上半年?時間越久,對於實體經濟的影響會越深,因為會有貨幣緊縮的滯後性與累積效應。

利率高且時間越長,消費與投資會趨向減少,會導致收入下降,不管是個人和企業的資產負債表都會惡化,債務方面可能就會有問題。如果越來越多的人出現逾期,或是大機構出現違約暴雷,也就一定可能發生過去一樣的危機。

3月2日,黑石集團一隻價值5.6億美元的按揭貸款支持債券出現違約暴雷。而黑石是美國一家資產管理規模高達9510億美元的全球最大另類資產管理公司,也是華爾街最大的商業地產與私募股權巨頭。

如此體量的資本巨擘在區區5.6億美元上違約,問題可能並不簡單。其實,隨着歐美繼續推進加息,此類大機構違約事件可能會更多。

關注美國通脹以及貨幣政策的進展,非常重要。因為美元流動性是決定全球股票市場估值的一個錨定性的存在。

第三,歐美經濟是硬着落,還是軟着落。如果今年發生重大尾部風險,歐美經濟陷入較為嚴重衰退的話,勢必會影響中國外貿這架馬車,影響中國經濟的復甦強度,對於A股的衝擊也會比較大。如果是軟着陸,外圍需求相對有韌性,而國內專心刺激內需穩經濟,那麼市場表現也會相對有韌性一些。

對於中國資產,最好最優的組合就是中國經濟復甦保持一定強度,美國通脹不要再超預期且加息以較快速度結束,經濟又保持軟着落態勢。一旦如此,A股今年會很有機會。如果後兩者朝着不利且持續惡化的方向去演繹,那麼A股會很有壓力。

以上還沒有考慮地緣政治升級風險對於市場的擾動,包括俄烏衝突進一步大規模升級,中美關係再度趨於緊張等等。

03

尾聲

節後回來,很多投資者都期盼着會有一波不錯的春季行情,但事與願違。預測行情很難,我們要做的就是緊密跟蹤市場,根據數據以及邏輯的變化做出一些應對。

現在,A股宏觀上沒有太多阿爾法收益可以期待。短期來看,在美聯儲可能會加大加息力度的影響下,內部又暫無更多強勢復甦數據背景下(很快要公佈M2、社融數據,可以在其中尋找線索),震盪偏弱運行是大概率事件。接下來,我們應該聚焦在行業中觀以及公司微觀上,更多挖掘貝塔收益。