美債利率將會下行至何處?

本文來自格隆匯專欄:國君宏觀董琦 作者:董琦、汪浩

導讀

短期美債利率出現一波快速下行,由實際利率和通脹預期下行共同驅動,預計美債利率短期趨穩後,後續長期下行趨勢仍將延續,根據模型預測,2024年上半年大概率仍將保持在4.0%以上,下半年中樞下行至3.5%-4.0%。覆盤歷史,美債利率下行對於A股具有估值提振效應,對成長和消費板塊更為明顯。美債利率下行、美國經濟放緩和中美關係企穩導致人民幣短期升值,預計2024年人民幣整體先升後穩。

摘要

1、本週聚焦:美債利率下行兩階段背景下人民幣先升後穩

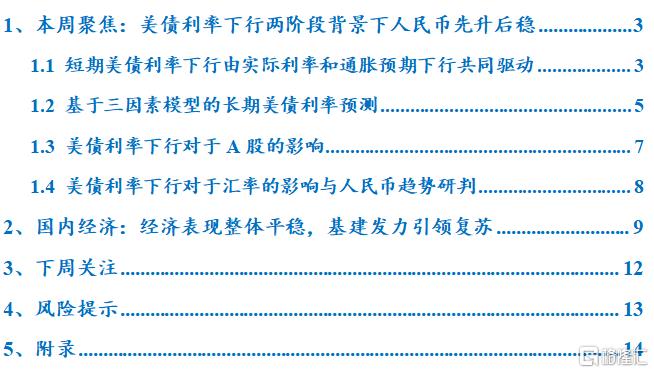

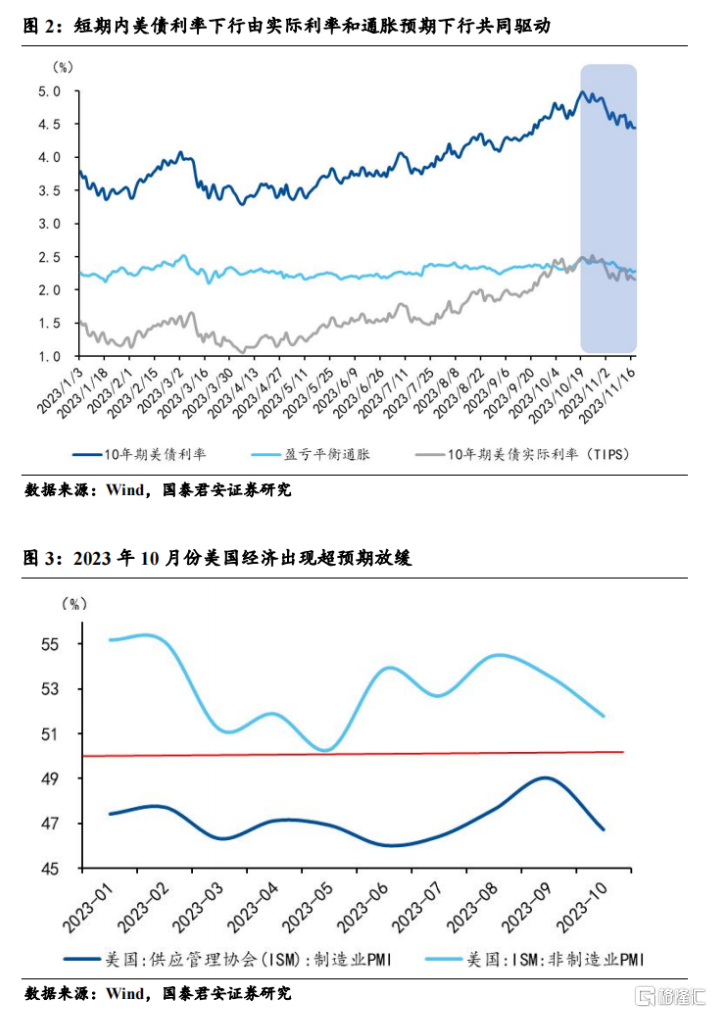

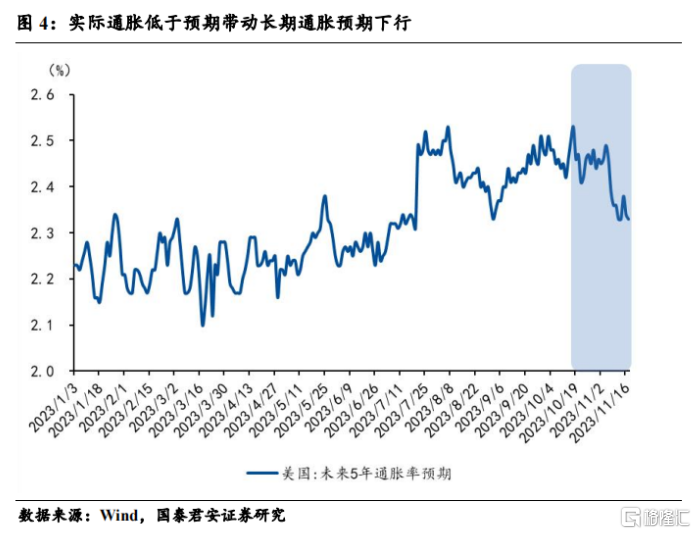

(1)10月下旬以來,美債利率出現一波較快速下行,由實際利率和通脹預期下行共同驅動。10年期美債利率從10月19日的高點4.98%,下行至11月17日的4.44%,下行幅度達到54BP,其中實際利率下行33BP,貢獻了61.1%,盈虧平衡通脹下行了21BP,貢獻了38.9%。實際利率下行主要是由於美國經濟出現超預期放緩,盈虧平衡通脹下行主要是由於通脹水平的超預期下滑導致通脹預期下行。

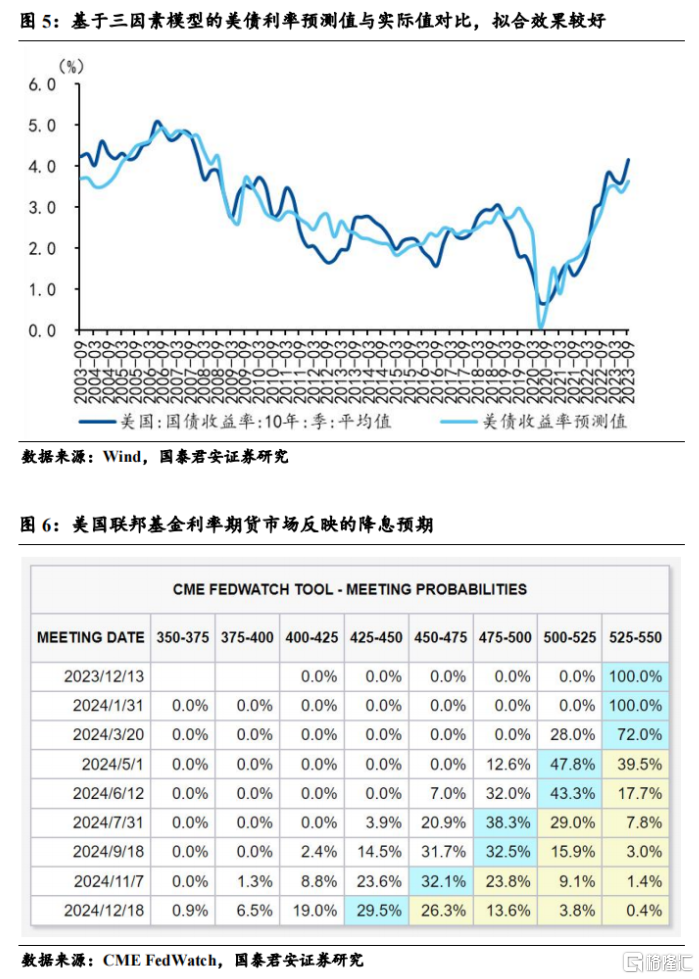

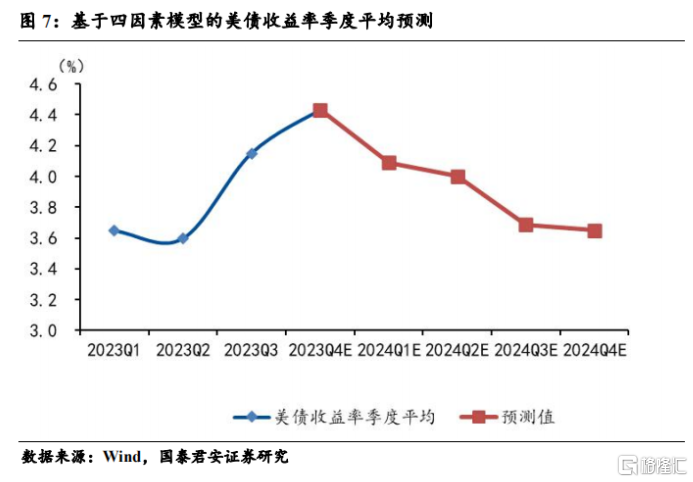

(2)根據三因素模型預測,美債利率後續整體處於下行狀態,未來半年大概率仍保持在4.0%以上,2024年下半年中樞在3.5%-4.0%之間。根據對美債長端利率的拆解,可構建影響美債利率的三因素模型,即實際利率因素、預期通脹因素和風險溢價因素,考慮影響三因素的7個變量,發現其對歷史收益率的擬合效果較好。根據模型結果,從2023Q4至2024Q4未來五個季度美債利率的中樞分別為4.4%、4.1%、4.0%、3.7%和3.6%。

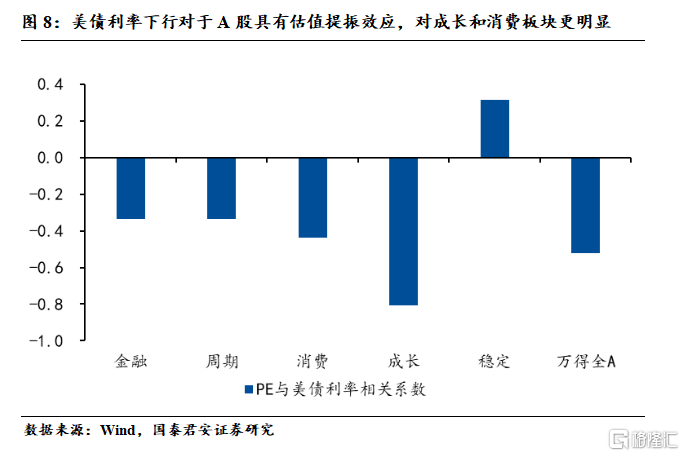

(3)覆盤歷史,美債利率下行對於A股有估值提振效應,對成長和消費板塊更明顯。美債利率通過影響全球流動性從而影響其他國家股市估值,其與A股也表現出較強的相關性。美債收益率與萬得全A的相關係數達到-0.52,説明美債利率下行對A股的估值提振效應較為明顯,從各行業板塊來看,成長和消費板塊的估值提振效應相對更為明顯,其相關係數分別達到-0.81和-0.44。

(4)人民幣短期升值主因美國經濟放緩、美中利差收窄和中美關係企穩,2024年人民幣大概率先升後穩。2024年上半年在中美經濟分化、美中利差收窄、出口修復以及中美關係改善、“結匯潮”等影響下,整體仍有升值趨勢,但是由於各因素均不是很強,升值幅度預計有限,下半年伴隨中美經濟變化趨穩。

2、國內經濟:經濟表現整體平穩,基建發力引領復甦。

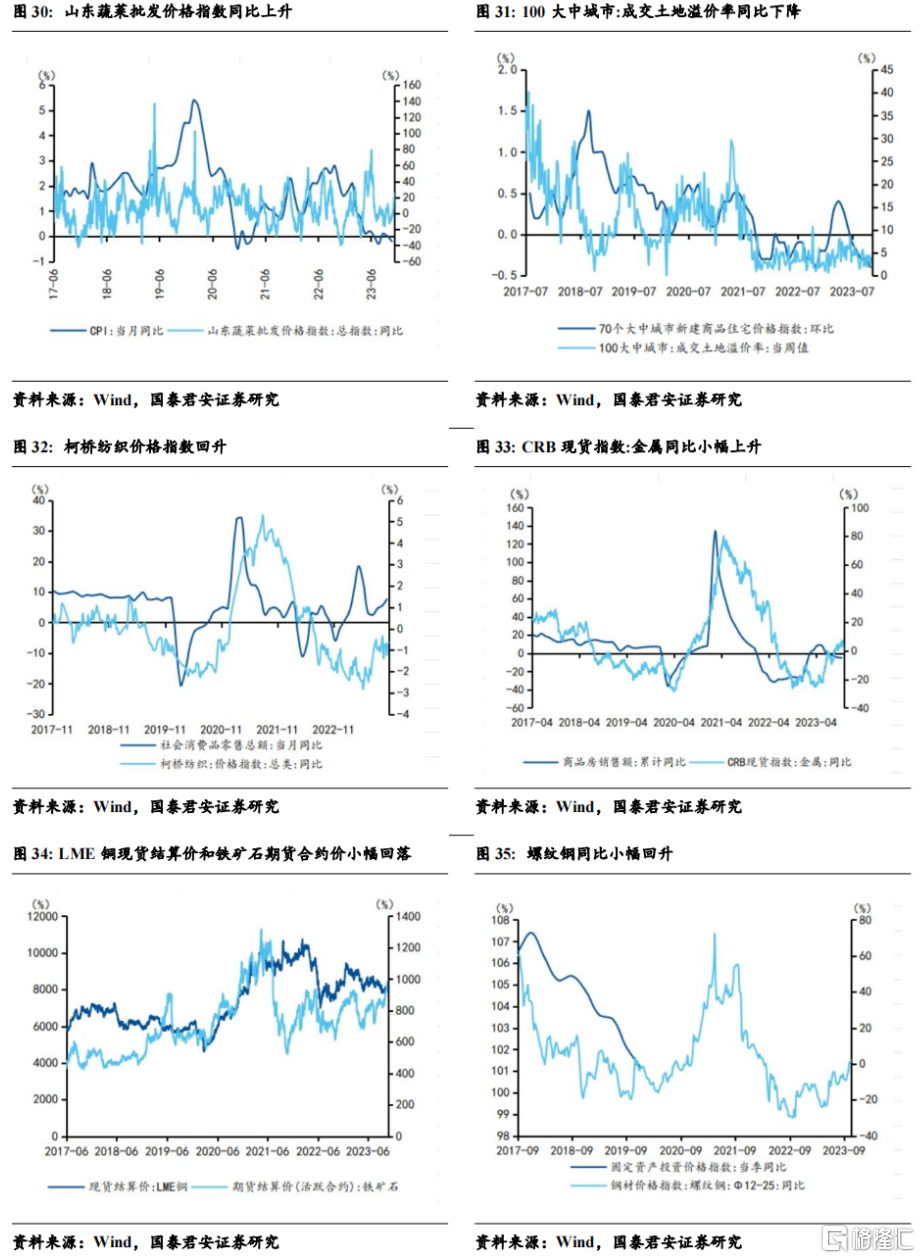

(1)上游:原油價格持續下跌,焦煤價格上升;

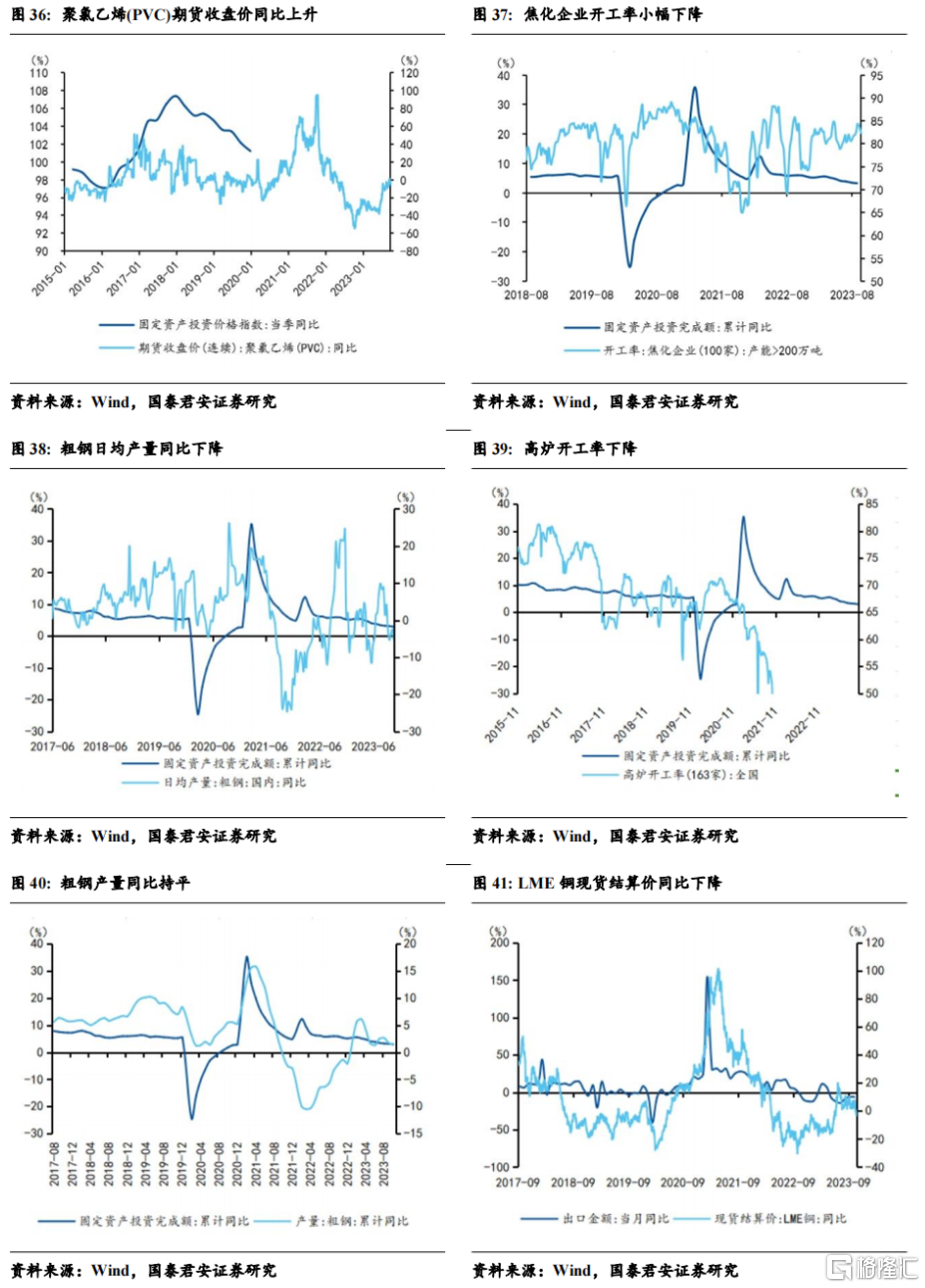

(2)中游:螺紋鋼價格持續上升,水泥價格小幅上升,動力煤價格持平;

(3)下游:土地成交面積持續下跌,上海地鐵客流量反彈;

(4)通脹:豬肉價格小幅走低,蔬菜價格指數持續走高,工業品價格持續回落;

(5)金融:國債利率整體走低,期限利差上升、中債利率波動下跌;

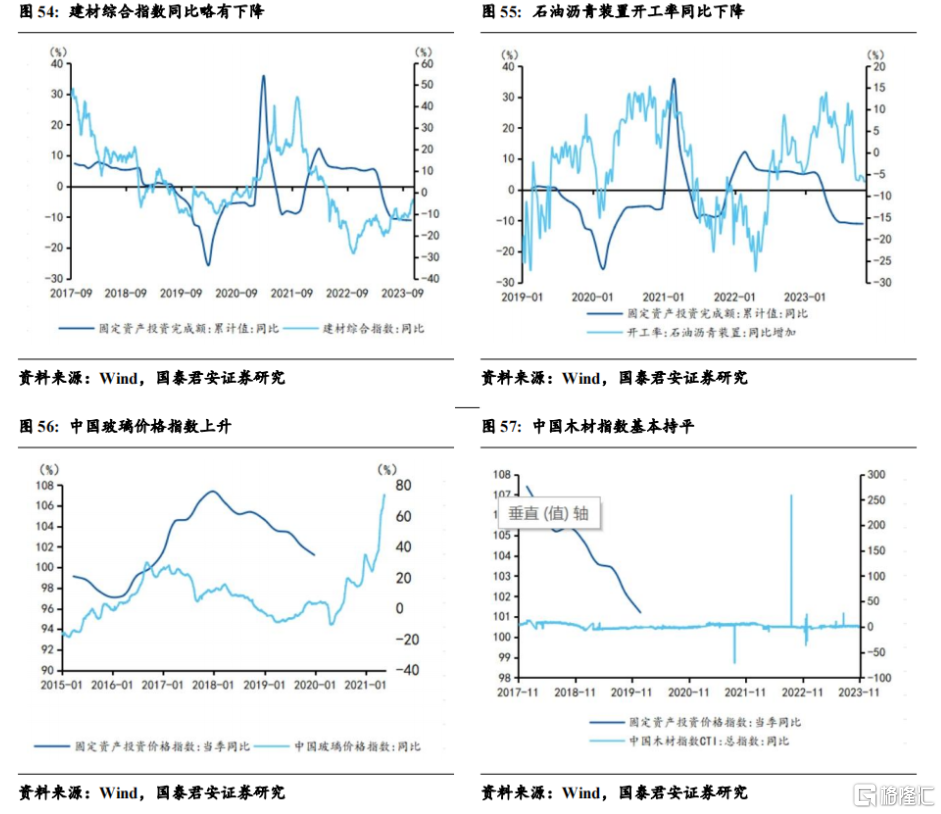

(6)三大需求:商品房成交有所回暖,二手房市場分化,玻璃期貨價格整體同比上升,外需景氣度有所回升。

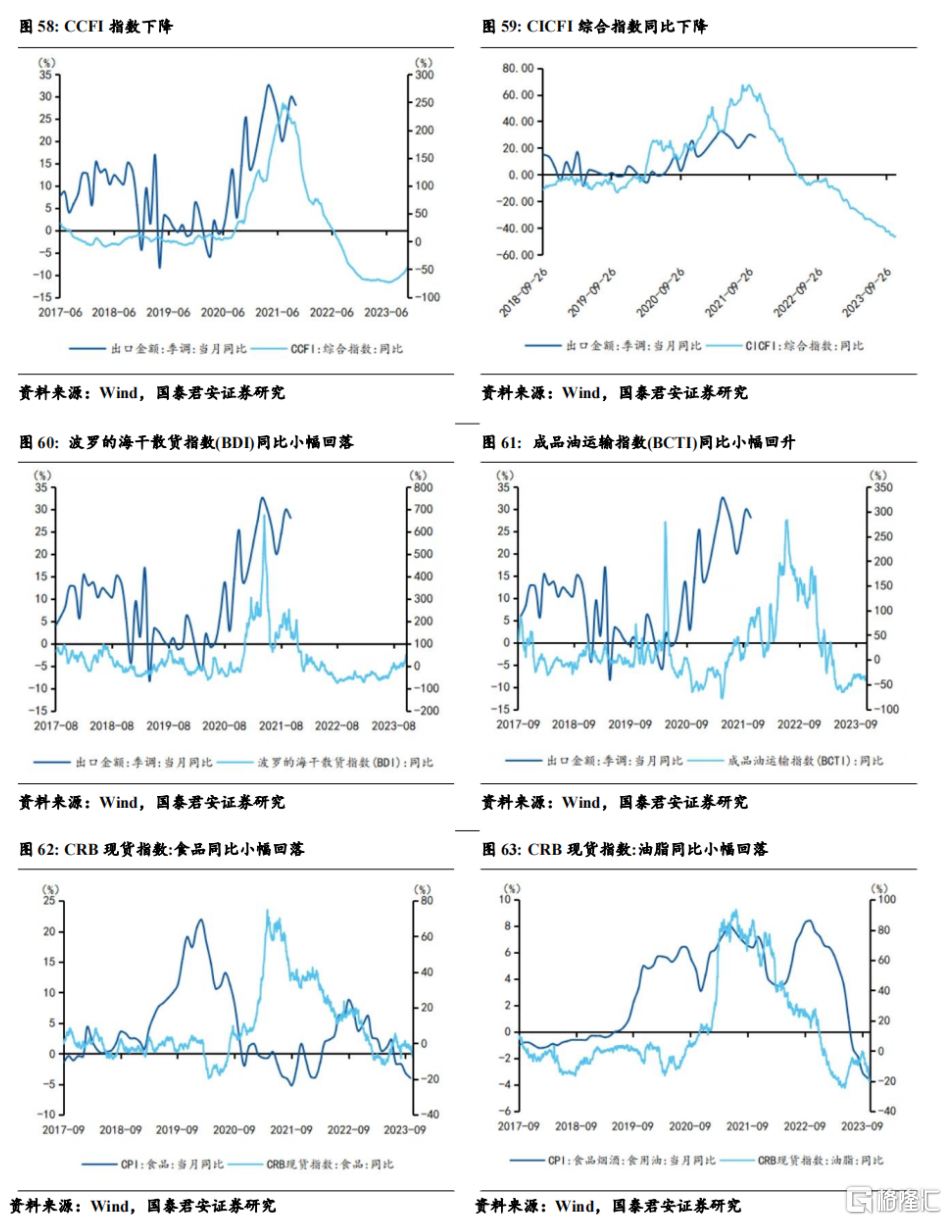

(7)產業鏈:農產品價格指數小幅下降,API原油庫存持續上升,黑色產品MySpic指數略有回升,費城半導體指數持續上升。

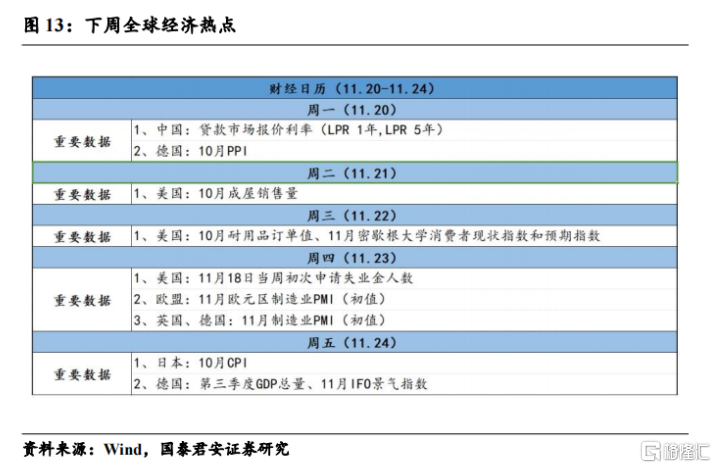

3、下週關注:中國公佈1年和5年期貸款市場報價利率;美國公佈10月成屋銷售數據和密歇根消費者預期數據;日本公佈CPI通脹數據。

4、風險提示:美國經濟韌性超預期;美國通脹粘性超預期導致繼續加息。

目錄

正文

1. 本週聚焦:美債利率下行兩階段背景下人民幣先升後穩

1.1 短期美債利率下行由實際利率和通脹預期下行共同驅動

10月下旬以來,美債利率出現一波較快速下行,由實際利率和通脹預期下行共同驅動。10年期美債利率從10月19日的高點4.98%,下行至11月17日的4.44%,不到一個月時間下行幅度達到54BP。我們對10年期美債利率進行拆解,長期名義利率=長期實際利率+盈虧平衡通脹=長期實際利率+預期通脹+通脹風險溢價,其中長期實際利率可用通脹指數國債(TIPS)利率近似替代。可以發現美債利率下行的54BP中,實際利率下行了33BP,貢獻了61.1%,盈虧平衡通脹下行了21BP,貢獻了38.9%。實際利率下行主要是由於美國經濟出現超預期放緩,美國10月製造業PMI意外下滑至46.7,新增非農就業15萬人,低於預期,失業率意外升至3.9%,顯示美國經濟放緩跡象。盈虧平衡通脹下行主要是由於通脹水平的下滑導致通脹預期下行,美國10月CPI同比3.2%,預期3.3%,前值3.7%,核心CPI同比4.0%,預期4.1%,前值4.1%,均低於預期,實際CPI低於預期,導致通脹預期跟隨式下降,數據顯示美國未來5年平均通脹預期從10月19日的2.46%降至11月17日的2.33%,下降13BP。

1.2 基於三因素模型的長期美債利率預測

根據對美債長端利率的拆解,可構建影響美債利率的三因素模型,即實際利率因素、預期通脹因素和風險溢價因素。影響美債實際利率的因素包括經濟增長(GDP環比折年率)、居民儲蓄率(季度平均)和貨幣財政政策(聯邦基金利率、美聯儲總資產、TGA賬户餘額),疫情期間美債實際利率長期為負,主要是因為低增長、高儲蓄和寬貨幣,疫情之後這些因素髮生扭轉,實際利率逐步上行。預期通脹與CPI實際通脹存在很強相關性,後者可作為前者代理變量。風險溢價因素可用標普500波動率指數衡量(滯後3期)。基於以上7個變量對10年期美債收益率進行線性擬合,整體效果較好。

根據模型預測,美債利率後續整體處於下行狀態,未來半年大概率仍保持在4.0%以上,2024年下半年中樞在3.5%-4.0%之間。我們假設美國經濟後續仍處於放緩態勢,美聯儲不再加息,2024年二季度降息預期升温,但實際降息要到三季度之後,預計三季度和四季度分別降兩次,美國經濟在三季度之後企穩略微回升,即隱含美國經濟不會陷入大幅衰退的假設,美聯儲減持國債和MBS操作繼續。根據模型預測,從2023Q4至2024Q4未來五個季度美債利率的中樞分別為4.4%、4.1%、4.0%、3.7%和3.6%。即總體來看,後續由於美國經濟放緩、通脹水平下行以及2024年下半年降息落地,美債利率整體表現為下行態勢,但是未來半年維度內大概率仍在4.0%以上,2024年下行的下限大概率在3.5%-4.0%之間。

1.3 美債利率下行對於A股的影響

覆盤歷史,美債利率下行對於A股有估值提振效應,對成長和消費板塊更明顯。美債收益率會對全球資產價格產生影響,主要是因為其會影響到全球資本流動,美債收益率下降導致資本從美國流出,從而對其他國家資產產生相對的估值提振效應。我們用2016年以來A股總體和各板塊與美債收益率的相關係數來看,其相關性均在1%的水平上顯著。美債收益率與萬得全A的相關係數達到-0.52,説明美債利率下行對A股的估值提振效應較為明顯,從各行業板塊來看,成長和消費板塊的估值提振效應相對更為明顯,其相關係數分別達到-0.81和-0.44。

1.4 美債利率下行對於匯率的影響與人民幣趨勢研判

人民幣匯率在7.3左右橫盤3個月後,短期內略有升值,創8月下旬以來新高。2023年以來人民幣整體趨貶,從年初美元兑人民幣最高6.71貶至最低7.34,年內最大貶值幅度達到9.4%。8月中旬以來,中國經濟企穩弱反彈,疊加外匯降準、外匯市場自律機制指導等政策調控,人民幣匯率在7.3左右震盪。11月15日短期跳升,達到7.24,創近三個月以來新高。

人民幣短期升值主因美國經濟放緩、美中利差收窄和中美關係企穩。美國10月製造業PMI意外下滑至46.7,新增非農就業15萬人,低於預期,失業率意外升至3.9%,顯示美國經濟放緩跡象,美債收益率下行,從10月末的5%附近半個月下至4.5%附近,美中利差收窄。同時中美元首會晤,關係短期邊際回暖,也助升了人民幣升值。

綜合考慮價值因素、供求因素、預期因素和制度因素,2024年人民幣大概率先升後穩。

一是從價值因素來看,預計中國經濟2024年前高後低,美國經濟短期處於下行態勢,年中左右可能存在淺衰退風險,三季度開啟降息概率較高,經濟預期回温,美國經濟前低後高;美中通脹差整體進一步收窄,但幅度相對有限。

二是從供求因素來看,美債收益率短期到達4.5%左右後,伴隨經濟美國經濟下行和通脹下行,後續仍將繼續下探,美中利差有進一步收窄空間;海外低庫存或帶來2024年出口的相對修復,並且春節前1-2個月一般會有短暫性的“結匯潮”。

三是從預期因素來看,中國提振經濟政策密集出台,穩經濟、穩信心初見成效,同時中美關係緩和。

四是從制度因素來看,人民幣觸及7.3左右之後,政策調控信號明顯加強,過度貶值不利於信心和人民幣國際化。

綜合來看,2024年人民幣大概率先升後穩。2024年上半年在中美經濟分化、美中利差收窄、出口修復以及中美關係改善、“結匯潮”等影響下,整體仍有升值趨勢,但是由於各因素均不是很強,升值幅度預計有限,下半年伴隨中美經濟變化趨穩。

2. 國內經濟:經濟表現整體平穩,基建發力引領復甦

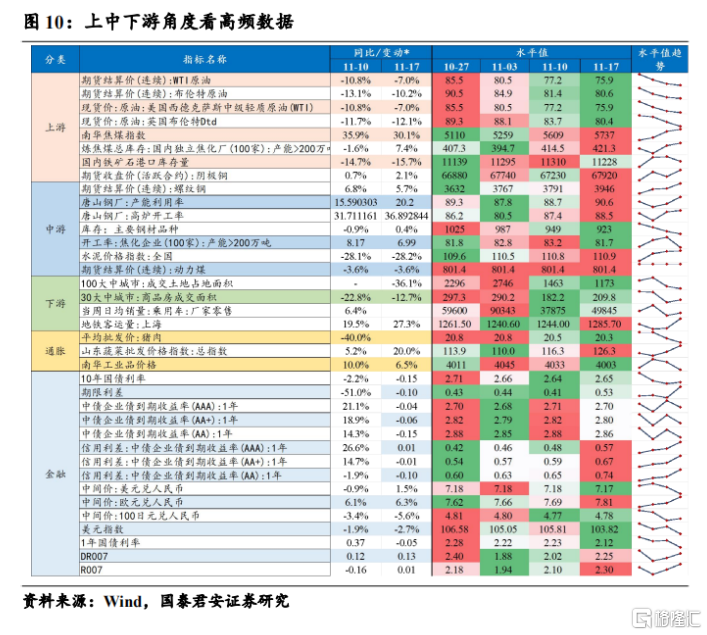

從上中下游角度來看,上游原油價格下跌,焦煤價格上升;中游螺紋鋼價格上升,水泥價格小幅上升,動力煤價格持平;下游100大中城市土地成交面積持續下滑,同比大幅下降,房地產市場低迷,上海地鐵客流大幅上升。豬肉價格小幅走低,蔬菜價格指數持續走高,工業品價格上升後回落。國債利率整體走低,期限利差上升、中債利率波動下跌,信用利差持續上升,美元指數震盪走低。

上游: 原油價格持續下跌,焦煤價格上升。本週WTI和布倫特原油價格均出現下跌,南華焦煤價格指數上升幅度較大,焦化廠焦煤庫存量小幅增加。陰極銅期貨價格波動上升。

中游: 螺紋鋼價格持續上升,水泥價格小幅上升,動力煤價格持平。本週螺紋鋼期貨價格持續上升並創近一個月新高,水泥價格指數小幅增加,動力煤價格持平。

下游: 土地成交面積持續下跌,但同比下跌幅度收窄,房地產市場持續低迷,上海地鐵客流大幅反彈。本週100大中城市土地成交面積同比下降36.1%,30大中城市商品房成交面積同比也繼續下降,上海地鐵客運量同比大幅上升。

通脹: 豬肉價格小幅走低,蔬菜價格指數持續走高,工業品價格持續回落。本週豬肉批發價小幅走低,蔬菜價格指數持續走高,工業品價格指數持續回落。

金融: 國債利率整體走低,期限利差上升、中債利率波動下跌,信用利差持續上升,美元指數震盪走低。11月17日當週,國債利率小幅回升,期限利差上升、中債利率波動下降,信用利差持續上升,美元指數震盪走低,美元兑人民幣中間價回落、歐元兑人民幣持續上升。

從需求端角度來看,商品房成交有所回暖,二手房市場分化。乘用車市場有所回暖,玻璃期貨價格整體同比上升。外需景氣度有所回升,BDI同比大幅上升,其他指數同比仍呈下降趨勢。

消費:商品房成交面積小幅反彈,二手房市場分化,乘用車市場有所回暖。本週,商品房成交面積小幅回升,一、二線城市同比小幅回升,三線城市大幅反彈,但房地產市場總體依然低迷。一、二、三線城市二手房掛牌價格指數均持續下滑,一、二線城市二手房掛牌量指數波動走低,三線城市二手房掛牌量指數反彈,同比一線城市二手房出售掛牌量指數大幅下跌,二、三線城市有所上升,總體二手房市場一、二線城市低迷,三線城市有所反彈。本週乘用車日均銷量零售和批發均有所反彈,乘用車市場有所回暖。

投資:建材市場持續回暖,玻璃期貨價格反彈回落。11月17日當週,建材指數持續上升,同比略降3.3%,與此同時,玻璃期貨價格有所回落,但同比上升24%,市場價持平。

出口:外需景氣度有所回升;波羅的海乾散貨指數同比上升,其他指數同比仍呈下降趨勢。11月17日當週,BDI、CCFI、CBCFI、CCBFI、BCTI持續回升,CICFI持續走低、BDTI指數反彈回落,但BDI指數整體同比大幅上升,其他指數同比均呈現下降。

從產業鏈角度來看,農產品價格指數小幅下降,家畜類現貨價格持續回落,食品小幅回落,油脂類價格持平,白糖、菜籽、菜粕、棉花期貨價格小幅下跌,其他其他穀物類農產品價格小幅上升;API原油庫存持續上升,全美商業原油庫存小幅下降,OPEC一攬子原油價格下降,石化產品期貨價格除PTA、甲醇、聚丙烯外均有所下跌,煤炭庫存與焦煤價格略降,但焦煤市場價略升;黑色產品MySpic指數略有回升,主要鋼材庫存量下降;有色金屬整體略有反彈,LME期貨價格鋅、鎳小幅下跌,銅庫存略升。歐盟排放配額價格震盪回落。費城半導體指數持續上升,DXI指數上升。

農產品價格小幅下降,家畜類現貨價格持續回落,食品價格小幅回落,油脂類價格持平,農產品期貨略有分化。11月17日當週,CRB現貨指數家畜類回落,食品小幅回落,油脂類價格持平,農產品期貨價格指數略降。主要農產品期貨方面,從期貨收盤價看,白糖、菜籽、菜粕價格小幅回落,豆類農產品、小麥、玉米和蘋果連續合約期貨價格出現小幅上升。

API原油庫存持續回升,全美商業原油庫存下降,OPEC一攬子原油價格下降,石化產品期貨價格除PTA、甲醇、聚丙烯外均有所下跌,煤炭庫存與焦煤價格略降,黑色產品MySpic指數略有回升,主要鋼材庫存量下降。11月17日當週,石化產品期貨價格除PTA、甲醇、聚丙烯外均小幅下滑,盛澤化纖價格指數小幅上升。冷軋、螺紋鋼、主要鋼材品種、熱卷和中板庫存均有所下降。

有色金屬整體略有反彈,LME期貨價格鋅、鎳小幅下跌,銅庫存略升。11月17日當週,倫敦現貨白銀、黃金價格均下跌,COMEX黃金、銀價格同樣下跌,鋁庫存下降,銅庫存量有所增加。

動力煤期貨價格下跌,歐盟排放配額價格小幅上升後回落。費城半導體指數下降,DXI指數上升。

3. 下週關注

下週中國公佈1年和5年期貸款市場報價利率;美國公佈10月成屋銷售量、耐用品訂單值以及11月密歇根消費者現狀和預期指數、11月18日當週初次申請失業金人數;德國公佈10月PPI、11月製造業PMI和IFO景氣指數以及第三季度GDP總量;日本公佈10月CPI;英國公佈11月製造業PMI數據。

4. 風險提示

美國經濟韌性超預期,導致降息比預期更晚;地緣風險等導致美國通脹粘性超預期,從而導致進一步加息。

5. 附錄

(注:若無特殊説明,深藍色線左軸,淺藍色線右軸)