波司登(03998.HK):短期衝擊不改崛起之勢,新財年業績值得期待,維持“買入”評級

機構:中泰證券

評級:買入

投資要點

歷經沉浮,國產羽絨服龍頭重現光芒。公司OEM起家奠定高品質專業化基礎,同並時通過渠道快速擴張(2013年達1.3萬家),成為國內市佔率第一羽絨服品牌(2012年達40.1%)。而前期粗放式擴張遇上國內電商及海外快時尚衝擊,定位模糊、設計老化、庫存積壓等風險逐一顯現,公司業績出現下滑。故2017年公司啟動“聚焦主航道,收縮多元化”戰略,對品牌/產品/渠道/供應鏈進行全面重塑。經過2年改革,成效顯著,2017/18~2018/19財年營收及淨利潤CAGR分別+23.4%/+58.3%,股價實現2年約8倍的增長,獲得消費者及市場的認可。

品牌升級之路方興未艾,量價仍有提升空間。

量:2018年國內羽絨服市場規模超千億,增速超行業整體(2014~2018羽絨服/行業規模CAGR分別為11%/6%)。但滲透率僅為9%,遠低於歐美(35%)/日本(70%)等發達國家。未來在需求多元化、購買季節化減弱的趨勢下,滲透率有望提升,帶動銷量增長。從格局看,國內中高端專業羽絨服領域參與者少,而消費者對羽絨服專業化、國產化的需求在提升,公司作為國產中高端羽絨服專家,市佔率有望進一步提升(當前約10%)。

價:帶有“時尚化”、“奢侈化”屬性的海外高端羽絨服品牌的進駐,打破了國內消費者對羽絨服主要用於禦寒的認知,消費呈現專業化、時尚化及價格敏感度降低的趨勢,也獲得兼具購物慾和消費能力的年輕羣體的青睞。而產品品質、設計及品牌為公司戰略轉型升級的重點,在此背景下,當前公司主銷價格帶已提升至1000~1800元(2017/2018年銷售佔比分別為48%/64%)。考慮到公司轉型方向不變,且產品時尚化、客羣年輕化顯著,未來公司中高端產品佔比仍有望提升,進而帶動均價提升。

在前期基本面持續超預期下,短期遭受暖冬和疫情影響,市場預期公司業績或受影響,股價出現回調。但我們認為公司長期轉型戰略方向不變,短期公司業務的兩個看點,或使其受疫情及後續影響小於行業,同時在2020/21財年業績彈性有望加大:

公司80%收入來自羽絨服,而其主銷季節為Q4&Q1(2018/19財年佔羽絨服收入的77%+,佔公司整體收入的83%),考慮到國內疫情已趨穩可控,我們預計至羽絨服銷售旺季,國內消費有望恢復,故公司2020/21財年收入受疫情影響小於行業整體。並且得益於品牌及產品升級成效顯著,公司在暖冬影響下銷售表現強勁,2019.3~2019.12月波司登品牌零售額同增30%+,未來隨轉型升級的持續,預計公司受暖冬影響可控。

轉型之下,公司毛利率有所提升(2017/18、2018/19財年分別為46.4%/53.1%),但淨利率受前期費用投入加大影響,仍處歷史低位(最高時期20%左右,2018/19財年9.7%)。我們認為,隨公司改革效果持續顯現,產品力及品牌力有望持續提升,帶動均價及毛利率穩步提升。同時在第一階段轉型收官之年,疊加品牌力提升以及疫情後市場出清,預計整體營銷及渠道費用有望收縮,帶動淨利率持續回升。

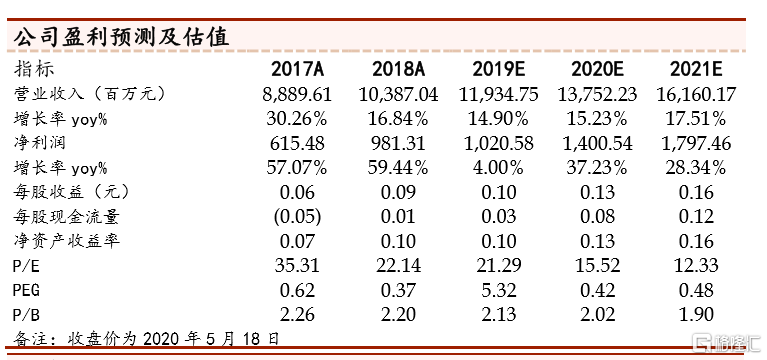

盈利預測及投資建議:公司在產品/渠道/品牌/供應鏈方面提效顯著,後續有望位於良性發展階段。公司近期發佈的上市以來最大力度的股權激勵計劃,也彰顯長期發展信心。雖短期暖冬&疫情或加大2019/20財年業績壓力,但低基數疊加第一階段轉型收官之年控費,預計2020/21財年業績彈性有望加大,且疫情之下也有望強化公司龍頭地位。我們預計2019/20、2020/21、2021/22財年淨利潤為10.2/14.0/18.9億元,分別同增4%/37.2%/28.4%,對應EPS分別為0.10/0.13/0.16元,現價對應2020/21財年PE16倍,給予“買入”評級。

風險提示:受疫情影響,終端需求疲軟;線上業務增速放緩,導致業績增長不及預期;女裝銷售疲軟,導致商譽減值超預期。