平價上網,光伏組件商利潤被擠壓,六大巨頭大喊:放開那玻璃!

圖片來源:iFinD

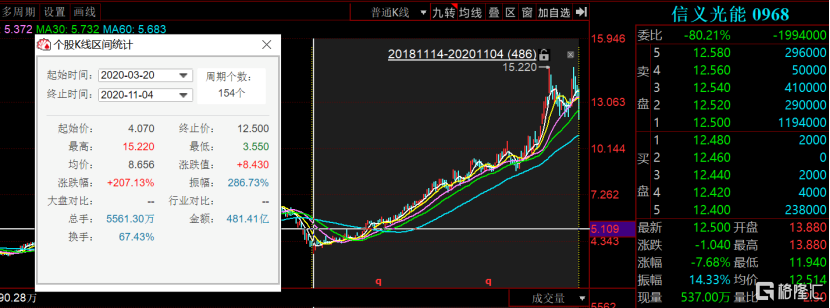

光伏玻璃的漲價,使得光伏玻璃企業受到市場的熱捧,2020年產能市佔率第一(約38%)的信義光能,從年初3月份的低點以來,累計上漲達207%。

而在A股方面,2020年光伏玻璃產能市佔率第二(24%)的福萊特也同樣受到市場的熱捧,從年初3月份的低點以來,累計上漲達286%。

圖片來源:iFinD

第四季度,光伏市場年終“搶裝潮”,需求進入集中爆發期,但是與需求格格不入的是下游組件廠商的焦慮。面臨着成本上漲、催貨、停產等種種困難,而這一切源於最近光伏輔材之一的光伏玻璃由於短缺幅度較大,價格屢創新高。

光伏玻璃的價格高企導致光伏下游企業,尤其是光伏組件廠商在盈虧線上下苦苦掙扎,還隨時面臨無法採購到玻璃,停產無法供貨的境況。

11月3日,阿特斯、東方日升、晶澳、晶科、隆基、天合光能6家光伏企業聯合發佈《關於促進光伏組件市場健康發展的聯合呼籲》。

其中提到,玻璃產能的嚴重短缺使組件企業的排產、出貨面臨嚴重危機,並且懇請國家相關部門能考慮給光伏市場年終“搶裝潮”降温,引導項目有序推進。

也同時呼籲,對於當前的困境,玻璃行業的產能瓶頸是組件供應“告急”的直接誘因,希望國家充分考慮目前行業面臨的緊迫局勢,放開對光伏玻璃產能擴張的限制。

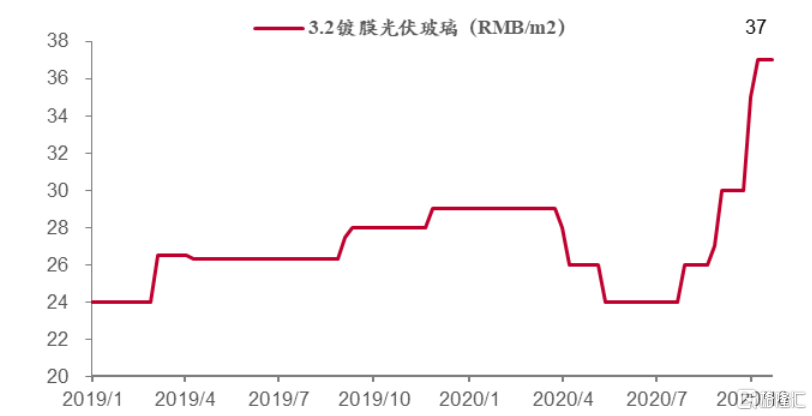

1、光伏玻璃價格不足半年上漲71%

光伏玻璃新建產能需要一年或一年半的時間,而直至到新的玻璃窯爐擴產之後,此輪光伏玻璃強週期才會結束,如此一來,光伏玻璃的供需缺口是短時間無法緩解,而價格也難以下調。

早在今年6月,中國光伏行業的雙面組件的出貨量大幅增加,已經超過30%的比例。雙面組件,對光伏玻璃的需求增加一倍,疊加下半年光伏搶裝預期,光伏玻璃需求旺盛。

而供給端,福萊特越南2條1000噸/日產線受疫情影響推遲至20Q4和21年Q1投產(原定20年上半年一條下半年一條),信義蕪湖2條1000噸產線推遲至21年Q1投產(原定20年Q4和年底),並且受到產能置換的政策“一刀切”的影響,產能後續擴張受限。

供需缺口加大,導致光伏玻璃價格迅速上漲。PVInfolink數據顯示,從7月初到10月底,3.2mm光伏玻璃的平均價格已經從24元/平米上漲至41元/平米,每平米上漲17元,漲幅高達71%。而目前現貨市場上3.2mm鍍膜玻璃已來到每平方米41至48元/平米,高位已經出現48至50元/平米。

3.2mm鍍膜光伏玻璃價格(元/W)

數據來源:PVInfolink

據悉,光伏玻璃這輪漲價,從此7月份佔組件成本12%左右,快速上漲到了現在18%的水平,佔比成本幅度持續加大。

對此,6家光伏企業聯合聲明主要針對的是:2020年1月工信部發布的《水泥玻璃產業產能置換實施辦法操作問答》,其中明確光伏玻璃新建項目必須按照政策要求執行產能置換。在目前供需缺口加大的情況下,這樣“一刀切”的政策使得光伏玻璃新增產能受限,並且已經影響到下游光伏組件企業的生產和交付能力。

其實我國的普通玻璃產能嚴重過剩,但是,光伏組件需要光伏玻璃並沒有產能過剩,也同樣被該文件“一刀切”,籠統地納入了限制範圍。隨着光伏產業的發展光伏玻璃出現了供需缺口,由於政策上的監管使得擴產的難度增加,影響光伏行業未來的健康發展。

招銀證券的測算,2021年全球光伏裝機需求有望上漲33%,而光伏玻璃的有效產能供應僅增加不超過20%而中銀證券最新研報顯示,預計2020年全球裝機需求約120GW,與2019年相比基本持平,2021-2022年則有望增長至160GW、190GW。2021年全球光伏玻璃需求增速有望超過30%:綜合考慮光伏裝機需求、單晶滲透率等因素,測算2020-2022年全球光伏玻璃需求分別約658萬噸、870萬噸、1016萬噸,2021-2022年分別同比增長32.18%、16.79%,光伏玻璃行業有望持續景氣。

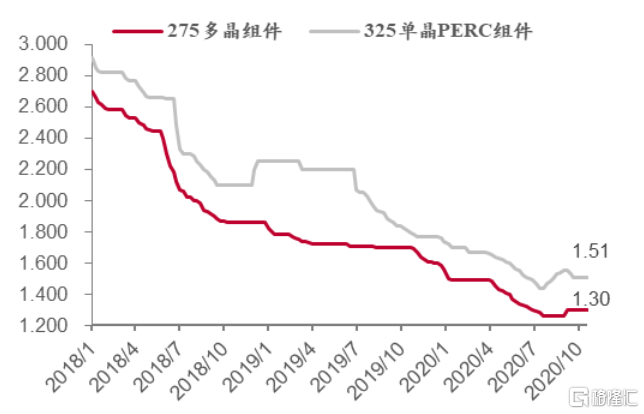

2、光伏組件企業盈利萎縮,能否漲價應對?

儘管光伏玻璃價格大幅上漲,從7月份到10月底上漲70%之多,但是其下游光伏組件的價格並沒有同比上漲,僅微微上調。中銀證券稱,儘管十月玻璃價格大漲,近期終端買方已無法接受組件繼續喊漲,因此組件價格並未出現明顯波動,僅有小型現貨訂單、或部分交期較緊張的訂單出現上漲。光伏玻璃的持續漲價為組件成本帶來沉重壓力,組件利潤再度進一步萎縮。

光伏組件價格(元/W)

數據來源:PVInfolink

説白了,光伏組件廠商被兩頭擠,上游光伏玻璃價格不斷上漲,其下游光伏電廠由於平價上網、競價項目等原因,價格限制死死的,一點讓步都沒有。光伏玻璃越漲,組件廠商利潤越小,能不着急嗎?因此光伏組件6巨頭再也坐不住了。

從光伏組件龍頭企業隆基股份的業績來看,其前三季度淨利潤為63.57億元,同比增長82.44%,業績增長系組件、硅片銷量增加所致。但其第三季度公司毛利率環比減少了1.5%,歸屬於上市公司股東的淨利潤為22.41億元,環比下降0.53%。主要因2020第三季度光伏玻璃價格上漲導致組件毛利率下滑所致。

據悉,有關部門就光伏玻璃產能問題正積極開展三項重點工作:一是加強光伏玻璃供應保障(擬對光伏玻璃實行有別於傳統浮法玻璃的政策)、二是對光伏玻璃產能置換實行差別化政策、三是防止產生新的產能過剩(嚴防假借光伏玻璃之名新建普通建築玻璃生產線)。

但是光伏玻璃受到產能週期的影響,突擊新增產能幾乎不可能,顯然遠水能救近渴,行業預計產需平衡價格回落估計要大半年。

光伏組件企業與光伏玻璃企業之間的利益博弈,是目前的核心問題。安信證券則測算2020年和2021年,光伏玻璃分別存在1175.6噸/日和692.4噸/日的供需缺口,光伏玻璃自2020年三季度開啟漲價節奏,盈利中樞持續上移,3.2mm光伏玻璃毛利率目前已經超過50%。

假設後續光伏玻璃的價格依舊維持高居不下,價格持續上漲。對於下游光伏組件企業而言,光伏玻璃的供應受限,價格上漲導致成本上漲,以量換價的方法難以持續的話,那麼光伏組件企業與光伏玻璃企業之間的利益博弈會加劇,不排除光伏組件的價格會短期迎來一波強勢的反彈。