2022年海外食飲行業投資策略:攻守兼備,有確定性盈利改善

本文來自格隆匯專欄:張憶東,作者:張博 王源 張忠業

投資要點

年海外食品飲料年度投資策略:

防禦:1)、必需消費品需求仍有較強支撐。2021年3月後社零增速下行壓力主要由於汽車產銷量下滑以及部分月份散發疫情對餐飲行業的衝擊。2)、必需消費品防守屬性強。

進攻:1)、收入提振:高端化下的結構升級+中端品牌提價。在日本長達30年消費升級歷程中,個性化、差異化、多樣化帶動了品牌化及高端化進程。除高端化進程外,受原材料漲價影響,各品牌2021年下半年起亦對中端品牌進行提價。2)、利潤率改善:預計2022年原材料成本上漲幅度有窄縮,隨着成本壓力緩解,食品飲料板塊毛利潤率有改善空間。

核心薦股:華潤啤酒(00291.HK)及蒙牛乳業(02319.HK)。亦建議關注達利食品、農夫山泉、康師傅控股、中糧家佳康的投資機會。

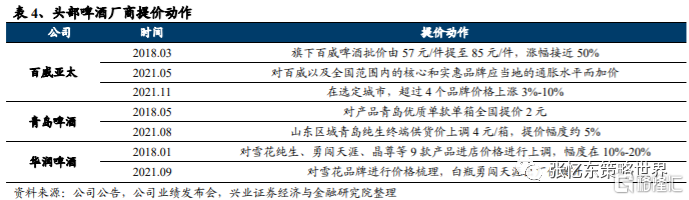

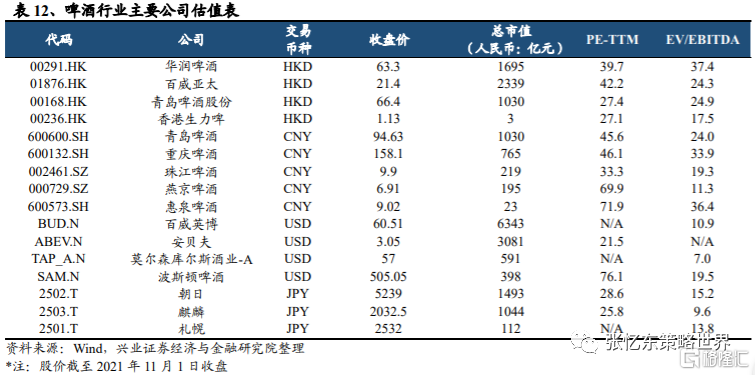

啤酒:1)、結構升級+中端品提價。高端化戰略下品牌升級及結構改善帶來確定性噸價提升。2021年,華潤啤酒旗下白瓶勇闖天涯9月起出廠價提升約10%。百威亞太11月起對中國區部分市場4個品牌提價3-10%。2)、量:精準營銷帶動消費者擴容。無酒精啤酒及果味啤酒主打女性消費羣體。精準營銷、多主體帶貨順應消費新趨勢,為Z世代釀造屬於自己的啤酒。 3)、成本:2022年包裝材料上漲壓力減弱。4)、估值:截至2021年11月1日收盤,港股主要啤酒公司(華潤啤酒、百威亞太、青島啤酒股份及香港生力啤)PE(TTM)處於27x-43x之間。同期,日本上市的朝日及麒麟PE(TTM)分別為25x/29x。中國啤酒行業高端化仍在進程中,業績有確定性改善。中國香港上市啤企估值具備吸引力。

乳製品:1)、乳企龍頭毛利率改善。預期2022年飼草料成本增幅放緩+牧場產能釋放,原奶均價同比温和上漲,乳企的毛利率壓力下降。2)、後疫情時代乳製品消費增速提升,常温板塊、鮮奶、奶酪均有空間。常温板塊雙寡頭格局穩定,渠道下沉及高端化驅動業績;低温鮮奶、奶酪賽道紅利持續。蒙牛及伊利分別入股妙可藍多及澳優,實行多品類運營,業績增長穩健。3)、奶粉:嬰配粉高端化+兒童&成人粉貢獻第二增長曲線。4)、估值:2018年起至今,蒙牛乳業估值水平在30-40倍之間,穩定性較強。

軟飲及休閒食品:1)、成本:預計2022年主要原材料價格漲幅趨緩。2)、量:產品力是公司核心價值。產品力強的公司銷量將領先同業。3)、價:各上市企業新品價格帶上移。隨着百事可樂及可口可樂宣佈提價,行業有整體價格上漲的動能。

肉製品:豬價反轉仍需觀測 2021Q4-2022Q1 行業母豬去化力度。

報吿正文

1、2022 年港股食品飲料行業年度投資策略

1.1、防禦:必需消費品防守屬性強

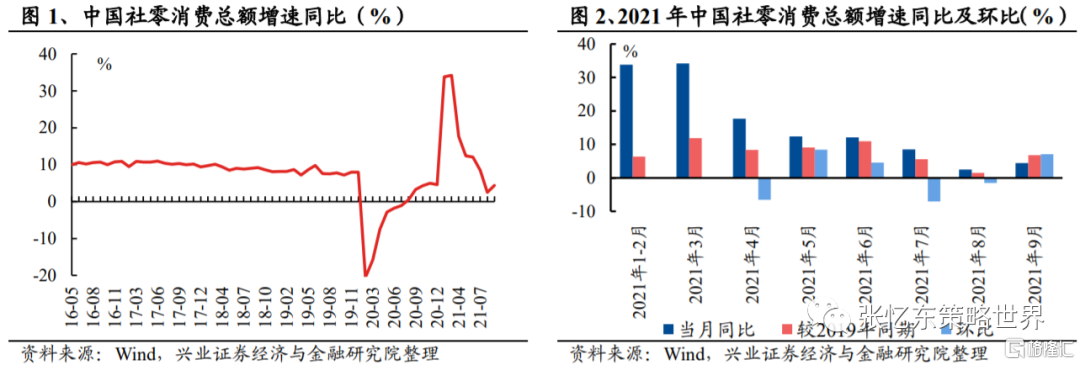

2021 年 9 月,中國社零消費總額同比提升 4.4%,較 2019 年同期提升 6.8%,兩年 複合增速為 3.8%,結束了 3-8 月份的連續下滑態勢。社零增速下行壓力主要由於 汽車產銷量下滑以及部分月份散發疫情對餐飲行業的衝擊。我們認為必需消費品 需求仍有較強支撐,並有望隨經濟回暖景氣度持續提升。

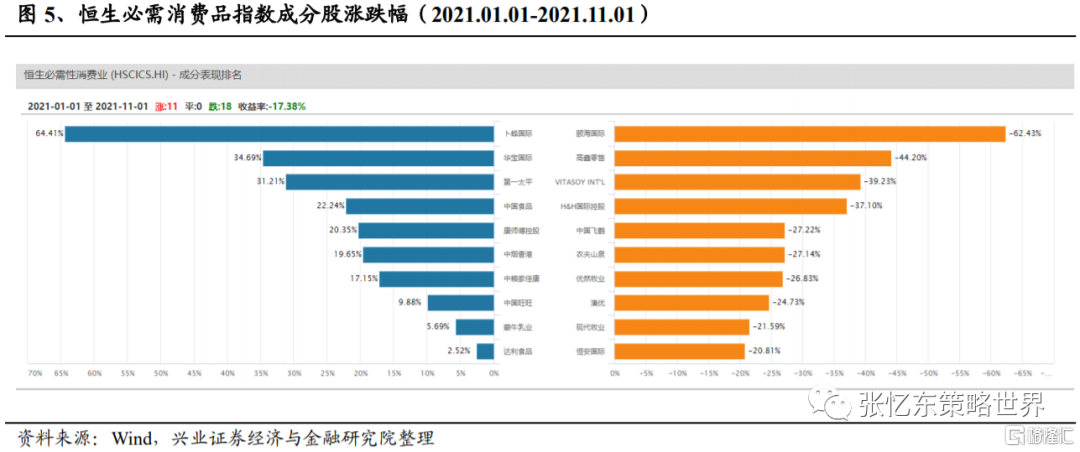

2021 年,恆生必需性消費品指數跑輸恆指。2021 年 1 月 1 日至 2021 年 11 月 1 日恆指累計跌幅為 7.6%;恆生消費指數累計跌幅為 5.8%,恆生必需消費品指數 累計跌幅達到 17.4%,跑輸恆指 9.8 個百分點。其中,下跌幅度較大的細分子版塊 包括食品添加劑(頤海國際)、受新生兒出生人口下降影響的嬰配粉行業(中國飛 鶴及澳優)、前期估值較高的軟飲料行業(農夫山泉)以及受散發疫情影響導致業 績預期下行的酒精飲料行業(啤酒板塊)。

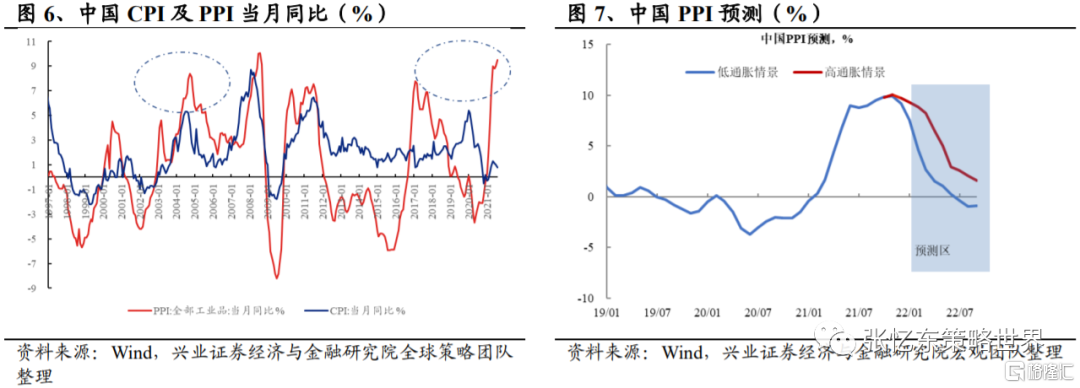

根據興業證券經濟與金融研究院全球策略團隊於 2021 年 10 月 14 日發佈證券研究 報吿《防守反擊,投資時鐘從“類滯脹”轉向“衰退”》觀點,從投資時鐘的角度, 2021 年第四季度將從“類滯脹”逐步轉向“衰退”,食品飲料板塊防守屬性較強。

1.2、進攻:高端化+提價+成本壓力緩解,板塊具備確定性業績改善

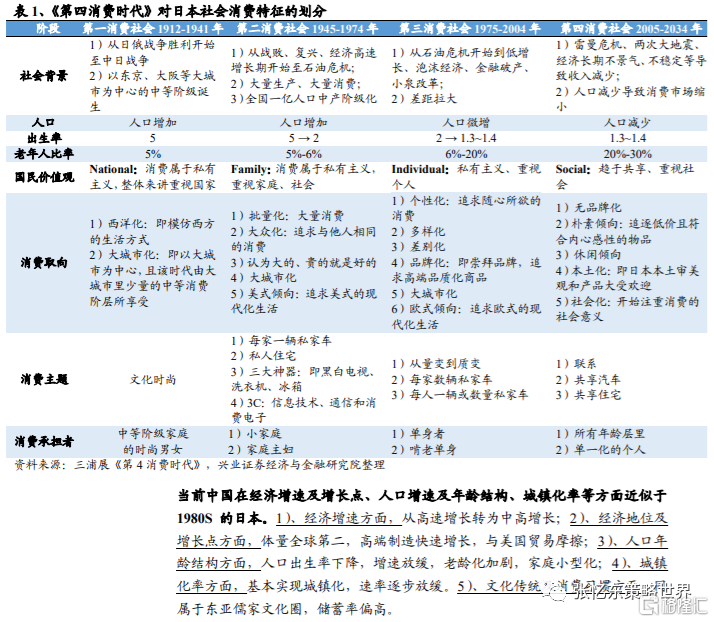

中國於2016年人均 GDP 突破 8,000美元,消費升級啟動。日本在 1978 年人均 GDP 突破 8,000 美元,經歷了長達 30 年的品牌消費升級之路。日本消費社會研究專家 三浦展在《第四消費時代》一書中將日本社會的消費變遷劃分為四個階段:1)、 第一消費社會(1912-1941 年):改革及戰爭紅利帶動經濟繁榮,大城市人口激增, 崇尚受西方國家“摩登”文化,模仿西方生活方式並以大城市為消費中心;動漫、 洛麗塔、原宿牛仔等文化時尚消費受青睞。2)、第二消費社會(1945-1974 年):家庭消費為中心,家電普及,消費模式整體標準化、大眾化。3)、第三消費社會 (1975-2004 年):消費的個性化、差異化、多樣化被重視;消費單位由家庭轉向 個人,消費主力為單身男女;品牌化、高端化體驗式消費受青睞。4)、第四消費社會(2005 年至今):消費市場規模縮小。簡約消費與共享消費;理性選擇去品 牌化、高性價比商品。

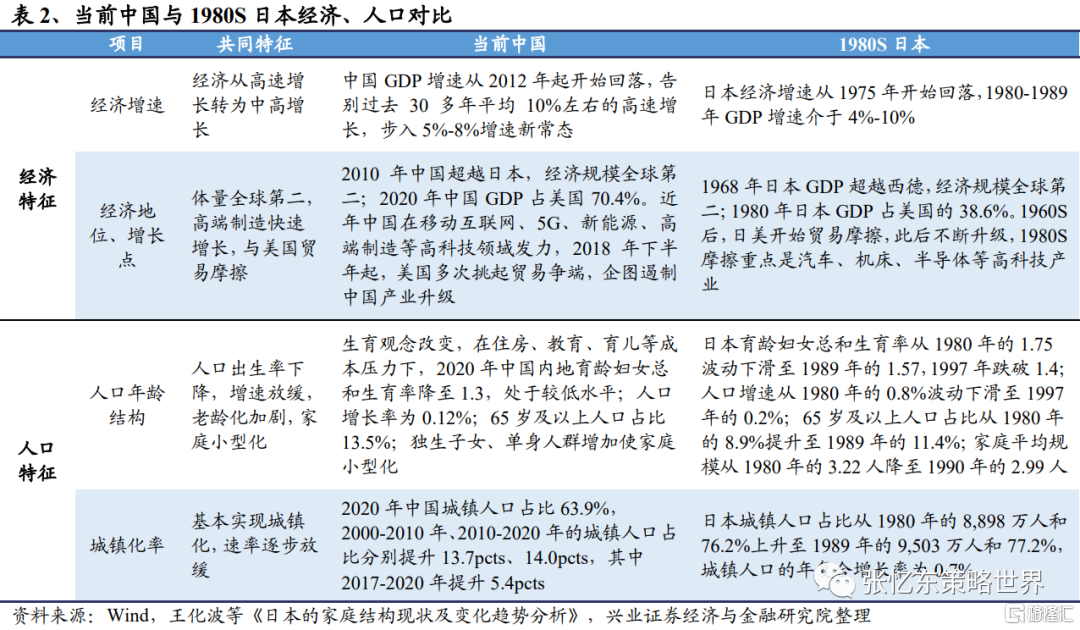

當前中國在經濟增速及增長點、人口增速及年齡結構、城鎮化率等方面近似於 1980S 的日本。1)、經濟增速方面,從高速增長轉為中高增長;2)、經濟地位及增長點方面,體量全球第二,高端製造快速增長,與美國貿易摩擦;3)、人口年齡結構方面,人口出生率下降,增速放緩,老齡化加劇,家庭小型化;4)、城鎮化率方面,基本實現城鎮化,速率逐步放緩。5)、文化傳統及消費習慣方面,同屬於東亞儒家文化圈,儲蓄率偏高。

我們預計,中國市場的消費升級持續性及幅度仍然處於上行通道。從趨勢上看, 好品牌、高品質、個性化商品將充分受益。本土化品牌隨着民族自信心的提升也將受益,國潮取代洋貨的進程仍將持續。Z 世代(1995-2009 年出生的人羣)逐步成為中國消費市場的主力軍,他們的消費偏好向個性化、高端化和品牌化轉型。

受2020 年起原材料上漲幅度較大影響,各個廠商紛紛對主流產品進行不同幅度的提價以對沖成本壓力。我們預計,2022 年原材料成本或隨通脹持續上行,但上 漲幅度有縮窄。各公司毛利率受到的影響將減弱,並隨着品牌持續推進高端化及 大眾品提價,各公司經營利潤有望持續改善。若原材料成本下行,則將迎來確定性利潤率拐點,值得積極配置。

1.3、薦股:關注利潤率有確定性改善的標的

建議關注具有核心價值、具有長期確定性增長的細分行業及相關上市公司。2022 年看好啤酒及乳製品板塊,亦建議關注產品矩陣持續完善的農夫山泉、康師傅及 達利食品的投資機會。1)、啤酒:推薦持續發力高端的華潤啤酒(00291.HK)。包材成本高企為掣肘啤酒行業的核心原因。我們預計 2022 年包材價格上漲幅度小於2021 年水平,同時,啤酒企業通過大眾品提價及品牌高端化來對沖成本上漲壓力,並將在包材成本進入下行通道時獲益。我們持續看好中國市場啤酒高端化進程,建議關注 2021 年推出超高端產品“醴”、高端產品“黑獅果啤”(#485 玫瑰紅)、 碳酸飲料“雪花小啤汽”和國際品牌“紅爵”新品牌,並於2021 年下半年對雪花啤酒 進行價格梳理的華潤啤酒。2)、乳製品:推薦景氣度繼續改善的蒙牛乳業 (02319.HK)。在2020年原奶價格上漲的基礎上 2021 年原奶價格持續上行,推動乳製品龍頭企業提價。隨着產能釋放及飼料價格增幅放緩,2022 年原奶價格將至多温和上漲。我們預計提價後龍頭企業實現收入雙位數增長的壓力不大,建議 關注高端奶源充足的蒙牛乳業。3)、軟飲及休閒食品:建議關注農夫山泉 (09633.HK)及達利食品(03799.HK)的投資機會。4)、肉製品:建議關注中糧家佳康(01610.HK)。

2、啤酒:決戰高端,包材壓力減小,行業利潤率改善

2.1、覆盤:2021Q1-3 啤酒市場實現恢復性增長

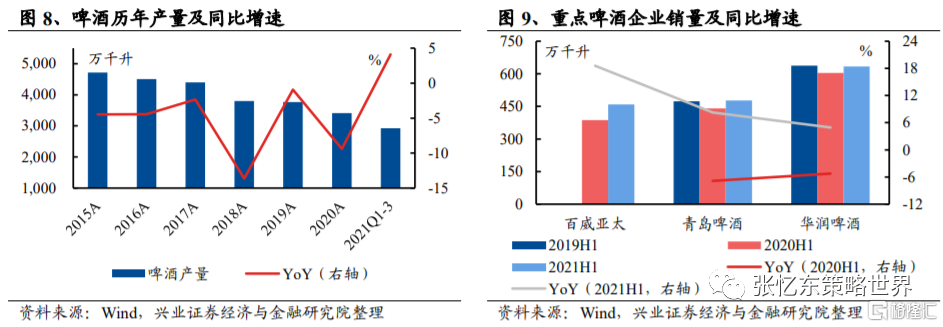

2021Q1-3 國內啤酒市場實現恢復性增長。2020 年啤酒行業受新冠疫情影響銷售低迷,後疫情時代啤酒市場實現恢復性增長,2021Q1-3 國內啤酒產量達 2,924.1 萬千升,同比+4.1%。與此同時,疫情的頻繁擾動,以及河南、四川、山西等地接連出現暴雨天氣等,對旺季產銷量也產生了一定影響。2021 年前三季度產量略 不及2019前三季度的 3,119.4 萬千升。

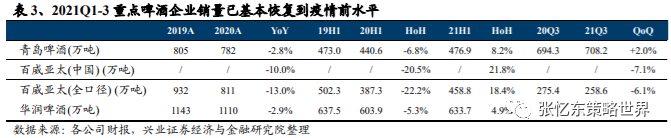

2021H1 重點啤酒企業銷量已基本恢復到疫情前水平。從已經公佈2021年上半年報吿的重點啤酒企業來看,青島啤酒、百威亞太(全口徑)、百威亞太(中國)和華潤啤酒的 2021H1銷量分別同比+8.2%、+18.4%、+21.8%、+4.9%,銷量基本恢復至19H1水平。

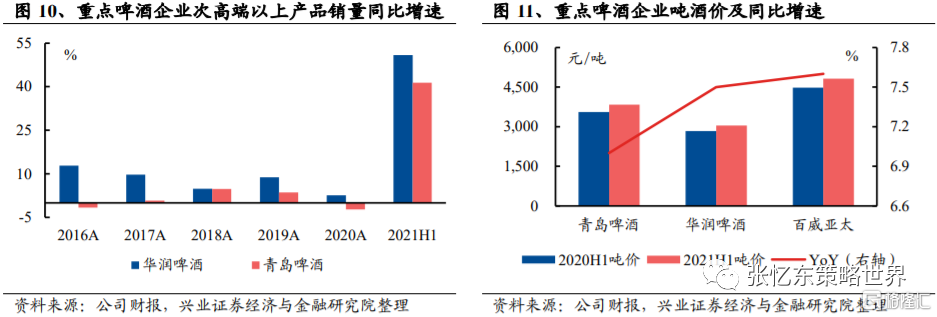

高端化進程持續加速,噸酒價提升顯著。2021H1 啤酒行業頭部企業大多實現了量價齊升,其中次高端及以上產品的銷量增長對業績貢獻較大。具體來看,華潤啤酒次高端及以上產品銷量達 100 萬千升,同比+50.9%,噸酒價同比+7.5%,其中喜力和雪花馬爾斯綠啤酒銷量均錄得雙位數增長,次高檔品牌勇闖天涯 superX 銷量倍增;青島啤酒高檔以上產品銷量同比+41.4%,受益於產品結構升級及聚焦主力產品策略,公司噸酒價同比+7.0%;百威亞太方面,2021H1 中高端產品保持增長動能,噸酒價同比+7.6%。

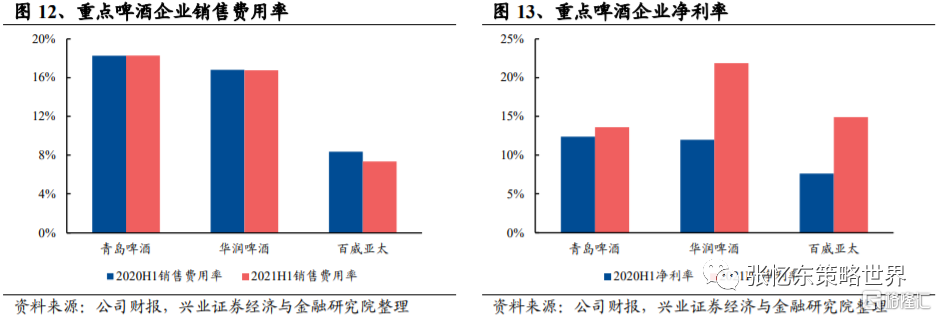

2021H1 費用率保持平穩,盈利能力有所改善。上半年重點酒企加大渠道費用的投放,主要系體育大年(奧運會+歐洲盃)的原因。與此同時,高端化驅動量價齊升導致酒企的收入同步增長,銷售費用率水平保持平穩,淨利潤率明顯改善。2021H1青島啤酒、華潤啤酒、百威亞太銷售費用率分別同比持平、-0.1pcts、-1.0pcts,淨利潤率分別同比+1.2pcts、+9.9pcts、+7.3pcts。

2.2、變量:包材漲價增速降低,產品提價緩解利潤端壓力

從青島啤酒 2020 年的成本分佈來看,包裝材料和釀酒原材料合計佔比高達 75%, 剩餘 25%包括人工成本、製造費用、輔助材料及能源消耗。2021H1,青啤的包材 及材料消費佔其他業務成本的 55%。以青啤成本拆分為例,包裝材料佔比約 50% (其中玻璃瓶成本佔比約 30%、鋁罐 12%、紙箱 4%),釀酒原材料佔比約 25%(其 中麥芽成本佔比約 12%、大米 5%)。

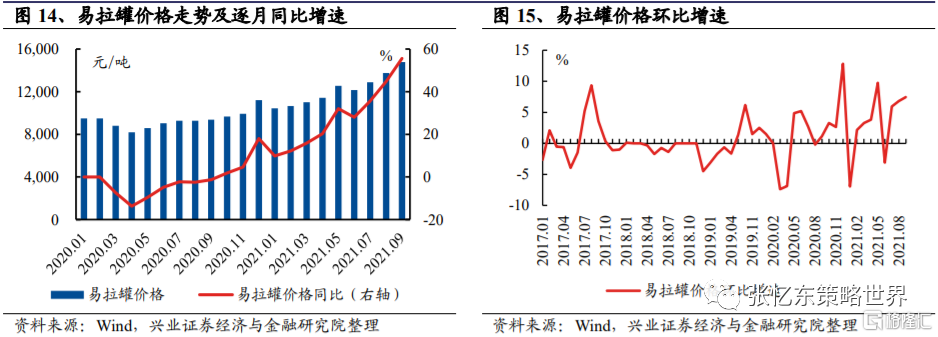

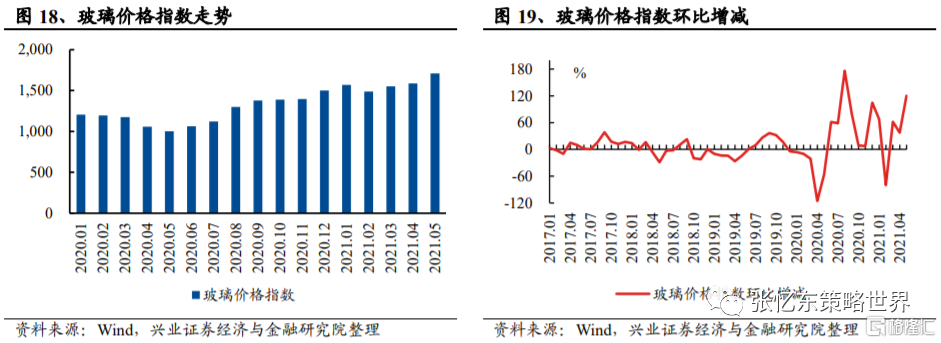

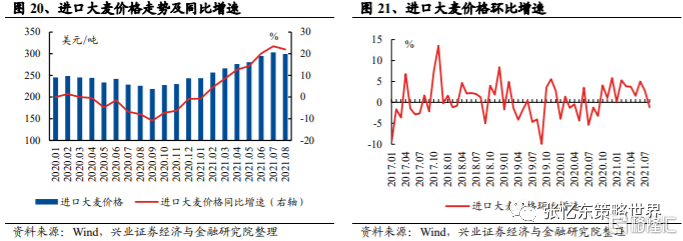

自 2020 年以來,包裝材料成本呈上升趨勢。2021 年前三季度,易拉罐和箱板紙 的價格分別上漲約 35%和 5%。而自 21H1 以來價格數據顯示,包材成本仍在上行, 但是上漲幅度有所縮窄,上漲速度正在放緩,未來或將處於包材價格週期平緩甚 至下降階段,啤酒廠商成本端壓力或將逐步減小。

成本端增速放緩同時,各大啤酒廠商紛紛提價,進一步帶動利潤率改善。收入端方面,上半年各大廠商通過硬提價或軟性減少買贈等途徑,紛紛提高了單位產品價格。如今,啤酒行業正從“要規模”向“要利潤”轉變,在產量穩定的前提下,結構升級帶動價格提升將成為業績增長的核心邏輯,未來啤酒行業相關公司的利潤增速主要來自於“提價”。今年以來,為應對成本上升壓力,啤酒行業頭部企業紛紛對核心產品進行提價,以緩解其利潤下降壓力。待包材價格週期回落後,產品提價或將帶來利潤增長新機遇。

2.3、破局之道:消費者擴容,精準營銷及渠道創新貢獻困局新解

總量而言,啤酒主流消費者羣體萎縮,精準營銷成為必要選擇。

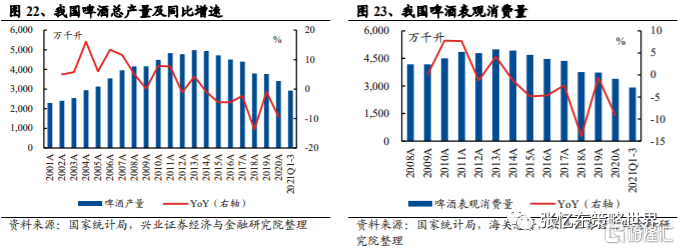

出生率下滑引起的啤酒消費人羣減少,對啤酒行業帶來了挑戰。以產量計,我國是世界上最大的單一啤酒市場。2013 年,我國啤酒產量達到頂峯,突破 5,000 萬千升。此後,啤酒產量連續 7 年逐年下滑。根據國家統計局數據,截止到 2021 年 6 月,國內上半年啤酒產量為 1,889 萬千升,同比增長 10.2%,但仍較 2019 年 (疫情前)水平低 3.0%。根據國家統計局和的中國海關總署的統計數據,我國啤酒行業的表觀消費量也於 2013 年見頂。2020 年啤酒行業表觀消費量為 3,392 萬千 升,同比下降 9.2%;人均表觀消費量為 24.0 升,同比下降 2.2 升。2008-2020 年, 啤酒行業產銷率均維持在 100%上下。

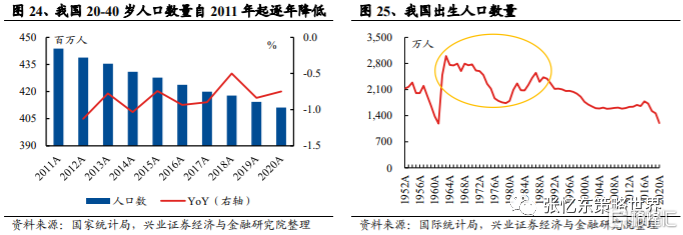

啤酒的主流消費人羣萎縮是導致啤酒產銷量下滑的主要原因之一。國內啤酒企業的定位以中青年為主。在京東數據研究院 2016 年發佈的《中國酒類線上消費白皮書》中顯示,國內 20-39 歲的人羣貢獻了 60%左右的啤酒消費比例,而這一羣體 (20-39 歲)的人口數量在 2011 年見頂,頂點正好對應着上世紀 60-90 年代之間的幾次嬰兒潮,也和啤酒行業的產銷量呈高度相關。在 2021 年最新一次人口普查中,20-40 歲人羣的數量約 4.11 億,相比十年前減少了約 3200 萬。根據出生人口 數的變化趨勢,我們認為這一部分人羣的數量未來仍有下降空間。

消費性別結構:女性消費者成為啤酒行業破局新力量。

消費者擴容,“她力量”持續發力。第七次人口普查數據顯示我國 20-40 歲男性和 女性總人口數分別為 2.1 和 2.0 億人,女性消費羣體擴容潛力巨大。近年來,以年 輕女性為主的女性消費羣體在全酒類市場中迅速崛起。根據《2018 年蘇寧酒水報 吿》,2018 年啤酒消費者男女性別比為 60.2:39.8。第一財經商業數據中心發佈的 《2021 女性品質生活趨勢洞察報吿》顯示,“從消費規模和訂單量來看,2018 年 至 2020 年女性酒水消費逐年遞增”。其中,華南地區女性喝啤酒的比例最高,達 到了 44.5%,其次是東北地區的 37.0%。

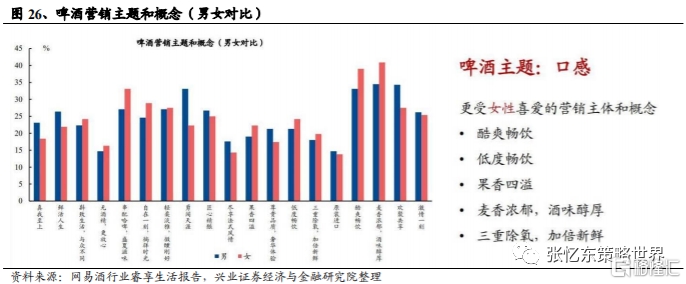

從《網易酒行業睿享生活報吿》調研結果看,更受女性喜愛的營銷主題和概念有酷爽暢飲、低度暢飲、果香四溢、麥香濃郁,酒味醇厚以及三重除氯,加倍新鮮。相比度數較高的酒精類產品,女性消費者通常更青睞低酒精/無酒精啤酒。

為適應女性飲酒習慣,滿足女性啤酒消費需求,輕酒精、零酒精成為啤酒廠商產品拓展新方向。2017 年,喜力推出新品喜力 0.0,主打零酒精低熱量,每瓶(330 毫升)的熱量僅 69 卡。按喜力的設想,喜力 0.0 能填補一些目前空白的啤酒消費場景,比如午餐、運動前、需要開車的場合。喜力高級品牌總監 Gianluca Di Tondo 也表示道,10 到 15 年後無酒精啤酒會成為一種國際趨勢,這也是近年各種啤酒品牌都在開發無酒精飲料的原因。2020 年,青島啤酒韓國市場推出不含酒精的青島啤酒品牌“青島無酒精”、嘉士伯在英國推出了一款名為“嘉士伯北歐”的新無酒精啤酒品牌、百威推出了首款零酒精和零糖飲料“百威零度啤酒”。2021 年,華潤雪花啤酒旗下首款果汁飲料“小啤氣”上市,百威推出菠蘿啤碳酸飲料。

消費年齡結構:Z 世代消費主體崛起,為 Z 世代釀造屬於他們的啤酒。

Z 世代消費力迅速提升,成為啤酒品牌“必爭之地”。按時間劃分,Z 世代可被定義為 1995-2009 年出生的人羣,即“95 後”和“00 後”。90 年代的中國經濟騰飛,享受“差值紅利”,這樣的生長環境造就了 Z 世代更高的消費習慣、意願和實力。國內統計數據顯示,我國 Z 世代人羣約 2.6 億人。隨着 Z 世代逐漸步入社會,在消費能力上展現了作為年輕羣體的活力。根據 CBNData 發佈的《2020 Z 世代消費態 度洞察報吿》顯示,我國 Z 世代開支達 4 萬億人民幣,其開銷約佔全國家庭總開 支的 13%,消費增速遠超其他年齡層。

年輕羣體酒類消費觀念變化,精釀、利口酒類正處發展風口。《網易酒行業睿享生活報吿》中顯示,不同年齡層消費者的購買驅動力存在巨大差異:70 後看重品質也在乎價格是否實惠經濟,80 後更精研於口感,85 後具有由內而外的品質需求,90 後看重口味與朋友口碑,95 後受獨特性、顏值驅動因素較大。年輕羣體追求多元化、個性化、方便快捷、求新求變的特點,使得傳統啤酒已經無法滿足這一部分消費者的需求。精釀啤酒(如黑啤)、甚至一些高度數烈酒(如利口酒) 等能夠滿足消費者個性化消費需求的新品類開始加速滲透。由於這些新品的單價較高,一瓶的價格往往可以替代數瓶傳統啤酒,因此對傳統工業拉格啤酒市場有明顯的衝擊。力爭 Z 世代,主要啤酒品牌佈局精釀新賽道。精釀啤酒是從 Craft Beer 翻譯而來,美國啤酒釀造商協會(Brewers Association)賦予了其較為權威的定義:小型、獨立和傳統。

1) 小型:年產量在 600 萬噸及 600 萬桶以下。

2)獨立:精釀酒廠本身要擁有、控制或等同擁有酒廠至少 75%的產權,即作 為精釀酒廠,其產權不能為其它非精釀酒廠的酒類企業購買,管理或控股超過 25%。

3)傳統:精釀酒廠要使用傳統或創新的原材料,遵循傳統或創新的釀造方法來 實現其釀造出啤酒的口味。精釀啤酒聚焦於採用傳統加工工藝生產,產量較小,風味獨特。具體來看,精釀 啤酒有着濃郁的口感、豐富的口味以及較高的新鮮度,除此之外,水果、蜂蜜、 鮮花皆可入味其中,個性十足,深受年輕人的青睞。

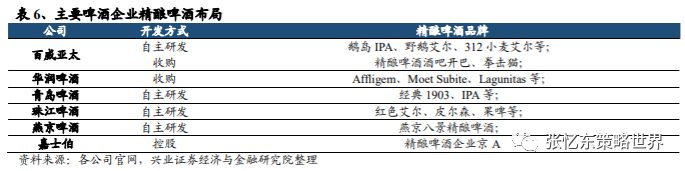

當前我國精釀市場主要包含三類主要參與者:第一類是從國外引進的進口精釀啤 酒品牌,如羅斯福、白熊、督威、粉象等;第二類是由國內獨立精釀廠商生產的 小眾品牌,如高大師、熊貓精釀、斑馬精釀等;第三類是青啤、華潤等國內頭部 啤酒廠商佈局下誕生的新產品和品牌。

緊扣消費羣體多樣化需求,精準營銷覆蓋全部年齡段。

與時代互動,多元營銷將啤酒文化融入 Z 世代。青島啤酒廣泛發力音樂營銷,舉辦音樂節、電音節、線下説唱巡演等,意在以潮流+音樂為突破口,強化與年輕 Z 世代的情感聯接。在這些觀眾中,Z 世代年輕人佔據主流,Z 世代為青啤的品牌年輕化提供着各種可能,同時亦是潛在消費者的藍海。同時,青島啤酒以日常生活場景為切入點,從品牌認知、情感連接等多維度賦能,拓寬了青島啤酒的飲用場景——如房車聚會、電競比賽、海邊聚會等;在形式上,從球迷角度出發,與消費者進行互動,睡衣趴、二次元、賽博朋克風等元素一次次吸引 Z 世代消費者 的眼球,給年輕消費者帶來“新潮”的體驗感。

潮流化營銷,多主體帶貨,來迎合消費新趨勢。如明星代言、直播帶貨、冠名綜藝節目體育賽事等,可以更加精準定位客户羣體,以穩定產品銷量。

1)、華潤啤酒擅長對每一單品定製專屬營銷方案,並且邀請眾多人氣偶像作為單品代言人,通過明星效應打造時尚標籤。與此同時,公司也冠名了多檔綜藝節目, 以偶像文化價值成功俘獲眾多年輕人。公司旗下產品勇闖天涯 superX 是《明日之子》第二季總冠名,隨後冠名街舞選拔類綜藝節目《這就是街舞》二、三兩季, 以偶像文化價值俘獲年輕人,精準把握潮酷年輕人這一消費羣體。其產品匠心營造,則選擇了與目前最受追捧的美食紀錄片《風味人間》進行 IP 合作,美食製作 “匠心”與“匠心”啤酒相輔相成,兩者擁有高度契合的消費人羣。喜力啤酒在 2021 年成為歐洲盃官方合作伙伴,此舉無疑會與廣大體育、啤酒愛好者產生更多情感共鳴,從而更好地彰顯年輕化、國際化的品牌魅力。

2)、百威亞太聚焦於不同消費場景,通過贊助各大比賽賽事精準把握不同消費羣體,並選擇眾多頂流明星作為品牌代言人。除此之外,作為涉足電競產業的第一家酒企,公司近年來與國內熱門網遊的運營商展開深度合作,進一步擴大品牌在新消費者羣體中的影響力。百威有一個鮮明的營銷理念,就是要給目標消費者提供他們最喜歡的內容和體驗。除了掌握着大量的體育頭部資源,包括國際足聯世界盃、英超、西甲以及 NFL 和絕大多數的 NFL 球隊,百威還依靠自己的多元化 產品組合打造差異化營銷,進入電子競技的全新領域,宣佈電子競技職業選手為其電競合夥人、其 Bud Light 品牌成為《守望先鋒聯賽》的指定啤酒、旗下哈爾濱啤酒與英雄聯盟職業聯賽(LPL)展開深度合作,同時推出哈啤 LPL 電競罐等。這些營銷幫助品牌較精準地找到特定的消費羣體,並以文化和生活方式為切口, 進入目標消費者的生活。

3)、青島啤酒通過贊助和冠名多個世界級、國家級體育賽事來推廣品牌,比如大家耳熟能詳的世界盃、中超聯賽、CBA、奧運會、冬運會等,拿下了眾多大型賽事的現場廣吿和電視廣吿位,持續擴大品牌知名度。自 2012 年起,青啤連續八年成為 CBA 贊助商,並與央視強強聯手,成為了中央電視台 2018 年世界盃轉播贊助商。2020 年公司冠名中超聯賽,推出 16 支中超俱樂部定製鋁瓶。此外,青啤還將成為 2022 年北京冬奧會官方贊助商。除了在體育賽事上發力,青島啤酒也對年輕消費羣體的喜好進行了積極的探索:2019 年亮相紐約時裝週中國日的啤酒潮服,跨界演繹了潮味“中國時尚”;與樂樂茶聯名創制啤酒茶系列,以酒+奶茶這樣的創新產品組合吸引新生代消費者的關注;2020 年 推出的青島純生新包裝升級產品,以潮流+音樂為突破口,精準把握年輕消費者的脈搏,打造時尚、新潮的品牌標籤。青島啤酒不斷創新,在消費體驗上持續升級,佔領着年輕消費者的心智。

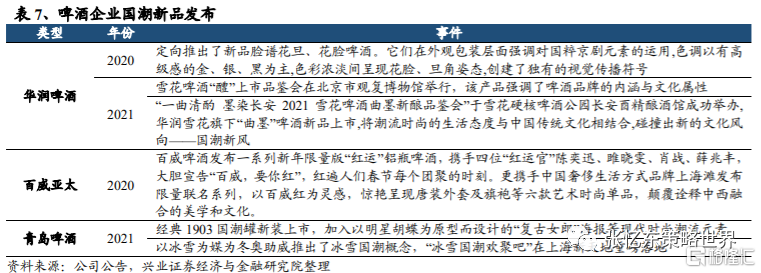

國潮營銷,滿足新舊世代營銷需求。“國潮”意為以品牌為載體,既滿足年輕消費者個性的張揚及對時尚的追求,又是對傳統文化自然迴歸而產生的一種流行現象。“國潮”興起於 2018 年,在阿里巴巴平台上,當年與中國元素相關的關鍵詞累計搜索量超過 126 億次;在天貓上搜索“國潮”,會出現各種貼着“國潮”標籤的服裝;在微博上搜索“國潮”,會找到上千個起名“國潮”的博主。可見,“國潮”已經成為 一種時尚,不僅是年輕人追逐的潮流,也是商家營銷的賣點。

華潤啤酒接連推出“國粹”系列新產品“臉譜花旦”“花臉啤酒”“醴”“曲墨”等,以傳統京劇文化博得不少年輕消費者的青睞。百威啤酒發佈一系列新年限量版“紅運”鋁瓶啤酒,攜手四位“紅運官”“紅”遍春節每個團聚時刻,更攜手中國奢侈生活方式品牌上海灘發佈限量聯名系列,以百威紅為靈感,驚豔呈現唐裝外套及旗袍等六款藝術時尚單品,顛覆詮釋中西融合的美學和文化。青島啤酒將其經典產品“經典 1903”加入以明星胡蝶為原型而設計的“復古女郎”海報等現代時尚潮流元素,換上新衣新裝上市。

拓展“新”消費者,不忘“老”消費者。啤酒企業打造文化園區,加深啤酒文化,鑄造品牌護城河。華潤啤酒於 2019 年末,與深圳寶安區簽訂協議,將在深圳建立華 潤雪花啤酒總部基地。基地以城市花園的綠色開放佈局代替過去傳統封閉的工業廠區,將其打造為城市新街區,希望以文化引領消費模式升級,以“啤酒小鎮”帶動生活方式的轉變,為市民提供全新沉浸式體驗。同時,濃縮啤酒主題的城市新街區,將吸引各地遊客及啤酒愛好者,帶動消費產業鏈升級。文化園區的建造, 促進了消費者對於啤酒文化的瞭解與認同,拓展消費者的同時,也提升了啤酒品牌的用户粘性與忠誠度。

渠道創新,拓展啤酒消費場景。

渠道線上化、自建化,探索渠道發展新模式。眾多啤酒企業與電商平台合作,打造超級品類日,藉助線上營銷來實現渠道創新化發展。其中,百威與京東酒業電商零售平台及微信朋友圈、小紅書等社交媒體合作,特別推出精釀啤酒線上銷售活動,拓展精釀啤酒線下小眾化銷售場景,豐富了消費者對於精釀啤酒的認知,打通線上精釀零售渠道。線上化營銷結合線上渠道,實現了多維立體式覆蓋,深度觸及消費者,是啤酒企業渠道拓展新方向。渠道自建化方面,青島啤酒開啟了自建酒吧模式,推出了高端酒吧 Tsingtao1903 啤酒吧,主打“社區客廳”的概念, 開設在全國一線城市的地標處,拓展了自建酒吧這一線下新渠道。目前, Tsingtao1903 青島啤酒吧在全國已經開設了 200 餘家,覆蓋全國 52 個城市。自建 酒吧為公司開拓了新的盈利渠道,酒吧的消費場景和品牌效力相輔相成。一方面,青啤的品牌為酒吧運營提供保障,帶來具有粘性的客源;另一方面,自建酒吧進 一步拓展了品牌的消費羣體和產品的銷售渠道,形成了線上線下業務的一體化閉環。

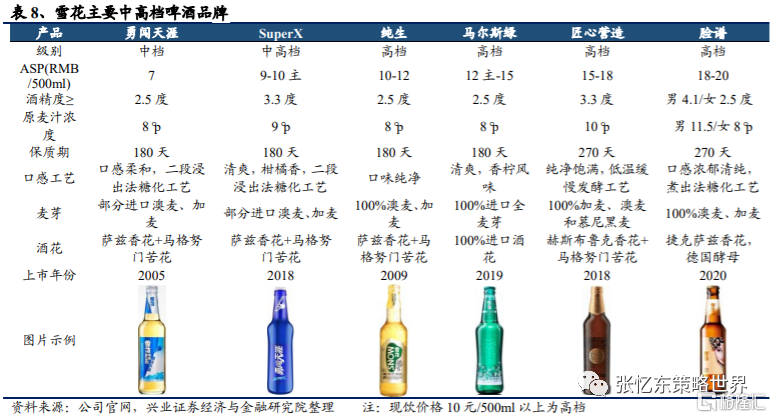

2.4、展望:高端化進程加速,行業增長重起步

從產品結構來看,重點啤酒企業重心轉向中高端產品。啤酒業的產品結構正由過去高中低金字塔結構,逐步轉向低端萎縮、中高端增長的新結構。重點啤酒企業競爭的主陣地將集中在中高端產品,中高端產品的競爭力和渠道佈局已經成為判斷企業成長性的重要維度。從產品細分來看,華潤啤酒在雪花方面建立了勇闖天涯-SuperX-純生-馬爾斯綠匠心營造-臉譜的中高檔啤酒產品矩陣系列。喜力方面重點打造虎牌(Tiger)-喜力 (Heineken)-蘇爾(Sol)-亡命之徒(Desperados)四個產品。2020 年公司以“4+4”的產品組合大力推進市場,其中四大金剛(SuperX、馬爾斯綠、匠心營造、臉譜)以餐飲渠道為主,夜場為輔;喜力以夜場為主,餐飲渠道為輔。公司在 2021 年上半年推出多個新品牌,包括超高端產品“醴”、高端產品“黑獅果啤”(#485 玫瑰紅)、高端產品“曲墨”、碳酸飲料“雪花小啤汽”和國際品牌“紅爵”,進一步豐富了產品組合並支持了高端化發展。

青島啤酒近年來連續推出奧古特、鴻運當頭、皮爾森、青島啤酒 IPA 等一系列具有鮮明特色、符合市場需求的新產品。2020 年,公司開發並投放市場的琥珀拉格、 百年之旅等超高端新產品,實現了以“基礎質量+特色質量”向“魅力質量”的躍升突破。公司未來將繼續深化實施“青島啤酒主品牌+嶗山啤酒第二品牌”的品牌戰略, 推動創新驅動和產品結構優化升級,加大品牌傳播與渠道創新,通過沉浸式全方位品牌推廣模式引領消費升級背景下消費場景多元化的營銷趨勢。目前,公司已經在全國佈局超過 200 家“TSINGTAO1903 青島啤酒吧”,進一步打造啤酒沉浸式體驗新高地,不斷滿足消費者個性化、場景化、便捷化及高端化等多層次需求。

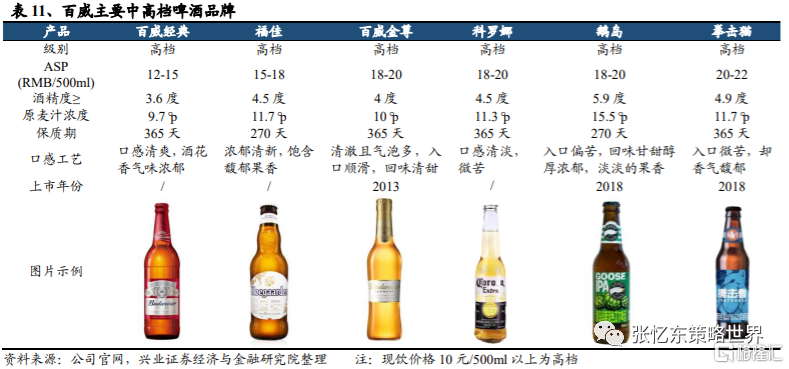

百威亞太專注於引入跨國品牌,例如百威、科羅娜、福佳等。此外也致力於鵝島、 拳擊貓等高端精釀啤酒。2020 年,百威亞太繼續擴大其精釀啤酒社羣,推出了鵝島精釀啤酒新手包,包含了三款國際知名的經典款和三款由國內研製的的全新款;2021 年鵝島又推出新品貪杯鵝九華拉格(IPL)。百威金尊、百威迷 X 果味啤酒等創新產品,進一步推動高端化增長。韓國地區創新產品“All New Case”凱獅銷量增長,及新推出的經典拉格啤酒 HANMAC 市佔率提升。此外,迎合女性消費者的福佳 Botanic 及福佳珊瑚柚啤酒的推出也帶動產品需求增加。

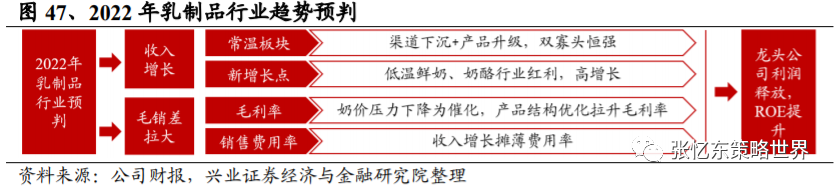

3、乳製品:行業景氣,利潤釋放

2022 年乳製品板塊預判:原奶價格壓力下降是乳企利潤改善的短期催化,預計全年收入增長、毛銷差拉大,乳製品板塊景氣度有望繼續走高。1)、收入方面,常温奶雙寡頭格局穩固,渠道優勢和產品升級帶動龍頭公司常温板塊穩增長;消費升級促進低温鮮奶、奶酪業務高增長;2)、毛利率方面,一是原奶價格漲幅放緩降低壓力,二是產品結構升級拉昇毛利率。此外,龍頭公司競爭策略有所分化,收入增長或將攤薄銷售費用率。

3.1、上游:國內成乳牛存欄量提升帶來產能釋放,原奶至多温和上漲

原奶價格分析框架:原奶產業鏈上游是飼料生產、牛羣育種,下游是乳製品生產。原奶價格受上下游產業鏈影響,上游體現為成本,下游體現為供需。奶牛從初生牛犢到泌乳需要經歷兩年左右的週期,原奶產能釋放有滯後效應,是存在週期性供需矛盾的客觀原因。

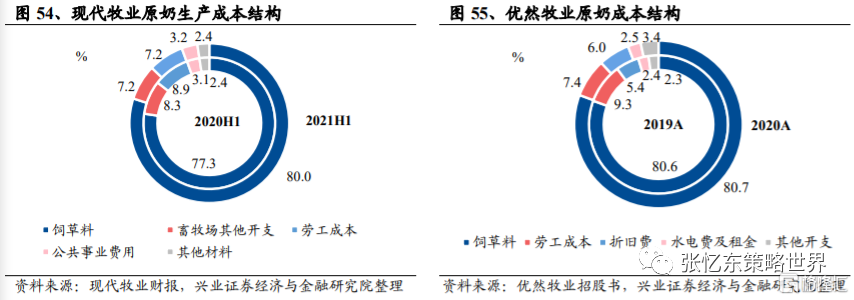

原奶生產成本:包括飼草料、進口奶牛、勞工費、折舊費、租金等,其中飼草料成本佔 70%甚至 80%以上,是最主要影響因素。

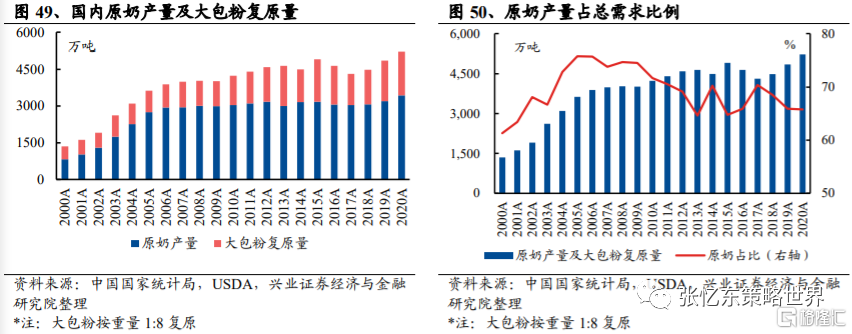

原奶供需關係:乳製品需求可通過國內生產和成品進口來滿足,國內乳製品原料分原奶、國內大包粉、進口大包粉三種;乳製品需求走高、乳製品進口減少、進口大包粉減少或替代效應減弱均可能導致國內原奶漲價。2020 年, 中國內地原奶需求量 5,228 萬噸,其中原奶產量、大包粉復原量各佔 65.8%、 34.2%;進口大包粉佔大包粉的 46.3%,佔總需求量的 15.8%。

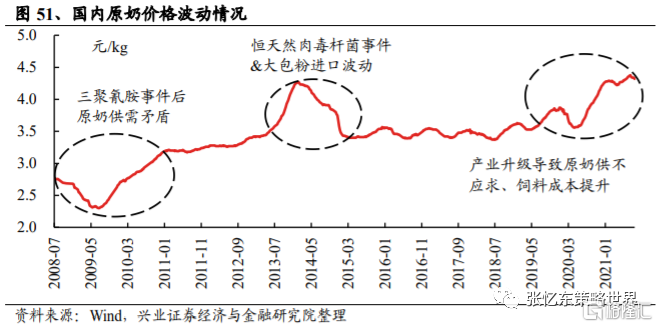

原奶價格覆盤:2008 年以來,國內原奶價格震盪本質上均由供需矛盾和飼草料價格波動導致;而特定食品安全事件是 2008-2015 年兩次奶價震盪的直接誘因。

2008 年三聚氰胺事件:奶價下行階段:事件重挫國內消費者信心,乳製品短期需求回落,2009 年 8 月奶價同比下降 17%至 2.30 元/kg 的低點。上行階段:初期原奶需求不振、價格下跌,奶農為止損而倒奶殺牛。但 2009Q3 後乳製品需求逐漸恢復,後期原奶供不應求。同期,飼料成本大幅提升,2011Q1 國內玉米價格較 2009 年初上漲逾 45%。基於此,國內原奶價格從 2009 年 8 月的低點上漲 39.5%至 2011 年 3 月 3.21 元/kg 的相對高位。

2013 年肉毒桿菌事件:奶價上行階段:2013 年口蹄疫導致國內奶牛存欄量增長停滯,夏季極端高温導致奶牛單產下降,國內原奶產量下滑。新西蘭大旱導致產量大幅下滑,全球供應緊縮,國際大包粉價格上漲。同時,2013 年 8 月恆天然奶粉肉毒桿茵事件爆發、召回可能受污染產品,大包粉進口不及預 期,拉大國內原奶供給缺口。2014 年 2 月,國內原奶價格突破 4.27 元/kg, 同比上漲近 25%。下行階段:2014 年 8 月大包粉恢復進口並快速大量湧入,2015 年底國內大包粉庫存達歷史高位,供給過剩。原奶價格從 2014 年初高 點下跌近 20%至 2015 年初的 3.43 元/kg。

本輪原奶價格上漲:消費升級使原奶供不應求,飼草料價格大漲抬高生產成本。

從原奶供需來看,一是產品結構性調整導致大包粉替代效果減弱、原奶需求走高。近年國內以原奶生產的鮮奶、高端白奶需求旺盛,以大包粉生產的復原乳、乳飲料需求下滑,且國產高端嬰配粉由進口大包粉生產逐步轉向國內原奶生產。二是國內產能提升慢。2016-2018 年國內原奶價格不高,環保監管趨嚴,原奶養殖的治污費用及罰款增加,“高成本、低奶價、低盈利”使中小養殖户退場,南方多處牧場關停,2019 年奶牛存欄數下滑,2020 及 2021 年成乳牛數量未提升。三是近期乳製品總需求走高。2020 年後新冠疫情提升國民健康意識,進一步拉動乳製品消費及原奶需求;2021H1 蒙牛乳業和伊利股份的白奶收入漲幅均在 20%以上。

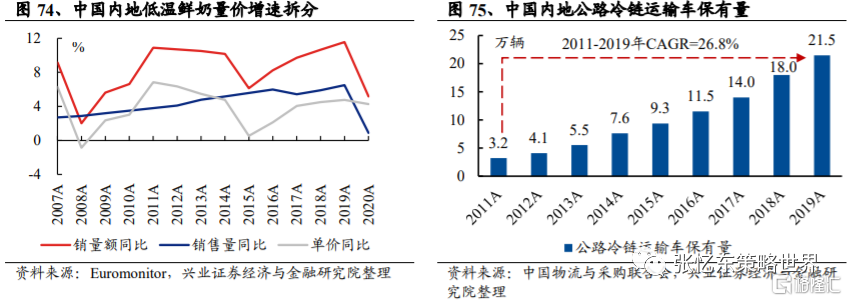

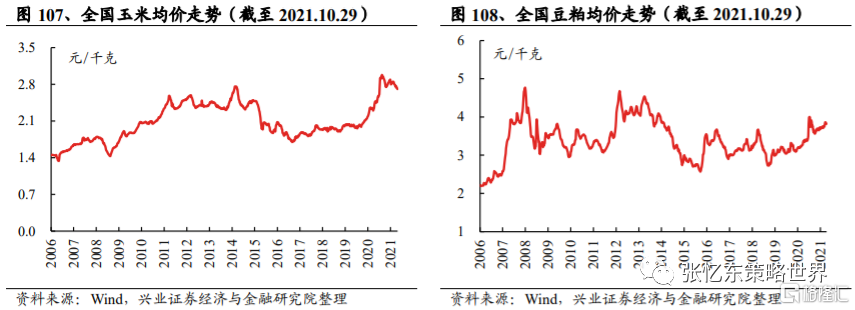

從原奶成產成本來看,中國聖牧、優然牧業等頭部牧場公司種植青貯玉米、苜蓿草等以滿足粗飼料供給,本輪飼草料價格上漲主要由精飼料玉米和豆粕導致。以現代牧業為例,2021H1 飼草料成本中,玉米類佔 40.3%(青貯玉米、精飼料玉米各約一半),豆粕佔 13.7%;二者漲價導致 2021H1 公司原奶飼料成本同比+19.4%。

國內玉米價格:2020年3月至2021年3月,從 1.94 元/kg 上漲 54.5%至 3.00 元/kg,主要由於此前玉米價格偏低、種植收益低,國內玉米播種面積減少, 2020 年玉米產量略微下降;但飼豬需求提升,價格走高。2021 年 3 月後,國內玉米種植面積扭跌為升,供給缺口縮小,玉米價格回落;10 月 19 日收於 2.65 元/kg,較年初高點下跌 11.7%,但 10 月同比仍有 5%以上漲幅。國內豆粕價格:2020 年 6 月至 2021 年 1 月,從 2.76 元/kg 波動上升 49.4%至 4.23 元/kg,系因飼豬使豆粕需求逐月增加,期內南美天氣不利大豆種植、美國通 脹,國內豆粕現貨跟隨美盤持續走高。2021 年 1 月至 3 月,下跌 19.8%至 3.31 元/kg,主要由於國內進口大豆充足。2021 年 3 月至 9 月,上漲 18.1%至 3.91 元/kg,期內各地防疫力度加大,影響物流運輸,採購終端提前備貨並加大采購量,局部出現略帶恐慌的集中性買貨;同時,美國港口設施遭受颶風破壞,大豆出口受負面影響,巴西大豆到港時間較長,部分持糧户存在一定的惜售心理。

預計 2022 年國內成乳牛存欄量提升帶來產能釋放,且飼草料壓力降低,平均奶價至多同比温和上漲,降低乳企毛利率壓力:

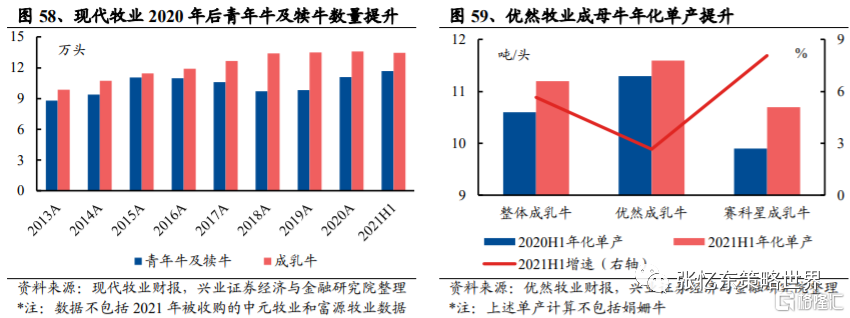

從產能來看,預計頭部牧場公司現代牧業、優然牧業 2022 年原奶產量上漲。一是成乳牛規模擴大。主要牧場公司在 2019 年奶價上漲後增加犢牛繁育或購買,2020 年青年牛及犢牛數量增長,產能預計在 2022 年陸續釋放;此外, 優然牧業收購的恆天然中國牧場已於 2021H1 並表,現代牧業收購的中元牧業和富源牧業預計於 2021H2 並表。二是單產提升,包括牧場公司整體養殖 水平提升、龍頭牧場公司收併購後提升被收購標的單產。2021H1 優然牧業的成乳牛(除娟姍牛)年化單產同比+5.7%至 11.2 噸/頭,其中 2019 年被收購標的賽科星成乳牛年化單產 10.7 噸/頭,同比+8.1%,提升效果明顯。

從飼草料成本來看,預計 2022 年玉米及豆粕價格壓力下降。1)、玉米方面,2021 年以來國內玉米種植的季節性狀況良好,且政府部門向玉米加工企業和乙醇項目提供激勵,吸引農户提高玉米播種面積。據美國農業部預測, 2021-2022 年度中國玉米產量預計 2.73 億噸,比此前五年平均水平高出 5%。此外,豬肉價格相對低位,豬飼玉米供需缺口縮小。上述因素共同作用下, 預計 2022 年國內玉米價格壓力下降。2)、豆粕方面,目前全球大豆主產區生長狀態良好,美豆價格回落,預計後續國內大豆供應充足,豆粕價格不會過熱。

3.2、乳品加工企業:利潤率迎來拐點,低温鮮奶、奶酪高增長

原奶成本和產品結構影響乳企毛利率。2021 年原奶價格整體雙位數上漲給乳企毛利率帶來較大壓力,高端產品佔比提升則有正面作用。以蒙牛乳業為例,2021H1 原奶價格給公司毛利率帶來-4pcts 的負面影響,但產品結構升級使公司毛利率實 際僅下降 0.8pcts。我們預期 2022 年國內原奶生產的飼草料成本漲價放緩,牧場 產能釋放,原奶均價同比温和上漲,帶給乳企的毛利率壓力下降;同時龍頭公司 繼續發力高端產品,產品結構升級,帶動毛利率提升。

在原奶價格壓力下降背景下,預計 2022 年頭部公司高毛利產品佔比繼續提升, 帶動整體毛利率提升:

一是鮮奶、奶酪等高毛利品類乳製品增速更快。2021H1,蒙牛乳業的鮮奶、 奶酪、冰激凌業務收入同比增速各為 120%、68%、35%,明顯高於公司整體 22.3%的增速。同期,伊利股份的嬰配粉金領冠珍護收入增速 30%+,奶酪及 鮮奶業務均翻倍增長。

二是消費升級驅動具體乳製品內部高端產品佔比提升。例如特侖蘇收入增速 高於蒙牛乳業白奶整體水平,2021H1 二者增速各為 40%+、20%+,特侖蘇佔 比不斷提升,2021H1 突破一半;而在特侖蘇內部,夢幻蓋包裝、有機奶佔比 提升,帶動特侖蘇價格帶的整體上移。

從後續趨勢來看,龍頭公司產品策略有所分化,蒙牛乳業重點發力低温鮮奶、 奶酪業務;伊利股份加碼高端液態奶、嬰配粉。二者發力的均是高毛利品類, 預計進一步推高公司口徑毛利率。

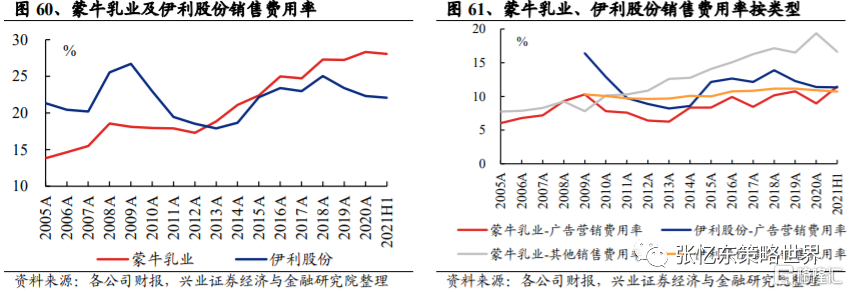

從銷售費用率來看,伊利股份的銷售費用率 2018 年後已呈下降態勢。伊利股份率 先進行渠道下沉,2006 年開始在全國開展“織網計劃”、覆蓋全國市場;自 2007 年 開始藉助商務部“萬村千鄉”活動進入鄉鎮銷售終端,期間人力及費用投入加大, 銷售費用率上升;2018 年後伊利股份渠道鋪設基本完成,且廣吿費用投入佔比下 降,銷售費用率回落。

蒙牛乳業的銷售費用率短期明顯回落,後續有下降趨勢。從短期看,公司 2020 年疫情期間為儘快降低渠道庫存而投入額外營銷費用,銷售費用率升至 28.3%的 歷史高點,2021H1 銷售費用率同比-2.6pcts。從 2022 年趨勢看,在投入規模上,公司仍在進行渠道擴張、精耕和下沉,並持續進行鮮奶、奶酪等新業務品牌投放,預計整體銷售費用仍將上行。在投入效率上,一是收入增長、規模效應將攤薄銷 售費用率;二是渠道建設後期投入費用率將收斂;三是通過廣吿投入精準化+銷售 管理優化(如智網系統)等提高銷售費用利用率;蒙牛乳業 2022 年銷售費用率有 望小幅收斂。

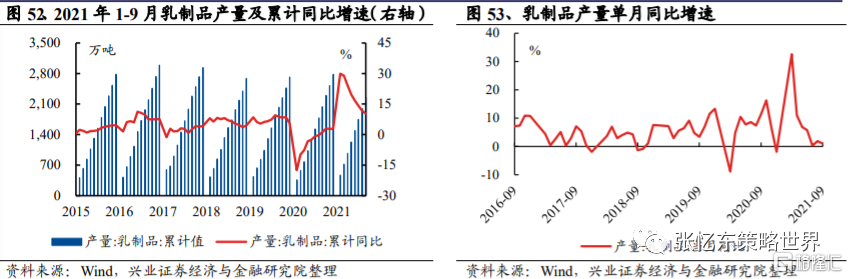

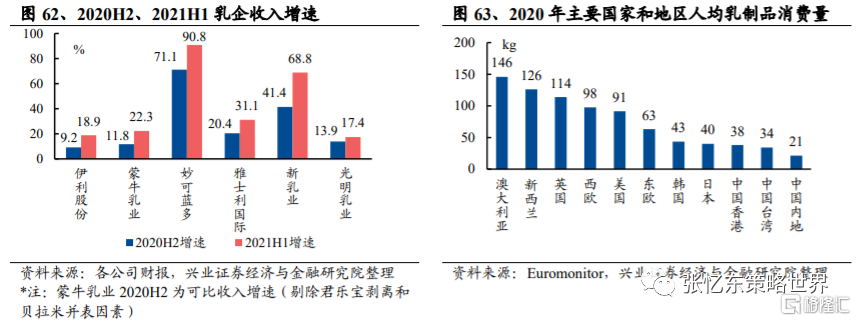

後疫情時代乳製品消費增速提升,常温板塊、鮮奶、奶酪均有空間。2020H2 及 2021H1,蒙牛乳業、伊利股份、光明乳業、新乳業等頭部公司收入均雙位數增長, 主要由於後疫情時代健康食飲風尚及蛋白質營養補充訴求拉高乳製品需求量,同 時產品高端化(結構升級、單價提升)、新業務推進、下沉市場消費升級。從前景來看,2020 年中國內地人均乳製品消費量為 21.4kg,遠低於歐美國家,僅為飲食習慣較為接近的日韓的一半,潛在提升空間大。同時,乳製品消費受政策支持。從品類來看,常温板塊雙寡頭格局穩定,渠道下沉及高端產品驅動業績;低温鮮奶、奶酪業務高增長,賽道紅利持續,龍頭公司加速攫取市場份額。

——常温奶:雙寡頭格局穩定,渠道下沉+高端產品驅動業績

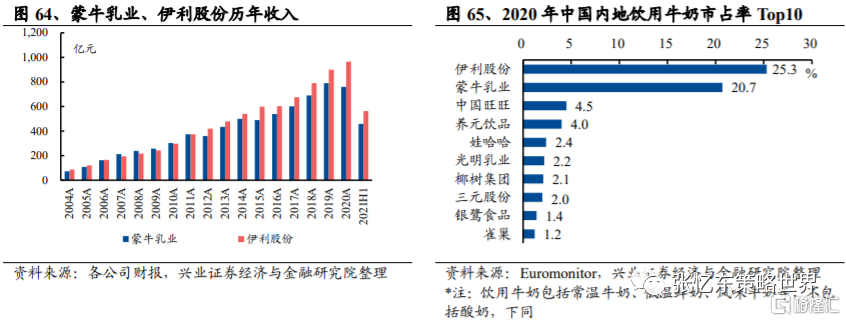

雙寡頭格局穩定,市佔率仍有提升空間。2020 年,蒙牛乳業和伊利股份飲用牛奶 市佔率各為 25.3%、20.7%,遠超第三名。2021H1,兩家公司收入分別同比+22.3%、 +18.9%,高於行業(14.4%,中國奶業協會數據);蒙牛常温白奶市佔率 28.8%, 伊利液奶(含常温白奶、常温酸奶)市佔率 38.8%,均同比+0.7pcts。兩家公司憑 借產品、渠道、品牌優勢繼續攫取市場份額。

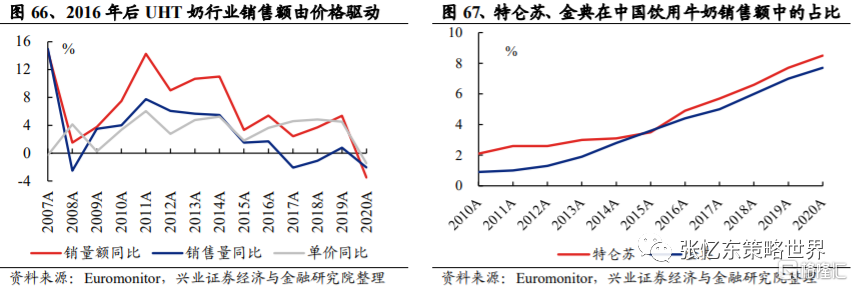

1)、產品方面,高端大單品發力、結構升級。2016 年後內地 UHT 奶銷量增速下 滑,銷售額主要由單價提升、結構升級驅動;而常温酸奶由於發展時間較晚(始 於光明 2009 年推出的莫斯利安),整體處於成長期。目前,高端白奶中,蒙牛特 侖蘇和伊利金典穩居前二,在白奶中的佔比不斷提升;特侖蘇在蒙牛主要 UHT 奶品牌(特侖蘇+蒙牛純牛奶+未來星)銷售額中的佔比從 2010 年的 14.1%升至 2020 年的 49.1%,2021H1 佔比過半。常温酸奶中,伊利安慕希以 60%+的市佔率 穩居第一,蒙牛純甄市佔率則位居第二。

四大明星單品在產品定位、蛋白質與鈣含量、包裝上不斷升級,近期新品以“有機”、 “健康”、“0 蔗糖”、“便攜”等作為賣點。2021 年,特侖蘇上新烏蘭布和沙漠有機 奶、CBP 高鈣牛奶全脂奶,金典上新 A2β-酪蛋白有機純牛奶、娟姍春夏牛牛款,純甄上新輕食酪乳(藍莓無花果血橙味、鳳梨卡曼橘橙肉味)、黃桃藜麥小蠻腰, 安慕希上新 AMX 0 蔗糖酸奶;新品白奶主要採用夢幻蓋包裝,新品常温酸奶主要 採用 PET 瓶包裝,均適合隨身攜帶、即時飲用,消費場景拓寬。從市場銷售情況 看,特侖蘇和金典的夢幻蓋包裝版、有機奶品類高增長,安慕希和純甄的 PET 瓶 包裝版和新口味暢銷。龍頭公司的高端常温奶大單品持續發力,產品升級伴隨提 價,加固市佔率優勢。

2)、渠道方面,龍頭乳企下沉市場渠道優勢顯著。從行業來看,下沉市場乳製品 消費需求增速更高。目前我國農村居民人均乳製品消費量不及城鎮居民一半,一 線城市則顯著高於城鎮均值。從乳企來看,伊利股份和蒙牛乳業憑藉遍及全國的 線下銷售網點,成為下沉市場的最大受益者。凱度調研數據顯示,截至 2021H1 末,伊利股份的常温液態類乳品的市場滲透率為 85.7%,同比+1.5pcts。3)、品牌 方面,龍頭乳企與熱門 IP 合作,受益於 Z 世代營銷。

蒙牛乳業 2021 年成為大熱 IP 北京環球影城唯一乳製品官方合作商,合作期限 13 年。伊利股份 2021 年冠名王者榮耀職業聯賽春季賽,2021-2024 年為亞足聯國家 隊賽事官方全球合作伙伴。此類熱點營銷吸引年輕客羣;且有別於上一代人羣, Z 世代等年輕羣體自幼同時接觸蒙牛乳業、伊利股份及本地乳企產品,隨着消費 人羣迭代,龍頭公司品牌優勢有望進一步拉大。

——低温鮮奶:行業紅利之下,龍頭公司高增長

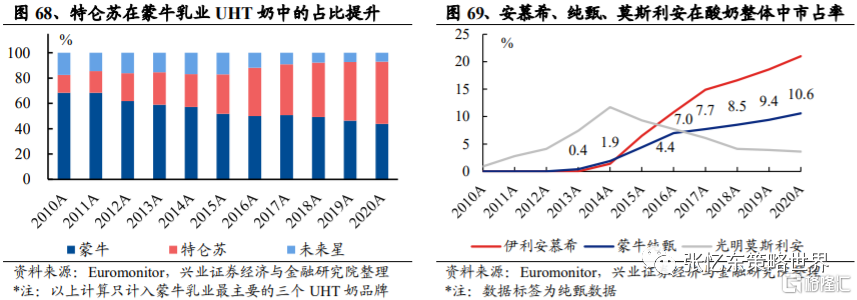

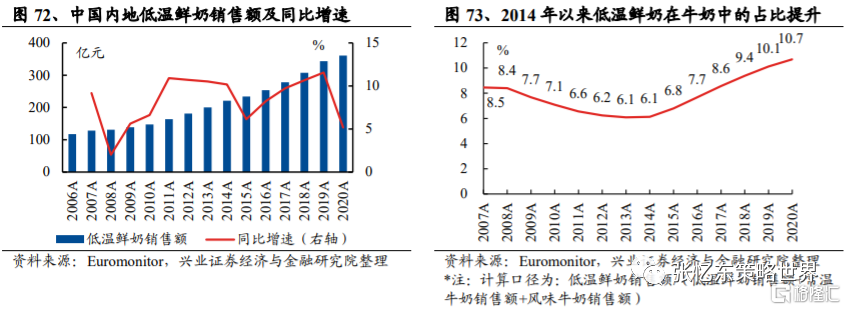

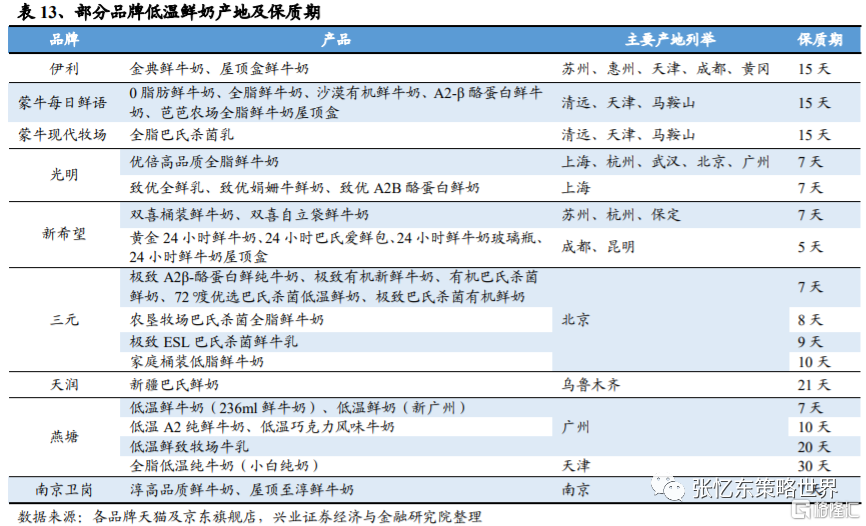

低温鮮奶處於成長期,收入增速明顯高於牛奶整體水平。2020 年,內地低温鮮奶 銷售額 360.9 億元,2014-2020 年複合增長 8.6%,同期 UHT 奶、風味乳各為 2.7%、 -8.6%;鮮奶佔牛奶銷售額(含低温鮮奶、UHT 奶、風味乳)之比從 2014 年的 6.1% 提升 4.6pcts 至 2020 年的 10.7%。預計增長趨勢延續:1)、低温鮮奶品質新鮮, 持續受益於居民健康飲食意識提升和消費升級。一是相較於乳飲料,蛋白質、原 生鈣等營養含量更高;二是相較於常温牛奶,較好保留了原奶中的乳鐵蛋白、免 疫球蛋白、維生素等。2)、冷鏈基礎設施支撐。鮮奶運輸、銷售以冷庫和冷鏈物 流為支撐。一是冷鏈基礎設施規模擴大。截至 2019 年底,中國內地冷庫保有量為 6,053 萬噸,公路冷鏈運輸車保有量為 21.5 萬輛,2011-2019 年 CAGR 各為 16.8%、 26.8%。二是分佈趨於均衡。從區域來看,華中、華南、東北、西北地區冷庫保有 量佔比提升;從城市層次來看,二三線城市冷鏈建設速度相對加快;據此,乳企 低温鮮奶可觸達更多區域和非一線城市。

區域性乳企與龍頭公司當前共同受益於行業紅利;從更長期維度看,若未來賽道 競爭加劇,龍頭乳企的相對優勢將更加凸顯。1)、區域性乳企:優勢在於市場與 工廠距離近、銷售週期短、本地品牌忠誠度高;因此主打保質期短(5-7 天)的鮮 奶產品;但產品品質受制於本地奶源。2)、全國性乳企:一是奶源控制力強、區 域佈局均衡、品質高。蒙牛乳業的牧場佈局於東北、西北、華北、華東、西南等 地,在京津冀、長三角、珠三角核心城市羣有鮮奶生產基地。同時,優質原奶助 力打造品牌 IP;北方黃金奶源帶及沙漠有機奶具備高品質和獨特性,公司推出“沙 漠有機鮮牛奶”。二是渠道廣度、品牌及營銷策略優勢,後續更多受益於消費升級 及人羣迭代。

具體來看:1)、在收入規模上,龍頭公司常温業務強勢,低温鮮奶佔比相對較低 (在 5%以下,而區域乳企可達 20%以上),但規模高增長,體量趕超區域乳企。蒙牛乳業 2017 年成立鮮奶事業部,專門負責鮮奶業務;2018 年 1 月推出高端鮮 奶每日鮮語,自2019年開始聚焦定位高端市場的“每日鮮語”和定位中端市場的“現 代牧場”兩大品牌;其低温鮮奶 2019 年、2020 年、2021H1 收入均實現三位數正 增長,市佔率各為 4.1%、11.2%、13.1%;其中 2020 年鮮奶業務收入為 14 億元。每日鮮語自 2019 年開始市佔率已位居高端鮮奶第一,2020 年收入同比增長 150%, 且 81%的每日鮮語產品已經實現 T+0,也即當日生產並上架;2021H1 每日鮮語在 蒙牛乳業鮮奶銷售額中佔比約 40%。2)、在渠道鋪設上,區域乳企集中於核心強 勢市場,進而對外輻射,比如光明乳業在華東地區、新希望在川渝地區、燕塘乳 業在華南地區、三元乳業在京津冀地區的渠道精耕程度上具備相對優勢;而龍頭 公司則憑藉奶源佈局和渠道資源實現全國主要城市渠道快速鋪設,在渠道廣度上 具備優勢。3)、在營銷手段上,龍頭乳企財力雄厚,且公司全口徑銷售額高,可 攤薄廣吿費用率,因此在合作 IP 或活動贊助上的選擇空間大、效果佳。4)、在產 品矩陣上,蒙牛乳業、光明乳業等均實現中高端鮮奶佈局,並在同一產品系列內 部實現常規、低脂、有機、A2、風味鮮奶等全品類佈局,產品矩陣豐富。

——奶酪:集中度提升,妙可藍多表現出眾

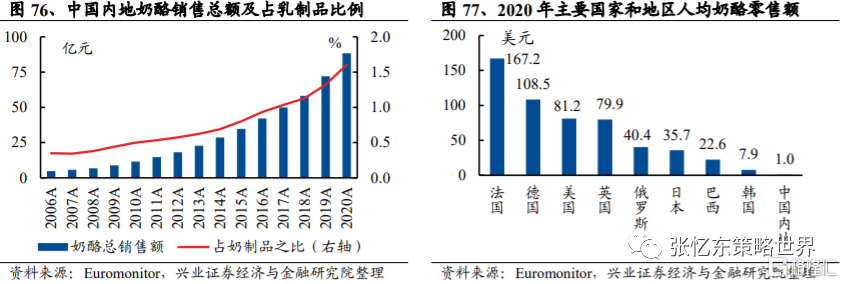

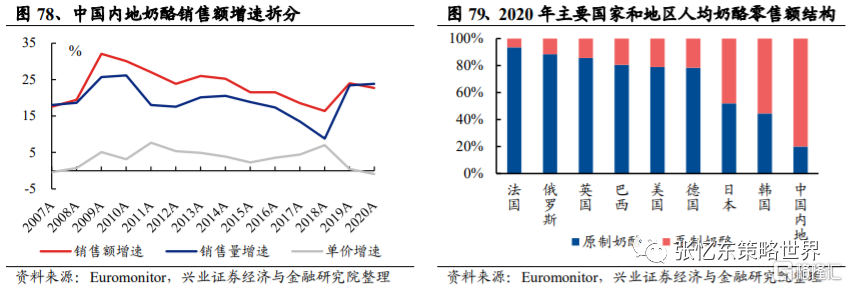

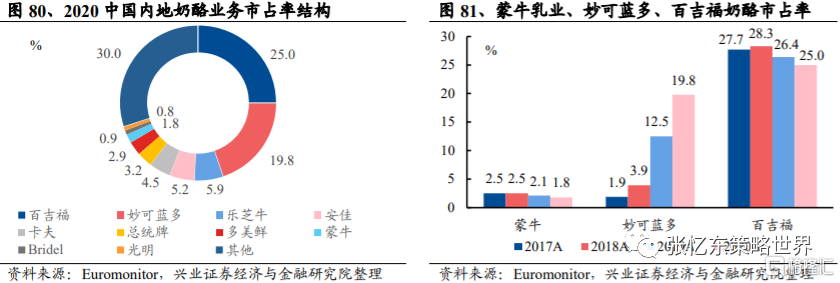

行業處於高速成長期,市場集中度提升:1)、存量低。2020 年,內地奶酪銷售量 5.9 萬噸,單價 150.6 元/kg,銷售額 88.4 億元,僅佔乳製品銷售總額的 1.6%。同 期,內地人均奶酪消費量僅 1.0 美元,遠低於飲食習慣較為接近的日本(35.7 美 元)和韓國(7.9 美元)。2)、銷量驅動收入高增長。2006-2020 年內地奶酪銷售 額 CAGR 23.2%,其中單價及銷量 CAGR 各為 3.3%、19.2%。3)、再製奶酪需求 走高,國產品牌受益。2020 年再製及原制奶酪各佔內地奶酪零售額的 80.1%、 19.9%。再製奶酪方面,奶酪棒被視為鈣和蛋白質的優質補充來源,受益於健康零 食賽道機遇;再製馬蘇裏拉奶酪則受益於烘焙及餐飲消費場景。4)、市場集中度 提升。此前外資品牌百吉福奶酪市佔率穩居第一,其他品牌基本為個位數市佔率;近年隨着妙可藍多等國產品牌發力及崛起,憑藉渠道及營銷優勢,市佔率走高, 行業集中度進一步提升。

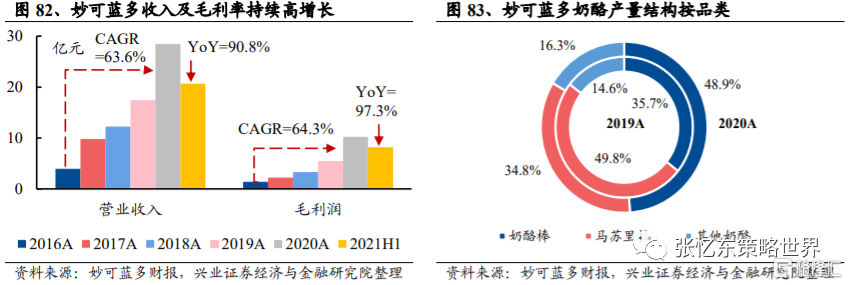

妙可藍多成為奶酪龍頭,業務佈局清晰,常温奶酪棒助力業績增長:1)、奶酪龍 頭:妙可藍多 2016-2020 年奶酪銷售收入年複合增長 96.9%;奶酪棒和馬蘇裏 拉奶酪是最主要單品,2020 年產量各佔 48.9%、34.8%。2021H1,其奶酪市佔 率突破 30%,位列行業第一;從近期銷售情況看,市佔率仍在提升。2)、發 力常温業務:公司 7 月份成立常温事業部,目前有低温、常温、餐飲、電商、 國際五大業務;9 月推出常温奶酪棒產品,已陸續投放市場。公司的常温奶酪 棒研發歷時三年,在配方、原料、工藝、技術上具備壁壘,與研發工廠簽訂有 排他協議。妙可藍多的低温、常温奶酪棒毛利率相近,後者由於渠道成本更低, 售價約低 20%,且可觸達渠道更多,持續受益於大眾健康零食消費。3)、控 股股東蒙牛乳業資源支持:蒙牛乳業後續將以妙可藍多作為奶酪業務唯一運營平 台,在 2 年內將原有奶酪及相關原材料貿易業務注入妙可藍多,而妙可藍多將在 3 年內通過資產處置等方式退出液態奶業務;目前蒙牛奶酪產品中已有相當一部 分由妙可藍多代工。此外,蒙牛乳業將在採購資源共享、數字化與信息化系統合 作、渠道協同、品牌宣傳等方面賦能妙可藍多。

3.3、嬰配粉:行業規模承壓,積極開拓第二增長曲線

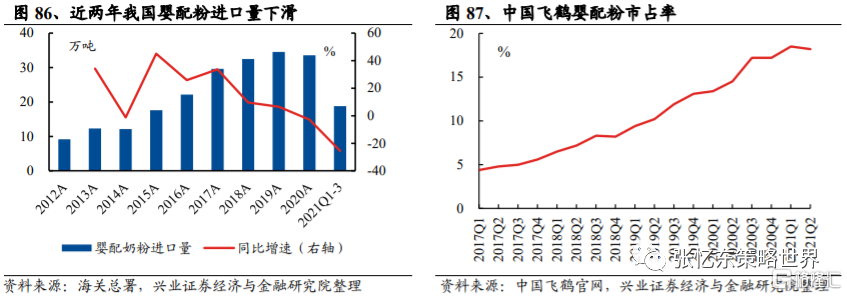

國產龍頭中國飛鶴、伊利股份受益於嬰配粉市場集中度提升,中短期奶粉收入增 長的確定性強;從長期看,新生兒出生率下降給嬰配粉帶來的壓力提升,關注兒 童奶粉、成人奶粉的長期成長空間,蒙牛雅士利成人奶粉佔比已過半。

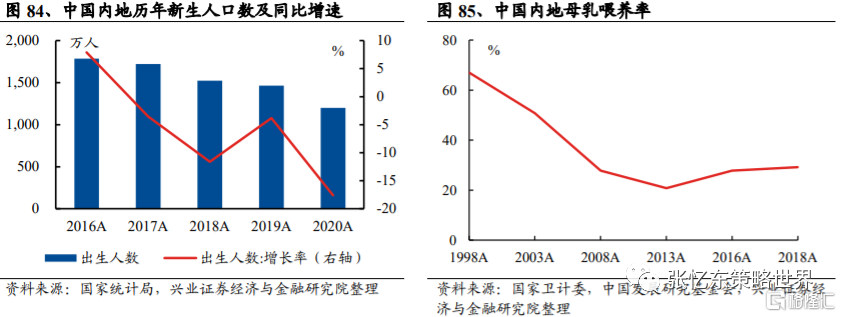

新生人口數數量下滑及未來母乳餵養率提升使得行業規模承壓。根據國家統計局 數據,2020 年我國新生人口數 1,200 萬人,同比-17.6%,創 20 年新低。此外,為 了實現《中國兒童發展綱要(2011-2020 年)》和《國民營養計劃(2017-2030)》 提出的 50.0%純母乳餵養率的目標,2018 年我國母乳餵養率為 29.2%,較 2013 年 提升 8.4pcts。兩大因素給 1 段奶粉(適用 0-6 個月齡寶寶)、2 段奶粉(適用 6-12 個月齡寶寶)銷量直接帶來負面影響;3 段奶粉(適用 12-36 個月齡寶寶)受母乳 餵養率影響小,同時目標客羣人數更多,受出生率下降負面影響相對較小。

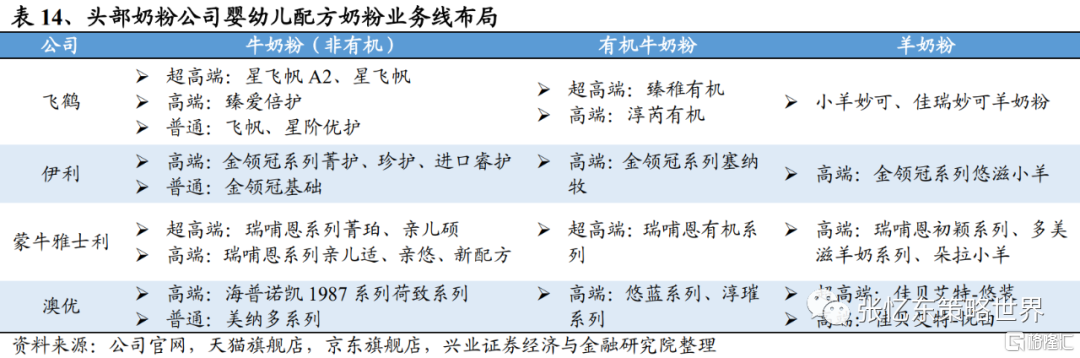

頭部公司嬰配粉實現牛奶粉、羊奶粉、有機奶粉全品類佈局,且各價格帶均有分佈。以中國飛鶴為例,旗下嬰配牛奶粉有超高端星飛帆,高端臻愛倍護、普通系 列的飛帆和星階優護,嬰配有機奶粉有超高端臻稚有機、高端淳芮有機,嬰配羊 奶粉有小羊妙可、佳瑞妙可;價格帶方面,以飛鶴三段嬰配粉為例,普通、高端 和超高端系列每 700 克的均價從 110 元到 300 元不等(不考慮滿減折扣等,按 2021 年 11 月 8 日中國飛鶴官網及其鏈接價格數據),滿足不同收入羣體育嬰需求。此 外,2021 年 9 月飛鶴推出蓓舒消,首次落子特殊醫學用途嬰配食品市場,關注乳 糖不耐受嬰兒羣體。

大單品發力。配方註冊制要求“每個奶粉工廠不得超過 3 個配方系列,9 種產品配 方”(實際中,乳企可控股多個奶粉工廠/品牌以獲取更多註冊配方,但仍相對受 限),市場競爭從渠道推動到品牌拉動升級換擋,市場爭奪不再“以多取勝”,大單 品成為突破市場的最佳利器。國內頭部奶粉企業順勢而為,通過新品牌、新品類 及新工藝力推高端及超高端大單品,包括伊利金領冠珍護、飛鶴星飛帆和臻稚有 機,澳優佳貝艾特和羊奶粉海普諾凱等。從產品升級思路來看,以星飛帆為例, 產品 2010 年推出,以中國母乳為標準,率先在奶粉中添加 OPO 結構脂;2020 年 5 月配方升級,採用新一代專利 OPO,並添加益生元 GOS,更接近中國母乳並適 合嬰幼兒腸胃吸收;2020 年 12 月推出升級新品星飛帆 A2,富含 A2 蛋白。從大 單品銷量來看,2020 年星飛帆收入 99.0 億元,2021H1 達 58.5 億元,表現出眾。

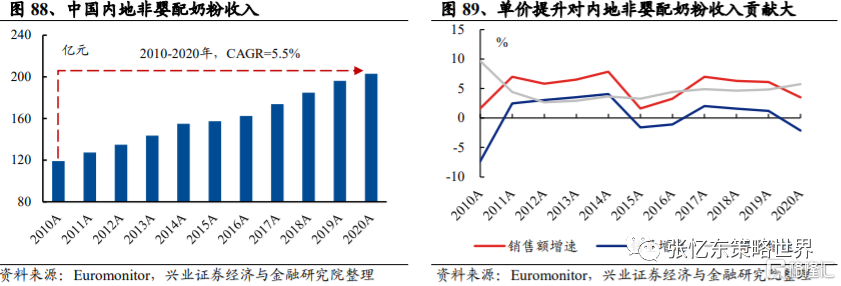

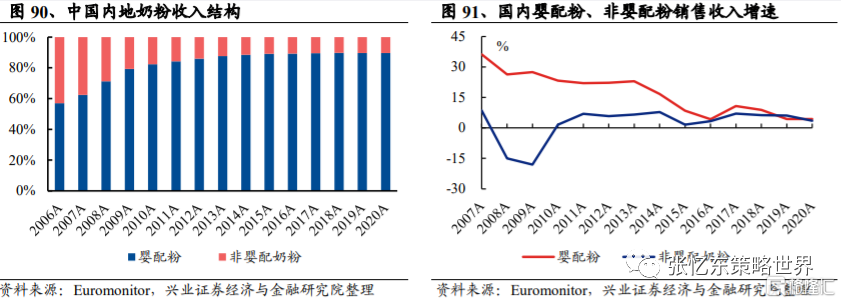

在嬰配粉行業規模收縮背景下,頭部公司加速佈局兒童奶粉及成人奶粉,打造第 二增長曲線。近 10 年國內非嬰配奶粉行業持續穩定增長。從歷史數據來看,國內 非嬰配粉銷售額除了 2008、2009 年因三聚氰胺事件負面影響而收入下滑外,其餘 年份整體保持個位數温和增長;2010-2020 年,銷售額從 119.1 億元年複合增長 5.5%至 202.9 億元,其中銷量及單價增速各為 1.3%、4.1%。從非嬰配粉在國內奶 粉業務中的佔比來看,2006-2012 年,佔比從 43.0%快速下滑至 14.0%,部分由於 三聚氰胺事件後,洋品牌高端嬰配粉在國內暢銷,單價提升抬高了嬰配粉銷售額;2013 年後非嬰配粉在國內奶粉銷售額中的佔比介於 10%-13%,整體穩定。

預計後續非嬰配粉市場規模和集中度有望提升,頭部公司受益。

1)、奶粉消費是一種科學、高性價比的營養補充方式。據《中國居民膳食指南科 學研究報吿(2021)》,中國城市居民每日奶類攝入量為 42.2g,農村居民為 14.8g, 均顯著低於推薦攝入量 300g(液態奶);這也是國內居民鈣元素攝入不足的主要 原因。奶粉保質期長,一般兩年左右,儲存和運輸的成本較低,這也導致其價格 更有競爭力、性價比高。例如,2021 年 11 月 8 日,京東超市在售的伊利品牌全 脂純牛奶液態奶單價為 3 元/250ml,蛋白質含量為 8g/250ml;同日,伊利新西蘭 進口全脂奶粉的售價為 69.8 元/kg,蛋白質含量為 250g/kg,按 25g 奶粉沖泡 180ml 液態奶的換算價格為 2.42 元/250ml,蛋白質含量換算值為 8.68g/250ml,也即奶粉 價格較液態奶低出 19.2%且單位蛋白質含量高出 8.5%。

2)、差異化產品滿足多元需求,強調奶粉的功能性。一是細分不同年齡段人羣市 場,兒童奶粉以優質奶源、營養全面、滿足成長需求為賣點,如飛鶴星飛帆四段、 澳優能立多四段等;成人奶粉更多強調全家適用、基礎營養成分全面,如伊利的 全家系列、在國內暢銷的進口奶粉美可卓“藍胖子”和安佳成人奶粉等;中老年奶 粉功能性更突出,如雅士利悠瑞系列,悠瑞-骨宜關注骨骼健康、強調高鈣,悠瑞 -順宜關注腸胃健康、添加雙歧桿菌,悠瑞-怡添適合高血糖糖尿病人羣、高膳食 纖維、無蔗糖,悠瑞-心沛關注心血管健康、添加魚油粉、含多種維生素。二是關 注不同身份、不同生活習慣羣體的需求,為學生、孕婦和健身人羣提供針對性奶 粉產品,如雅士利、伊利的學生奶粉系列,飛鶴星藴孕產婦奶粉,以及各類低脂 奶粉。

3)、人口老齡化及下沉市場消費升級拉昇非嬰配粉需求。按七普數據口徑(2020 年 11 月 1 日為標準時點),我國老齡人口 1.91 億人,佔比 13.5%;聯合國預測我 國老齡人口占比將在 2035 年左右突破 20%;奶粉温水沖泡,同時可針對中老年人 體質添加有益微量元素,滿足特定營養補充需求。此外,奶粉品質逐漸升級、耐 儲存和運輸的特性符合下沉市場消費升級趨勢和送禮消費場景。

4)、乳企加強客户教育、市場培育和渠道佈局。中國飛鶴廣吿宣傳“三歲了,喝茁 然”,併為兒童奶粉新品配套現場論壇,邀請權威營養專家講解兒童營養要素,進 行客户教育;同時,公司以奶粉和兒童液態的形式滿足不同場景消費。雀巢 NIDO 成人脱脂奶粉在小紅書、B 站等社交網絡平台上發起美食 DIY 等熱門話題,定位 美食 DIY 愛好者、健身減脂人羣,打造“網紅奶粉”。伊利欣活老年奶粉與同仁堂 跨界合作,在七大直播主流平台進行趣味科普直播,觸達目標購買人羣(老年人 的子女),推動培育中老年人奶粉消費習慣。渠道方面,非嬰配粉線上線下齊發力, 強化商超佈局,並下沉至小型零售賣場,逐漸將消費者對奶粉的認知向日常必需 品轉變。

5)、頭部國產品牌受益。目前,國內非嬰配粉市場集中度較低,且外資品牌佔比 較高。從前景來看,國產品牌在下沉市場、商超渠道、產品矩陣方面具備優勢, 隨着功能性奶粉的不斷升級,以及客户教育的穩步推進,市場集中度有望提升。以雅士利為例,旗下有:定位兒童羣體、添加乳雙歧桿菌的 M8 兒童奶粉,定位 成人、青少年及學生羣體大眾消費的蒙牛品牌奶粉,定位免疫力低下人羣的保健 奶粉特康力,新西蘭奶源、定位全家消費的進口奶粉紐西能,定位中老年羣體的 功能性奶粉悠瑞系列等。2020 年雅士利非嬰配粉約佔奶粉業務總收入的三分之 一。2021H1,雅士利奶粉銷售額同比+44.3%至 18.6 億元,其中成人奶粉佔 54%, 銷售額近 14 億元,同比+90%以上;兒童奶粉銷售額同比+50%以上。

4、肉製品:豬價反轉仍需觀測 2021Q4 及 2022Q1 去化力度

4.1、覆盤:豬肉下行及原材料成本上漲,利潤端明顯承壓

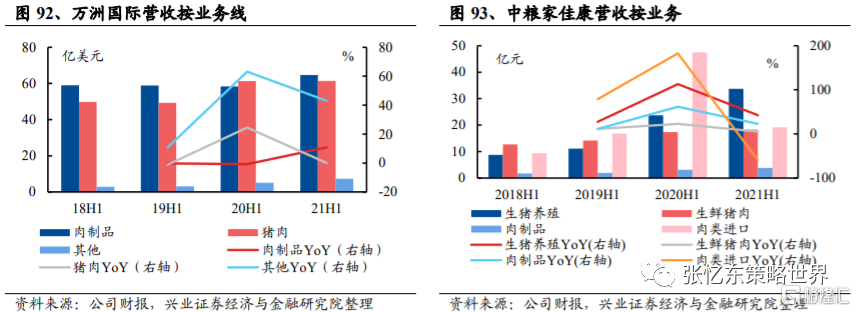

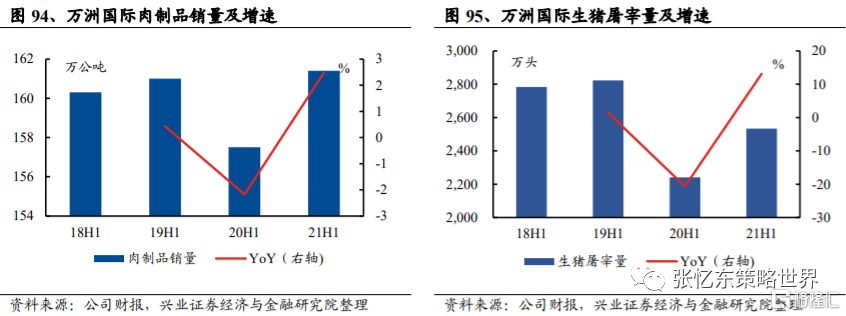

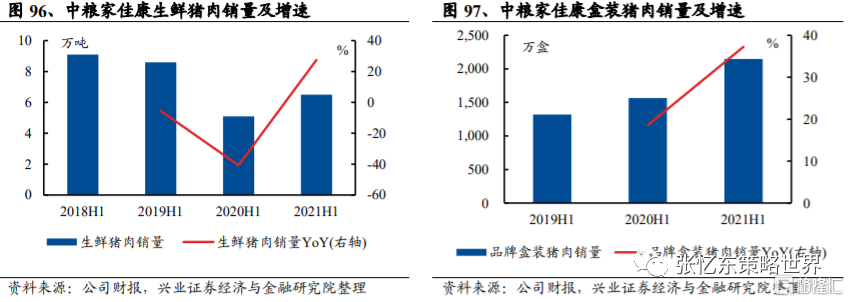

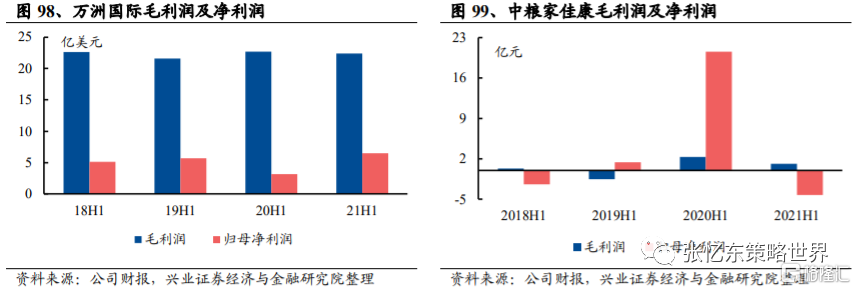

2021H1 豬企龍頭收入端穩定增長。1)萬洲國際收入穩增長,肉製品業務表現佳。2021H1 營收 133.3 億美元,同比+6.8%,較 19H1 增長 19.8%。其中,核心業務肉 製品營收 64.6 億美元,同比+10.8%,較 19H1 增長 9.8%;豬肉業務營收 61.4 億 美元,同比基本持平,較 19H1 增長 24.5%。2)中糧家佳康主動收縮肉類進口業 務,聚焦國內生鮮豬肉及生豬養殖業務。2021H1 營收 75.0 億元,同比-18.2%。其中,肉類進口業務收入同比-59.6%,為公司主動收縮該業務所致。剔除肉類進 口業務,公司生鮮豬肉、生豬養殖及肉製品業務均保持高增長,分別同比+5.2%、 +42.2%和 22.6%。從銷量看,生鮮豬肉銷量高增長。上半年銷量為 6.5 萬噸,同 比+27.5%;其中盒裝類生鮮豬肉銷量 2,148 萬盒,同比+37.3%;日均銷量 11.8 萬盒。

豬肉下行及原材料成本上漲,利潤端明顯承壓。由於養殖業務面對豬價下行,且 大宗原料價格上漲等壓力較大,公司雖採取控制養殖成本措施,但毛利同比仍略 有下降。1)萬洲國際毛利潤 22.4 億美元,同比-1.4%,較 19H1 增長 3.6%;毛利 潤率 16.8%,同比-1.4ppt,較 19H1 下降 2.6ppt。2021H1 歸母淨利潤 6.5 億美元, 同比-105.7%,較 19H1 增長 14.6%。2)中糧家佳康毛利潤 1.2 億元,同比-50.2%, 毛利率 1.5%,同比-1.0ppt;生物資產公允價值調整前的毛利潤 19.5 億元,同比 -7.3%,調整前毛利率 26.0%,同比+3.1ppt。歸母淨虧損 4.3 億元,同比-120.7%, 歸母淨虧損率 5.7%,同比-28.1ppt。

4.2、收儲不改週期趨勢,豬價反轉仍需去化支持

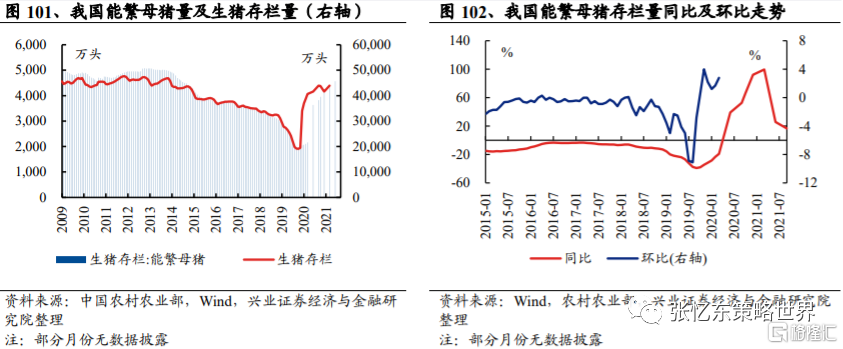

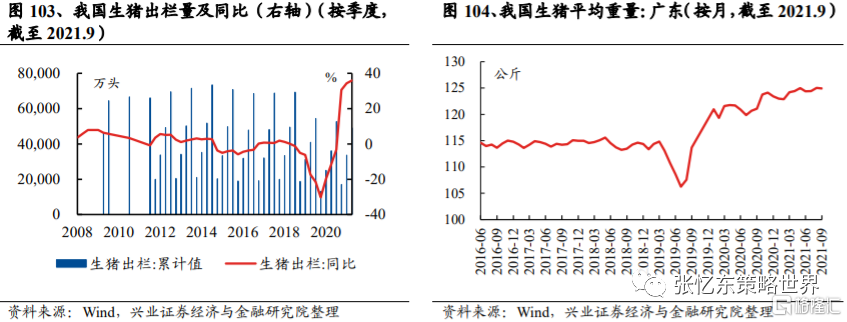

2021 年以來生豬供需結構不平衡,豬價持續下行。能繁母豬數量及生豬出欄量持 續上升。根據農村農業部數據,2021 年初以來,我國能繁母豬數量及生豬出欄量 已恢復至非洲豬瘟前的正常年份水平。2021 上半年,我國能繁母豬數量及生豬存 欄量持續高速增長,同比雙位數增長,季度環比中雙位數增長。2021 年 6 月,能 繁母豬 4,564 萬頭,同比+25.8%,環比 Q2+5.70%;生豬存欄量 43,911 萬頭,同 比+29.2%,環比 Q2+5.57%。生豬屠宰量已恢復至非洲豬瘟前的正常水平。根據 農村農業部數據,2021 年初以來,我國生豬屠宰量環比持續增加。由於 2021 年 6月行業去化母豬數量,導致生豬屠宰量持續增長。2021 年 5、6 月生豬屠宰量分 別環比+18.2%、+24.3%,2012 年 7-9 月環比增速漸趨穩等,增速區間為 7%-8%。

年初以來,豬價走勢仍然下行,全國生豬均價下探至 12 元/kg。據農業農村部數 據,2021 年春節後,生豬價格大幅回落。截至 2021 年 10 月 29 日,全國 22 個省 市生豬均價跌至 15.95 元/公斤,環比上週+13.9%,下半年豬價在 10 月內出現的 首次上漲。同時,由於生鮮豬肉價格下降,凍肉價格下行,影響國內肉製品企業 進口豬肉貿易量。2021 年 1-9 月豬肉累計進口量 302.1 萬噸,同比-6.0%。由於近 半年來豬價下降利好終端消費需求的恢復與提升,我們預計,生鮮豬肉消費量有 望加快恢復至非洲豬瘟前的正常水平;同時,2022 年豬價的波動幅度將有望會恢 復到非洲豬瘟前正常的漲跌區間。

收儲利於穩定豬價,短期豬價跌幅將收窄。覆盤近 10 年以來國家收儲策略,我們 發現,若豬價跌幅深及持續期久,國家將進行收儲並在短期內穩定豬價。收儲後 1-3 個月豬價將區域穩定或略有上行。2021 年 7 月,國家連續進行三次大規模收 儲,收儲後的一個月豬價微增。當前,能繁母豬仍處於去化產能及優化品種階段, 屠宰量持續增長,商品豬供給量增加,打壓豬價反彈預期。

2021 年 10 月 1 日,進行本年內第四次收儲,收儲後豬價為 12.03 元/kg(10 月 15 日),環比收儲前的 10 月 8 日豬價增長 11.6%。我們推測,由於國家收儲策略導 致的豬價短期穩定,會使得行業去化速度短期內略有減緩。但是, 若 2021Q4-2022Q1 能繁母豬去化體量較大,2022 下半年豬價有望反轉。

4.3、養殖成本基本企穩,龍頭利潤確定性較強

主要飼料價格將於峯值後進入企穩階段。2021 年初以來,由於玉米和豆粕均處於 相對短缺狀態,其價格上漲較快。2021 年 8-9 月主要飼料價格經過高位後回落, 進入 10 月以來,玉米及豆粕價格區間基本穩定,分別為 2.7-2.8 元/kg、3.7-3.9 元 /kg。2022 年主要養殖飼料價格將呈穩健趨勢,龍頭豬企的養殖成本將趨於穩定。我們預計,明年飼料均價將低於今年。

龍頭企業優化種豬去化產能,強化控制養殖成本。2021 年以來,我國生豬飼養成 本持續走高。根據我國生豬養殖行業數據,2021 年 1-4 月,自繁自養生豬成本上 漲 8.9%,外購仔豬成本下降 9.0%;截至 2021 年 4 月,自繁自養生豬成本同比 +19.9%,外購仔豬成本同比+13.0%。2021 年 6 月起,龍頭企業率先進行種羣優化, 淘汰落後母豬產能,降低能繁母豬存量,這有利於龍頭企業對養殖成本的控制。我們認為,2022 年在主要飼養成本企穩的趨勢下,龍頭企業通過優化種羣及去化 產能,將較好地控制養殖成本,利潤釋放的確定性較強。

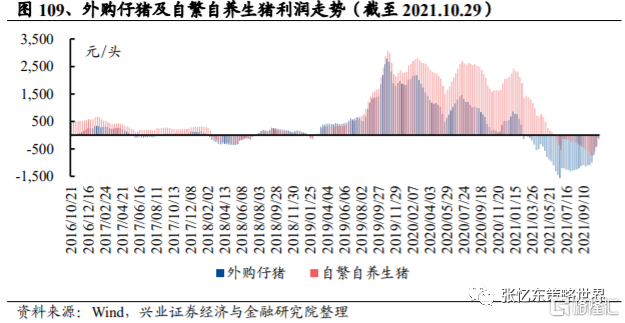

2021 年春節後至今,我國外購仔豬及自繁自養生豬利潤持續虧損,但自繁自養利 潤虧損時間少於外購仔豬。具體來看:1)外購仔豬利潤降幅明顯且幅度較大。2021 年 2 月底至今,外購仔豬利潤持續虧損且幅度加劇。2021 年 8 月底,本年度我國 外購仔豬虧損達至峯值,此後逐漸下降。截至 2021 年 10 月 29 日,外購仔豬虧損 為 106.01 元/頭。2)自繁自養生豬利潤降幅弱於外購仔豬。2021 年 6 月初至今, 自繁自養生豬利潤持續虧損且不斷加重。截至 2021 年 10 月 29 日,我國自繁自養 生豬利潤虧損 153.3 元/頭。

短期內,行業產能去化階段利好屠宰端業務。為有效控制養殖成本,規模豬企淘 汰母豬及去化種豬產能,生豬宰殺數量將出現短暫性的大幅度增加,利好具有屠 宰業務的企業。中長期,看好生豬養殖成本控制較好,且生鮮豬肉及品牌豬肉具 有較大潛力的龍頭企業。為實現利潤端的穩定,龍頭豬企採取佈局肉製品消費業 務、塑造肉製品品牌,以弱化週期性影響。此外,龍頭豬企中糧家佳康利用豬肉 期貨套期保值來進一步穩定利潤端。公司 2021 年 9 月生豬出欄量 288 千噸,商品 豬銷售均價 12.06 元/公斤,環比-15.6%;生鮮豬肉銷量 16.4 千噸,環比+13.9%;生鮮豬肉業務中品牌收入佔比 32.8%。推薦關注中糧家佳康。

5、軟飲料及休閒食品:產品研發力是勝負手

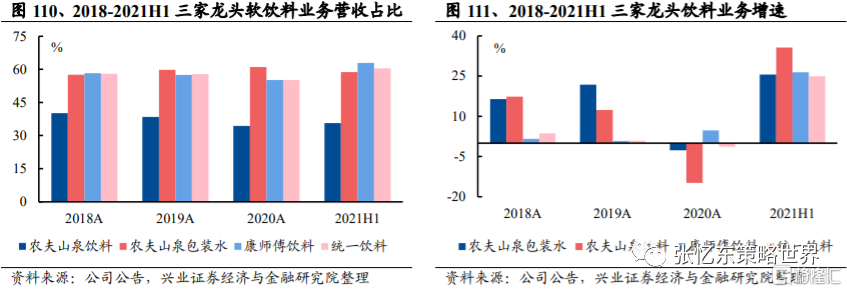

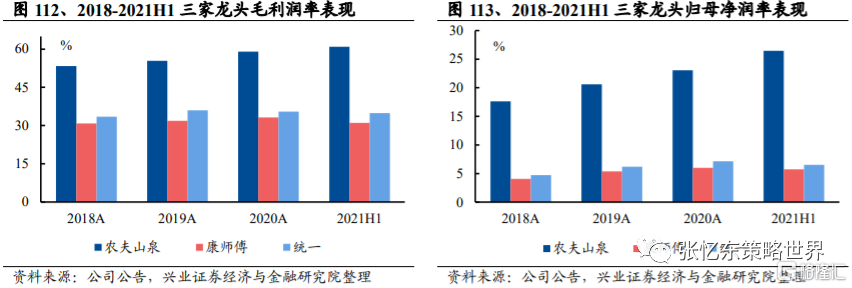

5.1、覆盤:飲料業務佔比高且增速快,強勢拉動整體業績增長

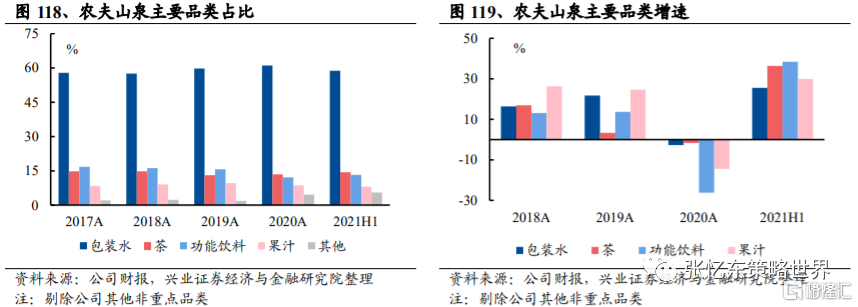

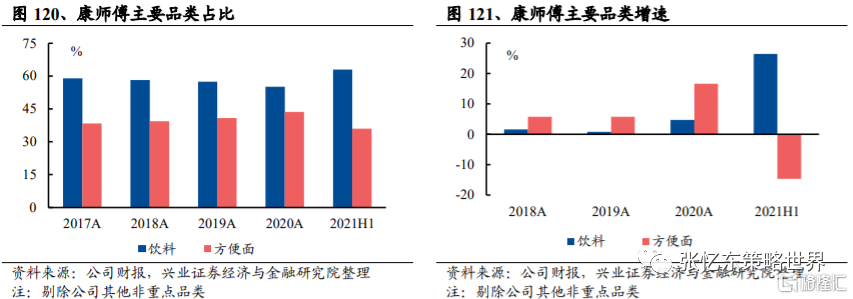

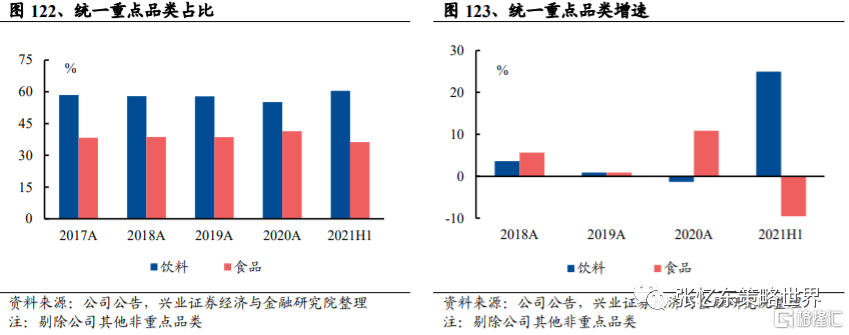

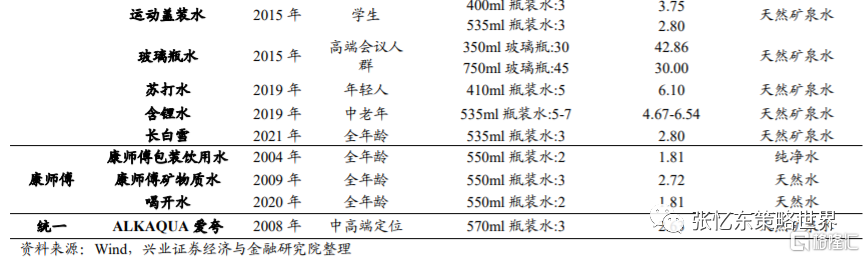

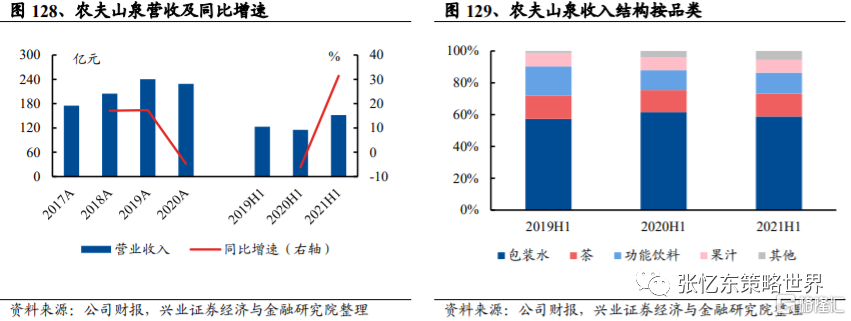

飲料業務佔比高且增速快,強勢拉動整體業績增長。從 2021H1 業績表現看,三 家龍頭的飲料類業務佔比逾 50%,且上半年飲料業務增速較快,均逾 25%。1) 農夫山泉業績靚麗,各品類齊頭並進。2021H1 營收 151.8 億元,同比+31.4%,較 19H1 增長 23.3%。其中,包裝水營收 89.2 億元,同比+25.6%,較 19H1 增長 26.5%;茶飲營收 21.8 億元,同比+36.4%,較 19H1 增長 21.8%;功能飲料營收 20.0 億元, 同比+38.4%,較 19H1 下降 12.0%;果汁營收 12.2 億元,同比+30.0%,較 19H1 增長 17.4%;其他飲料營收 8.5 億元,同比+86.4%,較 19H1 增長 479.9%。除功 能飲料外,各品類均保持高成長性,推動上半年營收的高速增長。2)康師傅及統 一依靠飲品業務“續增”。2021H1 康師傅及統一飲料業務營收分別為 222.8 億元、 78.6 億元,分別同比+26.4%、+25%。上半年方便麪業務拖累整體業績,康師傅及 統一方便麪業務收入分別為 127.2 億元、47.1 億元,分別同比-14.7%、-9.5%。此外,軟飲料龍頭利潤整體表現佳。雖然 2021H1 原材料價格漲幅顯著,但龍頭企 業具備規模效應,與供應商的成本磋商能力較強。龍頭企業可提早進行鎖價警惕 價格波動,利好上半年利潤端的穩定增長。

5.2、原材料成本漲幅趨緩,成本端壓力減弱

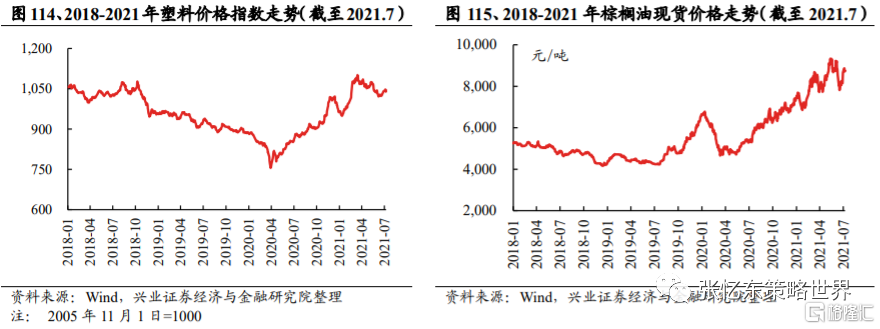

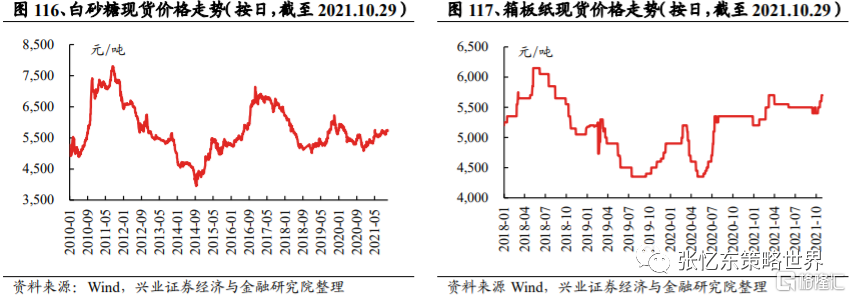

主要原材料價格漲幅趨緩,2022 年成本壓力減弱。2021 年初以來,主要原材料價 格漲幅較大,PET、白砂糖、棕櫚油、箱板紙均呈上行趨勢。2021 年 1-7 月,塑 料價格上漲 8.1%,棕櫚油上漲 15.8%;截至 2021 年 10 月 29 日,白砂糖同比上漲 4.8%,箱板紙同比上漲 6.5%。2021 年 7 月以來,塑料、棕櫚油價格出現下行 趨勢,白砂糖及箱板紙價格呈企穩平緩趨勢。我們認為,2022 年主要原材料價格 上行趨緩,成本端壓力減弱。即使明年受通脹影響,導致原材料價格存在繼續上 行的可能性;但是,2022 年主要原材料價格漲幅將低於 2021 上半年漲幅較迅猛 階段(2021 年 1-3 月塑料價格上漲 10.7%,2021 年 4-5 月棕櫚油上漲 11.4%)。

5.3、龍頭產品生命力強,不斷豐富產品矩陣

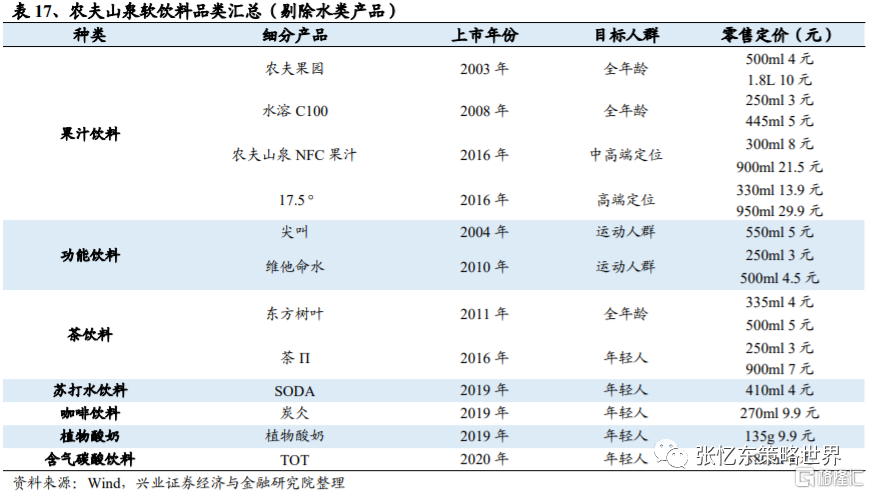

深耕大單品,打造鮮活力。農夫山泉、康師傅、統一、達利食品,軟飲料及休閒 食品龍頭企業自創立以來塑造了較多歷久彌新的大單品並迭代至今,延續並保持 品牌的生命力。

——農夫山泉:下沉瓶裝水,挖掘軟飲多品類。經過 20 餘年的產品發展及蜕變, 農夫山泉擁有成熟的產品業務條線:一是,縱向深耕包裝水業務,不斷裂變 子系列;二是,橫向拓展多元軟飲品類,不斷豐富並開拓新賽道。

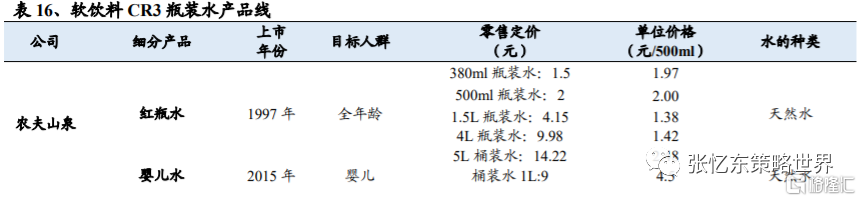

1)、縱向深挖瓶裝水業務:蟬聯水界冠軍。

紅瓶水容量及規格多樣,推陳出新。1997 年,公司推出 4L 的紅色包裝 天然水,1998 年,推出 550ml 天然水。此後,紅瓶水規格多樣,從 380ml 到 19L 容量規格不等。由於瓶裝水的工藝及技術非常穩定,且具有超剛 需屬性,包裝水的產品生命週期很長。自 1997 年公司推出農夫山泉“紅 瓶水”以來,一直延續並暢銷至今。

瓶裝水內部裂變,衍生細分品類。農夫山泉在籌備上市及上市後階段內, 分別加緊研發及推出新品。2015-2021 年,公司共推出六款新品,即學生 水、嬰兒水、蘇打水、含鋰水、高端玻璃瓶裝水、長白雪等產品,各產 品差異化定位,滿足不同消費者偏好,為瓶裝水業務打開更廣闊的消費 市場。2021 年 4 月,公司推出新品長白雪,容量 535ml,定價 3 元,對 標景田百歲山。長白雪具有高端水質和細膩口感,源自長白山原始森林, 取自莫涯泉,“它的味道就像森林裏的第一場雪,鬆軟雪花味道”。

2)、橫向開拓“軟飲家族”:以健康定位精準,研發技術領先,IPO 後推出 5 大品類,涵蓋十幾餘個系列及口味。

NFC 果汁:不加水、不加糖、不加任何食品添加劑,100%由優質產地 水果直接榨取獲得。

東方樹葉:直接以茶葉為原料,通過先進的萃取工藝生產,無菌冷灌裝, 不添加香精,“0 糖 0 卡”。

SODA 系列蘇打天然水飲品:通過創新技術較好地解決了行業內“0 糖” 產品普遍甜感不佳的問題,其中“日向夏橘”新口味成功引領行業的流行 口味趨勢。

TOT 含氧碳酸飲料:創新採用無菌碳酸生產線,不添加防腐劑,探索建 立了一條碳酸與天然原料完美融合的技術路線。

炭仌咖啡:選用優質產地的阿拉比咖啡豆,以領先的工藝自行烘焙,現 磨萃取,無香精添加。堅持優選原產地好豆,低糖或無糖,無香精無速 溶粉添加。其中“低糖椰咖”創新的以椰漿代替牛奶,使咖啡自然香氣與 椰漿香氣完美結合,傳統咖啡品類帶給消費者創新體驗。

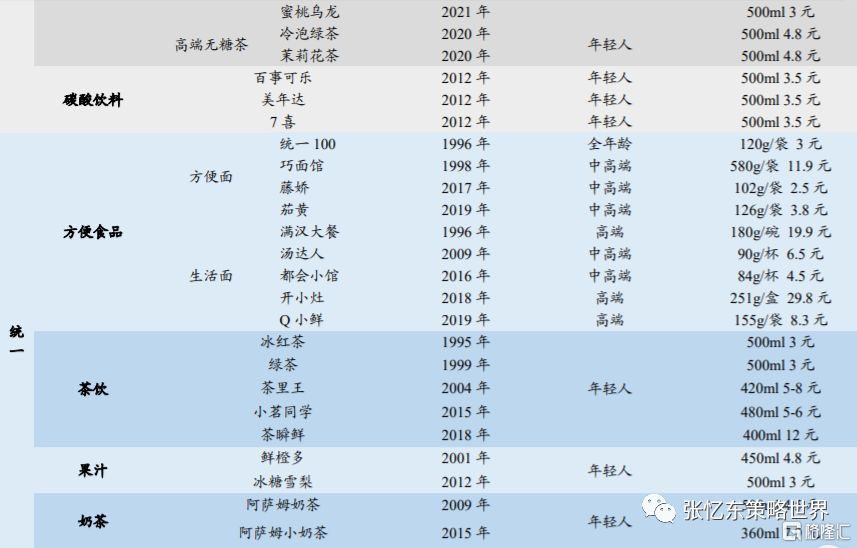

——康師傅:“即飲茶+方便麪”已深入消費者類內心。經過 20 多年的打磨歷練後, 公司確立了即飲茶和方便麪雙品類發展路徑。一是,即飲茶聚焦大眾消費, 羣眾基礎紮實;二是,康師傅方便麪,具備超強品牌力。

1)、深耕即飲茶品類:以點及面鋪開市場。

康師傅冰紅茶、綠茶、茉莉花茶及烏龍茶:1996 年至今,康師傅冰紅茶 銷售 25 年。一炮而紅後,公司推出康師傅茉莉花茶、康師傅綠茶、烏龍 茶等“頭牌”產品。2020 年康師傅推出無糖茶飲系列,新款無糖 0 卡黑瓶 茶飲,迎合疫情後消費者對健康飲食的訴求。

果汁品類:2021 年塑造品牌年輕化形象,康師傅冰糖雪梨與知名音樂人 合作,展示清潤用嗓飲用場景;傳世清飲酸梅湯用現代工藝呈現中華經 典飲品,生津解渴、清爽解膩;康師傅果汁品牌與果汁達人全面合作, 並推出多種規格適應不同消費場景;輕養果薈以蜂蜜柚子口味為核心, 與流量明星合作;純果樂 100%搶佔常温 100%果汁市場,利用人工智能 技術在影視劇中植入廣吿精準曝光;果繽紛為低濃度果汁,強調混合果 汁賣點,與大客户在 O2O 平台開展場景教育。

包裝水:與中國女排合作,塑造全民健康飲水形象;喝開水以 135 度超 高温殺菌熟水技術,傳達甘甜温和好吸收的產品價值;涵養泉以天然珍 稀滋養為產品定位,聚焦核心城市,定位中產階級,推出 4.5L 大包裝水。

咖啡、功能及乳酸菌飲料:味全常温乳酸菌飲料,小酪多多主打清爽 0 脂健康,功能飲料佳得樂新品。

2) 、康師傅方便麪:品牌實力強勁,佈局多元消費羣體。

康師傅方便麪:1992 年康師傅方便麪橫空出世,至今暢銷 29 年,堪稱 中國方便麪界的鼻祖。公司先後推出康師傅紅燒牛肉麪(1992 年)、康 師傅老壇酸菜牛肉麪(2010 年)、康師傅泡椒牛肉麪(2011 年)、康師傅 藤椒牛肉麪(2018 年)等,並出品常規桶裝、小杯裝、普通袋裝及家庭 包裝等不同規格的產品,滿足不同消費者的需要。而今,仍然是中國方 便面銷量王者。

Express 速達麪館:2018 年首次推出,定位中產階級的高端產品,以煮 面、碗麪、自熟面三大規格滿足不同消費場景需求。

湯大師:2015 年開發高端品類“湯大師”等健康產品類別,迎合消費者新 需求。

勁爽拉麪及福滿多幹脆面:勁爽拉麪為低價面,定位學生階層,2021 年 公司推出“勁爽 1 倍多”大分量產品,實現銷量成長。乾脆面“香爆脆”通 過與洛天依的 IP 合作全新換裝,並上市雞汁原味、香辣蟹等新口味,引 爆社交媒體。

——統一:多元化品類,緊追潮流趨勢。老牌軟飲企業,二十餘載,歷史悠久。

軟飲料及方便麪雙引擎驅動公司穩定發展。一是,軟飲料業務發展較穩定, 統一鮮橙多及統一冰紅茶為兩大核心產品;二是,方便麪業務表現穩定,統 一老壇酸菜牛肉麪深受消費者喜愛。

1)、軟飲料大單品仍具生命力:統一鮮橙多及統一綠茶為支柱型產品。

即飲茶產品:1998 年統一綠茶及冰紅茶上市,2021 年推出低糖及茶多 酚健康系列,並於 IP 合作注入活力。小茗同學 2015 年推出,定位潮流 時尚飲料,2021 下半年將以混搭基因和市場差異化產品溜溜噠及茗吉託 為突破口進行宣傳。茶果王無糖茶飲,定位健康飲品。2021 下半年將借 助冠名綜藝拜託了冰箱等進行宣傳推廣。茶瞬鮮定位追求美好生活的羣 體,口感新鮮,2021 上半年以社交電商達人探店一鍵加購及 KOC 種草 擴大推廣宣傳。

果汁:2001 年統一鮮橙多上市,2021 年優化產品配方,提高維生素 C 含量及膳食纖維,滿足消費者健康需求;海之言以鉀離子、鈉離子等為 基礎補充人體水品;統一金桔檸檬 2021 年全面進入新配方新包裝;統一 冰糖雪梨以潤為核心價值,提高品牌曝光度;A-ha 果汁氣泡水好友酵素 及蘋果醋,具有無糖磷酸的健康屬性;果重奏 2021 年以果汁+果肉+維 生素 C 三重口感為訴求推出上市;統一番茄汁以番茄素為產品利益點, 打造活力健康品質生活;元氣覺醒 2021 年上市新口味 100%葡萄汁,還 原熟果口感。

其他多元品類:不斷開闢時尚飲品,迎合消費者偏好。2008 年推出中高 端瓶裝水產品“Alkaqua 愛誇”,果汁新品類及奶茶等產品;2021 年推出雅 哈冰咖啡;統一阿薩姆奶茶及布諾乳茶,聚焦高品質生活。

2)、方便麪多元化:以統一老壇酸菜牛肉麪為根基,縱向深挖進軍高端賽道。

統一老壇酸菜牛肉麪:2008 年上市的支柱型產品延續至今。至今 20 餘 年之久,為公司的核心產品,連年為公司業績增長做出較大貢獻。

湯達人:2008 年問世,定位高端袋煮麪,推出極味館煮麪,迎合消費者 對健康飲食的需求。統一茄皇:2021 年推出新口味統一茄皇番茄牛肉麪,延續產品番茄湯包 設計。

飛刀削麪:2021 下半年推出的煮麪品牌,定位追求高品質人羣。

滿漢大餐:定位注重生活品質的新鋭白領,2021 上半年推出港式糊辣椒 豬肚雞面。

其他食品:開小灶及早餐餛飩系列產品,與正餐的米飯和夜宵火鍋混合 推出,為加班及熬夜人羣提供飲食需求。

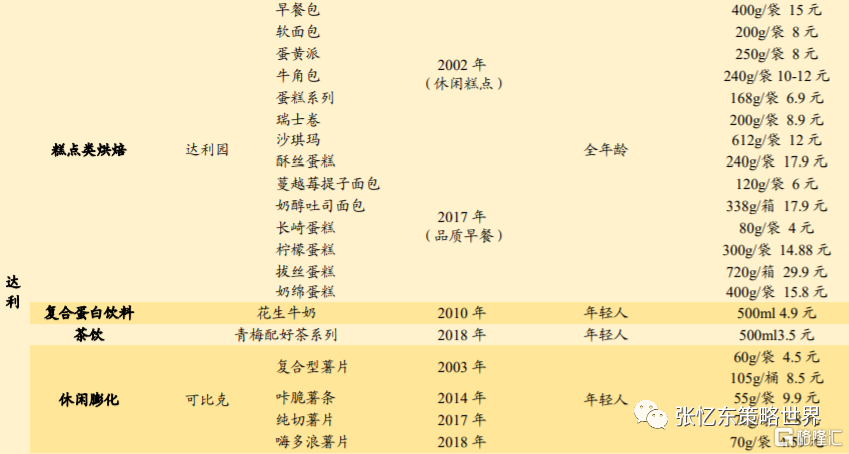

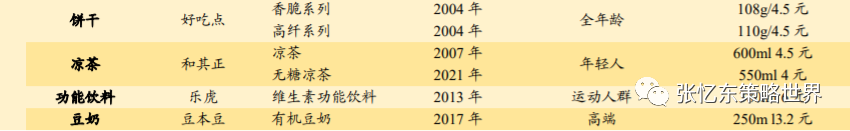

——達利食品:橫向佈局七大子品牌,捕捉賽道紅利;縱向深挖消費需求,產品創新 不斷。公司優勢一是品類矩陣豐富,準確判斷行業趨勢,切入成長性賽道。達利 食品現有家庭健康、即飲飲料、休閒食品三大產業七大子品牌,其中短保麪包美 焙辰、植物基飲料豆本豆、功能飲料樂虎處於成長賽道,帶動公司業績增長;另 有涼茶和其正、烘焙糕點達利園、薯類膨化食品可比克、餅乾好吃點鞏固業績基 本盤。二是各子品類根據市場消費偏好不斷實現產品創新,縱深挖掘各品類增長 潛力,七個品類產品的市佔率均位居前三。

1)、休閒食品:產品組合豐富且不斷創新、渠道精耕,龍頭地位穩固。

達利園烘焙糕點:市佔率第一。品牌於 2002 年推出,主打歐式風格,立足家 庭和早餐消費場景。一是休閒糕點系列,包括早餐包、軟麪包、蛋黃派、瑞 士卷、牛角包、沙琪瑪等;二是品質餐包,包括酥絲麪包、蔓越莓提子麪包、 奶醇吐司麪包、長崎蛋糕、檸檬蛋糕、拔絲蛋糕、奶綿蛋糕等。

可比克薯類膨化食品:本土薯片品牌龍頭,定位年輕消費羣體,有複合型薯 片、純切薯片、嗨多浪薯片、咔趣薯條四大產品線。公司 2003 年推出複合型 薯片,“快樂每一刻,我的可比克”的廣吿語契合年輕一代“青春、張揚”的個 性特徵,打破外資品牌獨佔市場的格局;針對更年輕的兒童消費羣體,公司 2014 年推出薯條形態的副品牌咔趣薯條;為提升薯片的薄脆口感,公司基於 “原薯現切”技術,於 2017 年推出純切馬鈴薯片,於 2018 年推出嗨多浪波浪 型薯片。

好吃點餅乾:國產餅乾龍頭,2004 年推出,打破國際品牌在高端餅乾市場的 壟斷局面。包括香脆、高纖、蘇打、豆香工坊、夾心餅、焦糖曲奇、蛋卷、 趣味卡通等系列。其中,好吃點香脆系列在餅乾上灑滿堅果薄片,口感酥脆, 推出後迅速風靡全國;高纖系列則是在餅乾中加上有助於消化的粗糧纖維, 被中國營養學習會授予“營養健康工程”產品稱號。

2) 、家庭消費系列:定位早餐消費場景,契合健康食飲風尚,業績高增長。

美焙辰麪包:系 2018 年 10 月推出的短保麪包全新品牌,定位早餐消費場景, 以“新鮮、美味、多樣”為品牌理念,市佔率已躍居全國第二。美焙辰有明星 單品湯熟吐司麪包,另有營養吐司麪包、起酥麪包、營養餐包、軟芯麪包等 多個產品系列;在全國範圍內實現終端鋪設和產品矩陣。

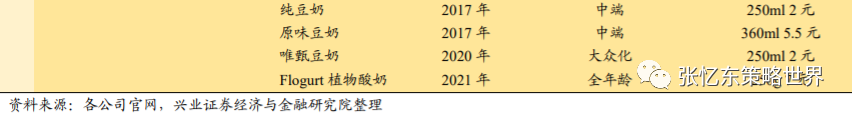

植物基飲料豆本豆:2017 年推出,定位為“優質植物蛋白、0 膽固醇,0 添加 (0 添加香精,0 添加防腐劑)”的天然健康營養飲品。豆本豆豆奶 2017 年推 出,採用破壁提純工藝,原漿提純,豆香濃郁、口感絲滑醇厚;其中原味豆 奶、有機豆奶、唯甄豆奶(定位早餐場景)的配料只有大豆、水、白砂糖, 而純豆奶的配料只有大豆和水,各品類每 250ml 豆奶的蛋白質含量在 7.5g 至 10g。Flogurt 植物酸奶 2021 年推出,專屬丹麥發酵菌種,口感優質;每 100g 植物酸奶含 2g 膳食纖維、3g 植物蛋白,同時天然 0 膽固醇、0 反式脂肪,並 有原味、紅棗枸杞味、芒果味、草莓味。

3) 、即飲飲料系列:功能飲料和涼茶雙輪驅動。

功能飲料樂虎:2013 年推出,系經國家食藥監總局批准的保健功能飲料,定 位為“提神抗疲勞”的維生素功能飲料,有罐裝和 PET 瓶裝;持續受益於功能 飲料賽道紅利。

涼茶和其正:2007 年推出的涼茶類草本植物飲料。傳統配方,中草藥熬製萃 取,率先推出 PET 瓶裝、大罐裝等不同規格,受消費者青睞。2021 年推出氣 泡涼茶,提升口感。

已有產品提價可能性較大,新品價格定位偏高端。覆盤近 15 年軟飲龍頭提價原因 後,我們發現主要原材料成本上漲是提價的主要因素。迫於糖價及包材價格上漲 壓力,2006 年,軟飲巨頭百事可樂及可口可樂全線產品分別提價 8%、6-8%;2011 年,百事可樂及可口可樂提價 3-4%;預計 2022 年原材料價格呈上漲趨勢,百事 可樂及可口可樂將進行 11 年以來的首次提價。由於全球軟飲巨頭明年即將採取提 價策略,我們推測,2022 年內資軟飲龍頭將對現有產品進行提價的可能性較大。加之,為順應健康飲食的消費訴求,2022 年,內資軟龍頭將繼續豐富產品矩陣、 持續研發新品,定位健康化、高端化,逐漸推出高價產品系列。我們認為,2022 年,若疫情等宏觀因素趨穩,軟飲料仍將拉動龍頭業績的持續增長。推薦關注農 夫山泉、康師傅和達利食品。

6、投資建議及重點推薦公司

6.1、投資建議

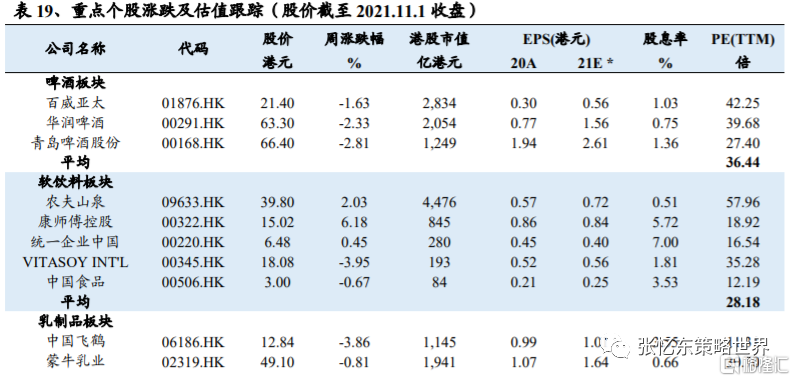

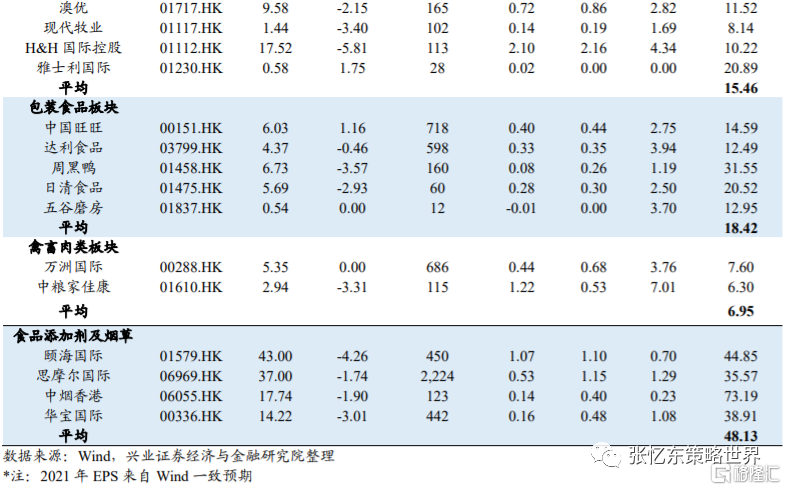

在波動中尋找優質核心資產,佈局具備一定性價比的行業龍頭。截至 2021 年 11 月 1 日收盤,啤酒、軟飲料、乳製品、包裝食品、禽畜肉類、食品添加劑與煙草 的平均估值分別為 36.44x、28.18x、15.46x、18.42x、6.95x、48.13x。2022 年看好 啤酒及乳製品板塊。核心組合包括:蒙牛乳業及華潤啤酒,同時,我們認為產品 矩陣持續完善的農夫山泉、康師傅及達利食品也值得關注。

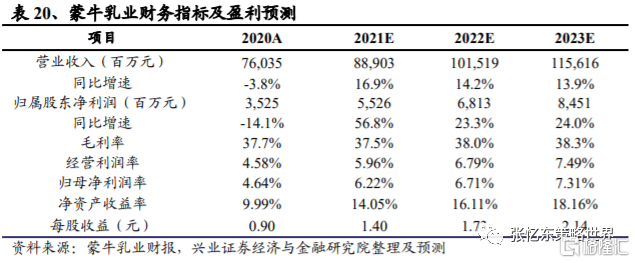

6.2、蒙牛乳業(02319.HK):龍頭乳企圖南去,長短業績均可期

“買入”評級,目標價 59.21 港元。蒙牛乳業股市超額收益來自業績增長,當前公 司營收增速提升、銷售費用率下降、利潤釋放,並處於 5 年業績翻倍戰略期首年, 長短期業績均可期;投資價值凸顯。我們結合液態奶公司估值水平、公司歷史估 值走勢及未來業績趨勢,按 PE 估值法給予公司目標價 59.21 港元,對應 2021-2023 年 PE 各為 35.0x/28.3x/22.7x;維持買入評級;建議投資者積極關注。

短期業績改善:1)、營收增長:2021H1 同比+22.3%,預計全年 15%+;2)、毛銷 差拉大:一是 2020 年去庫存增加銷售費用的特殊情況不再,且廣吿費用率收縮, 預計 2021 年銷售費用率下降;二是 2021H2 產品結構繼續升級、原奶價格漲幅收窄,全年毛利率壓力下降。3)、利潤釋放:預計 2021 年 OPM、EPS、ROE 提升。

5 年戰略首年,長期業績可期:行業機遇+公司戰略+激勵機制+奶源&產品&渠道 佈局深化,助力公司營收增長、產品結構升級(毛利率提升)、銷售費用率下降, 進而帶來利潤提升。公司堅持多品類佈局;目標 2025 年較 2020 年業績翻倍(CAGR 14.9%),鮮奶、奶酪、奶粉營收均破百億元,CAGR 各為 48.2%、28.4%、17.0%。其中,綁定上游產業鏈以發力高端 UHT 奶及鮮奶是公司業績增長一大亮點;多品 類發力+渠道+品牌加固整體護城河。1)、原奶供給:行業原奶短缺,公司上游控制力強,構造競爭壁壘;控股現代牧 業(龍頭)、中國聖牧(有機奶龍頭),戰略合作奶源佔 40%,供應高端產品生產。優勢:牧場產能擴張+奶源區域均衡發力鮮奶業務+原奶品質高助力產品高端化。

2)、產品&渠道:

常温奶:業績基本盤。特侖蘇+純甄兩大單品,產品結構升級(特侖蘇在白奶 中佔比提升,夢幻蓋和有機奶特侖蘇佔比提升,PET 瓶純甄佔比提升)+渠道 壁壘(渠道下沉及精耕、效果加強)+Z 世代營銷帶來業績增長、量價齊升。

鮮奶:藍海賽道(消費升級)+冷鏈物流普及+奶源優勢(區域均衡、品質高、 沙漠有機奶 IP)+每日鮮語大單品,收入高增長。經營策略與區域性乳企、 進口鮮奶有所分化,經營範圍及奶源優於前者,產品性價比高於後者。

奶酪:愛氏晨曦+妙可藍多兩大品牌,後續全部整合至妙可藍多,妙可藍多市 佔率第一,奶酪棒+馬蘇裏拉奶酪兩大單品盡享再製奶酪快速增長紅利。

奶粉:雅士利+貝拉米,非嬰配粉高增長+嬰配粉高端化。目前雅士利成人奶 粉佔比過半,受益於人口老齡化帶來的需求增長。

6.3、華潤啤酒(00291.HK):推進品牌組合建設,高端產品蓄勢而發

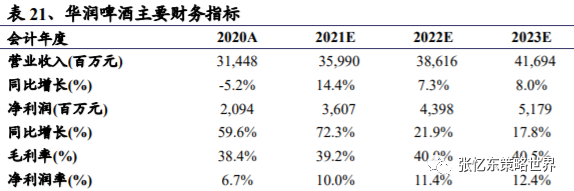

“審慎增持”評級,目標價 81.50 港元:公司未來將繼續秉承“戰高端、提質量、增 效益”的策略,重點擴張高端品的銷量,逐步擴大營銷推廣投入,以高端產品銷量 為先進行發展,以及持續進行產能優化升級。我們預計 2021/2022/2023 年營收同 比分別+14.4%/+7.3%/+8.0%;歸母淨利潤同比分別+72.3%/+21.9%/+17.8%,公司 目標價對應 2021/2022/2023 年 P/E 分別為 61.0x/50.0x/42.5x,建議投資者關注。

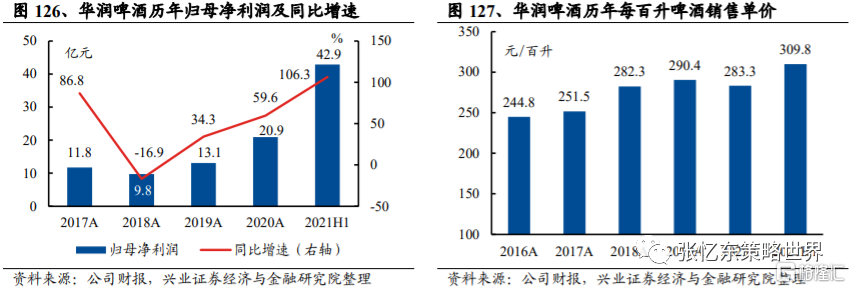

歸屬股東淨利潤大幅提升:2021H1,公司收入同比+12.8%;歸母淨利潤同比 +106.3%,利潤增長主要由於:1)2021H1 出讓土地收取初始補償收益 17.6 億元;2)啤酒銷售單價同比+7.5%,抵消原材料及包裝物料價格提升的負面影響。2021H1,公司毛利率 42.3%,同比+1.9pcts。

量價齊升,次高及以上產品迅猛發力:公司 2021H1 整體啤酒銷量基本恢復至 2019 年同期水平。啤酒總銷量 633.7 萬千升,同比+4.9%。其中,高端及次高端啤酒銷 量達 100 萬千升,同比+50.9%,產品結構顯著提升。其中,高檔品牌喜力和雪花 馬爾斯綠啤酒銷量均錄得雙位數增長,次高檔品牌勇闖天涯 superX 銷量倍增。受 高端化戰略影響,2021H1 公司銷售單價達到每千升 3,098 元,同比+7.5%。

持續推進品牌組合建設,高端產品蓄勢而發:2021H1,公司推出包括超高端產品 “醴”、高端產品“黑獅果啤”(#485 玫瑰紅)、碳酸飲料“雪花小啤汽”和國際品牌“紅 爵”新品牌,進一步豐富產品組合。

6.4、農夫山泉(09633.HK):PET 價格控制有效,2021H1 盈利高增長

2021H1 營收高增長,各品類齊頭並進。2021H1 營收 151.8 億元,同比+31.4%, 較 19H1 增長 23.3%。上半年各品類新品頻出,持續豐富產品線,均定位“健康”飲品的生活方式。包裝水產品推出新品長白雪天然礦泉水及泡茶武夷山泉 水;東方樹葉茶飲上市十週年之際,推出兩款全新口味;功能飲料尖叫推出“等 滲”新系列,全面定位運動人羣;蘇打氣泡水主打 0 糖 0 卡 0 脂 0 山梨酸鉀, 銷售表現持續良好。

主要原材料成本控制好,上半年盈利超預期。2021H1 毛利潤 92.4 億元,同 比+33.7%,較 19H1 增長 33.8%;毛利潤率 60.9%,同比+1.0ppt,較 19H1 增 長 4.8ppt。毛利率穩增長,主要原因:1)PET 原材料成本控制較好。雖然上 半年行業 PET 價格上行明顯,但公司通過及時鎖價等策略,有效控制 PET 成本,助力毛利率提升。2)產品結構變化對毛利率有一定助益。上半年產品 銷量大幅增加,且產品組合結構變化利好毛利率的提升。主要費用率控制有 效。2021H1 銷售及分銷費率 23.4%,同比+0.1ppt,與去年同期基本持平;行 政費率 4.4%,同比-1.7ppt,上半年未再產生上市費用。2021H1 歸母淨利潤 40.1 億元,同比+40.1%,較 19H1 增加 39.2%;歸母淨利潤率 26.4%,同比 +1.6ppt,較 19H1 增長 3.0ppt。

我們的觀點:下半年公司將繼續推動“飲用水+飲料”雙引擎發展格局。公司產 品研發能力較強,營銷宣傳能力突出,且銷售渠道模式多元化,利好公司長 期穩健發展。此外,公司對原材料價格把控能力強,利於短期內利潤率的穩 定,龍頭優勢顯現。

6.5、達利食品(03799.HK):家庭消費及功能飲料業績增長

業績整體平穩增長:2021H1,達利食品營收同比+11.1%至 112.9 億元;收入 增長驅動毛利同比+6.4%至 43.3 億元,歸母淨利潤同比+7.3%至 20.1 億元。

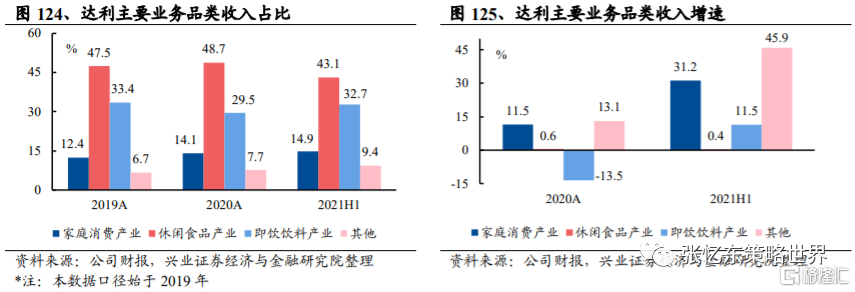

各業務線收入增速分化,家庭消費和功能飲料較突出:2021H1,達利食品的 家庭消費(美焙辰、豆本豆等)、即飲飲料(樂虎、和其正等)、休閒食品和 其他業務板塊營收各為 16.8、36.9、48.6、10.6 億元,各佔 14.9%、32.7%、 43.1%、9.4%,營收增速各為+31.2%、+11.5%、+0.4%、+45.9%。1)、美焙辰:2021H1 收入同比+52.4%至 6.14 億元,系因生產基地全國化佈局、品牌、 渠道規模化優勢,期內終端店鋪質量及經銷商盈利能力提升。2)、豆本豆:2021H1 收入同比+21.5%至 10.64 億元,系因技術工藝水平、產品品質優勢較 突出,全價格帶和全消費場景產品矩陣觸達更多消費羣體。子品牌植優家:是公司在三年多研發基礎上於 2021H1 推出的常温植物酸奶,具備清新植物 基口感及濃郁酸奶質地;目前已在全國各大商超、便利系統鋪開,預計受益 於健康消費趨勢。3)、樂虎:2021H1 收入同比+15.1%至 19.00 億元,系因疫 情影響減弱後功能飲料市場恢復較高增長,公司優質網點覆蓋增加及精準營 銷拉昇銷售額。樂虎在歐洲盃中進行轉播平台贊助,強化品牌形象。

毛利率略有下滑,費用管控良好:2021H1,公司毛利率同比-1.7pcts 至 38.3%, 主要由於原材料成本上漲、新品培育;由此導致公司歸母淨利潤率同比 -0.7pcts至17.8%。同期,公司費用管控良好,銷售費用率同比-0.1pcts至18.1%,管理費用率同比-0.1pcts 至 3.0%,相對穩定;財務費用率同比+0.3pcts 至 0.3%, 系因公司借入年利率 2-3%的無抵押銀行貸款以補充營運資金,融資規模及成 本提升。

投資觀點:達利食品推行多業務線、多品牌發展模式,公司的休閒食品、短 保麪包、豆奶、功能飲料、涼茶等品類市佔率均位居行業前列;當前美焙辰、 豆本豆、樂虎等產品契合健康飲食趨勢,賽道、渠道、品牌及銷售優勢助力 業績增長;另有植物酸奶等新品開發,提升長期空間。我們看好公司的長期 發展,建議投資者積極關注。

6.6、康師傅控股(00322.HK):兩大核心業務恢復,飲品強勢增長

上半年營收穩定增長。2021H1 營收 354.0 億元,同比+7.5%,較 19H1 增長 16.1%。具體來看:

1)、較疫情前正常年份,方便麪業務保持雙位數增長。較 20H1,上半年方便 面增速衰退,2021H1 容器面及高價袋面的營收分別同比-12.5%和-22.8%。但 是,較 19H1,兩大核心方便麪品類均保持增長,容器面及高價袋面分別+3.9% 和+14.1%。方便麪業務收入端恢復至疫情前的增長水平,且各品類均表現較 好。高價及高端面仍是公司核心佈局的市場。公司通過多價格帶策略,強化 高端產品佈局,並以多口味多規格滿足不同消費者需求。2021 年 4 月公司推 出高端面“湯大師”新口味及“Express 速達麪館”煮麪系列產品,持續增進與市 場互動,迎合消費升級及新消費偏好。

2)、飲品業務持續高增長。碳酸飲料、果汁、水及茶各品類均增長較快,分 別同比+24.7%、34.0%、38.3%和 23.3%,較 19H1 分別+34.9%、21.7%、26.3% 和 9.7%。碳酸飲料和即飲茶推出無糖品類,順應健康消費趨勢。包裝水差異 化定位,以 1 元 2 元 3 元及高價水的不同價格帶覆蓋不同消費羣體。

盈利能力整體較穩定,飲品業務表現佳:2021H1 毛利潤 109.9 億元,同比 -0.16%,較 19H1 增長 12.9%;毛利潤率 31.1%,同比-2.4ppt,較 19H1 下降 0.9ppt。具體來看:1)、方便麪業務毛利潤下滑。2021H1 方便麪毛利潤 30.4億元,同比-32.8%,毛利率 23.9%;較 19H1 毛利潤下降 6.5%。主要由於原 材料價格波動帶來不利影響,約 6-7 成。2021H1 棕櫚油價格大幅上漲,較去 年同期+40%以上。此外,方便麪業務產品組合變化對毛利率也有一定影響。

2)、飲品業務毛利潤高速增長。2021H1 飲品毛利潤 77.5 億元,同比+22.9%, 毛利率 34.8%;較 19H1 毛利潤增長 23.3%。主要是公司順應健康消費趨勢推 出新品,並側重餐飲渠道拓展及新零售到家渠道建設,打開產品銷路。

公司主要費用率略有上升,歸母淨利潤率略有下降:2021H1 銷售及分銷費率 21.4%,同比+1.7ppt,略有上升,新品推廣及渠道拓展費用增加;行政費率 3.3%,同比-0.1ppt,略微下降,有效控制非必要行政費用開支。EBITDA 45.2 億元,同比-12.6%;EBIT 率 8.4%,同比-2.48ppt。2021H1 歸母淨利潤 20.4 億元,同比-14.5%;歸母淨利潤率 5.7%,同比-1.5ppt,較 19H1 增長 0.8ppt。

展望:下半年將繼續深耕大眾消費市場,佈局高端化。從產品及品類看,公 司將繼續開拓新品類,開闢多元價格帶產品。公司將對新品提價及舊品降促, 穩住品牌形象。從渠道看,公司將繼續通過 O2O 合作、線上渠道等途徑大力 鋪貨,以順應新零售消費趨勢。此外,面對原材料價格上行壓力,公司將持 續通過自動化、節能減耗、優化物流等措施,提高供應鏈效率,以降低影響。

我們的觀點:2020 年康師傅品牌滲透率為 84.3%,位居行業前列。在公司多 品牌多品類多元化戰略佈局下,以及公司產品及渠道持續下沉,康師傅品牌 滲透率將進一步提高。公司的數字化轉型及智能化工具,將進一步提高營運 效率及供應鏈效率,龍頭優勢越發彰顯。

6.7、中糧家佳康(01610.HK):主動收縮肉類進口業務,利潤端承壓

受肉類進口業務影響,上半年營收大幅下降。2021H1 營收 75.0 億元,同比 -18.2%。其中,肉類進口業務收入同比-59.6%,對公司整體營收產生不利影 響。剔除肉類進口業務,公司生鮮豬肉、生豬養殖及肉製品業務均保持高增 長,分別同比+5.2%、+42.2%和 22.6%。具體來看:

1)、生鮮豬肉業務穩定增長,銷量表現佳。2021H1 營收(僅含外銷)24.4 億元,同比+5.2%。生鮮豬肉銷量高增長,上半年銷量為 6.5 萬噸,同比+27.5%。加速產能建設,助力品牌生鮮佈局。公司加速屠宰產能建設,吉林及內蒙古 在建產能各 100 萬頭,華南分割中心有序推進,助力東北、華北及華南品牌 生鮮加速佈局。優化盒裝豬肉產品結構,實現銷量突破。公司提升絲、丁、 片、餡等盒裝豬肉產品佔比,聚焦亞麻籽豬產品及品牌的開發及推廣。上半 年生鮮豬肉業務中品牌收入佔比 35%,同比-5.7ppt。盒裝類生鮮豬肉銷量 2,148 萬盒,同比+37.3%;日均銷量 11.8 萬盒。

2)、生豬養殖業務高增長,生豬出欄量大幅提高。2021H1 營收 33.7 億元, 同比+42.2%。生豬出欄量 167.2 萬頭,同比+108.7%。大豬銷售均價 23.4 元/ 公斤,同比-28.2%。面對豬價下行和大宗原料價格上漲等多重壓力,公司有 效控制養殖成本,提高出欄量。在飼料上,採取原材料替代等方式;在育種 上,淘汰低效母豬,優化種羣結構及性能;在硬件投入上,全面升級硬件設施,並防控疫病改善生產環境;在管理上,落實便準化操作流程,實行批次 精細化管理,共享養殖經驗。同時,公司產能擴張穩健,引種順利推進。截 至 2021 年 6 月 30 日,公司生豬養殖產能達至 602.1 萬頭,能繁和後備種豬 (含種公豬)33 萬頭,達到設計產能規模。2021 年 4 月,公司引進 1,500 餘 頭丹麥純種豬,為產能擴張提供優質種源保障。

3)、主動收縮肉類進口業務,收入增速大幅下降。公司轉變肉類進口發展策 略,主動收縮該業務比例,轉為主要客户提供進口肉類增值服務。2021H1 進口肉類營收 25.6 億元,同比-59.6%。其中,肉類進口銷量 7.5 萬噸,同比 -57.1%,銷量下降是公司主動縮減業務的結果。

受行業環境影響,上半年利潤端承壓明顯:豬價下行及原材料成本上漲,調 整前毛利略降。2021H1 毛利潤 1.2 億元,同比-50.2%,毛利率 1.5%,同比 -1.0ppt;生物資產公允價值調整前的毛利潤 19.5 億元,同比-7.3%,調整前毛 利率 26.0%,同比+3.1ppt。主要由於養殖業務面對豬價下行,且大宗原料價 格上漲等壓力較大,公司雖採取控制養殖成本措施,但調整前的毛利同比仍 略有下降。主要費用率略有下降。2021H1 主要費用合計 3.2 億元,同比-11.9%, 主要費用率 5.0%,同比-0.4ppt。其中,銷售及分銷費率 2.4%,同比-0.2ppt, 由於肉類進口業務規模下降,冷藏費用等減少。財務費用率0.7%,同比-0.7ppt, 上半年公司現金流較好,歸還大量銀行借款,財務費率下降。行政費率 1.9%, 同比+0.6ppt,略有上升。2021H1 期內虧損 4.4 億元,同比-121.4%,利潤率 -5.9%,同比-28.2ppt;調整前期內利潤 15.6 億元,同比+12.9%,利潤率 20.8%, 同比+5.7ppt。歸母淨虧損 4.3 億元,同比-120.7%,歸母淨虧損率 5.7%,同比 -28.1ppt;調整前歸母淨利潤 15.7 億元,同比+13.6%,歸母淨利潤率 28.4%, 同比+11.5ppt。

我們的觀點:公司立足長期,主動收縮肉類進口業務,重點發展生鮮養殖及 生鮮豬肉,並以消費升級為契機,發展盒裝肉類及高端肉類。“高品質+品牌 化”將成為公司長期可持續發展的基石。

風險提示

食品飲料公司發展面臨以下風險:

1)、產品安全問題:若發生食品安全問題,將損害品牌形象,從而影響所涉及公司未來產品銷售。

2)、超預期激烈的市場競爭:若有超預期激烈的市場競爭,將影響所涉及公司利潤表現。3)、新品市場推廣不達預期:各公司高端化佈局下,新產品推出可以通過優化產品結構從而進行提價,若銷售不及預期,將影響所涉及公司業績表現。

4)、原材料成本的顯著超預期波動:影響公司成本價格,從而拉低毛利率水平,進而影響所涉及公司淨利潤表現。