行業觀察 | 全球汽車產業大變革時代,中國汽車行業未來將走向何方?

本文來自: 中金點睛

本篇報告中,我們主要介紹智能電動化變革時代下,對於中國汽車產業到2050年的前瞻洞察,包括對中國經濟結構切片帶來變革較大變化的方方面面:包括新能源滲透率、自主品牌市佔率、汽車保有量及其結構、中國汽車出口量、新能源發展下充電設施、居民用電及石油消費等巨大變遷。

摘要

► 2022年全球主流市場的新能源汽車滲透率,突破10%臨界點,將進入S型增長曲線的陡峭階段。中國是全球最主力的市場和產地之一,我們預計中國新能源乘用車2025/30/50年的滲透率分別達30%/61%/90%,對應產量爲747/1736/3629萬。

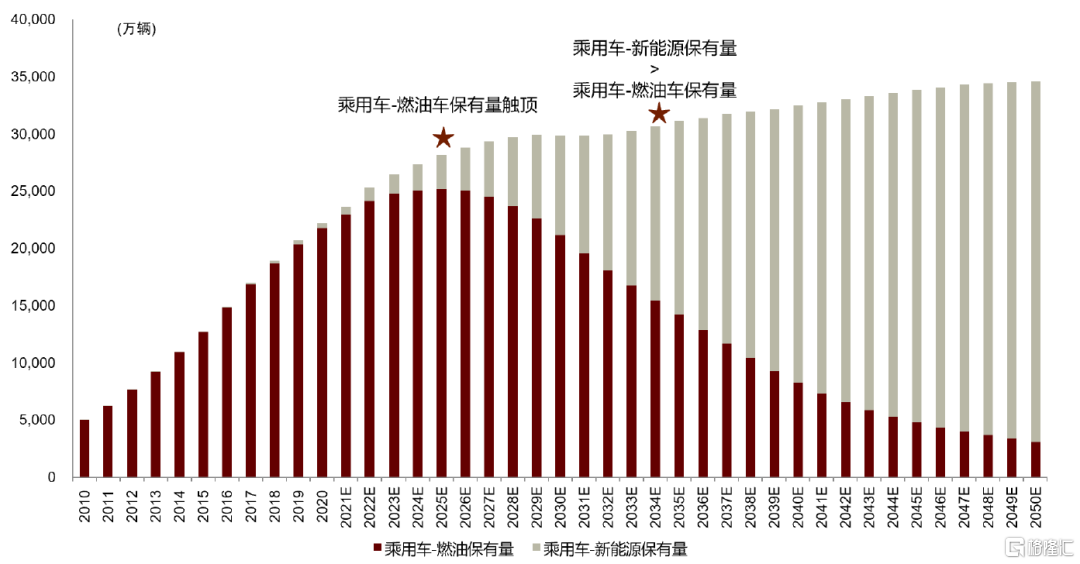

► 由於新能源汽車滲透加速,我們預計,燃油乘用車保有量將提前至2025年觸頂;並且新能源乘用車保有量,將在2034年超過燃油車。這或導致汽車用油、汽車服務、充換電設施、居民用電等行業假設出現重大變化。

► 由於燃油車保有量提前見頂,和電動車載電量激增,我們預計:汽車用油需求將呈現快速下降,而電動汽車有望成爲電網儲能技術重要載體。

► 由於新能源汽車滲透加速,我們認爲,2022年開始充電設施滯後,補能矛盾或將愈加嚴重。我們認爲,這一矛盾將直接推動:1)“換電”商業化起步,2)國家法規推動“慢充”加速進入小區,3)車企將加快“快充”網絡自建,形成用戶體驗差異性。

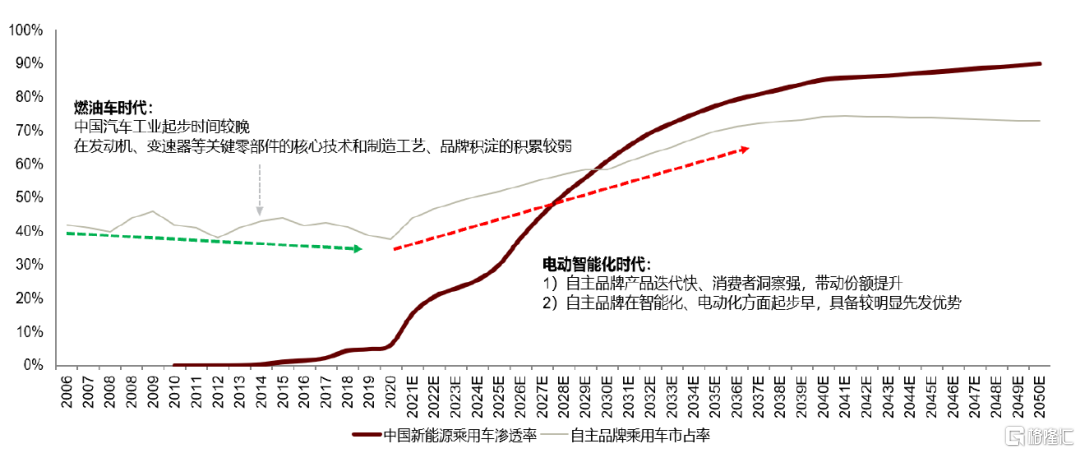

► 受益新能源汽車滲透加速,我們認爲,中國自主品牌最爲受益,借力電動智能趨勢,發揮本土化和人才優勢,中國產出的自主品牌市佔率有望在2025/2030/2050年達到52%/58%/73%。

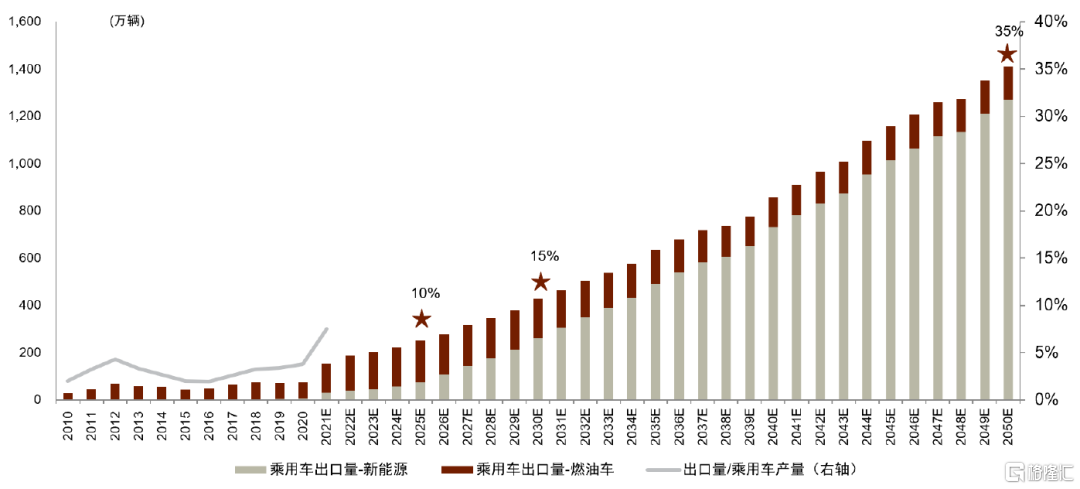

► 從汽車大國到汽車強國,中國車企有望享受能源轉型、產業升級和技術創新的紅利,實現中國品牌走向全球。我們預計,2050年中國乘用車出口量佔比有望達到35%,龍頭自主車企打開長期成長空間。

風險

汽車產銷不及預期,新能源滲透不及預期。

正文

全球汽車產業大變革時代,中國汽車消費、汽車工業將走向何方?

總論:汽車消費平穩向上,多趨勢推動中國走向汽車強國

汽車消費第一波普及期結束,行業向換購/增購、年輕化及女性購車轉變,總體消費平穩向上。需求端來看,伴隨汽車保有量的快速提升,中國的家庭購車呈現特徵開始以男性爲主的新購需求,逐步向以年輕化、“她經濟”和換購/增購需求、低線城市購車爲主轉變,也帶來了對汽車產品消費升級的大趨勢。長期看,我們認爲中國汽車本土消費市場仍將保持平穩向上,2025/2030/2050年汽車銷量有望達2241/2419/2621萬輛。

我們認爲汽車低速穩健增長的背景下,行業面臨大變革,趨勢變化值得關注:智能電動化驅動市場格局變化;我們預計新能源進入S型增長曲線陡增階段,滲透率加速提升,帶動後市場領域,包括石油消費、居民用電、補能路線以及基礎設施等發生重大演變;乘新能源加速向上之風,自主品牌有望憑藉在新能源的領先優勢實現整體市場份額突破;國際化上,長期看出口市場有望實現多倍增長,對應龍頭自主車企打開翻倍成長空間,有望實現銷量突破,走向全球。

具體來看:

► 全球汽車產業大變革時代,中國汽車行業未來將走向何方?

中國私家車千人保有量超過150,新車消費中首購需求下降至50%,汽車消費第一波普及期基本結束;長期看,我們認爲中國乘用車消費需求仍將平穩增長,保持低個位數增速,我們預計2025/2030/2050年汽車銷量有望達2241/2419/2621萬。

► 新能源滲透突破臨界點,如何看未來增長驅動和消費趨勢?

我們認爲新能源車滲透率已突破10%關鍵節點,往後看將進入S型增長曲線陡增階段。從“嚐鮮”到“普及”,消費者習慣培養完善+供給端產品“多點開花”,我們預計2025/2030/50年新能源乘滲透率分別達30%/61%/90%,對應產量747/1736/3629萬。

► 能源轉型期,充電供需缺口擴大,燃油車保有量提前見頂,汽車後市場將如何演化?

我們預計2025年乘用車中燃油車保有量觸頂,2034年乘用車中新能源保有量超過燃油車。燃油車保有量提前見頂,或導致汽車用油、汽車服務、充換電設施、居民用電等行業邏輯出現重大假設變化。我們認爲明年充電供需缺口激增,補能矛盾或愈加嚴重,國家推動慢充加速進入小區,車企加快快充投資,同時利好換電技術快速鋪開。

► 智能電動化趨勢下,中國汽車供給市場格局如何呈現?

國貨自主品牌多維能力積澱,依託新趨勢,崛起契機成熟。乘電動智能之風,我們預計中國自主品牌市佔率2025/2030/2050年分別有望達到52%/58%/73%。

► 從汽車大國到汽車強國,中國品牌如何實現海外市場如何突破?

覆盤豐田出海案例,中國車企有望把握能源轉型期,也即戰略機遇期。我們預計2050年中國乘用車出口佔總產量比重有望達到35%,龍頭自主車企打開長期成長空間,品牌走向全球。

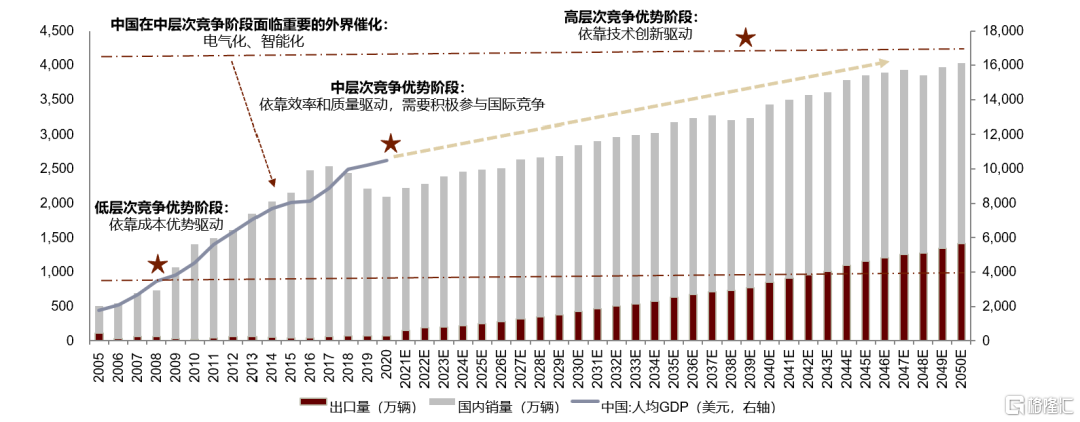

圖表:從日韓經驗看,中國正處於人均GDP 4,000-17,000美金的汽車產業中層次競爭階段

資料來源:乘聯會,萬得資訊,中金公司研究部

新能源:全球電動突破臨界點,進入S型曲線陡增期

總論:全球電動突破臨界點,或進入S型增長曲線

我們認爲,中國新能源汽車行業快速增長來自於消費端和供給端的共振,突破臨界點後或將迎來加速擴張。根據S型成長曲線的經驗,我們判斷中國的汽車電動化已突破關鍵的臨界點(10%滲透率),或進入陡峭增長期。我們預測新能源乘用車滲透率在2025/2030/50年分別達到30%/61%/90%,對應產量分別爲747/1736/3629萬輛。

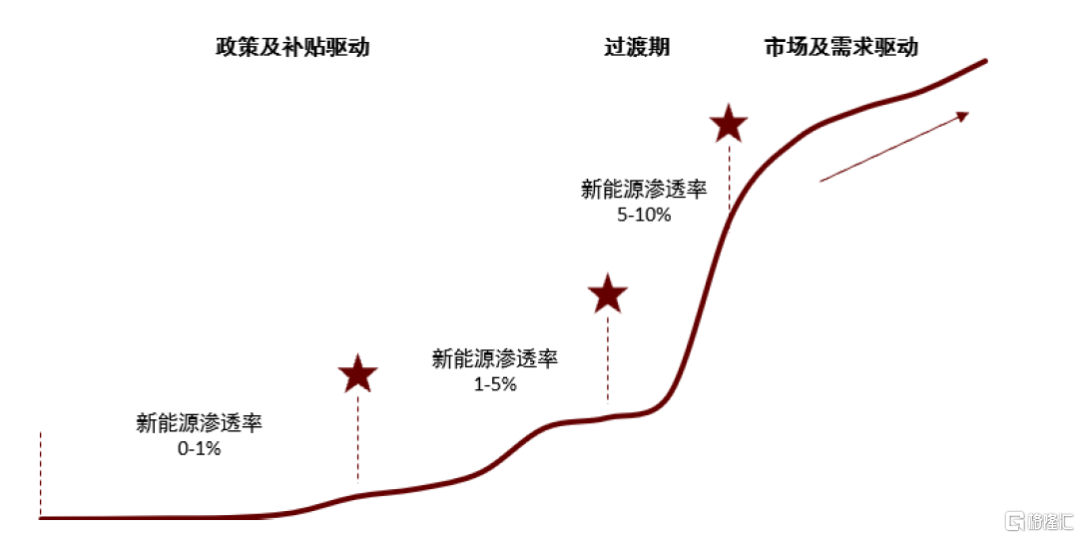

圖表:全球新能源乘用車有望進入S型增長曲線

資料來源:乘聯會,萬得資訊,中金公司研究部

增長展望:從“嚐鮮”到“普及”,進入S型增長曲線,產品多點開花

從“嚐鮮”到“普及”,中國新能源滲透率進入S型增長曲線。2021年以來,全球新能源汽車銷量與滲透率加速提升: 9M21,中國、歐洲八國、美國新能源銷量分別爲214/131/43萬輛,同比分別+193%/105%/101%。往前看,我們認爲新能源行業主要驅動力已經從政策補貼主導,轉爲供給端改善刺激C端市場釋放。新能源車跨越10%滲透率大關,我們預計將呈現S型曲線增長,並從“嚐鮮”進入“普及”階段,逐步進入主流汽車的消費。

圖表:新能源突破S型增長曲線關鍵節點

資料來源:中汽協,中金公司研究部

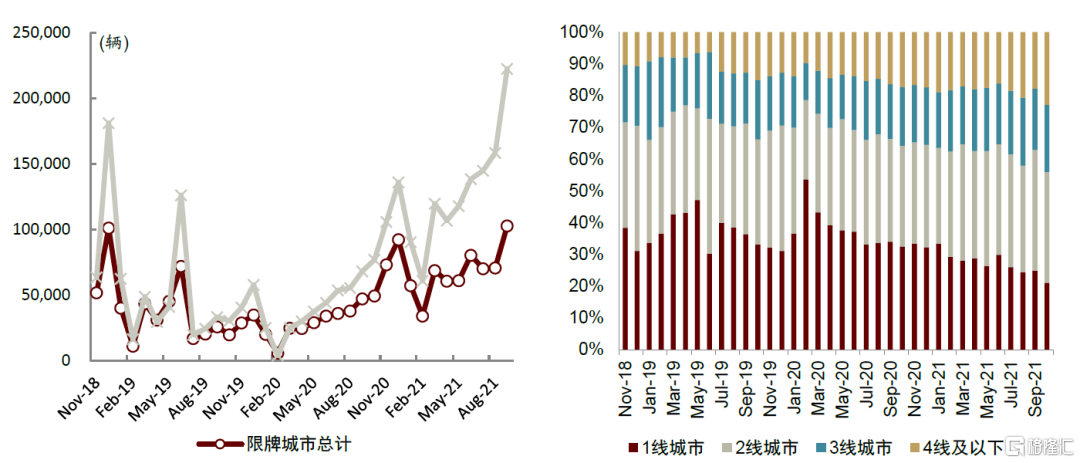

供給端產品多點開花,下沉市場加速滲透,產品結構“中段發力”、向傳統燃油車靠攏。供給端,我們預計將由現在的特斯拉、一線造車新勢力較強的格局,轉向“傳統車企優勢新能源品牌、一二線造車新勢力品牌、其他新入局者”的“多超多強”格局,並帶動新能源產品多點開花,加速新能源普及。需求端,伴隨新能源在B級車市場的逐步滲透,疊加新能源車型價格下降和續航提升帶來的內生性增長,有望帶動新能源結銷量構由目前的“啞鈴型”發展爲“紡錘型”。

圖表:新能源銷售結構:非限牌城市-限牌城市的剪刀差持續擴大,低線城市加速滲透

資料來源:中汽協,中金公司研究部

汽車保有量結構變遷,驅動後市場發生重大演變

總論:汽車保有量結構變遷,決定後市場發生重大演變

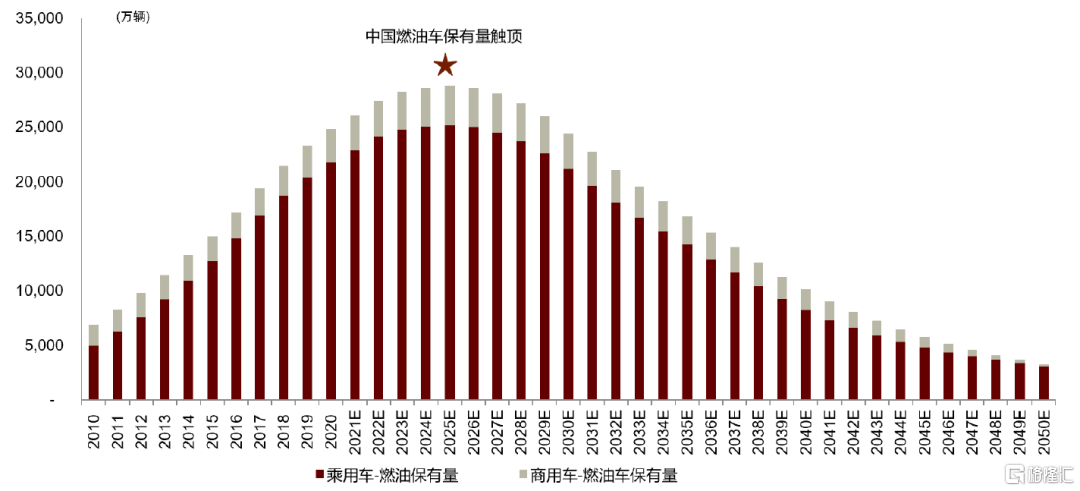

總體來看,我們預計中國的汽車保有量將跟隨汽車持續性的消費需求,向上平穩增長。此前,市場普遍預期燃油車保有量於2040年見頂;但基於我們所預期的新能源滲透率進入S型增長曲線,伴隨電動化的加速推進,我們預計中國的燃油車保有量見頂時間或比市場預期的時間更早10年,甚至在5年內的2025年見頂。我們預計2025年乘用車-燃油車保有量觸頂,2034年乘用車中新能源的保有量開始超過燃油車的保有量,燃油車保有量提前見頂,或導致汽車用油市場、汽車服務市場(保養、經銷等)、汽車信託保險租賃等行業的估值邏輯出現重大假設變化。

圖表:中國乘用車保有量分能源結構預測

資料來源:公安部,中汽協,乘聯會,中金公司研究部

新能源汽車將真正成爲儲能技術載體

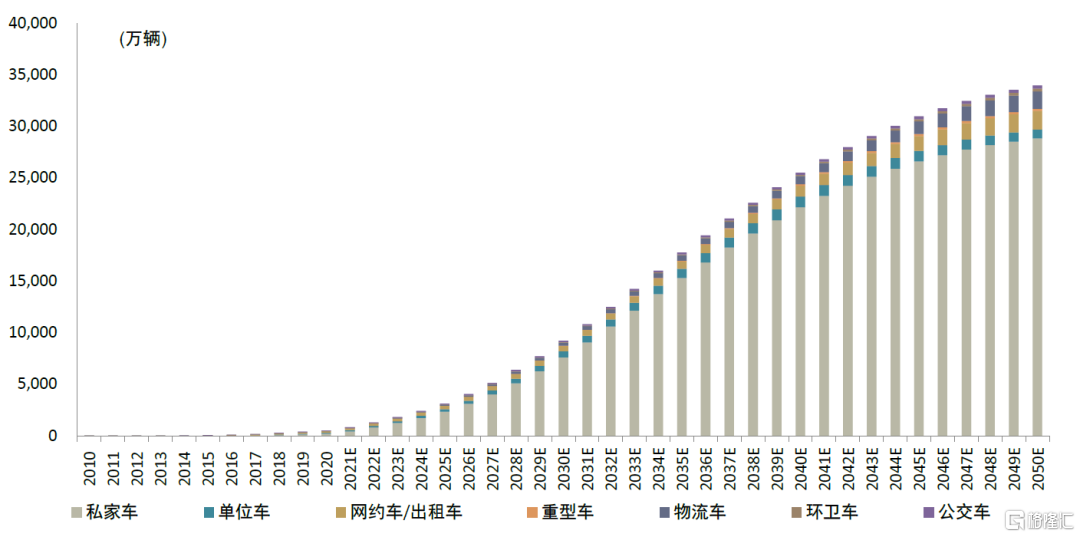

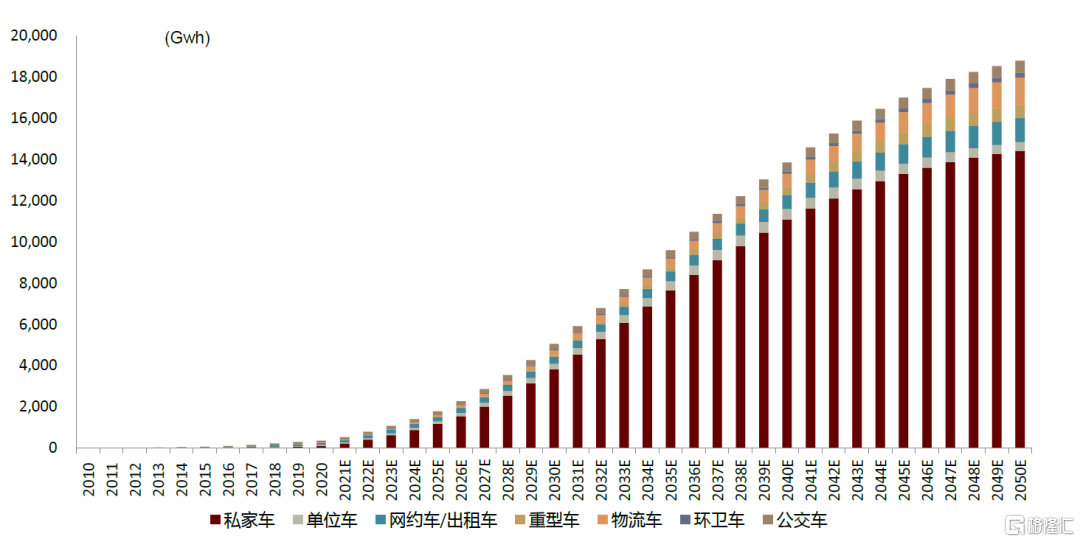

我們預計在不久的將來,新能源汽車將成爲居民用電儲能技術應用的重要載體。基於我們對於中國新能源汽車保有量的測算,我們預計2050年中國新能源汽車保有量或達到3.4億輛,分結構來看,新能源乘用車保有量爲3.1億輛,新能源商用車保有量爲3,514萬輛。到2050年,我們預計中國新能源汽車帶電量合計有望達到1.9萬Gwh,則車載儲能容量基本與目前中國每日總消費電量相當。

表:我們預計2050年中國新能源汽車保有量或達到3.4億輛

資料來源:公安部,中金公司研究部

圖表:我們預計2050年,中國新能源汽車帶電量合計有望達到1.9萬Gwh

資料來源:中國充電聯盟,中汽協,乘聯會,公安部,中金公司研究部

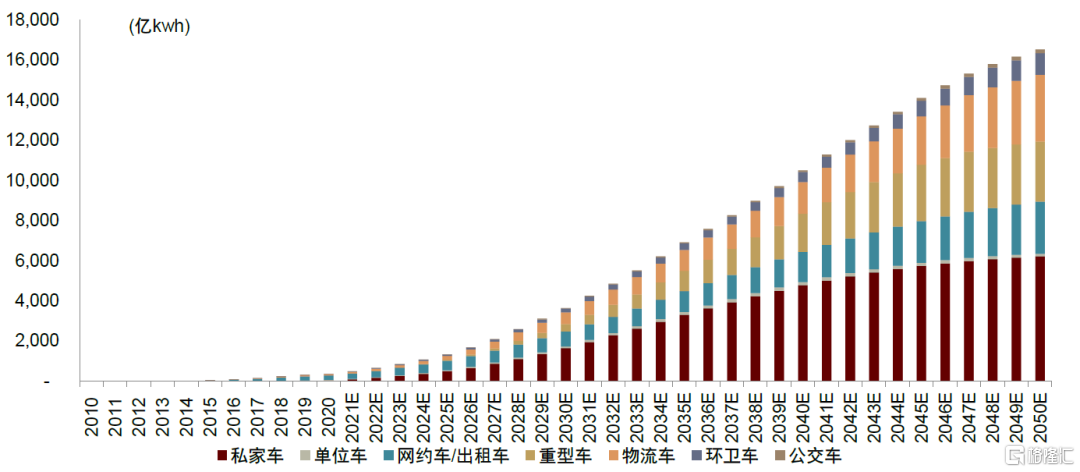

耗電量不會成爲新能源汽車發展瓶頸

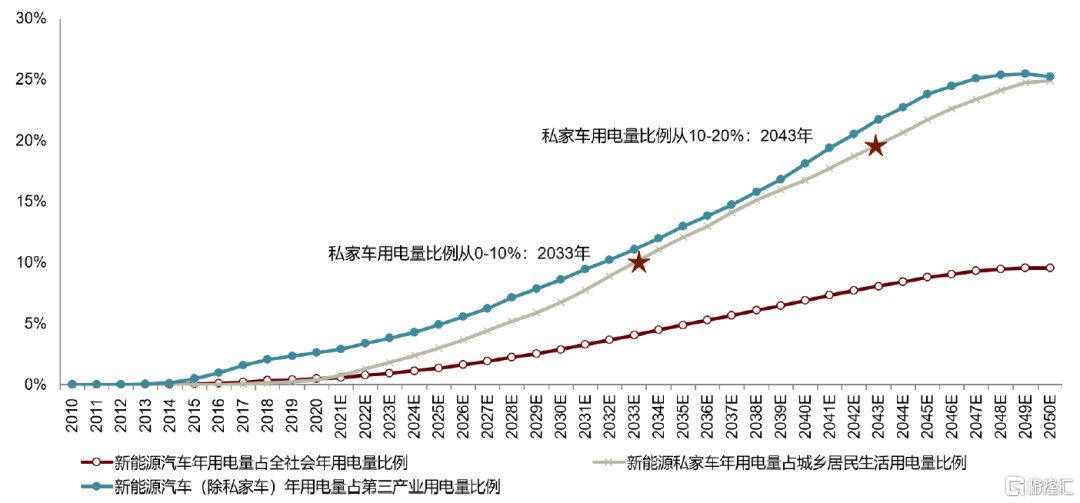

基於我們上述對於中國新能源汽車保有量的測算,我們預計2050年中國新能源汽車年耗電量有望達到1.65萬億kwh,新能源汽車年用電量佔全社會用電量比例在2050年有望超過10%,新能源私家車年用電量佔城鄉居民生活用電量比例在2050年有望超過25%,新能源汽車(除私家車)年用電量佔第三產業用電量比例在2050年有望超過25%。總結來看,我們預計短期而言,電動車用電量對居民用電佔比並不高,不是電荒的原因;當然未來伴隨新能源汽車用電量佔比提升,意味着對應配電投資的需求明顯。

圖表:我們預計2050年中國新能源汽車年耗電量達到1.65萬億kwh

資料來源:中國充電聯盟,中汽協,乘聯會,公安部,中金公司研究部

圖表:我們預計新能源汽車年用電量佔全社會用電量比例在2050年有望超過10%

資料來源:中國充電聯盟,中汽協,乘聯會,公安部,中金公司研究部

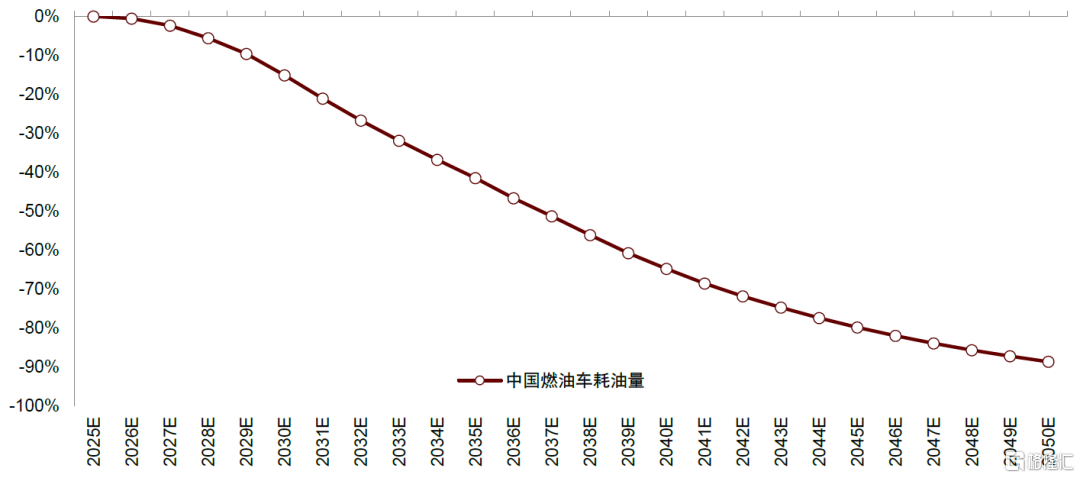

由於燃油車保有量快速見頂,汽車燃油需求呈現快速下降

基於我們上述對於中國燃油車保有量的測算,我們預計2025年中國燃油車保有量觸頂,達2.9億輛,到2050年燃油車保有量或將不足0.5億輛。以燃油車保有量來進行計算,至2050年中國燃油車保有量將較2025年的高點下降89%,我們簡單估算對應燃油車的耗油量也將下降89%。考慮到目前中國汽車用油消費量約佔我國汽油消費總量的70-80%,我們認爲這或將引發一輪新的“能源革命”。

圖表:我們預計2025年中國燃油車保有量觸頂

資料來源:中汽協,公安部,中金公司研究部 注:我們的乘用車報廢年限取15年、商用車報廢年限取8年來進行計算

圖表:我們預計至2050年中國燃油車保有量及耗油量將較2025年高點下降89%

資料來源:中汽協,公安部,中金公司研究部 注:我們的乘用車報廢年限取15年、商用車報廢年限取8年來進行計算

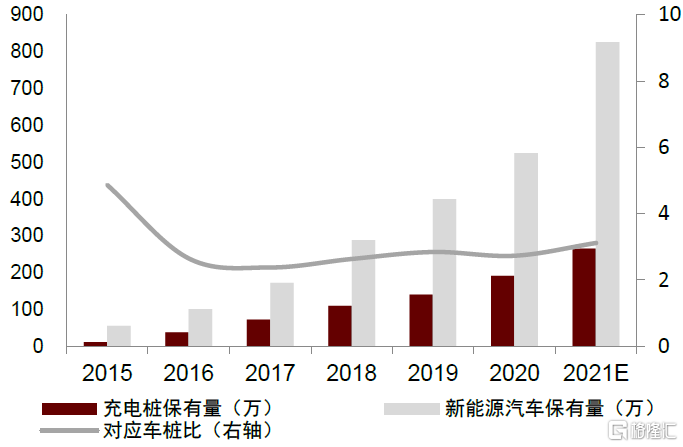

車樁比陡增、充電難問題凸顯,帶來快充和換電新機遇

據國家電網數據,今年國慶假期前3天,國家電網充換電服務網絡總充電量同比+59%,高速公路充電設施充電量同比+56.5%,創歷史新高。我們認爲,伴隨新能源銷量的陡增,私人樁裝配限制數量,公共樁難以滿足使用數量需求,一二線城市區域或在明年出現充電難的問題。

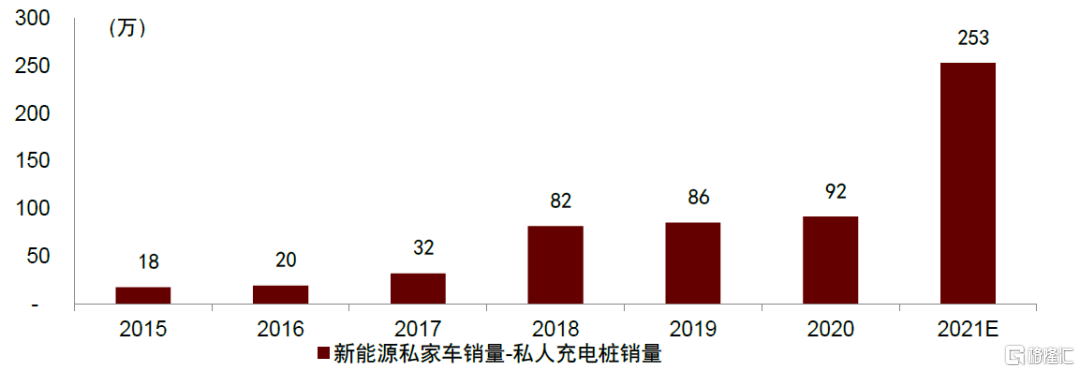

我們預計中國2021年的充電樁保有量達到265萬,同比增長73萬個,其中公共充電樁和私人充電樁數量分別爲120、145萬。從結構上看,新能源私家車保有量提升,將帶動對私人充電樁需求增長,但基於私人停車位數量與居民區安裝私人充電樁等因素的限制,新能源私家車與私人充電樁銷量的剪刀差持續擴大。基於我們對於新能源汽車保有量和銷量的預測,我們預計2021年剪刀差或擴大至253萬,對應有253萬新購車的新能源私家車主只能採用公共充電樁充電,明年新能源車主的充電問題或將更加嚴峻。

往後看,我們認爲新能源進入S型增長曲線後,兩條充電樁行業發展主線愈發清晰:1)放鬆私人充電樁進小區的政策,減少私家車主與私人充電樁剪刀差;2)超充站等公共充電設施在點位及經濟性考量下難以持續佈局,從電池標準化的角度下,推廣換電模式。

圖表:保有量口徑下充電樁落後於新能源汽車保有量

資料來源:中國充電聯盟,中金公司研究部 注:充電樁包含公共和私人充電樁

圖表:年銷量口徑下車樁比2021年快速反彈

資料來源:中國充電聯盟,中金公司研究部 注:充電樁包含公共和私人充電樁

圖表:我們預計新能源私家車銷量與私人充電樁的銷量將持續擴大

資料來源:中國充電聯盟,中金公司研究部

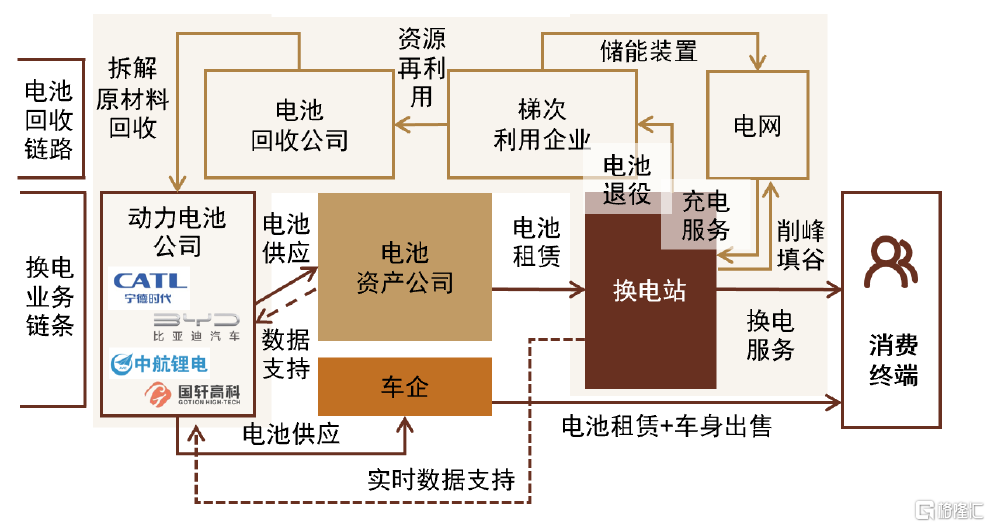

政策催化換電模式發展,或成爲下一個新能源主流賽道。政策端看,2020年開始政策逐步推廣換電模式,將其寫入政府工作報告。今年《電動乘用車共享換電站建設規範》團體標準已通過審查[1]。往前看,我們認爲通過突破換電產品關鍵技術、打通基礎設施審批流程、建立換電汽車監管平臺、健全換電技術標準體系、形成換電模式產業生態、構建換電政策支持體系等方面可以加速換電產業鏈發展,並通過串聯電池企業、車企、電網企業和電池回收企業,解決目前新能源汽車消費中的痛點。

圖表:2019-2021年換電模式相關國家政策

資料來源:國務院,國家能源局、國家發改委,中金公司研究部

在加速建設有效使用的私人電樁、公共電樁的基礎上,車企爲主要驅動,各家都在佈局不同路線,解決新能源車補能問題。如特斯拉和廣汽埃安採用超級快充方案、蔚來採用換電模式。目前換電領域生態鏈影響力逐漸擴大,除蔚來、長安、吉利、哪吒和東風等車企開始涉足換電佈局外,產業鏈上下遊企業均開始入局。

圖表:“車電分離”的新能源換電產業鏈

資料來源:《車電分離模式產業生態構建研究》(中國電動汽車百人會,2021年),中金公司研究部

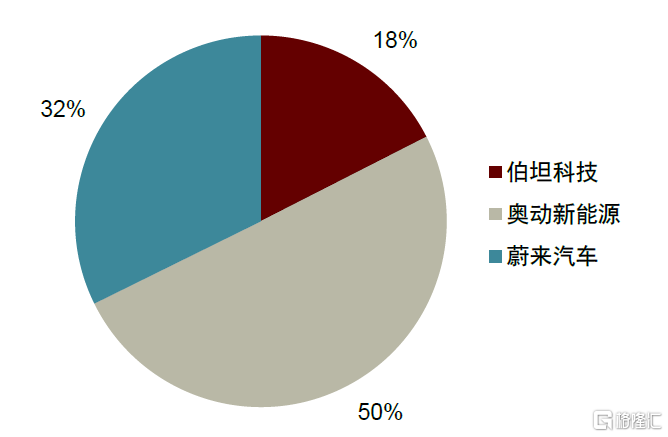

我們認爲當前換電行業處於快速增長期前夜,長期市場空間向上。據中國充電聯盟數據,截至2020年末,中國換電站合計爲555座,新能源汽車保有量與換電站數量比近萬。我們認爲動力電池行業格局基本確立情況下,電池包統一標準符合多方利益;各車企積極響應政策導向,未來有望打破單一車企和單一車型的換電模式,使得換電模式更加符合商業化。長期看,我們認爲換電行業處於快速增長期前夜,長期市場空間向上。

圖表:保有量口徑下換電站數量

資料來源:中汽協,中金公司研究部

圖表:中國換電站市場份額(2021年3月)

資料來源:中國充電聯盟,中金公司研究部

國貨崛起:電動智能變革,中國自主最爲受益

總論:乘電動智能東風,國貨汽車崛起正當時

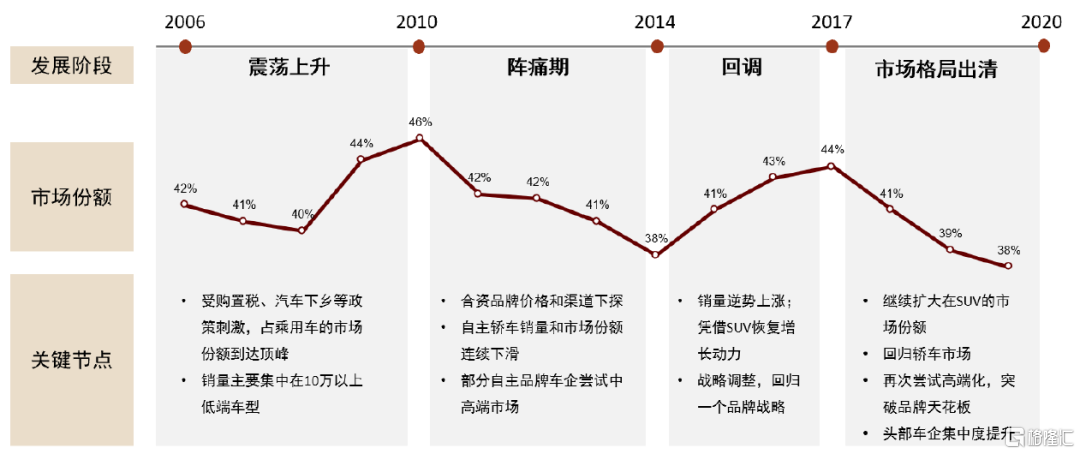

國貨自主品牌多維能力積澱,依託新趨勢,崛起契機成熟。自主品牌在面向智能電動化的新興技術儲備、供應鏈把控以及多元化渠道/營銷模式方面形成競爭優勢,具備崛起軟硬實力。中國自主品牌此前長期處於800萬年銷量,售價不足10萬元,單車薄利邊緣。我們預計中國自主品牌有望乘電動智能東風,未來年銷量擴張至3200萬輛,售價達15萬元以上,單車淨利達1萬元以上(含服務)。在此過程中,龍頭自主通過出海可獲得更大的成長空間。長期看,我們預計中國自主品牌乘用車市佔率2025/2030/2050年有望達到52%/58%/73%。

圖表:燃油車時代,自主品牌發展重要節點覆盤

資料來源:中汽協,中金公司研究部

圖表:我們預計自主品牌有望乘“電動、智能、國潮”機遇,在國內市場逐步突破市場份額天花板

資料來源:中汽協,中金公司研究部

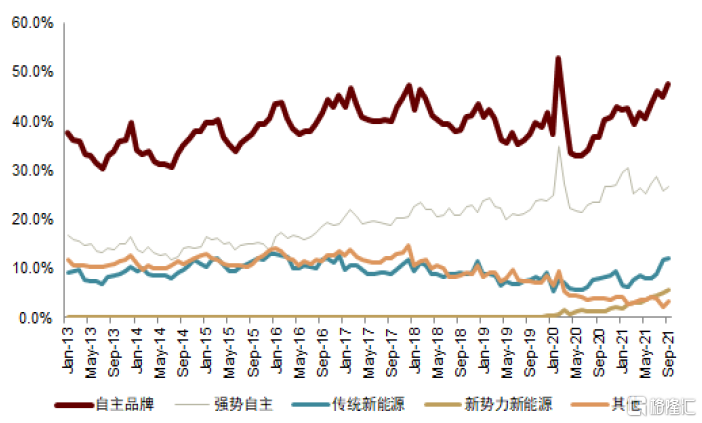

今年以來自主品牌份額顯著提升,9月超過45%,同比+10ppt。分拆來看,我們認爲一方面優勢自主品牌產品迭代快、消費者洞察強,帶動份額提升;另一方面,自主品牌在智能化、電動化方面起步較早,在智能電動車領域具備較明顯先發優勢,帶動其在新能源市場銷量佔比保持在70%以上,遠超燃油車中份額。我們預計,伴隨新能源滲透率快速提升,自主品牌市場份額有望快速提升。我們估算當新能源滲透率達20%/30%,自主品牌份額有望超過47%/58%。對於龍頭自主品牌來說,有望在新能源崛起+出海的雙重利好下打開翻倍成長空間。

具體看:持續投入高水平研發人員、深耕中國市場,更科學的產品規劃方法論,助力精準洞察市場需求;平臺化製造能力及國內強大供應鏈體系推動國貨自主品牌與傳統跨國車企同臺競技;創新渠道與營銷模式,從商品到服務,着力全生命週期管理;打造品牌共創與社區文化,提升用戶粘性。此外,我們認爲更爲重要的一點是,中國優質人力資源的良性流入,將成爲自主品牌崛起的長期驅動力。

圖表:自主品牌市場份額走勢

資料來源:乘聯會,中金公司研究部

圖表:自主品牌市場份額變動拆分

資料來源:乘聯會,中金公司研究部

汽車消費經歷第一波普及期,多元化需求和智能網聯化,自主車企具有轉型優勢。當前中國的汽車消費逐步向以年輕化、“她經濟”崛起和換購、增購需求爲主轉變,人均GDP增長也帶來消費升級的大趨勢。伴隨汽車逐步智能網聯化,車企需要從以賣車爲核心擴展到注重產品全生命週期的運營,推動實現車輛銷售、軟件付費等多元收入結構。此過程中,中國自主車企在以市場需求精準定義產品、用戶向品牌打造等互聯網產品思維將方面具有轉型優勢。

圖表:自主車企在數字渠道與新零售建設上具有領先優勢

資料來源:長城汽車官網,中金公司研究部

國際化:按下電動車時代出海的快進鍵,中國汽車走向全球

總論:能源轉型期,也是戰略機遇期,中國自主有望複製豐田全球化道路

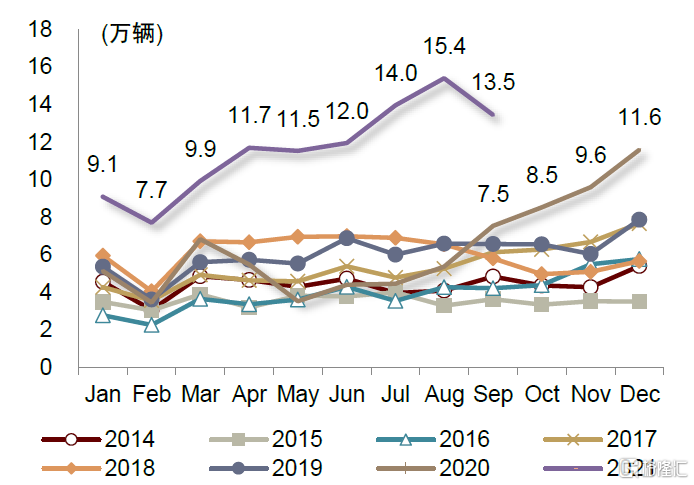

覆盤豐田出海案例,能源轉型期也是戰略機遇期,出海市場增長趨勢開啓。4Q20以來,乘用車出口呈現加速增長態勢,月度出口量顯著高於往年同期水平,2021年4月突破10萬輛,我們已經能夠看到增長趨勢的開啓。覆盤豐田出海案例,我們認爲當前中國自主品牌面臨重大戰略機遇期,有望複製豐田全球化道路。

長期看出口佔比有望達到35%,龍頭自主車企打開長期成長空間,實現銷量突破,走向全球。自主品牌在國內積累先發優勢,積極佈局海外市場,電動輸出歐美,自主輸出亞非拉。我們預計自主車企有望通過續航裏程、內外飾設計、智能網聯等優勢,確立在全球市場的領先地位。此外,龍頭自主在國外佈局本地化工廠,不僅可享受政策優惠,也有望規避關稅和人民幣升值衝擊,本土化生產使品牌走向世界。我們預計2025/2030/50年,海外出口銷量佔產量比達10%/15%/35%,對應銷量達249/427/1411萬輛。

圖表:長期看,我們預計中國乘用車出口體量佔國內產量比例有望達到35%

資料來源:中汽協,中金公司研究部

圖表:豐田崛起之路覆盤

資料來源:豐田汽車官網,OICA,中汽協,中金公司研究部

乘用車出口進入快車道,新能源成爲重要驅動力

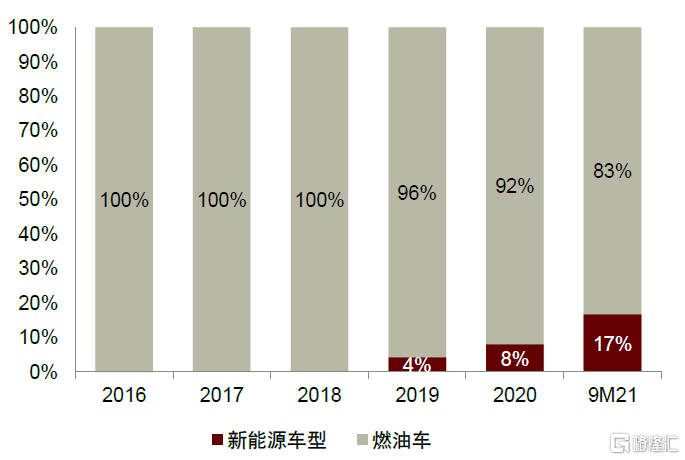

出口進入快車道,新能源車型貢獻出口增量。4Q20以來,乘用車出口呈現加速增長態勢,月度出口量顯著高於往年同期水平,2021年4月突破10萬輛。新能源佔比顯著提升,2021年1-9月合計佔比達17%,成爲重要驅動力。

圖表:4Q20乘用車月度出口量進入高增通道

資料來源:中汽協,中金公司研究部

圖表:新能源乘用車出口佔比顯著提升

資料來源:中國汽車流通協會,中金公司研究部

出口佈局日趨優化, 直接出口與本地化生產雙輪驅動

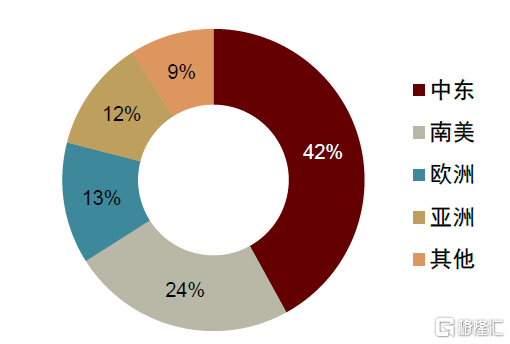

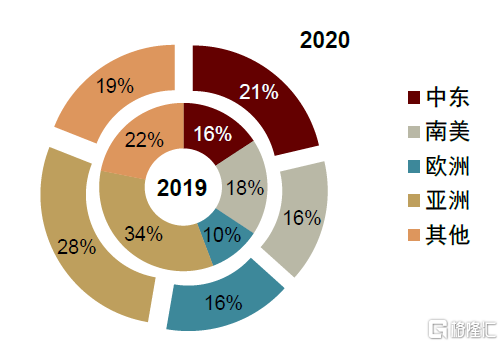

出口佈局趨於均衡,高端市場出口呈上升趨勢。隨着中國汽車貿易規模的持續擴大,出口市場佈局多元化趨勢日益明顯。此外,中國出口市場正逐漸從發展中國家轉向歐美等法規、技術要求更爲嚴苛的高端市場。

圖表:2012年中國整車出口集中於中東市場

資料來源:中國汽車流通協會,中金公司研究部

圖表:2019年、2020年中國整車出口佈局更爲均衡

資料來源:中國汽車流通協會,中金公司研究部

中國汽車出口方式正由直接產品出口向海外本地化生產模式逐步切換。中國多數汽車企業採用直接產品出口的方式,前期主要面向經濟基礎弱、汽車工業基礎差的國家和地區,以實現快速擴大銷量規模,開拓重點逐步向歐美等發達國家市場轉變。近年來,龍頭自主擴大重點出口市場投資建廠規模,出口方式由產品直接出口向本地化組裝生產轉變。

圖表:中國自主車企出海主要模式及特徵

資料來源:公司官網,中金公司研究部