李奇霖:出口將維持韌性

本文來自格隆匯專欄:李奇霖,作者:李奇霖、孫永樂、殷越

01

出口的韌性來源

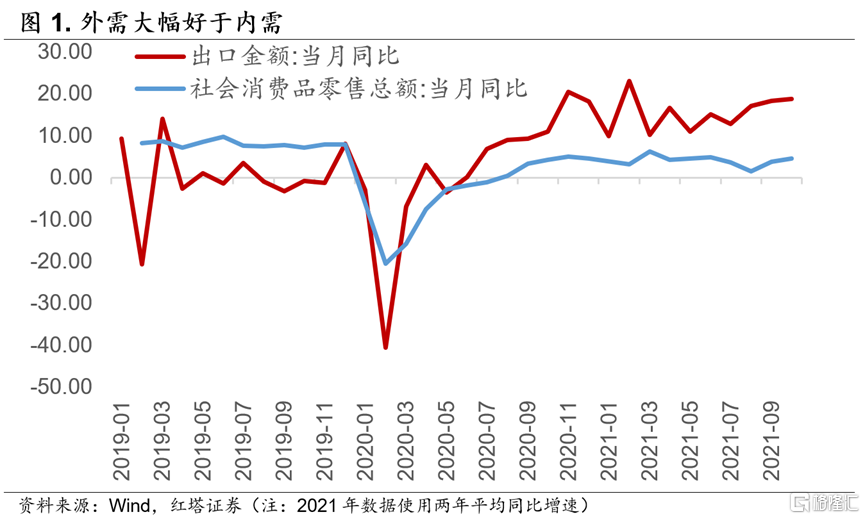

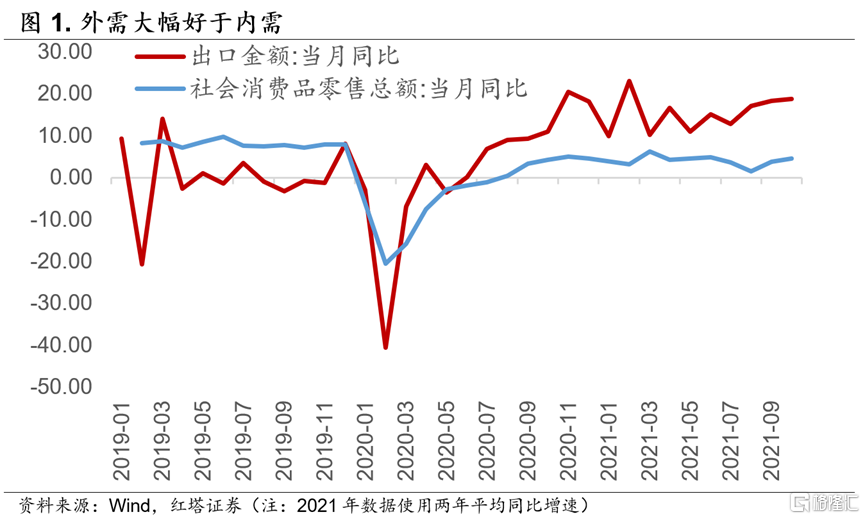

2020年以來,受益於海外疫情持續反覆、供應鏈修復緩慢、海外央行放水等,出口成爲了中國經濟中表現最爲亮眼的一項。2021年10月出口累計增長32.3%,兩年平均增長15.1%,大幅高於其他分項的同比增速。

那麼,爲什麼出口成績如此亮眼呢?

對於出口的分析,我們可以將其拆分爲這麼幾個角度,一是中國的出口份額佔比;二是全球的總需求情況。

前者主要考慮的是中國在全球產業鏈中的定位和競爭優勢;後者主要的影響因素則是全球的經濟修復情況、財政貨幣刺激力度等。

在2020-2021年,這兩項對中國的出口都形成了明顯的支撐。

先來看份額佔比。

在疫情的衝擊下,全球大部分國家的生產按下了暫停鍵。發展中國家主要是因爲疫苗接種率低,疫情的多次反覆抑制了當地生產能力的修復。而且全球化分工模式下,很多發展中國家只承擔着生產鏈中的一部分職責,這使得疫情對他們的影響會更加明顯。

但是,中國最先保住的是生產端,受益於政策的嚴防死守,國內只出現了幾次零星的小規模疫情,對生產影響不大。

全球分工的模式對中國雖然也會造成影響,但是要知道,中國目前是全世界唯一擁有聯合國產業分類中全部工業門類的國家。完善的工業產業一方面使得中國受海外疫情的影響相對較小;另一方面這反而還是一個機遇期,以前國內企業要和海外廠商一起爭奪國內外的市場份額,現在海外生產跟不上,中國進口替代行業就迎來了一個快速發展期。

發達國家雖然疫苗接種率會高一些,受疫情的影響會小一些。但是受此前財政貨幣刺激政策後遺症的影響,勞動力市場出現了居民就業意願低,部分勞動力提前退出等現象。缺乏勞動力成爲了制約生產能力修復的主要因素。這一點我們會在下面進行進一步分析。

簡單來說,就是在全球疫情多次反覆的情況下,海外供應鏈穩定性弱,修復緩慢。這就使得這些發達國家的進口主要依賴於產業鏈齊全、生產能力強的中國。

可以看到,2020年以來,中國出口佔全球出口的比重出現了明顯的回升。按照WTO的統計口徑,2020年中國出口佔全球出口總額的比重達到了14.7%,相比於2019年提高了1.6個百分點。

2021年我們以中國佔31個國家(有公佈數據)的數據爲例,可以看到2021年中國出口的佔比依舊明顯高於疫情前水平,並且前8個月的佔比比2020年還提高了1.2個百分點。

再來看一下總需求。

疫情之後,與中國保生產的做法不一樣,海外優先保的是需求端。以美國爲代表的大部分海外國家開啓了財政赤字貨幣化之路。

以美國爲例,美聯儲印錢買美債,財政拿到錢之後再以財政轉移支付等方式(比如失業救濟金、援助貸款等)給居民和企業發放各種福利。

通過這樣的方式,美國居民和企業的資產負債表在疫情下維持了韌性,居民收入不跌反漲,需求十分旺盛。與之對應的是美國財政赤字規模的飆升和美聯儲大幅擴表。

除了終端消費維持韌性之外,海外生產的緩慢修復還帶動了中國中間品出口的回升。

此前市場擔心的一個點是隨着疫情影響的逐漸減弱,海外生產修復,供需缺口收窄,從而對中國出口產生一定的負面影響。

但是生產修復是一個過程,在修復期其對中間品的需求反而會對中國出口形成支撐,可能需要生產快修復好了,纔會和中國形成一個競爭。

體現在今年的出口數據上,就是隨着海外復產復工的推進,中間品比如專用設備等的出口出現了明顯的回升,成爲了出口的重要推動力。

除了從份額佔比以及全球需求總量角度看出口之外。我們還可以將出口拆分爲量和價兩部分。數量角度和全球需求、市場份額等角度比較一致,我們就不重複了。這裏我們重點來看一下價格對目前出口同比增速維持高位的影響。

2021以來全球通脹形勢愈演愈烈,10月中國PPI達到了13..5%,不斷上漲的價格也對中國出口同比走勢形成了明顯的支撐。

海關總署公佈的出口指數包括價值指數、價格指數、數量指數,其中價值指數=價格指數+數量指數,且價值指數以人民幣來衡量,因此與人民幣標價的進口金額增速保持一致。

可以看到今年以來隨着出口價格的不斷上行,價格對出口的貢獻越來越明顯。

2021年9月,價格指數同比上行10.6%,出口數量指數同比上行8.4%,價值指數與人民幣計價的出口同比增長19.9%。從這個角度來看,價格對出口的貢獻率達到了53.3%,超過了數量的貢獻,成爲近期推動出口的主要拉動項。

總的來說,中國出口之所以能夠維持韌性一是海外供應鏈難以修復,全球需求對中國依賴程度加重,中國市場份額維持高位;二是受益全球央行放水,海外需求旺盛,疊加在海外供給修復時,中國的中間品出口短期也會維持強勢;三是近幾個月隨着價格的回升,價格對出口同比維持韌性也形成了明顯的貢獻。

02

方向向下,韌性猶存

那麼在分析後續出口走勢的時候,我們也是從這幾個角度出發的。看看這幾個支撐因素有沒有變弱的走勢,如果變弱了,那麼中國出口自然有下行壓力。

先簡單總結一下,我們預期後續,上文中提到的兩個驅動因素對於出口的帶動作用都將會有所削弱,但是下滑速度可控。

2.1.來自需求端的韌性減弱

爲什麼疫情衝擊下,海外需求還能這麼旺盛?核心原因就是美國出臺了大規模的財政貨幣刺激政策。財政補貼下,居民買買買的需求成爲了拉動中國出口的馬車。

但是到了現在,此前的刺激政策都已經進入了退出期。美國的財政失業補貼已經在今年9月份正式停發,美聯儲在11月已經開始了Taper進程,預計在2022年年中結束購債,而且按照最近美聯儲會議的表態,在通脹壓力下,美聯儲可能會加速退出的進程。

沒了財政貨幣政策的刺激,海外的需求特別是商品需求回落的大方向是確定的。

其他的利空點還有服務消費逐漸成爲消費的主流,相比於商品,服務消費對中國出口的拉動也會明顯偏弱。

不確定的是什麼呢?就是回落的速度到底有多快。

我們認爲這個回落速度可能會比較慢,核心邏輯有這麼幾點:

第一,供應鏈約束下,前期的需求並沒有完全釋放,部分需求會後置。

今年二季度以來美國居民對耐用品消費等的回落,除了補貼逐漸退出,消費意願降低之外,很重要的一點就是受供應鏈的限制,美國居民發現自己有錢也買不到貨了。

疫情之後,美國大批勞動力退出了市場,爲了保民生,美國開始大規模發錢。但是這也讓大批居民喪失了就業意願。

到了2021年,如何讓勞動力重回就業崗位成爲了美國政策的首要目標。

原先以爲是財政補貼的問題,所以美國不少州提前退出了失業補貼。另外,爲了吸引居民迴歸就業崗位,企業還提高了薪資待遇,10月美國非農企業員工平均時薪同比上漲4.9%,而在疫情之前,同比漲幅都在3%左右。

也不是說政策沒有用,邊際還是有所改善的。但是目前情況並不樂觀,數據顯示,9月美國非農職位空缺率達到了6.6%,位於近年來的高點,而勞動力參與率則只有61.6%,大幅低於疫情前的水平。

在缺乏勞動力的時候,美國的供應鏈修復就變得很慢了。所以我們會看到美國港口出現了大規模擁擠、製造業PMI表現的也不強勢、下遊零售商的庫存也一直位於低谷。

位於歷史低位的零售庫存也表明目前美國商品存在供不應求的情況。在這樣的情況下,美國部分消費支出可能會被後置。這對後續中國出口會形成一定的支撐。

這一點可以從美國居民的收入端上看到。在2020-2021年,受益於財政轉移支付,居民的可支配收入出現了一個跳漲,但是居民並沒有將其直接用掉,體現爲這一時期居民儲蓄的大幅攀升。

而且從目前的消費情況來看,居民的消費也僅僅只是修復到疫情前的增速水平(前面說的消費旺盛,是商品消費旺盛,但是服務消費一直偏弱)。這也就意味着此前居民得到的一些超額收入可能並沒有用完。

在這樣的情況下,我們認爲美國消費在政策退出後不會出現斷崖式的下行。這一點我們也能夠從近期美國居民的消費數據上看出來,在經過了前幾個月的下滑之後,目前美國在耐用品上的消費支出已經出現了一定的企穩,並未直接向歷史運行中樞迴歸。

第二,美國目前庫存極低,補庫存週期對中國出口也會形成支撐。

在上面我們已經說了,此前因爲美國消費需求旺盛,同時國內供應鏈又沒有修復,美國的庫存特別是零售庫存已經位於近年來的低位了。

這麼低的庫存自然就意味着後續美國會開啓一輪補庫存週期。而在補庫存週期下,美國對中國的進口就不會明顯走低。這對中國的出口會形成一個明顯的支撐。

可以看到,在過去幾輪美國的補庫存週期裏面,中國對美國的出口往往都不會太差。

2.2.市場份額可能維持高位

目前中國出口份額維持韌性的來源是什麼呢?主要是中國疫情控制得當,生產穩步修復,而海外疫情頻繁,生產修復緩慢。

所以判斷出口份額核心在於對疫情後續發展的判斷。那麼2022年疫情會過去嗎?

對於這一點我們認爲不能過於樂觀。可以說疫情大概率會是2022年全球的主要風險點。

從存量和新增人數上看,目前全球現有確診還有2400萬例,每日新增還在50萬以上,存量和增量規模依舊很大,這就決定了疫情的修復會是一個緩慢的過程。

疫苗接種方面,疫苗可以說是對抗疫情的核心,但是目前來看海外國家特別是發展中國家的疫苗接種還需要不短的時間。按照全球每日3000萬疫苗的接種進度(目前的接種均值),要想實現每百人新冠疫苗接種量達到200劑次(目前是99劑次,即接種量翻一番)還需要250天左右的時間。

而且我們需要注意到,現在疫苗的接種量主要是由中國以及發達國家貢獻的,發展中國家疫苗對外依賴度強,接種進度偏慢,這也就意味着發展中國家完成疫苗接種可能會需要更多的時間。

理論上,隨着疫苗接種規模的穩步推進,發展中國家即使慢一些,也能夠實現對疫情免疫的目標。

但是現在出現了兩個現象,這也是我們認爲2022年疫情依舊是最大風險點的原因。

一是疫苗的有效期較短。按照目前的研究,疫苗的有效性隨着時間的推移會出現急劇下降,比如此前海外研究人員Cohn等在Science期刊上發文表示輝瑞-BioNTech的有效性從3月的86.9%下滑到9月的43.3%,Janssen的有效性則從86.4%下滑到了13.1%。國內的疫苗也是如此,所以我們要打加強針。

疫苗的期限性其實加大了潛在的接種規模,畢竟按照這個衰減力度,說不定每年都需要重新打疫苗來增強免疫力。

比如在2021年年初接種了強生疫苗但是到年底保護力度就只有13%不到了,那就只有重新接種,這無疑會使得全球疫苗的接種時間進一步拉長。

二是病毒的變異使得疫苗對病毒的免疫效用降低。在2020年末的時候,市場一度預期隨着疫苗的推廣,疫情能夠得到控制。但是因爲疫苗變異,疫苗對居民的保護效果就被大幅弱化了。比如現有疫苗對德爾塔病毒的防護效果會明顯更弱。新型變異病毒的出現也導致了2021年全球的疫情並未出現明顯緩解。

近日南非已經發現了新型新冠病毒變種,南非國家傳染病研究所表示,該病毒發生了多種突變。南非衛生部長喬.法赫拉也表示南非過去幾天單日新增新冠確診病例迅速增加。

對於這種變種具體情況我們不做評價,但這給我們的一個警醒是,現在全球現存確診病例多,新增病例增速快,這其實給了新冠病毒一個很好的變異環境。

從德爾塔病毒到現在的南非新變異病毒,疫苗的變異很可能會使得這一輪疫情不會在短期內完全結束。

除了海外疫情短期可能難以緩解之外,還有一些因素對中國的出口份額也會形成明顯支撐。

第一,中國市場競爭力提升,份額有韌性。一方面對於產業鏈生產而言,最重要的是穩定性。疫情之下,中國產業鏈的穩定性得到了全球的認可,所以我們會看到,現在全球不斷增加在中國的投資,外商也願意向中國下訂單。

而企業訂單大部都有一定的粘性,即使海外同類型企業生產修復,要想搶回訂單也會比此前更加的困難。

另一方面,中國產業鏈在近兩年裏一直在做產業升級改造,提高自身的生產效率。

比如我們能夠看到機牀、工業機器人的產量一直維持在高位。再比如我們可以看到2021工業企業人均營業收入出現了一個快速上漲,這在很大程度上能夠體現出目前企業的人均效率是在快速上行的。

技改的推進,效率的提高意味着即使疫情過去,中國企業在全球市場上的競爭力也會更強。

第二,美國等國內供應鏈修復緩慢,通脹壓力大,對中國的生產力依賴程度高,中美關係在個別領域的貿易關係預計會有所改善。

現在美國面臨的核心問題之一是通脹。2021年第二季度通脹開始擡頭並加速上行,2021年10月,美國CPI同比增長高達6.5%,創1991年以來的新高,遠遠超過疫情前十年(2010-2019)的CPI中樞水平(1.75%)。

在這樣的情況下,緩解通脹壓力逐漸成爲了美國的核心任務之一。

通脹大幅走高的背後是美國供給和需求的錯位,這一點我們在前面提到了。要想需求端回落,必須要讓貨幣政策退出,所以我們能夠看到11月美聯儲會議對於加速縮減購債、對於加息的表態比此前更多了,對通脹的表述也從“暫時性”的措辭改成了“預期因素是暫時性的”。

除了按住需求,很重要的一點是要恢復生產能力,所以政策停發了補助,想讓居民重回就業崗位,這的確有一些效果,比如我們可以看到10月美國失業率下滑了0.2個百分點,爲4.6%。

但我們也要看到目前勞動參與率只是穩住,10月美國勞動參與率比疫情前依舊低了1.7個百分點。勞動參與率低可能有這麼幾個原因:一是部分居民受益於美國財政貨幣刺激政策提前退休了(比如從資本市場賺到錢了,就提前退休了);二是部分居民因爲前期補貼沒用完不想工作;三是部分居民因爲疫情不願意外出等等。

這裏不少因素對美國的就業參與率影響是長久的,後續美國供應鏈修復的怎麼樣,還需要觀望。

另外,我們需要注意的一點是“工資—通脹”螺旋在美國的演變。

現在爲了招工,美國企業提高了工資,10月非農企業員工平均時薪同比上漲4.9%,但是我們要看到美國10月CPI同比上漲了6.2%,這就意味着美國居民的實際工資可能還下來了。

這時候就業人員就會要求更高的工資,不然就不工作,考慮到美國現在職位空缺率這麼高,工資後續可能還會繼續上行,但是工資的上行可能會進一步從成本和需求兩端加劇美國的通脹壓力。這一點也是後續需要關注的。

在這時候,要想緩解國內通脹,美國就需要依賴海外進口。在主要新興國家供給恢復之前,主要還是需要靠中國。2020年中國對美出口佔比爲18.64%,相較於疫情前上升了0.5個百分點,而美國的貿易逆差也同樣快速攀升,從2021年開始屢創歷史新高。

這也是近期美國政策試圖推進的一點。可以看到在11月中美兩國進行了元首會晤。此前,耶倫也表示“將考慮進一步降低關稅(包括對中國)”。

不過美國現在也是比較糾結的,一方面美國想借助中國的生產力來緩解自身的通脹壓力。另一方面美國在半導體等高端製造業上依舊是想壓制中國的,所以我們會看到在中美元首會晤之後,美國再度將中國12家企業列入 “實體清單”。

後續可以關注中美兩國在貿易領域的進度。預計,在美國通脹壓力大,國內生產修復慢的背景下,中美貿易關係的緩和對中國出口也會形成支撐。

總結一下,將出口拆分成總量和份額兩個角度。

我們認爲後續受益於海外疫情短期難以得到控制、中國企業市場競爭力提高、美國通脹壓力下,中美關係緩和等因素,中國的出口份額有望維持高位。預計2022年中國出口份額會在15%左右,與2020年相近,依舊高於疫情前的水平。

總量方面,財政貨幣政策退出決定了需求回落的方向,但是因爲此前缺供給前期需求後移、美國等進入補庫存週期等因素,全球需求回落的速度並不會太快,需求端依舊有支撐。

綜合來看,受高基數等因素的影響,2022年出口方向向下,但是我們認爲2022年出口大概率能夠維持10%左右的增速。