通用電氣衰退往事:失去的20年裏,它做錯了什麼?

本文來自格隆匯專欄:錦緞,作者:黑色麪包

在20世紀90年代, 通用電氣(NYSE:GE)是一個如雷貫耳的名字,就如同今天的亞馬遜,谷歌,和特斯拉。然而2022年的通用電氣,其每股價格只等同於1996年的股價。

為什麼紅極一時的通用電氣,如今會淪落到如此下場,是我們希望在文中探索的。

注:本文涉及的財務數據均來自2020年財報。

01

GE是做什麼的?

在分析一個企業之前,首先要弄清楚其組成部分,尤其是像GE這樣的綜合性企業(Conglomerate)。

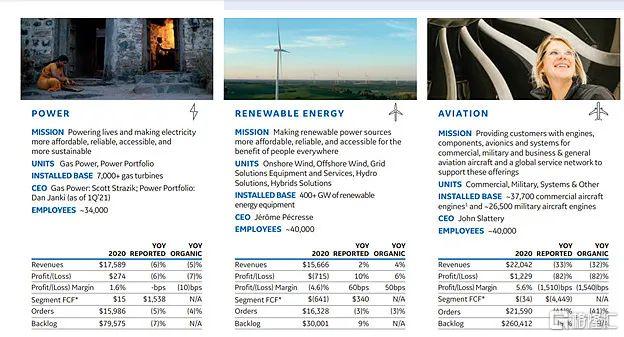

GE的業務主要分為五個板塊,分別為:(傳統)能源,可再生能源,航空航天,健康保險——前4個板塊合起來就是GE工業,和GE資本。

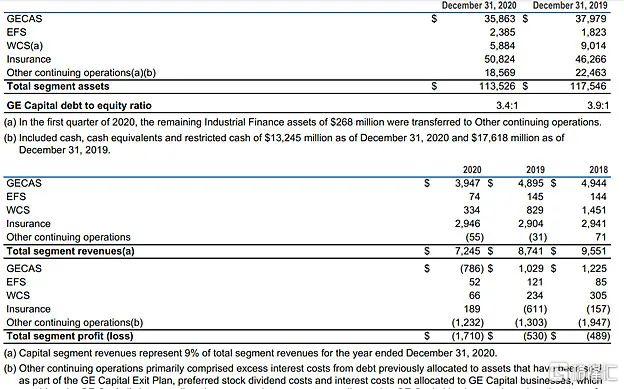

數據來源:GE 2020年年報

上面兩張圖是GE的年報中對每一個板塊的描述。接下去的表格,將五個板塊放到了一起看:

數據來源:GE 2020年年報

因為GE的業務比較複雜,所以我認為要是要看懂GE,還是要把每一個業務板塊都過一遍,因此這裏把五個板塊的內容和盈利情況都羅列了一下(其實如果嫌麻煩,跳過也可以,之前本來想放到附錄裏去的。不過如果閲讀一下,可能會對GE有一個更加全面完整的認知):

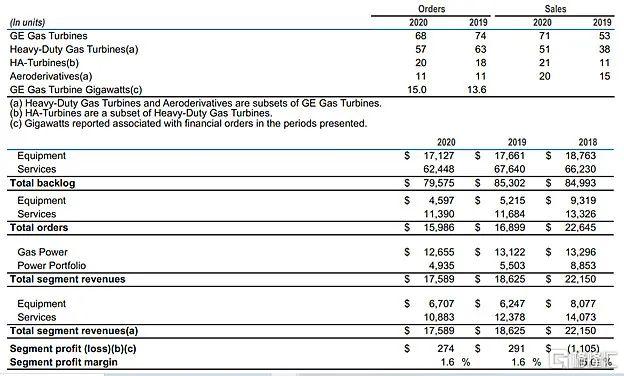

數據來源:GE 2020年年報

這裏的Aeroderivatives就是航改式燃氣輪機,是一種體積比較小的燃氣輪機,所用燃料並不完全是天然氣,而是雜糅了燃料的。

有一個數據在GE的四個工業板塊中都很重要,這裏提一下:即服務類營收佔總營收比例。一般而言,工業行業最賺錢的就是“剃刀-刀片”模型,賣一個剃刀出去可以虧損,但不斷賣刀片就可以迅速回本然後大賺,因此高利潤率服務類營收佔比越高,相對而言這個板塊的競爭優勢和盈利能力也會越強。2020年傳統能源行業服務類營收佔總營收比例為62%。這個行業的兩個比較重量級的玩家是GE和西門子(SIEGY)。

數據來源:GE 2020年年報

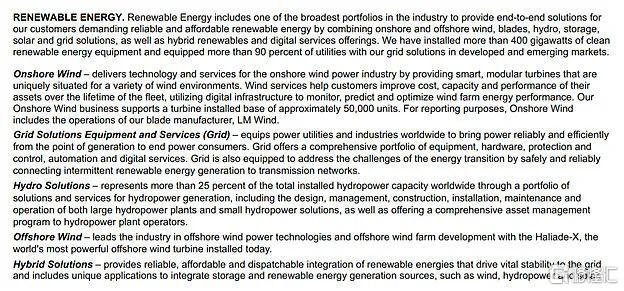

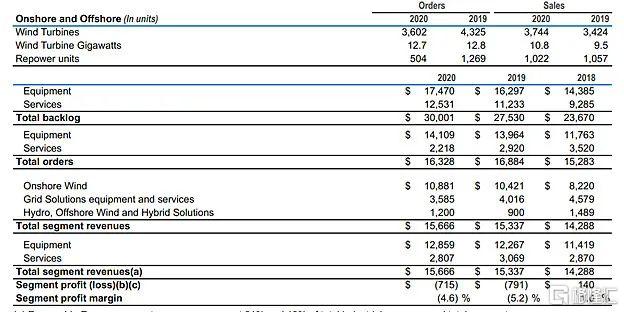

以上是新能源板塊的情況。注意,傳統能源雖然不賺錢(利潤率為1.6%),但新能源板塊是紮紮實實虧錢的(利潤率為-4.6%)。

新能源行業服務佔營收的比例只有17.9%。細心的朋友結合前面的討論就會發現,因為新能源行業服務佔比低,所以盈利能力比起傳統能源行業也就更低。事實上,由於這個行業碎片化程度更高,競爭更激烈(主要競爭對手包括Vestas和金風科技等),所以大家基本都是虧錢的。

巴菲特在2020的年會上説,挑對了行業不一定就意味着挑對了股票 ——新能源行業確實是未來,但新能源行業的公司,可絕對不是每個都能提供超額回報的。

至於背後的原因,因為和本文主旨並沒有太大的關係,所以簡單提兩句:

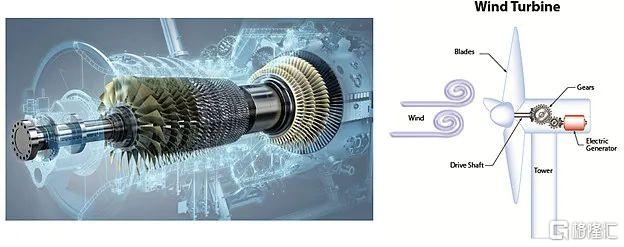

左圖為一個燃氣輪機,右邊為風機。燃氣輪機分三部分組成:上游是一個氣體壓縮機(Gas Compressor),中游是一個燃燒室(Combustor),下游是一個渦輪(turbine),和空氣壓縮機是在同一個水平線上的。因為又是高壓,又是高温,所以到了一定壽命之後就得時不時檢修;風機呢,主要是大風吹來把機械能轉換成動能,雖然海上風機可能要面臨較為惡劣的氣候環境,但總體經營環境比起燃氣輪機還是要好很多的,所以其所需服務非常少。這對新能源的降本是好事,但對風機制造商就是噩耗了。

數據來源:GE 2020年年報

注意,這部分的利潤率在正常情況下是很高的,可以達到20%左右。即便是疫情年,還是賺錢了,利潤率為5.6%。2020年儘管商業發動機的訂單數量減少72%,銷量減少48%,但軍用發動機的訂單數同比增加了27.7%,雖然銷量下滑了4.8%。

這部分的服務營收佔總體營收比例為61.07%。

這個行業為什麼如此賺錢呢?原因有兩個——市場結構和商業模式。

從市場結構看,寬體機發動機全球只有兩個巨頭—GE和勞斯萊斯(Rolls-Royce);窄體機呢,也只有兩個巨頭,分別是GE和普拉惠特尼(Pratt & Whitney,是Raytheon的子公司)。GE和法國賽峯集團(Safran)的合資企業CFM生產的CFM56發動機是全球銷量最好的發動機,同時新品LEAP在客户中間也有口碑。

有人會説,那你説的客户,其實也有雙巨頭趨勢啊,就是波音和Airbus兩家,而且GE生產的發動機主要是賣給波音,你甚至可以説這是一個類似單買家的市場(Monopsony)吧?

而且一台發動機的成本很高,普遍在1200-3500萬美金之間,而新飛機的成本,波音737-700才8200萬美金,737-800才9800萬,只有波音787 Dreamliner可能價格特別高一點,要2.3億美金,不管怎麼説,發動機佔飛機價格比例都快1/3了。

為什麼買家不壓價?這裏就和監管與航空業特性有關了。由於聯邦飛行局(FAA)有嚴格的要求,因此客户的供應商轉換成本很高,而且供應商只有兩家大的;那如果換一個“野雞“供應商,由於飛行事故對一個公司的名聲和價值影響太大(看看波音就明白),因此飛機制造商一般價格敏感性不高,他們更願意找一個非常靠譜的,產品質量很高的供應商形成長期戰略合作伙伴關係,保證飛機的安全性和公司的口碑,因此對於飛機零部件製造商而言,行業格局與市場結構是很好的。

從商業模式角度看,發動機完全屬於我們前面提到的剃刀-刀片模型。目前GE和CFM的商用發動機裝機量達到37,000台,軍用發動機裝機量達到接近3000台。GE通常在賣發動機的時候,會給產品打個7-8折,然後通過售後服務和維護收回成本。

一般而言,一個發動機的壽命是25年,而GE能在產品銷售打折的情況下,7年回本,後面的就都是利潤了。由於GE發動機技術含量很高,因此很難找到其他的第三方進行修理和維護,因此客户黏性很強。GE也在不斷創新,推廣鐘點服務合約(Rate-per-flight hour service arrangement),在這種合約下,飛機能夠飛行得時間越長,GE就賺得越多,同時GE承擔如果需要維修的風險與成本,以此保證激勵一致性。

所以,航空航天板塊,是通用電氣的皇冠寶石之一。

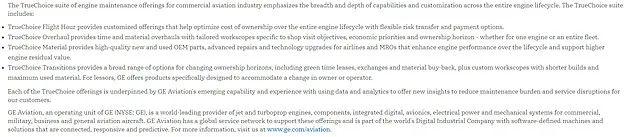

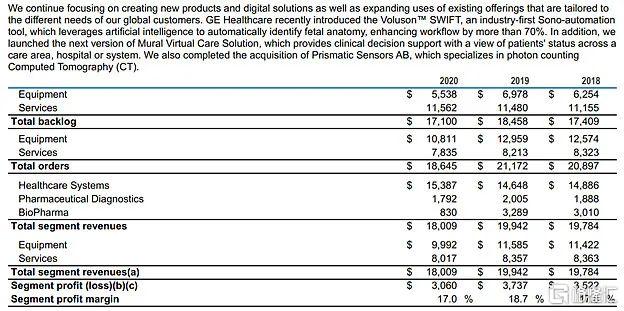

GE的四類主要服務,包括Flight Hour,Overhaul,Material,和Transitions

數據來源:GE 2020年年報

醫療健康板塊是GE的第二塊皇冠寶石。這個板塊主要研究製造和銷售創新型顯像劑以便醫生進行體內診斷。

該板塊2020年受疫情影響很小,此前三年利潤率一直保持在17-18%左右。服務類營收佔總體應收的大概44.5%。

醫療板塊2/3的營收來自於醫學成像(Medical Imaging)。醫學成像包括核磁共振,X-射線,計算機斷層成像(CT/Computed Tomography Scan),超聲波,和乳腺攝影機(Mammography Machines)。

這個行業自從80年代開始整合(比如GE在80年代收購了X-射線儀器製造商Picker),目前GE和西門子基本是最大的兩個頭部玩家。這種整合的行業結構保證了大的醫療網絡更青睞於找GE和西門子,因為儀器品種全,採購成本低(一次性就能把上面的儀器都買了),儀器質量好,可靠程度高,甚至很多相關的醫生做見習都對某類儀器是否被醫院使用有一定的青睞和需求,而且由於這些儀器對於診療至關重要,所以很大程度上一旦形成了固定的關係,醫院連鎖也不太願意去更換供應商。

同時,由於這個行業是一個通縮行業(每年產品價格下滑1%左右),所以規模效應下的銷售渠道優勢就至關重要。在行業整合過程中,GE和西門子無疑是贏家。

數據來源:GE 2020年年報

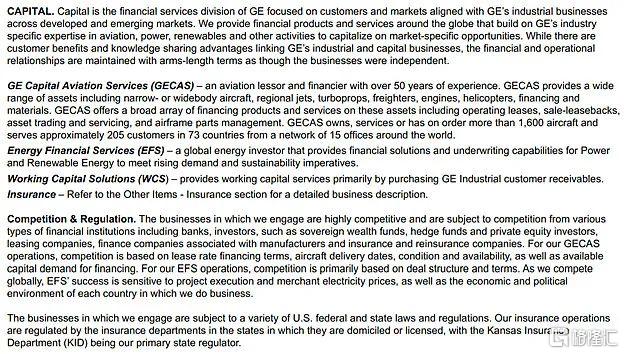

GE資本是賠錢最為嚴重的,利潤率公司可能都不好意思算了。2018,2019,和2020年利潤率分別為-9.89%,-10.82%,-43.3%。去年業績嚴重下滑和GECAS(航空租賃)板塊由盈轉虧有關。GE資本的長期護理保險是一個神坑,這個我們在後面再説。

數據來源:GE 2020年年報

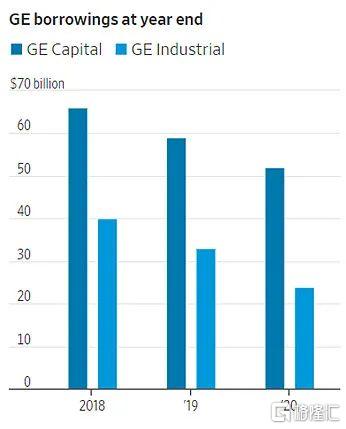

這幾年GE一直在大力減少負債,GE資本2020年年底同比借貸減少70億美金,GE工業同比減少70億美金。

02

GE過去二十年做錯了什麼

以上,我們瞭解了GE的企業結構。接下去,我們就可以進一步探討,GE在過去二十年中,到底做錯了些什麼。

第一:資本配置謬誤

對於一個大企業來説,有機增長只是一方面了,更重要的是資本配置的能力。GE在傑夫·伊梅爾特(Jeff Immelt,後面還會講這個人)的帶領下,犯了很多資本配置上面的“低賣高買”的謬誤。

2001年開始,一代傳奇傑克·韋爾奇(Jack Welch)退居幕後,把接力棒交給了伊梅爾特。

Jeff和Jack的經營方式非常不同 —— Jack崇尚有機增長,Jeff則崇尚外延併購。在Jeff管理GE的歲月裏,GE一共花了1750億做併購。可惜的是,偏偏Jeff的併購能力實在不咋地,好多併購都是徹頭徹尾的災難。

在2001-2009年間,Jeff將GE金融發展成了一個龐然大物,比如在2004年從阿波羅資產管理公司手裏作價5億美金接過了WMC房貸公司,這個公司是做次級貸款的。金融海嘯來襲時,GE金融佔全公司營收比例的40%(現在只有10%都不到了),結果在金融危機中受到重創。

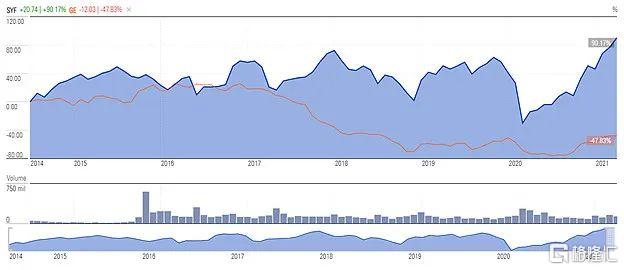

大家可能有印象在金融危機期間GE有融資的問題,這裏商業票據融資問題主要就是出在GE資本上。到了2014年,GE分拆了同步金融公司(Synchrony Financial),分拆那年SYF的營收為120億美金,如今為150億美金,GE也算是慢慢從金融板塊抽身了。

隨後,兩家公司的股價走勢是這樣的:

數據來源:晨星

同步金融公司股價漲了90%,而GE的股價下跌46%... …

第二:行業發展誤判

與第一點相關聯,併購和分拆的底層邏輯應是行業發展預判所引導的。巴菲特在2020股東會上提到美國的金融業比起十五年前已經大幅好轉,上面同步金融的分拆,顯然不是一個價值創造的案例。

2014年下半年,油氣行業開始崩盤,GE油氣遭受重創。當時另一個板塊卻欣欣向榮—傳統能源。傳統能源板塊當年的利潤率高達19.4%,完全不比航空航天和醫療健康板塊遜色。

於是Jeff為了平息分析師們的怒火,拋出了一個併購計劃——作價106億美元,收購同行業公司Alstrom。這筆併購,是Jeff的一把豪賭。Jff的賭注是—— 未來十年燃氣輪機在短期會高速增長,長期能穩定增長。除此之外,火電被淘汰的速度不回太快(因為這筆併購讓其火電發電業務量翻了一倍)。

誰也沒有想到的是新能源價格的降幅。2010年,美國能源部對風能未來十年的發展做了預判,該預判比實際數字低了383%。

數據來源:IHS Markit

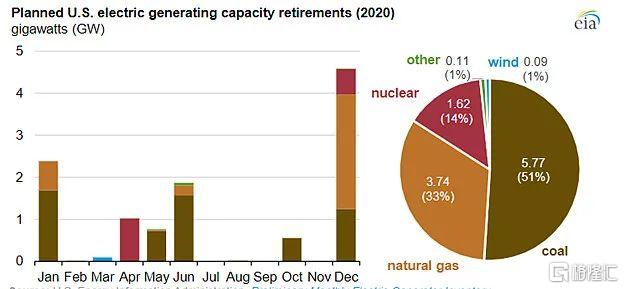

以2020年為例:

數據來源:EIA

煤炭,天然氣,和核能源被大量淘汰,其中煤炭是重災區。

數據來源:EIA

新增的發電容量中,主要是太陽能(44%)和風能(32%)。這裏可以看一下,天然氣的發電容量還是淨增加了5.57GW的。

若單單如此便算了。過去十年美國還有一個大的社會趨勢——節能項目(Efficiency Program)。這些節能的產品導致了美國原來存在的GDP增長與發電量增加之間的正向關聯徹底被摧毀了。儘管過去十年GDP增長了許多,但發電量居然幾乎保持了恆定。

這兩個大的社會趨勢,直接摧毀了傳統能源的看多邏輯,導致了Alstom變成了一筆災難性的收購。在2018年,GE減計了其傳統能源板塊230億美金的資產。

事實上,在收購Alstom的時候,已有不詳的端倪了。在2014年的年報中,Alstom提到了“發達國家的行業內存在產能過剩的問題”。我發現當一個行業陷入慢增長甚至衰退的時候,行業內的企業/人們往往會選擇繼續樂觀無視。

這是符合人性的,因為只要你在這個行業裏,你是不願意相信自己的行業是糟糕的,沒有成長性的,會下滑的。這一點我在和油氣和煤炭行業的企業管理層交流過程中,感覺很明顯。這種樂觀會導致供大於求——此便是災難的開始。

利潤率從當年的接近20%下滑到如今的5%,不可謂不觸目驚心。當時沒有仔細關注Alstom的風險提示,沒有充分的盡職調查,而是樂觀地支付溢價,無疑也是併購失敗的重要原因之一。

那麼當時GE應該怎麼做呢?完全押注新能源只會賠得更多。要是有萬能遠眺鏡,那就應該放棄整個能源輪機板塊。當然,世界上沒有後悔藥。

2017年,GE以為能源的下行週期應該結束了,再次大手一揮開始併購——這次他們作價320億美金買下了Baker Hughes/貝克休斯公司,並把自己的GE油氣板塊併入了Baker Hughes,持有該公司62.5%的股權。然而,GE對週期又誤判了。

2018年下半年行業再度進入低迷,貝克休斯損失高達十多億美金,同時長期保險護理的雷開始發酵,GE不得不開始變賣貝克休斯的股票,變賣價格大概在收購價格的2/3。截止2021年4月30日,GE還持有貝克休斯25%的股份,預計未來兩年變賣乾淨。

第三:企業文化崩壞

我覺得對於通用電氣而言,最核心的問題在於企業文化崩壞。Jack Welch在退位前,有三個潛在的候選人,分別為Robert Nardelli,James McNerney,和Jeff Immelt。

大家都知道,Jeff Immelt勝出了。Robert Nardelli呢,去了家得寶,在2000年到2007年任CEO —— 那七年,可能是家得寶股價最差的七年,Robert於2009年被評為最差CEO。James McNerney去了波音,在2005年到2016年間任波音CEO。後來波音的問題大家可能也都清楚。剩下的就是Jeff Immelt。

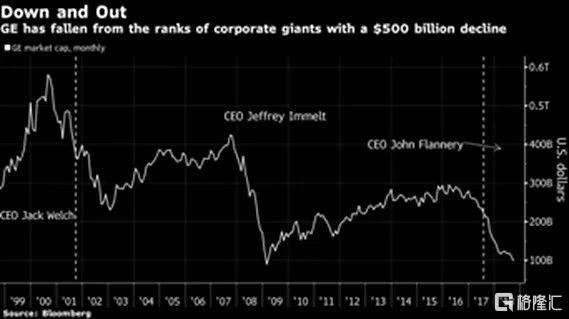

數據來源:Bloomberg

為什麼Jack的三員大將,後來的經營業績卻都如此乏善可陳?

2021年二月,Jeff出版了一本書,名叫《尷尬處境》(英文名為: Hot Seat),講述他掌舵GE的歲月。Jeff有一句話很耐人尋味:“當你領導一個像GE這樣超大規模的公司時(GE鼎盛時期有20多萬名員工),你會積累一大堆“名字朋友”(Friends in Name Only),我曾以為Jack不是其中一員”。

在2008年4月,Jack在一次與CNBC的採訪中説:“要是Jeff下次再達不到華爾街預期的盈利水平,我會被震驚得不敢相信。要是他無法兑現他現在給出的承諾,我會拿出一把槍斃了他。就兑現承諾就好了啊,吿訴他們你會增長12%,然後給他們12%的增長,就這麼簡單。” 我覺得這一句話,基本就總結了GE企業文化中的所有問題。

由於Jack這樣一個強勢CEO的巨大影響力,整個GE企業文化中充斥着盲目樂觀和“正面思考”。GE的高管們普遍過度自信且不切實際,而Jeff尤甚。Jeff不喜歡聽到任何壞消息 – 他無法做負面思考。上有所好,下必甚焉,Jeff的“成功劇場”掩蓋了一切腐朽和衰敗,他的性格缺陷瀰漫到整個企業中,從上層到中低層,無不竭盡所能實現增長甚至不惜在一些財務數據上耍些手腕。“文化的早餐是技能”,此言誠哉。

Jeff離任時,GE已經千瘡百孔,然而他卻這麼評價自己的成就:

“過去16年,GE經歷了其歷史上最大的改變。我們曾是一個典型的綜合性企業。現在人們説我們是一個125年高壽的創業公司—我們是一個數字化工業公司,我們正在定義物聯網的未來。改變就是我們的DNA:我們在當下世界競爭以期解決明日的挑戰。我們活下來,因為我們有決心去重塑我們的未來。儘管我們還在路上,我們在改善我們的策略,組合,全球足跡,員工和企業文化上取得了長足的進步。”(哈佛商業評論,2017年刊)

然而,等待GE的董事席的,卻將是一個接着一個的噩耗——Jeff掩蓋了大量的壞消息,而現在,這些壞消息都將飛出潘多拉魔盒(當然,董事席之前沒有更加深入地瞭解情況,本身也有責任)。接着,GE曾經的AAA評級債券被連續降級。接着,GE被踢出了道瓊斯指數。

即便在《尷尬處境》這本新書中,Jeff還是一副居高臨下的姿態。他説他的繼任者John Flannery沒有商業直覺,做什麼都唯唯諾諾,需要看大量的數據。

然而正是因為沒有足夠的盡職調查,他管理下的GE的那1750億的併購才錯誤頻頻。可是,在他看來,他的併購失誤也並不是他自己的問題,總之,要不就是麥肯錫的研究沒有到位,要不就是高盛提供了錯誤的保證,反正不會是他自己的錯。

這,就是GE的企業文化。

第四:歷史債務積累

GE資本歷來是個黑箱子。因為GE資本的盈利能力很容易通過改變假設來調節,因此GE資本被認作用來平滑GE工業的業績的工具。GE把主要的保險業務裝到了Genworth Financial裏,又把剩下的絕大多數賣給了瑞士再保險公司(Swiss Reinsurance),還把信用卡部門分拆成了同步金融,僅留下了34.2萬人的長期護理保險(Long-term Care Insurance),而且自從2006年以來就不再承保長期護理保險。然而正是這留下的部分,要了GE的命。

長期護理保險的承保業務,在20世紀80年代很時髦,有75家規模較大的保險公司都做類似業務。隨着時間流逝,大家發現這個業務賺不到錢。到2018年,只剩下10家了。主要的問題是,這種保險包括了療養院(Nursing Home),輔助生活(Assisted Living),和家庭醫療助理的賠付支出,而當初的精算假設,低估了人們的生命週期和健康狀況。醫療條件的優化導致人們的壽命不斷增加,也就意味着上述理賠的數額也隨着壽命的增加而增加。

另外,80年代以來持續走低的利率,讓當初的回報假設顯得過於樂觀。比如GE資本投資在國債中的收益每年只有2%。這一系列原因,導致這個行業自從2007年以來資產減計接近400億美金。GE在2018年年初減計了67億美金,同時增加了150億美金的理賠儲備。

這個黑匣子,嚴重影響了GE的估值以及市場對GE的看法。

數據來源:WSJ

另外,金融危機後債務廉價,GE工業也舉債併購。2018年年底,GE資本有660億負債,GE工業有400億的負債。到了2020年年底,GE資本的負債降低到了520億,GE工業的負債降低到了240億。兩年間,GE減少了300億美金的負債。這個成績還是不錯的,但這與Jeff也好,與John也罷,已無關係。

03

從今往後的GE

2018年10月, 丹納赫(NYSE:DHR)前CEO Larry Culp臨危受命,接過了GE這個燙手山芋。就像當年拯救了IBM的路易蓋世納,Larry Culp是GE第一個從外部招聘的CEO。

對於此,我是認同的——GE的企業文化,從上到下,整個都有問題。

2019年,GE將自己的另一塊皇冠寶石,GE生物製藥(BioPharma)作價214億,賣給了自己的老東家丹納赫。債台高築,兵臨城下,此舉多少有些無奈,儘管這個價格還是比較公道的,但畢竟這是一個成長引擎。然而,總是還債要緊。

2021年,GE將GE資本的GECAS和另一家該行業的巨頭Aercap飛機租賃合併。通過這筆交易,GE將獲得新公司46%的股本(1.11億股份),240億現金,和10億Aercap的債券。

交易完成之後,老GE資本向Aercap轉移90億美金的股東權益,剩餘股東權益為80億美金;債務會減少240億(減少的是長期負債),剩餘債務總額共計340億,扣除現金項,大概是320億,也就是債務權益比大概在4.0x左右,符合債務契約要求。這樣的話,GE工業的債務為235億,GE資本的債務變成320億。

假設貝克休斯的股票賣完,全部用來還債,那麼GE的實際債務大概是480億。GE2020年的EBITDA為150億(3.2x EBITDA),考慮到疫情對航空航天板塊的巨大沖擊以及未來長期護理保險陰雲消散,我認為2023年GE是完全可能實現2.5x以下的淨債務/EBITDA的。

假設正常化航空航天收入為330億美金,20%的利潤率,即66億美金的利潤,給20倍乘數,對應1320億美金的市值;假設正常化醫療健康板塊營收200億美金,20%利潤率,40億美金的利潤,對應800億美金的市值,僅這兩項加起來,GE就應該值2100億美金的市值。

不過市場給長期護理保險,新能源的估值都是負的,能源板塊基本沒有給多少估值,所以目前公司市值僅為1000億美金左右。如果長期護理保險賠付支出隨着時間慢慢恢復正常(華爾街預期2024年收支平衡),傳統能源行業能通過資產出售逐步退出,新能源行業能通過整合慢慢收支平衡,航空行業如期在2024年恢復到2019年的狀態,那麼GE實際上估值應比現在市場所給的估值高不少。

同時,投資GE,很重要的一點也是相信Larry Culp能把達納赫的模型搬到GE上,讓GE逐漸變成一個像達納赫一樣優秀的綜合性工業企業。到2021年終,Larry Culp已經減少了GE 300億美金的負債(不包括出售GECAS收到的現金),讓一個病危的百年老店,重新回到了可以站起來甚至奔跑的狀態。

從這點看,Larry Culp和他的團隊(比如擅長降槓桿且精通長短工業週期的CFO Carolina Dybeck Happe)或許還是值得期待的。