國君宏觀:疫情導致CPI通脹風險升温

本文來自格隆匯專欄:國君宏觀董琦,作者: 董琦 郭新宇

導讀

受國內物流受阻,運輸成本抬升、物資囤積等影響,4月CPI再超市場預期,疫情因素可以解釋偏離季節性的60%左右。下半年CPI上行趨勢不變,個別月破3概率較大,但短期需求疲弱將繼續拖累核心CPI。輸入性通脹壓力初步緩解,但匯率波動依然可能制約後續PPI下行斜率。

摘要

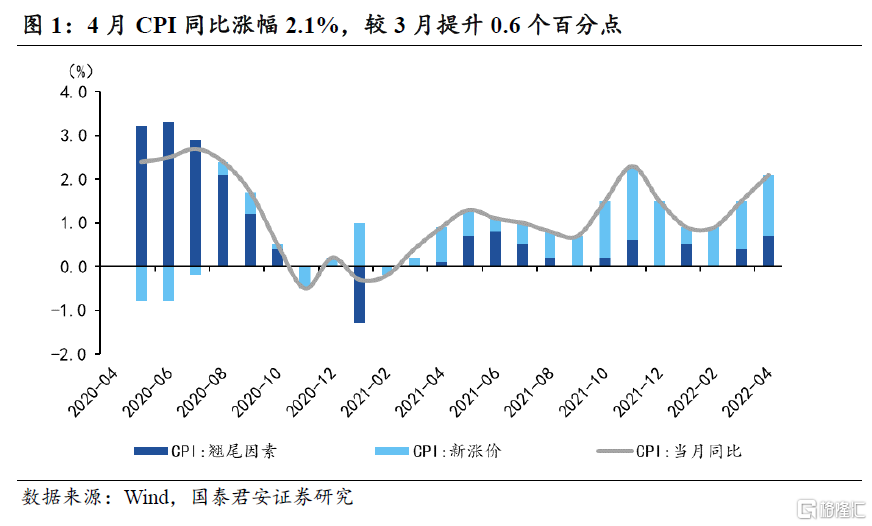

CPI:4月CPI同比漲幅2.1%,較3月提高0.6個百分點,高於市場預期。環比上升0.4%,高於季節性。糧油菜蛋奶價格上漲帶動食品項大超季節性。受國內物流受阻、運輸成本上升、物資囤積等因素影響,糧食、食用油、鮮果、蛋類、奶類等食品價格環比漲幅均高於季節性。受國際油價調整影響,汽油、柴油價格環比漲幅明顯收窄。

疫情對4月CPI擾動有多大:疫情對4月CPI環比的拉動約為0.4個百分點,能夠解釋CPI偏離季節性的60%左右。4月份 CPI中的剔除豬肉項後的食品項和生活用品分項大幅超季節性主要是疫情擾動導致,若假設沒有疫情擾動時,上述兩項均符合季節性,則4月疫情使得食品項(剔除豬肉)對CPI環比拉動約0.39個百分點,生活用品項對CPI環比拉動約0.02個百分點,兩者合計拉動4月CPI環比約0.41個百分點,能夠解釋CPI偏離季節性的約63%。

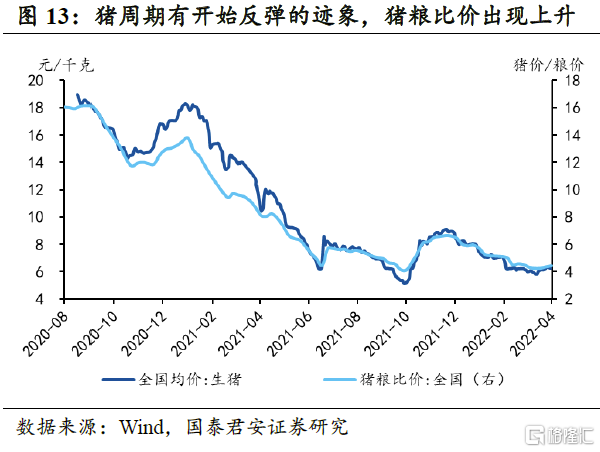

往後看,疫情將如何擾動CPI走勢:短期內將使CPI環比強於季節性,核心CPI弱於季節性,但CPI長期走勢仍取決於豬週期,當前豬週期已顯示出上行跡象。若疫情管控持續,可能將繼續使得食品項和生活用品項持續高於季節性,但教育文化和娛樂、醫療保健、居住、衣着等其他核心商品和服務可能繼續持續弱於季節性,綜合而言短期內可能會使得CPI環比持續強於季節性,但核心CPI可能持續弱於季節性,後續核心CPI的修復,仍需等待疫情緩解和消費的修復。

中美CPI通脹差預計進入持續回落。後續中國在國內疫情擾動和豬週期的帶動下,CPI預計全年保持上升趨勢,美國在基本面逐漸走弱和聯儲加息的背景下,CPI在3月已經見頂,預計4月將開啟下行趨勢,後續中美通脹差預計將持續回落。

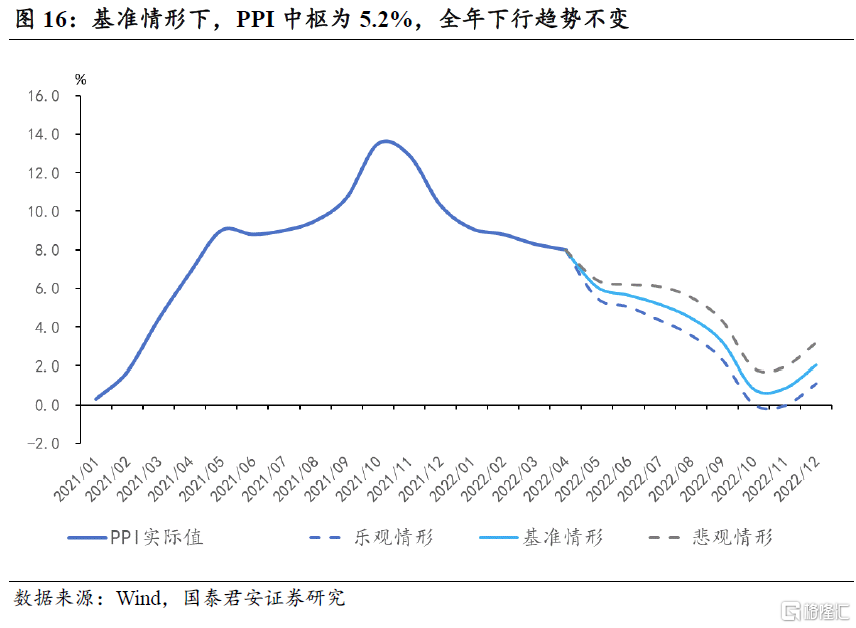

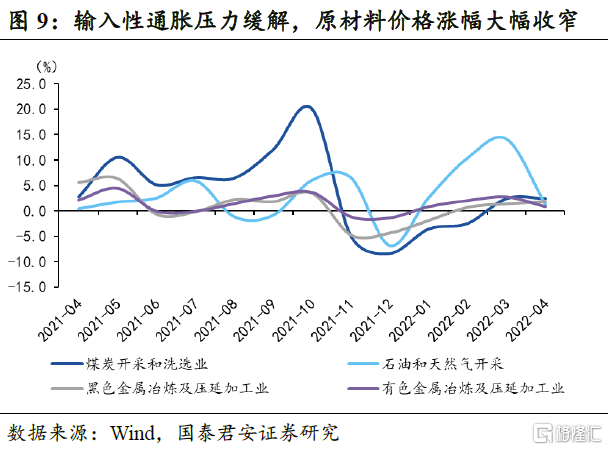

PPI:4月PPI同比上漲8.0%,漲幅較3月回落0.3個百分點,環比漲幅收窄至0.6%。上游原材料價格漲幅明顯收窄,輸入性通脹初步緩解。往後看,雖然PPI全年維持下行趨勢,但警惕海外擾動和人民幣匯率波動使得PPI下行斜率放緩的影響。國際方面,4月地緣政治因素對大宗商品擾動減弱,帶動國內價格漲幅明顯放緩,其中石油天然氣開採、石油煤炭加工、黑色金屬採選、有色冶煉加工價格環比放緩明顯。但國內方面,煤炭和鋼鐵價格小幅上行,煤炭採選、鋼鐵冶煉加工價格環比分別上漲2.5%和1.8%。

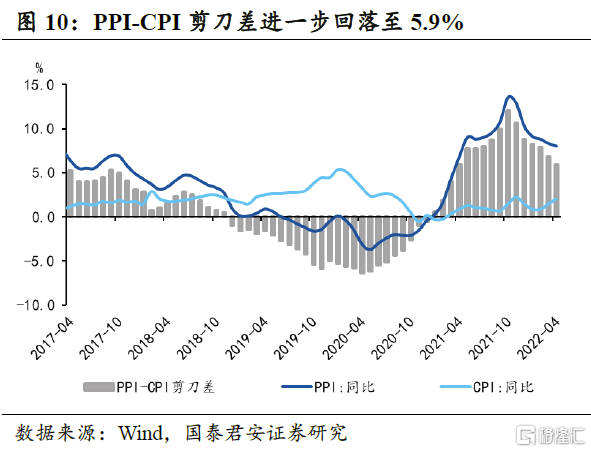

PPI-CPI剪刀差進一步收窄,但PPI向CPI傳導整體較弱。4月PPI-CPI剪刀差進一步回落至5.9%。受制於需求疲弱,核心CPI同比漲幅仍維持低位,PPI向核心CPI的傳導並不顯著。

1. CPI同比漲幅擴大

食品項遠超季節性

4月CPI同比漲幅2.1%,較3月提高0.6個百分點,市場預期2.0%,國君宏觀預期2.0%。環比上升0.4%,較3月回升0.4個百分點。同比漲幅中翹尾因素貢獻0.7個百分點,新漲價因素貢獻1.4個百分點。

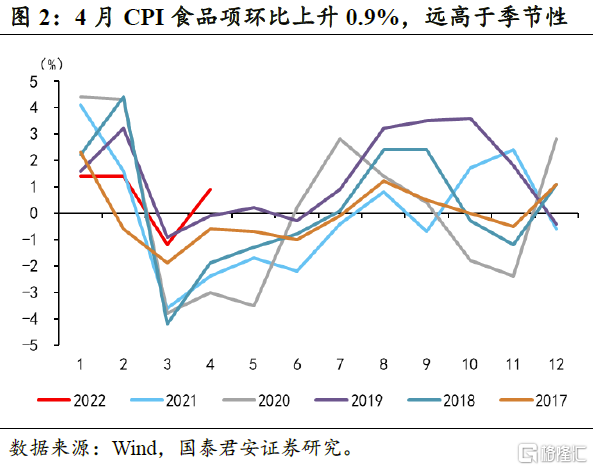

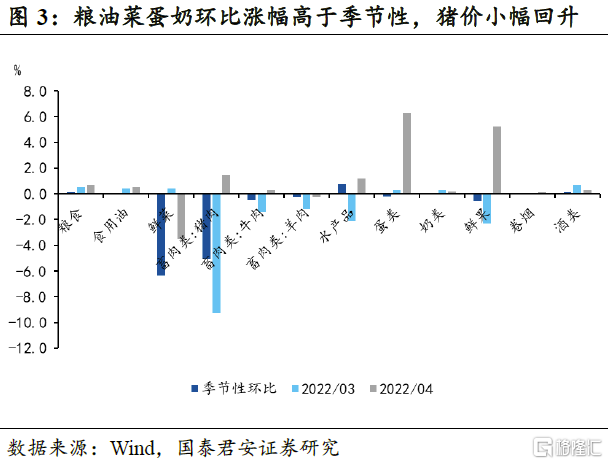

受國內物流受阻、物流成本抬升、物資囤積等因素影響,糧油菜蛋奶等食品項價格環比漲幅均超季節性,同時豬週期也有反彈跡象,4月豬肉漲幅超季節性,帶動CPI食品項遠超季節性,符合我們在3月通脹點評中的預期。4月CPI環比上升0.4%,其中食品價格上漲0.9%,遠超季節性,影響CPI環比漲幅約0.17個百分點。受國內物流受阻、物流成本抬升、物資囤積等因素影響,4月蛋類、鮮果、糧食等食品價格明顯強於季節性,價格分別上漲6.3%、5.2%和0.7%,此外在產能加速去化的背景下,豬週期有反彈跡象,4月豬肉價格環比上漲1.5%,遠超季節性。

4月份疫情對CPI環比的拉動約為0.41個百分點,能夠解釋CPI偏離季節性的63%。4月份 CPI中的剔除豬肉項後的食品項和生活用品分項大幅超季節性主要是疫情擾動導致,若假設沒有疫情擾動時,上述兩項均符合季節性,則4月疫情使得食品項(剔除豬肉)對CPI環比拉動約0.39個百分點,生活用品項對CPI環比拉動約0.02個百分點,兩者合計拉動4月CPI環比約0.41個百分點,能夠解釋CPI偏離季節性的約63%。

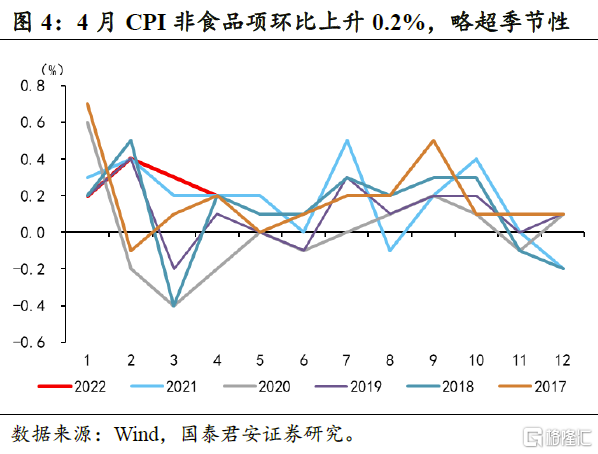

受能源產品價格上漲和生活用品囤積影響,非食品項環比漲幅略超季節性。4月CPI非食品項環比上升0.2%,略超季節性,影響CPI上升約0.20個百分點,主要由於能源類產品價格上漲所致。受國際油價調整影響,汽油、柴油氣價格環比漲幅明顯收窄,分別上漲2.8%和3.0%,CPI交通通信環比上漲1.1%,強於季節性。此外,受生活用品囤積影響,4月份生活用品及服務價格環比上漲0.6%,略超季節性。但受疫情擾動影響,教育文化和娛樂、醫療保健、居住、衣着、其他用品和服務等核心商品和服務項環比漲幅均弱於季節性。後續若疫情管控持續,生活用品分項可能受益於居家需求的增加而繼續強於季節性,但其他商品和服務分項預計仍將弱於季節性。

往後看,若疫情管控持續,可能將繼續使得食品項和生活用品項持續高於季節性,但教育文化和娛樂、醫療保健、居住、衣着等其他核心商品和服務可能繼續持續弱於季節性,綜合而言短期內可能會使得CPI環比持續強於季節性,但核心CPI可能持續弱於季節性,後續核心CPI的修復,可能仍需等待疫情緩解和消費的修復。

中美CPI通脹差預計進入持續回落。後續中國在國內疫情擾動和豬週期的帶動下,CPI預計全年保持上升趨勢,美國在基本面逐漸走弱和聯儲加息的背景下,CPI在3月已經見頂,預計4月將開啟下行趨勢,後續中美通脹差預計將持續回落。

2. 輸入性通脹壓力初步緩解

原材料價格漲幅收窄

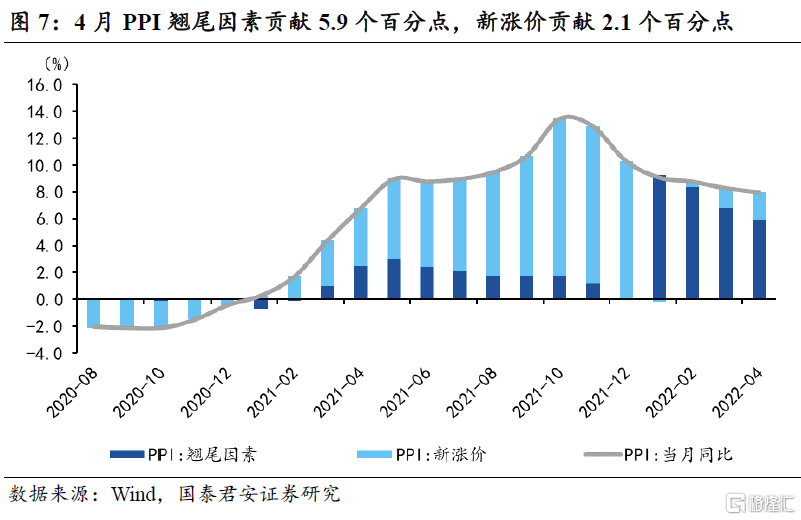

4月PPI同比上漲8.0%,漲幅較3月回落0.3個百分點,環比漲幅放緩至0.6%。其中翹尾因素對4月貢獻約5.9個百分點,新漲價因素對4月貢獻為2.1個百分點。

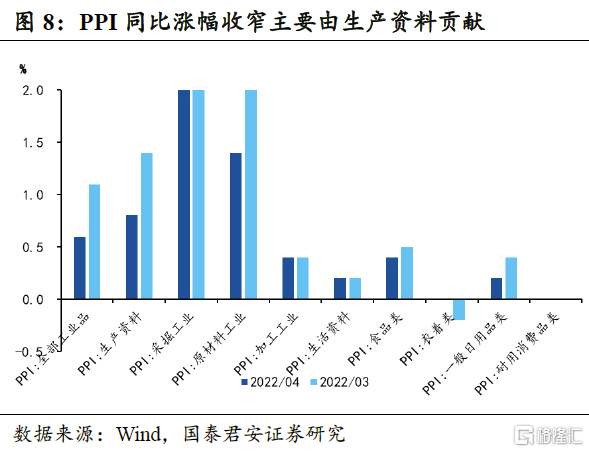

輸入性通脹壓力放緩,生產資料價格環比漲幅收窄0.6個百分點至0.8%,上游原材料價格環比漲幅大幅收窄。國際方面,4月地緣政治因素對油價等大宗商品的短期影響減弱,主要大宗商品價格出現調整,帶動國內價格漲幅放緩,其中石油天然氣開採、石油煤炭加工、黑色金屬採選、有色冶煉加工環比價格漲幅較3月份明顯放緩,4月分別上漲1.2%、3.5%、4.0%和0.8%。在國際大宗品價格調整的背景下,國內方面,煤炭和鋼鐵價格小幅上行,煤炭採選、化學原料和製品、鋼鐵冶煉加工環比分別上漲2.5%、1.4%、1.8%。

3. 剪刀差進一步收窄

PPI向CPI傳導整體較弱

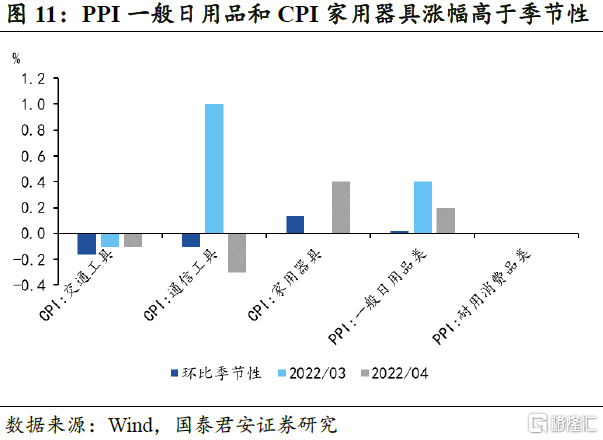

4月PPI-CPI剪刀差進一步回落至5.9%,PPI向CPI傳導整體仍然較弱。CPI同比漲幅擴大,PPI同比繼續回落,帶動剪刀差從3月的6.8%進一步收窄至5.9%。受疫情衝擊影響,居家用品需求提升明顯,PPI一般日用品和CPI家用器具漲幅均明顯強於季節性,也反映出PPI向CPI存在一定傳導作用,但CPI其他分項均弱於季節性,反映PPI向CPI的傳導整體仍然較弱。

4月核心CPI同比下降0.2個百分點至0.9%,環比上漲0.1%,略低於季節性。受制於需求疲弱,核心CPI同比漲幅仍維持低位,PPI向核心CPI的傳導並不顯著。

4. CPI展望:核心CPI短期恐受拖累,CPI主導因素仍是豬

CPI年內上行趨勢不變,豬週期仍是CPI上行的最大動能,但短期受疫情擾動,需求端疲弱恐拖累核心CPI。

(1)豬週期:截至5月10日,全國生豬均價繼續反彈至15.0元/千克,但總體仍處於較低水平。豬糧比回升至5.3,反映豬週期已經開始有反彈跡象,利於年中附近豬價進一步反彈,豬價的反彈也將成為後續CPI走高的最主要動力。

(2)糧油菜蛋奶:受物流受阻、物流成本上升、居民囤積物資等因素影響,4月糧油菜蛋奶產品環比價格漲幅均高於季節性,後續若國內疫情持續發酵,需要警惕短期內糧油菜蛋奶產品價格繼續上衝。

(3)能源品:預計二季度油價仍將維持高位,但地緣政治因素對油價的短期影響減弱,油價進一步大幅上衝的可能性較小,對CPI環比影響預計將較為有限。

(4)核心CPI:4月核心CPI略低於季節性,反映國內疫情反彈已經開始拖累消費復甦,短期內需求端疲弱恐拖累核心CPI,仍需關注疫情緩解後消費復甦對物價傳導的拉動。

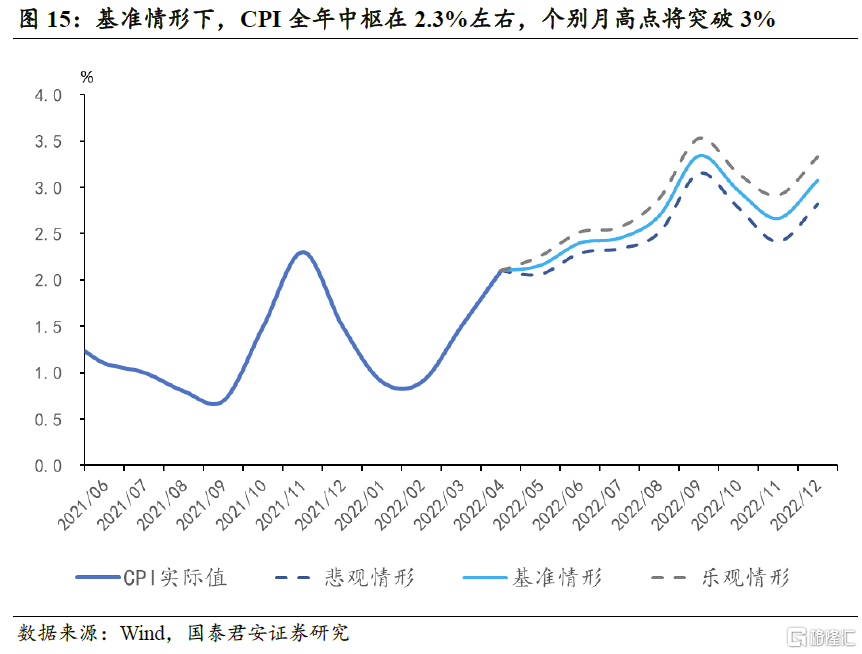

基準情形下,生豬價格下半年明顯反彈,年底觸及18.0元/千克,全年均價15.0元/千克;布油3月觸及年內高點,隨後有所回落,全年均價約100美元/桶。預計在基準情形下,CPI全年中樞在2.3%左右,個別月高點將突破3%。

5. PPI展望:

輸入性通脹壓力緩解

PPI下行趨勢不變

輸入性通脹壓力緩解,PPI下行趨勢不變,但需要警惕海外擾動和人民幣匯率波動使得PPI下行斜率放緩的影響。4月份上游原材料價格環比漲幅已經明顯收窄,在地緣政治衝突對油價等大宗商品衝擊減弱後,預計後續輸入性通脹壓力將繼續緩解,PPI全年下行的趨勢不變,四季度之前很難出現明顯反彈。

我們對四種不同假設下,國內PPI走勢進行了測算:

(1)樂觀情形:布油3月觸頂,隨後回落,全年均價95美元/桶左右。鋁價在半個月內上漲16%,衝擊4000美元/噸,隨後回落;銅價同期上漲4%,衝擊10400美元/噸,隨後回落。

(2)基準情形:布油3月觸頂,隨後有所回落,全年均價100美元/桶。鋁價在1個月內上漲30%,衝擊4500美元/噸,隨後回落到前期水平震盪。銅價同期上漲8%,衝擊10800美元/噸,隨後回落到前期水平震盪。

(3)悲觀情形:布油3月觸頂,隨後緩慢回落,全年均價110美元/桶。鋁價上漲45%,鋁價衝擊5000美元/噸,銅價上漲10%,衝擊11000美元/噸。

基準情形下,PPI中樞為5.2%,二季度均值在6.6%左右,全年下行趨勢不變,四季度之前難以出現明顯反彈。