“第二曲線”增長開啟?一家老牌藥企的轉型與上岸

過去的2023年,對許多藥企尤其是銷售網絡成熟的傳統藥企來説,日子並不好過。

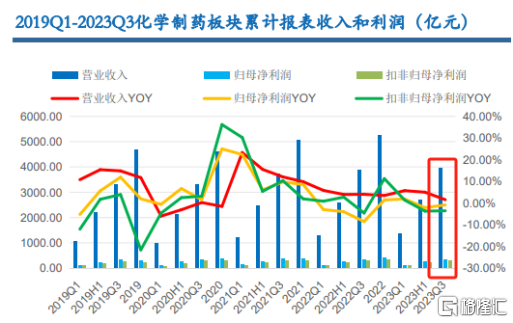

一場力度空前的反腐風暴,從去年7月開始延續至今。政策高壓下,藥企銷售面臨前所未有的壓力。華安證券數據顯示,2023年Q3,整個化藥板塊營收增速下滑明顯,直接反映了整個行業的承壓狀態。

對於很多傳統藥企來説,前幾年來自集採和醫保降價的衝擊還未全然消退,創新轉型才剛上路,反腐又以雷霆之勢重塑着行業,可謂一浪更比一浪高。作為供給側改革的一部分,這無疑是對藥企的多維度考驗,涉及公司運營、合規、產品力等各方面。

來源:華安證券

當前是財報密集披露期,各家傳統藥企在去年到底多大程度上受到衝擊,又以何種姿態創新轉型?我們或許能通過銷售數字窺得一二。3月27日晚間,綠葉製藥(2186.HK)交出2023年的成績單:集團實現營收61.4億元,同比增長2.7%;税前利潤7億元,同比增長4.5%。

公司的產品銷售收入為56.3億元,同比增長11.2%。其中,腫瘤產品銷售收入約為19.2億元,同比增長26.3%;中樞神經系統(CNS)產品銷售收入約為13.9億元,同比增長14.8%。心血管產品銷售收入約為16.9億元,同比增長10.8%。

三大領域均實現雙位數穩步增長,某種程度上説明其業務面已調整到位,走出曾經老產品因集採失速、新產品銷售上“青黃不接“的陰影。此外,公司資產負債率同比下降7.6個百分點至46.9%,資產負債結構持續優化。

業務面重回增長,財務面的歷史包袱逐步減輕,綠葉的“第二增長曲線”,就此開啟了嗎?

創新兑現“雖遲但到”

過去幾年,老牌藥企如同八仙過海各顯神通,都在用自己的方式謀求創新轉型,強如恒瑞、石藥,選擇全方位佈局,而像眾生、科倫,則重點押注某一賽道。

綠葉製藥也有自己的創新轉型路徑:以“1類新藥+創新制劑+成熟藥業務“的組合,形成 “成本梯度化”的產品佈局,使得其在市場競爭中進可攻退可守。

這樣一套創新策略,特點是穩,但弊端也很明顯,就是離“革命性”創新仍有距離。市場景氣度高的時候,那些分子新、進度快的玩家更受青睞。綠葉在前幾年重視故事和熱點的創新藥浪潮中,無法取得理想估值,很大程度上是被其不夠“性感”的產品策略拖了後腿,同時也和創新制劑高壁壘、開發週期長等特點導致的創新兑現滯後有關。

不過,在過去的2023年,綠葉製藥的創新兑現總算是紛至沓來:

創新制劑方面,Rykindo(利培酮微球)成功在美國獲批,成為首個我國自主研發並在美國獲批的CNS新藥;百拓維(戈舍瑞林微球)在中國獲批用於治療前列腺癌和乳腺癌,是當前唯一獲批上市的戈舍瑞林長效微球製劑,綠葉就該產品與百濟神州達成商業化合作,併成功進入國家醫保目錄。百拓維之前,阿斯利康的諾雷得(戈舍瑞林植入劑)作為市面上唯一一款戈舍瑞林產品獨霸市場二十餘年,其2023年國內銷售收入超36億元。

1類新藥方面,若欣林(鹽酸託魯地文拉法辛緩釋片)銷售增長勢如破竹,作為我國首個自主創新的抗抑鬱1類創新藥,打破該領域多年無新藥可用的局面。2023年是該產品首個銷售完整年,有消息稱其商業化超乎很多進口藥在華上市首年的表現;LY01017(蘆比替定)在中國香港、澳門率先獲批,今年大概率也會在中國內地獲批。作為近27年來唯一獲得美國FDA批准用於治療復發小細胞肺癌的新化學實體,該產品市場需求巨大,其在美國2023年銷售約達2.9億美元,綠葉擁有其中國權益。

依託於博安生物的生物藥板塊,成果也令人欣慰。從2022年底開始,博安用一年時間實現上市、摘B、2023H2盈利,從“燒錢”到“賺錢”,博安正朝着全年盈利的目標衝刺。

CNS產品有望彎道超車

一直以來,腫瘤領域是兵家必爭之地。但在過去幾年,CNS領域明顯熱度上升,這一點從去年BMS、輝瑞等MNC動輒100億美元以上金額的收購就能看出。放眼國內,CNS賽道的頭部玩家有哪些?無論是從管線創新成色還是國際化佈局,綠葉製藥都是不得不提的那個。

僅在去年,綠葉推動3款CNS新藥分別在美國、歐洲和中國獲批,尤其是2023年開年, Rykindo成功闖關FDA,讓綠葉成了國內率先參與全球CNS市場競爭的藥企。

此外,公司在精神分裂症、帕金森症等領域,也有若干產品在國內外處於上市審評階段。值得關注是今年2月,綠葉製藥宣佈其帕利哌酮微晶的新藥上市申請在美國NDA審評進程中的專利挑戰獲得成功,有望今年在中美獲批。

CNS各大賽道火力全開,海內外雙線並舉,綠葉的CNS管線相當光鮮。不過,市場能在多大程度上對此買單,尚需驗證。

好消息是,這兩年CNS領域已催生不少新的“十億美元分子”。比如靈北的抗抑鬱藥伏硫西汀,在2021年全球銷量超過10億美元。此外,楊森“老藥新用”在經典藥物帕利哌酮的基礎上推出納米微晶版本,劍指40億美元的帕利哌酮長效製劑市場。綠葉所佈局的若欣林和帕利哌酮微晶,相關市場需求的爆發力均可以從中得到驗證。

接下來綠葉要進一步證明的,就是自身的商業化實力。國際方面,隨着帕利哌酮微晶在美獲批上市,公司如何利用積累多年的全球供應鏈和全球市場經驗,把國產藥賣到美國去?又將如何在客場上,與MNC同台競技?在國內,若欣林作為首個扛起“國產創新大旗”的抗抑鬱藥,首個銷售完整年已傳捷報,未來能否持續增長突破海外原研與國產仿製的“包圍圈”,這些是值得期待的。

綠葉能否續寫曾經的輝煌

曾經,綠葉的力撲素一度霸榜腫瘤藥銷售,但隨着新治療手段湧現帶來的競爭白熱化,疊加被集採產品瓜分市場份額,這一核心產品走下增長神壇,也讓綠葉走上了一條艱難的轉型之路。

幸運的是,集採醫保等支付端政策對其成熟業務構成的壓力,如今已經消化完畢。力撲素、思瑞康,連同獨家產品血脂康,作為10億量級的大品種,均在報吿期內均實現了銷售增長。這些經歷過外部衝擊但又重新增長站穩腳跟的產品,證明了綠葉製藥成熟業務的穩固性,為其在下一個上升週期的提前佈局提供了堅實的基礎。

另一方面,創新業務放量明顯,此外還有更多成果即將落地,接力商業化增長。據公司透露,2024年有望獲批5款新產品,除了LY03010在中美獲批,另有腫瘤領域的LY01017蘆比替定、安加維®生物類似藥BA1102在中國獲批;CNS領域的全球首個治療帕金森病的長效緩釋微球製劑LY03003、首個國內企業開發的高技術門檻的羥考酮納洛酮緩釋片LY021702在中國獲批。

過去幾年,隨着資本市場的冷熱更迭,許多創業型Biotech如雨後春筍般破土而出,又像曇花一現般悄然離場。除了少數頭部Biotech幸運地抓住時間窗口快速邁向Biopharma,能熬過景氣度下移和政策面週期性壓制的,基本都是像綠葉這樣在穩固的成熟業務基礎上,進行創新轉型的傳統藥企。

如今潮水退去,行業對創新藥一度出現“審美疲勞”,市場和投資者的關注點逐漸迴歸到商業本身——最終誰能取得積極的商業化成果,才是王道。綠葉製藥在過去幾年證明了其成熟業務的韌性與穩固性和創新業務的爆發力和成長性,其在成熟且完備的研發-臨牀-商業化體系之上,依靠更多創新業務的不斷兑現,正邁向更高的發展階段。