投行出身,這位創始人剛剛把公司帶到港股IPO,市值67億港元

作者:楊繼雲

來源:投資界PEdaily

曾經的納斯達克中國手遊第一股,再次站上IPO敲鐘舞台。

10月31日,中手遊在港交所主板掛牌上市,開盤價2.81港元,截至發稿市值近67億港元。自2015年從納斯達克私有化退市後,中手遊一度沉寂,如今隨着此次IPO再次出現在大家視野。

值得一提的是,此次中手遊的基石投資人囊括了眾多明星企業,如快手、嗶哩嗶哩、新浪微博、閲文集團等等,它以上限2.83港元定價,IPO共募資13.05億港元。

在中國手遊史上,中手遊是一家十分特別的公司。2011年,曾有過投行經歷的冼漢迪通過併購成立了公司。它成於資本,長於資本,又通過資本手段反哺行業——當年私有化後,中手遊還設立了一支私募基金國宏嘉信資本,投資了眾多公司,在VC/PE市場打拼的風生水起。

中手遊往事:

從納斯達克退市,見證中概股回A熱潮

中手遊,曾是第一家登陸美股的中國手遊公司。

這家成立於2011年的公司,是國內大型IP遊戲運營商及發行商,目前擁有大富翁、仙劍奇俠傳、軒轅劍等多個熱門遊戲IP。

但回到最開始,中手遊的成立離不開第一視頻集團。當時,擔任第一視頻的CFO兼執行董事冼漢迪決定通過併購的方式成立一家領先的手遊企業,他找到了KKFUN的肖健和馬志強,以及廣州盈正的王永超。通過成熟的資本運作,第一視頻集團將這兩家公司併購收入旗下,當年,KKFUN是功能機遊戲市場的佼佼者,廣州盈正是《憤怒的小鳥》代理商,也有很多不錯的小遊戲。

2011年1月,中國手遊娛樂集團有限公司正式成立,集團子公司CEO之一的肖健正式獲任擔任中手遊的CEO。2012年9月,中手遊從第一視頻集團中拆分出來,並在美國納斯達克交易所上市。值得一提的是,中手遊是通過“介紹上市”的模式登陸美股,即只上市,不融資,中手遊2011年的淨利潤已經超過1.6億,現金流充裕,本身沒有立即融資的壓力。

令人沒有想到的是,2015年8月,上市不到3年後,中手遊宣佈私有化退市,理由是:尋求更高的估值。

這樣的想法不是沒有道理。2015年,中概股集體遭遇失落,私有化浪潮代替了曾經的赴美熱。那一年,曾經的妖股唯品會開始走下神壇、奇虎260選擇了私有化回A……中概股在短短兩年間遭遇了過山車般的變化,中手遊也順勢想要尋找更好的資本市場,讓中手遊有更好的發展空間。

2015年12月,世紀華通曾擬65億收購中手遊,但當時的公告稱,即便本次交易完,公司實際控制人也不會發生變動,因此並不構成借殼上市。不過,第二年9月,世紀華通調整裏重大資產重組方案,核心部分是放棄收購中手遊移動科技。

這也意味着中手遊“回A”並不理想。於是,在這之後的幾年時間裏,暫時歸於沉寂的中手遊三次向港股遞交申請文件,憑藉多年的發行運營經驗和龐大IP儲備數量,終於登陸香港資本市場。

招股書的祕密:

年收16億,手握眾多知名遊戲IP

撐起中手遊IPO野心的,是它的IP遊戲生態。

在遊戲領域,IP是重中之重,中手遊將自己定位成IP遊戲商及手遊發行商,自2013年起,就在有計劃地購買IP。招股書顯示,中手遊目前儲備了31項獲得授權的IP和68項自有IP,共計99個。其中,中手遊曾通過收購北京軟星的51%股權,獲得其68個自有IP,包括仙劍奇俠傳、軒轅劍、大富翁、天使帝國等知名IP。

轉型時期,研發和發行是主要的戰略方向,因此,在自我研發上,中手遊始終沒放鬆。據招股書,中手遊目前研發部門全職僱員已達415人,佔到公司總人數的54.2%。保持現有IP的熱度,開發新的知名IP,這樣的循環往復讓每家遊戲公司都不敢放鬆。

2018年5月,中手遊全資併購文脈互動,這家專注重度強PK MMO遊戲的領先研發商,之前成功推出多款廣受歡迎的遊戲,包括《血飲傳説》《熱血戰歌》和《屠龍戰記》等。根據招股書,2015年,2016年、2017年、2018年中手遊的運營手遊數量分別為13款、23款、34款和63款遊戲。

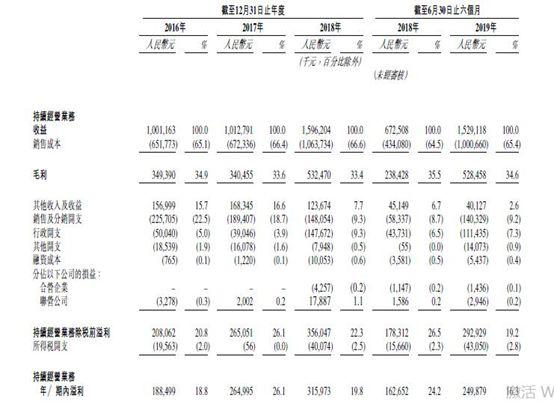

IP也為中手遊帶來了實在受益。營收方面,招股書顯示,2016年-2018年,中手遊營收分別為10.01億、10.12億、15.96億元人民幣,淨利潤分別為1.89億元、2.65億元、3.16億元。中手遊2019年上半年持續經營業務收入約人民幣15.29億元,同比增長達127.2%。

中手遊的此次上市也得到了很多戰略資金的支持。公開信息顯示,中手遊的7家基石投資者都是常常出現在大眾視野的明星企業,既有IP版權方,又有遊戲研發公司,更有流量平台。

其中,快手科技認購金額為1000萬美元,最高;Bilibili認購金額為500萬美元,新浪微博認購金額為500萬美元,閲文集團認購金額為200萬美元,三七互娛認購金額為200萬美元,掌趣科技認購金額為200萬美元,恆基地產主席李家傑認購金額為570萬美元,總計認購金額為3170萬美元,約為2.5億港元。

一個投行出身的創始人:

成立創投基金,尋找下一個中手遊

當年私有化後,中手遊設立了一支私募基金“國宏嘉信資本”。

這支基金由中手遊的聯合創始人冼漢迪牽頭,在此之前,有過投行經歷的冼漢迪曾成功為第一視頻融資5.6億港元,更是主導了中手遊的上市、融資和私有化。之後,冼漢迪邊擔任中手遊董事長,邊運營這支基金,可以説,所有關於中手遊的對外投資都是他在管理。

當年,登陸納斯達克時,冼漢迪説:“為什麼我們一定要上市?因為我們看到了未來手遊市場的競爭,資本是一道門檻。” 也是資本的力量,讓他覺得可以通過國宏嘉信尋找下一個中手遊。

2015年以來,中手遊進一步構建以IP為中心,在各個領域深度挖掘粉絲經濟和品牌價值。國宏嘉信則希望通過投資可以為中手遊的遊戲業務獲得更多優質的IP內容,讓中手遊可以專注做好遊戲業務。

目前,國宏嘉信的投資版圖成功囊括了百度文學、奇樹有魚、Kika、Blued等公司,投資了一大批優質的原創動畫、漫畫、網劇和小説等內容創作企業,瞄準泛文娛領域,以在適當時機輔助中手遊。

據伽馬數據發佈的《2019中國遊戲產業半年度報告》顯示,截至2019年7月31日,國內共有198家遊戲企業上市,較2018年底增加3家,赴港、赴美上市的遊戲企業有所增加,A股企業佔比較去年有所下降。

自去年以來,國內遊戲公司A股IPO之路變得尤為艱難。不少已經提交申請材料的遊戲廠商在經歷漫長的等待之後最終選擇放棄。比如同為專注女性互動娛樂遊戲、靠開發《戀與製作人》爆火的疊紙遊戲,曾計劃在A股上市,但在今年年初終止了上市輔導。

而目前在A股IPO排隊中的遊戲公司也屈指可數,此前在列的廣州多益網絡、浙江無端科技、廣東趣炫網絡、蘇州蝸牛數字、上海波克城市、北京華清飛揚等悄然消失。

隨着中手遊等遊戲公司的上市,遊戲企業似乎又進入了赴港IPO的熱潮。同樣在這個月,FriendTimes Inc玩友時代正式在港交所掛牌,順利成為第一家登陸港股的女性向遊戲公司。

大約,遊戲行業的新一輪復甦要在港股出現了。