吉利汽車(00175.HK)重大事項點評:短週期弱勢不影響長週期強勢,維持“強推”評級,目標價20.1 港元

機構:華創證券

評級:強推

目標價:20.1 港元

事項:

吉利公佈 9 月產銷快報,批發 12.6 萬輛,同比+11%、環比+11%。

評論:

老車型表現承壓,新車型帶動總銷量增長。公司 9 月批發同環比增+11%,其中出口 0.8 萬輛,同比+203%、環比+28%,主要受繽越出口東南亞提振,剔除出口後內銷同比+6%、環比+10%,估計表現與行業水平相當。3Q20 合計批發35 萬輛,同比+13%、環比+6%,預計 4Q20 銷量隨新車及旺季改善。

今年吉利老車型開始承受“兩長”帶來的競爭壓力,博越、帝豪系列批發 9 月出現負增長,總銷量增長主要來自於新車型(ICON、豪越、領克 05 和 06)。

也正是因為新車型投放,領克銷量創新高,9 月達到 1.9 萬輛,同比+38%、環 比+10%,01-06 分別為 0.2 萬、0.2 萬、0.7 萬、0.5 萬、0.3 萬輛,其中 03 和05 成為銷量主力,預計新上市的 06 後續銷量將爬升,01 中改後銷量改善。

短週期相對弱勢不影響中長期競爭優勢地位。吉利目前處於上一輪產品週期末期(2016 年起),而長安(2019 年起)、長城(2020 年起)處於新一輪週期初期,因此相對錶現差異凸顯,這並不意味着吉利行業地位與競爭力走下坡路。

1) 傳統汽車製造業競爭優勢不斷強化。吉利在收購沃爾沃之後建立並強化了具有競爭力的全新研發及供應鏈體系,這一系列補短板成效在 2016 年以來的產品週期中體現。此外公司高效的民企機制、對全球資源的整合能力,料都將增強傳統造車競爭優勢,這料將在未來與中國合資、全球外資車企的進一步競爭中體現。中長期看吉利未來成長空間在於國內中高端車型和海外市場,且公司當前正在籌劃與沃爾沃合併,合併完成後公司將成為國內唯一擁有高中低端優質產品線的民營車企。

2) 電動智能成果有望先行落地。吉利是較早量產模塊化架構車型的自主車企,並有望繼續在純電平台上繼續領先:9 月北京車展前夕發佈對標大眾MEB 的全新純電平台 SEA 浩瀚架構,覆蓋車型級別從 A 到 E 級,在研車型超過 16 款,計劃 2021 年量產首車 DC1E。除了在三電系統搭載領先技術外,還需要注意到吉利提出 SEA OS 整車智能開發系統,以從三域融合到中央集成的電子電氣架構等硬件層為基礎,延伸包含了系統層和生態層的建設,這能更好地打造汽車未來的“智能”屬性。為抓住技術變革機遇,在未來的行業中繼續提供好產品,公司也提出要做好“企業戰略、組織、文化”的變化支撐。商業模式變化過程中,無論特斯拉、新勢力還是吉利這樣的傳統車企,都是探索者。

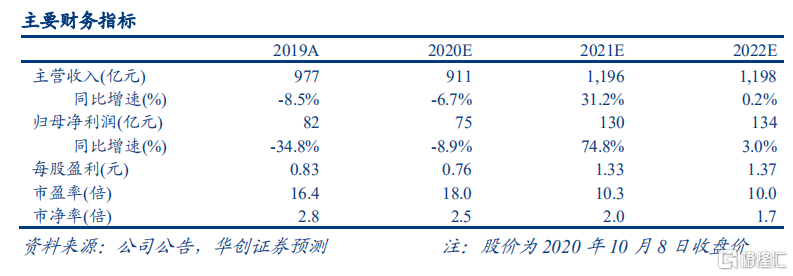

投資建議:吉利作為自主龍頭,國內份額、中高端車型、海外市場皆有充足成長空間,有望成為中國的大眾豐田。預計 2H20 量價恢復,2021 年隨行業恢復體現經營彈性。不考慮重組,維持公司 2020-2022 年淨利預期 75 億、130 億、134 億元,對應 PE 18 倍、10 倍、10 倍。考慮後續合併料將為公司打開中長期成長空間以及自主龍頭地位的增強,維持目標價 20.1 港元,對應 2021-2022年 PE 24 倍、14 倍,維持“強推”評級。

風險提示:海外疫情對國內經濟影響高於預期,新車型銷量低於預期等。