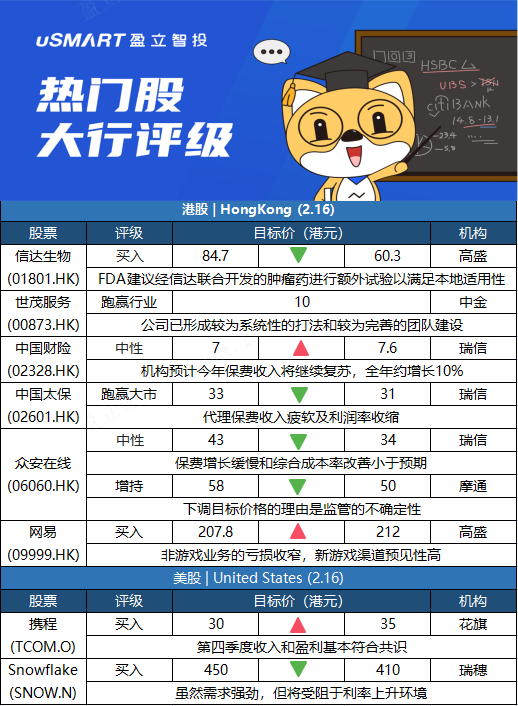

大行每日評級 | 高盛上調網易目標價格,予買入評級

港股點評

高盛:降信達生物(01801.HK)目標價至60.3港元 維持買入評級

高盛發表研究報告指,美國食物與藥品管理局(FDA)召開腫瘤藥物諮詢委員會(ODAC),建議信達生物(01801.HK)及禮來(LLY.N)合作研發的信迪利單抗(Tyvyt)需要進行額外臨牀試驗,以提高對美國患者的適用性,負面消息下不再估算Tyvyt的中國以外銷售特許權使用費和裏程碑費用,並將其目標價由84.7港元下調至60.3港元。但高盛表示,對信達生物仍維持買入評級,認爲公司近期雖遭遇挫折,但全球化戰略不變,目前擁有5項具有全球發展潛力的項目,預期今年可見到進一步研發進展。

中金:維持世茂服務(00873.HK)跑贏行業評級 目標價10港元

近日,中金髮布研報,維持世茂服務(00873.HK)跑贏行業評級與目標價10港元。對於世茂服務競標外拓能力,中金評價,其2021年已形成較爲系統性的打法和較爲完善的團隊建設,2022年外拓成果從方向上可能不會少於2021年。中金錶示,在城市服務方面,考慮世茂服務收購的環衛公司2022年將貢獻全年收入,以及世茂服務還能有新增項目拓展,預計城市服務全年收入或實現較快增長。此外,中金認爲,在社區增值服務端,優勢業務條線或可延續較快發展勢頭,包括餐食業務(基於浙大新宇的學校場景可進一步向辦公場景延伸)、智慧場景解決方案輸出等,以帶動板塊整體收入水平較快增長。

瑞士信貸:上調中國財險(02328.HK)目標價至7.6港元 評級中性

瑞信發表報告指,中國財險(02328.HK)將於今年3月25日公佈去年業績,保費收入預期按年增長4%,意味單計第四季按年上升17%,且料所有報道數字末季加快增長。該行預期,財險今年的保費收入會繼續復甦,全年估計有10%增長,將集團今明兩年每股盈測分別調升3%及8%,股份目標價亦由7港元上調至7.6港元,評級維持中性。

瑞士信貸:下調中國太保(02601.HK)目標價至31港元 評級跑贏大市

瑞信發表研究報告,指中國太保(02601.HK)計劃於3月27日公佈2021財年業績,該行預測其去年新業務價值下跌22%,而下半年跌幅擴大至44%,主要由於代理保費收入疲弱及利潤率收縮。至於公司今年1月份人壽保費按年跌1.1%,預計代理首年定期保費收入按年跌30%。但該行認爲太保的新業務銷售的按年跌幅將於3月開始或有所收窄。此外,該行估計太保2021財年財險保費按年增長3.4%,意味第四季按年增長4.9%,主要是汽車保險有所復甦。該行對太保的目標價由33港元降至31港元,對其2022及2023財年的新業務價值預測分別下調6%,每股盈利預測亦分別下調5%,評級跑贏大市。

瑞士信貸:下調衆安在線(06060.HK)目標價至34港元 評級中性

瑞信發表報告,將衆安在線(06060.HK)2022和2023財年的每股盈利預測分別下調8%和4%,以反映保費增長放緩和綜合成本率(CoR)改善小於預期。由於監管的不確定性增加,目標價由43港元降至34港元,評級中性。報告預計,衆安在線2021財年保費增速放緩,但CoR仍保持健康(低過100%),並料去年下半年總承保費按年增長6%。另外,在投資收入和承保盈利能力增強的支持下,預計去年下半年稅後淨利潤按年增長約1.4倍。在科技業務領域,該行估計下半年收入按年增長23%,比上半年有所放緩。目前科技業務和衆安銀行未達到收支平衡,仍需耐心等待。

摩根大通:下調衆安在線(06060.HK)目標價至50港元 評級增持

摩根大通發表報告,考慮到監管的不確定性,該行將衆安在線(06060.HK)2022年收入及盈利增長下調24%及27%,估計2022年純利達15億元人民幣,其目標價由58港元下調至50港元。摩通相信在內地監管收緊下,增長仍存在不確定性已反映在價內,過去12個月股價大幅跑輸大市,認爲目前風險回報潛力有所改善,重申評級增持,主要是因爲國內及海外市場科技收入增長前景強勁,預期2022年至2024年收入複合年增長率可達50%。另外,衆安在線有機會實現規模經濟,在承保利潤好轉下,2022年預測保費收入250億元人民幣,加上收入增長前景較同行佳。

高盛:升網易(09999.HK)目標價至212港元 評級買入

高盛發表報告,重申網易(09999.HK)買入評級,指網易新遊戲渠道預見性高,加上非遊戲業務的虧損正收窄,2021年至2023年預測複合年增長率25%有望達成。公司將於本月24日公佈去年第四季業績,預期收入按年增長23%,將目標價調高2%至212港元。高盛料網易旗下網遊、有道及創新業務收入按年分別增長31%、下跌2%及增長9%;毛利率按年上升1.4個百分點,按季下降1.5個百分點至52.5%,主要是因爲網絡遊戲毛利率按季下降2.5個百分點;而在有道及創新業務的盈利能力改善後,經營毛利率預期按年提高2個百分點,按季則升0.3個百分點至20.4%。

美股點評

花旗:將攜程(TCOM.O)目標價從30美元上調至35美元

花旗分析師Brian Gong將攜程(TCOM.O)的目標價從30美元上調至35美元,並保持對該股的買入評級。該分析師預計,該公司第四季度的收入和盈利將基本符合共識。Gong在一份研究報告中告訴投資者,中國新年期間旅行水平不錯,特別家庭聚會相關的大衆運輸情況。

瑞穗:將Snowflake(SNOW.N)目標價從450美元降至410美元

瑞穗分析師Gregg Moskowitz將Snowflake(SNOW.N)的目標價從450美元降至410美元,並保持對該股的買入評級。該分析師的檢查表明,整體軟件需求仍然強勁,數字轉型和/或安全項目“領先”。然而,該分析師降低了對“高增長軟件供應商”的目標價,以反映過去幾個月出現的利率上升環境。