國盛固收:詳解補充銀行資本金的專項債

本文來自格隆匯專欄:業談債市;作者:楊業偉 朱美華

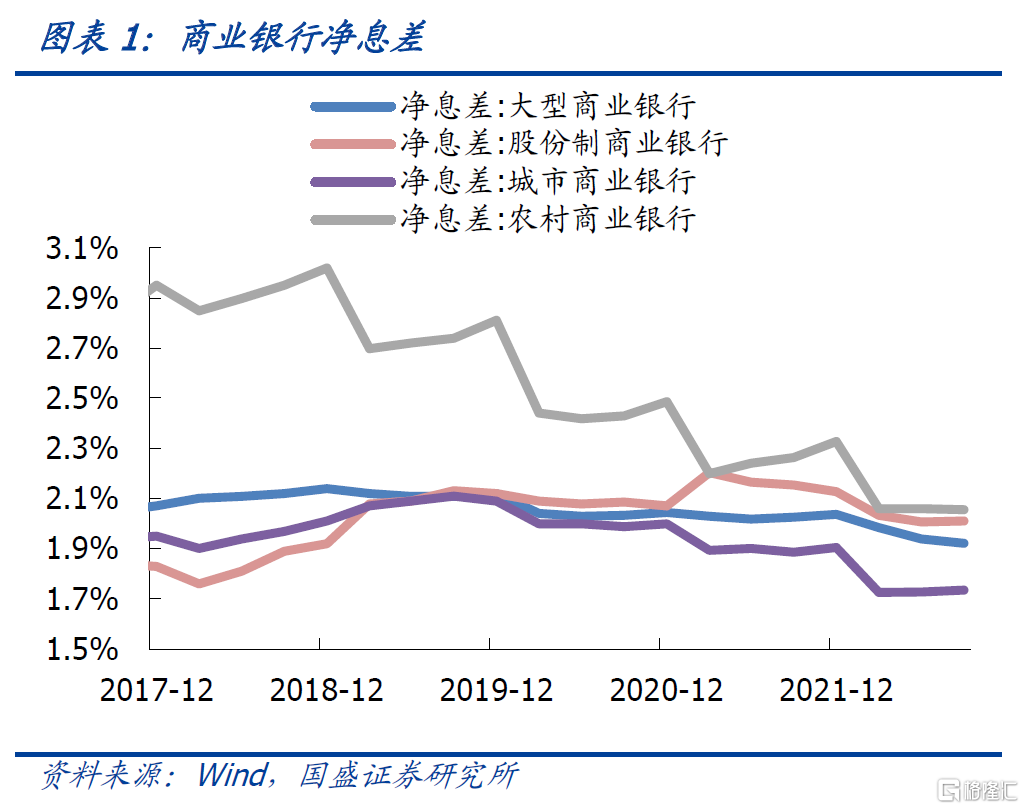

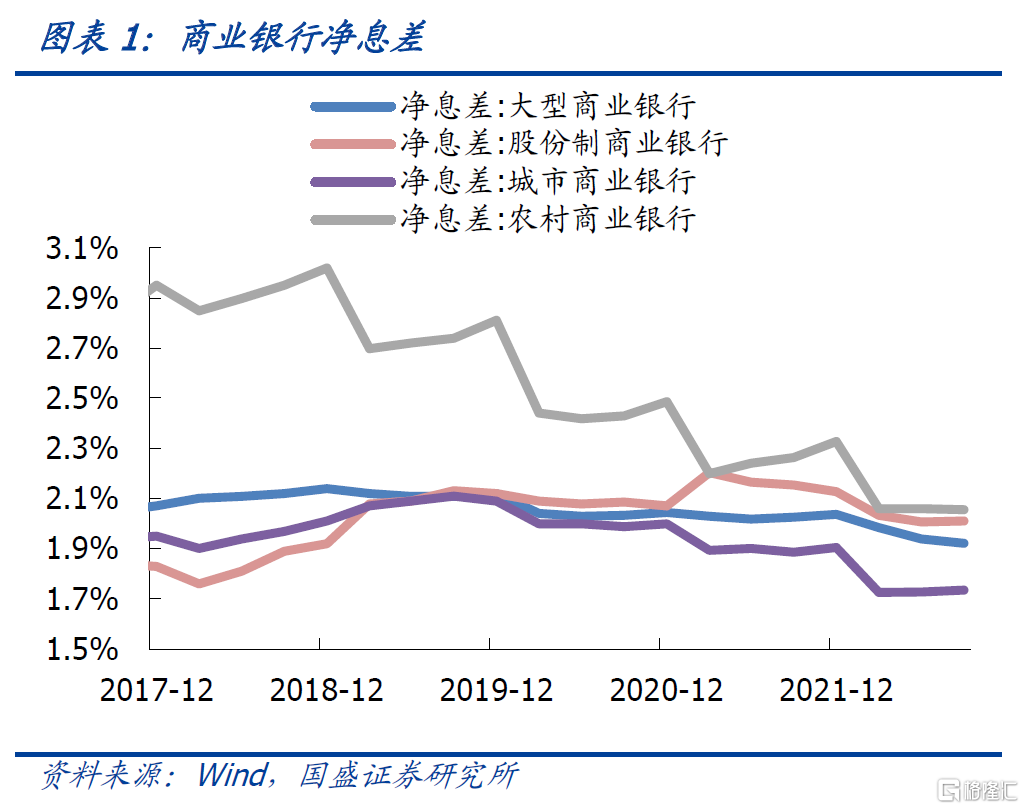

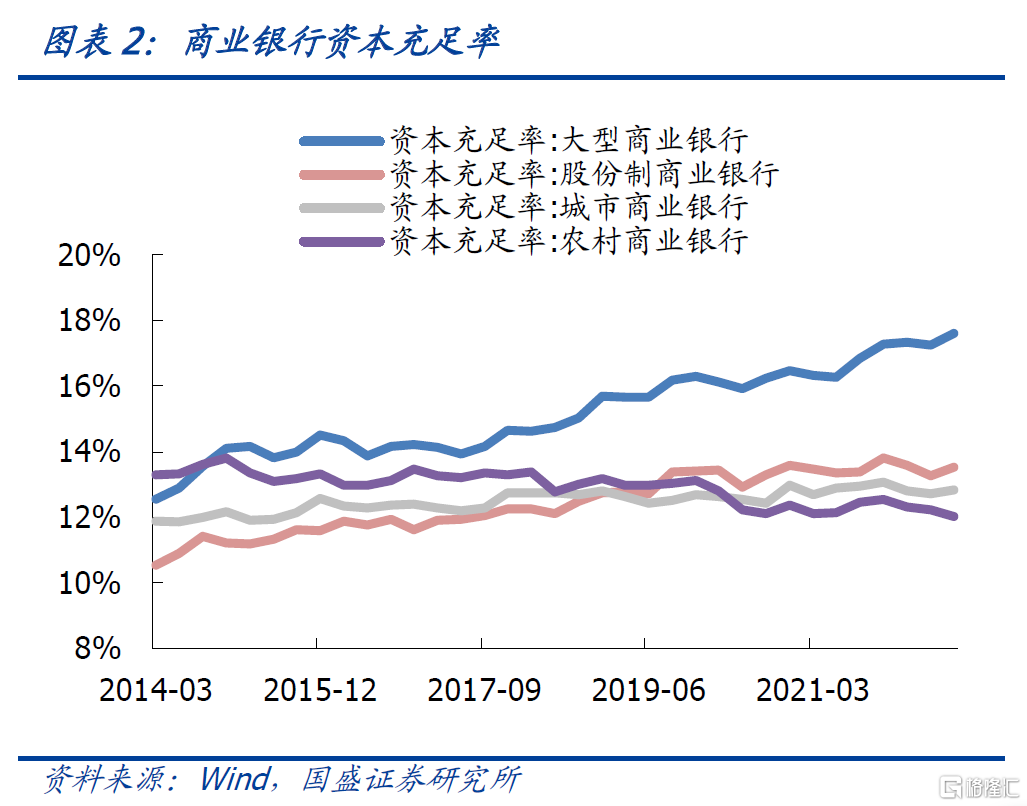

受疫情和經濟下行等因素影響,中小銀行信用風險有所上升,補充資本的壓力增大。展期資產未計入不良資產,銀行實際的不良率可能高於報表上的不良率數字,而這影響銀行真實的資本充足率。隨着不良資產的逐步暴露,未來銀行補充資本的壓力進一步抬升。從城農商行經營指標來看,農商行2022年前三季度淨息差下降了0.27個百分點,資本充足率下降到了2014年以來的最低值12.03%。

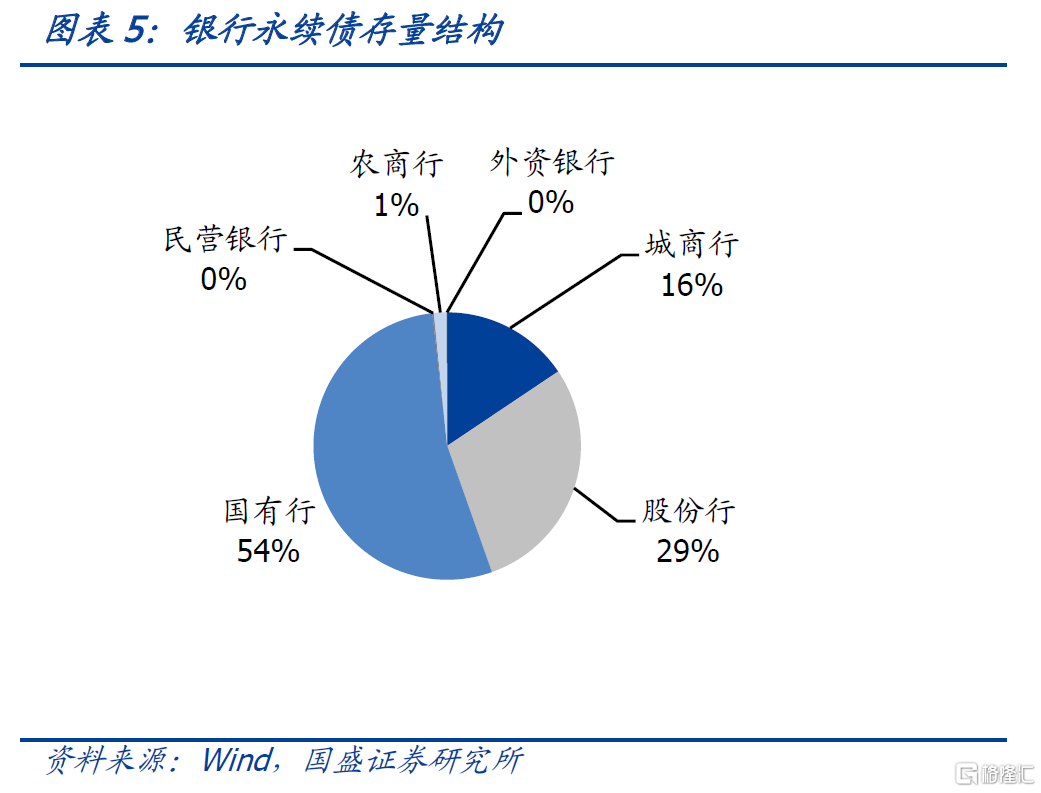

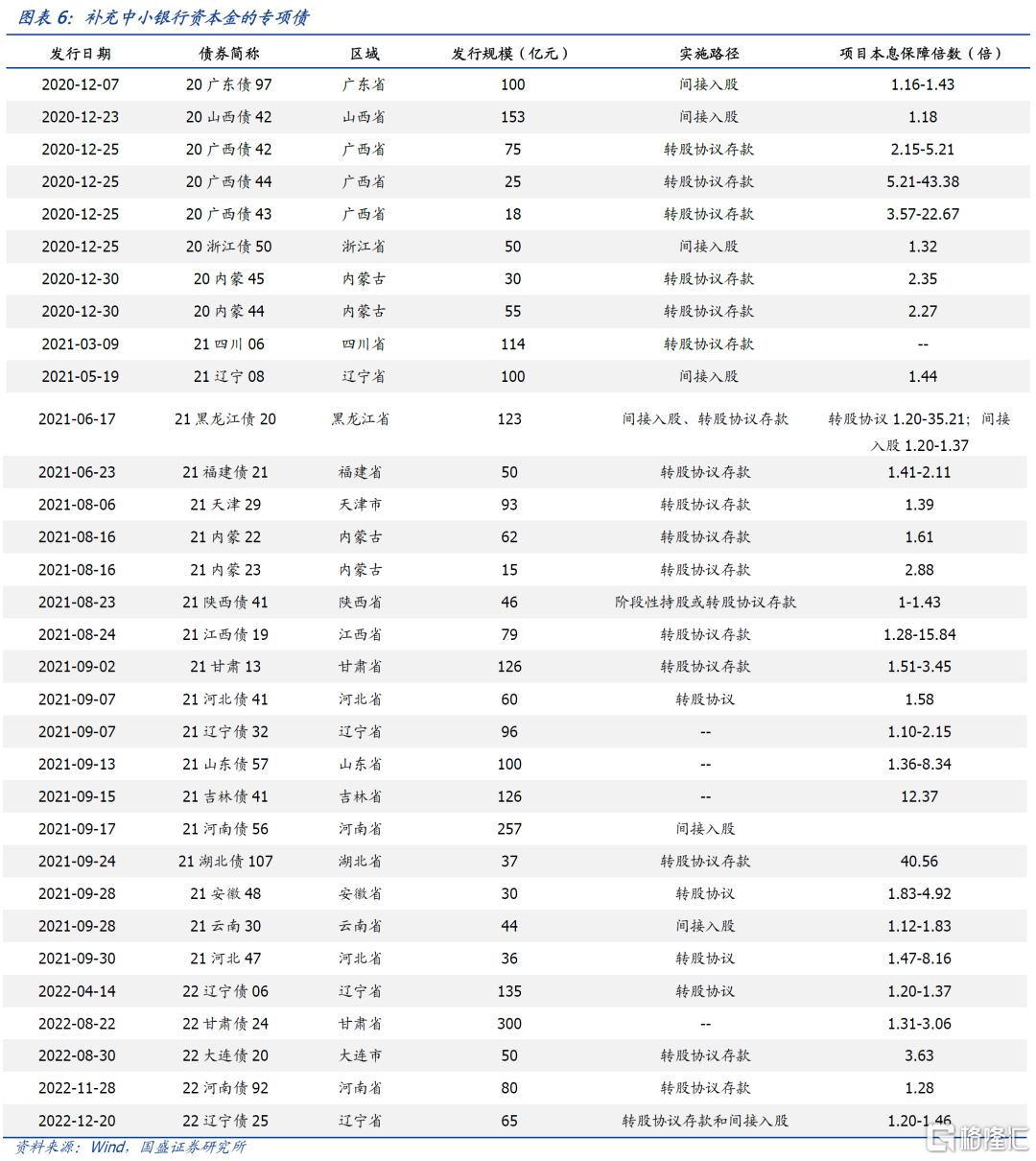

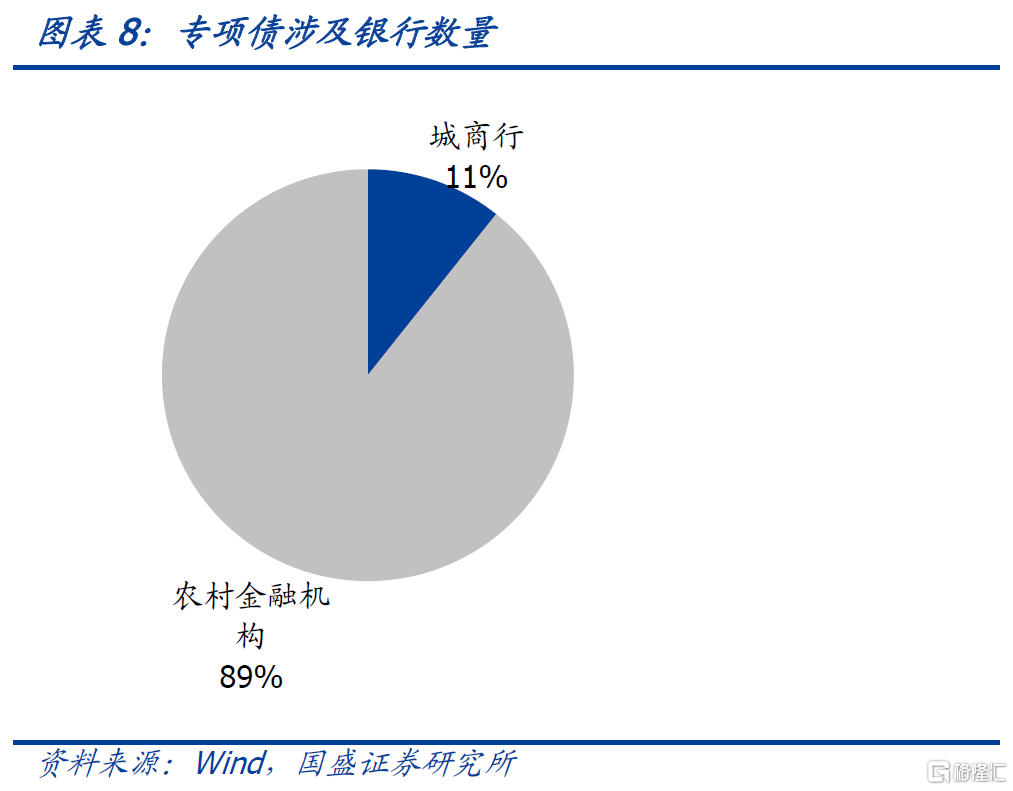

在中小銀行補充資本存在困難的情況下,政府專項債支持越來越重要。我國中小銀行盈利能力較弱,對資本的補充能力較為有限。中小銀行通過發行股票和可轉債補充資本的門檻較高,而城農商行二級資本債和永續債目前佔市場總量分別僅為18%和17%。2020年以來政府安排至少3200億元專項債額度支持中小銀行,截至目前支持中小銀行發展專項債已經發行32只,規模合計達到2730億元。發行專項債的使用對象共涉及336家,包括36家城商行、300農村金融機構(含農商行、農信社等)。城商行獲得支持金額1046.33億元,農商行、農信社等獲得支持1683.68億元。

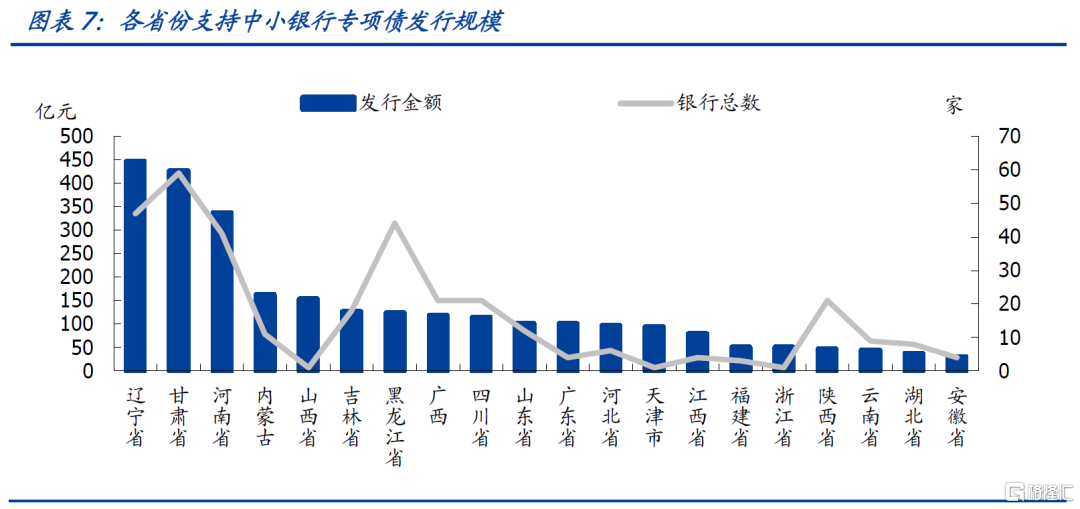

分佈以遼寧省、甘肅省、河南省等金融壓力較大區域,補充銀行資本金累計發行規模最大。自2020年以來共有20個省份發行過用於補充中小銀行資本的專項債,累計發行規模最大的省份是遼寧省、甘肅省、河南省,分別為446億元、426億元、337億元,但是這三省由於涉及銀行數量較多,平均來看單個銀行獲得支持規模僅在7-10億元之間。山西、遼寧、河南用於支持重組後的城商行補充資本金,單家銀行獲得金額較大,其他省份多用於支持多家農商行農信社,單個銀行獲得金額較少。

專項債補充中小銀行資本金方式主要有以轉股協議存款方式存入相應銀行和通過地方金控間接入股。專項債期限和轉股協議存款期限相匹配,若發生轉股觸發事件,轉股協議存款將轉為普通股。轉股協議存款一般設定持續經營或無法生存觸發事件以及雙方約定的其他轉股條件。當地財政局主要通過地方金控平台向銀行注資入股,在寬限期過後(一般為第6年年末開始)每年可通過市場化方式轉讓股份,保障專項債及時安全退出。

轉股協議存款主要以用款銀行的貸款利息收入等銀行經營利潤為償債來源,間接入股償債資金來源主要是股利分紅和股權市場化轉讓所得。融資成本來看,專項債發行期限一般為10年,前5年為還本寬限期,從第6年開始等額償還本金,每年償還20%,付息頻率一般為按半年附息。轉股協議存款的利率一般為專項債券的票面利率,受償順序排在存款人和一般債權人之後,股權資本之前,與其他一級資本工具同順位受償(轉股前)。間接入股償債資金來源主要包括遼寧金控可獲得的股權分紅收入和未來股權轉讓時所得資金等。

目前債券發行文件中償債資金來源存在高估的可能。首先,估算是基於一定條件的假設下得到的結果,比如貸款利息收入每年都有新增、存款成本不斷壓降、投資收益穩步增加、管理費用逐步減少、總資產穩步增長等,而這些假設存在很大的不確定性。其次,“22遼寧債25”為例,投向鞍山銀行和本溪銀行項目的預期年化收益率分別達到3.8%和3.3%,相對於當前10年地方債收益率分別高出75bp和23bp。

銀行經營如果無法獲得預期收益,補充資本金償付壓力可能落到地方政府頭上,可能形成潛在的地方政府債務負擔。轉股協議存款如果未發生觸發條件轉股,那麼在存續期後5年將採取等額本金的方式償還本金。而間接入股形式在存續期後5年將逐步轉讓股權實現退出。而這兩種方式還本附息都需要銀行改善經營,如果銀行經營沒有好轉,那麼很可能還本附息能力不足,而本來中小銀行的股權流動性就較低,這種情況下股權轉讓可能更難以實現順利退出。而另一端影響到的是地方政府信用,最終償債壓力將落到地方政府身上。

風險提示:信用風險超預期,統計存在偏差。

一、中小銀行風險增大

受疫情和經濟下行等因素影響,中小銀行信用風險有所上升,補充資本的壓力增大。雖然政府採取了延期還本付息和展期的政策措施,展期資產未計入不良資產,但是銀行實際的不良率可能高於報表上的不良率數字,而這影響銀行真實的資本充足率。隨着不良資產的逐步暴露,未來銀行補充資本的壓力進一步抬升。中小銀行本身容易存在內部控制薄弱、治理結構不完善等問題,而隨着融資成本下降,中小銀行息差盈利能力進一步減弱。從城農商行經營指標來看,城農商行淨息差下降幅度更大,其中最大的農商行,2022年前三季度淨息差下降了0.27個百分點,農商行資本充足率下降到了2014年以來的最低值12.03%。

二、中小銀行補充資本來源

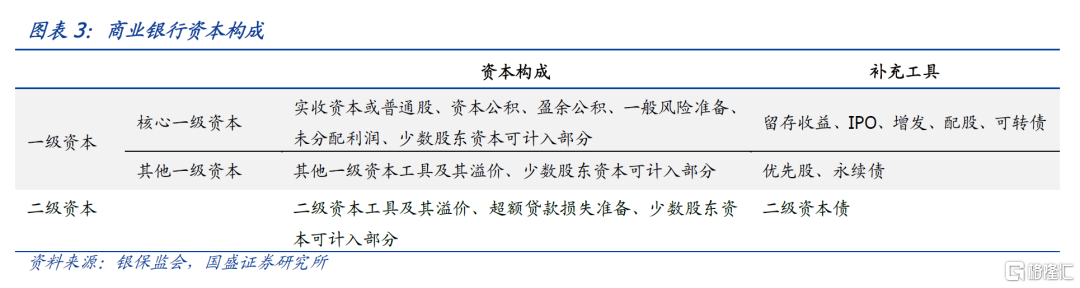

根據資本來源,銀行資本補充渠道可以分為內源性、外源性兩類。內源性渠道以留存收益和部分超額撥備為主,外源性渠道主要包括股權類資本補充工具和債權類資本補充工具。股權類資本補充工具主要包括IPO、增發、配股和發行優先股。債權類資本補充工具則包括永續債、可轉債、二級資本債。其中,核心一級資本補充工具包括IPO、配股、增發、發行可轉債等,其他一級資本補充工具包括髮行優先股和永續債,二級資本補充工具主要為二級資本債。

在中小銀行補充資本存在困難的情況下,政府專項債支持越來越重要。內源性補充渠道來看,我國中小銀行盈利能力較弱,淨利潤規模小,2022年9月末,城商行和農商行的平均資產利潤率僅0.63%和0.26%,對資本的補充能力較為有限。在外源型渠道方面,相較於大型銀行,中小銀行通過發行股票和可轉債補充資本的門檻較高,而對於永續債和二級資本債來説流動性較低,市場投資意願不高。截至2023年2月2日,3.18萬億二級資本債市場中城農商行規模5640.65億元,2.09萬億永續債中城農商行存續3586億元。因此政府專項債對銀行補充資本變得越來越重要,中小銀行專項債用於補充銀行的一級資本,間接入股方式補充核心一級資本,轉股協議存款認定為其他一級資本,轉股後補充核心一級資本。

三、地方專項債補充中小銀行資本金

3.1 發行規模

2020年以來政府安排至少3200億元專項債額度支持中小銀行,目前實際已發行2730億元。2020年7月1日,國務院常務會議決定,在新增地方政府專項債限額中安排一定額度,允許地方政府依法依規通過認購可轉換債券等方式,探索合理補充中小銀行資本金的新途徑。此後在2020年11月和2022年3月政府分別安排2000億元和至少1200億元的新增專項債額度,用於支持中小銀行化解金融風險。截至目前支持中小銀行發展專項債已經發行32只,規模合計達到2730億元。

3.2 區域分佈

從區域分佈來看,自2020年以來共有20個省份發行過用於補充中小銀行資本的專項債,累計發行規模最大的省份是遼寧省、甘肅省、河南省,分別為446億元、426億元、337億元,但是這三省由於涉及銀行數量較多,平均來看單個銀行獲得支持規模僅在7-10億元之間。山西省發行153億元,投向山西銀行。

3.3 使用對象

發行專項債的使用對象共涉及336家,包括36家城商行、300農村金融機構(含農商行、農信社等)。城商行獲得支持金額1046.33億元,農商行、農信社等獲得支持1683.68億元。

山西、遼寧、河南用於支持重組後的城商行補充資本金,單家銀行獲得金額較大,其他省份多用於支持多家農商行農信社,單個銀行獲得金額較少。2020年12月山西發行“20山西債42”,發行金額153億元,用於支持大同銀行、晉城銀行、長治銀行、晉中銀行、陽泉市商業銀行重組合並後新設立的山西銀行;2021年5月19日遼寧省發行“21遼寧08”募集100億元,用於支持吸收合併營口沿海銀行、遼陽銀行後新設的遼瀋銀行;2022年11月河南省發行“22河南債92”募集80億元,用於支持中原銀行補充資本,中原銀行在同年5月吸收合併了洛陽銀行、平頂山銀行和焦作中旅銀行。其他省份發行專項債主要補充中小銀行資本,多數用於多家農商行和農信社等,單家獲得金額較小。

3.4 使用方式

專項債補充中小銀行資本金一種方式是以轉股協議存款方式存入相應銀行。專項債期限和轉股協議存款期限相匹配,若發生轉股觸發事件,轉股協議存款將轉為普通股。轉股協議存款一般設定持續經營或無法生存觸發事件以及雙方約定的其他轉股條件。“持續經營觸發事件”指商業銀行核心一級資本充足率降至5.125%(或以下)。“無法生存觸發事件”指以下兩種情形中的較早發生者:銀保監會認定若不進行減記或轉股,該商業銀行將無法生存;相關部門認定若不進行公共部門注資或提供同等效力的支持,該商業銀行將無法生存。當持續經營事件發生時,可採取全額轉股或部分轉股方式,當無法生存觸發事件發生時,應立即全額轉為普通股。比如大連市人民政府在2022年8月發行專項債募集50億元,由大連市財政局以轉股協議存款方式存入大連農商行,用於補充資本。

另一種是通過地方金控平台間接入股。當地財政局主要通過地方金控平台向銀行注資入股,在寬限期過後(一般為第6年年末開始)每年可通過市場化方式轉讓股份,保障專項債及時安全退出。比如遼寧省在2022年12月發行專項債募集65億元,其中20億元由遼寧省財政局轉貸給鐵嶺市財政局,再由鐵嶺市財政局委託遼寧金控入股鐵嶺銀行。另一種是通過地方金控平台間接入股。當地財政局主要通過地方金控平台向銀行注資入股,在寬限期過後(一般為第6年年末開始)每年可通過市場化方式轉讓股份,保障專項債及時安全退出。比如遼寧省在2022年12月發行專項債募集65億元,其中20億元由遼寧省財政局轉貸給鐵嶺市財政局,再由鐵嶺市財政局委託遼寧金控入股鐵嶺銀行。

3.5 償債資金來源

融資成本來看,專項債發行期限一般為10年,前5年為還本寬限期,從第6年開始等額償還本金,每年償還20%,附息頻率一般為按半年附息。

轉股協議存款主要以用款銀行的貸款利息收入、金融機構往來收入、手續費及佣金收入、投資收益、其他收入等銀行經營利潤為償債來源。轉股協議存款來看,比如“22大連債20”,轉股協議存款每半年支付一次利息,在存續期後5年採取等額本金的方式償還本金。轉股協議存款的利率為專項債券的票面利率。按照專項債券還本附息計劃和協議約定,擬定轉股協議存款相應的存款附息和到期退出安排,將償付資金需求列入日常資產負債管理計劃,動態監測資金缺口,提前做好資金調配,保障轉股協議存款本金按時償付,最終實現專項債券資金全額退出。受償順序方面,轉股協議存款受償順序排在存款人和一般債權人之後,股權資本之前,與其他一級資本工具同順位受償。根據21財經報道,專項債券到期後,轉股協議存款轉股條件觸發後轉為普通股的,市縣政府擬持有中小銀行股權的,其持股部分對應的專項債券資金由市縣政府償還,市縣政府不再持有的部分,由市縣政府通過轉讓方式退出。

間接入股來看,償債資金來源主要是股利分紅和股權市場化轉讓所得。比如遼寧在2022年12月發行的專項債,20億元以間接入股形式補充鐵嶺銀行資本金,償債資金來源主要包括遼寧金控可獲得的股權分紅收入和未來股權轉讓時所得資金等,根據專項債披露文件,在債券存續期間,股權預計可實現分紅收入5.91億元,專項債對於股權將在2028年開始逐年退出,股權轉讓退出收入預計合計25.00億元,因此項目預期收益30.92億元,而債券融資成本之和25.6億元,因此項目本息保障倍數為1.21倍。

3.6 如果銀行經營未能如期改善,償債壓力最終可能落到地方政府

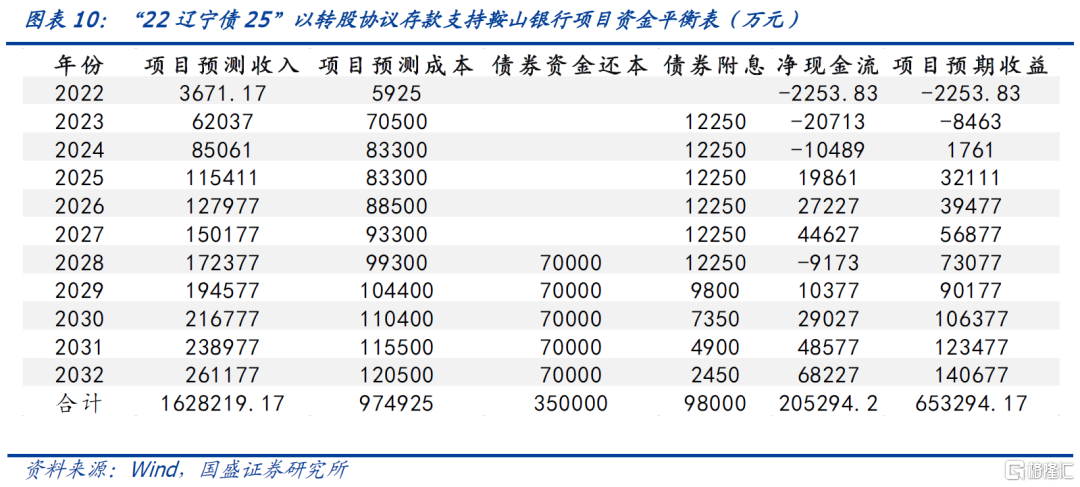

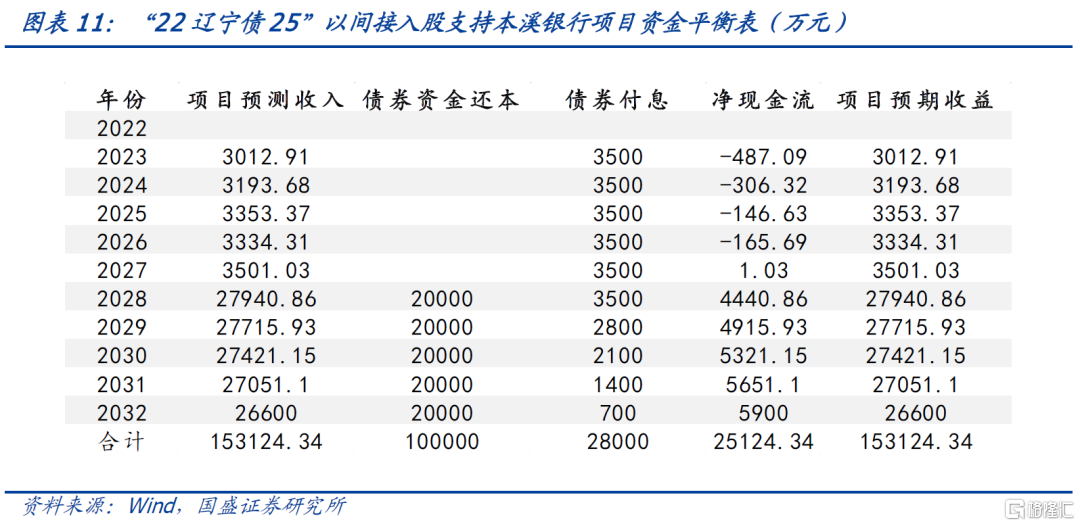

目前債券發行文件中估算的償債資金倍數存在高估償債能力的可能。首先,估算是基於一定條件的假設下得到的結果,而這些假設存在很大的不確定性。比如“22遼寧債25”募集資金以轉股協議存款的方式向鞍山銀行注資35億元,同時以間接入股的方式向本溪銀行注資10億元。前者項目預期保障倍數為1.46倍,存在的假設為貸款利息收入每年都有新增、存款成本不斷壓降、投資收益穩步增加、管理費用逐步減少等;後者項目預期保障倍數為1.2倍,存在的假設為未來銀行年度總資產增長率在5%-8%之間,前5年銀行淨利潤按照總資產利潤率0.22%測算,後5年淨利潤按照總資產利潤率0.25%測算,以及股權能夠每年順利轉出等。其次,按照前者的估算結果,年化收益率達到3.8%;按照後者估算結果,年化收益率達到3.3%,相對於10年地方債收益率 分別高出75bp和23bp。

如果用款銀行未來無法獲得預期收益,這部分償債壓力很可能最終落到地方政府身上,可能形成潛在的地方政府債務負擔,因此根本上還是要提高中小銀行的經營能力。轉股協議存款如果未發生觸發條件轉股,那麼在存續期後5年將採取等額本金的方式償還本金。而間接入股形式在存續期後5年將逐步轉讓股權實現退出。而這兩種方式還本附息都需要銀行改善經營,如果銀行經營沒有好轉,那麼很可能還本附息能力不足,而本來中小銀行的股權流動性就較低,這種情況下股權轉讓可能更難以實現順利退出。而另一端影響到的是地方政府的信用,最終償債壓力很可能落到地方政府身上。

風險提示

信用風險超預期,統計存在偏差。