5年10倍!珀萊雅還能瘋多久?

很多中國品牌,多年以來,始終面臨着很多偏見和挑戰。但不斷努力着,不斷積累着,穿越一個又一個週期,終會覺醒。

比亞迪是,珀萊雅亦是。

在A股大盤走勢糾結之時,珀萊雅股價於近期拿下歷史新高。上市7年,年年大陽線,累計上漲1086%。100萬殺入,現值1086萬,多麼讓人羨慕嫉妒恨!時間贈與的玫瑰,價值投資並不過時。

資本市場為何會如此追捧珀萊雅?中國化粧品巨頭真的可以與外資寡頭們一決高下了嗎?

01

股價新高背後,一定是業績爆發的結果。2017-2021年,珀萊雅營收、歸母淨利潤年複合增速分別高達27%、30%。2022年前三季度,營收39.6億元,同比增長31.5%,歸母淨利潤4.95億元,同比增長35.96%。該業績增速遠遠跑贏化粧品行業平均表現。

另外,公司盈利能力延續上行趨勢。2022年Q3單季毛利率為72%,較上市時2017年末大幅上行10%以上。同期淨利率為14.6%,較2017年末上行3.3%。

能夠取得這樣的成績,來源於珀萊雅的兩次大轉型。

要知道,最近這10年,化粧品銷售渠道已經發生天翻地覆的變化。商品百貨等傳統線下渠道流量快速走低,2020年渠道份額僅佔18%,而線上渠道逐年攀升,從2015年的31%提升至2020年的44%。2020-2022年,伴隨着疫情對於線下化粧品銷售場景的持續擠壓,疊加線上電商平台的發力,更是加速了行業銷售渠道的重大變革。

珀萊雅在2017年之前,線上電商運營一直處於不温不火的狀態,曾於2011年以代理商和分銷商的角色入駐過各大主流電商平台,也曾試水過微商、O2O等線上模式與玩法。

2017年上市是珀萊雅轉折之年。從那時起,公司經營戰略從“線上線下結合”轉變為“線上渠道為主,線下渠道並行”,為後來把握住線上渠道紅利奠定了基礎。

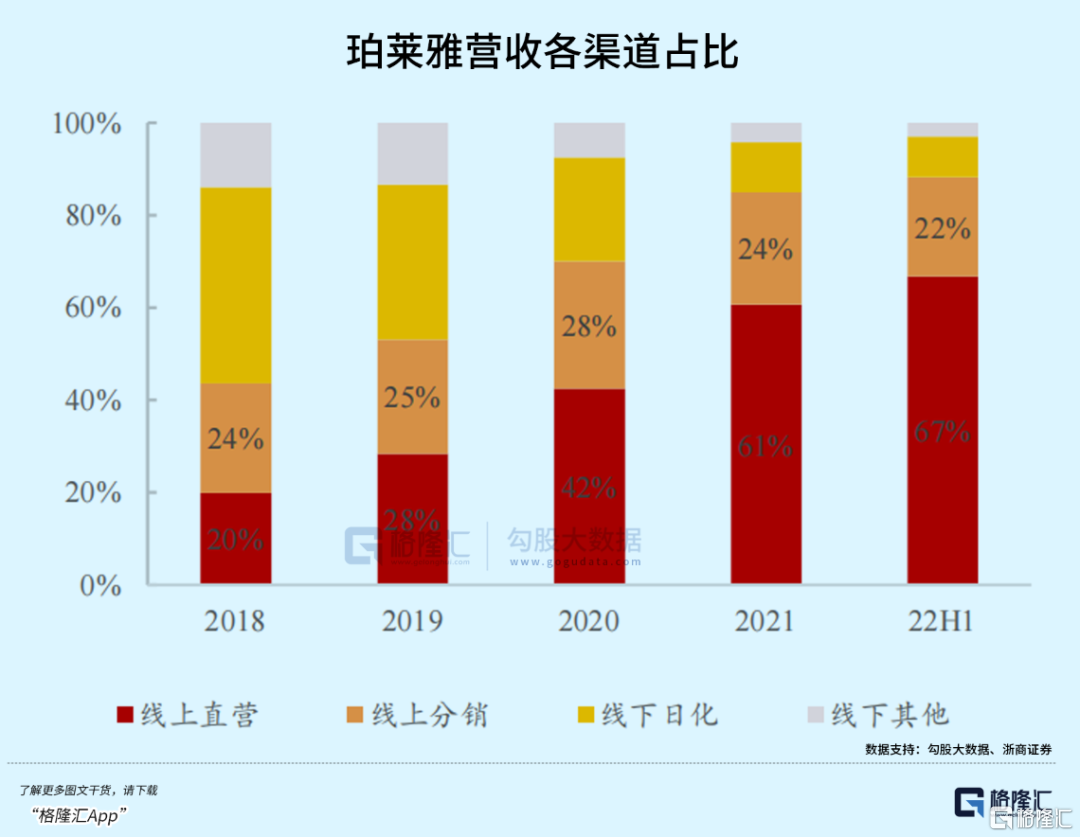

2017-2019年,珀萊雅線上銷售佔比分別為36.1%、43.6%、53.1%。2020年疫情發生之後,更加堅定了珀萊雅全面擁抱線上的戰略方向。當年,線上銷售佔比快速提升至70%,2021年上升至84.9%,22H1已經去到了87.93%。

線上渠道中,珀萊雅除了跟頭部達人合作外,還大力自建自播矩陣,利於對渠道的掌控,利於盈利的提升。截止2022H1,線上直營佔比總銷售的67%,較2018年提升47%。線上分銷佔比為22%,較2018年下滑2%。至此,珀萊雅已經徹底轉型為一家名副其實的以直營為主的線上化粧品銷售公司。

如果消費品以渠道為驅動,解決的是如何有效率去實現更大範圍的消費者觸達。從企業經營層面上講,更多實現量的增長。而渠道紅利越發消失殆盡的大背景下,產品驅動成為未來激烈競爭中並不可少的核心競爭力。這更加體現在價的邏輯上。

2019年,珀萊雅藉助抖音短視頻紅利,通過KOL和明星帶貨,實施“爆品策略”營銷創新,獲得成功。其推出的黑海鹽泡泡麪膜,在抖音上,在天貓上火得一塌糊塗。在李佳琪為首的達人帶貨下,泡泡麪膜收穫了大量的曝光以及口碑,引發圈內熱烈討論。後來,珀萊雅再順勢邀請大量達人站台、測評,開啟第二波種草,把營銷推向高潮。

最終,該爆品帶來了實實在在的短期收益。天貓旗艦店月銷100萬盒,3月內累計銷售超3億元,甚至一度創新同品類淘寶單月銷售記錄。另外,泡泡麪膜登上“抖音美容護膚榜”第1名,成為當時的“斷貨王”。

更為重要的是,這一次爆品營銷,讓珀萊雅品牌火出圈,品牌力上了一個台階,對公司長遠經營可謂是一個標誌性的重大事件。

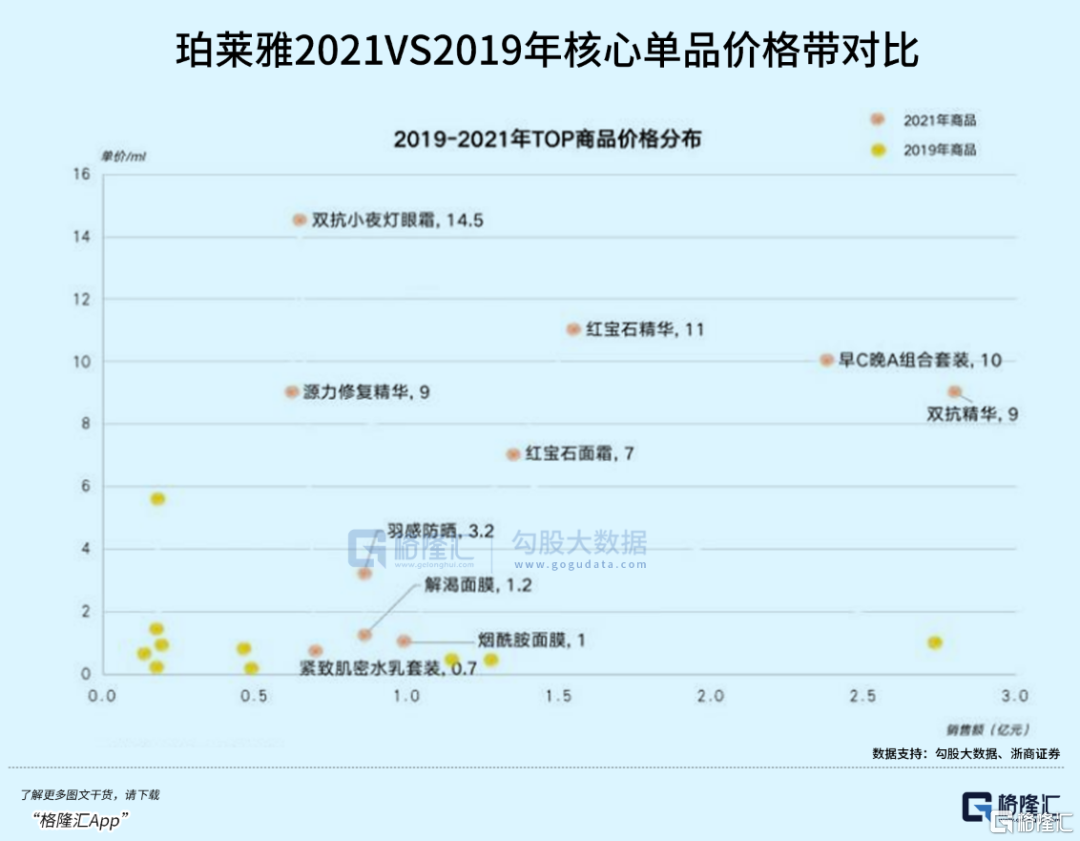

2020年,珀萊雅藉着泡泡麪膜餘熱,大膽開啟大單品戰略,推出紅寶石精華以及雙抗精華,定位抗衰抗皺,以不同成分、極致性價比等特點來進行差異化競爭。

價格方面,第一代紅寶石精華為249元/30ml,雙抗精華為229元/30ml。2021年5月,單品進行迭代,紅寶石價格提升至350元/30ml,漲幅為40%,雙抗提升至280元/30ml,漲幅為22%。

截止2022H1,公司大單品(紅寶石、雙抗、源力等系列)佔珀萊雅品牌35%+,佔天貓平台65%+,佔抖音平台50%左右。這對業績增長以及拔高估值是戰略性的。

珀萊雅不管是渠道的重大轉型,還是產品的重大轉型,可以説是因勢利導,取得了較大成功。資本市場也給予了正面反饋。

02

2021年,中國美粧個護行業市場規模為5600億元,同比增長9.18%,佔全球市場份額的16.7%,僅次於美國為全球第二大市場。2014-2021年,年複合增速高達10.9%,快於美國、日本以及歐洲各大市場。

化粧品行業還有增量蛋糕,且規模擴張主要來源於滲透率的提升以及客單價的提升。在行業內部結構方面,也正在演繹集中度提升以及國產替代的邏輯。

2020年,中國化粧品CR3、CR5、CR10分別為25.6%、32.2%、42.9%,較2017年分別提升4.2%、5.1%、4.3%。且從2020年以來,化粧品行業出台了一些列政策監管文件,將對行業市場格局產生深遠影響。尤其是已於2021年1月1日實施的《化粧品監督管理條例》,從原料溯源、功效評價、合規質量經營等多個維度進行了規範與監管,將加速中小型化粧品企業淘汰出局。

此外,2020年化粧品市場TOP20有7家中國本土企業,市佔率從2011年的4.2%抬升至2020年的9.7%。這裏麪包括一些頭部企業大規模吃掉外資品牌的市場份額。最為典型的是敏感肌修復護膚領域,已經完全逆轉了外資獨大的市場格局。

2021年,貝泰妮旗下的薇諾娜在國內皮膚學級護膚品市場佔有率高達23.6%,較2020年繼續上升2%,接近第二名(雅漾)、第三名(理膚泉)的總和。而2014年,薇諾娜佔比不足5%。

珀萊雅也是,進軍護膚品中高端市場,開始蠶食外資巨頭們的一些份額。

過去很多年,外資化粧品龍頭牢牢把控中國化粧品的高端市場。主要有3個方面的原因。第一,產品定位在美白、抗衰,效果不易被證偽,一旦使用會因為習慣性、可靠性等因素長期使用,用户離開的成本會很高,產品生命週期特別長;第二,外資企業先發制人,擁有大量成份專利保護,建立起技術壁壘;第三,長期品牌化運營,給消費者帶來外資高端的固有思維認知。

但現在,這個堅固壁壘也正在出現一些裂縫。

過去很多年,國產化粧品企業的產品扎堆定位在補水保濕需求上,門檻低,價格低,競爭相當激烈。而美白防曬、舒敏修護、抗皺抗衰是准入壁壘逐步提升的大眾功效性需求。尤其是抗衰,對於技術的要求非常高。目前,主要有3種路線,包括抗衰老、抗氧化、抗皺。(PS:成份中有其中一種叫單抗,兩種叫雙抗、三種叫三抗)

經典品牌總成份使用種類佔據較大優勢,幾乎每家都有自己的獨特配方,產品同質化程度低。比如,雅詩蘭黛小棕瓶有效成分是二裂酵母發酵產物溶胞物,蘭蔻小黑瓶是二裂酵母發酵產物溶胞物以及酵母提取物。

珀萊雅紅寶石精華是視黃醇和多肽類,也頗受消費者認可與接受。2022年1-9月,珀萊雅位居天貓平台面部精華銷售額排行榜第1名,同比大幅增長93.6%,市場份額為5.8%,超過玉蘭油、修麗可、雅詩蘭黛、SKII等國際大牌。

雖然國內化粧品龍頭與外資巨頭相比,不管是市佔率,還是產品維度與深度,都相去甚遠。但好在,國內消費者對於國貨的消費熱情越來越高漲,國產替代的趨勢明顯。留給珀萊雅、貝泰妮的空間與機會是足夠的。

03

目前,北向資金持有珀萊雅市值高達124.2億元,持倉比例高達22.93%,屬於監管下的滿額配置。在化粧品賽道,珀萊雅排名第一,其次是愛美客、貝泰妮、華熙生物,持有市值分別為50億元、9.8億元、9.5億元。內資方面,內資公募機構一共有71家,持股總數為1748.93萬股(佔比6.2%),位於上市以來最高比例。

與外內資機構堅定的看法不一樣的是,公司主要管理層瘋狂減持。從禁售期剛過沒幾個月,包括創始人侯軍呈、CEO方玉友在內的多位董監高,近3年累計減持多達84次,累計套現金額高達32.8億元。

其中,去年9月19日至今,方玉友連續25次減持,累計減持829萬股,佔到總股本的2.93%,套現金額高達13.82億元,減持均價在每股151-174元之間。這簡直不要太過瘋狂。

管理層套現如此着急,是不是有投資者尚未發現的重大風險?這個問題可以繼續深挖一下。另外,珀萊雅經過短期大漲之後,估值倍數已經去到了73倍,有點熱過頭,需謹慎一些。(全文完)