美聯儲還會加息嗎?

本文來自格隆匯專欄:李迅雷金融與投資 ;作者:李迅雷 馬駿

今年以來,市場對美聯儲加息路徑預期呈現過山車式反覆,就業市場超預期走強,通脹如期下行,銀行業流動性危機爆發,美聯儲加息是否已到末局?現有貨幣政策目標會進行修改嗎?三月份及以後會否停止加息?本文據此展開分析。

主要觀點

就業趨勢總體樂觀,年內失業率難現高點。勞動力參與率較疫前仍低0.8%,目前人口結構變化帶來的變動約0.7個百分點,是現有勞動參與率回落的主要原因。勞動力需求並未塌方,對裁員潮的過分關注高估了需求回落程度,整體來看,總裁員規模較就業人數比重仍較小,職位空缺水平仍處高位。供需缺口仍處高位,目前美國勞動力市場依然處於供不應求的狀態。勞動力市場由供給主導。現有勞動力市場中供給占強勢地位,勞動力湧入市場填補職位缺口。這也導致雖然經濟大環境仍在下行,但就業市場表現火熱,短期失業率等指標難以快速上行。我們預計年內失業率或僅温和上行,難以攀升至6%高位,同時鑑於失業率等勞動力市場指標鈍化和滯後性,近期應減少對就業指標關注。

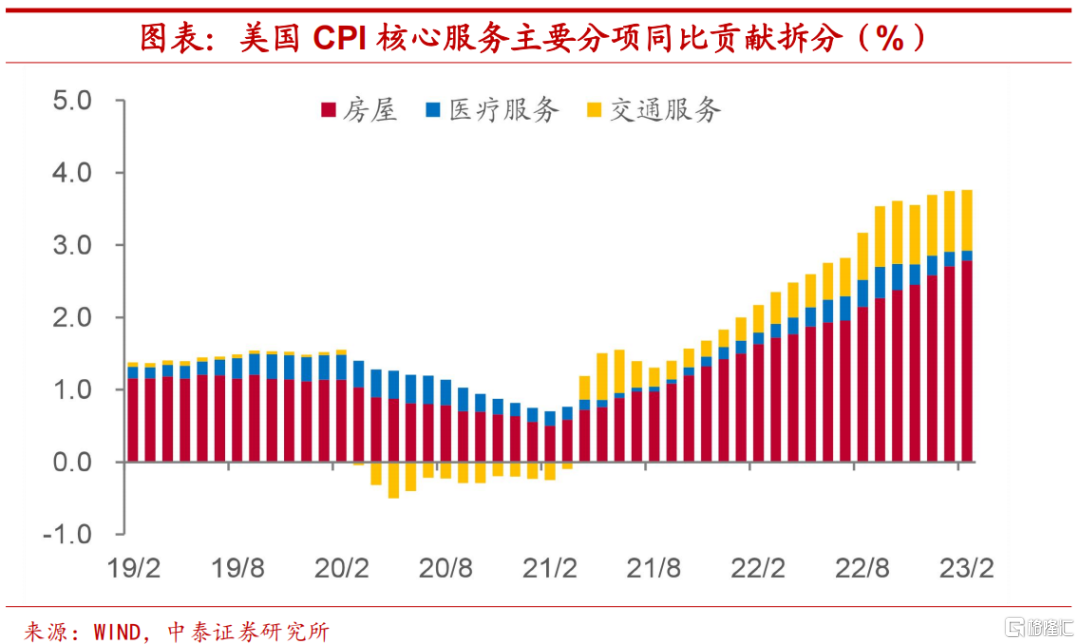

從中期看,通脹難回疫前水平。通脹回落較為順暢,僅於今年1月有所放緩。但權重調整前的CPI同比增速為6.2%,符合當時市場預期。僅核心通脹“負隅頑抗”。從美國CPI同比增速貢獻來看,能源和食品分項在去年年中見頂後持續回落,對能源和食品項增速的擔憂基本可以忽略,應關注回落較慢的核心通脹。核心商品暫時無礙。核心商品對CPI同比增速整體貢獻從高位2.6%回落至0.2%。但其主要子項二手車的領先指標曼海姆價格指數已連續兩個月環比錄得正值,需警惕未來商品項通脹再度上行。數據顯示房屋通脹韌性遠超預期,預計下半年才能看到住房緩解。非農時薪增速仍遠高於疫情前平均水平,這或將成為支撐服務項最後韌性。我們認為隨着通脹逐步回落至低位,其韌性或將凸顯,同時考慮到房租和其他服務項可能存在的“內生”影響,中期通脹低點或難以回到疫情前水平,維持在3%以上。

區域性銀行的流動性危機可能還會蔓延。由於本輪加息幅度和速度實屬罕見,必然會引發“事故”。硅谷銀行(SVB)於3月10日宣佈破產,3月12日美聯儲、財政部、FDIC等多部門共同兜底,暫時穩定市場情緒,但解決方案治標不治本。英國養老金暴雷,硅谷銀行倒閉,本質上都是資產久期不匹配帶來流動性不足的信心問題。近日瑞信也出現暴雷,引發市場對其流動性擔憂。我們認為未來全球金融體系脆弱性將進一步顯現,各類小型危機或也將更加頻繁發生甚至演變為全球金融危機。考慮到通脹回落後其韌性將逐步顯現,以及近期全球金融市場脆弱性不斷凸顯,美聯儲可能會未雨綢繆,重提通脹目標修改的老議題為政策轉向爭取空間。

難言加息週期結束,一般判斷3月份加息25個基點。但美聯儲的明智選擇應該是3月份暫緩加息。影響加息因素的權重應該是:風險>通脹>就業。美聯儲停止加息或降息的可能性不會很大,小型危機僅需通過定向投放流動性的數量型工具就可解決。基準情形下,美聯儲或於3月和5月各加息25個基點,隨後結束加息進程。在基準情形外,應關注擴散性金融危機和美聯儲政策目標調整,一旦兩類事件出現,美聯儲加息週期將盡快結束。

就業:年內失業率難現高點

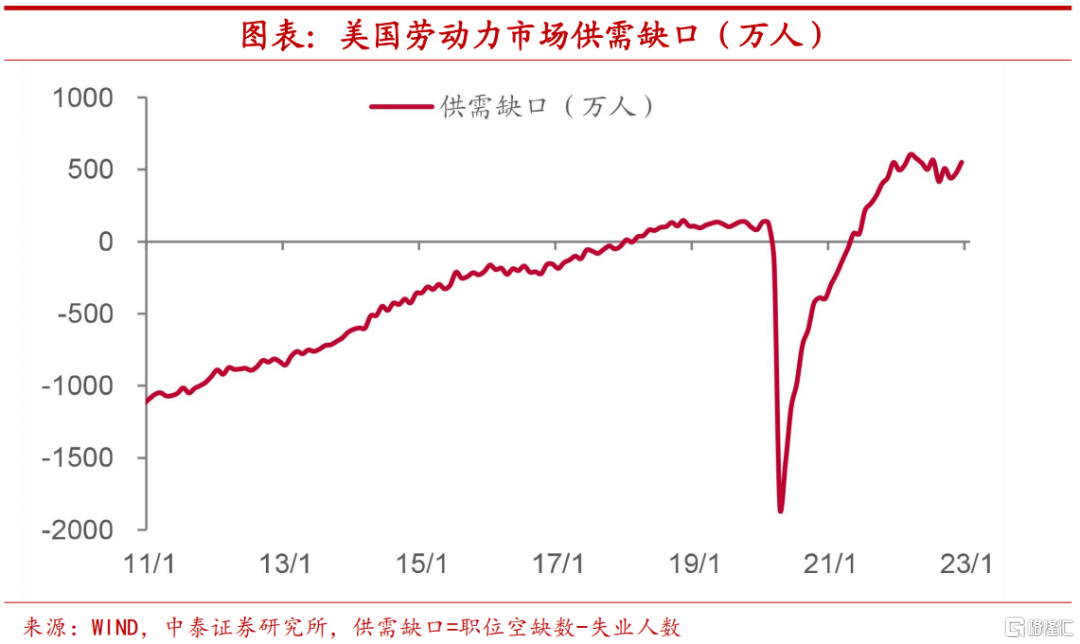

勞動力參與率較疫前仍低0.8%。我們將勞動參與率變動拆分成三部分:由於人口結構變化導致的永久變動、由於失業率的猛烈變化而導致的勞動參與率的暫時下降,以及不包括這兩項的其它原因。通過計算,我們發現目前人口結構變化帶來的變動約0.7個百分點,是現有勞動參與率回落的主要原因。這部分衡量的是在各年齡段勞動參與率保持不變的情況下,由於各年齡段人口數量變化帶來的總勞動參與率變動。新冠帶來的供給衝擊推動勞動力市場供需缺口創新高。

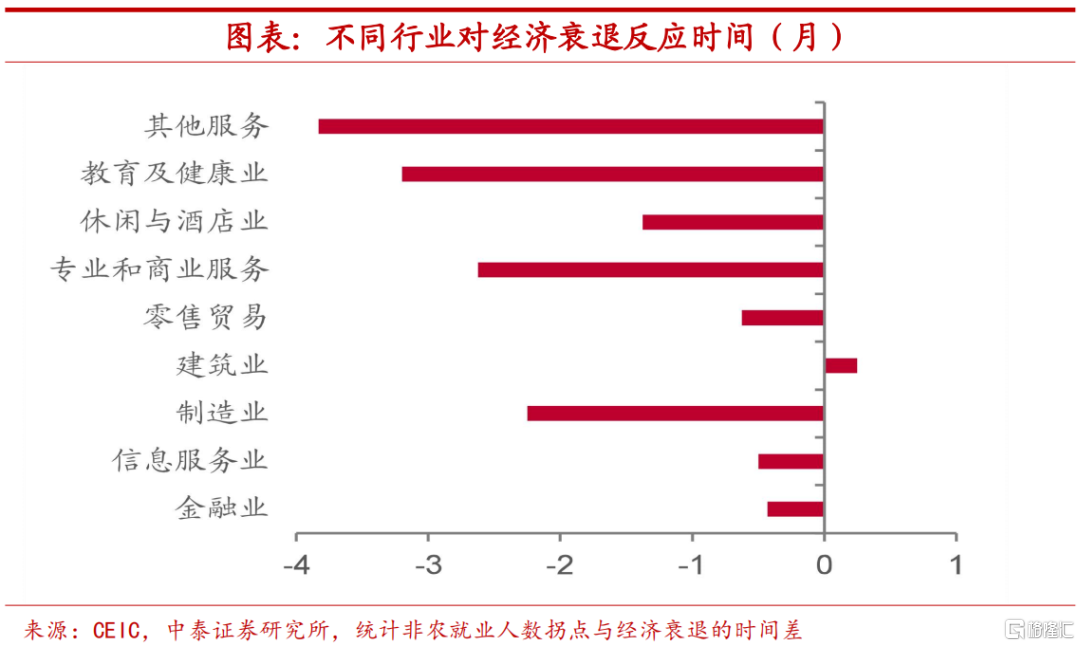

但勞動力需求並未塌方。自去年年中以來,美國以互聯網為首的多個行業開始出現裁員熱潮。通過統計2022年以來美國企業單次宣佈裁員超過100人的信息,我們發現今年1月裁員熱達到高潮,截止2023年3月,總裁員人數已超18萬人,曾有機構據此判斷就業市場需求已經熄火,我們認為對裁員潮的過分關注高估了需求回落程度。一方面,裁員潮主要集中在信息服務和金融業,暫未觀察到更為廣泛的多行業大規模裁員情況。另一方面,金融業和信息服務業對經濟衰退的反應較早,領先其他行業。整體來看,總裁員規模較就業人數比重仍較小,職位空缺水平仍處高位。

供需缺口仍處高位。通過計算就業市場中職位空缺數與失業人數的差額,可以發現供需缺口僅在裁員潮期間出現小幅震盪,但依然保持着較高水平。2023年1月,該差值升至513萬人,顯著高於疫情前的水平。這表明目前美國勞動力市場依然處於供不應求的狀態。

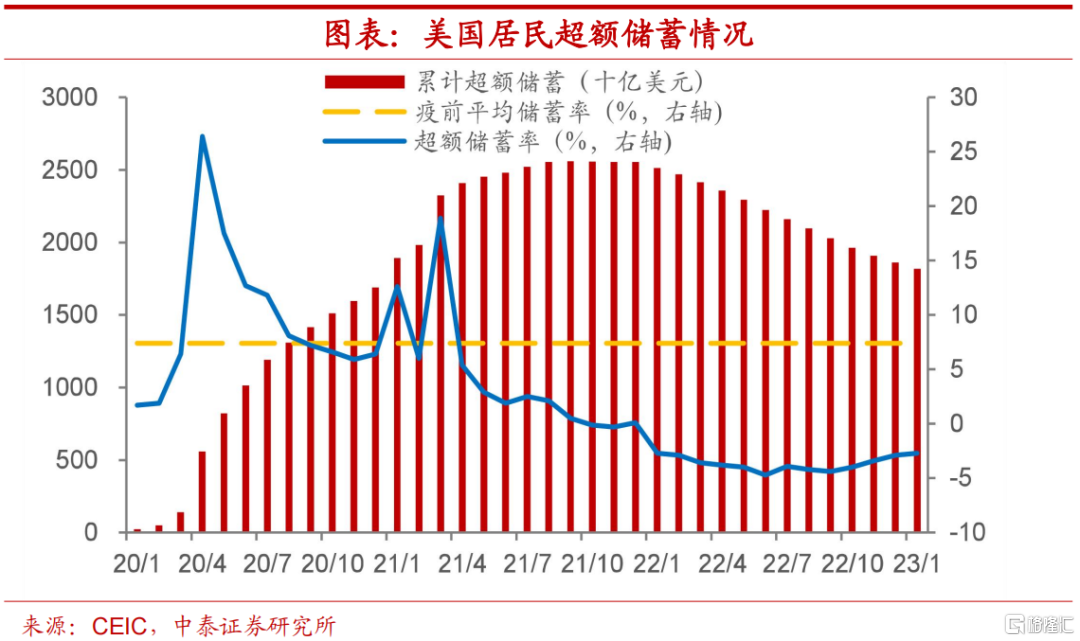

勞動力市場由供給主導。美國經濟衰退逼近,就業指標理應出現降温跡象,但仍未顯現疲態。在需求方面,1月職位空缺數錄得1082萬,較疫情前仍多出380多萬人缺口,需求保持旺盛,短期內難以減弱。在供給方面,由於收入趨勢影響,財政補貼退潮後居民超額儲蓄持續下滑,疊加經濟衰退預期下,勞動力供給有所上升,2月失業率仍處歷史低點,錄得3.6%。我們認為,現有勞動力市場中供給占強勢地位,勞動力湧入市場填補職位缺口。這也導致雖然經濟大環境仍在下行,但就業市場表現火熱,短期失業率等指標難以快速上行。

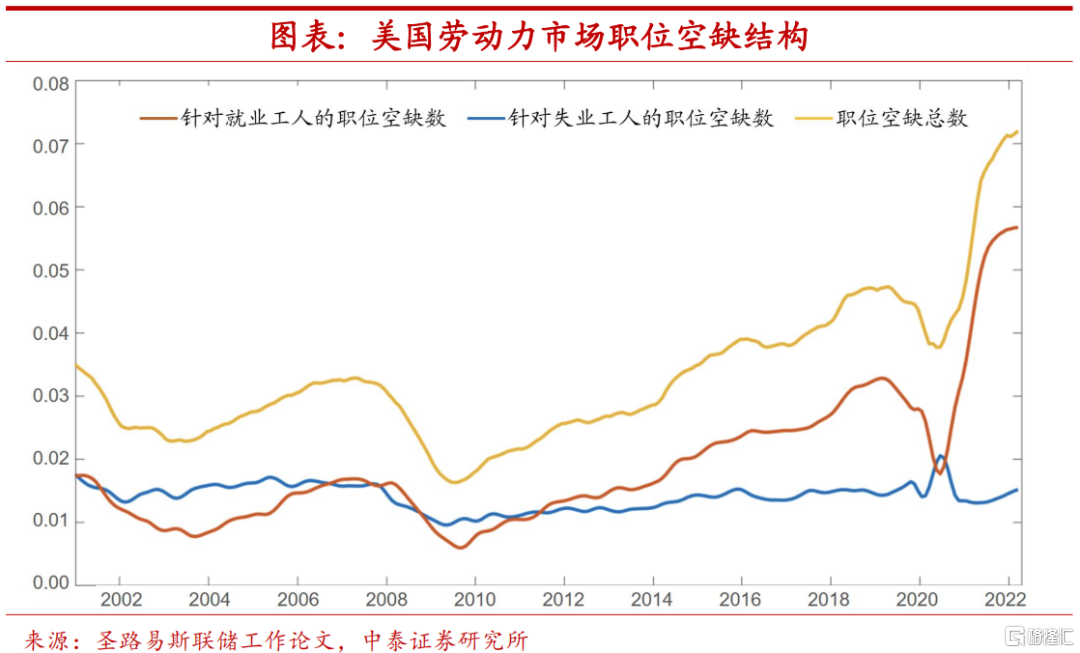

失業率不再靈敏,年內難見高點。在需求緩衝墊和勞動力市場供給主導的背景下,經濟下行導致的需求回落難以快速提高失業率水平。聖路易斯聯儲的工作論文也對這一現象也提出瞭解釋,作者將職位空缺分為針對就業和失業工人,近期針對就業工人職位空缺回落對失業率影響不大。我們預計年內失業率或僅温和上行,難以攀升至6%高位,同時鑑於失業率等勞動力市場指標鈍化和滯後性,近期應減少對就業指標關注。

通脹:中期難回疫前水平

通脹回落較為順暢。美國CPI同比增速自去年9月起,其回落速度有所加快,僅於今年1月有所放緩,但1月CPI數據超預期,並非實際通脹水平惡化,主因統計細項權重調整。在對主要調整分項的權重進行還原後,我們發現調整前的CPI同比增速為6.2%,符合當時市場預期。這表明,通脹回落近期仍然順暢,無需過度擔憂。

僅核心通脹“負隅頑抗”。從美國CPI同比增速貢獻來看,能源和食品分項在去年年中見頂後持續回落,能源分項增速主要與原油價格增速掛鈎,而在全球主要經濟體經濟下行的背景下,油價大幅上行可能性較小,食品分項與化肥和大宗農產品價格存在一定相關性,上行可能性同樣較小。我們認為,對能源和食品項增速的擔憂基本可以忽略,應關注回落較慢的核心通脹。

核心商品暫時無礙。觀察核心通脹分項對CPI貢獻可以發現,核心商品貢獻自去年2月起在二手車價格下行的帶動下便已見頂回落,對CPI同比增速整體貢獻從高位2.6%回落至0.2%。但其主要子項二手車的領先指標曼海姆價格指數已連續兩個月環比錄得正值,需警惕未來商品項通脹再度上行。

住房短期難解。核心服務項增速貢獻自2021年8月後持續上行,未現頹勢,其中衡量租金的房屋項貢獻佔據主導且在持續上行,房價和zillow等相關領先指標指向住房通脹本應於年初見頂回落,但數據顯示通脹韌性遠超預期,預計下半年才能看到住房緩解。我們認為,房屋項通脹韌性仍強,短期難言樂觀。

通脹低點難回疫前。除租金外,讓鮑威爾最為頭疼的與工資增速相關的通脹部分更加頑固,衡量工資的非農時薪增速仍遠高於疫情前平均水平,這或將成為支撐服務項最後韌性。我們認為隨着通脹逐步回落至低位,其韌性或將凸顯,同時考慮到房租和其他服務項可能存在的“內生”影響,中期通脹低點或難以回到疫情前水平,維持在3%以上。

銀行業暴雷,加息還能持續多久?

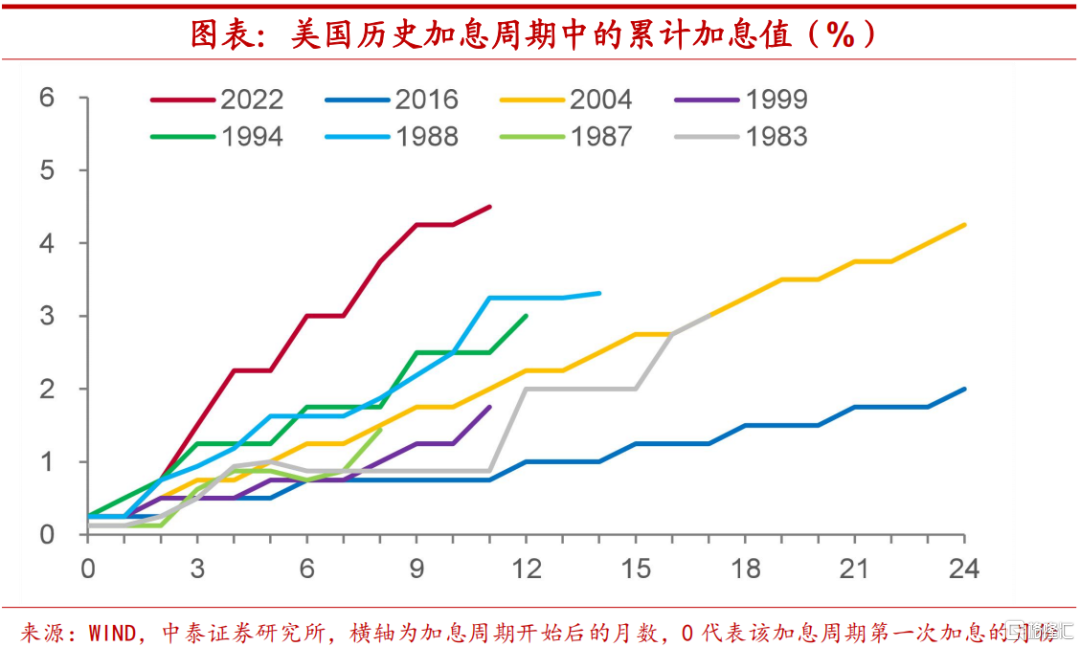

本輪加息幅度和速度實屬罕見。從加息幅度來看,在短短一年時間裏,美聯儲已經累計加息4.5%,遠超歷史水平。從加息節奏來看,從加息初始節奏即在加快,單次加息由25bp逐步提高至75bp並在75bp水平上連續加息4次,創歷史記錄。歷史上,美聯儲每輪加息週期後期大概率都會出現金融危機,本輪週期或也難以幸終。

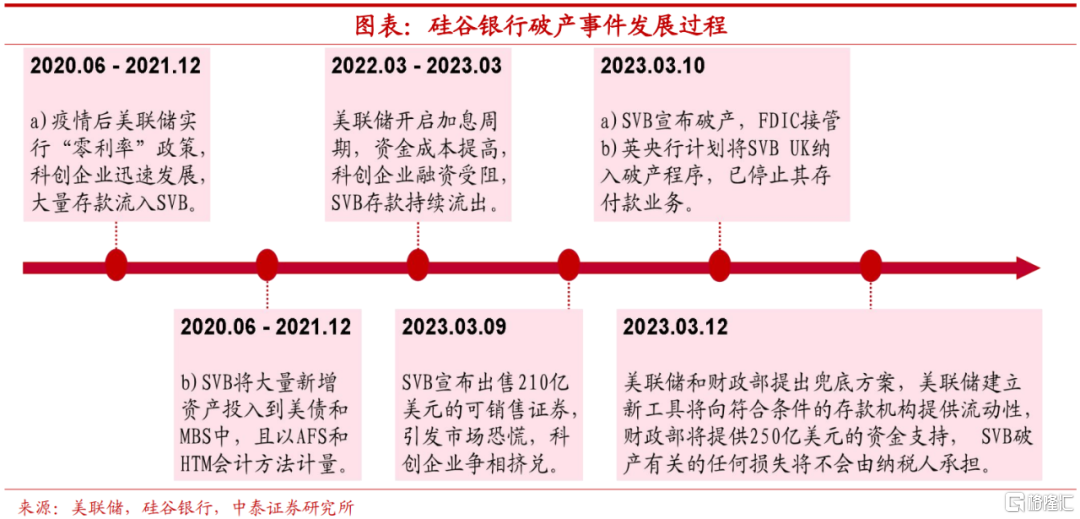

硅谷銀行僅是開端。近期,硅谷銀行(SVB)破產事件引發市場關注,在此之前已有英國養老金危機和FTX破產風波。SVB破產起因為疫情初期美聯儲推行零息政策,科創公司迅速發展,SVB吸納大量資金。然而隨着美聯儲持續加息,SVB的投資組合潛在虧損持續擴大,加之科創企業融資受阻、經營困難,存款持續流出,SVB負債端支出壓力驟增。為籌措資金,SVB宣佈出售其全部210億美元的可銷售證券,並尋求通過出售普通股和優先股募資22.5億美元。市場因此陷入恐慌,SVB出現擠兑提款。3月10日,SVB正式宣佈破產,被聯邦存款保險公司(FDIC)接管。

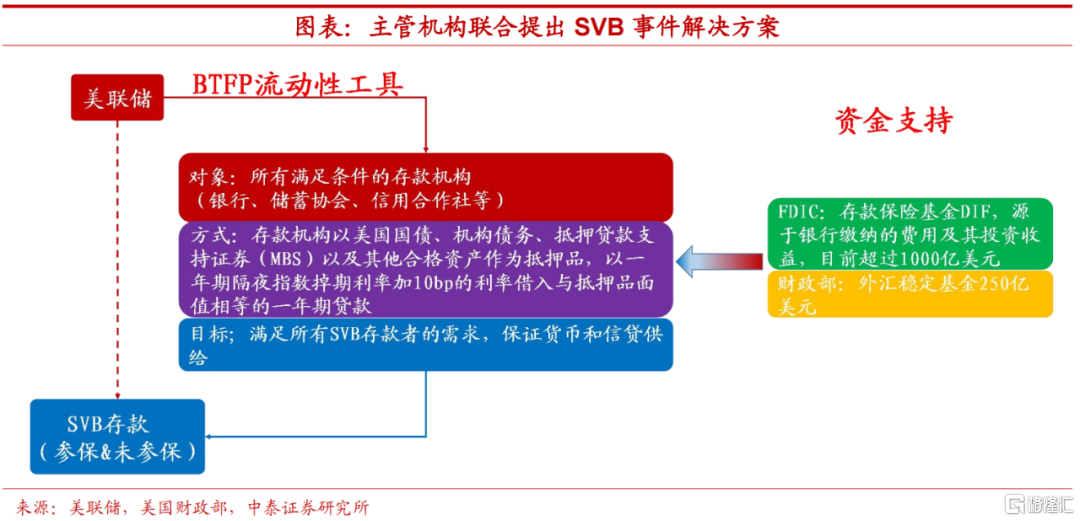

解決方案不治本。當地時間3月12日,美聯儲、財政部、FDIC發佈聯合聲明,美聯儲建立BTFP流動性工具,為所有滿足條件的存款機構提供一年期貸款作為流動性週轉,FDIC與財政部提供資金支持從而使得SVB所有存款均能得到保全。英國養老金暴雷,硅谷銀行倒閉,屬於多個錯誤決策共同促成,既有資產久期不匹配帶來流動性不足的信心問題;又有管理失當問題,還存在道德問題。本次多部門共同兜底暫時穩定市場情緒,但採取行動不夠果斷,且僅是權宜之計,治標不治本。

銀行業危機仍在繼續。本週二,瑞信披露的年報宣佈其2022年和2021年財報程序存在“重大缺陷”,2022年瑞信全年淨虧損73億瑞士法郎,且四季度有大量存款和淨資產流出,引發市場對其流動性擔憂。瑞士央行和金融市場監管局(FINMA)發佈聯合聲明稱,瑞士信貸滿足對系統重要性銀行的資本和流動性要求。如有必要,央行將向瑞士信貸提供流動性支持。我們認為,未來全球金融體系脆弱性將進一步顯現,各類小型危機或也將更加頻繁發生甚至演變為全球金融危機。

貨幣政策目標面臨變動。新冠疫情爆發後,美聯儲於2020年8月調整了其貨幣政策框架,轉向尋求長期穩定的靈活平均通脹目標制。然而,疫後勞動力市場出現較大變化,美聯儲就業優先的目標政策取向增加了美國抗擊通脹的難度,勞動力市場持續緊張,通脹壓力難以緩解。去年年底,美國智庫彼得森國際經濟研究所(PIIE)著名經濟學家博格斯滕等對美聯儲貨幣政策框架提出質疑,建議將通脹目標從2%上調至4%。我們認為,考慮到通脹回落後其韌性將逐步顯現,以及近期全球金融市場脆弱性不斷凸顯,美聯儲可能會未雨綢繆,重提通脹目標修改的老議題為政策轉向爭取空間。

至於美聯儲的利率政策,我們認為,結束加息週期的可能不大。綜合考慮各經濟因素對加息路徑的影響,影響加息因素的權重排序目前應該是:風險>通脹>就業。近期全球金融市場波動較大,小型危機不斷出現,但美聯儲停止加息或降息的可能性不會很大,在不發生擴散性金融危機的情況下,小型危機僅需通過定向投放流動性的數量型工具就可解決,無需動用利率這一價格型工具,英國對養老金暴雷的處理就是先例。

一般判斷3月份加息25個基點。假設這次區域性的、多點促發的銀行危機不再蔓延,則美聯儲或於3月和5月各加息25個基點,隨後結束加息進程。但目前金融市場已經出現了劇烈的動盪,美國銀行股出現大幅下跌,進一步加大了投資者和儲户的恐慌情緒。為了穩定預期,避免恐慌情緒的擴散而誘發金融行業的流動性危機,美聯儲明智的選擇應該是3月份暫緩加息,待金融局勢穩定後再作抉擇,讓加息週期的斜率變得平緩。

從歷史上看,每一輪的加息週期最高點出現後,往往容易引發不同等級的金融風險事件。而本輪加息週期又同時存在央行的大規模擴表、財政部的大規模舉債等不同於以往的風險點。而且加息步伐之快,長短期國債收益率倒掛時間之長,都是比較罕見的。鑑於此,我們認為今後一段時間,美聯儲或許會作出如上所述的政策目標的改變。

注:本文來自中泰證券2023年3月18日發佈的《美聯儲還會加息嗎?》;分析師: 李迅雷 馬駿